24 ноября 2023 T-Investments Городилов Михаил

Воровство клиентских денег и их отмывание

В начале ноября основателя и бывшего директора криптобиржи FTX Сэма Бэнкмана-Фрида признали виновным по делу о мошенничестве и обмане инвесторов. Вся эта история негативно сказалась на криптоиндустрии и испортила репутацию многих криптостартапов.

В этом материале мы подробно расскажем о судебном процессе

Краткое содержание предыдущих серий:

Биржа FTX до громких событий занимала второе место в мире по объему торгов после всем известной Binance. Сам Бэнкман-Фрид к своим 30 годам уже построил репутацию успешного криптопредпринимателя и активно участвовал в политике, финансируя представителей Демократической партии и выступая в качестве апологета криптоиндустрии.

Все было хорошо, но 2 ноября 2022 года криптоиздание CoinDesk выпустило материал о нарушениях в работе FTX.

Биржу обвиняли в том, что ее активы — это токены

, которые выпустила аффилированная с ней компания Alameda.

Активы Alameda составляли на тот момент 14,6 млрд долларов, только вот большая их часть была токенами FTT, выпущенными компанией. Проще говоря, Alameda сама выпускала собственные деньги, которые не были подкреплены ничем.

От этих новостей курс токена начал падать — инвесторы начали распродавать активы. Конечно, поток желающих избавиться от токенов оказался огромным, и на бирже случился кризис ликвидности: продавцов было много, а вот покупателей практически не было.

Бэнкман-Фрид искал инвесторов или покупателей на FTX, чтобы спасти биржу, но не нашел. Потенциальные покупатели видели, что все пользователи пытаются вывести деньги с биржи.

11 ноября, спустя всего 9 дней после публикации CoinDesk, биржа подала заявление о банкротстве. Деньги потеряли и те, кто инвестировал в FTX, и те, кто покупал ее токены FTT, и те, кто просто хранил свою криптовалюту на этой бирже.

Биржа FTX до громких событий занимала второе место в мире по объему торгов после всем известной Binance. Сам Бэнкман-Фрид к своим 30 годам уже построил репутацию успешного криптопредпринимателя и активно участвовал в политике, финансируя представителей Демократической партии и выступая в качестве апологета криптоиндустрии.

Все было хорошо, но 2 ноября 2022 года криптоиздание CoinDesk выпустило материал о нарушениях в работе FTX.

Биржу обвиняли в том, что ее активы — это токены

, которые выпустила аффилированная с ней компания Alameda.

Активы Alameda составляли на тот момент 14,6 млрд долларов, только вот большая их часть была токенами FTT, выпущенными компанией. Проще говоря, Alameda сама выпускала собственные деньги, которые не были подкреплены ничем.

От этих новостей курс токена начал падать — инвесторы начали распродавать активы. Конечно, поток желающих избавиться от токенов оказался огромным, и на бирже случился кризис ликвидности: продавцов было много, а вот покупателей практически не было.

Бэнкман-Фрид искал инвесторов или покупателей на FTX, чтобы спасти биржу, но не нашел. Потенциальные покупатели видели, что все пользователи пытаются вывести деньги с биржи.

11 ноября, спустя всего 9 дней после публикации CoinDesk, биржа подала заявление о банкротстве. Деньги потеряли и те, кто инвестировал в FTX, и те, кто покупал ее токены FTT, и те, кто просто хранил свою криптовалюту на этой бирже.

Как развивалось уголовное дело против Бэнкмана-Фрида

13 декабря 2022 года прокуратура Южного Округа Нью-Йорка выдвинула против Бэнкмана-Фрида обвинения в мошенничестве, присвоении клиентских денег и нелегальном политическом финансировании в обход официальных каналов.

По запросу американских властей Бэнкмана-Фрида арестовали на Багамах, куда он уехал после начала кризиса FTX и где находилась штаб-квартира компании. 22 декабря Бэнкмана-Фрида отпустили под залог 250 млн долларов и подписку о невыезде — ему предписали оставаться в доме своих родителей в Калифорнии.

21 декабря 2022 года проходящие по делу FTX Кэролайн Эллисон и Гэри Ванг признали свою вину по обвинениям в мошенничестве и пошли на сделку со следствием. Это очень важные фигуры: Ванг был сооснователем FTX и техническим директором в ней и Alameda, Эллисон была директором Alameda. Оба знали очень много.

23 февраля 2023 года уже федеральный прокурор предъявил Бэнкману-Фриду новые обвинения — в заговоре с целью банковского мошенничества и работе в области перевода денег без необходимых лицензий.

28 февраля 2023 года бывший технический директор и сооснователь FTX Нишад Сингх признал себя виновным в деле о мошенничестве и сообщил следствию, что знал о том, что Бэнкман-Фрид переводил деньги клиентов на счета Alameda, а еще о том, что под руководством Бэнкмана-Фрида завышал финансовые результаты FTX, чтобы привлекать инвесторов.

28 марта 2023 года Бэнкману-Фриду добавили еще одно обвинение: в октябре 2021 года с его ведома произошел подкуп китайских чиновников на сумму 40 млн долларов в криптовалюте, чтобы вытащить с замороженных в КНР счетов миллиард долларов.

Счета заморозили из-за расследования внутри Китая: со счетов происходила торговля с китайской компанией, в отношении которой и велось расследование.

11 августа 2023 года Бэнкмана-Фрида забрали в тюрьму по подозрению в том, что он может воздействовать на свидетелей.

3 октября 2023 года наконец-то начался суд.

Как проходил суд

Основной претензией правоохранительных органов к Бэнкману-Фриду было следующее: по версии следствия, FTX отправляла деньги клиентов на счета Alameda, которые либо принадлежали FTX, либо находились под ее управлением. Это само по себе незаконно, так как клиенты клали деньги на свои счета в FTX, а не на счета Alameda.

Сама Alameda при этом использовала программное обеспечение (ПО), написанное Вангом и Сингхом: это ПО переводило деньги со счетов клиентов FTX в Alameda.

Клиентские же деньги Alameda использовала для того, чтобы торговать криптовалютами, инвестировать и даже делать пожертвования политическим партиям.

На суде Бэнкману-Фриду предъявили 7 обвинений в 5 преступлениях.

Обвинение № 1. Заговор с целью совершить мошенничество с использованием электронных средств против клиентов FTX.

Обвинение № 2. Мошенничество с использованием электронных средств против клиентов FTX.

Заговор и само мошенничество — это два разных обвинения. Суть в том, что Бэнкман-Фрид собирался обмануть и обманул клиентов FTX, давая Alameda доступ к деньгам клиентов: когда клиенты помещали свои деньги на счета FTX, на самом деле деньги поступали на счета Alameda.

Alameda таким образом «назанимала» у клиентов FTX примерно 14 млрд долларов.

Здесь важным моментом стали показания Сингха, что в сентябре 2022 года он узнал о том, что FTX использовала 13 млрд долларов клиентов и не могла их вернуть.

Обвинение № 3. Заговор с целью совершить мошенничество с использованием электронных средств против инвесторов Alameda.

Обвинение № 4. Мошенничество с использованием электронных средств против инвесторов Alameda.

Это снова два обвинения по одному и тому же делу. Суть такая: Бэнкман-Фрид знал о том, что финансовая документация Alameda не отражала реального положения дел в компании, и ничего не сделал, а сама Alameda на основании поддельной финансовой отчетности пыталась занимать деньги у финансовых организаций.

Сторона защиты пыталась доказать, что Бэнкман-Фрид ничего не знал и у него не было времени разобраться, но отчетность он все-таки просматривал и давал добро на ее использование при подаче заявок о займах.

Бывший директор Alameda Кэролайн Эллисон дала показания в суде на стороне обвинения о том, как рассказывала Бэнкману-Фриду, что с отчетностью что-то не так, — и что, главное, Бэнкман-Фрид подговорил ее подделать отчетность.

Обвинение № 5. Заговор с целью совершить мошенничество с использованием ценных бумаг против инвесторов FTX.

Здесь все просто: Бэнкман-Фрид знал финансовую ситуацию в FTX и врал инвестфондам, которые вкладывали в компанию, предоставляя им неполные или подделанные сведения о ее выручке и бизнес-операциях.

Обвинение № 6. Заговор с целью совершить мошенничество в отношении пользователей FTX с использованием товаров.

Это вариация на тему первых двух обвинений. Согласно определению SEC, криптовалюты считаются не ценными бумагами, а товарами.

Обвинение № 7. Заговор с целью отмывания денег.

Переведенные в Alameda деньги расходовались на покупку разных товаров, недвижимости и политические пожертвования — то есть как бы тратились на легальные вещи, что можно квалифицировать как отмывание денег.

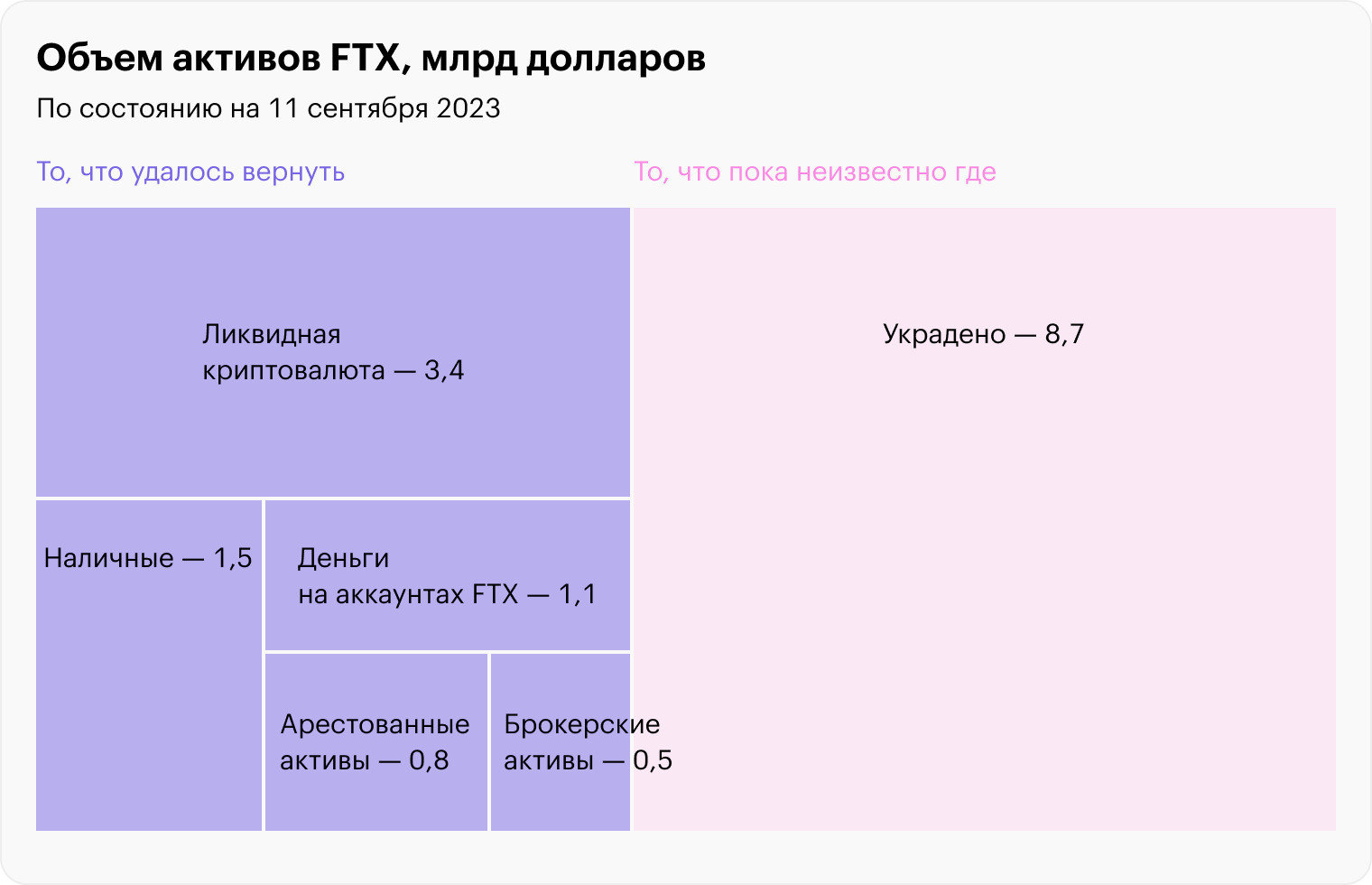

Всего на FTX к моменту ее бесславного закрытия было 16 млрд долларов от клиентов, и доступ к ним был закрыт. По состоянию на 11 сентября 2023 года 7,3 млрд смогли найти, чтобы вернуть пользователям биржи. Но остальные 8 с лишним миллиардов пользователи назад пока не получили.

На что ушли деньги

О судьбе украденных денег мы знаем частично.

Венчурные инвестиции. На это потратили 5,24 млрд долларов. Известно, что 1,5 млрд FTX потратила на покупку доли 20% в Genesis Digital Assets, майнинговой ферме в Казахстане. За 236,8 млн FTX купила торговую платформу Embed, чтобы ввести на FTX опцию торговли акциями, — но не успела. 700 млн ушло на инвестиции в венчурный фонд K5 Global.

Займы менеджменту. 2 млрд FTX выдала в виде займов менеджменту, включая Бэнкмана-Фрида, — разумеется, эти деньги они не вернули. Как их потратили? Известно не все, но они активно тратились на спекуляцию. Ванг и Бэнкман-Фрид, например, купили на 546 млн акции биржевой платформы Robinhood, а Сингх купил себе долю FTX на 477 млн.

Недвижимость. 243 млн потратили на недвижимость на Багамах, в которой жили Бэнкман-Фрид и менеджмент FTX.

Пожертвования в политические и благотворительные организации. На это потратили 86 млн долларов. Деньги пошли демократическим кандидатам, на борьбу с коронакризисом и прочее.

Еще 929 млн ушли неизвестно куда. Предположительно, это были инвестиции в криптовалюту через Alameda.

Чем закончился суд

2 ноября 2023 года суд присяжных признал Бэнкмана-Фрида виновным по 7 пунктам. Приговор вынесут 28 марта 2024 года. В сумме ему грозит до 110 лет тюрьмы.

Бэнкману-Фриду предъявили еще 5 обвинений, включая подкуп в Китае и нелегальное финансирование политических партий в США, но по ним будет отдельный суд в марте 2024 года.

Так получилось из-за технических проблем: когда готовилась документация для оформления его экстрадиции с Багам, не все эти обвинения оформили должным образом, а время поджимало, поэтому в суде, о котором мы пишем, было 7 обвинений, а не 12.

Судьбы Эллисон, Ванга и Сингха решатся тоже в марте 2024 года — судья решит, какого приговора они достойны, поскольку следствие не предоставило им иммунитета в обмен на показания, ограничившись лишь рекомендательным письмом судье.

По идее, они заслуживают снисхождения за сотрудничество со следствием, но окончательное решение по ним вынесет судья. Он может дать им как условные сроки с разными ограничениями, так и реальный тюремный срок.

Как ситуация с FTX повлияла на мир криптовалют

Кризис FTX происходил не в вакууме — многие другие игроки в этой сфере тоже пострадали. Коллапс FTX вызвал некоторую панику на рынке криптовалют уже в конце ноября 2022 года.

Примерно 3 недели спустя после банкротства FTX обанкротился криптобанк BlockFi — потому что вел дела с FTX и потерял деньги.

В январе 2023 американские власти начали расследование в отношении криптокомпаний Gemini, Genesis и DCG по подозрению в мошенничестве и обмане пользователей. В октябре 2023 года дело дошло наконец до суда, а Genesis уже банкрот.

В феврале 2023 американские власти выдвинули обвинения в обмане инвесторов против южнокорейского программиста и предпринимателя До Квона, известного своими криптопроектами, у которых на пике — до их обвала — была капитализация выше 40 млрд долларов.

Дальше в марте 2023 года обанкротился банк Silvergate, выдававший займы, кроме всего прочего, криптопредприятиям. В том же месяце SEC начала регуляторное давление на криптобиржи Coinbase и Binance.

Тогда же случился и коллапс банка Silicon Valley, занимавшегося обслуживанием стартапов. Проблемы в криптовалютной сфере сильно ударили по этому сообществу, которое хранило в криптовалютах немалую часть своих накоплений.

Все это в сумме заставило многих считать, что наступила «криптозима», то есть крайне неблагоприятная ситуация для всех криптопроектов и криптовалют.

Обычно в криптовалютах мощный рост сменяется не менее мощным падением. Это закономерным образом вызывает депрессию у участников рынка. Но капитализация рынка криптовалют после коллапса FTX не сильно упала, а потом даже восстановилась. Сейчас она почти в 3 раза меньше пиков 2021 года, но в сотни раз больше уровней 2013 года.

Другой вопрос, что афера Бэнкмана-Фрида подорвала доверие инвестиционного сообщества к любым инвестициям в криптовалюту. Но обманов в этой сфере всегда было много, и они не отпугивали инвесторов.

Пройдет время, и про Бэнкмана-Фрида все забудут — появятся новые крупные криптобиржи, которые, вероятно, будут регулировать построже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба