24 ноября 2023 | ФосАгро Эдан Альтц

Фосагро — мировой лидер по объемам производства и поставок всех видов удобрений.

У компании устойчивый, диверсифицированный бизнес – наличие собственных источников сырья и широкая сбытовая сеть. Продукция экспортируется в более чем 100 стран — торговые представительства открыты в Европе, Азии, Латинской Америке.

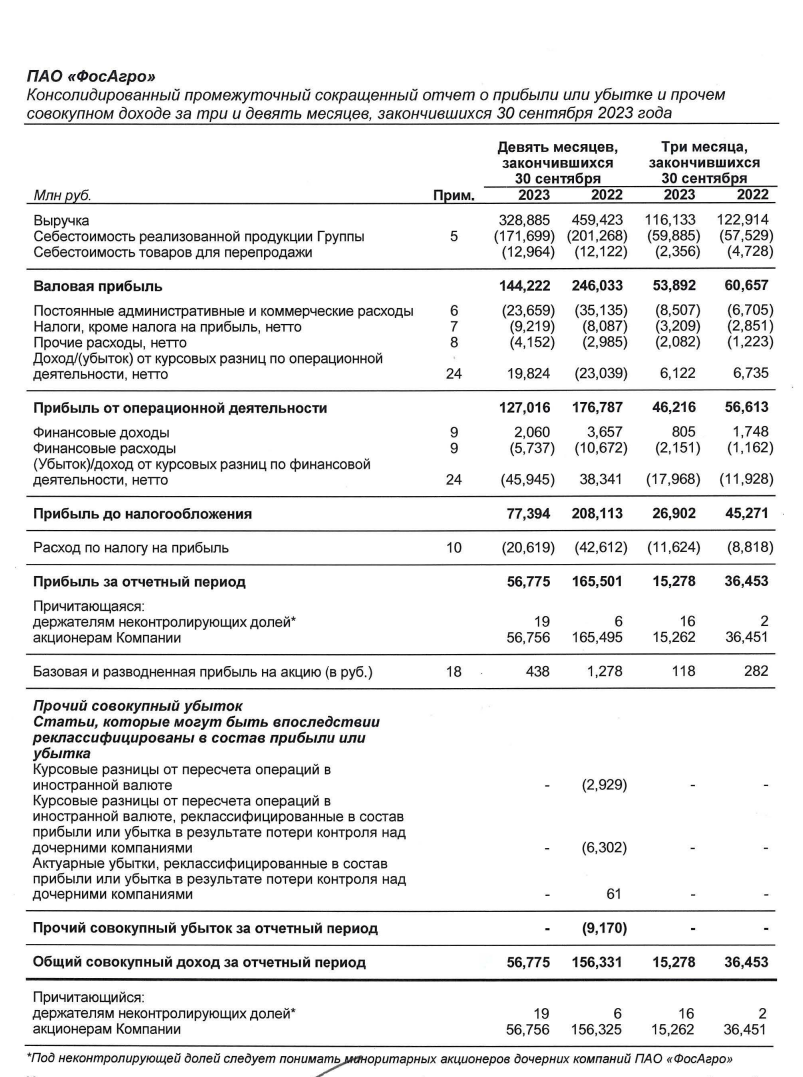

Финансовая отчетность по МСФО за 9 месяцев 2023 года:

– Выручка: ₽328.9 млрд, -28.4% (г/г)

– Скоррек. чистая прибыль: ₽82.9 млрд, -44.8%(г/г)

– Скоррек. EBITDA: ₽151.1 млрд, -41.0%(г/г)

– чистый долг: ₽233.6 млрд, +31.68% (г/г)

– чистый долг/скоррек. EBITDA: 1.5х, +65.3% (г/г)

Снижение выручки было вызвано падением мировых цен на удобрения с максимальных значений прошлого года. Рост чистой прибыли по сравнению с EBITDA замедлился из-за подъема эффективной налоговой ставки и процентных расходов. Долг, существенная доля которого номинирована в долларах, вырос до ₽260 млрд, на его обслуживание было потрачено ₽5.5 млрд.

Тем не менее результаты за III кв улучшились благодаря повышению экспортных цен на азотные удобрения, увеличению продаж, а также ослаблению курса рубля. В целом производство минеральных удобрений выросло на 3.7%, до 8.6 млн тонн, на фоне масштабной модернизации российских площадок и строительства новых производств, в том числе в Ленобласти.

Дивиденды

Дивидендная доходность — 15% (по сектору 7.37%). Выплаты стабильны на протяжении последних семи лет.

По дивполитике направляется свыше 75% от свободного денежного потока, если чистый долг/EBITDA меньше 1х; от 50% до 75% — если показатель от 1х до 1.5х; менее 50% — когда выше 1.5х. При этом дивиденды не могут быть меньше 50% от скорректированной чистой прибыли.

9 ноября Совет директоров компании рекомендовал промежуточные дивиденды за II и III кв 2023 года на уровне ₽291 на акцию, ДД ~ 4,2%. Однако решение по дивидендам, которое должны принять в декабре, может быть отложено из-за уплаты в IV кв налога на сверхприбыль и дополнительной экспортной пошлины, а также с учетом сезонного роста капзатрат и повышенного внимания государства к доходам экспортеров.

Акции

ФосАгро находится под колоссальным давлением, поэтому отстает от рынка — рост с начала года +4,68%. Доходность акций (5.5%) ниже, чем средняя по сектору (12.47%). Текущая стоимость бумаг выглядит завышенной.

Мультипликаторы

Показатели: компания/ сектор/ рынок

– P/E: 5.62/ 19.98/ 16.43

– P/S:1.75/ 4.66/ 2.7

– EV/EBITDA 4.65/ 12.56/ 6.49

По форвардным мультипликаторам ФосАгро торгуется дороже иностранных аналогов, что не совсем обосновано на фоне низких мировых цен на удобрения и повышенной фискальной нагрузки.

Аргументы за

1. Основа стратегического плана развития компании до 2025 года — эффективный рост производства. На реализацию программ ФосАгро тратит около $3 млрд, причем вторую пятилетку подряд. В настоящее время модернизируются площадки в Центральном, Южном, Приволжском федеральных округах, а также строится собственный центр дистрибуции в Саратовской области. ФосАгро — самая стабильная компания в секторе — образец эффективности (ROE=94.8%).

2. В мире дефицит сырья для производства продуктов питания, снижение объемов выпуска сельхозпродукции и рост цен на энергоресурсы. Это позитивные факторы для роста цен на удобрения.

3. ФосАгро ежеквартально делится прибылью с акционерами. Да, многих разочаровала сумма и перенос рассмотрения вопроса о выплатах на декабрь. Но при снижении геополитических рисков и увеличении спроса на продукцию АПК, компания с высокой долей вероятности сможет вернуться к выплатам хороших дивидендов.

4. Ослабление рубля выгодно экспортерам. Несмотря на то, что сейчас курс нацвалюты начал укрепляться, уровни ₽85-90 за доллар комфортны для компании. Судя по прогнозам, рубль начнет слабеть после мартовских выборов 2024 года, когда перестанут действовать меры валютного регулирования. А возможно и раньше, так как низкие цены на нефть критичны для бюджета (в этом году заложен курс ₽70/$, в следующем — ₽90/$).

5. Акции производителей удобрений и АПК можно рассматривать как защитный актив для портфеля в кризис.

Риски

1. Санкции. Удобрения не попали под ограничения, что оставляет экспортные поставки открытыми. Но санкционные риски исключать нельзя, хотя у агропромышленных компаний они ниже, чем в других отраслях.

2. Стоимость удобрений. Цены на удобрения после падения находятся в боковике, их стоимость может еще снизиться при ухудшении экономической ситуации в мире. Пока о смене тренда говорить рано. На рынке наблюдается избыток предложения, так как у многих стран еще остались запасы.

3. Долг. Обязательства компании стали расти, это влияет на свободный денежный поток, от которого зависит дивидендная база.

4. Заградительные пошлины на ввоз. В США с ноября для защиты внутренних производителей (по аналогии с алюминием) повысили пошлину на ввоз фосфатов с 9.19% до 28.5%. ФосАгро теперь придется пересматривать логистику, увеличивать расходы, искать новые рынки сбыта, возможно, менее привлекательные, что негативно для доходов компании.

5. Повышенные сборы. С октября у экспортеров повысилась фискальная нагрузка. До конца 2024 года ставка вывозных таможенных пошлин будет зависеть от курса доллара. С IV кв ФосАгро придется платить экспортную пошлину в размере 10%. Еще до конца года компании предстоит внести в казну государства windfall tax (налог на сверхприбыль) около ₽7 млрд.

Среднесрочный прогноз

Несмотря на такое сильное падение от уровня 7900, бумага всё ещё находится в рамках восходящего тренда. О подтверждении смены восходящего тренда на нисходящий, я бы говорил только после выхода ниже зоны 6200.

– Стоит ли покупать бумагу на текущих уровнях?

Все предпосылки для этого есть. Под зоной 7000 образовалась неплохая проторговка, всё что осталось – это, ак я уже не раз говорил, дождаться хорошего импульсного пробоя и на плавном ретесте можно искать точку входа.

Цель движения в этом случае будут – уровень 7231, затем зона 7758.

Также, напомню, что заранее в сделку заходить не стоит, именно импульс и плавный ретест показывают, что цена готова идти выше и можно присоединиться к этому движению с минимальным риском.

Резюме

Сектор химии и нефтехимии относится к несырьевому производству, поэтому интересен как стабильно развивающийся. ФосАгро, как и Акрон, – крупнейший по капитализации в секторе.

Цены на энергоносители на внутреннем рынке ниже, чем на мировом, что положительно влияет на себестоимость продукции.

Компания ориентирована не только на российский рынок, менеджменту удалось в непростых условиях нарастить выпуск продукции и сохранить экспорт удобрений.

Руководство ФосАгро ожидает восстановления цен на продукцию, что будет способствовать увеличению прибыльности компании, поднимет ее оценку и позволит выплачивать регулярные дивиденды.

Также стоит учитывать, акции ФосАгро могут оставаться под давлением из-за низких цен на удобрения и роста фискальной нагрузки.

На сегодняшний день компания остается лучшим представителем в секторе химии и нефтехимии. Что касается долгосрочной истории, решение о покупке можно принимать при изменении конъюнктуры рыночного спроса на удобрения.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба