Жадный беден всегда. Эйфория рынка настолько велика, что акции растут четвертую неделю подряд, фондовые индексы готовы закрыть ноябрь с лучшим месячным результатом, по меньшей мере, за год; спрос на аукционах по размещению казначейских облигаций зашкаливает, а их доходность падает и тянет за собой на дно доллар США. Рынками правит Жадность. Доведет ли она EUR/USD до добра?

Будь осторожен со своими желаниями. Если рынок прав, и ФРС действительно снизит ставку по федеральным фондам на 100 б.п. до 4,5% и начнет это делать уже в мае, то требуется охлаждение ВВП. Природа экономического цикла такова, что, повышая стоимость заимствований в условиях перегретой экономики, центробанк замораживает до состояния рецессию. После чего следуют монетарные стимулы, а затем этот процесс повторяется вновь и вновь.

Судя по постепенному сокращению инверсии кривой доходности, спад в экономике США нельзя исключать. История показывает, что именно в такие периоды они и происходили. При этом Deutsche Bank прогнозирует наступление рецессии в первой половине 2024. Это вынудит ФРС снизить ставки на 175 б. п. до 3,75% к концу следующего года. Деривативы еще не в полной мере оценивают глубину потенциальной монетарной экспансии? Если так, EUR/USD есть куда расти.

Динамика кривой доходности США

Если кто-то считает, что Deutsche Bank сгущает краски, отсылаю его к рынку опционов. Там есть ставка, что стоимость заимствований упадет на 250 б.п. до 3%. Если она отыграет, размер премии составит $13 млн. По данным Bloomberg, ставка на снижение стоимости заимствований до 2% может принести ее владельцу $200 млн. Рынками действительно правит жадность.

Однако далеко не все уверены в таком сценарии развития событий. Есть еще одна причина, по которой ФРС ослабит денежно-кредитную политику. Центробанк захочет войти в историю, добившись, казалось бы, невозможного — мягкой посадки экономики США. Глядя на то, как она балансирует на грани рецессии, он будет добавлять монетарные стимулы, снижая ставку по федеральным фондам. Это похоже на спасательный круг для утопающего.

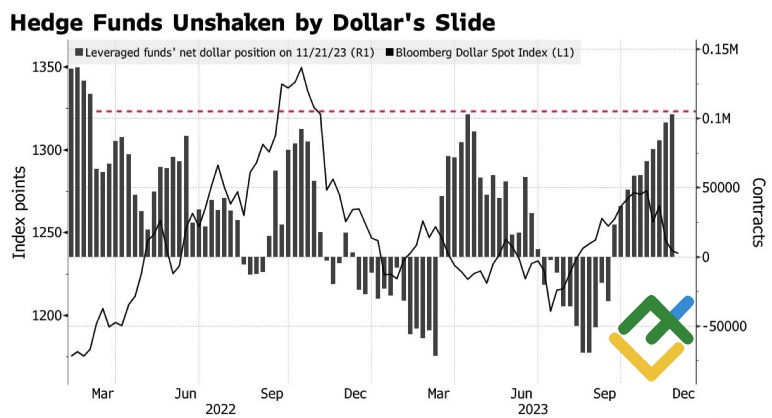

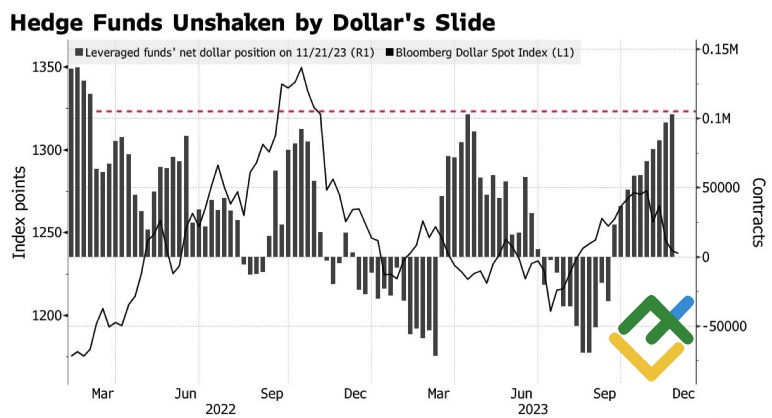

Случай уникальный, поэтому не очень понятно, почему рынки в него так сильно верят. В отличие от хедж-фондов, которые вопреки ослаблению индекса USD не устают добавлять лонги по доллару США против основных мировых валют. Спекулянты с опаской смотрят на рыночные движения, полагая, что если ФРС шесть раз наказала инвесторов за самоуверенность в течение цикла монетарной рестрикции, она сделает это и в седьмой раз?

Динамика позиций хедж-фондов по доллару США

На мой взгляд, мы не должны отбрасывать ни одного из вариантов: ни ожидаемого рынками ослабления денежно-кредитной политики, ни снижения ставки по федеральным фондам до 3,75%, ни ее удержания на плато. Все будет зависеть от новых данных. Пока же исходим из стратегии, что обновление ноябрьского пика позволит нам нарастить лонги по EUR/USD в направлении 1,102 и 1,106, а падение пары ниже 1,094 откроет дверь для краткосрочных продаж.

Будь осторожен со своими желаниями. Если рынок прав, и ФРС действительно снизит ставку по федеральным фондам на 100 б.п. до 4,5% и начнет это делать уже в мае, то требуется охлаждение ВВП. Природа экономического цикла такова, что, повышая стоимость заимствований в условиях перегретой экономики, центробанк замораживает до состояния рецессию. После чего следуют монетарные стимулы, а затем этот процесс повторяется вновь и вновь.

Судя по постепенному сокращению инверсии кривой доходности, спад в экономике США нельзя исключать. История показывает, что именно в такие периоды они и происходили. При этом Deutsche Bank прогнозирует наступление рецессии в первой половине 2024. Это вынудит ФРС снизить ставки на 175 б. п. до 3,75% к концу следующего года. Деривативы еще не в полной мере оценивают глубину потенциальной монетарной экспансии? Если так, EUR/USD есть куда расти.

Динамика кривой доходности США

Если кто-то считает, что Deutsche Bank сгущает краски, отсылаю его к рынку опционов. Там есть ставка, что стоимость заимствований упадет на 250 б.п. до 3%. Если она отыграет, размер премии составит $13 млн. По данным Bloomberg, ставка на снижение стоимости заимствований до 2% может принести ее владельцу $200 млн. Рынками действительно правит жадность.

Однако далеко не все уверены в таком сценарии развития событий. Есть еще одна причина, по которой ФРС ослабит денежно-кредитную политику. Центробанк захочет войти в историю, добившись, казалось бы, невозможного — мягкой посадки экономики США. Глядя на то, как она балансирует на грани рецессии, он будет добавлять монетарные стимулы, снижая ставку по федеральным фондам. Это похоже на спасательный круг для утопающего.

Случай уникальный, поэтому не очень понятно, почему рынки в него так сильно верят. В отличие от хедж-фондов, которые вопреки ослаблению индекса USD не устают добавлять лонги по доллару США против основных мировых валют. Спекулянты с опаской смотрят на рыночные движения, полагая, что если ФРС шесть раз наказала инвесторов за самоуверенность в течение цикла монетарной рестрикции, она сделает это и в седьмой раз?

Динамика позиций хедж-фондов по доллару США

На мой взгляд, мы не должны отбрасывать ни одного из вариантов: ни ожидаемого рынками ослабления денежно-кредитной политики, ни снижения ставки по федеральным фондам до 3,75%, ни ее удержания на плато. Все будет зависеть от новых данных. Пока же исходим из стратегии, что обновление ноябрьского пика позволит нам нарастить лонги по EUR/USD в направлении 1,102 и 1,106, а падение пары ниже 1,094 откроет дверь для краткосрочных продаж.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба