29 ноября 2023 | Инарктика Кот.Финанс

О размещении

Цена размещения: 900-968 (сейчас 940)

Объем: 3,2 млрд. рублей

Цель: рост FF (акций в свободном обращении) до 18%

Продающие акционеры: казначейский пакет (1,4 млрд) и акционер (1,8 млрд)

Бонус: право на приобретение 1 доп.акции по цене SPO через 6 мес.

Мультипликаторы

🔹Цена / балансовая стоимость = 2,4 (т.е. каждый рубль капитала вы покупаете за 2,4 рубля)

🔹Цена / выручка = 3,8 (компания оценена почти в 4 годовые выручки)

🔹Цена / прибыль = 7,

Темпы роста выручки в 2023 году: -10%

Вы можете быть спонсором статей, или целой рубрики. За сотрудничеством - сюда.

О компании

Inarctika (Русская аквакультура) — лидер по производству лосося и форели в России. Доля рынка 21%. Фактически, компания конкурирует только и крупным импортом, и небольшинм количество мелких российских производителей. Каждая пятая съеденная красная рыбка – из их ферм.

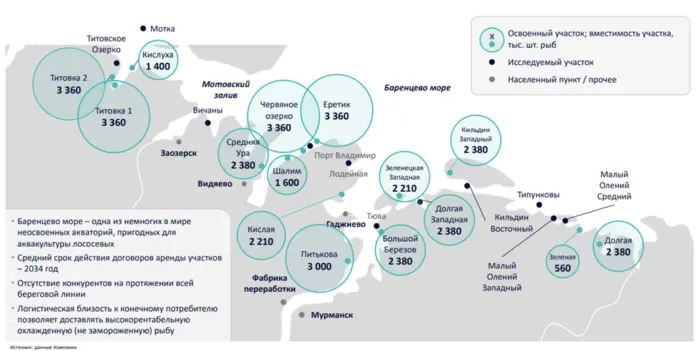

В компании садковые комплексы в холодных, кристально чистых водах Баренцева моря, смолтовые заводы (выращивание малька), кормовой завод, фермы где рыба набирает вес, выходы на прилавок + заводы по переработке рыбы. Т.е. можно говорить о полноценной вертикальной интеграции бизнеса.

О рынке

Рынок интересный, поскольку порог выхода на рынок невероятно высок. Из-за скорой порчи свежей рыбы, транспортное плечо всегда небольшое, а таможенные процедуры удлиняют процесс. Поэтому на российский рынок импортируют чаще всего замороженную рубу. Зато она вдвое дешевле свежей.

Внутренние цены выше, поэтому Инарктика ничего не вывозит. «Все в семью» (все продажи в России)

Многие импортные компании (производители и дистрибьюторы) ушли из России в 2022 году, дав возможность занять их долю рынка.

О продукте

Цикл производства рыбы в пределах 2х лет.

На выходе вы получаете охлажденный трупик из рыбы весом 4-7 кг.

Свежую рыбу Inarctika можно купить в магазинах Metro, или в виде уже переработанной продукции фирм Меридиана, Риф, и др. Также, большой сегмент потребителей – рестораны японской кухни.

Рыбка в Metro

Финансы

Обычно мы смотрим динамику выручки только за 5 последних лет, но сегодня делаем исключение. И вот почему:

Бизнес по разведению рыбы очень рискованный. Всегда есть риск непредвиденных потерь, болезней, климатических условий. Хоть Inarctika разделяет поголовье на разные кластеры (при проблемах в 1 – болезнь не распространится), подобный подход не уберег компанию в 2015 году. В этом и кроется основной риск.

Почитать подробнее можно в статье Ведомостей , а сделать вывод, что компании удалось восстановиться только спустя 7 лет – можно сделать по диаграмме выше.

Выручка компании снизилась за первое полугодие на 10%, что привело к падению валовой прибыли на 20%. Одним из важных статей доходов является переоценка стоимости еще плавающей рыбы (когда она выросла в весе, но еще не продана). Тут есть элемент субъективной оценки и ставки на текущие цены, хотя продажа будет позже.

И тем не менее, показатели прибыльности, рентабельности впечатляют.

С точки зрения бухгалтерского баланса – он очень прост и это хорошо: в активах рыба, рыбные фермы, заводы по переработке и права пользования морем.

В пассивах – собственный капитал и кредиты. Долг небольшой если сравнивать в прибылью (но она изменчива). Долг к выручке ~50% годовой выручки, к капиталу – тоже около половины.

Компания явно не перекредитована

Рейтинг

Компания достаточно устойчива, имеет вертикальную интеграцию и минимум конкурентов: порог входы на рынок очень высок, а импорт – преимущественно заморозка, что накладывает свои отпечатки на качество и цену.

Отраслевой риск невозможно застраховать: де-юре можно, но компании в 2015 году это не помогло.

Преимущества

· Перспективы удвоения бизнеса

· Уникальное расположение и высокий порог входа

· Высокая рентабельность

· Неплохие мультипликаторы, учитывая что сейчас сложилось комбо (выросли и цены, и объемы)

Риски

· Отраслевые (биологические) риски, которые у же реализовывались в прошлом.

· Низкий дисконт к рыночной цене.

· Навес из акций в будущем: компания дает право фиксации цены на будущее размещение через полгода. Акционеры фиксируют цену. Дают заработать другим?

· Психологически сложно покупать акцию, которая уже выросла в десятки раз

В SPO не участвуем, хоть по мультипликаторам все неплохо. Отголоски дают отраслевые (биологические) риски и психологический фактор уже выросших цен на акции. Учитываем еще и частичную продажу своей доли акционером.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба