Мы пересмотрели оценку «ФосАгро» на фоне роста фискальной нагрузки и снижения доходов. При этом отмечаем сильные позиции компании на рынке удобрений, ее инвестиционную активность, увеличение объемов производства и реализации продукции, привлекательную дивидендную историю. Текущая капитализация «ФосАгро» соответствует нашим скорректированным ожиданиям, оставляя меньше пространства для роста. Тем не менее в случае коррекции акции компании могут снова стать интересными для покупки.

Мы снизили по акциям ПАО «ФосАгро» целевую цену до 7 047 руб. а рейтинг — до уровня «Держать». Апсайд на горизонте 12 мес. составляет 3,2%.

Группа «ФосАгро» — российская вертикально интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений. Портфель компании составляет широкий ассортимент продукции, включая моноаммонийфосфат (MAP), диаммонийфосфат (DAP), NPK-удобрения, аммиачную селитру, кормовые добавки и промышленные химические продукты.

«ФосАгро» реализует стратегию развития, направленную на модернизацию и строительство новых мощностей, увеличение выпуска премиальной продукции, расширение присутствия на ключевых рынках и достижения большей эффективности.

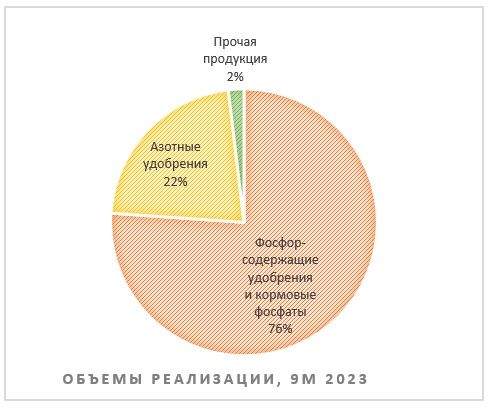

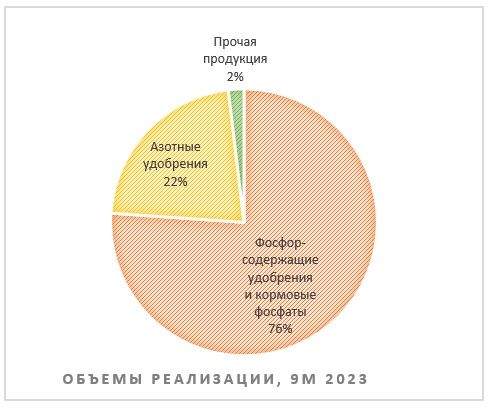

«ФосАгро» в 2023 г. продолжает наращивать объемы производства и реализации продукции. За 9М 2023 выпуск фосфорсодержащих удобрений и кормовых фосфатов увеличился г/г на 3,4%, азотных удобрений — на 4,5%, а продажи продукции в объемных показателях выросли на 2,5%. Реализация в 3К 2023 оказалась рекордной, она выросла на 12,5% к предыдущему кварталу и на 16,9% г/г.

Финансовые показатели снизились на фоне падения цен реализации по сравнению с рекордным 2022 г. Выручка за 9М 2023 оказалась на 28,4% ниже, скорректированный показатель EBITDA сократился на 41,0%, скорректированная чистая прибыль упала на 44,8%. При этом показатели 3К 2023 показали рост к предыдущему кварталу на фоне частичного восстановления цен. Отношение чистого долга к 12М EBITDA увеличилось до 1,3х, оставаясь, впрочем, в пределах комфортных значений.

«ФосАгро» продолжает платить дивиденды. За 1К 2023 они составили 264 руб. на акцию. По итогам 2К 2023 совет директоров рекомендовал выплатить по 126 руб. на акцию, однако акционеры их не утвердили. В ноябре совет директоров рекомендовал по итогам 9М 2023 выплатить дивиденды в размере 291 руб. на акцию. Текущая доходность — около 4,3%. Ожидаемая доходность NTM— около 10%.

Ключевыми рисками для «ФосАгро» являются ценовой риск, последствия государственного регулирования, включая замораживание внутренних цен, введение экспортных пошлин и продление экспортных квот, а также риск дальнейшего увеличения налоговой нагрузки.

По нашему мнению, акции ПАО «ФосАгро» сейчас адекватно оценены рынком по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2023 и 2024 гг. с учетом странового дисконта.

Описание эмитента

ПАО «ФосАгро» — российская вертикально интегрированная компания, крупнейший в России и один из ведущих мировых поставщиков фосфорсодержащих удобрений.

Принадлежащее «ФосАгро» АО «Апатит» — мировой лидер в производстве высокосортного фосфатного сырья (с содержанием P2O5 от 39% и более). Также компания располагает мощностями по производству аммиака и аммиачной селитры и выпускает азотные и смешанные удобрения. «ФосАгро» является крупнейшим европейским производителем фосфорсодержащих удобрений по суммарному объему мощностей производства DAP/MAP/NP/NPK/NPS.

«ФосАгро» контролирует более половины в общем объеме поставок DAP/MAP/NPS/NPK российским потребителям, это лидер по суммарным объемам поставок всех видов удобрений на рынок России. Около 70% выручки «ФосАгро» приносят поставки на экспорт. С 2022 г. компания не раскрывает географию продаж, однако в последнем релизе отметила рост поставок на рынки Бразилии, Европы и Африки.

Самообеспеченность минеральными ресурсами находится на высоком уровне. «ФосАгро» обеспечивает себя на 100% апатитовым концентратом, на 100% — фосфорной кислотой, на 87% — серной кислотой и на 90% — аммиаком. Запасы категории высококачественной апатит-нефелиновой руды магматического происхождения обеспечивают компанию ресурсами примерно на 50 лет.

Магматическое происхождение руды, добываемой на Кольском полуострове, обеспечивает «ФосАгро» исключительную чистоту фосфатного сырья и позволяет производить экологичную продукцию, востребованную на премиальных зарубежных рынках. Удобрения «ФосАгро» не содержат опасных для здоровья концентраций кадмия (менее 5 мг/кг, значительно ниже рекомендованного французским агентством ANSES уровня 20 мг/кг), что поддерживает чистоту почвы и способствует здоровому урожаю и высокому качеству продуктов питания.

Структура капитала. По данным МосБиржи, free float акций компании составляет около 26%. Конечных бенефициаров компания сейчас не раскрывает, но предположительно ими остаются члены семьи главы Российской ассоциации производителей удобрений (РАПУ) Андрея Гурьева через зарегистрированные в САР г. Калининграда МКООО «АДОРАБЕЛЛА» (23,35% акций «ФосАгро») и МКООО «ХЛОДВИГ ЭНТЕРПРАЙЗЕС» (20,31% акций «ФосАгро»). Еще 20,60% акций «ФосАгро» принадлежит Татьяне Литвиненко, супруге Владимира Литвиненко, ректора Санкт-Петербургского горного университета.

Перспективы и риски

Стратегия развития. «ФосАгро» реализует принятую в компании комплексную Стратегию развития до 2025 г. В ее рамках «ФосАгро» реализует инвестиционные проекты, а также уделяет приоритетное внимание расширению продуктового портфеля. В настоящее время компания производит 57 марок удобрений под конкретные виды сельхозпродукции и климатические условия (год назад их было 52), а к 2030 г. планирует расширить ассортимент до 100 марок, среди которых появятся инновационные биологизированные удобрения, удобрения пролонгированного действия, стимуляторы роста растений и новые мелиоранты.

В рамках инвестпрограммы в 2023 г. после коренной модернизации и нового строительства введен в эксплуатацию Волховский химический комплекс. Его проектная мощность составит не менее 1 млн тонн минеральных удобрений и другой продукции в год. Во многом благодаря росту выпуска МАР на этом производственном комплексе «ФосАгро» в 3К 2023 вышла на рекордные показатели по объемам производства и продаж удобрений.

Также в ноябре запущен в опытно-промышленную эксплуатацию дробильно-доставочный комплекс на Кировском руднике. В Балакове до конца года будет завершен основной комплекс строительно-монтажных работ по проекту увеличения выпуска кормовых фосфатов, выход на целевую производительность по проекту ожидается в 1К 2024. До конца года будет введена в строй и модернизированная технологическая система СК-20, после выхода которой на проектную мощность производство серной кислоты на предприятии вырастет на 13%, до 3 млн тонн в год.

Кроме того, в Череповце модернизируются мощности по производству аммиака, фосфорной кислоты и сернокислотного производства, начата реализация проекта по увеличению переработки апатитового концентрата и по строительству конвейера транспортировки фосфогипса.

Новую Стратегию развития до 2030 г. «ФосАгро» рассчитывает принять в начале 2024 г. Ее частью должен стать проект нового комплекса аммиака и карбамида.

В ноябре 2023 г. группа «ФосАгро» включена в топ-20 рейтинга крупнейших российских компаний-инвесторов по версии Forbes.

Состояние рынка. Мировой рынок минеральных удобрений во второй половине года показывает признаки восстановления потребления после заметного сокращения в предыдущем году. Восстановлению спроса способствуют относительно благоприятный паритет цен на удобрения и с/х продукцию и низкий уровень запасов удобрений на основных рынках.

По оценкам IFA и отраслевых организаций, мировое потребление удобрений в 2023 г. может вырасти на 2–4%, или 6–7 млн тонн действующего вещества, с дальнейшим восстановлением в 2024 г.

Летом 2023 г. цены на удобрения достигли своих минимальных значений за последние два года и к осени стали постепенно восстанавливаться. Ограничение китайского экспорта как азотных, так и фосфорных удобрений создает дополнительное ограничение предложения на рынке и поддерживает цены на достигнутых уровнях.

Риски. Риск санкционного давления на производителей удобрений оценивается нами очень невысоко. Некоторые проблемы у экспортеров были со стороны логистических ограничений, но в целом они уже преодолены за счет перестройки логистики.

США не только не вводили запретов на импорт удобрений, но и вовсе включили их наравне с другой сельскохозяйственной продукцией в список товаров первой необходимости. И даже сделали по ним исключение, разрешив расчеты в долларах. Евросоюз специальных мер против удобрений также не вводил, смягчив условия по расчетам за сельскохозяйственную продукцию, включая поставки удобрений.

Главным риском для отрасли в 2022 г. были персональные санкции против контролирующих владельцев и топ-менеджеров компаний. Эти риски оперативно купировали передачей прав и полномочий доверенным лицам и переводом компаний в российскую юрисдикцию. Год назад, в ноябре 2022 г., держатели акций «ФосАгро» — компании «Хлодвиг» и «Адорабелла» — включены в американский SDN List, но, поскольку ни одна из них по отдельности не владеет контрольным пакетом, на саму «ФосАгро» санкции не распространяются.

Однако это не исключает принятия других мер со стороны западных стран для снижения доходов российского экспорта. Так, в ноябре 2023 г. Минторг США в 3 раза (с 9,19% до 28,5%) повысил компенсационную пошлину на импорт фосфорных удобрений «ФосАгро». Впрочем, по данным компании, доля США в продажах «ФосАгро» не превышала 5% выручки.

Риски для отрасли сохраняются и со стороны государственного регулирования в РФ. Воздействие государства проявляется в виде экспортных квот, регулирования цен и увеличения налоговой нагрузки. Уже более двух лет продолжается «заморозка» цен производителями удобрений для поставок с/х предприятиям. Также правительством регулярно продлевается, хотя и не очень обременительное, но все же квотирование объемов экспорта азотных и сложных удобрений.

Рост фискальной нагрузки может оказать давление на результаты компании. С 1 сентября в РФ введена пошлина на экспорт удобрений в размере 7%, а введенная с 1 октября и (пока) до конца 2024 г. «курсовая» экспортная пошлина прибавила удобрениям еще 3 процентных пункта.

«ФосАгро» является и плательщиком windfall tax — разового платежа из прибыли предыдущих лет. Платеж компании составит около 7 млрд руб., при условии внесения его авансом до 30 ноября 2023 г., или вдвое больше, если выплата будет произведена в 2024 г. Хотя этот сбор является разовым, нет гарантий, что власти не найдут новых способов увеличить налоговую нагрузку крупных прибыльных компаний для сокращения дефицита государственного бюджета.

Операционные и финансовые показатели

В 2023 г. «ФосАгро» продолжает наращивать объемы производства и реализации продукции. За 9М 2023 выпуск фосфорсодержащих удобрений и кормовых фосфатов увеличился г/г на 3,4%, азотных удобрений — на 4,5%, а продажи продукции в объемных показателях выросли на 2,5%. Реализация в 3К 2023 оказалась рекордной, она выросла на 12,5% к предыдущему кварталу и на 16,9% г/г.

ПАО «ФосАгро»: операционные и финансовые результаты за 3К и 9М 2023

Выручка за 9М 2023 оказалась на 28,4% ниже уровня аналогичного периода прошлого года из-за падения цен на мировых рынках. Скорректированный показатель EBITDA сократился на 41,0%, скорректированная чистая прибыль упала на 44,8%. При этом показатели 3К 2023 показали рост к предыдущему кварталу на фоне частичного восстановления цен. Свободный денежный поток за 9М 2023 был повторен практически на прошлогоднем уровне. Чистый долг с начала года увеличился на 26,3%, долговая нагрузка по показателю отношения чистого долга к 12М EBITDA увеличилась до 1,3х, оставаясь, впрочем, в пределах комфортных значений.

ПАО «ФосАгро»: историческая и прогнозная динамика ключевых финансовых показателей (млн руб.)

Выплаты акционерам

Согласно дивидендной политике «ФосАгро», сумма средств, направляемых на выплату дивидендов, может составлять: не более 50% консолидированного свободного денежного потока (FCF) компании по МСФО, если коэффициент «Чистый долг / EBITDA» превышает 1,5х; не менее 50% FCF, если показатель долговой нагрузки в диапазоне от 1х до 1,5х; и не менее 75% FCF, если долговая нагрузка менее 1х. При этом в любом случае размер объявленных дивидендов за год не должен быть ниже 50% от скорректированной чистой прибыли по МСФО.

Дивиденды за 1К 2023 составили 264 руб. на акцию. По итогам 2К 2023 совет директоров рекомендовал выплатить по 126 руб. на акцию, однако собрание акционеров 30 сентября не утвердило эту рекомендацию, после чего рейтинг акций «ФосАгро» был нами отправлен на пересмотр.

В ноябре 2023 г. совет директоров рекомендовал по итогам 9М 2023 утвердить дивиденды в размере 291 руб. на акцию. Внеочередное собрание акционеров, которое рассмотрит этот вопрос, пройдет 14 декабря. Реестр на дивиденды предполагается закрыть 25 декабря. Текущая дивидендная доходность может составить около 4,3%. Таким образом, «ФосАгро» продолжает создавать своим акциям дивидендную историю. Мы ожидаем доходность NTMна уровне 10%.

Оценка

Мы оценили ПАО «ФосАгро» сравнительным методом, основываясь на прогнозных финансовых показателях на 2022 и 2023 гг. Наша оценка определяется как взвешенное среднее оценок по форвардным мультипликаторам EV/EBITDA и P/E с применением странового дисконта. Бизнес компании практически не попал под санкции, поэтому страновой дисконт для оценки «ФосАгро» мы снизили до 15%. Используемые для сравнения компании-аналоги представлены в таблице ниже:

Наша оценка справедливой стоимости ПАО «ФосАгро» составляет 913 млрд руб., или 7 047 руб. за акцию. Такая оценка дает апсайд к текущей цене в размере 3,2%, что соответствует рейтингу «Держать».

Акции на фондовом рынке

Акции «ФосАгро» в этом году заметно отстают от рынка из-за роста фискальной нагрузки и сокращения дивидендной доходности на фоне снижения цен на удобрения. С начала года они показали рост на 6,9%, в то время как отраслевой индекс прибавил 19,5%, а индекс МосБиржи поднялся на 48,4% (по данным на закрытие 28.11.2023 г.).

Технический анализ

На дневном графике котировки акций «ФосАгро» находятся в фазе консолидации. Ближайший уровень сопротивления сформировался в районе 7 000 руб. Ближайшая поддержка находится около 6 500 руб.

Мы снизили по акциям ПАО «ФосАгро» целевую цену до 7 047 руб. а рейтинг — до уровня «Держать». Апсайд на горизонте 12 мес. составляет 3,2%.

Группа «ФосАгро» — российская вертикально интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений. Портфель компании составляет широкий ассортимент продукции, включая моноаммонийфосфат (MAP), диаммонийфосфат (DAP), NPK-удобрения, аммиачную селитру, кормовые добавки и промышленные химические продукты.

«ФосАгро» реализует стратегию развития, направленную на модернизацию и строительство новых мощностей, увеличение выпуска премиальной продукции, расширение присутствия на ключевых рынках и достижения большей эффективности.

«ФосАгро» в 2023 г. продолжает наращивать объемы производства и реализации продукции. За 9М 2023 выпуск фосфорсодержащих удобрений и кормовых фосфатов увеличился г/г на 3,4%, азотных удобрений — на 4,5%, а продажи продукции в объемных показателях выросли на 2,5%. Реализация в 3К 2023 оказалась рекордной, она выросла на 12,5% к предыдущему кварталу и на 16,9% г/г.

Финансовые показатели снизились на фоне падения цен реализации по сравнению с рекордным 2022 г. Выручка за 9М 2023 оказалась на 28,4% ниже, скорректированный показатель EBITDA сократился на 41,0%, скорректированная чистая прибыль упала на 44,8%. При этом показатели 3К 2023 показали рост к предыдущему кварталу на фоне частичного восстановления цен. Отношение чистого долга к 12М EBITDA увеличилось до 1,3х, оставаясь, впрочем, в пределах комфортных значений.

«ФосАгро» продолжает платить дивиденды. За 1К 2023 они составили 264 руб. на акцию. По итогам 2К 2023 совет директоров рекомендовал выплатить по 126 руб. на акцию, однако акционеры их не утвердили. В ноябре совет директоров рекомендовал по итогам 9М 2023 выплатить дивиденды в размере 291 руб. на акцию. Текущая доходность — около 4,3%. Ожидаемая доходность NTM— около 10%.

Ключевыми рисками для «ФосАгро» являются ценовой риск, последствия государственного регулирования, включая замораживание внутренних цен, введение экспортных пошлин и продление экспортных квот, а также риск дальнейшего увеличения налоговой нагрузки.

По нашему мнению, акции ПАО «ФосАгро» сейчас адекватно оценены рынком по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2023 и 2024 гг. с учетом странового дисконта.

Описание эмитента

ПАО «ФосАгро» — российская вертикально интегрированная компания, крупнейший в России и один из ведущих мировых поставщиков фосфорсодержащих удобрений.

Принадлежащее «ФосАгро» АО «Апатит» — мировой лидер в производстве высокосортного фосфатного сырья (с содержанием P2O5 от 39% и более). Также компания располагает мощностями по производству аммиака и аммиачной селитры и выпускает азотные и смешанные удобрения. «ФосАгро» является крупнейшим европейским производителем фосфорсодержащих удобрений по суммарному объему мощностей производства DAP/MAP/NP/NPK/NPS.

«ФосАгро» контролирует более половины в общем объеме поставок DAP/MAP/NPS/NPK российским потребителям, это лидер по суммарным объемам поставок всех видов удобрений на рынок России. Около 70% выручки «ФосАгро» приносят поставки на экспорт. С 2022 г. компания не раскрывает географию продаж, однако в последнем релизе отметила рост поставок на рынки Бразилии, Европы и Африки.

Самообеспеченность минеральными ресурсами находится на высоком уровне. «ФосАгро» обеспечивает себя на 100% апатитовым концентратом, на 100% — фосфорной кислотой, на 87% — серной кислотой и на 90% — аммиаком. Запасы категории высококачественной апатит-нефелиновой руды магматического происхождения обеспечивают компанию ресурсами примерно на 50 лет.

Магматическое происхождение руды, добываемой на Кольском полуострове, обеспечивает «ФосАгро» исключительную чистоту фосфатного сырья и позволяет производить экологичную продукцию, востребованную на премиальных зарубежных рынках. Удобрения «ФосАгро» не содержат опасных для здоровья концентраций кадмия (менее 5 мг/кг, значительно ниже рекомендованного французским агентством ANSES уровня 20 мг/кг), что поддерживает чистоту почвы и способствует здоровому урожаю и высокому качеству продуктов питания.

Структура капитала. По данным МосБиржи, free float акций компании составляет около 26%. Конечных бенефициаров компания сейчас не раскрывает, но предположительно ими остаются члены семьи главы Российской ассоциации производителей удобрений (РАПУ) Андрея Гурьева через зарегистрированные в САР г. Калининграда МКООО «АДОРАБЕЛЛА» (23,35% акций «ФосАгро») и МКООО «ХЛОДВИГ ЭНТЕРПРАЙЗЕС» (20,31% акций «ФосАгро»). Еще 20,60% акций «ФосАгро» принадлежит Татьяне Литвиненко, супруге Владимира Литвиненко, ректора Санкт-Петербургского горного университета.

Перспективы и риски

Стратегия развития. «ФосАгро» реализует принятую в компании комплексную Стратегию развития до 2025 г. В ее рамках «ФосАгро» реализует инвестиционные проекты, а также уделяет приоритетное внимание расширению продуктового портфеля. В настоящее время компания производит 57 марок удобрений под конкретные виды сельхозпродукции и климатические условия (год назад их было 52), а к 2030 г. планирует расширить ассортимент до 100 марок, среди которых появятся инновационные биологизированные удобрения, удобрения пролонгированного действия, стимуляторы роста растений и новые мелиоранты.

В рамках инвестпрограммы в 2023 г. после коренной модернизации и нового строительства введен в эксплуатацию Волховский химический комплекс. Его проектная мощность составит не менее 1 млн тонн минеральных удобрений и другой продукции в год. Во многом благодаря росту выпуска МАР на этом производственном комплексе «ФосАгро» в 3К 2023 вышла на рекордные показатели по объемам производства и продаж удобрений.

Также в ноябре запущен в опытно-промышленную эксплуатацию дробильно-доставочный комплекс на Кировском руднике. В Балакове до конца года будет завершен основной комплекс строительно-монтажных работ по проекту увеличения выпуска кормовых фосфатов, выход на целевую производительность по проекту ожидается в 1К 2024. До конца года будет введена в строй и модернизированная технологическая система СК-20, после выхода которой на проектную мощность производство серной кислоты на предприятии вырастет на 13%, до 3 млн тонн в год.

Кроме того, в Череповце модернизируются мощности по производству аммиака, фосфорной кислоты и сернокислотного производства, начата реализация проекта по увеличению переработки апатитового концентрата и по строительству конвейера транспортировки фосфогипса.

Новую Стратегию развития до 2030 г. «ФосАгро» рассчитывает принять в начале 2024 г. Ее частью должен стать проект нового комплекса аммиака и карбамида.

В ноябре 2023 г. группа «ФосАгро» включена в топ-20 рейтинга крупнейших российских компаний-инвесторов по версии Forbes.

Состояние рынка. Мировой рынок минеральных удобрений во второй половине года показывает признаки восстановления потребления после заметного сокращения в предыдущем году. Восстановлению спроса способствуют относительно благоприятный паритет цен на удобрения и с/х продукцию и низкий уровень запасов удобрений на основных рынках.

По оценкам IFA и отраслевых организаций, мировое потребление удобрений в 2023 г. может вырасти на 2–4%, или 6–7 млн тонн действующего вещества, с дальнейшим восстановлением в 2024 г.

Летом 2023 г. цены на удобрения достигли своих минимальных значений за последние два года и к осени стали постепенно восстанавливаться. Ограничение китайского экспорта как азотных, так и фосфорных удобрений создает дополнительное ограничение предложения на рынке и поддерживает цены на достигнутых уровнях.

Риски. Риск санкционного давления на производителей удобрений оценивается нами очень невысоко. Некоторые проблемы у экспортеров были со стороны логистических ограничений, но в целом они уже преодолены за счет перестройки логистики.

США не только не вводили запретов на импорт удобрений, но и вовсе включили их наравне с другой сельскохозяйственной продукцией в список товаров первой необходимости. И даже сделали по ним исключение, разрешив расчеты в долларах. Евросоюз специальных мер против удобрений также не вводил, смягчив условия по расчетам за сельскохозяйственную продукцию, включая поставки удобрений.

Главным риском для отрасли в 2022 г. были персональные санкции против контролирующих владельцев и топ-менеджеров компаний. Эти риски оперативно купировали передачей прав и полномочий доверенным лицам и переводом компаний в российскую юрисдикцию. Год назад, в ноябре 2022 г., держатели акций «ФосАгро» — компании «Хлодвиг» и «Адорабелла» — включены в американский SDN List, но, поскольку ни одна из них по отдельности не владеет контрольным пакетом, на саму «ФосАгро» санкции не распространяются.

Однако это не исключает принятия других мер со стороны западных стран для снижения доходов российского экспорта. Так, в ноябре 2023 г. Минторг США в 3 раза (с 9,19% до 28,5%) повысил компенсационную пошлину на импорт фосфорных удобрений «ФосАгро». Впрочем, по данным компании, доля США в продажах «ФосАгро» не превышала 5% выручки.

Риски для отрасли сохраняются и со стороны государственного регулирования в РФ. Воздействие государства проявляется в виде экспортных квот, регулирования цен и увеличения налоговой нагрузки. Уже более двух лет продолжается «заморозка» цен производителями удобрений для поставок с/х предприятиям. Также правительством регулярно продлевается, хотя и не очень обременительное, но все же квотирование объемов экспорта азотных и сложных удобрений.

Рост фискальной нагрузки может оказать давление на результаты компании. С 1 сентября в РФ введена пошлина на экспорт удобрений в размере 7%, а введенная с 1 октября и (пока) до конца 2024 г. «курсовая» экспортная пошлина прибавила удобрениям еще 3 процентных пункта.

«ФосАгро» является и плательщиком windfall tax — разового платежа из прибыли предыдущих лет. Платеж компании составит около 7 млрд руб., при условии внесения его авансом до 30 ноября 2023 г., или вдвое больше, если выплата будет произведена в 2024 г. Хотя этот сбор является разовым, нет гарантий, что власти не найдут новых способов увеличить налоговую нагрузку крупных прибыльных компаний для сокращения дефицита государственного бюджета.

Операционные и финансовые показатели

В 2023 г. «ФосАгро» продолжает наращивать объемы производства и реализации продукции. За 9М 2023 выпуск фосфорсодержащих удобрений и кормовых фосфатов увеличился г/г на 3,4%, азотных удобрений — на 4,5%, а продажи продукции в объемных показателях выросли на 2,5%. Реализация в 3К 2023 оказалась рекордной, она выросла на 12,5% к предыдущему кварталу и на 16,9% г/г.

ПАО «ФосАгро»: операционные и финансовые результаты за 3К и 9М 2023

Выручка за 9М 2023 оказалась на 28,4% ниже уровня аналогичного периода прошлого года из-за падения цен на мировых рынках. Скорректированный показатель EBITDA сократился на 41,0%, скорректированная чистая прибыль упала на 44,8%. При этом показатели 3К 2023 показали рост к предыдущему кварталу на фоне частичного восстановления цен. Свободный денежный поток за 9М 2023 был повторен практически на прошлогоднем уровне. Чистый долг с начала года увеличился на 26,3%, долговая нагрузка по показателю отношения чистого долга к 12М EBITDA увеличилась до 1,3х, оставаясь, впрочем, в пределах комфортных значений.

ПАО «ФосАгро»: историческая и прогнозная динамика ключевых финансовых показателей (млн руб.)

Выплаты акционерам

Согласно дивидендной политике «ФосАгро», сумма средств, направляемых на выплату дивидендов, может составлять: не более 50% консолидированного свободного денежного потока (FCF) компании по МСФО, если коэффициент «Чистый долг / EBITDA» превышает 1,5х; не менее 50% FCF, если показатель долговой нагрузки в диапазоне от 1х до 1,5х; и не менее 75% FCF, если долговая нагрузка менее 1х. При этом в любом случае размер объявленных дивидендов за год не должен быть ниже 50% от скорректированной чистой прибыли по МСФО.

Дивиденды за 1К 2023 составили 264 руб. на акцию. По итогам 2К 2023 совет директоров рекомендовал выплатить по 126 руб. на акцию, однако собрание акционеров 30 сентября не утвердило эту рекомендацию, после чего рейтинг акций «ФосАгро» был нами отправлен на пересмотр.

В ноябре 2023 г. совет директоров рекомендовал по итогам 9М 2023 утвердить дивиденды в размере 291 руб. на акцию. Внеочередное собрание акционеров, которое рассмотрит этот вопрос, пройдет 14 декабря. Реестр на дивиденды предполагается закрыть 25 декабря. Текущая дивидендная доходность может составить около 4,3%. Таким образом, «ФосАгро» продолжает создавать своим акциям дивидендную историю. Мы ожидаем доходность NTMна уровне 10%.

Оценка

Мы оценили ПАО «ФосАгро» сравнительным методом, основываясь на прогнозных финансовых показателях на 2022 и 2023 гг. Наша оценка определяется как взвешенное среднее оценок по форвардным мультипликаторам EV/EBITDA и P/E с применением странового дисконта. Бизнес компании практически не попал под санкции, поэтому страновой дисконт для оценки «ФосАгро» мы снизили до 15%. Используемые для сравнения компании-аналоги представлены в таблице ниже:

Наша оценка справедливой стоимости ПАО «ФосАгро» составляет 913 млрд руб., или 7 047 руб. за акцию. Такая оценка дает апсайд к текущей цене в размере 3,2%, что соответствует рейтингу «Держать».

Акции на фондовом рынке

Акции «ФосАгро» в этом году заметно отстают от рынка из-за роста фискальной нагрузки и сокращения дивидендной доходности на фоне снижения цен на удобрения. С начала года они показали рост на 6,9%, в то время как отраслевой индекс прибавил 19,5%, а индекс МосБиржи поднялся на 48,4% (по данным на закрытие 28.11.2023 г.).

Технический анализ

На дневном графике котировки акций «ФосАгро» находятся в фазе консолидации. Ближайший уровень сопротивления сформировался в районе 7 000 руб. Ближайшая поддержка находится около 6 500 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба