Американская экономика охлаждается, инфляция замедляется до минимальных отметок с апреля 2021, фондовые индексы США растут, чиновники FOMC говорят о целесообразности длительного удержания ставки по федеральным фондам на плато, но EUR/USD все равно падает.

Такое может происходить только в одном случае – инвесторы все больше убеждаются, что именно ЕЦБ приведет весь развитый мир к ослаблению денежно-кредитной политики. Роль первопроходца совсем не радует поклонников евро.

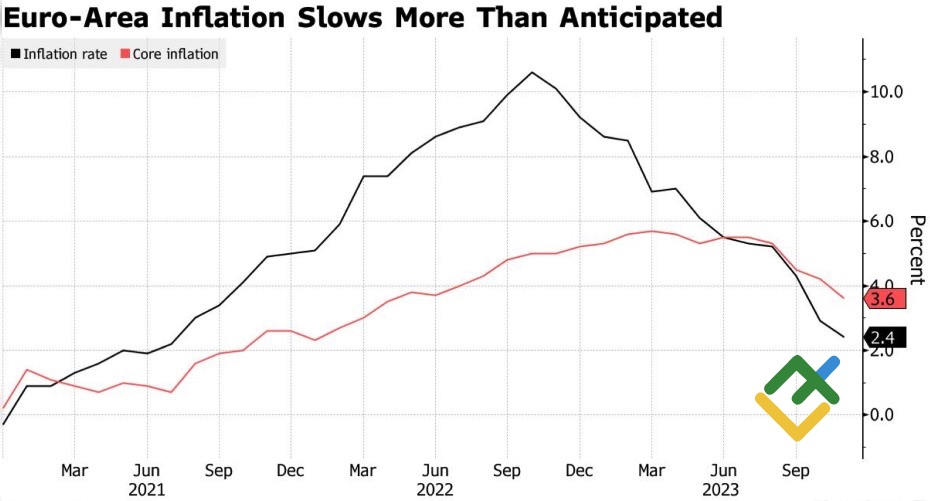

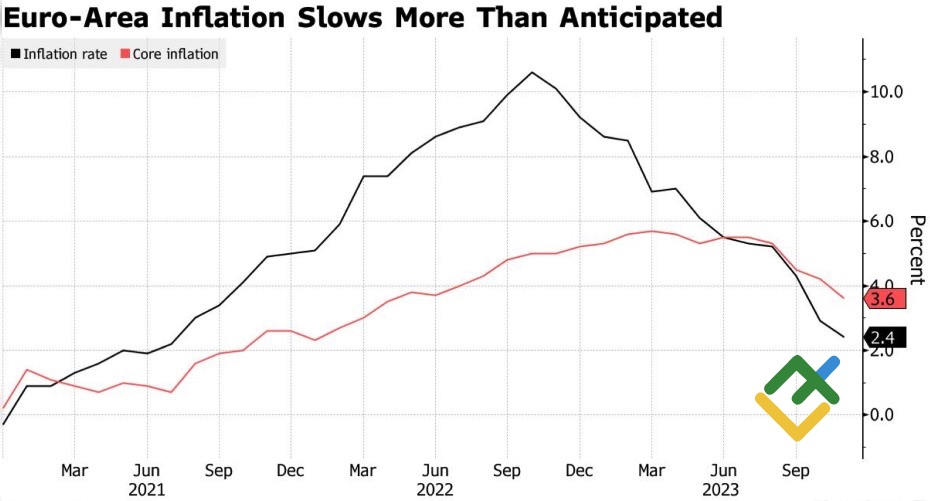

Дефляционные процессы в еврозоне идут куда быстрее, чем в США. В ноябре потребительские цены снизились до 2,4% г/г, минимального уровня с июня 2021. В месячном исчислении показатель сократился. ING отмечает, что шансы неминуемой победы ЕЦБ над инфляцией растут как на дрожжах, и заявляет, что Европейский центробанк одним из первых начнет монетарную экспансию.

Срочный рынок прогнозирует, что это произойдет в апреле и выдает 50%-й шанс марту. Деривативы сигнализируют о снижении ставки по депозитам с 4% до 3% и выдают 70%-ю вероятность ее падения до 2,75% в 2024. Как в таких условиях не падать EUR/USD?

Динамика ожидаемого снижения ставки ЕЦБ в апреле

Впрочем, Capital Economics советует держать голову холодной. По мнению компании, цены на энергоносители вернут европейскую инфляцию выше 3% в декабре, что не позволит ЕЦБ рассуждать о снижении ставок.

Динамика европейской инфляции

Поддержку «медведям» по EUR/USD оказали комментарии Джона Уильямса. Президент ФРБ Нью-Йорка заявил, что уместно удерживать стоимость заимствований на плато в течение длительного периода времени, чтобы полностью восстановить баланс спроса и предложения и вернуть инфляцию к 2%. Он прогнозирует, что к концу 2024 PCE замедлится до 2,25%, и станет на якорь вблизи таргета в 2025. Полагаю, что подобной риторики будет придерживаться и Джером Пауэлл, что окажет давление на фондовые индексы и повысит доходность трежерис. Хорошие новости для гринбэка.

На самом деле инвесторы вправе не верить тому, что говорит ФРС. Около двух месяцев назад FOMC прогнозировал рост индекса расходов на личное потребление на уровне 3,3% и базовой инфляции — на уровне 3,7%. В октябре они опустились до 3% и 3,5%, и чтобы подняться до ожидаемых центробанком отметок, требуется месячный прирост на 0,5%. Если же темпы расширения останутся прежними, базовый PCE завершит год с результатом 3,3%. О каком дополнительном повышении ставки по федеральным фондам может идти речь?!

Таким образом, резкое замедление европейской инфляции, связанный с ним рост шансов на монетарную экспансию ЕЦБ и комментарии Джона Уильямса охладили пыл «быков» по EUR/USD. Неспособность евро вернуться выше $1,092 усилит риски его снижения к $1,086 и $1,08, поэтому держим сформированные от $1,096 шорты.

Тем не менее, потенциальное ускорение CPI еврозоны в конце 2023 и постепенный переход ФРС к «голубиной» риторике убеждают в идее среднесрочной консолидации пары. В дальнейшем будем покупать ее на снижении котировок.

Такое может происходить только в одном случае – инвесторы все больше убеждаются, что именно ЕЦБ приведет весь развитый мир к ослаблению денежно-кредитной политики. Роль первопроходца совсем не радует поклонников евро.

Дефляционные процессы в еврозоне идут куда быстрее, чем в США. В ноябре потребительские цены снизились до 2,4% г/г, минимального уровня с июня 2021. В месячном исчислении показатель сократился. ING отмечает, что шансы неминуемой победы ЕЦБ над инфляцией растут как на дрожжах, и заявляет, что Европейский центробанк одним из первых начнет монетарную экспансию.

Срочный рынок прогнозирует, что это произойдет в апреле и выдает 50%-й шанс марту. Деривативы сигнализируют о снижении ставки по депозитам с 4% до 3% и выдают 70%-ю вероятность ее падения до 2,75% в 2024. Как в таких условиях не падать EUR/USD?

Динамика ожидаемого снижения ставки ЕЦБ в апреле

Впрочем, Capital Economics советует держать голову холодной. По мнению компании, цены на энергоносители вернут европейскую инфляцию выше 3% в декабре, что не позволит ЕЦБ рассуждать о снижении ставок.

Динамика европейской инфляции

Поддержку «медведям» по EUR/USD оказали комментарии Джона Уильямса. Президент ФРБ Нью-Йорка заявил, что уместно удерживать стоимость заимствований на плато в течение длительного периода времени, чтобы полностью восстановить баланс спроса и предложения и вернуть инфляцию к 2%. Он прогнозирует, что к концу 2024 PCE замедлится до 2,25%, и станет на якорь вблизи таргета в 2025. Полагаю, что подобной риторики будет придерживаться и Джером Пауэлл, что окажет давление на фондовые индексы и повысит доходность трежерис. Хорошие новости для гринбэка.

На самом деле инвесторы вправе не верить тому, что говорит ФРС. Около двух месяцев назад FOMC прогнозировал рост индекса расходов на личное потребление на уровне 3,3% и базовой инфляции — на уровне 3,7%. В октябре они опустились до 3% и 3,5%, и чтобы подняться до ожидаемых центробанком отметок, требуется месячный прирост на 0,5%. Если же темпы расширения останутся прежними, базовый PCE завершит год с результатом 3,3%. О каком дополнительном повышении ставки по федеральным фондам может идти речь?!

Таким образом, резкое замедление европейской инфляции, связанный с ним рост шансов на монетарную экспансию ЕЦБ и комментарии Джона Уильямса охладили пыл «быков» по EUR/USD. Неспособность евро вернуться выше $1,092 усилит риски его снижения к $1,086 и $1,08, поэтому держим сформированные от $1,096 шорты.

Тем не менее, потенциальное ускорение CPI еврозоны в конце 2023 и постепенный переход ФРС к «голубиной» риторике убеждают в идее среднесрочной консолидации пары. В дальнейшем будем покупать ее на снижении котировок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба