4 декабря 2023 РБК Quote

15 декабря Центробанк примет очередное решение по ключевой ставке. Какой шаг регулятора ждут эксперты, а также что делать инвесторам с финансовыми активами — подробнее в материале «РБК Инвестиций»

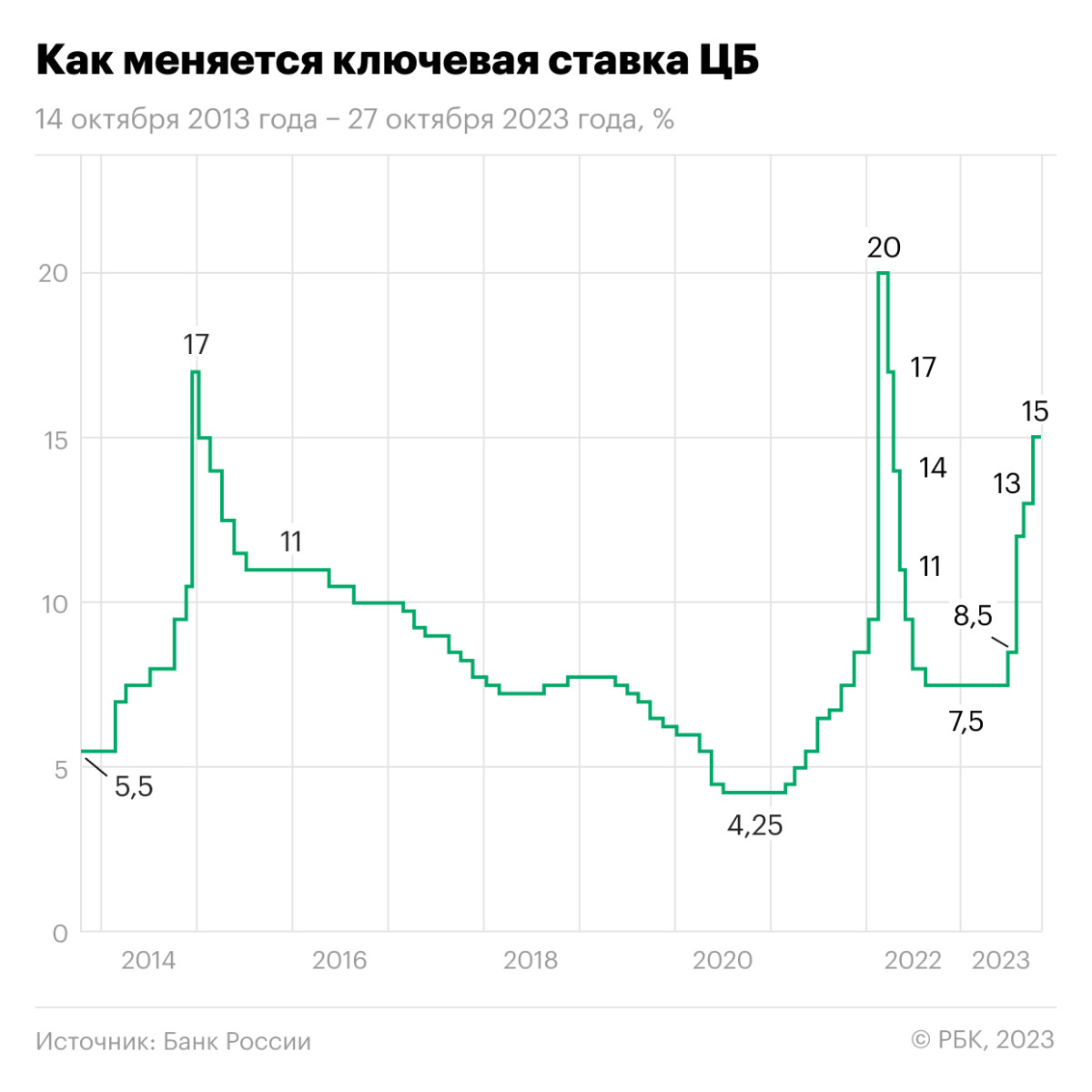

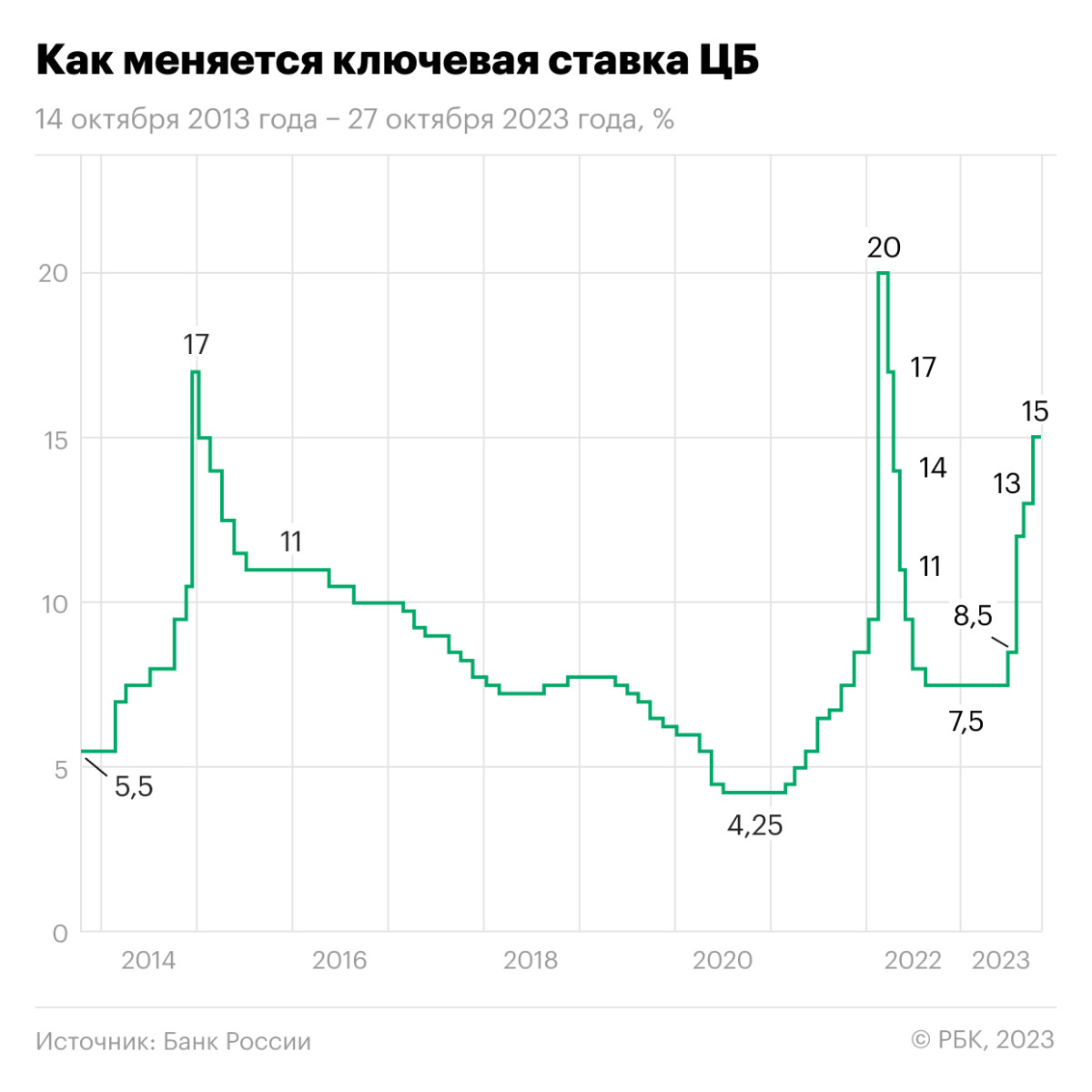

15 декабря состоится очередное заседания Банка России, на котором будет принято решение по ключевой ставке. Последний раз регулятор неожиданно повысил ставку сразу на 200 б.п. (до 15%) 27 октября. Главной причиной такого широкого шага стал растущий уровень инфляции. Рост цен на 27 ноября превысил верхнюю границу прогноза ЦБ на конец 2023 года в 7,5% и достиг 7,54%, по данным Минэкономразвития. Инфляционные ожидания населения в ноябре выросли на 1 п.п. к прошлому месяцу, до 12,2%, согласно опубликованному опросу «инФОМ».

При этом регулятор сохраняет жесткую риторику. Глава Банка России Эльвира Набиуллина в ходе выступления в Госдуме допустила еще одно повышение ставки до конца этого года. По ее словам, решение о повышении ставки зависит от того, насколько будет реализован базовый сценарий Центробанка в достижении инфляции в 4% в 2024 году.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 27 октября 2023 года (Фото: РБК)

Какую ставку ждут эксперты

Михаил Васильев, главный аналитик Совкомбанка: «Мы ожидаем, что Банк России на ближайшем заседании 15 декабря повысит ключевую ставку еще минимум на 100 б.п., до 16% годовых. Мы также допускаем подъем ключевой ставки в декабре на 200 б.п., до 17%, если недельные данные будут показывать разгон инфляции до 8% к концу года.

В базовом сценарии декабрьское повышение ключевой ставки может стать последним в этом цикле. При этом возможность для ее снижения откроется только в середине следующего года, когда начнет замедляться инфляция. К концу 2024 года мы ожидаем замедление инфляции до 6% и снижение ключевой ставки до 12%. Однако риски, на наш взгляд, по-прежнему смещены в сторону более слабого курса рубля, более высокой инфляции и более высокой ключевой ставки.

В рисковом сценарии, если рубль будет слабеть в сторону ₽110 за доллар или инфляция будет разгоняться выше наших ожиданий (выше 10% на пике в первом полугодии 2024 года), полагаем, что ключевая ставка в этом цикле может быть повышена до 17–20%».

Алексей Корнев, портфельный управляющий УК «Альфа-Капитал»: «Сейчас инфляция идет по верхней границе ожидаемого диапазона Центрального банка, что делает вероятность повышения процентной ставки или ее сохранения на текущем уровне примерно равными. Мы считаем, что ключевыми факторами для принятия решения станут данные по инфляции за последние недели, предшествующие заседанию ЦБ, а также актуальная информация по инфляционным ожиданиям.

Эльвира Набиуллина отмечала, что монетарная политика оказывает свое влияние на экономику с лагом от одного до двух кварталов. Соответственно, полные последствия ужесточения денежно-кредитной политики станут заметны в будущем, что является основанием для сохранения ставки на нынешнем уровне. Однако ЦБ уже не раз заявлял о готовности к повышению ставки, если траектория инфляции превысит прогнозы, поэтому полагаю, что будут рассматриваться три варианта: сохранение ставки, повышение на 50 б.п. и повышение на 100 б.п.».

Софья Донец, главный экономист по России и СНГ+, Андрей Мелащенко, экономист по России и СНГ+ из «Ренессанс Капитала»: «Текущая динамика цен на фоне сохранения высокого потребительского спроса в экономике в октябре увеличивает вероятность повышения ключевой ставки Банка России по итогам заседания совета директоров 15 декабря. Шаг при этом может быть сужен относительно октябрьского решения до 100 б.п., на наш взгляд, то есть ключевая ставка может достичь 16% на конец года».

Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК «Велес Капитал»: «Ожидаем еще одно повышение ключевой ставки — до 16%. В пользу повышения имеется сразу ряд факторов: инфляция продолжает ускоряться, инфляционные ожидания остаются повышенными, корпоративное кредитование и ипотека по-прежнему демонстрируют высокие темпы роста. Кроме того, основной риск для ЦБ — это стимулирующая бюджетная политика в следующем году, поэтому регулятор при подъеме ставки будет, в том числе, руководствоваться уже 2024 годом. В то же время от более агрессивного повышения ставки ЦБ будут сдерживать укрепившийся рубль и ужесточение условий на денежном рынке и в банковском секторе. С учетом этих факторов не исключаем даже более осторожного повышения ставки (менее чем на 100 б.п.), однако такой вариант все же менее вероятен».

Дмитрий Хмелев, руководитель аналитического центра «Банки.ру»: «В силу того что темпы кредитования и инфляция существенно не замедлились, наиболее вероятным сценарием является повышение в декабре ключевой ставки на 100 б. п., до 16%. Однако возможен и более радикальный подход — увеличение ставки до 200 б. п., до 17%. Среди определяющих факторов — высокая инфляция».

Димитрий Резепов, портфельный управляющий General Invest: «После вышедших данных по инфляции мы считаем, что Центробанк на декабрьском заседании повысит ставку на 100 б.п. c сохранением умеренно жесткой риторики о необходимости придерживать ставку на ограничительном уровне достаточное время».

Константин Асатуров, управляющий директор департамента по работе с акциями УК «Система Капитал»: Мы предполагаем, что в этот раз ЦБ будет не так агрессивен и поднимет ставку в пределах 100 б.п. Однако не исключаем, что ставка будет даже сохранена на уровне 15%».

Что будет с рынком акций

Руководитель отдела анализа акций ФГ «Финам» Наталья Малых считает, что все секторы рынка акций станут бенефициарами смягчения денежно-кредитной политики Центробанка. Эксперт не исключает рост интереса к чисто дивидендным историям, особенно после того, как будут истекать депозиты, открытые под высокий процент. К таким историям Малых относит сектор электроэнергетики, чья капитализация обычно отрицательно коррелирует со ставками на долговом рынке. Также эксперт выделяет бумаги «Транснефти», которая, по ее мнению, часто является альтернативой облигациям для инвесторов и становится привлекательнее в периоды снижения процентных ставок.

«По нашим оценкам, по итогам текущего года дивиденды «Транснефти» составят около ₽20 тыс. на акцию, что соответствует 13,7% доходности. Другим драйвером роста этих бумаг является сплит, который сможет позволить рядовым инвесторам покупать акции компании. Наша целевая цена по привилегированным бумагам «Транснефти» составляет ₽176 тыс., что соответствует апсайду 22%», — отмечает Малых.

Экспортные компании с валютной выручкой также могут оказаться в выигрыше, поскольку можно ожидать ослабления рубля после понижения ставки, и это будет означать для многих из них повышение выручки, прибыли и дивидендов, считает Наталья Малых.

Михаил Васильев называет компании, которые станут бенефициарами, если ключевая ставка будет повышена: Сбербанк, компании с большим количеством свободных денег (Мосбиржа, «Сургутнефтегаз», «Интер РАО») и компании, которые могут переложить инфляционные издержки на потребителей («Магнит», Х5 Retail Group).

По мнению эксперта по фондовому рынку «БКС Мир инвестиций» Михаила Зельцера, для акций ужесточение монетарной политики станет негативом, однако корпорации адаптируются, а ориентир на следующий год по индексу Мосбиржи — +30% от текущих значений. Именно бумаги Московской биржи, по его мнению, остаются безусловным фаворитом, поскольку чем дольше ключевая ставка сохраняется на высоком уровне, тем дольше у биржи будут высокие процентные доходы.

Константин Асатуров среди бенефициаров повышения ставки также выделяет акции Московской биржи. «Рост процентных доходов для банков будет, скорее, негативным фактором, который, вероятно, еще сильнее ухудшит перспективы наращивания кредитного портфеля, нежели принесет какую-то ощутимую пользу», — подчеркивает Асатуров.

По мнению эксперта, инвесторам стоит отдать предпочтение консервативным инструментам, а на акции выделить лишь небольшую часть портфеля (менее 15%) в моменте. «Помимо роста ставки, что станет естественным образом стимулировать перетоки вложений в депозиты, фонды денежного рынка, облигации или другие консервативные инструменты, недавнее укрепление рубля будет также оказывать давление на российский рынок акций, который по большей части состоит из компаний-экспортеров», — добавляет Асатуров.

Что будет с рынком облигаций

Михаил Васильев считает, что инвесторам и заемщикам стоит готовиться к длительному периоду жесткой монетарной политики, при котором ключевая ставка может остаться двузначной в течение всего 2024 года, а частично и в 2025 году. «В текущих условиях наиболее привлекательной идеей для инвесторов мы по-прежнему считаем покупку облигаций с плавающей ставкой — более ликвидных государственных ОФЗ-ПК и более доходных корпоративных флоутеров. Мы ожидаем роста доходностей ОФЗ по мере приближения к заседанию Банка России 15 декабря. Полагаем, что более выгодная возможность для покупки облигаций с постоянным купоном еще представится позднее, после повышения ключевой ставки», — добавляет Васильев.

Алексей Корнев подчеркивает, что вся кривая доходностей ОФЗ находится ниже ключевой ставки, а доходность по длинным бумагам — в районе 11,8%. «Вряд ли еще одно повышение существенно поменяет взгляд инвесторов на рынок, так как сильное повышение ставки сейчас означает также более быстрый переход к снижению ключевой ставки, поэтому на длинный конец кривой это вряд ли повлияет, однако возможны и локальные всплески волатильности», — прогнозирует эксперт.

Иная ситуация складывается на рынке корпоративных облигаций. «Высокие краткосрочные ставки для компаний невысокого кредитного качества создают не только сложность в привлечении финансирования, но и проблемы в обслуживании такого дорогого долга, поэтому для подобных эмитентов риск-премии могут увеличиться», — отмечает Корнев.

Портфельный управляющий General Invest Димитрий Резепов ожидает боковую динамику рынка облигаций до конца года. По его мнению, рынок начал учитывать то, что ключевая ставка близка к своему пику и в обозримом будущем ЦБ может перейти к ее снижению. «С другой стороны, Банк России в этом году не раз удивлял инвесторов жесткой политикой, что также нельзя исключать на декабрьском заседании. В то же время мы положительно оцениваем перспективы долгового рынка на горизонте ближайшего года и увеличиваем дюрацию портфеля», — подчеркивает Димитрий Резепов.

Михаил Зельцер считает, что если ЦБ больше не будет повышать ставку в текущем цикле, то интерес представляют ОФЗ с постоянным доходом, так как они более чувствительны к изменению курса и даже намекам к его смягчению.

Какие тенденции будут в банковских вкладах

Дмитрий Хмелев считает, что сейчас ставки по вкладам близки или находятся на максимумах. «На рынке складывается консенсус, что ключевая ставка находится вблизи максимальных значений и во второй половине 2024 года перейдет к снижению. В такой ситуации банки стараются привлекать краткосрочную ликвидность по высоким ставкам, в меньшей степени им интересна долгосрочная ликвидность на текущих условиях, что определяет линейки ставок по вкладам. Это соответствует и спросу со стороны вкладчиков», — добавляет Хмелев.

Эксперт не исключает некоторого перетока интереса в пользу депозитов на срок от года в декабре, так как часть вкладчиков захотят зафиксировать высокие ставки на продолжительный период, особенно если некоторые банки в рамках предновогодних маркетинговых акций смогут предложить улучшенные условия по таким инструментам.

Юрий Кравченко считает, что если в декабре Центробанк еще раз поднимет ставку, то в первом квартале 2024 года доходности по депозитам будут максимальные на рынке. «Именно в этот период можно будет зафиксировать высокие ставки, открыв длинный депозит с максимальной доходностью», — добавляет эксперт.

Михаил Васильев ожидает, что вслед за повышением ключевой ставки 15 декабря на сопоставимую величину (100–200 б.п.) поднимутся и ставки по депозитам и кредитам. Поэтому более выгодные предложения по банковским вкладам могут появиться в конце этого года, прогнозирует Васильев.

Что будет с кредитами и ипотекой

Ситуация с потребительскими кредитами для потенциальных заемщиков осложняется тем, что помимо ключевой ставки условия по займам ухудшаются под влиянием регуляторных мер Центробанка, считает Юрий Кравченко. «Помимо высоких ставок сумма или срок займа для заемщика могут оказаться меньше, чем он изначально ожидал, или в выдаче потребительского кредита клиенту и вовсе будет отказано», — добавляет эксперт. Кравченко допускает, что эти факторы сохранятся и в 2024 году, поэтому если не брать кредит сейчас, то и через полгода условия по нему вряд ли существенно улучшатся.

Несмотря на ужесточение кредитных политик банков и ухудшение условий по кредитам, интерес потенциальных заемщиков к ним не снизился, говорит Дмитрий Хмелев. «В годовом выражении спрос на кредиты в октябре вырос практически троекратно, в то время как в сентябре после двукратного увеличения в августе мы отмечали замедление годовых темпов его прироста до 90%», — приводит цифры эксперт.

В случае еще одного повышения ключевой ставки банки будут вынуждены в очередной раз пересмотреть ставки по кредитам в сторону их увеличения, прогнозирует Хмелев. «При таком сценарии имеющим одобрение заемщикам можно рекомендовать не затягивать и оформить кредит до новогодних праздников, поскольку, скорее всего, банки сохранят одобренные условия кредитования до конца этого года. При этом важно трезво оценивать реальную потребность в заемных средствах и важности целей, на которые вы планируете их потратить, и помнить, что берешь чужие, а возвращать придется свои», — добавляет эксперт.

В ипотеке основной спрос сейчас будет сконцентрирован на программах льготного государственного кредитования, так как в рыночных программах ставки уже находятся на заградительных уровнях, считает Юрий Кравченко. «Если заемщика устраивают льготные программы (жилье на первичном рынке и т. д.), то здесь можно только порекомендовать успевать воспользоваться нужной программой, пока их не скорректировали или не сократили объемы по ним», — подытожил эксперт.

15 декабря состоится очередное заседания Банка России, на котором будет принято решение по ключевой ставке. Последний раз регулятор неожиданно повысил ставку сразу на 200 б.п. (до 15%) 27 октября. Главной причиной такого широкого шага стал растущий уровень инфляции. Рост цен на 27 ноября превысил верхнюю границу прогноза ЦБ на конец 2023 года в 7,5% и достиг 7,54%, по данным Минэкономразвития. Инфляционные ожидания населения в ноябре выросли на 1 п.п. к прошлому месяцу, до 12,2%, согласно опубликованному опросу «инФОМ».

При этом регулятор сохраняет жесткую риторику. Глава Банка России Эльвира Набиуллина в ходе выступления в Госдуме допустила еще одно повышение ставки до конца этого года. По ее словам, решение о повышении ставки зависит от того, насколько будет реализован базовый сценарий Центробанка в достижении инфляции в 4% в 2024 году.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 27 октября 2023 года (Фото: РБК)

Какую ставку ждут эксперты

Михаил Васильев, главный аналитик Совкомбанка: «Мы ожидаем, что Банк России на ближайшем заседании 15 декабря повысит ключевую ставку еще минимум на 100 б.п., до 16% годовых. Мы также допускаем подъем ключевой ставки в декабре на 200 б.п., до 17%, если недельные данные будут показывать разгон инфляции до 8% к концу года.

В базовом сценарии декабрьское повышение ключевой ставки может стать последним в этом цикле. При этом возможность для ее снижения откроется только в середине следующего года, когда начнет замедляться инфляция. К концу 2024 года мы ожидаем замедление инфляции до 6% и снижение ключевой ставки до 12%. Однако риски, на наш взгляд, по-прежнему смещены в сторону более слабого курса рубля, более высокой инфляции и более высокой ключевой ставки.

В рисковом сценарии, если рубль будет слабеть в сторону ₽110 за доллар или инфляция будет разгоняться выше наших ожиданий (выше 10% на пике в первом полугодии 2024 года), полагаем, что ключевая ставка в этом цикле может быть повышена до 17–20%».

Алексей Корнев, портфельный управляющий УК «Альфа-Капитал»: «Сейчас инфляция идет по верхней границе ожидаемого диапазона Центрального банка, что делает вероятность повышения процентной ставки или ее сохранения на текущем уровне примерно равными. Мы считаем, что ключевыми факторами для принятия решения станут данные по инфляции за последние недели, предшествующие заседанию ЦБ, а также актуальная информация по инфляционным ожиданиям.

Эльвира Набиуллина отмечала, что монетарная политика оказывает свое влияние на экономику с лагом от одного до двух кварталов. Соответственно, полные последствия ужесточения денежно-кредитной политики станут заметны в будущем, что является основанием для сохранения ставки на нынешнем уровне. Однако ЦБ уже не раз заявлял о готовности к повышению ставки, если траектория инфляции превысит прогнозы, поэтому полагаю, что будут рассматриваться три варианта: сохранение ставки, повышение на 50 б.п. и повышение на 100 б.п.».

Софья Донец, главный экономист по России и СНГ+, Андрей Мелащенко, экономист по России и СНГ+ из «Ренессанс Капитала»: «Текущая динамика цен на фоне сохранения высокого потребительского спроса в экономике в октябре увеличивает вероятность повышения ключевой ставки Банка России по итогам заседания совета директоров 15 декабря. Шаг при этом может быть сужен относительно октябрьского решения до 100 б.п., на наш взгляд, то есть ключевая ставка может достичь 16% на конец года».

Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК «Велес Капитал»: «Ожидаем еще одно повышение ключевой ставки — до 16%. В пользу повышения имеется сразу ряд факторов: инфляция продолжает ускоряться, инфляционные ожидания остаются повышенными, корпоративное кредитование и ипотека по-прежнему демонстрируют высокие темпы роста. Кроме того, основной риск для ЦБ — это стимулирующая бюджетная политика в следующем году, поэтому регулятор при подъеме ставки будет, в том числе, руководствоваться уже 2024 годом. В то же время от более агрессивного повышения ставки ЦБ будут сдерживать укрепившийся рубль и ужесточение условий на денежном рынке и в банковском секторе. С учетом этих факторов не исключаем даже более осторожного повышения ставки (менее чем на 100 б.п.), однако такой вариант все же менее вероятен».

Дмитрий Хмелев, руководитель аналитического центра «Банки.ру»: «В силу того что темпы кредитования и инфляция существенно не замедлились, наиболее вероятным сценарием является повышение в декабре ключевой ставки на 100 б. п., до 16%. Однако возможен и более радикальный подход — увеличение ставки до 200 б. п., до 17%. Среди определяющих факторов — высокая инфляция».

Димитрий Резепов, портфельный управляющий General Invest: «После вышедших данных по инфляции мы считаем, что Центробанк на декабрьском заседании повысит ставку на 100 б.п. c сохранением умеренно жесткой риторики о необходимости придерживать ставку на ограничительном уровне достаточное время».

Константин Асатуров, управляющий директор департамента по работе с акциями УК «Система Капитал»: Мы предполагаем, что в этот раз ЦБ будет не так агрессивен и поднимет ставку в пределах 100 б.п. Однако не исключаем, что ставка будет даже сохранена на уровне 15%».

Что будет с рынком акций

Руководитель отдела анализа акций ФГ «Финам» Наталья Малых считает, что все секторы рынка акций станут бенефициарами смягчения денежно-кредитной политики Центробанка. Эксперт не исключает рост интереса к чисто дивидендным историям, особенно после того, как будут истекать депозиты, открытые под высокий процент. К таким историям Малых относит сектор электроэнергетики, чья капитализация обычно отрицательно коррелирует со ставками на долговом рынке. Также эксперт выделяет бумаги «Транснефти», которая, по ее мнению, часто является альтернативой облигациям для инвесторов и становится привлекательнее в периоды снижения процентных ставок.

«По нашим оценкам, по итогам текущего года дивиденды «Транснефти» составят около ₽20 тыс. на акцию, что соответствует 13,7% доходности. Другим драйвером роста этих бумаг является сплит, который сможет позволить рядовым инвесторам покупать акции компании. Наша целевая цена по привилегированным бумагам «Транснефти» составляет ₽176 тыс., что соответствует апсайду 22%», — отмечает Малых.

Экспортные компании с валютной выручкой также могут оказаться в выигрыше, поскольку можно ожидать ослабления рубля после понижения ставки, и это будет означать для многих из них повышение выручки, прибыли и дивидендов, считает Наталья Малых.

Михаил Васильев называет компании, которые станут бенефициарами, если ключевая ставка будет повышена: Сбербанк, компании с большим количеством свободных денег (Мосбиржа, «Сургутнефтегаз», «Интер РАО») и компании, которые могут переложить инфляционные издержки на потребителей («Магнит», Х5 Retail Group).

По мнению эксперта по фондовому рынку «БКС Мир инвестиций» Михаила Зельцера, для акций ужесточение монетарной политики станет негативом, однако корпорации адаптируются, а ориентир на следующий год по индексу Мосбиржи — +30% от текущих значений. Именно бумаги Московской биржи, по его мнению, остаются безусловным фаворитом, поскольку чем дольше ключевая ставка сохраняется на высоком уровне, тем дольше у биржи будут высокие процентные доходы.

Константин Асатуров среди бенефициаров повышения ставки также выделяет акции Московской биржи. «Рост процентных доходов для банков будет, скорее, негативным фактором, который, вероятно, еще сильнее ухудшит перспективы наращивания кредитного портфеля, нежели принесет какую-то ощутимую пользу», — подчеркивает Асатуров.

По мнению эксперта, инвесторам стоит отдать предпочтение консервативным инструментам, а на акции выделить лишь небольшую часть портфеля (менее 15%) в моменте. «Помимо роста ставки, что станет естественным образом стимулировать перетоки вложений в депозиты, фонды денежного рынка, облигации или другие консервативные инструменты, недавнее укрепление рубля будет также оказывать давление на российский рынок акций, который по большей части состоит из компаний-экспортеров», — добавляет Асатуров.

Что будет с рынком облигаций

Ключевая ставка неизбежно влияет на рынок облигаций. Чтобы облигации представляли интерес для инвесторов, предлагаемая по ним доходность должна быть выше, чем ключевая ставка.

Михаил Васильев считает, что инвесторам и заемщикам стоит готовиться к длительному периоду жесткой монетарной политики, при котором ключевая ставка может остаться двузначной в течение всего 2024 года, а частично и в 2025 году. «В текущих условиях наиболее привлекательной идеей для инвесторов мы по-прежнему считаем покупку облигаций с плавающей ставкой — более ликвидных государственных ОФЗ-ПК и более доходных корпоративных флоутеров. Мы ожидаем роста доходностей ОФЗ по мере приближения к заседанию Банка России 15 декабря. Полагаем, что более выгодная возможность для покупки облигаций с постоянным купоном еще представится позднее, после повышения ключевой ставки», — добавляет Васильев.

Облигация с переменным купонным доходом, называемая также флоутер/флоатер (от англ. float — «плыть»), имеет переменную ставку купонного процента, который изменяется в зависимости от определенного показателя. Например, плавающая ставка может быть привязана к инфляции, ключевой ставке ЦБ, ставке однодневных межбанковских кредитов RUONIA, кривой бескупонной доходности ОФЗ и т. п. Чем выше ставка индикативного показателя, тем выше доходность по облигации, и наоборот. Кроме того, в плавающем купоне также может быть предусмотрена надбавка (фиксированная премия) к ставке купона. Например, ставка купона = ключевой ставке + 5 п.п.

Алексей Корнев подчеркивает, что вся кривая доходностей ОФЗ находится ниже ключевой ставки, а доходность по длинным бумагам — в районе 11,8%. «Вряд ли еще одно повышение существенно поменяет взгляд инвесторов на рынок, так как сильное повышение ставки сейчас означает также более быстрый переход к снижению ключевой ставки, поэтому на длинный конец кривой это вряд ли повлияет, однако возможны и локальные всплески волатильности», — прогнозирует эксперт.

Иная ситуация складывается на рынке корпоративных облигаций. «Высокие краткосрочные ставки для компаний невысокого кредитного качества создают не только сложность в привлечении финансирования, но и проблемы в обслуживании такого дорогого долга, поэтому для подобных эмитентов риск-премии могут увеличиться», — отмечает Корнев.

Портфельный управляющий General Invest Димитрий Резепов ожидает боковую динамику рынка облигаций до конца года. По его мнению, рынок начал учитывать то, что ключевая ставка близка к своему пику и в обозримом будущем ЦБ может перейти к ее снижению. «С другой стороны, Банк России в этом году не раз удивлял инвесторов жесткой политикой, что также нельзя исключать на декабрьском заседании. В то же время мы положительно оцениваем перспективы долгового рынка на горизонте ближайшего года и увеличиваем дюрацию портфеля», — подчеркивает Димитрий Резепов.

Михаил Зельцер считает, что если ЦБ больше не будет повышать ставку в текущем цикле, то интерес представляют ОФЗ с постоянным доходом, так как они более чувствительны к изменению курса и даже намекам к его смягчению.

Какие тенденции будут в банковских вкладах

Дмитрий Хмелев считает, что сейчас ставки по вкладам близки или находятся на максимумах. «На рынке складывается консенсус, что ключевая ставка находится вблизи максимальных значений и во второй половине 2024 года перейдет к снижению. В такой ситуации банки стараются привлекать краткосрочную ликвидность по высоким ставкам, в меньшей степени им интересна долгосрочная ликвидность на текущих условиях, что определяет линейки ставок по вкладам. Это соответствует и спросу со стороны вкладчиков», — добавляет Хмелев.

Средняя ставка в 80 крупнейших банках по вкладам сроком на один год на сумму от ₽100 тыс. составляет 10,57%, по данным ежедневного индекса FRG100 на 1 декабря. Это максимальное значение индекса за все время наблюдений с апреля 2017 года.

По данным на 27 ноября, согласно индексу доходности вкладов платформы «Финуслуги», который оценивает среднюю доходность вкладов топ-50 банков по размеру депозитного портфеля, по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

на три месяца: 12,79% годовых (+0,25 п.п. по сравнению с показателем неделей ранее);

на шесть месяцев: 13,16% годовых (+0,2 п.п. по сравнению с показателем неделей ранее);

на год: 12,37% (+0,16 п.п. по сравнению с показателем неделей ранее).

По данным Банка России, среднее значение максимальной доходности в банках, которые привлекли две трети общего объема вкладов, по состоянию на 1 ноября составляет:

на срок до востребования и по договорам банковского счета — 13,26% годовых;

на срок до 90 дней — 14,70% годовых;

на срок от 91 до 180 дней — 14,38% годовых;

на срок от 181 дня до 1 года — 14,86% годовых;

на срок свыше 1 года — 15,65% годовых.

По данным на 27 ноября, согласно индексу доходности вкладов платформы «Финуслуги», который оценивает среднюю доходность вкладов топ-50 банков по размеру депозитного портфеля, по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

на три месяца: 12,79% годовых (+0,25 п.п. по сравнению с показателем неделей ранее);

на шесть месяцев: 13,16% годовых (+0,2 п.п. по сравнению с показателем неделей ранее);

на год: 12,37% (+0,16 п.п. по сравнению с показателем неделей ранее).

По данным Банка России, среднее значение максимальной доходности в банках, которые привлекли две трети общего объема вкладов, по состоянию на 1 ноября составляет:

на срок до востребования и по договорам банковского счета — 13,26% годовых;

на срок до 90 дней — 14,70% годовых;

на срок от 91 до 180 дней — 14,38% годовых;

на срок от 181 дня до 1 года — 14,86% годовых;

на срок свыше 1 года — 15,65% годовых.

Эксперт не исключает некоторого перетока интереса в пользу депозитов на срок от года в декабре, так как часть вкладчиков захотят зафиксировать высокие ставки на продолжительный период, особенно если некоторые банки в рамках предновогодних маркетинговых акций смогут предложить улучшенные условия по таким инструментам.

Юрий Кравченко считает, что если в декабре Центробанк еще раз поднимет ставку, то в первом квартале 2024 года доходности по депозитам будут максимальные на рынке. «Именно в этот период можно будет зафиксировать высокие ставки, открыв длинный депозит с максимальной доходностью», — добавляет эксперт.

Михаил Васильев ожидает, что вслед за повышением ключевой ставки 15 декабря на сопоставимую величину (100–200 б.п.) поднимутся и ставки по депозитам и кредитам. Поэтому более выгодные предложения по банковским вкладам могут появиться в конце этого года, прогнозирует Васильев.

Что будет с кредитами и ипотекой

Ситуация с потребительскими кредитами для потенциальных заемщиков осложняется тем, что помимо ключевой ставки условия по займам ухудшаются под влиянием регуляторных мер Центробанка, считает Юрий Кравченко. «Помимо высоких ставок сумма или срок займа для заемщика могут оказаться меньше, чем он изначально ожидал, или в выдаче потребительского кредита клиенту и вовсе будет отказано», — добавляет эксперт. Кравченко допускает, что эти факторы сохранятся и в 2024 году, поэтому если не брать кредит сейчас, то и через полгода условия по нему вряд ли существенно улучшатся.

Средняя ставка по кредитам в топ-20 банков составляет 26,01% годовых, согласно индексу аналитического центра «Финуслуг» на 15 ноября. Рост ставок замедляется с начала октября. С 9 ноября по 15 ноября прирост составил 0,13 п.п., в этот период среднее значение полной стоимости кредита (ПСК) выросло в одном банке из топ-20.

Несмотря на ужесточение кредитных политик банков и ухудшение условий по кредитам, интерес потенциальных заемщиков к ним не снизился, говорит Дмитрий Хмелев. «В годовом выражении спрос на кредиты в октябре вырос практически троекратно, в то время как в сентябре после двукратного увеличения в августе мы отмечали замедление годовых темпов его прироста до 90%», — приводит цифры эксперт.

В случае еще одного повышения ключевой ставки банки будут вынуждены в очередной раз пересмотреть ставки по кредитам в сторону их увеличения, прогнозирует Хмелев. «При таком сценарии имеющим одобрение заемщикам можно рекомендовать не затягивать и оформить кредит до новогодних праздников, поскольку, скорее всего, банки сохранят одобренные условия кредитования до конца этого года. При этом важно трезво оценивать реальную потребность в заемных средствах и важности целей, на которые вы планируете их потратить, и помнить, что берешь чужие, а возвращать придется свои», — добавляет эксперт.

В ипотеке основной спрос сейчас будет сконцентрирован на программах льготного государственного кредитования, так как в рыночных программах ставки уже находятся на заградительных уровнях, считает Юрий Кравченко. «Если заемщика устраивают льготные программы (жилье на первичном рынке и т. д.), то здесь можно только порекомендовать успевать воспользоваться нужной программой, пока их не скорректировали или не сократили объемы по ним», — подытожил эксперт.

Согласно данным аналитического центра «Дом.РФ», средняя ставка в топ-20 ипотечных банков с 30 декабря 2022 года и до 24 ноября 2023 года выросла:

на новостройки — с 10,84% до 16,17% (+5,33 п.п.);

на вторичное жилье — с 10,86% до 16,16% (+5,30 п.п.);

на льготную ипотеку — с 6,66% до 7,97% (+1,33 п.п.);

на семейную ипотеку — с 5,64% до 5,95% (+0,31 п.п.).

В Сбербанке минимальная ставка по рыночной ипотеке повышена в ноябре до 15,6%, в ВТБ — до 16,4–16,5%, в Альфа-Банке — до 16,69%, в банке «Открытие» — до 14,59–14,89%.

на новостройки — с 10,84% до 16,17% (+5,33 п.п.);

на вторичное жилье — с 10,86% до 16,16% (+5,30 п.п.);

на льготную ипотеку — с 6,66% до 7,97% (+1,33 п.п.);

на семейную ипотеку — с 5,64% до 5,95% (+0,31 п.п.).

В Сбербанке минимальная ставка по рыночной ипотеке повышена в ноябре до 15,6%, в ВТБ — до 16,4–16,5%, в Альфа-Банке — до 16,69%, в банке «Открытие» — до 14,59–14,89%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба