4 декабря 2023 investing.com Царьков Дмитрий

Уже в прошлою пятницу начался новый месяц — декабрь. Сейчас настроение у участников рынка максимально позитивное, ведь ноябрь стал одним из самых лучших для американского рынка акций за всю историю наблюдений. Проценты прибыли уже находятся на высоких отметках, ощущение "вечного" роста не покидает ни на секунду, колокольчики саней Санты уже слышны где-то неподалёку...

Техническая картина

По традиции, начну смотреть на состояние рынка через графики — так мы сможем понять текущую ситуацию более точно.

SPY

Индекс широкого рынка показывает приличный прирост в 9% за ноябрь. Это очень крутая динамика, действительно одна из самых лучших за всю историю наблюдений.

DXY

Индекс доллара подтверждает бурный рост широкого рынка акций — снижается пропорционально росту SPY (NYSE:SPY).

COPPER

Медь, как один из опережающих факторов роста рисковых инструментов, также показывает нам закрытие ноября в положительной зоне, выше ключевых уровней сопротивления.

Dry Index

Индекс морских перевозок, как ещё один опережающий индикатор роста рисковых инструментов, показывает очень сильную картину для роста. Забегая вперёд, скажу, что это единственный супер-позитивный фактор из всей рассмотренной сегодня метрики.

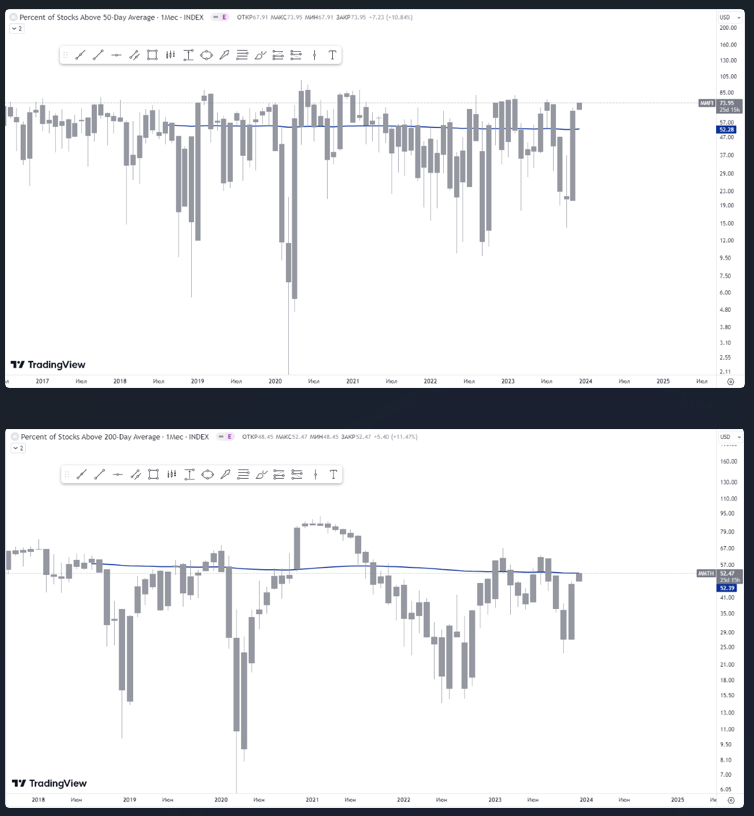

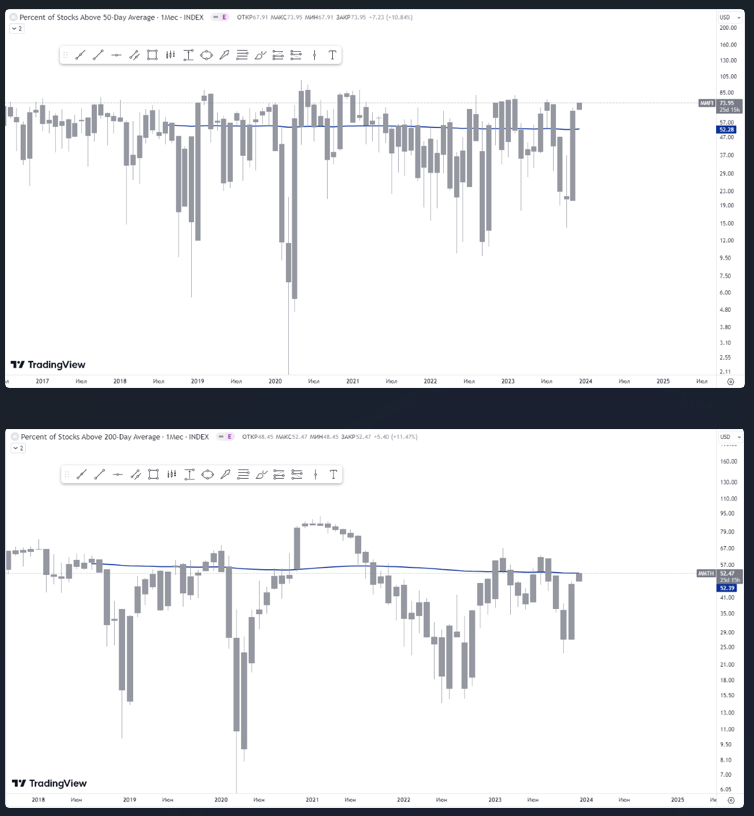

Ширина роста

Ширина движения видна на всех фронтах — количество компаний, находящихся выше 50- и 200-дневной скользящей средней, находится в рамках нормальных значений.

Настроения, общая динамика

С графиками всё понятно, растём себе и растём. А что у нас с общим фоном: кто растёт, какие настроения на рынке?

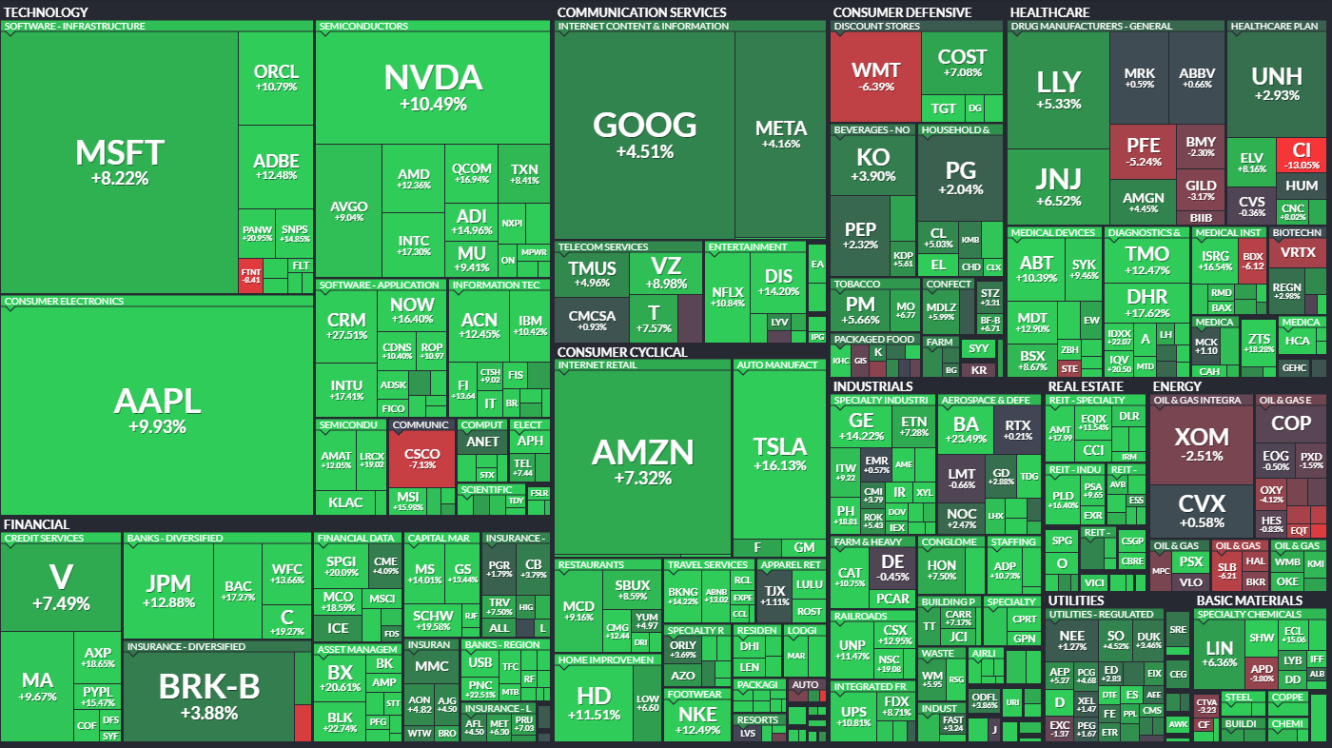

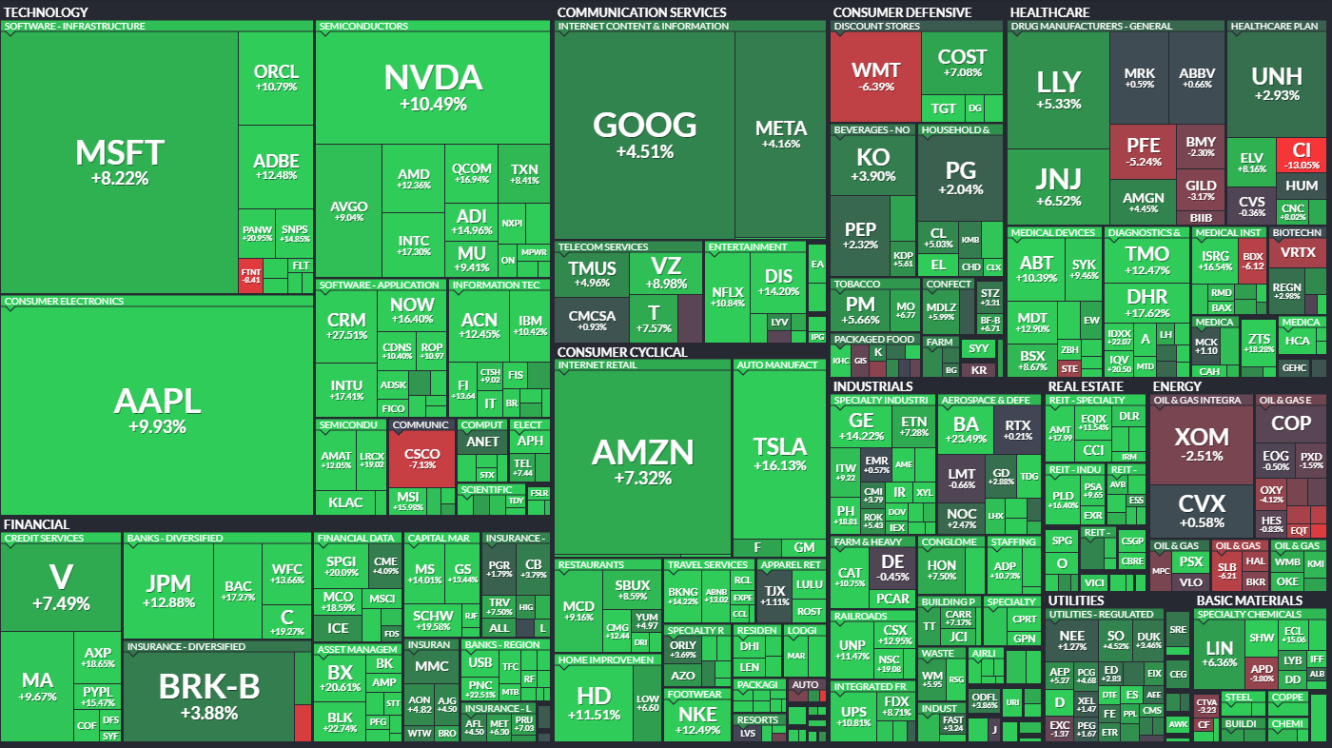

Карта рынка

Тут всё согласно представленным выше графикам. Карта рынка зелёная, с редкими вкраплениями красного цвета. Позитив сплошной.

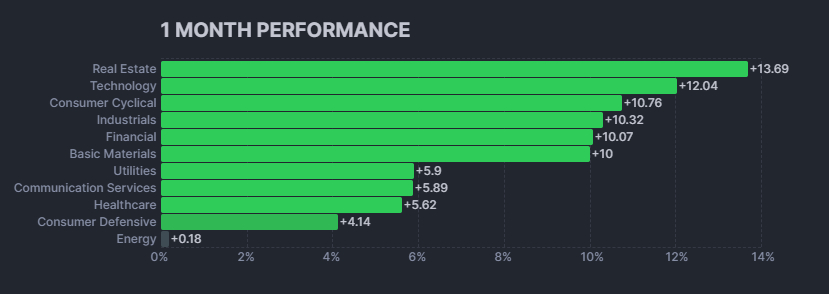

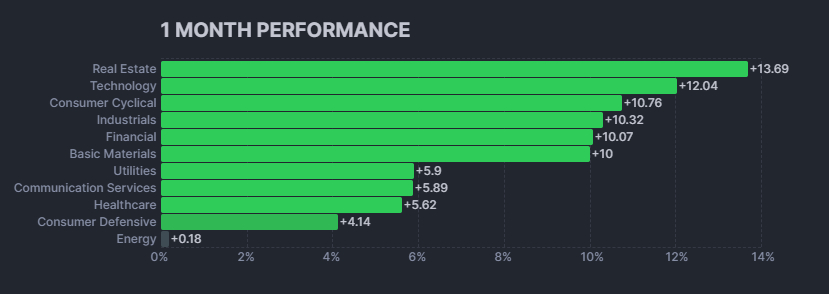

Лидеры роста

Очень удивительно, но лидерами роста за прошедший месяц стали отнюдь не акции технологических компаний, а акции компаний, связанных с рынком недвижимости. "Как тебе такое, Илон Маск?"

Вспоминаются строки бессмертного классика: "Красота! Среди бегущих первых нет и отстающих..." — в лидерах роста наблюдаеются не только технологические компании. Рост выглядит вполне качественно — тут у нас и товары циклического потребления, и промышленники, и финансовый сектор с базовыми материалами. И практически все в равных процентах.

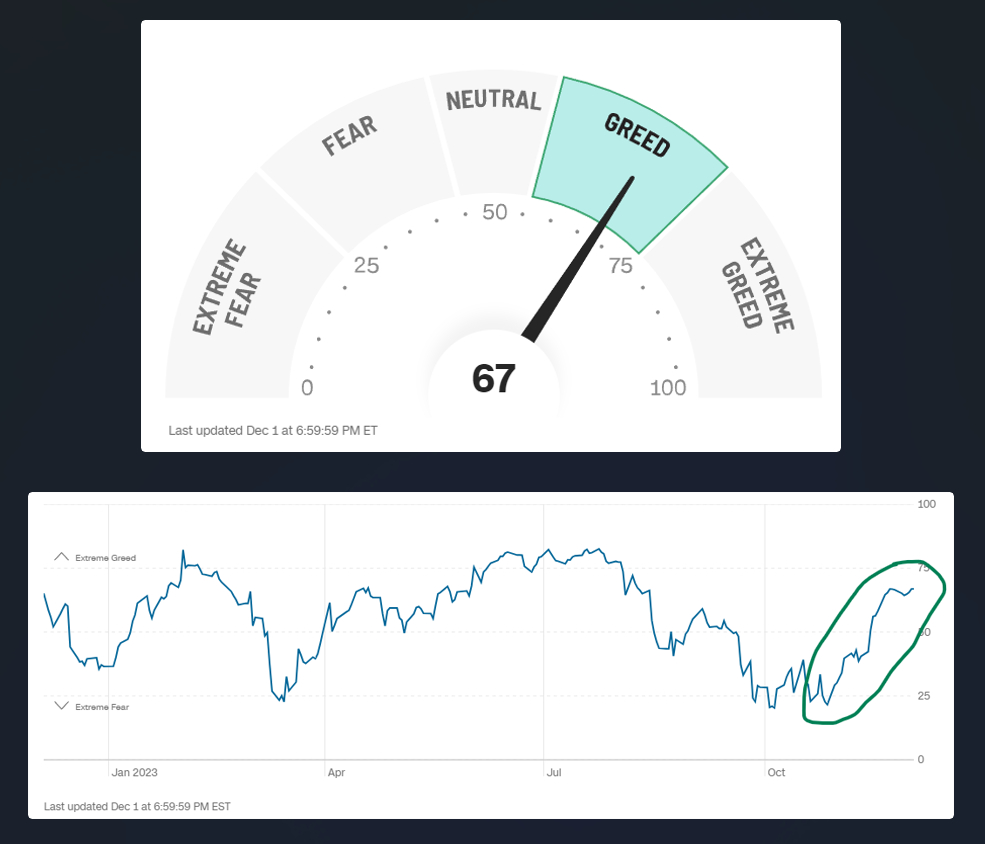

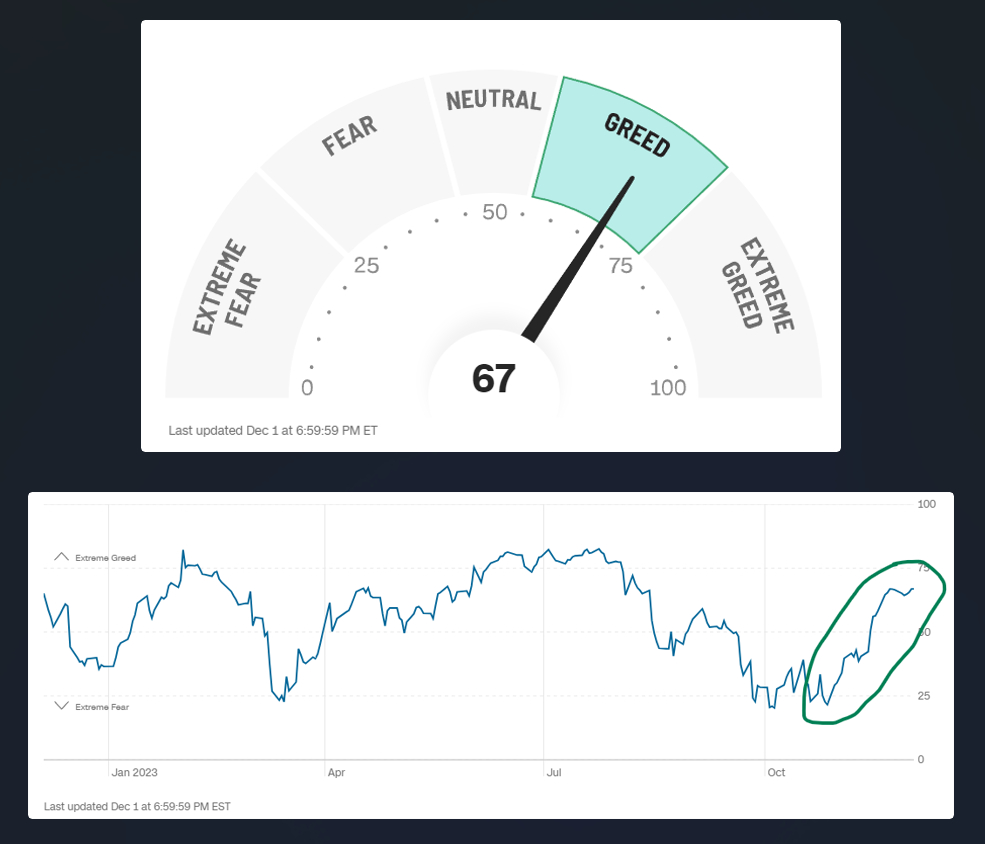

Настроения

А судя по этой метрике, улыбка на лице инвесторов не спадала весь ноябрь. Сегодня она настолько широка, что даже выглядит несколько опасной, если посчитать проценты роста. Попахивает эйфорией.

Интересное

Что ж, рынок растёт, а его участники находятся в очень хорошем расположении духа. Казалось бы, что может пойти не так?

Сезонность

Согласно сезонной статистике за последние 10 лет, декабрь является уже не столь сильным месяцем для индекса широкого рынка, и даже указывает на небольшой спад.

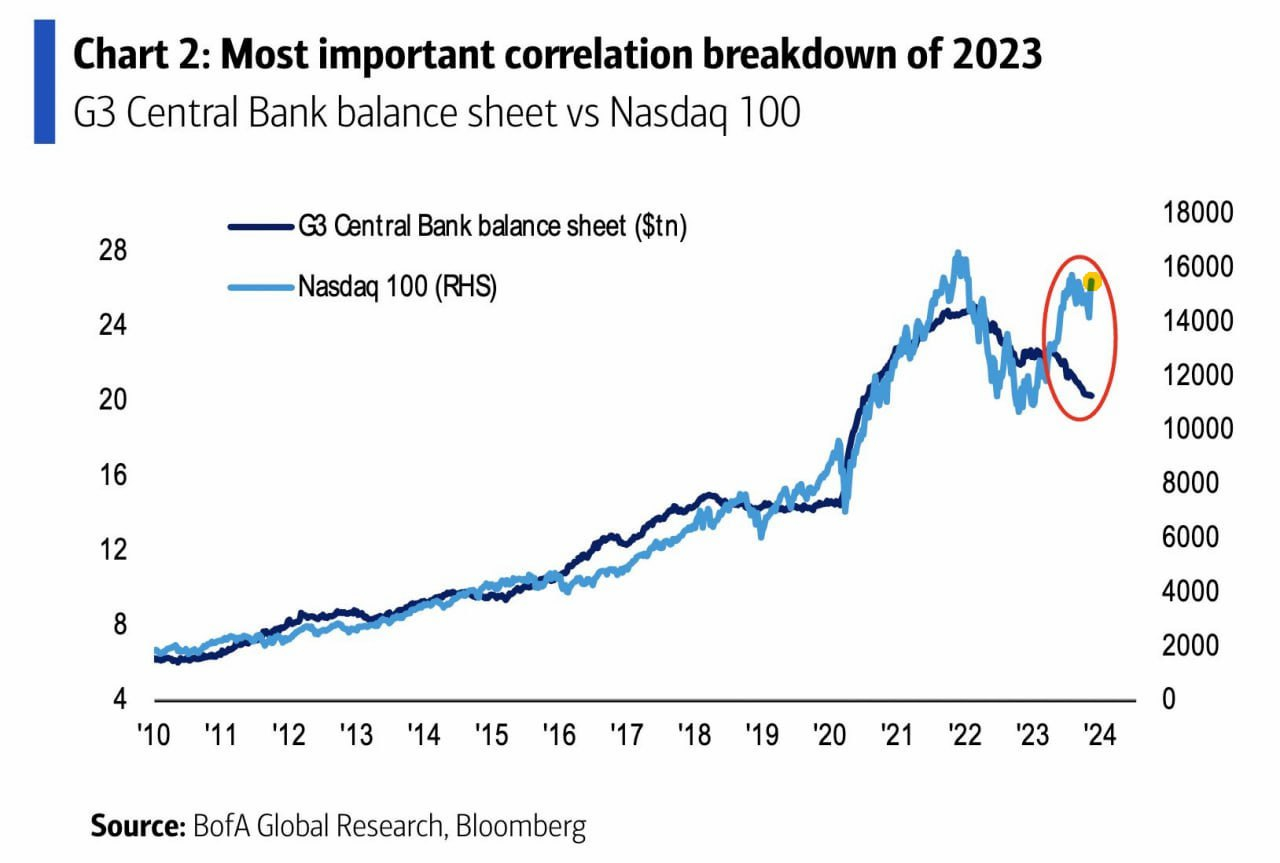

Ликвидность

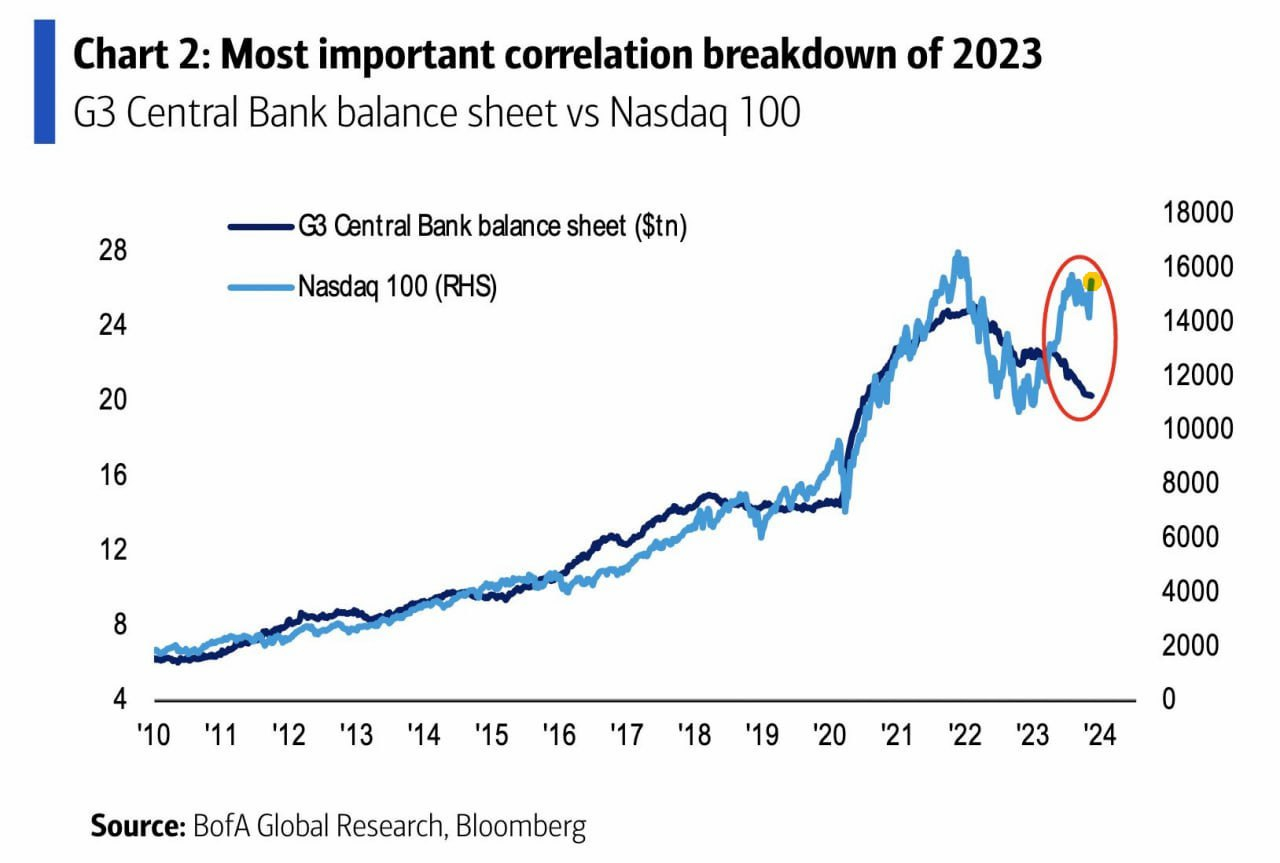

Bank of America (NYSE:BAC) обращает наше внимание на сильное расхождение в динамике индекса технологических компаний и совокупного баланса трёх крупнейших ЦБ. Рисковые инструменты растут на снижающейся ликвидности. Попахивает "жареным", не правда ли?

Перекладывание

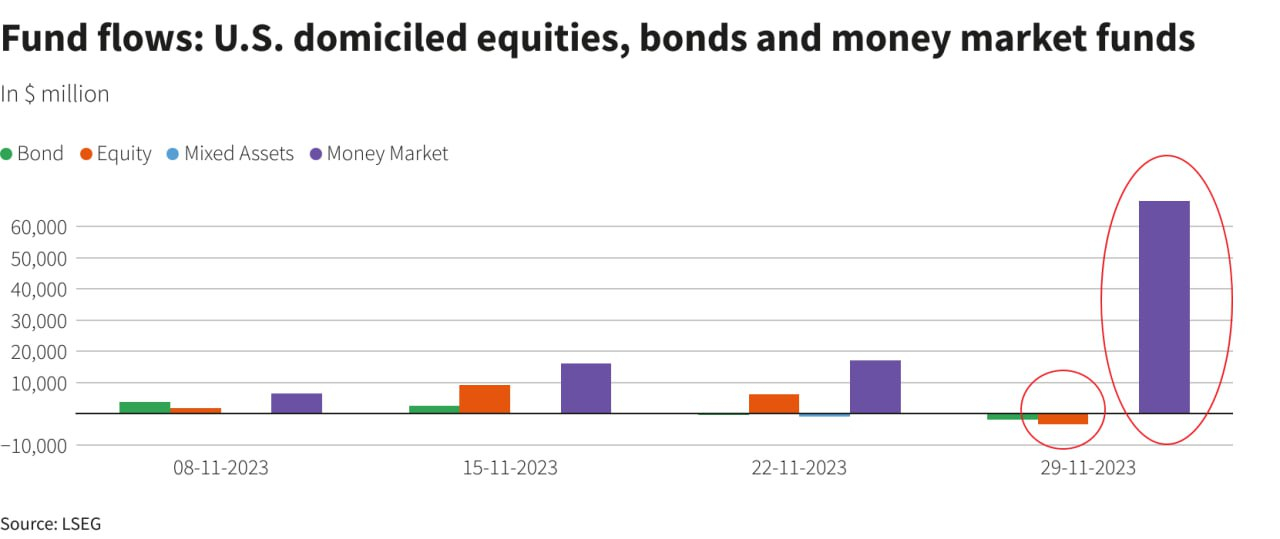

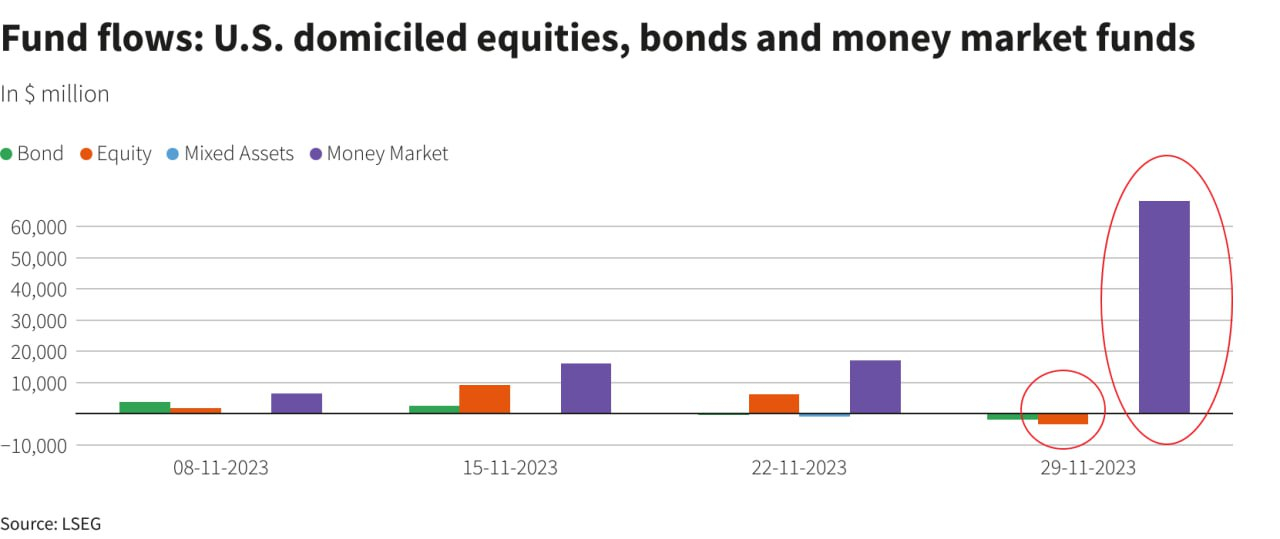

Также, на прошедшей неделе наблюдался сильнейший переток денег из рисковых инструментов в денежные фонды. Кажется, кто-то начинает разгружать свои прибыли?

Физики

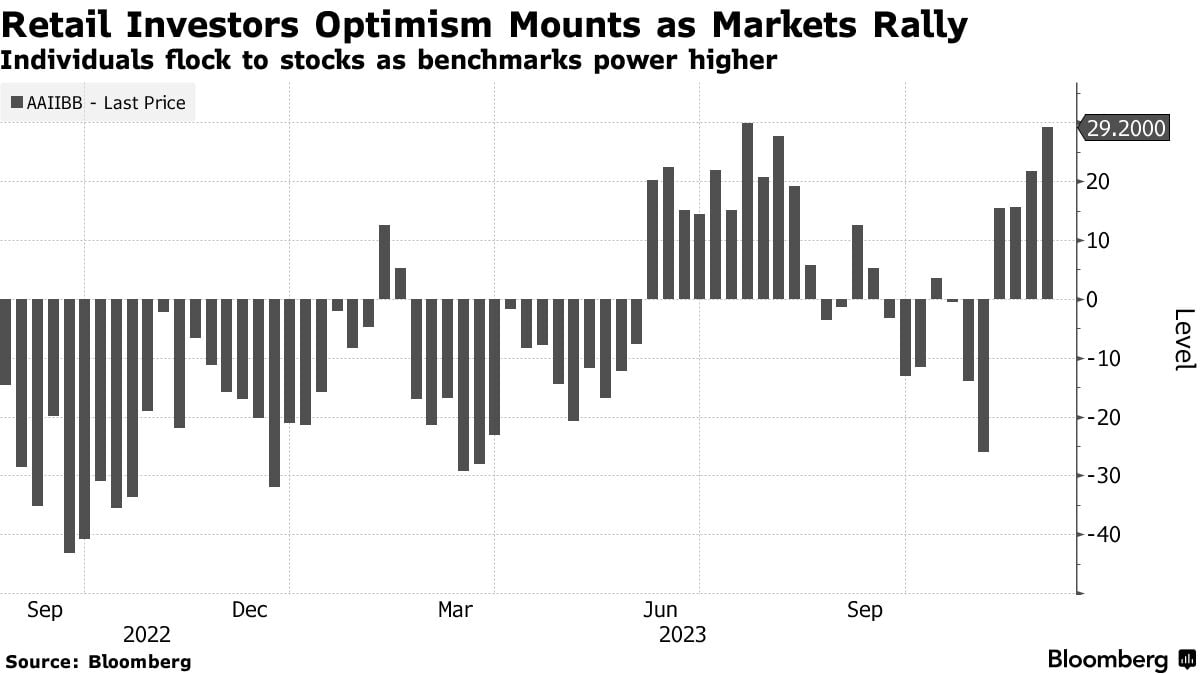

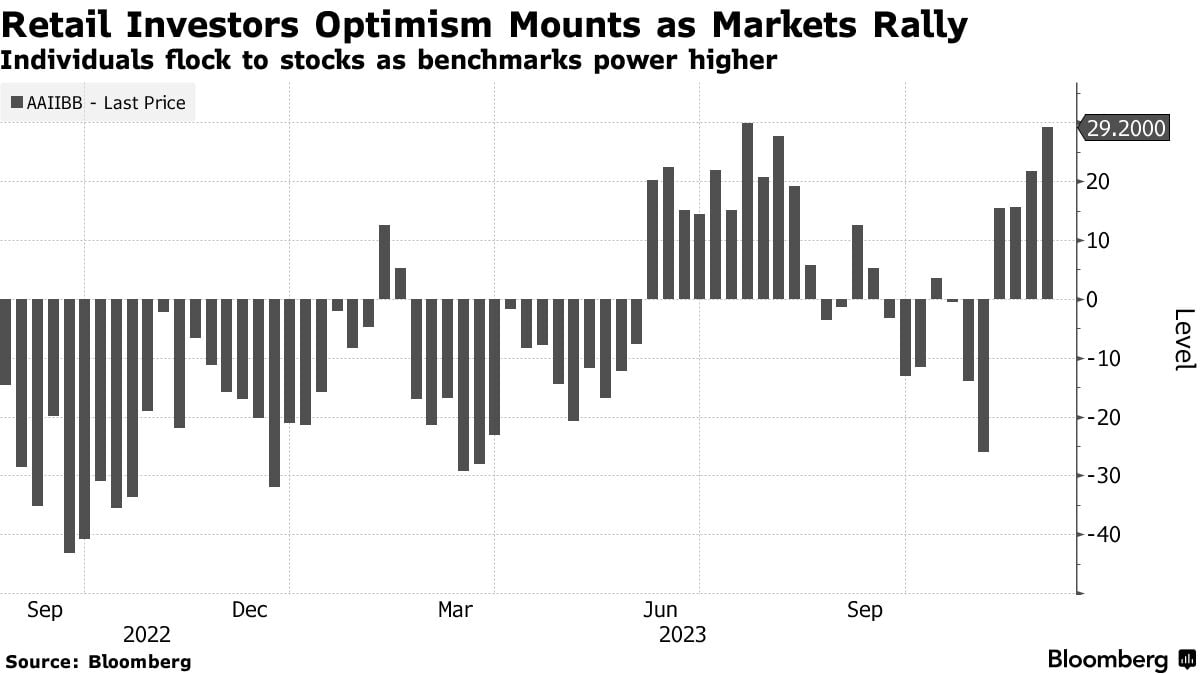

Физики, нет, не ядерщики, а простые физические лица, которые составляют до 18% от общего объёма торгов на американском рынке, сильно увеличили объём своих операций — они активно покупают мемные акции, акции популярных технологических компаний, и всё, что связано с криптой. На заднем фоне слышится голос Виктора Гусева: "Опасная игра!".

Итоги

На прошедшей неделе состоялось выступление главы ФРС Джерома Пауэлла в колледже Шпильмана. Конечно же, он не принебрёг возможностью рассказать нам о текущем положении вещей в экономике и их планах. В целом, мало что поменялось за последние пару недель — в его речах уже сегодня слышен очень осторожный позитив. Да, нам намекают на то, что ещё возможно ухудшение ситуации и повышение ключевой ставки, но при этом говорят и о достигнутых успехах, которые показывают устойчивую динамику продолжительный период времени.

Очень высокие проценты роста по всему рыночному фронту, "мёд" в речах регулятора, активное участие физиков на пике движения цены и их прекрасное новогоднее настроение на фоне агрессивно снижающейся ликвидности явно подсказывают нам плохой исход событий уже в ближайшем будущем.

При том, что стечение обстоятельств до боли знакомо опытным участникам рынка. "Флэш рояль", который мы сегодня имеем на руках, просто кричит нам о том, что нужно быть крайне осторожными в своих действиях — если вы уже давно растёте с рынком, пора фиксировать прибыли. Если же вы только планируете что-либо прикупить в надежде на перехай исторических максимумов, подумайте несколько раз. Ну или, как минимум, ставьте стопы, чтобы не стать долгосрочными инвесторами.

Ожидаю, что жирную точку в этом движении поставит скорое заседание ФРС — наверняка мы услышим позитивную риторику регулятора, на которой опытные участники рынка и будут фиксировать свои прибыли. "Sell the rumor, buy the fact" в действии.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке, и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Техническая картина

По традиции, начну смотреть на состояние рынка через графики — так мы сможем понять текущую ситуацию более точно.

SPY

Индекс широкого рынка показывает приличный прирост в 9% за ноябрь. Это очень крутая динамика, действительно одна из самых лучших за всю историю наблюдений.

DXY

Индекс доллара подтверждает бурный рост широкого рынка акций — снижается пропорционально росту SPY (NYSE:SPY).

COPPER

Медь, как один из опережающих факторов роста рисковых инструментов, также показывает нам закрытие ноября в положительной зоне, выше ключевых уровней сопротивления.

Dry Index

Индекс морских перевозок, как ещё один опережающий индикатор роста рисковых инструментов, показывает очень сильную картину для роста. Забегая вперёд, скажу, что это единственный супер-позитивный фактор из всей рассмотренной сегодня метрики.

Ширина роста

Ширина движения видна на всех фронтах — количество компаний, находящихся выше 50- и 200-дневной скользящей средней, находится в рамках нормальных значений.

Настроения, общая динамика

С графиками всё понятно, растём себе и растём. А что у нас с общим фоном: кто растёт, какие настроения на рынке?

Карта рынка

Тут всё согласно представленным выше графикам. Карта рынка зелёная, с редкими вкраплениями красного цвета. Позитив сплошной.

Лидеры роста

Очень удивительно, но лидерами роста за прошедший месяц стали отнюдь не акции технологических компаний, а акции компаний, связанных с рынком недвижимости. "Как тебе такое, Илон Маск?"

Вспоминаются строки бессмертного классика: "Красота! Среди бегущих первых нет и отстающих..." — в лидерах роста наблюдаеются не только технологические компании. Рост выглядит вполне качественно — тут у нас и товары циклического потребления, и промышленники, и финансовый сектор с базовыми материалами. И практически все в равных процентах.

Настроения

А судя по этой метрике, улыбка на лице инвесторов не спадала весь ноябрь. Сегодня она настолько широка, что даже выглядит несколько опасной, если посчитать проценты роста. Попахивает эйфорией.

Интересное

Что ж, рынок растёт, а его участники находятся в очень хорошем расположении духа. Казалось бы, что может пойти не так?

Сезонность

Согласно сезонной статистике за последние 10 лет, декабрь является уже не столь сильным месяцем для индекса широкого рынка, и даже указывает на небольшой спад.

Ликвидность

Bank of America (NYSE:BAC) обращает наше внимание на сильное расхождение в динамике индекса технологических компаний и совокупного баланса трёх крупнейших ЦБ. Рисковые инструменты растут на снижающейся ликвидности. Попахивает "жареным", не правда ли?

Перекладывание

Также, на прошедшей неделе наблюдался сильнейший переток денег из рисковых инструментов в денежные фонды. Кажется, кто-то начинает разгружать свои прибыли?

Физики

Физики, нет, не ядерщики, а простые физические лица, которые составляют до 18% от общего объёма торгов на американском рынке, сильно увеличили объём своих операций — они активно покупают мемные акции, акции популярных технологических компаний, и всё, что связано с криптой. На заднем фоне слышится голос Виктора Гусева: "Опасная игра!".

Итоги

На прошедшей неделе состоялось выступление главы ФРС Джерома Пауэлла в колледже Шпильмана. Конечно же, он не принебрёг возможностью рассказать нам о текущем положении вещей в экономике и их планах. В целом, мало что поменялось за последние пару недель — в его речах уже сегодня слышен очень осторожный позитив. Да, нам намекают на то, что ещё возможно ухудшение ситуации и повышение ключевой ставки, но при этом говорят и о достигнутых успехах, которые показывают устойчивую динамику продолжительный период времени.

Очень высокие проценты роста по всему рыночному фронту, "мёд" в речах регулятора, активное участие физиков на пике движения цены и их прекрасное новогоднее настроение на фоне агрессивно снижающейся ликвидности явно подсказывают нам плохой исход событий уже в ближайшем будущем.

При том, что стечение обстоятельств до боли знакомо опытным участникам рынка. "Флэш рояль", который мы сегодня имеем на руках, просто кричит нам о том, что нужно быть крайне осторожными в своих действиях — если вы уже давно растёте с рынком, пора фиксировать прибыли. Если же вы только планируете что-либо прикупить в надежде на перехай исторических максимумов, подумайте несколько раз. Ну или, как минимум, ставьте стопы, чтобы не стать долгосрочными инвесторами.

Ожидаю, что жирную точку в этом движении поставит скорое заседание ФРС — наверняка мы услышим позитивную риторику регулятора, на которой опытные участники рынка и будут фиксировать свои прибыли. "Sell the rumor, buy the fact" в действии.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке, и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба