5 декабря 2023 investing.com Пеккатьелло Альфонсо

Кто самые крупные игроки на долговом рынке?

Большинство людей в ответ на этот вопрос скажут, что это либо ФРС, либо иностранные центробанки, например, Банк Японии или Народный банк Китая.

Они будут неправы.

Аппетит у настоящих гигантов долгового рынка может проснуться в 2024 году.

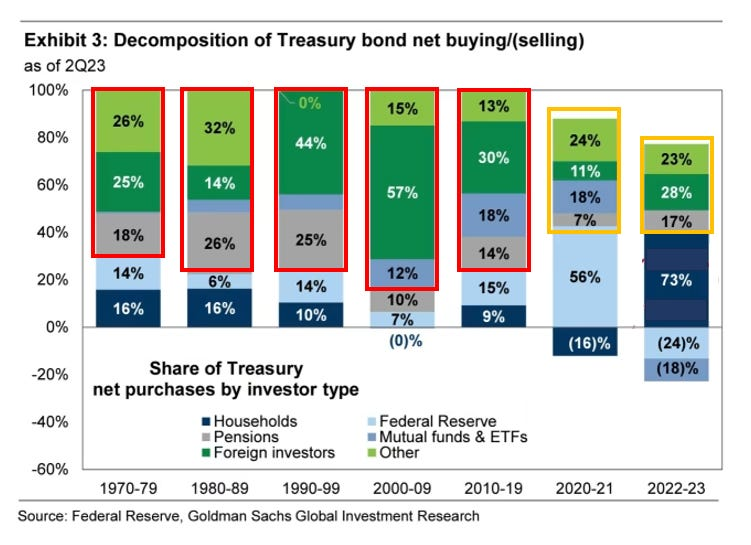

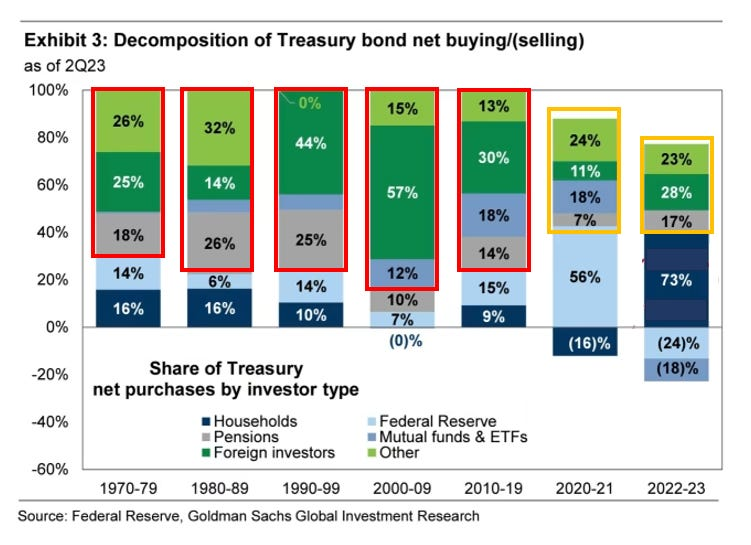

Разбивка нетто-покупок казначейских облигаций

Приведенный выше график крайне информативен: исторические данные (красные столбцы) показывают, что более 70% всех нетто-покупок на рынке казначейских облигаций США приходится на пенсионные фонды, управляющих активами, страховые копании и иностранных инвесторов.

К числу этих иностранных инвесторов относятся институциональные игроки (совсем небольшие пенсионные фонды, управляющие активами и т. д.) и иностранные центробанки.

По моим оценкам, на долю иностранных центробанков приходится примерно одна треть потоков в темно-зеленых столбцах.

Оставшиеся примерно 60% можно отнести к настоящим гигантам — пенсионным фондам, управляющих активами, банкам и страховым компаниям.

Не к ФРС.

Американский центробанк играл очень большую роль в 2020–2021 гг., но это исключение из правил, объясняемое связанными с пандемией гигантскими программами QE.

В последнее время львиная доля покупок приходится на домохозяйства: безрисковые ставки 4–5% впервые за десятилетия стали привлекательной альтернативой для инвестиций.

Правда, и здесь есть одно «но»: под данное определение «домохозяйства» также подпадают хедж-фонды, так что не помешает доля скептицизма.

Итак, как я говорил, настоящие гиганты долгового рынка — это банки, пенсионные фонды, управляющие активами и страховые компании.

Главный вопрос заключается в следующем: почему они вообще покупают облигации?

1. Гарантированная (реальная) доходность облигаций достаточно высока, чтобы помочь им достигнуть своих целей по доходности и одновременно с этим захеджировать процентные риски.

Доходность 30-летних корпоративных облигаций США с рейтингом BBB

Страховые компании и пенсионные фонды имеют дело с долгосрочными обязательствами, в том числе страхованием жизни и пенсионными взносами, выплаты по которым производятся спустя 30–40 лет.

Им необходимо защищать эти долгосрочные обязательства от процентного риска с помощью долгосрочных активов, к примеру 30-летних облигаций.

Кроме того, чтобы оставаться жизнеспособными в долгосрочной перспективе, им необходимо показывать долгосрочную доходность на уровне (как минимум) 6-7%.

Сегодня они фактически могут достигнуть обеих этих целей, купив 30-летние корпоративные облигации с рейтингом BBB. Это очень убедительная стратегия для этих гигантов долгового рынка.

2. Облигации могут действовать в роли стабилизатора портфеля при падении рисковых активов.

Корреляция акций и облигаций

Очень показателен в этом смысле следующий график Дэна Расмуссена из Verdad Capital, охватывающий почти 200 лет.

Достаточно очевидно, что корреляция акций и облигаций не всегда была отрицательной. Иногда эта корреляция бывает положительной, особенно если базовая инфляция превышает 3% и демонстрирует повышенную волатильность (совсем как в 2022 году).

Это вполне логично: при высокой и непредсказуемой базовой инфляции центробанки предпримут кардинальные меры для агрессивного ужесточения денежно-кредитной политики, чтобы снова взять ситуацию под контроль.

Правило центробанков номер один — сохранять свою репутацию и тем самым быть в состоянии снова взять ситуацию под свой контроль.

При агрессивном ужесточении денежно-кредитной политики на долговом рынке начнутся распродажи, при этом пострадают также оценки на рынках акций. Вот вам и положительная корреляция со слабой доходностью и акций, и облигаций.

При этом облигации продолжают демонстрировать поразительную отрицательную корреляцию с акциями, только если базовая инфляция упадет предсказуемо ниже 3% (зеленая область).

И это тоже вполне логично: как только базовая инфляция окажется в зоне комфорта центробанков, большая просадка на рынках акций или кредитных рынках будет рассматриваться как дестабилизирующий фактор для экономики, и центробанки будут уделять больше внимания части своего мандата, связанной с экономическим ростом/рынком труда, и предпримут меры.

В случае неприятностей долговые рынки продемонстрируют ралли в ожидании смягчения денежно-кредитной политики. Это та самая отрицательная корреляция акций и облигаций, которую так любят институциональные инвесторы.

В заключение

Сегодня базовая инфляция составляет 4%, при этом основной 6-месячный тренд уже достиг 3%,

История показывает, что ниже уровня 3% может снова проявиться вожделенная отрицательная корреляция акций и облигаций.

В этом случае облигации станут весьма привлекательным активом для гигантов рынка.

Долгосрочный актив, который защищает от процентного риска, обеспечивает высокую доходность и защищает портфель при просадке акций — это невероятно заманчивая опция.

Притихшие гиганты долгового рынка могут заявить о себе гораздо громче ФРС.

Остерегайтесь корреляции акций с облигациями и гигантов долгового рынка.

Большинство людей в ответ на этот вопрос скажут, что это либо ФРС, либо иностранные центробанки, например, Банк Японии или Народный банк Китая.

Они будут неправы.

Аппетит у настоящих гигантов долгового рынка может проснуться в 2024 году.

Разбивка нетто-покупок казначейских облигаций

Приведенный выше график крайне информативен: исторические данные (красные столбцы) показывают, что более 70% всех нетто-покупок на рынке казначейских облигаций США приходится на пенсионные фонды, управляющих активами, страховые копании и иностранных инвесторов.

К числу этих иностранных инвесторов относятся институциональные игроки (совсем небольшие пенсионные фонды, управляющие активами и т. д.) и иностранные центробанки.

По моим оценкам, на долю иностранных центробанков приходится примерно одна треть потоков в темно-зеленых столбцах.

Оставшиеся примерно 60% можно отнести к настоящим гигантам — пенсионным фондам, управляющих активами, банкам и страховым компаниям.

Не к ФРС.

Американский центробанк играл очень большую роль в 2020–2021 гг., но это исключение из правил, объясняемое связанными с пандемией гигантскими программами QE.

В последнее время львиная доля покупок приходится на домохозяйства: безрисковые ставки 4–5% впервые за десятилетия стали привлекательной альтернативой для инвестиций.

Правда, и здесь есть одно «но»: под данное определение «домохозяйства» также подпадают хедж-фонды, так что не помешает доля скептицизма.

Итак, как я говорил, настоящие гиганты долгового рынка — это банки, пенсионные фонды, управляющие активами и страховые компании.

Главный вопрос заключается в следующем: почему они вообще покупают облигации?

1. Гарантированная (реальная) доходность облигаций достаточно высока, чтобы помочь им достигнуть своих целей по доходности и одновременно с этим захеджировать процентные риски.

Доходность 30-летних корпоративных облигаций США с рейтингом BBB

Страховые компании и пенсионные фонды имеют дело с долгосрочными обязательствами, в том числе страхованием жизни и пенсионными взносами, выплаты по которым производятся спустя 30–40 лет.

Им необходимо защищать эти долгосрочные обязательства от процентного риска с помощью долгосрочных активов, к примеру 30-летних облигаций.

Кроме того, чтобы оставаться жизнеспособными в долгосрочной перспективе, им необходимо показывать долгосрочную доходность на уровне (как минимум) 6-7%.

Сегодня они фактически могут достигнуть обеих этих целей, купив 30-летние корпоративные облигации с рейтингом BBB. Это очень убедительная стратегия для этих гигантов долгового рынка.

2. Облигации могут действовать в роли стабилизатора портфеля при падении рисковых активов.

Корреляция акций и облигаций

Очень показателен в этом смысле следующий график Дэна Расмуссена из Verdad Capital, охватывающий почти 200 лет.

Достаточно очевидно, что корреляция акций и облигаций не всегда была отрицательной. Иногда эта корреляция бывает положительной, особенно если базовая инфляция превышает 3% и демонстрирует повышенную волатильность (совсем как в 2022 году).

Это вполне логично: при высокой и непредсказуемой базовой инфляции центробанки предпримут кардинальные меры для агрессивного ужесточения денежно-кредитной политики, чтобы снова взять ситуацию под контроль.

Правило центробанков номер один — сохранять свою репутацию и тем самым быть в состоянии снова взять ситуацию под свой контроль.

При агрессивном ужесточении денежно-кредитной политики на долговом рынке начнутся распродажи, при этом пострадают также оценки на рынках акций. Вот вам и положительная корреляция со слабой доходностью и акций, и облигаций.

При этом облигации продолжают демонстрировать поразительную отрицательную корреляцию с акциями, только если базовая инфляция упадет предсказуемо ниже 3% (зеленая область).

И это тоже вполне логично: как только базовая инфляция окажется в зоне комфорта центробанков, большая просадка на рынках акций или кредитных рынках будет рассматриваться как дестабилизирующий фактор для экономики, и центробанки будут уделять больше внимания части своего мандата, связанной с экономическим ростом/рынком труда, и предпримут меры.

В случае неприятностей долговые рынки продемонстрируют ралли в ожидании смягчения денежно-кредитной политики. Это та самая отрицательная корреляция акций и облигаций, которую так любят институциональные инвесторы.

В заключение

Сегодня базовая инфляция составляет 4%, при этом основной 6-месячный тренд уже достиг 3%,

История показывает, что ниже уровня 3% может снова проявиться вожделенная отрицательная корреляция акций и облигаций.

В этом случае облигации станут весьма привлекательным активом для гигантов рынка.

Долгосрочный актив, который защищает от процентного риска, обеспечивает высокую доходность и защищает портфель при просадке акций — это невероятно заманчивая опция.

Притихшие гиганты долгового рынка могут заявить о себе гораздо громче ФРС.

Остерегайтесь корреляции акций с облигациями и гигантов долгового рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба