6 декабря 2023 investing.com Крамер Майкл

Торги на американском рынке акций накануне завершились у флэтовой линии: S&P 500 опустился всего на 6 базисных пунктов. Потери в основном пришлись на равновзвешенный индекс, и биржевой фонд RSP упал почти на 85 базисных пунктов.

Тем временем индекс доллара вырос примерно на 30 базисных пунктов, доходность 10-летних трежерис снизилась на 7 базисных пунктов до 4,2%, а CDX High Yield Index повысился. Инвесторы, похоже, были не готовы рисковать.

Любопытно выглядит сейчас график DXY. Доллар отскочил от уровня коррекции на 61,8% и, видимо, формирует перевернутую фигуру «голова и плечи». Рост выше 104,50 может послужить толчком для рывка к 106.

Индекс доллара – часовой таймфрейм

Странным во вчерашнем ралли доллара было то, что ему не помешало снижение доходности по всей кривой. Правда это связано со вчерашним резким падением доходности по всему миру, в результате которого увеличился спред между доходностью 2-летних трежерис и гособлигаций Германии.

Так что, если доходность продолжит повсеместно снижаться, доллар, вероятно, будет от этого выигрывать, пока спред в ставках продолжает увеличиваться в пользу американской валюты.

Любопытно при этом, что спред по 2-летним облигациям приближается к верхней границе недавнего диапазона, и пробой выше 2,05% может привести к дальнейшему укреплению доллара.

Спред доходности 2-летних трежерис и гособлигаций Германии

CDX High Yield Index вчера тоже повысился и пока продолжает удерживать район 400.

CDX High Yield Index

Снижение доходности облигаций, рост доллара и спреды по высокодоходным облигациям указывают на усиление нежелания инвесторов рисковать. Подобное на моей памяти происходит впервые за долгое время, и крайне важно посмотреть, чем все это закончится.

Возможно, это признак усиления нервозности на рынке. За последние два года мы привыкли к тому, что доходность облигаций, доллар и спреды растут, а акции снижаются.

Однако на рынке происходят различные изменения, включая недавнюю ротацию из акций роста в акции стоимости, теперешнее снижение доходности, рост доллара и спредов наряду с золотом.

Это привычные проявления стратегий с низким уровнем принятия риска и бегства в качество.

Странно то, что в США сейчас нет никаких очевидных факторов, которые могли бы стоять за подобным подходом к торговле, а это наводит на мысль, что рынок, возможно, задумался о возможности «жесткой посадки».

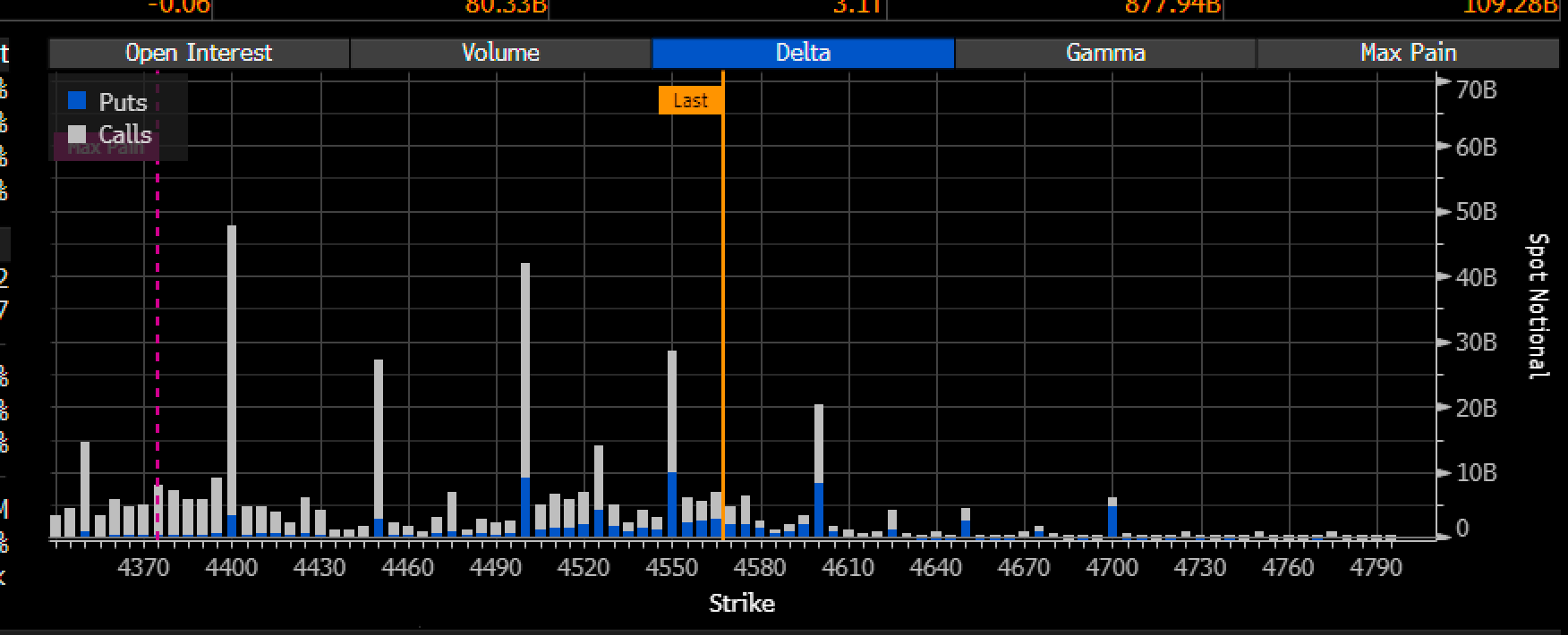

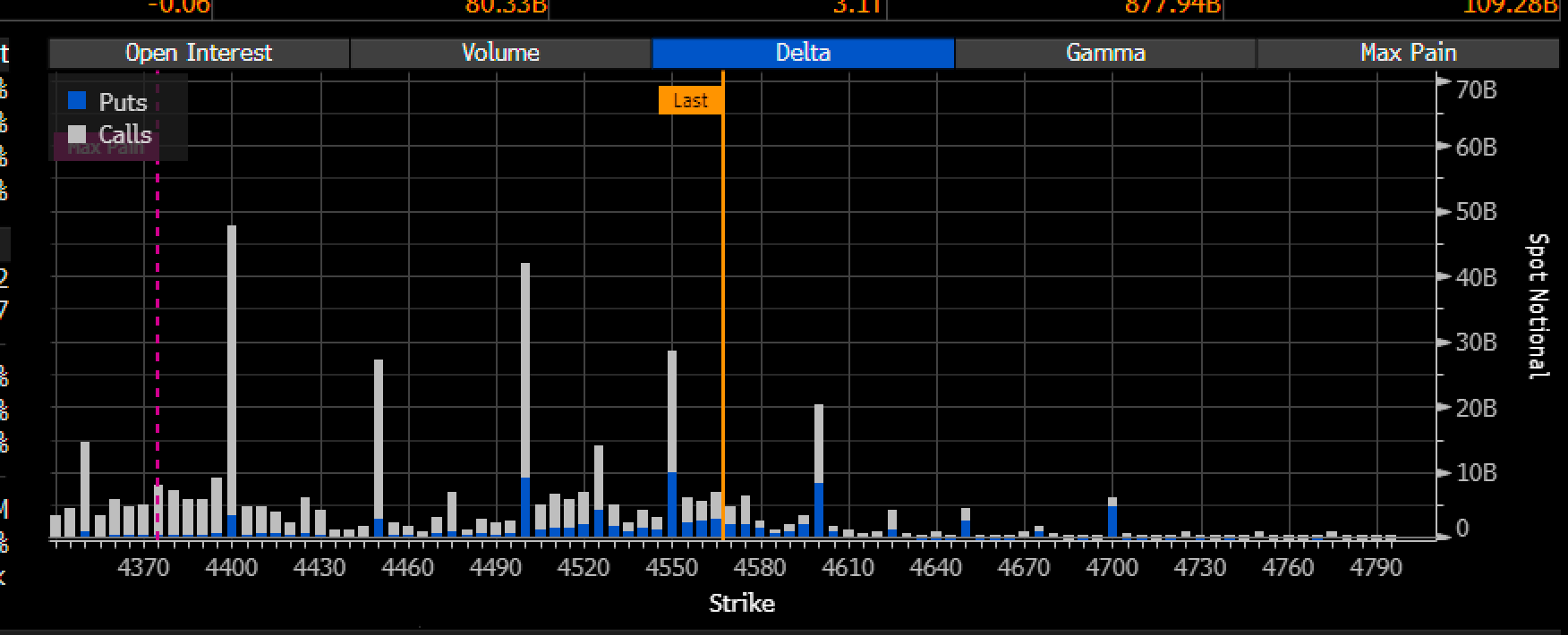

Наконец, S&P 500 продолжает консолидироваться в районе уровня 4600, на котором находится скопление опционов колл и который не дает индексу расти.

Если этот уровень не сместится выше, индексу будет трудно повышаться с текущих уровней.

Между тем, недавний максимум, по моему мнению, с большой долей вероятности может означать Волну С, и тогда следующий этап снижения нацелится на 4100.

S&P 500 – дневной таймфрейм

Как мы ранее отмечали, покупки со стороны CTA себя исчерпали, и по индексу достаточно сильно преобладает положительная гамма. Поворотный уровень находится в районе 4530.

При любом откате ниже 4530 положительная гамма станет отрицательной, и это будет означать, что маркет-трейдеры будут следовать за трендом, вместо того чтобы подталкивать рынок вверх.

С учетом количества положительной дельты и гаммы по опционам колл маркет-мейкерам, возможно, придется сворачивать немало хеджевых позиций.

Потоки CTA

Силы, стоявшие за ралли рынка, могут очень быстро столкнуть его вниз, и я по-прежнему считаю, что мы вернемся на уровень 4100 гораздо раньше, чем думает большинство инвесторов.

Тем временем индекс доллара вырос примерно на 30 базисных пунктов, доходность 10-летних трежерис снизилась на 7 базисных пунктов до 4,2%, а CDX High Yield Index повысился. Инвесторы, похоже, были не готовы рисковать.

Любопытно выглядит сейчас график DXY. Доллар отскочил от уровня коррекции на 61,8% и, видимо, формирует перевернутую фигуру «голова и плечи». Рост выше 104,50 может послужить толчком для рывка к 106.

Индекс доллара – часовой таймфрейм

Странным во вчерашнем ралли доллара было то, что ему не помешало снижение доходности по всей кривой. Правда это связано со вчерашним резким падением доходности по всему миру, в результате которого увеличился спред между доходностью 2-летних трежерис и гособлигаций Германии.

Так что, если доходность продолжит повсеместно снижаться, доллар, вероятно, будет от этого выигрывать, пока спред в ставках продолжает увеличиваться в пользу американской валюты.

Любопытно при этом, что спред по 2-летним облигациям приближается к верхней границе недавнего диапазона, и пробой выше 2,05% может привести к дальнейшему укреплению доллара.

Спред доходности 2-летних трежерис и гособлигаций Германии

CDX High Yield Index вчера тоже повысился и пока продолжает удерживать район 400.

CDX High Yield Index

Снижение доходности облигаций, рост доллара и спреды по высокодоходным облигациям указывают на усиление нежелания инвесторов рисковать. Подобное на моей памяти происходит впервые за долгое время, и крайне важно посмотреть, чем все это закончится.

Возможно, это признак усиления нервозности на рынке. За последние два года мы привыкли к тому, что доходность облигаций, доллар и спреды растут, а акции снижаются.

Однако на рынке происходят различные изменения, включая недавнюю ротацию из акций роста в акции стоимости, теперешнее снижение доходности, рост доллара и спредов наряду с золотом.

Это привычные проявления стратегий с низким уровнем принятия риска и бегства в качество.

Странно то, что в США сейчас нет никаких очевидных факторов, которые могли бы стоять за подобным подходом к торговле, а это наводит на мысль, что рынок, возможно, задумался о возможности «жесткой посадки».

Наконец, S&P 500 продолжает консолидироваться в районе уровня 4600, на котором находится скопление опционов колл и который не дает индексу расти.

Если этот уровень не сместится выше, индексу будет трудно повышаться с текущих уровней.

Между тем, недавний максимум, по моему мнению, с большой долей вероятности может означать Волну С, и тогда следующий этап снижения нацелится на 4100.

S&P 500 – дневной таймфрейм

Как мы ранее отмечали, покупки со стороны CTA себя исчерпали, и по индексу достаточно сильно преобладает положительная гамма. Поворотный уровень находится в районе 4530.

При любом откате ниже 4530 положительная гамма станет отрицательной, и это будет означать, что маркет-трейдеры будут следовать за трендом, вместо того чтобы подталкивать рынок вверх.

С учетом количества положительной дельты и гаммы по опционам колл маркет-мейкерам, возможно, придется сворачивать немало хеджевых позиций.

Потоки CTA

Силы, стоявшие за ралли рынка, могут очень быстро столкнуть его вниз, и я по-прежнему считаю, что мы вернемся на уровень 4100 гораздо раньше, чем думает большинство инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба