7 декабря 2023 NZT RUSFOND | Система

На конференции ГПБ для квалифицированных инвесторов получилось очень много пообщаться с АФК Система и взять у них презентацию по гостиницам Космос.

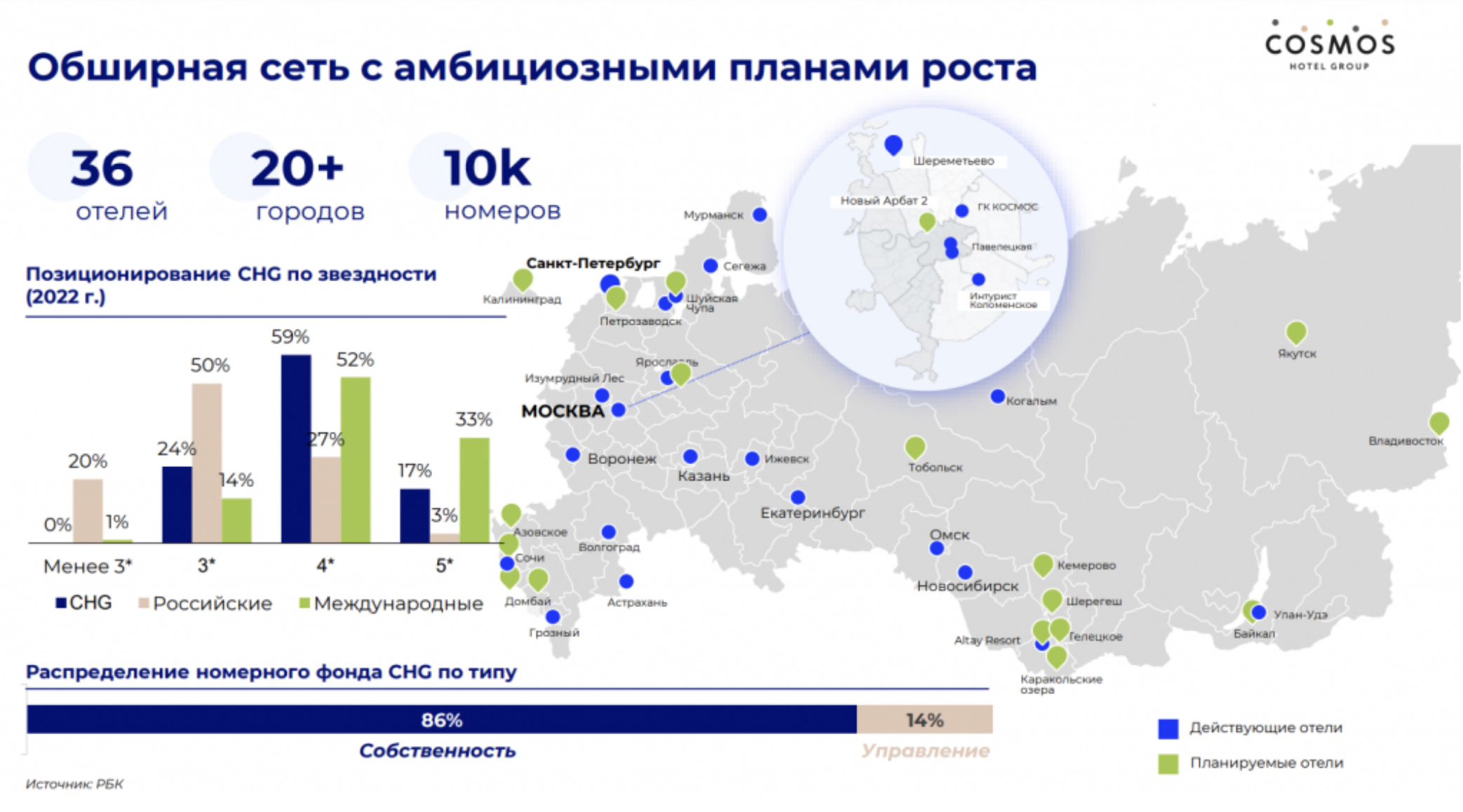

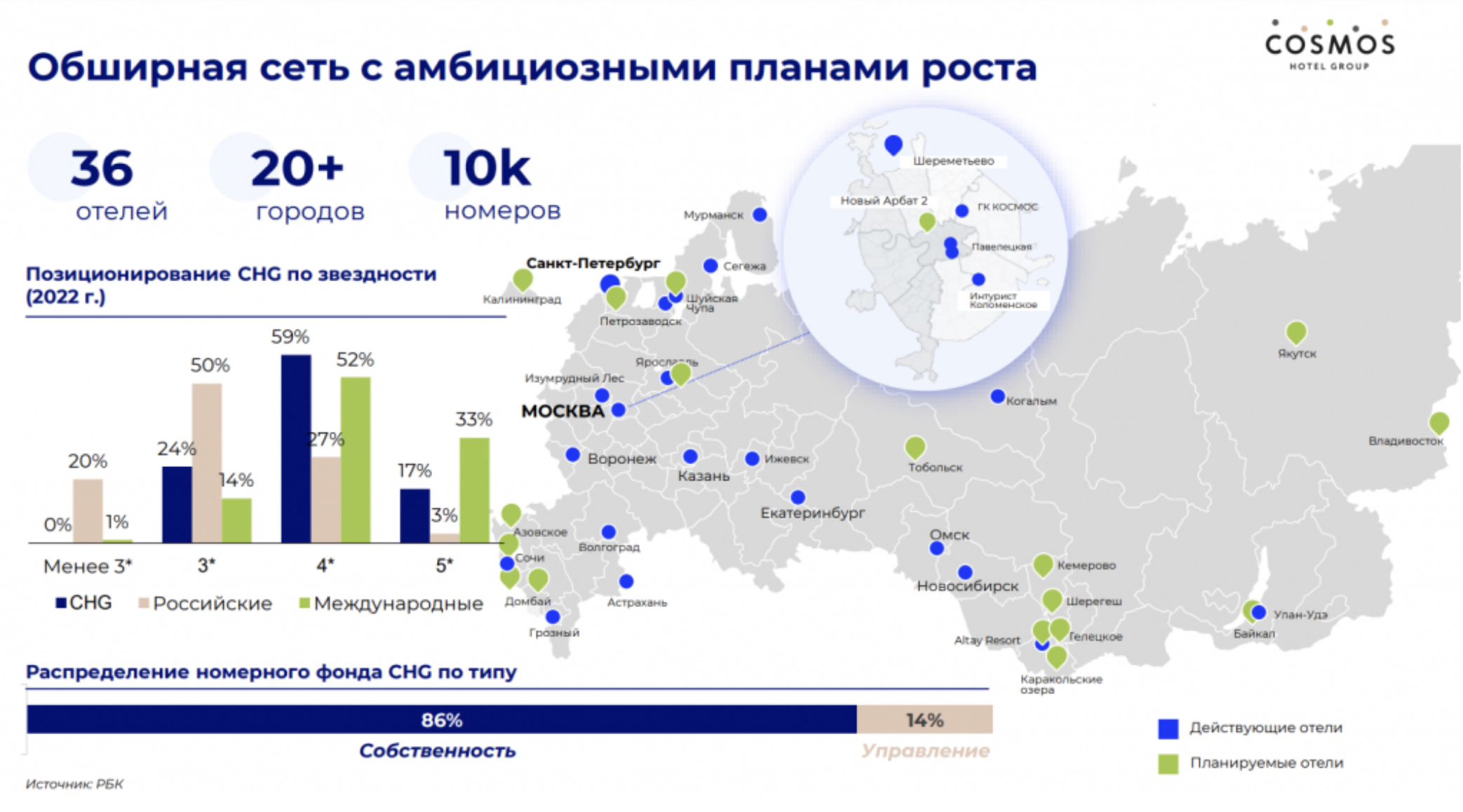

У компании упор на качественный фонд в РФ. АФК уже несколько лет активно скупала гостиницы по всей стране, особенно ударно это шло после ковида, когда много бизнеса страдало после локдаунов.

Видят потенциальный рост рынка - номерной фонд растет на 5% (предложение). А спрос растет гораздо быстрее, люди перестали ездить в Европу. Есть тренд на развитие внутреннего туризма.

Плюс к этому есть еще и управление активами. Доля пока невелика, но ее обозначают как точку роста.

Сейчас в состав Космоса входят 36 отелей и есть планы по расширению до 50 отелей на ближайшие год-два.

Структуру и сумму сделки Weenas - не раскрывают, как и требуемые сроки окупаемости отеля и норму доходности.

ООО «Космос Северо-Запад» - 100% дочернее общество ООО «Космос ОГ» (далее – Cosmos Hotel Group), завершило сделку по приобретению у норвежской компании Wenaas Hotel Russia AS 100% уставного капитала ряда российских компаний – владельцев десяти отелей, расположенных в четырех городах России, за 200 млн евро.

В результате сделки портфель Cosmos Hotel Group пополнился шестью отелями в Санкт-Петербурге (Park Inn by Radisson Pribaltiyskaya, Park Inn by Radisson Pulkovskaya, Park Inn by Radisson Nevsky, Radisson Blu Royal Hotel, Park Inn By Radisson Pulkovo, Olympia Garden Hotel), двумя – в Москве (Park Inn by Radisson Sheremetyevo, Radisson Blu Sheremetyevo Airport), а также отелями в Мурманске (Park Inn by Radisson Murmansk) и в Екатеринбурге (Park Inn by Radisson Ekaterinburg).

Совокупный номерной фонд приобретенных отелей – 4 078 единиц, общая площадь гостиниц – 264,1 тыс. кв. м.

В 2021 году совокупная выручка отелей составила 4,3 млрд рублей, а в допандемийном 2019 году – 6,2 млрд рублей.

Совокупный чистый долг приобретенных активов - отрицательный.

Компания планирует сделать IPO Cash In для привлечения средств на развитие (строительство отелей).

Сроков IPO пока что нет. Это скорее 2025 год, если смотреть на все потенциальные IPO группы. Пока что EBITDA отрицательная, ну и при таком росте о положительном FCF пока тоже нечего сказать.

Теперь обновим, как и обещали ранее, информацию по потенциалу всей АФК Система:

Последние разборы по компаниям группы:

МТС https://invest-idei.ru/link/15850?ii_ref=2dqf4

ОЗОН https://invest-idei.ru/link/15851?ii_ref=2dqf4

Эталон https://invest-idei.ru/link/15852?ii_ref=2dqf4

Сегежа https://invest-idei.ru/link/15853?ii_ref=2dqf4

Биннофарм https://invest-idei.ru/link/15854?ii_ref=2dqf4

OZON Оценка в 1,4 годовых выручки сопоставима с прошлыми периодами. Компания продолжает активно расти и вкладываться в долю рынка. Ozon повысил прогноз по GMV на 2023 год: ожидают роста на 90-100% по сравнению с 2022 годом. А скорр. EBITDA по году должна быть в плюсе. То есть может и будет убыток, но не выше 4 млрд. руб. За 9 месяцев рост к прошлому году GMV составил 110%, заказов 120%, выручки на 62%, чистый убыток снизился в 2 раза. С учетом роста компании и понимания того, что санкции не сильно мешают жить, можно будет увидеть около 3000 р за акцию.

Сегежу и Эталон пока оставим максимально консервативном состоянии +/- как сейчас, в силу рисков на уровне макро и состояния бизнеса. Чтобы расчет все же был консервативней. Это

Раскрытие результатов АФК «Система» за 3 квартал 2023 года будет 13 декабря.

В части монетизации активов - транскрипт выступления IR АФК Система:

Коротко - пока новые инвестиции и покупки для АФК на холде, Сегежа - ключевой актив, ждут улучшение ситуации. Активно готовят IPO, в следующем году будет 1 или 2-3 выхода на рынок, Биннофарм готов. В процессе подготовки к IPO 4-5 компаний.

Новые покупки, новые активы, инвестиции сейчас поставлены на холд. Сегежа - сейчас сложное время для компании. Действительно, такой идеальный шторм, потеряны европейские рынки, выросла стоимость логистики. Но для нас это ключевой актив, мы в него верим, здесь вопрос именно цикличности рынка пиломатериалов, мы видим позитивный сигнал, что цены начинают подниматься, что позволит компании выйти из красной зоны в желтую, а потом и в зеленую. Вопрос влияния ставок здесь можно нивелировать и мы планируем это делать в части переворота в валюту. У компании валютная выручка в значительной степени и ей нужно иметь долги в валюте. Соответственно, это сильно снизит нагрузку.

С точки зрения готовности компании, мы сейчас в высокой степени готовности, или подготовки порядка 4-5 компаний. Я такого не помню в истории, чтобы такое большой количество компаний были в процессе подготовки к IPO или уже готовы, как Биннофарм. Поэтому это существенный драйвер роста нашей стоимости. Как сказал наш акционер, как минимум 1 или 2-3 компании мы ожидаем в следующем году.

Основатель АФК «Система» Владимир Евтушенков допустил проведение IPO портфельных компаний группы. «В 2023 году не будет ничего, а в 2024-м точно что-нибудь сделаем». Среди кандидатов на привлечение инвесторов: сеть отелей Cosmos Hotel Group, сеть клиник «Медси», агрохолдинг «Степь» и фарм компания «Биннофарм», уточнил президент «Системы» Тагир Ситдеков

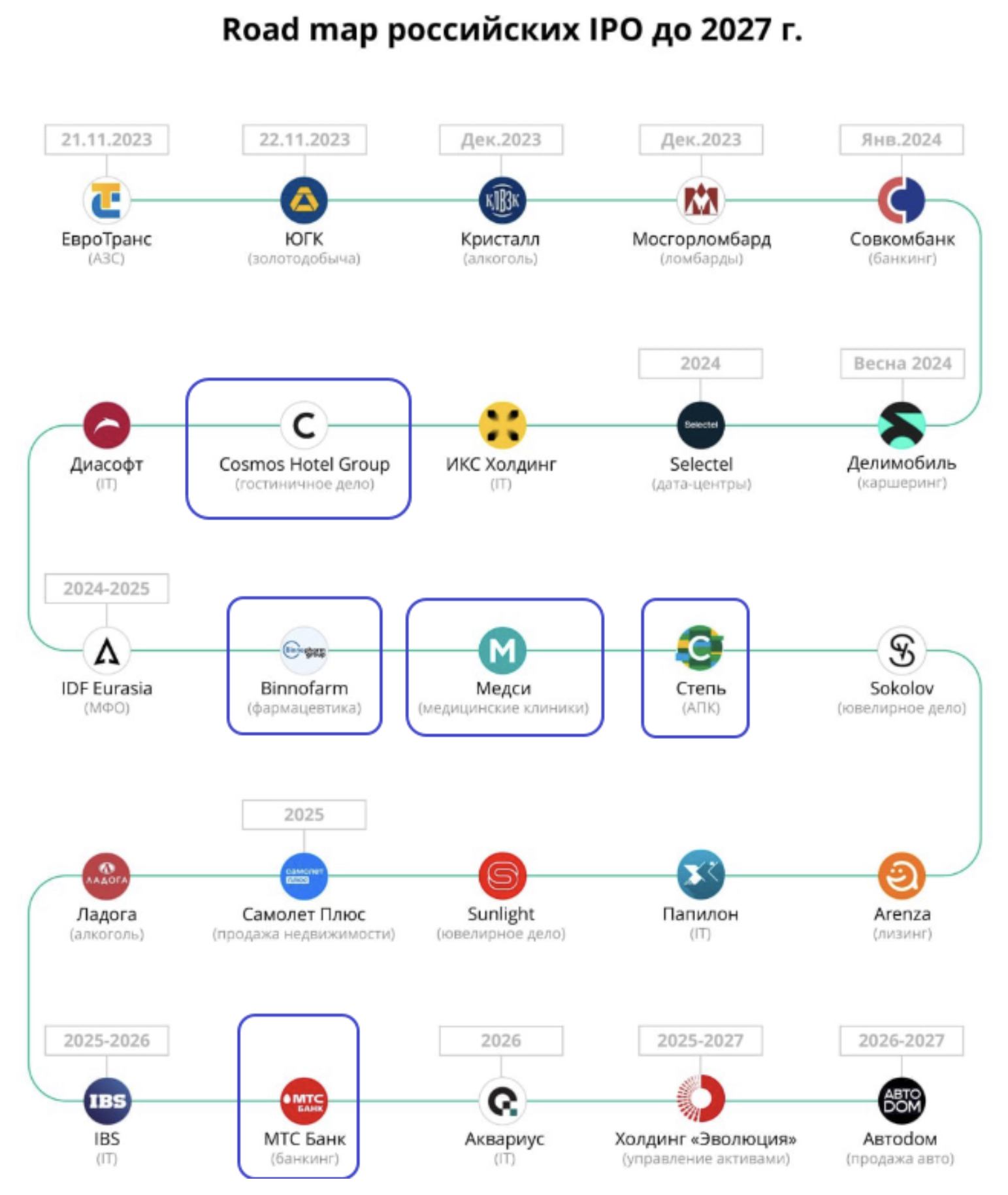

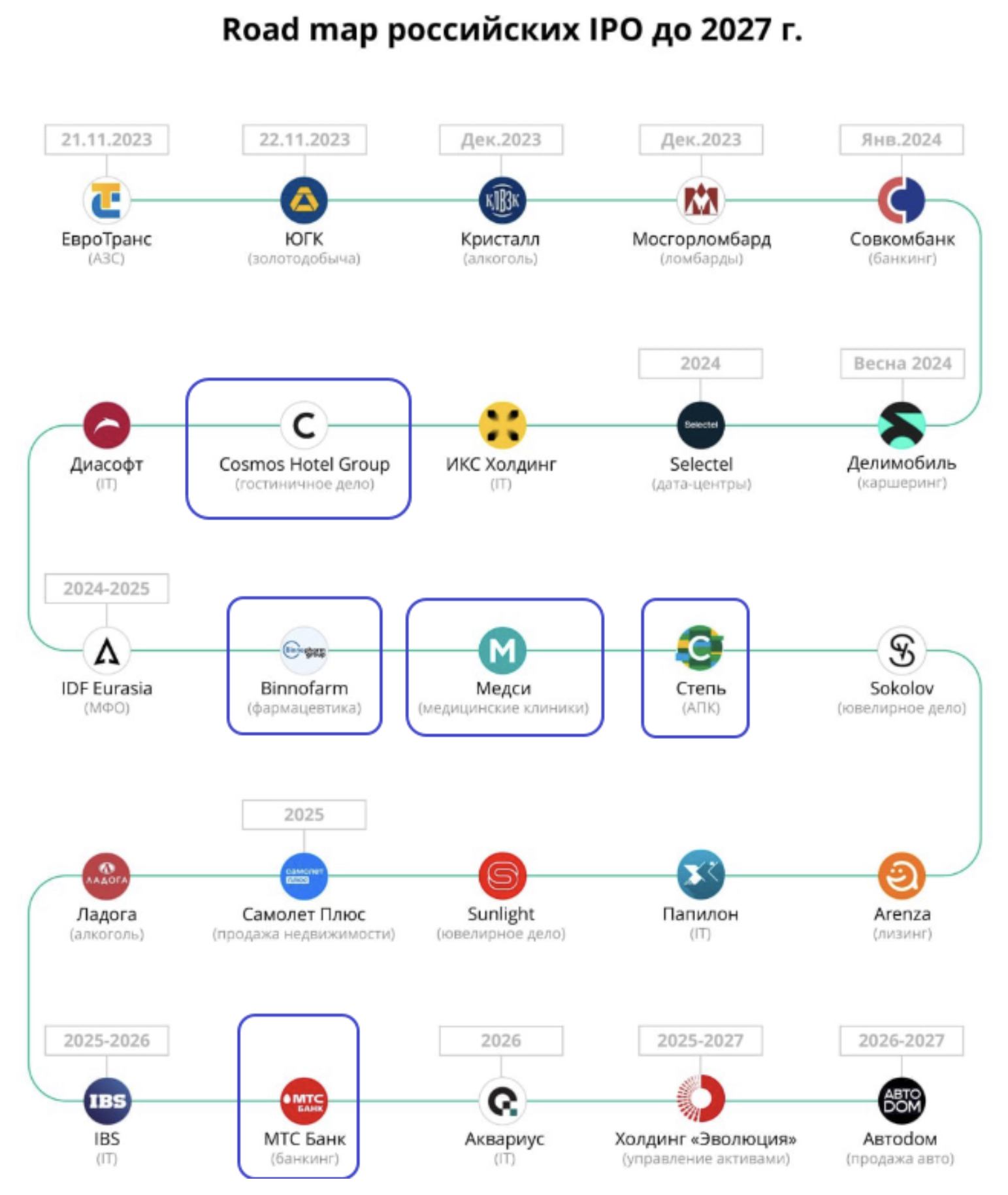

Consumer_insights сделал красивую инфографику с планами IPO ближайшей трехлетки:

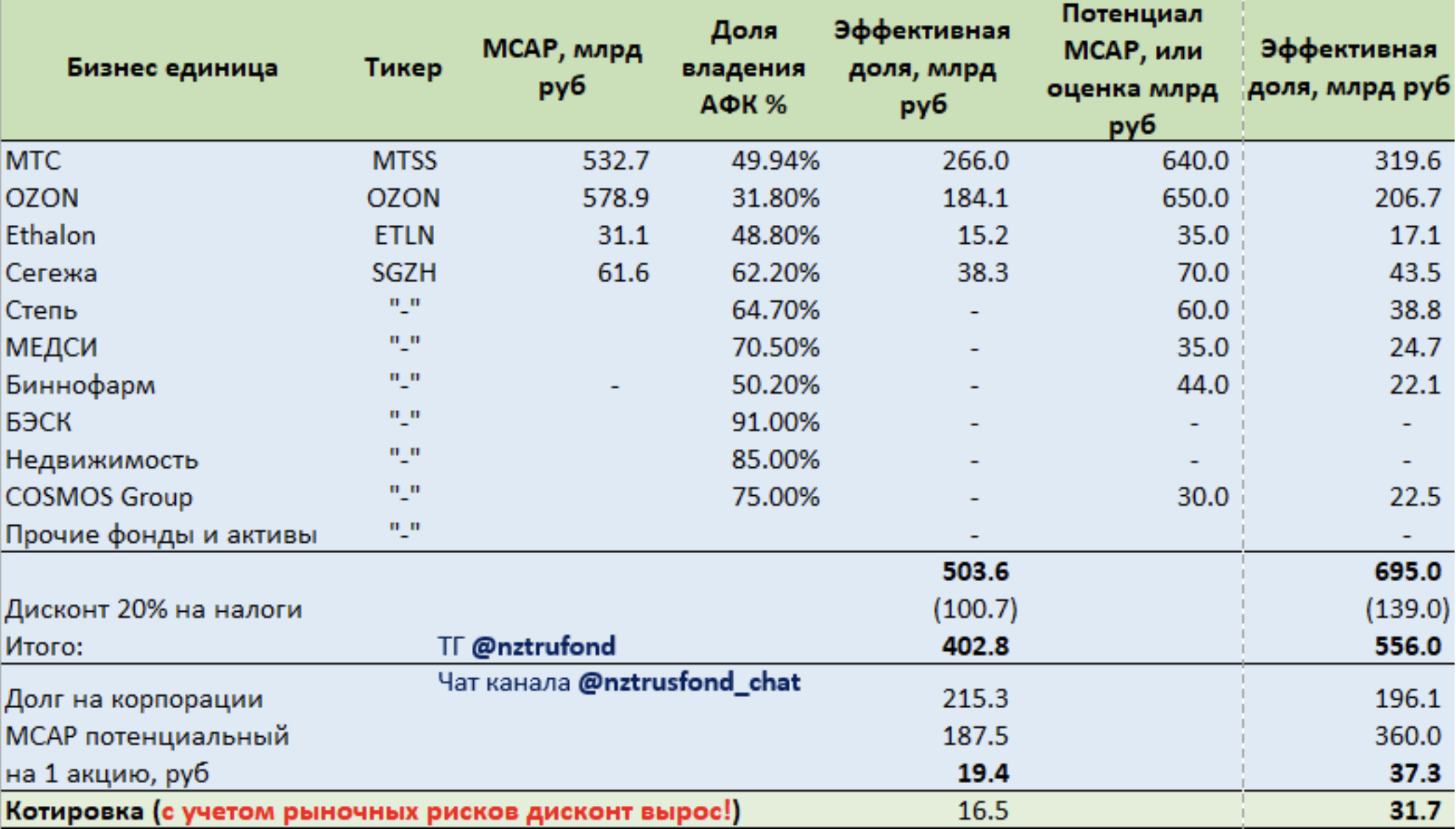

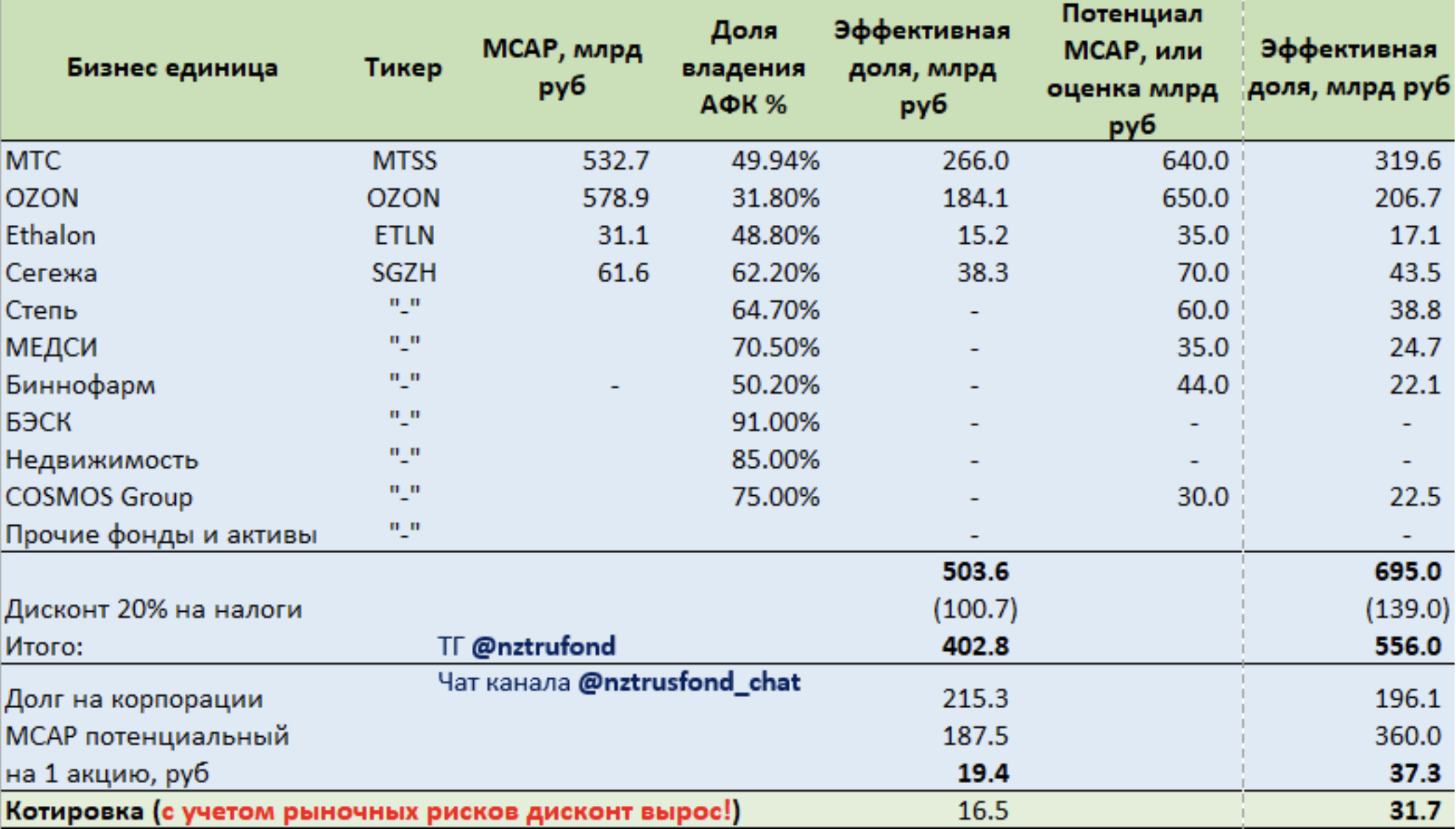

Доли реального владения дочками компания публиковать перестала, но нам сообщили, что нижеуказанными процентовками мы можем пользоваться. Так что работаем с этими вводными.

Плюс еще важно, что в компании сначала могут пускать стратегов, давая достаточно высокую оценку для сделок, чтоб иметь нижнюю планку ориентиров на IPO.

Т.е. пакеты по 10% стоили бы держать в уме как уходящие на периметр стратегов, а еще 10-15% это уже в широкий рынок через книгу на IPO.

Binnofarm явно пойдет первым на биржу. Тогда на выводе на IPO Биннофарм EV/OIBDA = 7 или 44 млр руб MCAP, 10% стратегу, еще 12% выдают в рынок из того, что держит АФК =72.2% минус 22% у них остается 50.2% И через cash-out (мама берет себе и снижает чистый долг) на 9+ млрд рублей. Это явно перспектива 2024 года.

Медси по результатам первого полугодия 2023 года «Медси» нарастила выручку на 15,7% до 20 млрд руб., показатель OIBDA достиг 3,4 млрд руб. против 2,9 млрд руб. в первом полугодии прошлого года. Неприятный момент тут, конечно, в падении прибыльность на операционном уровне, ну и том, что полгода принесли по сути нулевую прибыль. Интересно, что будет во втором полугодии.

С таким состоянием, компания шла бы номером 2 или 3 в ряде выходов на публику. 6-7 млрд руб OIBDA, около 14 млрд руб чистого долга, и 6-6.5 EV/OIBDA - в итоге дали бы 30-35 млрд рублей капитализации.

Степь. Холдинг давно не выдавал данных по компании. У нас были годовые цифры 2022.

К моменту IPO это все еще больше разрастется, как в показателях, так и в долге. Долга тут много, не как у Сегежи, но нагрузка большая. Зато и земельный банк ТОПовый.

Космос. У нас на рынке нет эмитентов с гостиничным фондом, поэтому прикидка оценки компании, которая работает по сути в режиме агрессивного роста и без данных по прибыли и EBITDA будет очень приблизительной.

Годовая выручка может быть 12-13 млрд рублей. А прирост сети отелей + индексация тарифов на инфляцию дали бы еще процентов 30 прироста выручки. Если допустить, что компания будет торговаться с 2 выручки, то капитализация в 35 млрд могла бы быть реальна. Хотелось бы больше информации, но что дали, то дали. Будем работать с этими вводными.

У МТС Банк прибавила выручка МТС Банка — до 19,5 млрд руб. (+18,7%).

И по данным в ЦБ РФ на 1 октября 2023 Собственные средства (капитал) равны 69.74 млрд рублей, на 1 января 2022 г было 54.1 млрд рублей. К выходу в публичное поле в 2025 году, можно было бы ждать, что 80 млрд по капиталу реальны, ну и P/BV 0.8 вполне нормальная нижняя планка оценки. Это около 64 млрд рублей, 10-15% отданные в рынок там бы прибавили капитализацию МТС, чуть поправив и СЧА, и визуально дав +10% к капитализации МТС. Да и компания может продолжать давать большой дивиденд, рублей 38 уже выглядит достижимой величиной для бизнеса. Тогда при снижении КС через год и при IPO МТС банка можно держать оценку 630-650 млрд по МТС в уме.

По всем пяти упомянутым активам суммарно получается такая сводная картинка:

ИТОГО:

Получается вот такая картина, если компания выведет за 2024, 2025 и даже 2026 годы свои 5 целевых дочек. Долг при этом будет частично гаситься за счет cash-in от размещений на рынке и привлечения стратегов в дочки. Риски тут в том, что выпуски на IPO будут идти не разом, а растянуто во времени, в промежутках может быть спад котировок и такой эффект, как мы видим ниже в модели, не будет достигнут. Но можно ждать 25 рублей за акцию + дивиденды в пути за пару лет.

У компании упор на качественный фонд в РФ. АФК уже несколько лет активно скупала гостиницы по всей стране, особенно ударно это шло после ковида, когда много бизнеса страдало после локдаунов.

Видят потенциальный рост рынка - номерной фонд растет на 5% (предложение). А спрос растет гораздо быстрее, люди перестали ездить в Европу. Есть тренд на развитие внутреннего туризма.

Плюс к этому есть еще и управление активами. Доля пока невелика, но ее обозначают как точку роста.

Сейчас в состав Космоса входят 36 отелей и есть планы по расширению до 50 отелей на ближайшие год-два.

Структуру и сумму сделки Weenas - не раскрывают, как и требуемые сроки окупаемости отеля и норму доходности.

ООО «Космос Северо-Запад» - 100% дочернее общество ООО «Космос ОГ» (далее – Cosmos Hotel Group), завершило сделку по приобретению у норвежской компании Wenaas Hotel Russia AS 100% уставного капитала ряда российских компаний – владельцев десяти отелей, расположенных в четырех городах России, за 200 млн евро.

В результате сделки портфель Cosmos Hotel Group пополнился шестью отелями в Санкт-Петербурге (Park Inn by Radisson Pribaltiyskaya, Park Inn by Radisson Pulkovskaya, Park Inn by Radisson Nevsky, Radisson Blu Royal Hotel, Park Inn By Radisson Pulkovo, Olympia Garden Hotel), двумя – в Москве (Park Inn by Radisson Sheremetyevo, Radisson Blu Sheremetyevo Airport), а также отелями в Мурманске (Park Inn by Radisson Murmansk) и в Екатеринбурге (Park Inn by Radisson Ekaterinburg).

Совокупный номерной фонд приобретенных отелей – 4 078 единиц, общая площадь гостиниц – 264,1 тыс. кв. м.

В 2021 году совокупная выручка отелей составила 4,3 млрд рублей, а в допандемийном 2019 году – 6,2 млрд рублей.

Совокупный чистый долг приобретенных активов - отрицательный.

Компания планирует сделать IPO Cash In для привлечения средств на развитие (строительство отелей).

Сроков IPO пока что нет. Это скорее 2025 год, если смотреть на все потенциальные IPO группы. Пока что EBITDA отрицательная, ну и при таком росте о положительном FCF пока тоже нечего сказать.

Теперь обновим, как и обещали ранее, информацию по потенциалу всей АФК Система:

Последние разборы по компаниям группы:

МТС https://invest-idei.ru/link/15850?ii_ref=2dqf4

ОЗОН https://invest-idei.ru/link/15851?ii_ref=2dqf4

Эталон https://invest-idei.ru/link/15852?ii_ref=2dqf4

Сегежа https://invest-idei.ru/link/15853?ii_ref=2dqf4

Биннофарм https://invest-idei.ru/link/15854?ii_ref=2dqf4

OZON Оценка в 1,4 годовых выручки сопоставима с прошлыми периодами. Компания продолжает активно расти и вкладываться в долю рынка. Ozon повысил прогноз по GMV на 2023 год: ожидают роста на 90-100% по сравнению с 2022 годом. А скорр. EBITDA по году должна быть в плюсе. То есть может и будет убыток, но не выше 4 млрд. руб. За 9 месяцев рост к прошлому году GMV составил 110%, заказов 120%, выручки на 62%, чистый убыток снизился в 2 раза. С учетом роста компании и понимания того, что санкции не сильно мешают жить, можно будет увидеть около 3000 р за акцию.

Сегежу и Эталон пока оставим максимально консервативном состоянии +/- как сейчас, в силу рисков на уровне макро и состояния бизнеса. Чтобы расчет все же был консервативней. Это

Раскрытие результатов АФК «Система» за 3 квартал 2023 года будет 13 декабря.

В части монетизации активов - транскрипт выступления IR АФК Система:

Коротко - пока новые инвестиции и покупки для АФК на холде, Сегежа - ключевой актив, ждут улучшение ситуации. Активно готовят IPO, в следующем году будет 1 или 2-3 выхода на рынок, Биннофарм готов. В процессе подготовки к IPO 4-5 компаний.

Новые покупки, новые активы, инвестиции сейчас поставлены на холд. Сегежа - сейчас сложное время для компании. Действительно, такой идеальный шторм, потеряны европейские рынки, выросла стоимость логистики. Но для нас это ключевой актив, мы в него верим, здесь вопрос именно цикличности рынка пиломатериалов, мы видим позитивный сигнал, что цены начинают подниматься, что позволит компании выйти из красной зоны в желтую, а потом и в зеленую. Вопрос влияния ставок здесь можно нивелировать и мы планируем это делать в части переворота в валюту. У компании валютная выручка в значительной степени и ей нужно иметь долги в валюте. Соответственно, это сильно снизит нагрузку.

С точки зрения готовности компании, мы сейчас в высокой степени готовности, или подготовки порядка 4-5 компаний. Я такого не помню в истории, чтобы такое большой количество компаний были в процессе подготовки к IPO или уже готовы, как Биннофарм. Поэтому это существенный драйвер роста нашей стоимости. Как сказал наш акционер, как минимум 1 или 2-3 компании мы ожидаем в следующем году.

Основатель АФК «Система» Владимир Евтушенков допустил проведение IPO портфельных компаний группы. «В 2023 году не будет ничего, а в 2024-м точно что-нибудь сделаем». Среди кандидатов на привлечение инвесторов: сеть отелей Cosmos Hotel Group, сеть клиник «Медси», агрохолдинг «Степь» и фарм компания «Биннофарм», уточнил президент «Системы» Тагир Ситдеков

Consumer_insights сделал красивую инфографику с планами IPO ближайшей трехлетки:

Доли реального владения дочками компания публиковать перестала, но нам сообщили, что нижеуказанными процентовками мы можем пользоваться. Так что работаем с этими вводными.

Плюс еще важно, что в компании сначала могут пускать стратегов, давая достаточно высокую оценку для сделок, чтоб иметь нижнюю планку ориентиров на IPO.

Т.е. пакеты по 10% стоили бы держать в уме как уходящие на периметр стратегов, а еще 10-15% это уже в широкий рынок через книгу на IPO.

Binnofarm явно пойдет первым на биржу. Тогда на выводе на IPO Биннофарм EV/OIBDA = 7 или 44 млр руб MCAP, 10% стратегу, еще 12% выдают в рынок из того, что держит АФК =72.2% минус 22% у них остается 50.2% И через cash-out (мама берет себе и снижает чистый долг) на 9+ млрд рублей. Это явно перспектива 2024 года.

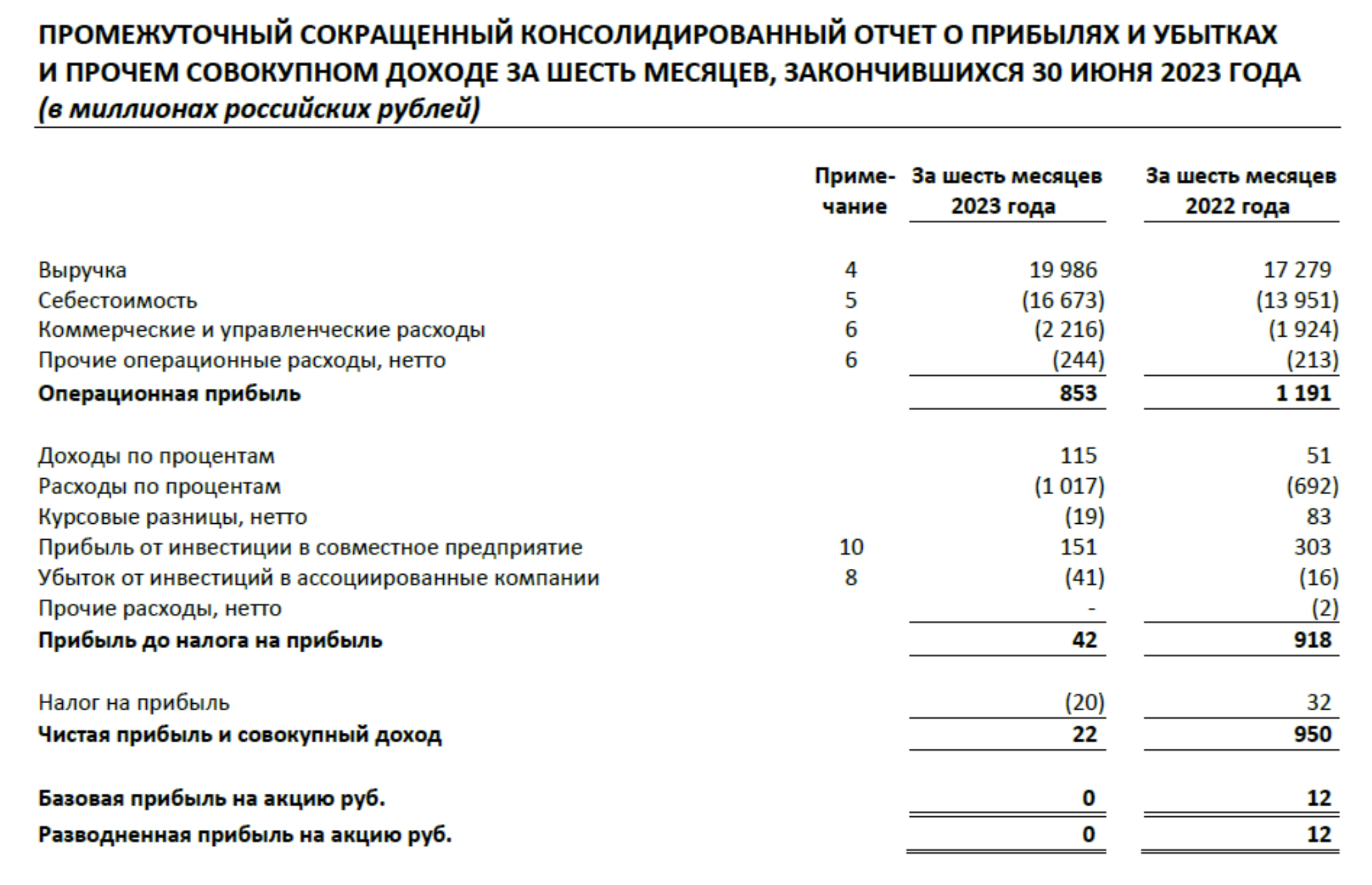

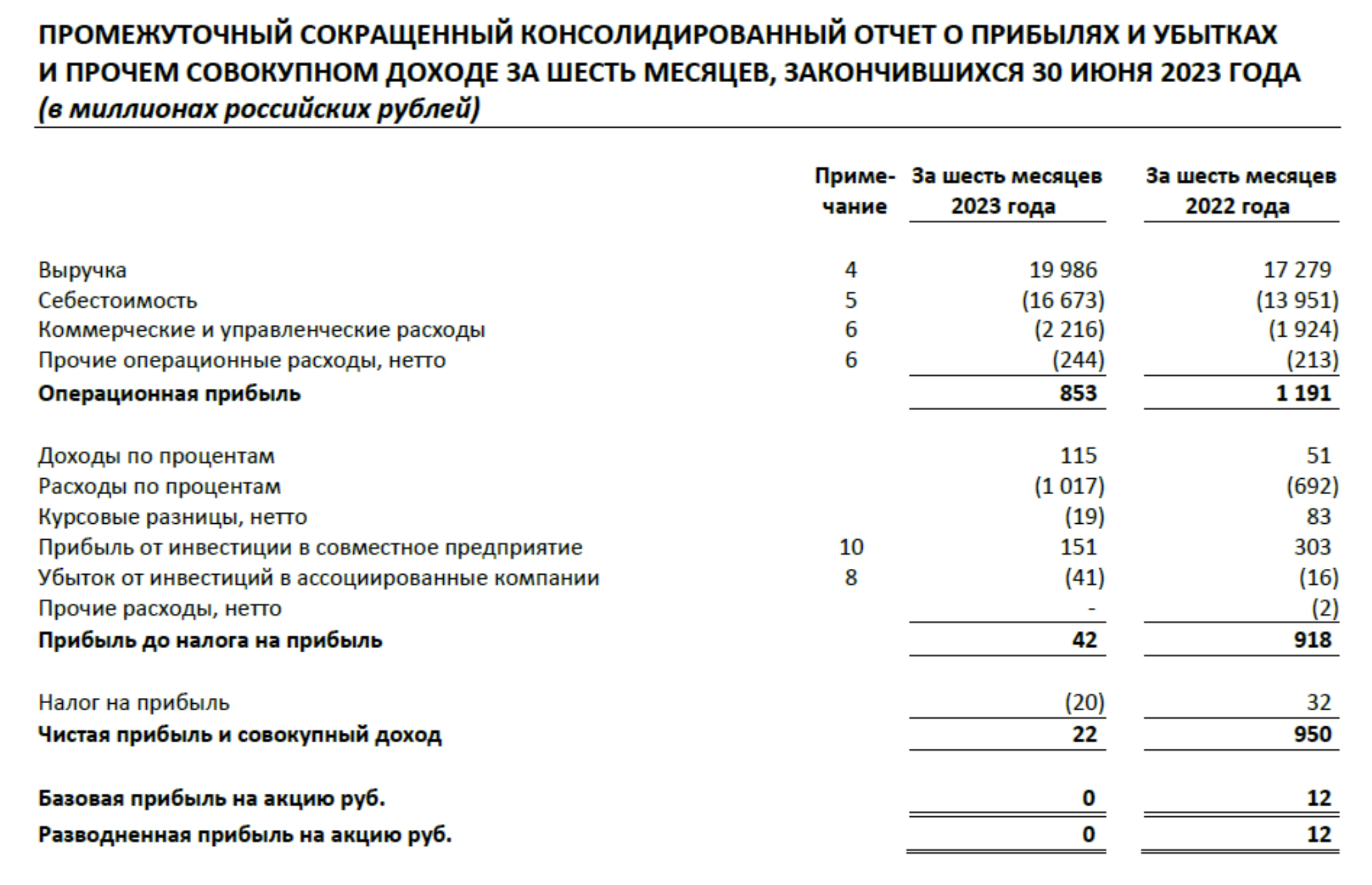

Медси по результатам первого полугодия 2023 года «Медси» нарастила выручку на 15,7% до 20 млрд руб., показатель OIBDA достиг 3,4 млрд руб. против 2,9 млрд руб. в первом полугодии прошлого года. Неприятный момент тут, конечно, в падении прибыльность на операционном уровне, ну и том, что полгода принесли по сути нулевую прибыль. Интересно, что будет во втором полугодии.

С таким состоянием, компания шла бы номером 2 или 3 в ряде выходов на публику. 6-7 млрд руб OIBDA, около 14 млрд руб чистого долга, и 6-6.5 EV/OIBDA - в итоге дали бы 30-35 млрд рублей капитализации.

Степь. Холдинг давно не выдавал данных по компании. У нас были годовые цифры 2022.

К моменту IPO это все еще больше разрастется, как в показателях, так и в долге. Долга тут много, не как у Сегежи, но нагрузка большая. Зато и земельный банк ТОПовый.

Космос. У нас на рынке нет эмитентов с гостиничным фондом, поэтому прикидка оценки компании, которая работает по сути в режиме агрессивного роста и без данных по прибыли и EBITDA будет очень приблизительной.

Годовая выручка может быть 12-13 млрд рублей. А прирост сети отелей + индексация тарифов на инфляцию дали бы еще процентов 30 прироста выручки. Если допустить, что компания будет торговаться с 2 выручки, то капитализация в 35 млрд могла бы быть реальна. Хотелось бы больше информации, но что дали, то дали. Будем работать с этими вводными.

У МТС Банк прибавила выручка МТС Банка — до 19,5 млрд руб. (+18,7%).

И по данным в ЦБ РФ на 1 октября 2023 Собственные средства (капитал) равны 69.74 млрд рублей, на 1 января 2022 г было 54.1 млрд рублей. К выходу в публичное поле в 2025 году, можно было бы ждать, что 80 млрд по капиталу реальны, ну и P/BV 0.8 вполне нормальная нижняя планка оценки. Это около 64 млрд рублей, 10-15% отданные в рынок там бы прибавили капитализацию МТС, чуть поправив и СЧА, и визуально дав +10% к капитализации МТС. Да и компания может продолжать давать большой дивиденд, рублей 38 уже выглядит достижимой величиной для бизнеса. Тогда при снижении КС через год и при IPO МТС банка можно держать оценку 630-650 млрд по МТС в уме.

По всем пяти упомянутым активам суммарно получается такая сводная картинка:

ИТОГО:

Получается вот такая картина, если компания выведет за 2024, 2025 и даже 2026 годы свои 5 целевых дочек. Долг при этом будет частично гаситься за счет cash-in от размещений на рынке и привлечения стратегов в дочки. Риски тут в том, что выпуски на IPO будут идти не разом, а растянуто во времени, в промежутках может быть спад котировок и такой эффект, как мы видим ниже в модели, не будет достигнут. Но можно ждать 25 рублей за акцию + дивиденды в пути за пару лет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба