ПАО «ЭсЭфАй» – практически единственная публичная акция, позволяющая инвестировать в такие быстрорастущие сегменты финансового сектора, как лизинг и страхование. Бумаги SFI предполагают ставку не только на рост основных активов (Европлан и ВСК), но и на значительные дивидендные выплаты, размер которых определяется дивидендной политикой. Мы оценили стоимость холдинга в 105 млрд руб., или 950 руб./акц., что предполагает потенциал роста в 75%. Ожидаемая нами дивидендная доходность составит 8,9% по итогам 2023 г., а к 2027 г. превысит 26%. Мы рекомендуем ПОКУПАТЬ акции ПАО «ЭсЭфАй».

Единственная возможность получить доступ к качественным растущим непубличным активам рынков лизинга и страхования

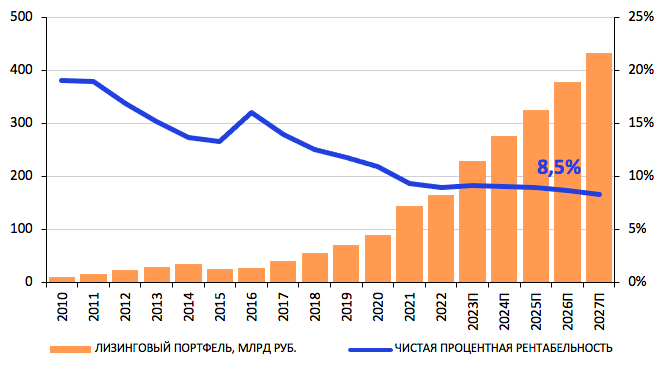

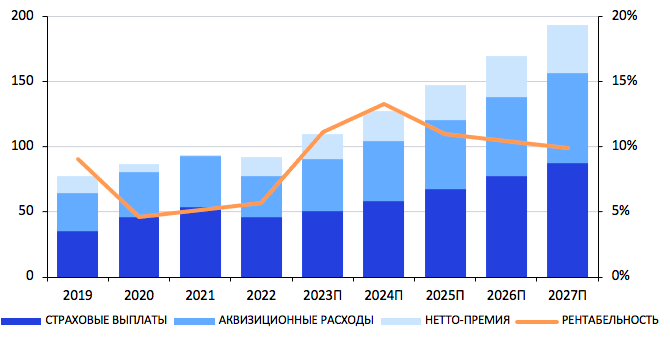

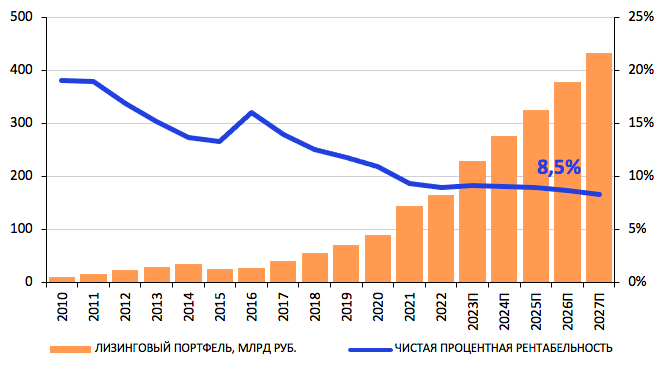

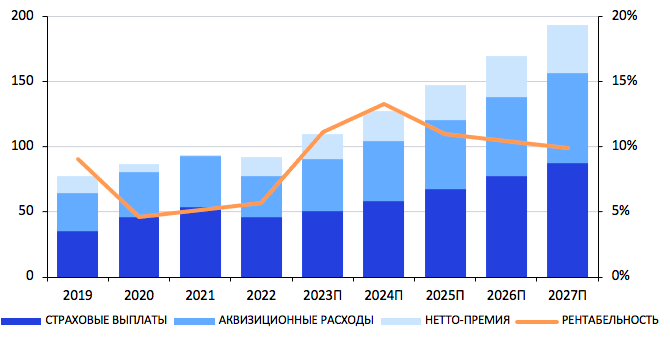

Инвестиции в SFI – это возможность участия в двух непубличных высокодоходных компаниях финансового сектора: Европлан (лизинг, доля SFI – 100%) и ВСК (страхование, доля SFI – 49%). По оценкам Национального рейтингового агентства (НРА), рынок лизинговых услуг в 2023 г. вырастет на 35% г/г. Рынок же страховых услуг в 2023 г. увеличится на 12–14% г/г, по оценкам РА «Эксперт», а в 1-м полугодии уже превысил 24% г/г. По нашим оценкам, прибыль Европлана и ВСК к 2025 г. практически удвоится. Дивидендный поток SFI Holding от этих двух активов составит 6,7 млрд руб. (11% капитализации SFI) по итогам 2023 г. и 15,2 млрд руб. (25% капитализации) – по итогам 2025 г.

Динамика лизингового портфеля Европлана, млрд руб.

Динамика объема заработанных страховых премий ВСК, млрд руб.

Стабильные денежные потоки от дочерних компаний

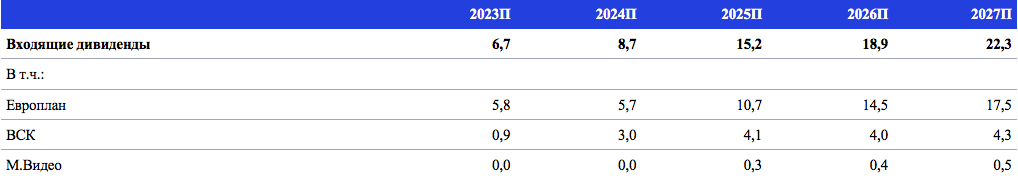

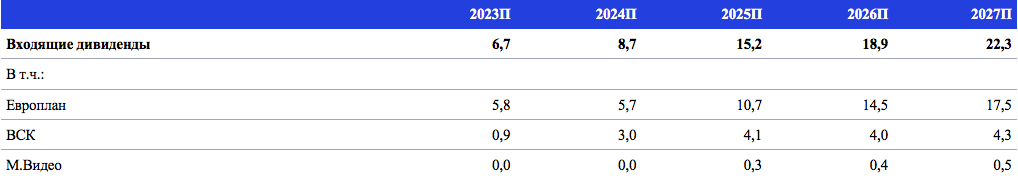

В течение 2020–2022 г. SFI получил более 12 млрд руб. дивидендов от дочерних и ассоциированных компаний. При этом в 2021-2022 гг. коэффициент дивидендных выплат Европлана составлял 20–40% против 50–60% в 2018–2020 гг., а ВСК в 2021-2022 гг. вообще не выплачивала дивиденды из-за повышенных расходов в сегменте страхования жизни (в 2020 г. коэффициент дивидендных выплат составил 100%). Мы полагаем, что в 2023 г. компании холдинга вернутся к практике стабильных дивидендных выплат. Согласно нашим расчетам с учетом прогнозируемого роста портфеля, справедливый коэффициент дивидендных выплат Европлана составляет 75%, ВСК – 50%. Прогнозные объемы дивидендных поступлений приведены в таблице.

Оценка объема дивидендных поступлений SFI от дочерних компаний, млрд руб.

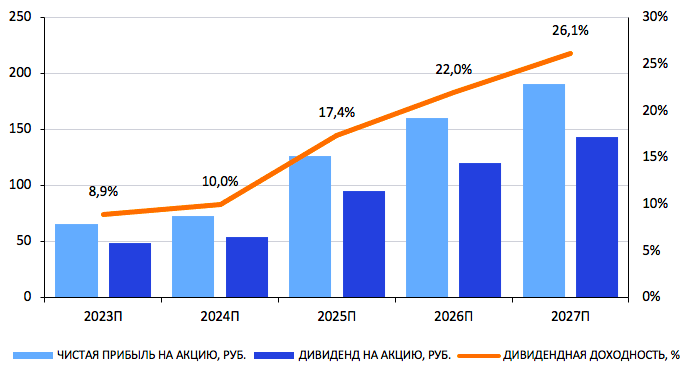

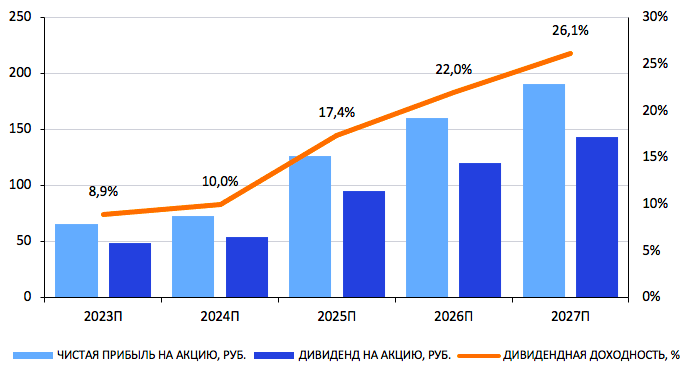

Конверсия денежных потоков в дивиденды соответствует доходности 8,9% по итогам 2023 г.

Дивидендная политика SFI предполагает выплату не менее 75% от наименьшего из чистой прибыли по РСБУ и свободного денежного потока при условии поступлений дивидендов от дочерних компаний. После 2019 г. дивидендные выплаты не осуществлялись, так как прибыль холдинга была отрицательной ввиду переоценки резервов ВСК вследствие пандемии. По итогам 9 месяцев 2023 г. чистая прибыль холдинга по РСБУ составила 5,9 млрд руб., а промежуточный дивиденд – 39,42 руб./акц. (дивидендная доходность 7%). По нашим оценкам, финальный дивиденд за 2023 г. может составить 9,4 руб./акц., что предполагает общую дивидендную доходность на уровне 8,9% по итогам 2023 г.

Прогноз дивидендных выплат и доходности SFI

Потенциал сокращения холдингового дисконта

В мировой практике публичные диверсифицированные холдинги традиционно оцениваются с дисконтом к сумме частей из-за расходов корпоративного центра и меньшей степени контроля над инвестициями со стороны акционеров. Исторически глобальные холдинги торговались с дисконтом к сумме активов в размере 10–30%, а последние несколько лет, исходя из практики развивающихся рынков, в том числе российского, он достигал 30–50%. В настоящий момент дисконт SFI составляет около 50%. Учитывая высокое качество активов SFI и сравнительно низкий уровень корпоративных расходов, мы оцениваем справедливую величину дисконта в 10%.

По нашим расчетам, справедливая стоимость акций компании составляет 950 руб. Это предполагает потенциал роста в 75%.

Единственная возможность получить доступ к качественным растущим непубличным активам рынков лизинга и страхования

Инвестиции в SFI – это возможность участия в двух непубличных высокодоходных компаниях финансового сектора: Европлан (лизинг, доля SFI – 100%) и ВСК (страхование, доля SFI – 49%). По оценкам Национального рейтингового агентства (НРА), рынок лизинговых услуг в 2023 г. вырастет на 35% г/г. Рынок же страховых услуг в 2023 г. увеличится на 12–14% г/г, по оценкам РА «Эксперт», а в 1-м полугодии уже превысил 24% г/г. По нашим оценкам, прибыль Европлана и ВСК к 2025 г. практически удвоится. Дивидендный поток SFI Holding от этих двух активов составит 6,7 млрд руб. (11% капитализации SFI) по итогам 2023 г. и 15,2 млрд руб. (25% капитализации) – по итогам 2025 г.

Динамика лизингового портфеля Европлана, млрд руб.

Динамика объема заработанных страховых премий ВСК, млрд руб.

Стабильные денежные потоки от дочерних компаний

В течение 2020–2022 г. SFI получил более 12 млрд руб. дивидендов от дочерних и ассоциированных компаний. При этом в 2021-2022 гг. коэффициент дивидендных выплат Европлана составлял 20–40% против 50–60% в 2018–2020 гг., а ВСК в 2021-2022 гг. вообще не выплачивала дивиденды из-за повышенных расходов в сегменте страхования жизни (в 2020 г. коэффициент дивидендных выплат составил 100%). Мы полагаем, что в 2023 г. компании холдинга вернутся к практике стабильных дивидендных выплат. Согласно нашим расчетам с учетом прогнозируемого роста портфеля, справедливый коэффициент дивидендных выплат Европлана составляет 75%, ВСК – 50%. Прогнозные объемы дивидендных поступлений приведены в таблице.

Оценка объема дивидендных поступлений SFI от дочерних компаний, млрд руб.

Конверсия денежных потоков в дивиденды соответствует доходности 8,9% по итогам 2023 г.

Дивидендная политика SFI предполагает выплату не менее 75% от наименьшего из чистой прибыли по РСБУ и свободного денежного потока при условии поступлений дивидендов от дочерних компаний. После 2019 г. дивидендные выплаты не осуществлялись, так как прибыль холдинга была отрицательной ввиду переоценки резервов ВСК вследствие пандемии. По итогам 9 месяцев 2023 г. чистая прибыль холдинга по РСБУ составила 5,9 млрд руб., а промежуточный дивиденд – 39,42 руб./акц. (дивидендная доходность 7%). По нашим оценкам, финальный дивиденд за 2023 г. может составить 9,4 руб./акц., что предполагает общую дивидендную доходность на уровне 8,9% по итогам 2023 г.

Прогноз дивидендных выплат и доходности SFI

Потенциал сокращения холдингового дисконта

В мировой практике публичные диверсифицированные холдинги традиционно оцениваются с дисконтом к сумме частей из-за расходов корпоративного центра и меньшей степени контроля над инвестициями со стороны акционеров. Исторически глобальные холдинги торговались с дисконтом к сумме активов в размере 10–30%, а последние несколько лет, исходя из практики развивающихся рынков, в том числе российского, он достигал 30–50%. В настоящий момент дисконт SFI составляет около 50%. Учитывая высокое качество активов SFI и сравнительно низкий уровень корпоративных расходов, мы оцениваем справедливую величину дисконта в 10%.

По нашим расчетам, справедливая стоимость акций компании составляет 950 руб. Это предполагает потенциал роста в 75%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба