8 декабря 2023 T-Investments | HeadHunter

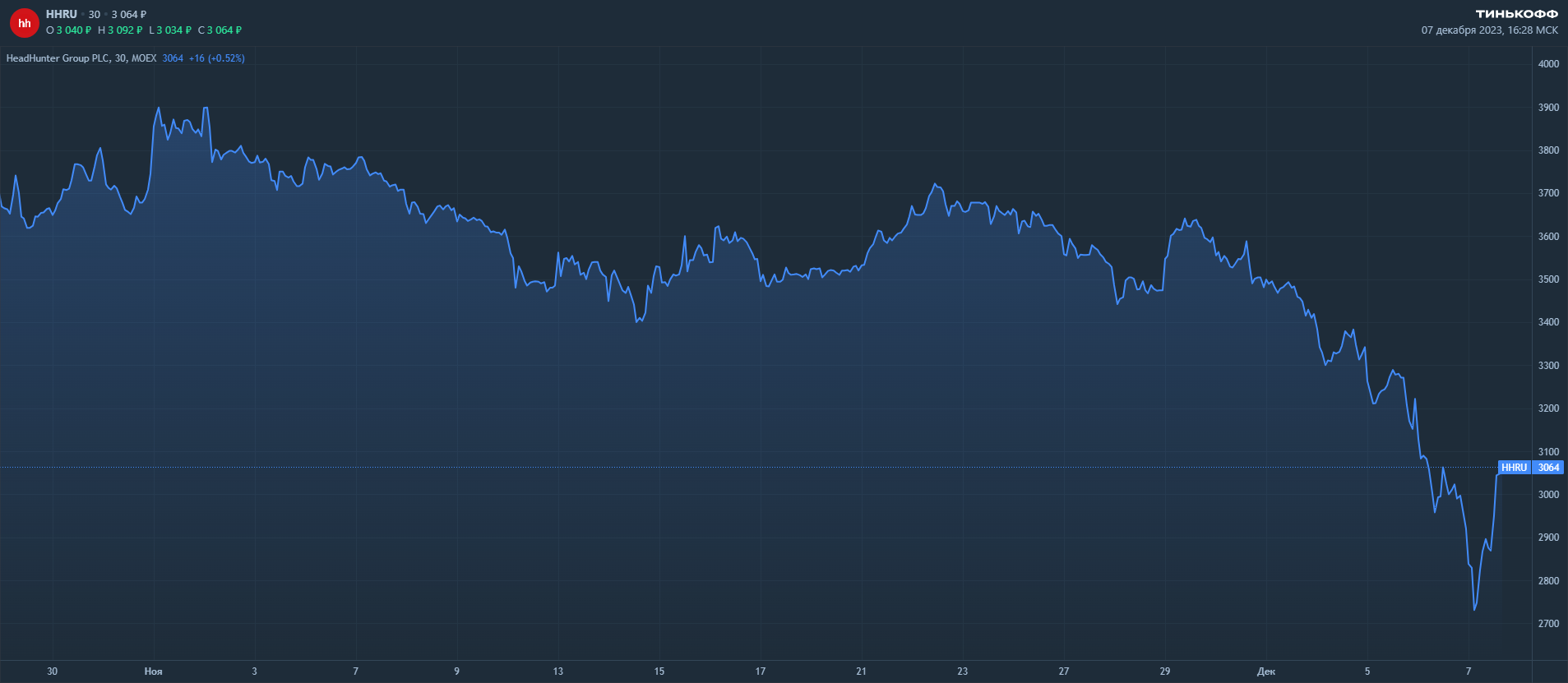

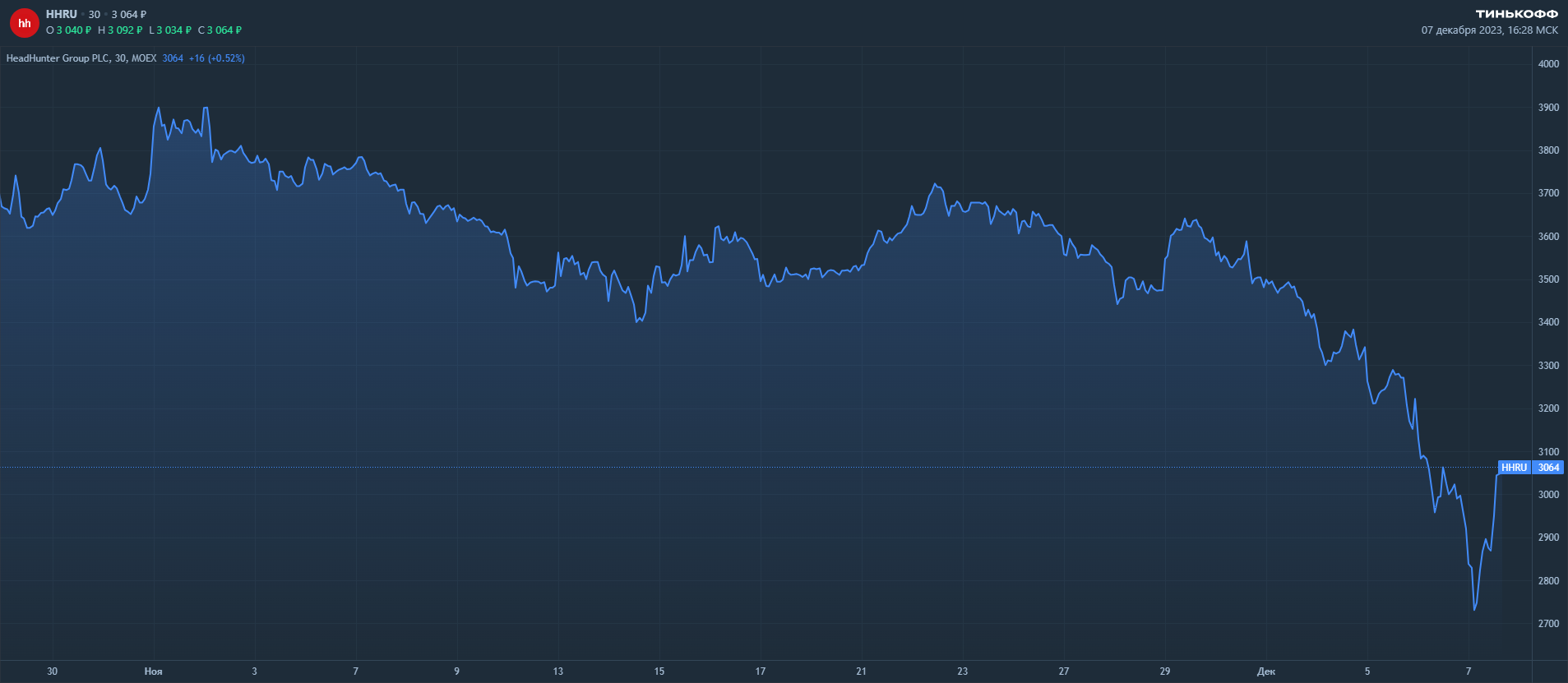

В конце октября онлайн-сервис по подбору персонала объявил предложение выкупа собственных акций у нерезидентов через российскую структуру МКАО Хедхантер, зарегистрированную в Калининградской области. Однако с момента объявления новости о тендере расписки упали на 20%, а за последние два дня снизились более чем на 10%. Что пошло не так?

Комментарий аналитика Тинькофф Инвестиций Ляйсян Хусяиновой, CFA:

Предложение о выкупе касалось нерезидентов, владеющих акциями и расписками HeadHunter вне России. Выкуп предлагала не сама компания, а МКАО Хедхантер (100% которой принадлежат топ-менеджменту Headunter).

Предложение включало в себя чуть более 26,68 млн бумаг (52,7% акций в обращении) со значительным дисконтом к рыночной цене (по 819,45 рубля за одну бумагу). Дисконт составил более 70% с учетом обязательной скидки в 50%. Условием выполнения выкупа была подача заявок от не менее 20% владельцев акций в обращении (10,13 млн акций). 6 декабря компания объявила, что поучаствовать в обмене бумаг решили владельцы 649 тыс. акций — 1,3% от всех в обращении. Минимальный порог на участие не был превышен и компания аннулировала предложение.

Параллельно у россиян и иностранцев из дружественных стран, которые покупали бумаги вне Московской и СПБ Бирж, была возможность обменять акции кипрского HeadHunter на акции российского МКАО Хэдхантер в пропорции 1 к 1. Владельцы 37 млн акций подали заявку на участие в обмене (около 73,3% от общего количества в обращении). Согласно условиям сделки, обмен мог быть завершен при получении предложения от владельцев более 50% бумаг. Условие было выполнено и все заявки будут исполнены.

После завершения процесса обмена, МКАО Хедхантер собирается провести размещение на Мосбирже. Для редомициляции компании в Россию потребуется одобрение 75% акционеров. Конкретных сроков компания не обозначила, но процесс может быть довольно длительным и гарантий его успешного завершения тоже нет.

В долгосрочной перспективе подвижки в вопросе переноса регистрации бизнеса на территорию РФ означают возможность возобновления дивидендных выплат для российских инвесторов. Текущее падение цены связано скорее с общим падением акций второго эшелона, а не с конкретной новостью об аннулировании тендера. Похожую ситуацию мы наблюдали, например, в Циане.

С фундаментальной точки зрения мы по-прежнему позитивно смотрим на бумаги HeadHunter. На рынке труда в России все еще сохраняется дефицит. Объявления о вакансиях дольше остаются на платформе, а значит, дольше монетизируются. Растет и стоимость привлечения и удержания сотрудников в таких условиях.

Мы подтверждаем нашу рекомендацию на покупку расписок HeadHunter с целевой ценой на горизонте года 4 305 рублей за бумагу. Падение котировок бумаги может стать привлекательной точкой входа.

Комментарий аналитика Тинькофф Инвестиций Ляйсян Хусяиновой, CFA:

Предложение о выкупе касалось нерезидентов, владеющих акциями и расписками HeadHunter вне России. Выкуп предлагала не сама компания, а МКАО Хедхантер (100% которой принадлежат топ-менеджменту Headunter).

Предложение включало в себя чуть более 26,68 млн бумаг (52,7% акций в обращении) со значительным дисконтом к рыночной цене (по 819,45 рубля за одну бумагу). Дисконт составил более 70% с учетом обязательной скидки в 50%. Условием выполнения выкупа была подача заявок от не менее 20% владельцев акций в обращении (10,13 млн акций). 6 декабря компания объявила, что поучаствовать в обмене бумаг решили владельцы 649 тыс. акций — 1,3% от всех в обращении. Минимальный порог на участие не был превышен и компания аннулировала предложение.

Параллельно у россиян и иностранцев из дружественных стран, которые покупали бумаги вне Московской и СПБ Бирж, была возможность обменять акции кипрского HeadHunter на акции российского МКАО Хэдхантер в пропорции 1 к 1. Владельцы 37 млн акций подали заявку на участие в обмене (около 73,3% от общего количества в обращении). Согласно условиям сделки, обмен мог быть завершен при получении предложения от владельцев более 50% бумаг. Условие было выполнено и все заявки будут исполнены.

После завершения процесса обмена, МКАО Хедхантер собирается провести размещение на Мосбирже. Для редомициляции компании в Россию потребуется одобрение 75% акционеров. Конкретных сроков компания не обозначила, но процесс может быть довольно длительным и гарантий его успешного завершения тоже нет.

В долгосрочной перспективе подвижки в вопросе переноса регистрации бизнеса на территорию РФ означают возможность возобновления дивидендных выплат для российских инвесторов. Текущее падение цены связано скорее с общим падением акций второго эшелона, а не с конкретной новостью об аннулировании тендера. Похожую ситуацию мы наблюдали, например, в Циане.

С фундаментальной точки зрения мы по-прежнему позитивно смотрим на бумаги HeadHunter. На рынке труда в России все еще сохраняется дефицит. Объявления о вакансиях дольше остаются на платформе, а значит, дольше монетизируются. Растет и стоимость привлечения и удержания сотрудников в таких условиях.

Мы подтверждаем нашу рекомендацию на покупку расписок HeadHunter с целевой ценой на горизонте года 4 305 рублей за бумагу. Падение котировок бумаги может стать привлекательной точкой входа.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба