10 декабря 2023 | Совкомбанк Инвестовизация

О компании.

Совкомбанк — универсальный системно значимый банк федерального масштаба. Основан в 1990 году.

Совкомбанк №3 среди частных банков России по размеру активов. №8 по размерам активов в РФ. Сеть филиалов 1,85 тыс. офисов и 1 тыс точек продаж в 1 тыс городов РФ. Численность персонала 28 тыс. человек.

На 09.11.2023 Группа обслуживает 15 млн клиентов: 14,1 млн заемщиков, 0,7 млн вкладчиков и 0,2 млн юридических лиц.

У компании довольно диверсифицированный бизнес, который базируется на трех ключевых сегментах: розничных услугах, корпоративном блоке и казначействе. Это позволяет показывать хорошие результаты на любом этапе экономических циклов.

Совкомбанк также активно развивает небанковский бизнес: страхование, лизинг, факторинг и площадку для закупок.

С 2017 года Группа развивает проект «Халва». Это национальная система рассрочек, предоставляющая возможность 5,2 млн клиентам покупать в 276 тыс. действующих магазинах-партнерах товары и услуги, оплачивая их равными частями в течение 2-36 месяцев без процентов и комиссий. «Халва» дает возможность магазинам-партнерам привлекать новых клиентов, значительно повышает лояльность существующих, увеличивает их продажи как за счет роста клиентопотока, так и роста среднего чека. 20% магазинов в РФ – партнеры «Халвы».

С 24.02.22 Совкомбанк находится под санкциями США. Компания попала в список SDN (Specially Designated Nationals and Blocked Persons), что влечет за собой ряд существенных ограничений деятельности Банка, включая блокировку активов в американской юрисдикции, запрет на долларовые транзакции и на проведение любых операций с американскими контрагентами. Также банк был отключен от SWIFT.

Финансовые результаты.

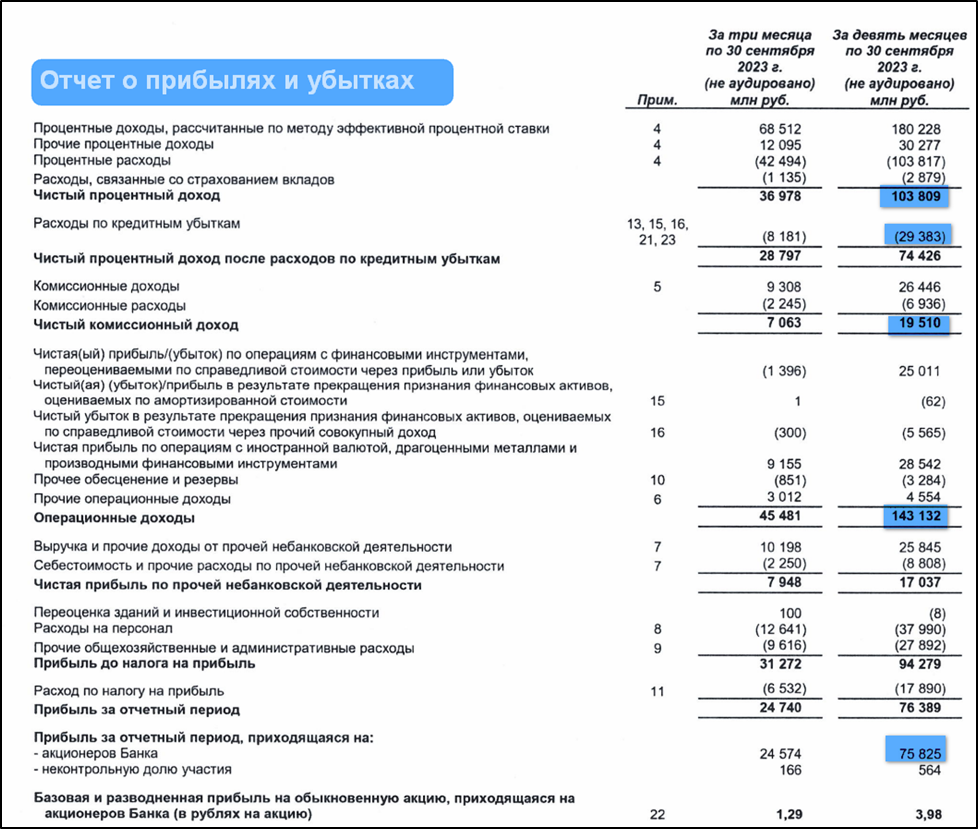

Результаты за 9 месяцев 2023 позитивные:

ЧПД (Чистый процентный доход) 103,8 млрд. ЧПД - это разница между всеми доходами по кредитам и расходами по депозитам.

ЧКД (Чистый комиссионный доход) 19,5 млрд. ЧКД- это доход за различные комиссии, например, за переводы, платежи и т.д.

ПОД (Прочие операционные доходы) 65 млрд. ПОД – это сумма ТД (торгового дохода) и прибыли от небанковской деятельности. Где, ТД - это в основном доход по операциям с ценными бумагами, валютой, драг металлами, производными финансовыми инструментами + прочее.

Расходы по кредитным убыткам 29,4 млрд.

Чистый операционный доход 143 млрд.

Операционные расходы 66 млрд. В том числе 38 млрд – расходы на персонал. Отношение расходов к доходам 23%, что отражает хорошую эффективность банка.

ЧП (Чистая прибыль) 75,8 млрд. Это рекордное значение.

К сожалению, квартальных данных за прошлые годы Совкомбанк не представил, но показатели в 2023 весьма приличные.

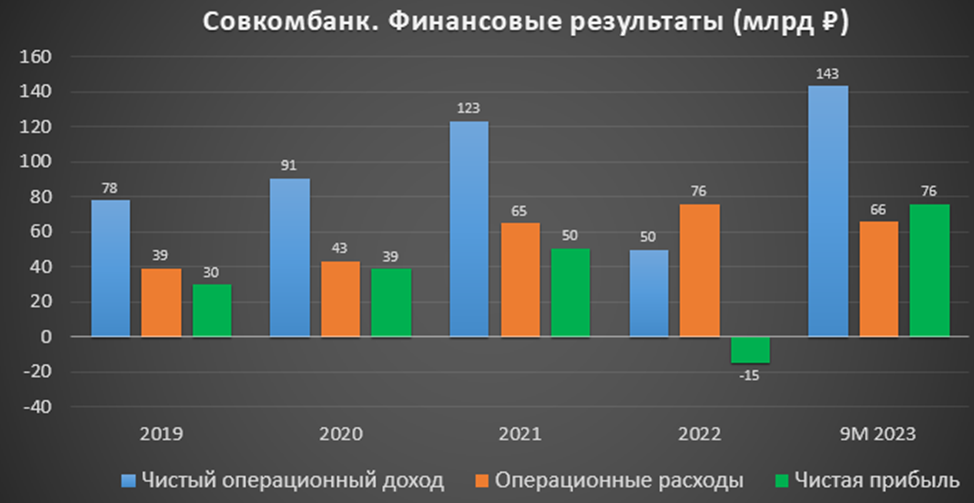

На годовом горизонте в целом виден рост всех показателей, за исключением 2022 года, когда у Совкомбанка был убыток 15 млрд, но в тот год, из-за санкций пострадали многие банки страны. Текущие же результаты за 9М уже выше всех предыдущих годовых показателей. Далее посмотрим почему.

Нюансы в доходах.

ЧПД за 9М 103 млрд. Это на уровне всего 2022 года. Т.е. по итогам 2023 года скорей всего будет рекордное значение около 140 млрд. Рост обусловлен увеличением кредитования в РФ. Которое в свою очередь произошло из-за запрета компаниям кредитоваться за рубежом, они теперь вынуждены брать займы в России.

ЧКД по итогам 2023 года будет около 27 млрд, т.е. меньше, чем в 2021-2022г.

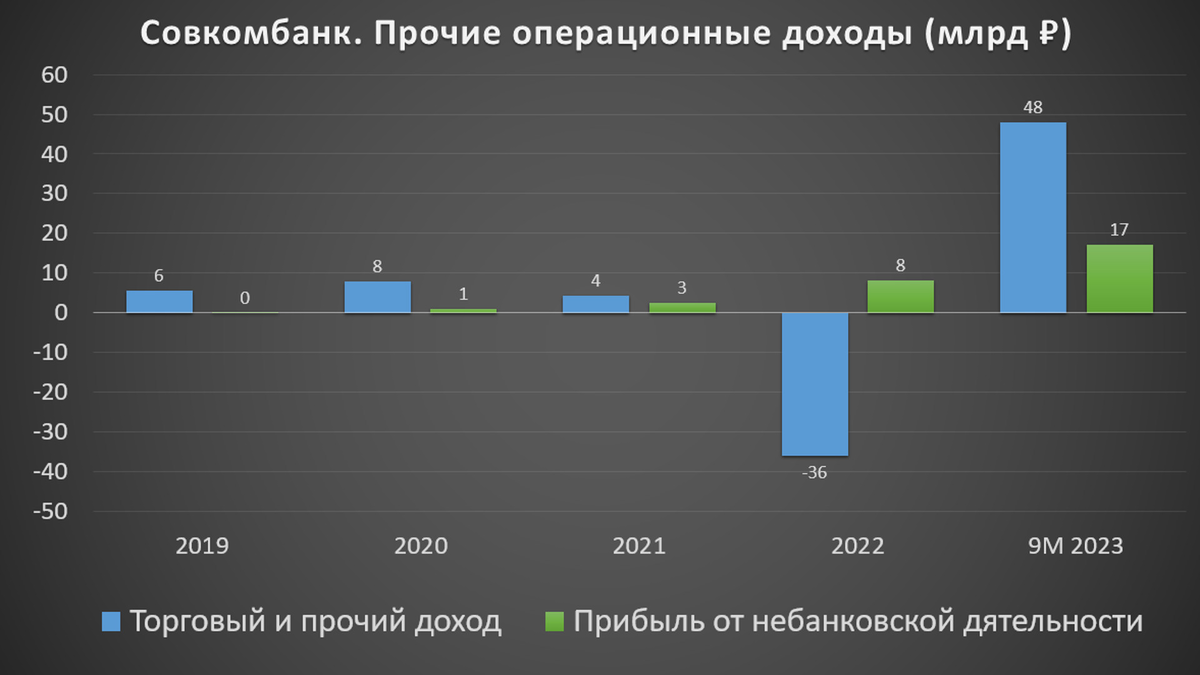

ПОД являются важной составляющей, от которой сильно зависит итоговая чистая прибыль. Но эта составляющая не очень стабильна. В частности, в 2022г. был убыток 28 млрд.

И как мы видели, ПОД = ТД + прибыль от небанковской деятельности. И если небанковская деятельность (это страхование, лизинг, факторинг и т.п.) последние 5 лет приносит планомерно растущую прибыль. То ТД менее стабилен и, например, в 2022 году он был и вовсе отрицательным, из-за этого общий ПОД тоже показал убыток в 28 млрд. А за 9М 2023 благодаря высокому ТД в 17 млрд, ПОД также рекордно положительный 65 млрд.

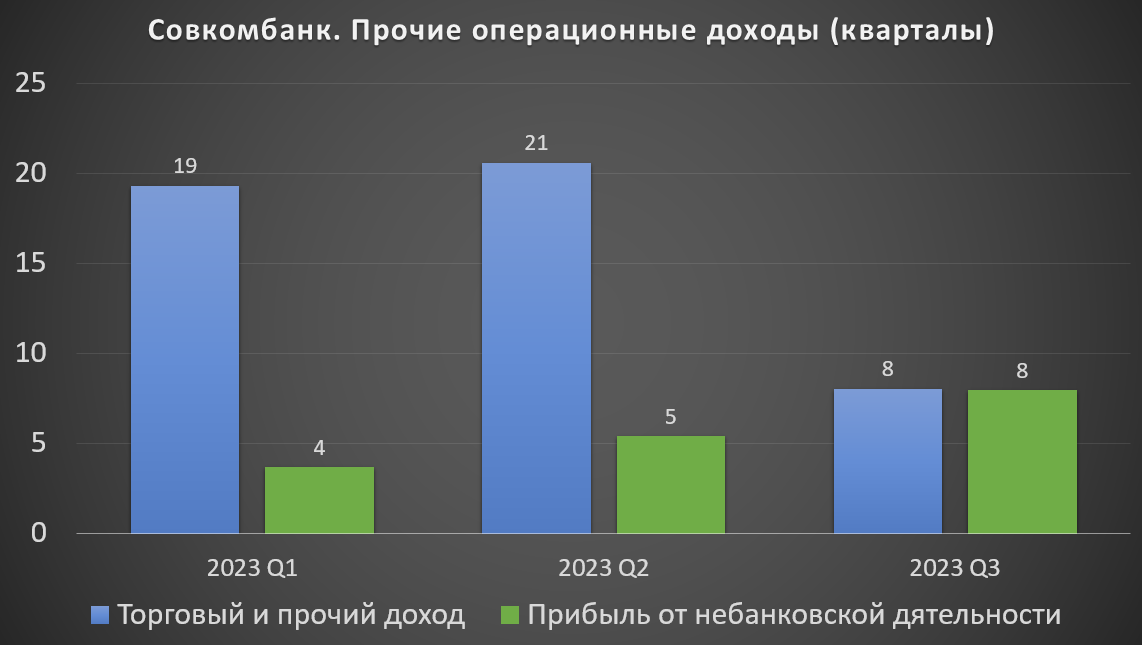

Квартальные результаты показывают, что ТД был очень высоким в 1Qи 2Q. Но в 3Q 23 он уже упал в 2,6 раз кв/кв. Судя по всему, ТД – это в основном хэдж от падения рубля, т.е. ставка на рост доллара.

Каким будет ТД, а, следовательно, и ПОД в 2024 году сейчас сказать сложно, вероятно, это будет зависеть от курса доллара.

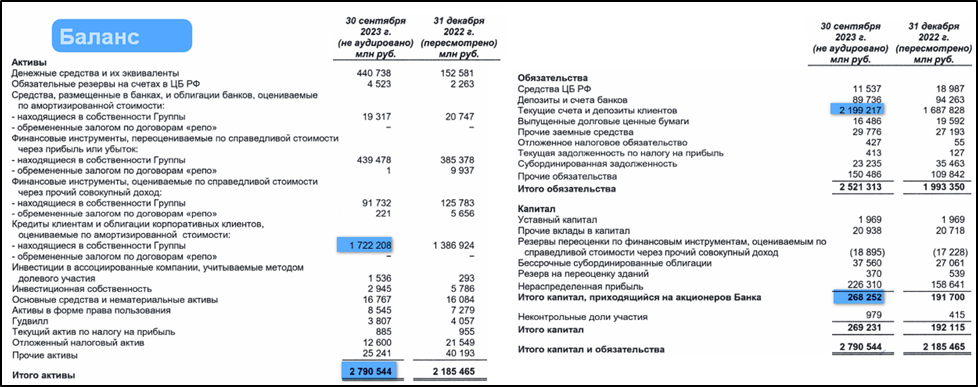

Баланс.

Результаты с начала 2023г отличные:

Суммарные активы 2,8 трлн (+27%). Большую их часть составляют кредиты 1,7 трлн (+24%).

Суммарные обязательства 2,5 трлн (+30% г/г). Из них 2,2 трлн (+30%) – это средства клиентов.

Капитал 0,268 трлн (+40%).

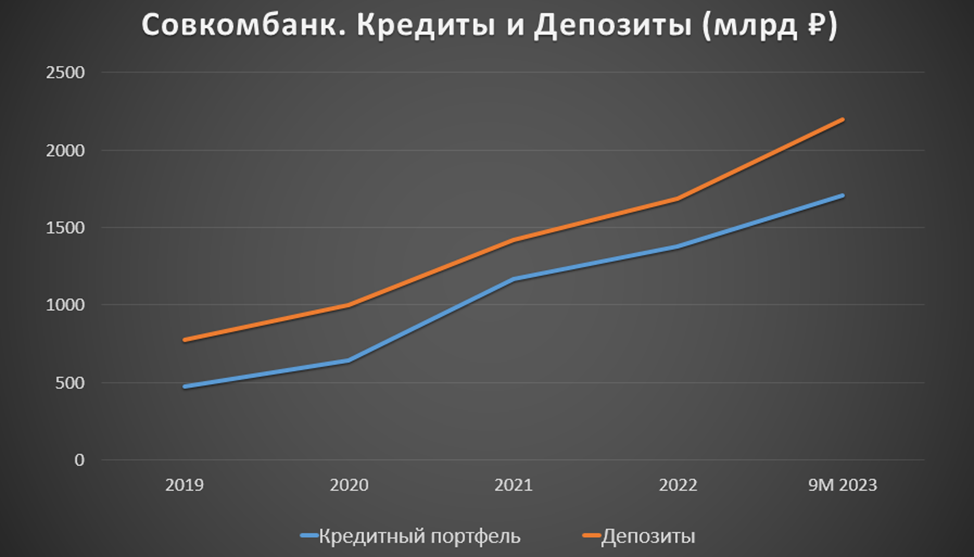

Последние 4 года очень бурно растут средства клиентов и кредитный портфель.

А капитал Группы вырос в 17 раз за 10 лет. Средний ежегодный темп роста за это время 31%.

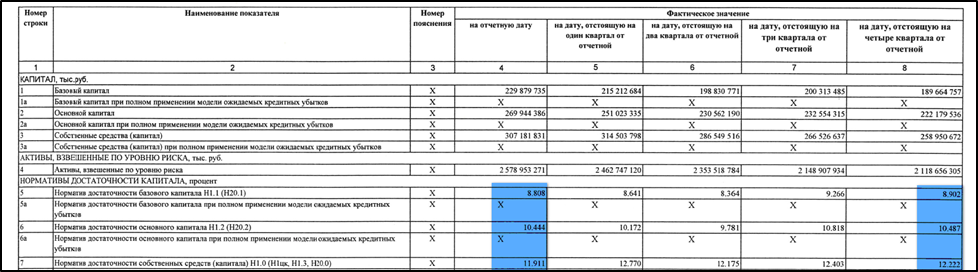

Достаточность капитала.

Нормативы достаточности капитала Банка по РСБУ на 30.09.2023 находятся на хороших уровнях, но снизились г/г:

Н1.1 (базовый) 8,8% (минимально допустимое значение — 4,5%).

Н1.2 (основной) 10,4% (минимально допустимое значение — 6%).

Н1.0 (общий) 11,9% (минимально допустимое значение — 8%). Это снижение на 0.3 пп за год. Для сравнения, у Сбера 13%.

Справка: нормативы достаточности капитала отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспосбоности заемщиков. Нормативы рассчитываются по методике ЦБ. Но в самом общем случае, коэффициент достаточности капитала можно рассчитать путем деления капитала банка на его активы.

Дивиденды.

Согласно дивидендной политике от 20.11.23 Совкомбанк будет стремиться выплачивать от 25% до 50% от чистой прибыли по МСФО при выполнении всех капитальных нормативов. В частности, распределение дивидендов не должно приводить норматив достаточности общего капитала до уровня ниже 11,5%. Напомню, что сейчас 11,9%. Т.е. если строго соответствовать див политике, то вероятно, будет сложно выплачивать даже 25% от чистой прибыли.

К слову, компания не стала ждать окончания IPO и в ноябре на внеочередном собрании акционеров, приняла решение и уже выплатила 5 млрд руб дивидендами текущим акционерам.

01.12.23 совладелец Совкомбанка Хотимский дал ориентир по дивидендам в размере 30% прибыли. В этом случае, вклад первых 9М около 1,2₽ (доходность примерно 10%). Для сравнения Сбер распределяет на дивиденды 50% от чистой прибыли.

Перспективы и риски.

В основе стратегии Совкомбанка — сочетание органического и неорганического роста, достижение лидирующих позиций в нишах с высокой маржинальностью и низкой конкуренцией.

Текущая доля рынка 1,6%. Из-за этого компания считает, что может еще легко вырасти от двух до десяти раз. Банку достаточно текущих ниш, чтобы быстро расти с высокой доходностью. Размер компании позволяет инвестировать много денег в рост.

В частности, рост может производиться за счет сделок слияния и поглощения. Совкомбанк рапортует, что за 10 лет было 25 успешных таких сделок.

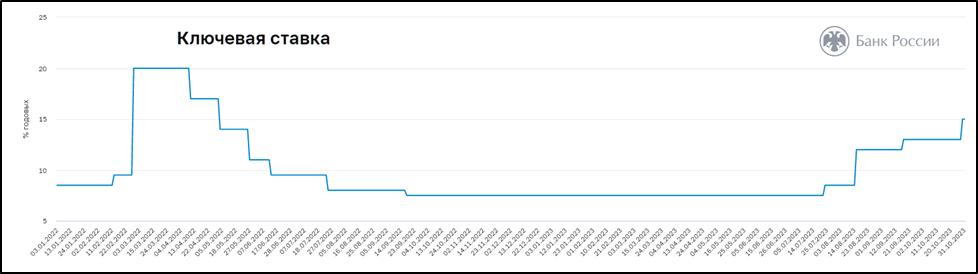

Среди основных текущих рисков, - это ключевая ставка, которая с начала года выросла уже в 2 раза до 15%. Это должно сказаться на замедлении кредитования и снижении прибыльности банков.

Ещё я бы выделил непредсказуемость ТД, которые зависят от результатов по операциям с ценными бумагами, валютой, драгоценными металлами, производными финансовыми инструментами. Как мы видели, в 2022 году Банк на этом потерял 36 млрд, а за три квартала текущего года заработал 48 млрд. Какой будет результат в 2024 году – большой вопрос.

Также с ноября 2023г. Банк возобновляет выплату купонов по своим субординированным облигациям. Их текущий размер 37,5 млрд. Т.е. на эти меры будет уходить минимум 4 млрд в год.

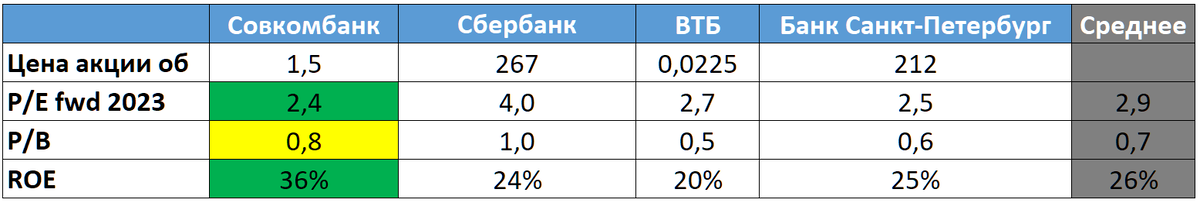

Мультипликаторы.

По мультипликаторам компания оценена недорого. В целом дешевле основных конкурентов. А по рентабельности собственного капитала выглядит лучше всех.

В следующем году, вероятно, прибыль у всего банковского сектора снизится, т.к. из-за высокой ключевой ставки ЦБ, уже идёт замедление кредитования. А у Совкомбанка еще есть непредсказуемая составляющая от ТД, к слову, у БСП ситуация чем-то похожая. Если бы текущие ТД Совкомбанка были бы на уровне 2019-2021 годов, то P/E был бы близок к уровню Сбера.

IPO.

В рамках IPO будут выпущены новые акции в размере до 5% от акционерного капитала.

Объем размещения 10 млрд. Деньги пойдут на развитие бизнеса.

Существующие акционеры не будут продавать акции в течение 180 дней после IPO.

Сбор заявок на IPO: до 14.12.2023 14:55. Начало торгов 15.12.23

Диапазон цены IPO: 10,5-11,5₽ (капитализация 200-219 млрд).

Компания заявляет, что уже получила индикативные предложения об участии в IPO от ряда крупнейших российских институциональных инвесторов в объеме 50% от ожидаемого размера предложения

В рамках IPO будет механизм стабилизации. Данный механизм будет действовать 30 дней, и будет поддерживать котировки от падения.

Акции были включены в первый уровень листинга Московской биржи. Один торговый лот будет содержать 100 акций.

Тикер SVCB иISIN RU000A0ZZAC4.

IPO доступно неквалифицированным инвесторам.

Судя по новостям: на 5 декабря книга заявок в рамках IPO Совкомбанка была переподписана втрое по верхней границе цены размещения.

Выводы.

Совкомбанк - частный, системно значимый банк. №8 по размерам активов в РФ.

Диверсифицированный бизнес позволяет показывать хорошие результаты на любом этапе экономических циклов.

Совкомбанк находится под блокирующими санкциями США.

Финансовые результаты за 9 месяцев 2023 рекордные.

Но огромные ТД - важная составляющая сильных результатов. Но эти ТД нестабильны, и в следующем году могут снизиться до нормальных значений.

Нормативы достаточности покрываются с запасом. Финансовое положение компании устойчивое.

Совкомбанк планирует отправлять 30% от чистой прибыли на дивиденды.

Баланс растущий. Быстро растут как кредиты, так и депозиты. Капитал вырос в 17 раз за 10 лет.

Компания планирует расти и дальше. Из-за относительно небольшой доли рынка, видимый потенциал роста от двух до десяти раз.

Риски связаны с ростом ключевой ставки и непредсказуемостью ТД.

Текущие мультипликаторы невысокие и ниже, чем средние по рынку. Правда, если нормализовать ТД, то Совкомбанк был бы ненамного дешевле Сбербанка, у которого более предсказуемый бизнес и более высокие дивиденды, правда, и меньший потенциал роста из-за значительных размеров.

В целом, компания в любом случае стоит недорого. И определённый дисконт цены на IPO всё-таки есть. Поэтому скорей всего приму участие в этом IPO.

Совкомбанк — универсальный системно значимый банк федерального масштаба. Основан в 1990 году.

Совкомбанк №3 среди частных банков России по размеру активов. №8 по размерам активов в РФ. Сеть филиалов 1,85 тыс. офисов и 1 тыс точек продаж в 1 тыс городов РФ. Численность персонала 28 тыс. человек.

На 09.11.2023 Группа обслуживает 15 млн клиентов: 14,1 млн заемщиков, 0,7 млн вкладчиков и 0,2 млн юридических лиц.

У компании довольно диверсифицированный бизнес, который базируется на трех ключевых сегментах: розничных услугах, корпоративном блоке и казначействе. Это позволяет показывать хорошие результаты на любом этапе экономических циклов.

Совкомбанк также активно развивает небанковский бизнес: страхование, лизинг, факторинг и площадку для закупок.

С 2017 года Группа развивает проект «Халва». Это национальная система рассрочек, предоставляющая возможность 5,2 млн клиентам покупать в 276 тыс. действующих магазинах-партнерах товары и услуги, оплачивая их равными частями в течение 2-36 месяцев без процентов и комиссий. «Халва» дает возможность магазинам-партнерам привлекать новых клиентов, значительно повышает лояльность существующих, увеличивает их продажи как за счет роста клиентопотока, так и роста среднего чека. 20% магазинов в РФ – партнеры «Халвы».

С 24.02.22 Совкомбанк находится под санкциями США. Компания попала в список SDN (Specially Designated Nationals and Blocked Persons), что влечет за собой ряд существенных ограничений деятельности Банка, включая блокировку активов в американской юрисдикции, запрет на долларовые транзакции и на проведение любых операций с американскими контрагентами. Также банк был отключен от SWIFT.

Финансовые результаты.

Результаты за 9 месяцев 2023 позитивные:

ЧПД (Чистый процентный доход) 103,8 млрд. ЧПД - это разница между всеми доходами по кредитам и расходами по депозитам.

ЧКД (Чистый комиссионный доход) 19,5 млрд. ЧКД- это доход за различные комиссии, например, за переводы, платежи и т.д.

ПОД (Прочие операционные доходы) 65 млрд. ПОД – это сумма ТД (торгового дохода) и прибыли от небанковской деятельности. Где, ТД - это в основном доход по операциям с ценными бумагами, валютой, драг металлами, производными финансовыми инструментами + прочее.

Расходы по кредитным убыткам 29,4 млрд.

Чистый операционный доход 143 млрд.

Операционные расходы 66 млрд. В том числе 38 млрд – расходы на персонал. Отношение расходов к доходам 23%, что отражает хорошую эффективность банка.

ЧП (Чистая прибыль) 75,8 млрд. Это рекордное значение.

К сожалению, квартальных данных за прошлые годы Совкомбанк не представил, но показатели в 2023 весьма приличные.

На годовом горизонте в целом виден рост всех показателей, за исключением 2022 года, когда у Совкомбанка был убыток 15 млрд, но в тот год, из-за санкций пострадали многие банки страны. Текущие же результаты за 9М уже выше всех предыдущих годовых показателей. Далее посмотрим почему.

Нюансы в доходах.

ЧПД за 9М 103 млрд. Это на уровне всего 2022 года. Т.е. по итогам 2023 года скорей всего будет рекордное значение около 140 млрд. Рост обусловлен увеличением кредитования в РФ. Которое в свою очередь произошло из-за запрета компаниям кредитоваться за рубежом, они теперь вынуждены брать займы в России.

ЧКД по итогам 2023 года будет около 27 млрд, т.е. меньше, чем в 2021-2022г.

ПОД являются важной составляющей, от которой сильно зависит итоговая чистая прибыль. Но эта составляющая не очень стабильна. В частности, в 2022г. был убыток 28 млрд.

И как мы видели, ПОД = ТД + прибыль от небанковской деятельности. И если небанковская деятельность (это страхование, лизинг, факторинг и т.п.) последние 5 лет приносит планомерно растущую прибыль. То ТД менее стабилен и, например, в 2022 году он был и вовсе отрицательным, из-за этого общий ПОД тоже показал убыток в 28 млрд. А за 9М 2023 благодаря высокому ТД в 17 млрд, ПОД также рекордно положительный 65 млрд.

Квартальные результаты показывают, что ТД был очень высоким в 1Qи 2Q. Но в 3Q 23 он уже упал в 2,6 раз кв/кв. Судя по всему, ТД – это в основном хэдж от падения рубля, т.е. ставка на рост доллара.

Каким будет ТД, а, следовательно, и ПОД в 2024 году сейчас сказать сложно, вероятно, это будет зависеть от курса доллара.

Баланс.

Результаты с начала 2023г отличные:

Суммарные активы 2,8 трлн (+27%). Большую их часть составляют кредиты 1,7 трлн (+24%).

Суммарные обязательства 2,5 трлн (+30% г/г). Из них 2,2 трлн (+30%) – это средства клиентов.

Капитал 0,268 трлн (+40%).

Последние 4 года очень бурно растут средства клиентов и кредитный портфель.

А капитал Группы вырос в 17 раз за 10 лет. Средний ежегодный темп роста за это время 31%.

Достаточность капитала.

Нормативы достаточности капитала Банка по РСБУ на 30.09.2023 находятся на хороших уровнях, но снизились г/г:

Н1.1 (базовый) 8,8% (минимально допустимое значение — 4,5%).

Н1.2 (основной) 10,4% (минимально допустимое значение — 6%).

Н1.0 (общий) 11,9% (минимально допустимое значение — 8%). Это снижение на 0.3 пп за год. Для сравнения, у Сбера 13%.

Справка: нормативы достаточности капитала отражают надежность банка. Они показывают способность банка покрыть финансовые потери за счет собственных средств в случае неплатежеспосбоности заемщиков. Нормативы рассчитываются по методике ЦБ. Но в самом общем случае, коэффициент достаточности капитала можно рассчитать путем деления капитала банка на его активы.

Дивиденды.

Согласно дивидендной политике от 20.11.23 Совкомбанк будет стремиться выплачивать от 25% до 50% от чистой прибыли по МСФО при выполнении всех капитальных нормативов. В частности, распределение дивидендов не должно приводить норматив достаточности общего капитала до уровня ниже 11,5%. Напомню, что сейчас 11,9%. Т.е. если строго соответствовать див политике, то вероятно, будет сложно выплачивать даже 25% от чистой прибыли.

К слову, компания не стала ждать окончания IPO и в ноябре на внеочередном собрании акционеров, приняла решение и уже выплатила 5 млрд руб дивидендами текущим акционерам.

01.12.23 совладелец Совкомбанка Хотимский дал ориентир по дивидендам в размере 30% прибыли. В этом случае, вклад первых 9М около 1,2₽ (доходность примерно 10%). Для сравнения Сбер распределяет на дивиденды 50% от чистой прибыли.

Перспективы и риски.

В основе стратегии Совкомбанка — сочетание органического и неорганического роста, достижение лидирующих позиций в нишах с высокой маржинальностью и низкой конкуренцией.

Текущая доля рынка 1,6%. Из-за этого компания считает, что может еще легко вырасти от двух до десяти раз. Банку достаточно текущих ниш, чтобы быстро расти с высокой доходностью. Размер компании позволяет инвестировать много денег в рост.

В частности, рост может производиться за счет сделок слияния и поглощения. Совкомбанк рапортует, что за 10 лет было 25 успешных таких сделок.

Среди основных текущих рисков, - это ключевая ставка, которая с начала года выросла уже в 2 раза до 15%. Это должно сказаться на замедлении кредитования и снижении прибыльности банков.

Ещё я бы выделил непредсказуемость ТД, которые зависят от результатов по операциям с ценными бумагами, валютой, драгоценными металлами, производными финансовыми инструментами. Как мы видели, в 2022 году Банк на этом потерял 36 млрд, а за три квартала текущего года заработал 48 млрд. Какой будет результат в 2024 году – большой вопрос.

Также с ноября 2023г. Банк возобновляет выплату купонов по своим субординированным облигациям. Их текущий размер 37,5 млрд. Т.е. на эти меры будет уходить минимум 4 млрд в год.

Мультипликаторы.

По мультипликаторам компания оценена недорого. В целом дешевле основных конкурентов. А по рентабельности собственного капитала выглядит лучше всех.

В следующем году, вероятно, прибыль у всего банковского сектора снизится, т.к. из-за высокой ключевой ставки ЦБ, уже идёт замедление кредитования. А у Совкомбанка еще есть непредсказуемая составляющая от ТД, к слову, у БСП ситуация чем-то похожая. Если бы текущие ТД Совкомбанка были бы на уровне 2019-2021 годов, то P/E был бы близок к уровню Сбера.

IPO.

В рамках IPO будут выпущены новые акции в размере до 5% от акционерного капитала.

Объем размещения 10 млрд. Деньги пойдут на развитие бизнеса.

Существующие акционеры не будут продавать акции в течение 180 дней после IPO.

Сбор заявок на IPO: до 14.12.2023 14:55. Начало торгов 15.12.23

Диапазон цены IPO: 10,5-11,5₽ (капитализация 200-219 млрд).

Компания заявляет, что уже получила индикативные предложения об участии в IPO от ряда крупнейших российских институциональных инвесторов в объеме 50% от ожидаемого размера предложения

В рамках IPO будет механизм стабилизации. Данный механизм будет действовать 30 дней, и будет поддерживать котировки от падения.

Акции были включены в первый уровень листинга Московской биржи. Один торговый лот будет содержать 100 акций.

Тикер SVCB иISIN RU000A0ZZAC4.

IPO доступно неквалифицированным инвесторам.

Судя по новостям: на 5 декабря книга заявок в рамках IPO Совкомбанка была переподписана втрое по верхней границе цены размещения.

Выводы.

Совкомбанк - частный, системно значимый банк. №8 по размерам активов в РФ.

Диверсифицированный бизнес позволяет показывать хорошие результаты на любом этапе экономических циклов.

Совкомбанк находится под блокирующими санкциями США.

Финансовые результаты за 9 месяцев 2023 рекордные.

Но огромные ТД - важная составляющая сильных результатов. Но эти ТД нестабильны, и в следующем году могут снизиться до нормальных значений.

Нормативы достаточности покрываются с запасом. Финансовое положение компании устойчивое.

Совкомбанк планирует отправлять 30% от чистой прибыли на дивиденды.

Баланс растущий. Быстро растут как кредиты, так и депозиты. Капитал вырос в 17 раз за 10 лет.

Компания планирует расти и дальше. Из-за относительно небольшой доли рынка, видимый потенциал роста от двух до десяти раз.

Риски связаны с ростом ключевой ставки и непредсказуемостью ТД.

Текущие мультипликаторы невысокие и ниже, чем средние по рынку. Правда, если нормализовать ТД, то Совкомбанк был бы ненамного дешевле Сбербанка, у которого более предсказуемый бизнес и более высокие дивиденды, правда, и меньший потенциал роста из-за значительных размеров.

В целом, компания в любом случае стоит недорого. И определённый дисконт цены на IPO всё-таки есть. Поэтому скорей всего приму участие в этом IPO.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба