RAZB0RKA отчета СБЕР по РСБУ Ноябрь'23.

В разборке результатов Августа я задался вопросом на который большинство не обращали внимание

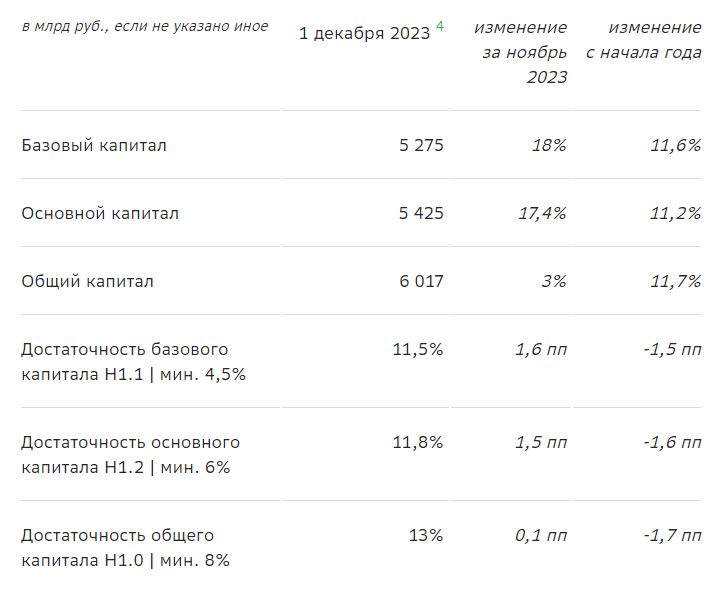

Этим вопросом был вопрос достаточности капитала банка

На фоне рекордного роста кредитного портфеля, достаточность капитала банка снизилась до 13%

Последний раз такая низкая достаточность капитала была в далеком 2016 году

Почему снижение достаточности капитала это проблема?

Потому что это ограничивает потенциал дальнейшего роста кредитного портфеля

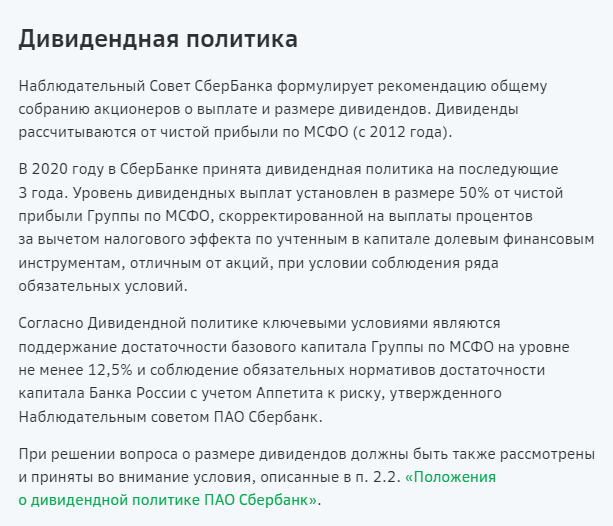

Кроме того, дивидендная политика СБЕР требовала чтобы достаточность общего капитала оставалась после уплаты дивидендов не ниже 12.5%

Обратите внимание, что в дивполитике использовались показатели МСФО, которые немного больше чем в РСБУ

Достаточность общего капитала по МСФО на конец 3 квартала снизилась до 14.1%

Как Вы видите, тенденция по снижению достаточности наблюдалась не только в РСБУ, но и в МСФО

14.1% - 12.5% (минимальные) = 1.6пп

Много это или мало 1.6 процентных пункта запаса капитала?

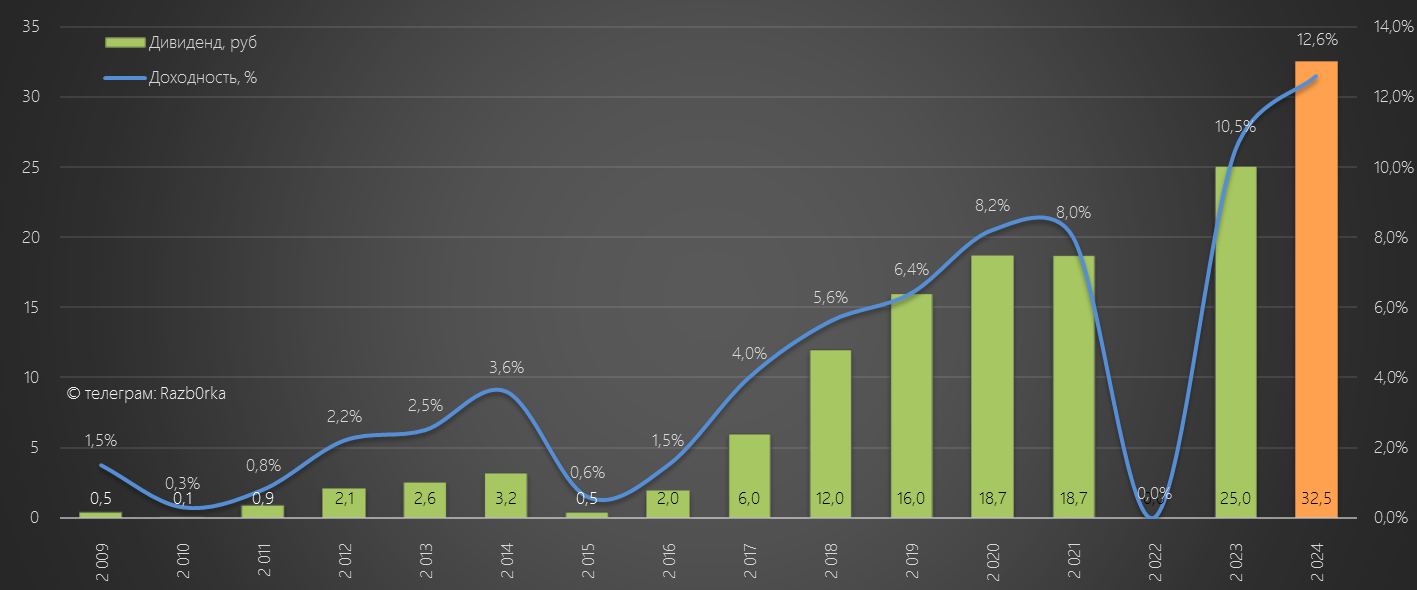

Консенсус-прогноз по дивидендам СБЕР за 2023 год около 32 руб или 750 млрд руб

Если бы СБЕР решил выплатить этот дивиденд сейчас, то это бы "отняло" 12% накопленного капитала и снизило достаточность капитала на 1.7пп до 12.38%

Соответственно это ниже чем требовала дивидендная политика!

Почему "требовала"?

Потому что 6 Декабря СБЕР представил новую стратегию до 2026 года

Там много чего интересного было рассказано, но для меня ключевым был слайд, показанный в начале 2-го часа презентации

Самое важное это 22%+ ROE и поступательный рост прибыли, которые менеджмент обещает на горизонте ближайших 3 лет!

Берете капитал 6 трлн умножаете на 22% и получаете минимальную прибыль на 2024 год

Но еще важнее это то, что условием выплаты дивидендов вместо 12.5% достаточности общего капитала теперь является достаточность капитала группы Н20.0 в 13.3%

Вернитесь в тексте к таблице достаточности капитала МСФО по итогам 3 квартала

Сколько там было Н20.0?

Правильно, 13.3% и это ДО ВЫПЛАТЫ дивидендов!

Таким образом, СБЕР даже если бы захотел не мог выплатить даже 1 руб дивидендов по итогам 9 месяцев по новой политике

Как можно исправить эту ситуацию?

(1) Больше зарабатывать прибыли, (2) капитализировать её и (3) меньше выдавать новых кредитов

Давайте посмотрим, как это у СБЕРа получалось в Ноябре

Начнем с развития экосистемы

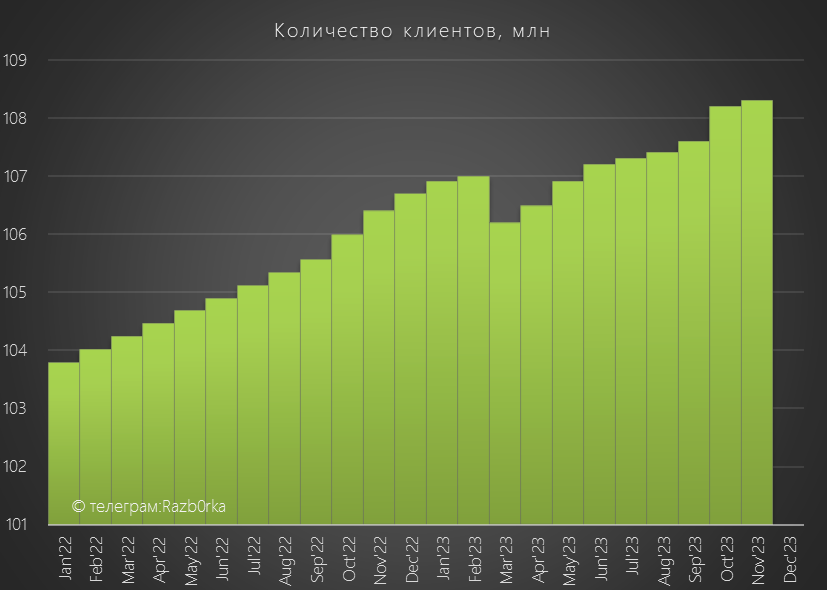

Количество клиентов банка выросло на 100 тыс до 108.3 млн человек

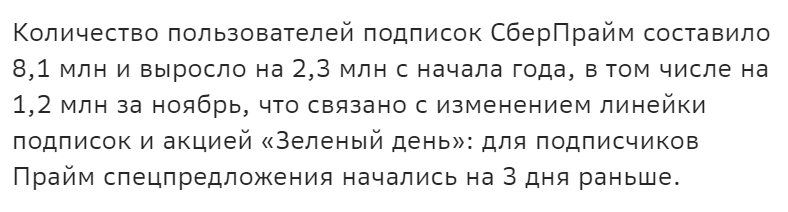

Количество подписчиков СБЕРПРАЙМ выросло на рекордные 1.2 млн до 8.1 млн человек

После 8-ми месяцев топтания на одном месте это настоящий прорыв!

Менеджмент объясняет это вот так

Может быть это разовый и временный всплеск, но всё равно позитивно что всё больше клиентов знакомятся с функционалом и пользуются экосистемой СБЕР!

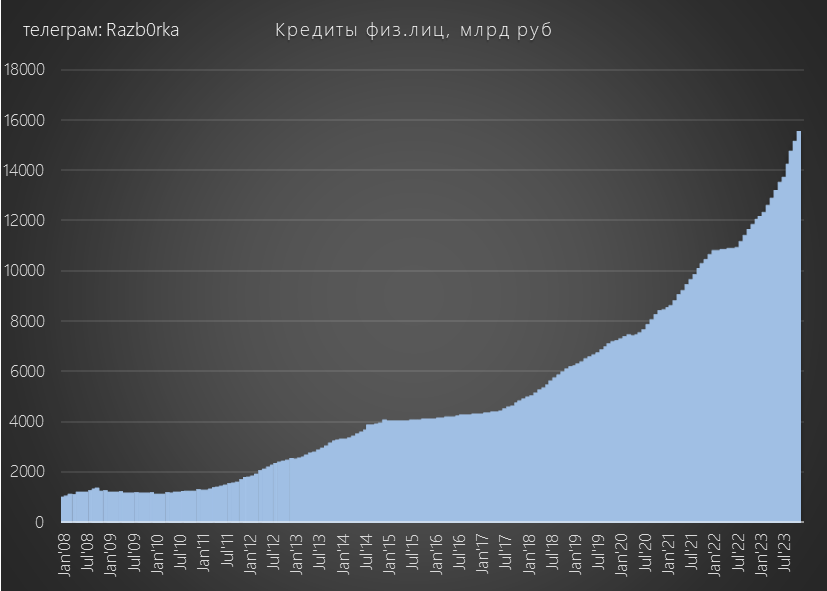

Кредитный портфель физлиц вырос за месяц на 2.5% до 15.5 трлн руб

Частным лицам было выдано 731 млрд руб кредитов

Напомню динамику Августа-Октября: +3.8%, +3.6% и +2.7%

Замедление очевидно наблюдается, но темпы роста еще очень высоки...

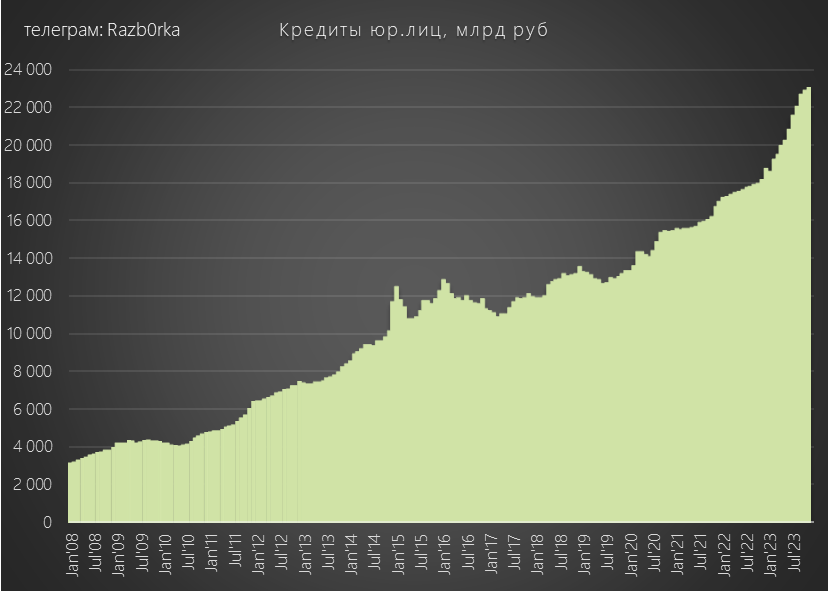

Кредиты юрлицам выросли на 0.7% до 23 трлн руб

За месяц было выдано более 1.5 трлн кредитов

Темпы роста кредитного портфеля юрлиц замедляются значительно быстрее чем у физиков, в Августе-Октябре было: +2.3%, +2.8% и +0.9%

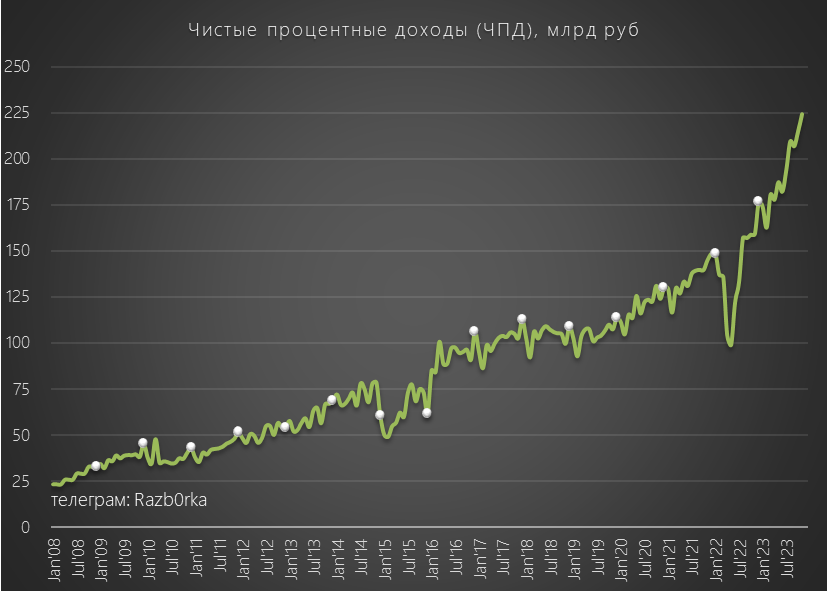

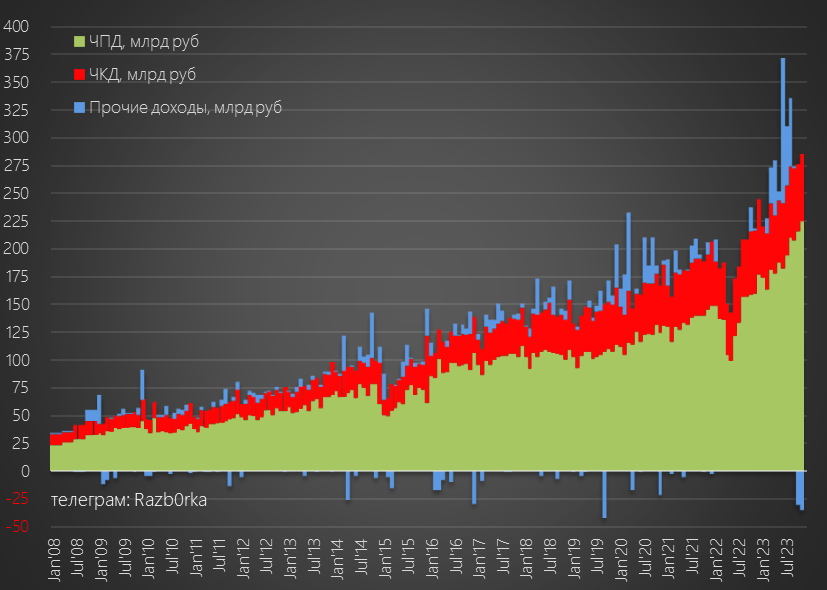

Благодаря росту объема кредитования и росту маржинальности, процентные доходы в Ноябре выросли на фантастические 40% г-к-г до 224 млрд руб

Расчетная доходность портфеля в Ноябре выросла до максимальных в этом году 7%

При 224 млрд руб, процентный доход за следующие 12 месяцев составил бы 2.7 трлн руб

Основной вопрос сколько из них будет использовано на создание резервов

Для справки, процентный доход за прошедшие 12 месяцев вырос до 2.3 трлн руб, а в резервы было отправлено 591 млрд руб

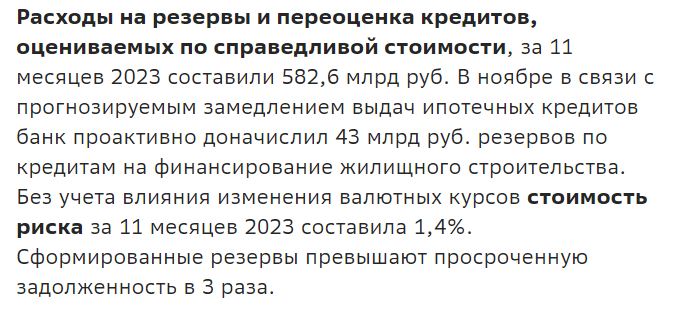

В Ноябре в резервы отправили 31 млрд руб

На ипотечные кредиты доначислили 43 млрд резервов, и судя по меньшей общей сумме что-то распустили из резервов на 12 млрд руб

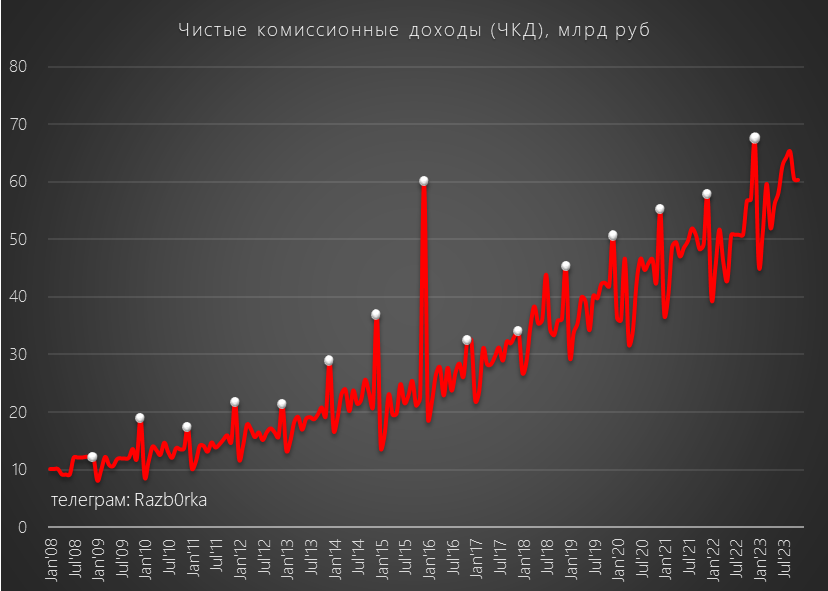

Комиссионные доходы банка в Ноябре выросли на 6% г-к-г до 60 млрд руб

Прочие доходы были отрицательными -35 млрд, из-за чего операционная прибыль составила 249 млрд руб, что было на 14% выше чем в Ноябре'22

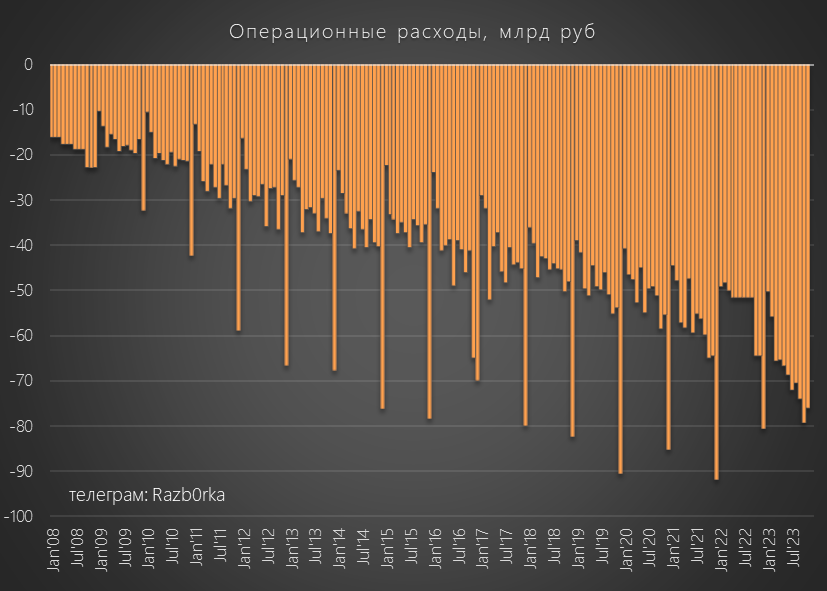

Операционные расходы банка в Ноябре выросли на 18% до 76 млрд руб

Интересно сколько выдадут бонусов в Декабре?

30-40-50 млрд ?

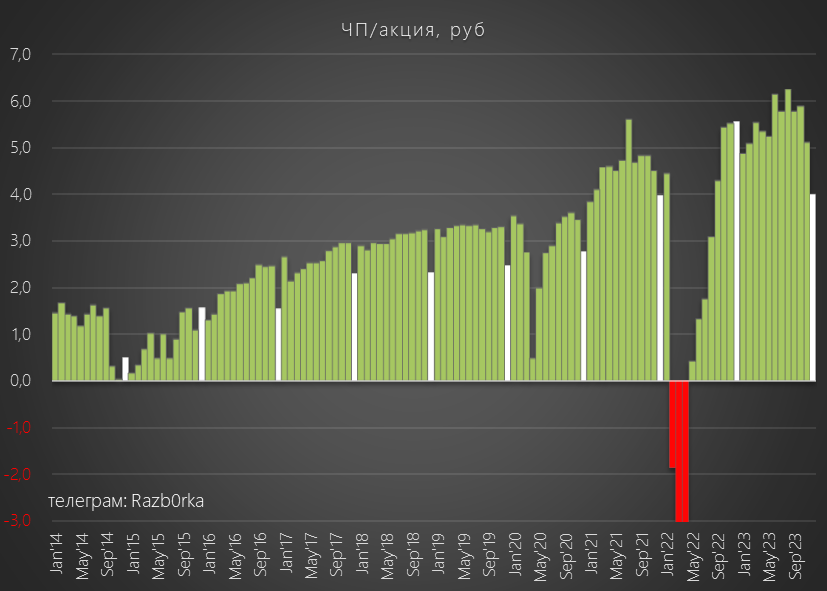

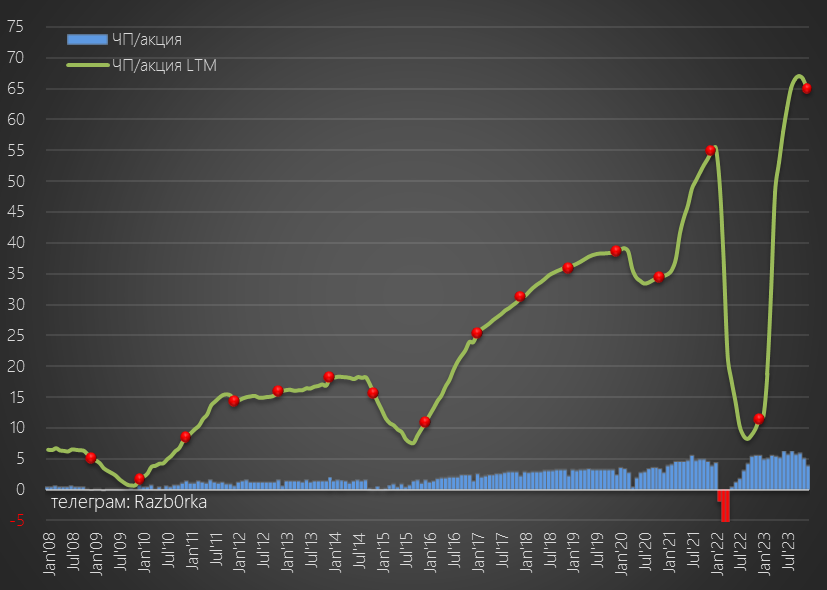

Из-за опережающего роста расходов, чистая прибыль впервые за год снизилась на 7% до 115 млрд руб

Предположим в Декабре прибыль снизится до 90 млрд руб или 4 руб/акция

В таком случае, годовая прибыль составит 1.47 трлн руб и ровно 65 руб/акция

Легко посчитать, что при 50% выплате дивиденд за 2023 год составит 32.5 руб/акция

К сожалению, СбЕР не раскрывает капитал Н20.0 в РСБУ, так как это капитал ВСЕЙ группы

Но общий капитал банка вырос на 3% до 6017 млрд руб, а достаточность на 0.1пп до 13%

К сожалению, пока кредитный портфель растет, а прибыль снижается, достаточность будет оставаться на минимальных значениях

У СБЕР есть еще 6 месяцев до выплаты дивидендов чтобы накопить "жирок" капитала благодаря генерируемой прибыли

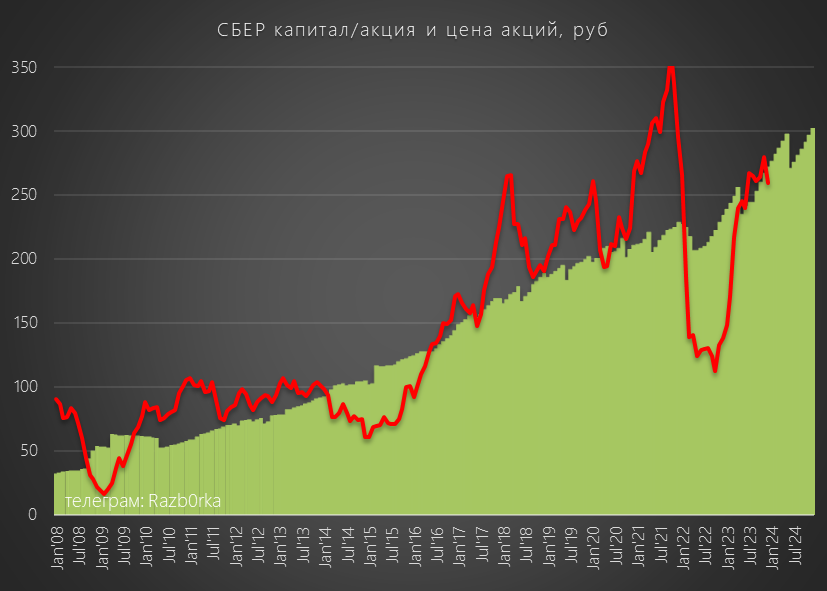

На конец Ноября капитал банка по РСБУ был 266 руб/акция

Думаю что по МСФО, капитал группы сейчас в районе 280-285 руб/акция

Вчера на отчете акции СБЕР упали на 4% и сегодня торгуются по 261 руб

Благодаря прибыли, росту капитала и падению котировок СБЕР опять торгуется дешевле 1-го капитала

Расчетный дивиденд 32.5 руб дает 12.6% доходность за следующие 6 месяцев

Такой доходности у СБЕР еще никогда не было на отсечку

В мае 2023 года при дивиденде 25 руб акции отсеклись с доходностью 10.5%

Правда на тот момент ставка ЦБ была 7.5% и мало кто верил, что ЦБ быстро повысит ее до 15%

А сейчас на рынке консенсус, что 15-го Декабря в пятницу ЦБ поднимет ставку до 16-17% и продержит ее высокой весь 2024 год

Что делать инвесторам и акционерам в такой ситуации?

Покупать?

Продавать?

Держать?

Каждый решает сам

Но что я бы точно делал на месте акционеров каждый месяц до Мая'24, это открывал отчет и следил бы за динамикой капитала и его достаточностью

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба