26 декабря 2023 Силаев Александр

Небольшая новость — как повод слегка исповедоваться и подтащить кусок теории. Новость, что на Комоне моя новая стратегия «Двойной размер», как мне давно говорили — наконец-то нормальная плечевая, рискованная, все как у людей. Теория про то, что с таким добром делать, чтобы внезапно не было мучительно больно.

Для трейдинга в моем представлении вообще две риск-модели. По одной, все деньги можно вбухать туда, но тогда — вообще без плеч. Даже в таких сравнительно мирных инструментах, как фьючи на доллар и на юань. Что значит мирных? Большую часть времени волатильность там меньше, чем в нефти или Сбере, но бывает (вспомним 2022, кто забыл), и больше, причем, что самое главное, внезапно больше. Поэтому, если у тебя, скажем, миллион, а фьюч Си стоит 90000, бери на него свои 11 фьючей и уймись, или может чуть больше, но не сильно. ГО под них будет скромное, 70-80% средств можно положить в ОФЗ, или взять много ОФЗ и немного акций, так можно.

Есть второй вариант. Пусть на счете для трейдинга в игре уже 200% капитала, а не 100%. Но тогда это не единственный счет. Половина лежит где-то еще, в акциях, облигациях, золоте, да просто на депозите. Можно играть на 400% капитала, но тогда в стороне лежит еще больше средств. В общем, важна пропорция.

Мои обычные стратегии обычно как раз максимальной позой на 200% капитала. Так уже сильно доходнее, чем любые инвестиции, но еще не страшно. Но надо помнить, что это не единственные счета, и все хозяйство периодически ребалансируется. В смысле, с более прибыльных счетов выводится на менее прибыльные, такая вот глупость с точки зрения хомяка обыкновенного.

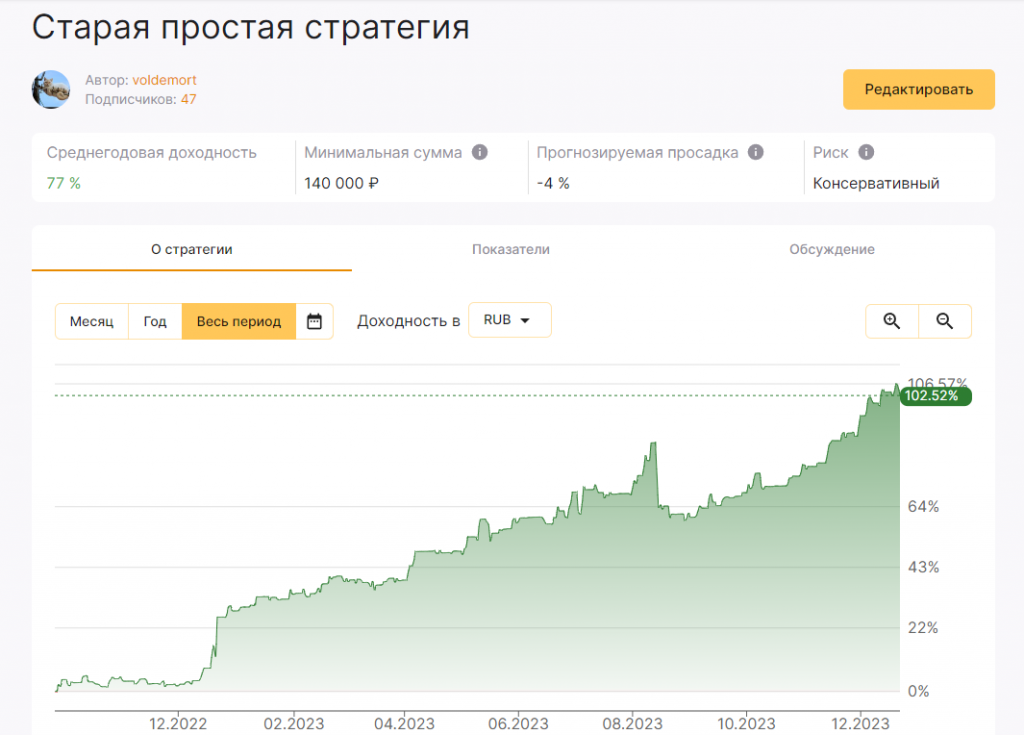

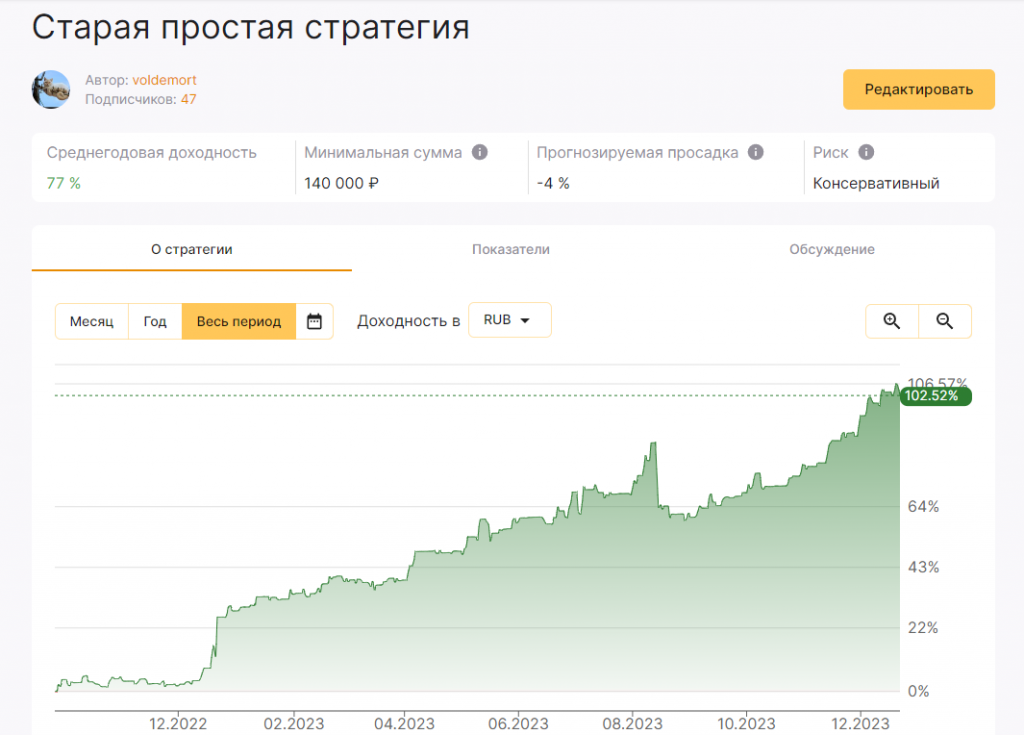

Можно сказать, что таким путем — я люто недополучаю прибыль. Простой пример. На том же моем Комоне есть старая простая стратежка на Сишку с названием, соответственно, «Старая простая стратегия» (правда старая, с 2015 года модель). Публично запущена в сентябре 2022 года, к декабрю 2023 там около 100% прибыли, рабочий сайз 200% капитала.

Вопрос: что мешало мне поставить сайз 400% и выгрести, немного огрубляя расчеты, 200% прибыли? Трусость, лень и биржевой опыт.

Биржа никогда не шахматы, для диких — рулетка, для понимающих — максимум покер. В игре есть элемент твоего перевеса и элемент случайности. Плечи всегда повышают значимость первого элемента, увы. Можно иметь стратегию, выигрышную с вероятностью 95%, и разориться с той же вероятностью, если подобрать достаточное плечо и подождать достаточно времени. Подрезая плечи, ты сдвигаешь покер в сторону шахмат, увеличивая — в сторону рулетки. Да, она все еще намагничена в твою пользу, твои шансы выше, и скорее всего, повышая сайз в 2 раза, просто заберешь в 2 раза больше денег со стола, но важно, что будет в худшем случае. Поэтому осторожность. Мало ли.

Возвращаясь к риск-менеджменту, можно соорудить счет хоть с 5 плечом (заранее заложившись на его крах в худшем случае). Просто это не должно быть единственным яйцом в корзине, и даже главным. Плюс периодический ребаланс. Это как раз тот счет, с которого надо выводить прибыль, чтобы риск к общему капиталу не распух.

В общем, кому как ближе. Или все яйца в трейдинговой корзине, но тогда без плеч, или «играем на все ГО», но главные деньги держим в ином месте, или некие промежуточные варианты, как у меня. Пожалуй, есть еще расклад, когда можно рискнуть на все: денег мало, счет легко восстановить с зарплаты, вся жизнь — еще впереди. Тогда это счет, который можно слить, но есть счета, которые никак нельзя, например, если кому 60 лет и у него там 60 миллионов.

Чтобы не говорили, что я вытащил самый красивый график из пяти - по остальным счетам тоже нормально, за год десятки % (лишь по одному около нуля). Это трейдинг, портфель акций с сентября уступает индексу, но к сентябрю обогнал его процентов на 50%, такую альфу уже не пропьешь. В общем, Моментум-модель третий год подряд громит индекс с разгромным счетом. Но итоги года подведем чуть позже.

Для трейдинга в моем представлении вообще две риск-модели. По одной, все деньги можно вбухать туда, но тогда — вообще без плеч. Даже в таких сравнительно мирных инструментах, как фьючи на доллар и на юань. Что значит мирных? Большую часть времени волатильность там меньше, чем в нефти или Сбере, но бывает (вспомним 2022, кто забыл), и больше, причем, что самое главное, внезапно больше. Поэтому, если у тебя, скажем, миллион, а фьюч Си стоит 90000, бери на него свои 11 фьючей и уймись, или может чуть больше, но не сильно. ГО под них будет скромное, 70-80% средств можно положить в ОФЗ, или взять много ОФЗ и немного акций, так можно.

Есть второй вариант. Пусть на счете для трейдинга в игре уже 200% капитала, а не 100%. Но тогда это не единственный счет. Половина лежит где-то еще, в акциях, облигациях, золоте, да просто на депозите. Можно играть на 400% капитала, но тогда в стороне лежит еще больше средств. В общем, важна пропорция.

Мои обычные стратегии обычно как раз максимальной позой на 200% капитала. Так уже сильно доходнее, чем любые инвестиции, но еще не страшно. Но надо помнить, что это не единственные счета, и все хозяйство периодически ребалансируется. В смысле, с более прибыльных счетов выводится на менее прибыльные, такая вот глупость с точки зрения хомяка обыкновенного.

Можно сказать, что таким путем — я люто недополучаю прибыль. Простой пример. На том же моем Комоне есть старая простая стратежка на Сишку с названием, соответственно, «Старая простая стратегия» (правда старая, с 2015 года модель). Публично запущена в сентябре 2022 года, к декабрю 2023 там около 100% прибыли, рабочий сайз 200% капитала.

Вопрос: что мешало мне поставить сайз 400% и выгрести, немного огрубляя расчеты, 200% прибыли? Трусость, лень и биржевой опыт.

Биржа никогда не шахматы, для диких — рулетка, для понимающих — максимум покер. В игре есть элемент твоего перевеса и элемент случайности. Плечи всегда повышают значимость первого элемента, увы. Можно иметь стратегию, выигрышную с вероятностью 95%, и разориться с той же вероятностью, если подобрать достаточное плечо и подождать достаточно времени. Подрезая плечи, ты сдвигаешь покер в сторону шахмат, увеличивая — в сторону рулетки. Да, она все еще намагничена в твою пользу, твои шансы выше, и скорее всего, повышая сайз в 2 раза, просто заберешь в 2 раза больше денег со стола, но важно, что будет в худшем случае. Поэтому осторожность. Мало ли.

Возвращаясь к риск-менеджменту, можно соорудить счет хоть с 5 плечом (заранее заложившись на его крах в худшем случае). Просто это не должно быть единственным яйцом в корзине, и даже главным. Плюс периодический ребаланс. Это как раз тот счет, с которого надо выводить прибыль, чтобы риск к общему капиталу не распух.

В общем, кому как ближе. Или все яйца в трейдинговой корзине, но тогда без плеч, или «играем на все ГО», но главные деньги держим в ином месте, или некие промежуточные варианты, как у меня. Пожалуй, есть еще расклад, когда можно рискнуть на все: денег мало, счет легко восстановить с зарплаты, вся жизнь — еще впереди. Тогда это счет, который можно слить, но есть счета, которые никак нельзя, например, если кому 60 лет и у него там 60 миллионов.

Чтобы не говорили, что я вытащил самый красивый график из пяти - по остальным счетам тоже нормально, за год десятки % (лишь по одному около нуля). Это трейдинг, портфель акций с сентября уступает индексу, но к сентябрю обогнал его процентов на 50%, такую альфу уже не пропьешь. В общем, Моментум-модель третий год подряд громит индекс с разгромным счетом. Но итоги года подведем чуть позже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба