27 декабря 2023 Финам Богатырев Семен

Психофинансовый индекс (Finpsy) – новый, инновационный информационно-аналитический продукт в тренде развития современных финансовых знаний, технологий машинного обучения и последних мировых достижений по измерению эмоций в финансовой сфере. Методология его расчета основывается на последних достижениях нарративных финансовых исследований и методах измерения характеристик поведения экономических агентов в соответствии с зарубежным и отечественным опытом создания и использования средств измерения эмоций в финансах, технологиях обработки естественного языка (natural language processing – NLP).

Психофинансовый индекс был представлен научному и финансовому сообществу в 2021 году. С тех пор после многочисленных апробаций и использования в аналитической работе он был усовершенствован. Читателям Finam.ru представлена последняя версия индекса.

Психофинансовый индекс – интегральный индекс замера эмоций на финансовых рынках и в финансовой сфере на основе технологий текстовой обработки в нейросетях и путем замера эмоционального отклонения общепринятых финансовых показателей.

Психофинансовый индекс относится к классу поведенческих инструментов измерения влияния эмоций.

Все финансово-экономические, деловые новости, используемые при расчете индекса, делятся по семизначной шкале, как указано в таблице 1.

Таблица 1. Эмоциональное рейтингование новостей

Психофинансовый индекс – отправная точка в поведенческих исследованиях, мерило настроений в финансовой сфере, социальной и страновой общности людей, индекс замера настроений, психоэмоционального состояния в финансовой среде.

Он строится из нескольких компонентов.

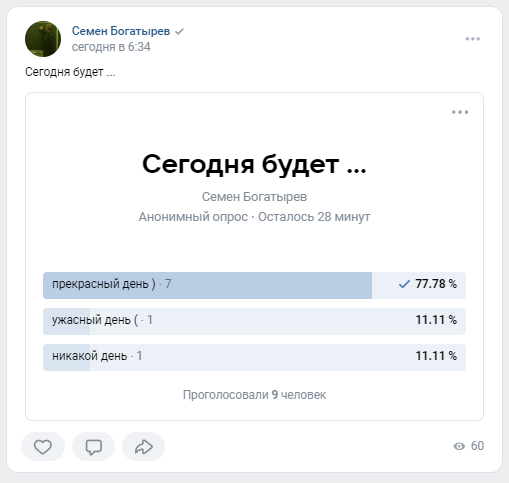

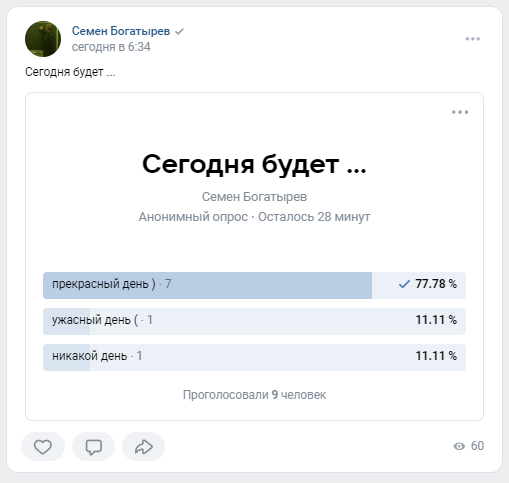

Первая компонента – реальные, ежедневные, непосредственные замеры эмоций в социальных сетях, профессиональных чатах финансистов путем проведения опросов – рисунок 1:

Рисунок 1 - Ежедневные замеры эмоций в социальных сетях путем опроса.

Прекрасный день по используемой шкале имеет значение +3 (7), ужасный день: - 3 (1), никакой день – нейтральное значение, 0. Среднее значение дает балл в рейтинг эмоционального настроя по этому замеру. Расчет – в таблице 2:

Таблица 2. Расчет эмоционального рейтинга по замерам в соцсетях.

31.08.2023 3 человека проголосовали за прекрасный день, 3 – за ужасный, двое – за никакой. Среднее значение – 4 или 0 по шкале с отрицательными значениями.

Вторая компонента: новостной фон и его эмоциональная окраска. Обучающая выборка на протяжении трёх лет складывалась из нескольких разделов. Каждый из них отбирается по качеству информации, уровню доверия к источнику и его компетентности. Сюда входили и интернет-сайты, и телеграмм каналы, и странички в социальных сетях. С февраля 2022 года обучение нейросети психофинансового индекса происходило на выборке из новостей агентства.

Третья часть психофинансового индекса – валютная составляющая. В процессе длительных научных исследований на основе последних теоретических исследований и статистики Банка России был выбран самый оптимальный способ - расчет разницы между курсом наличной продажи и наличной покупки долларов и евро. Чем больше эта разница, спред, тем большей нервозностью одержим рынок. Эти отклонения ранжируются по уже представленной для новостного эмоционального фона семизначной шкале, для сопоставимости измерительного потенциала. Для каждого размера спреда был присвоен свой рейтинг. Статистика для построения интервалов – пики спроса на валюту и нервозности на валютном рынке – таблица 3:

Таблица 3. Статистика для построения интервалов для рейтингования спредов.

Таблица для рейтингования спредов – таблица 4:

Таблица 4. Рейтингование спредов.

Шкала без отрицательных значений используется для машинного обучения. Шкала с отрицательными значениями применяется для визуализации результатов работы психофинансового индекса для широкого круга пользователей на сайте агентства.

Расчет индекса за 15.12.2023 в таблице 5:

Таблица 5. Психофинансовый индекс (Finpsy) на 15.12.2023

Психофинансовый индекс был рассчитан для новых условий, которые сложились на финансовых рынках в 2022 – 2023 годах.

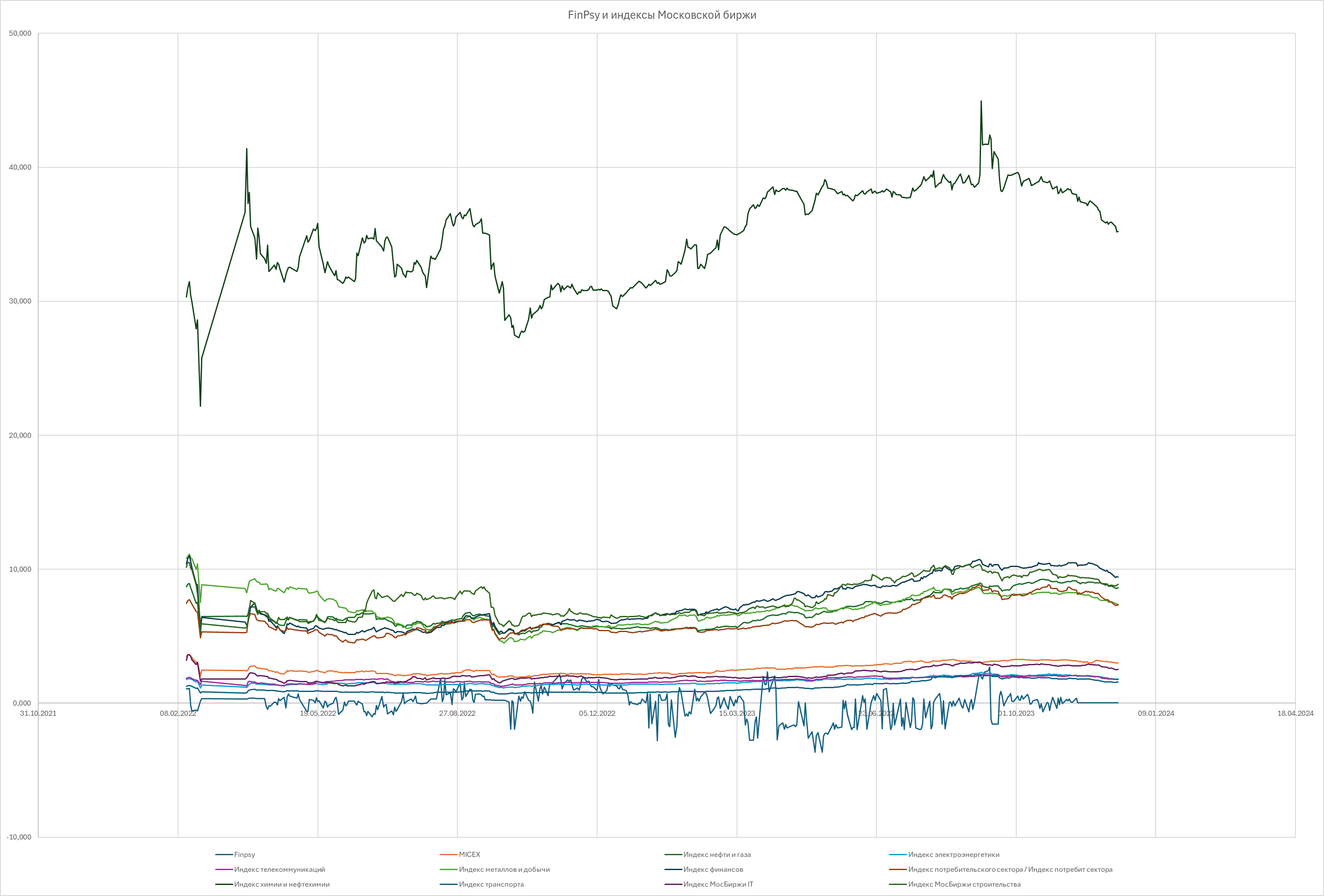

Значения психофинансового индекса были сопоставлены со значениями биржевых индексов Московской биржи – таблица 6:

Таблица 6. Психофинансовый индекс (Finpsy) и российские биржевые индексы (фрагмент анализа).

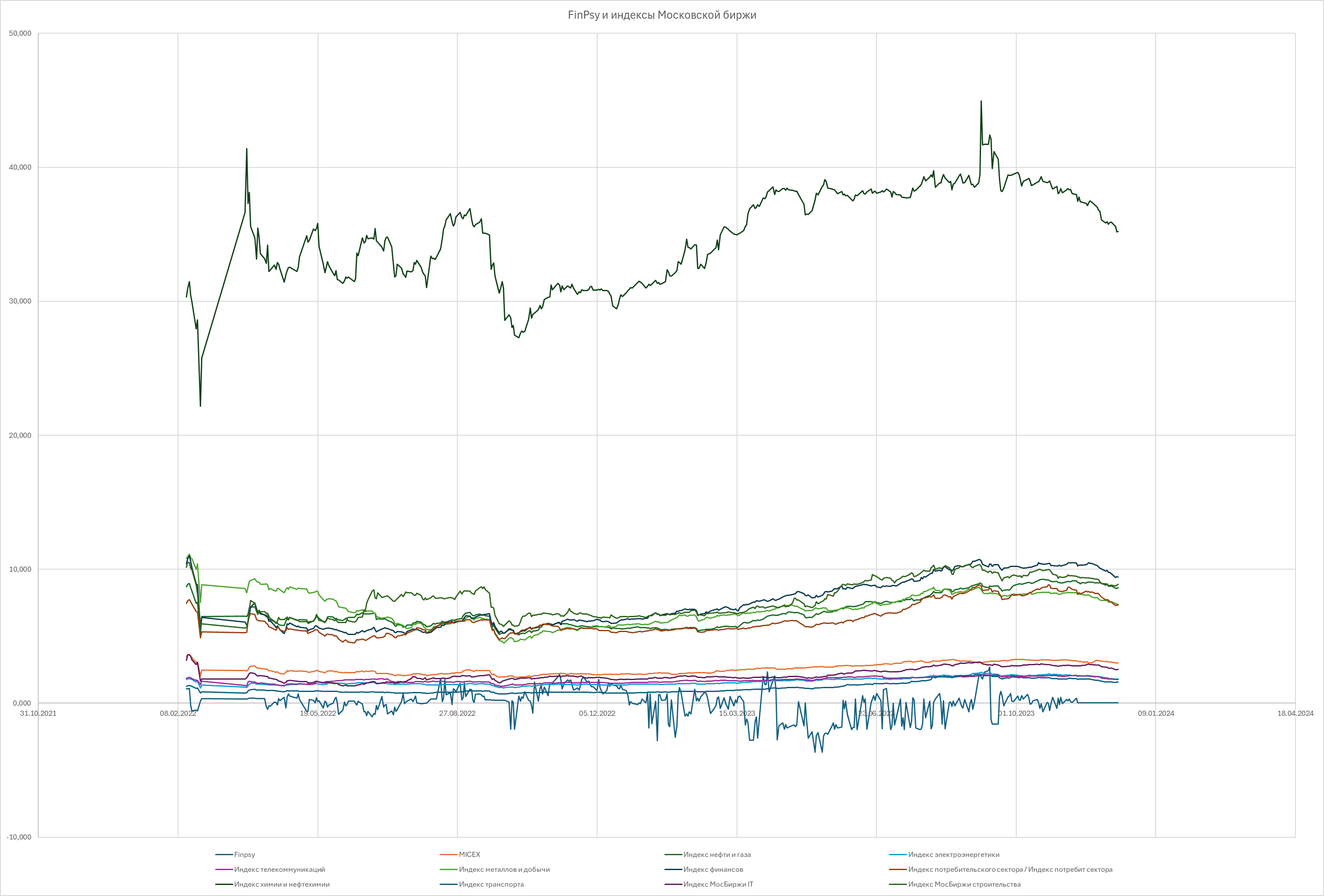

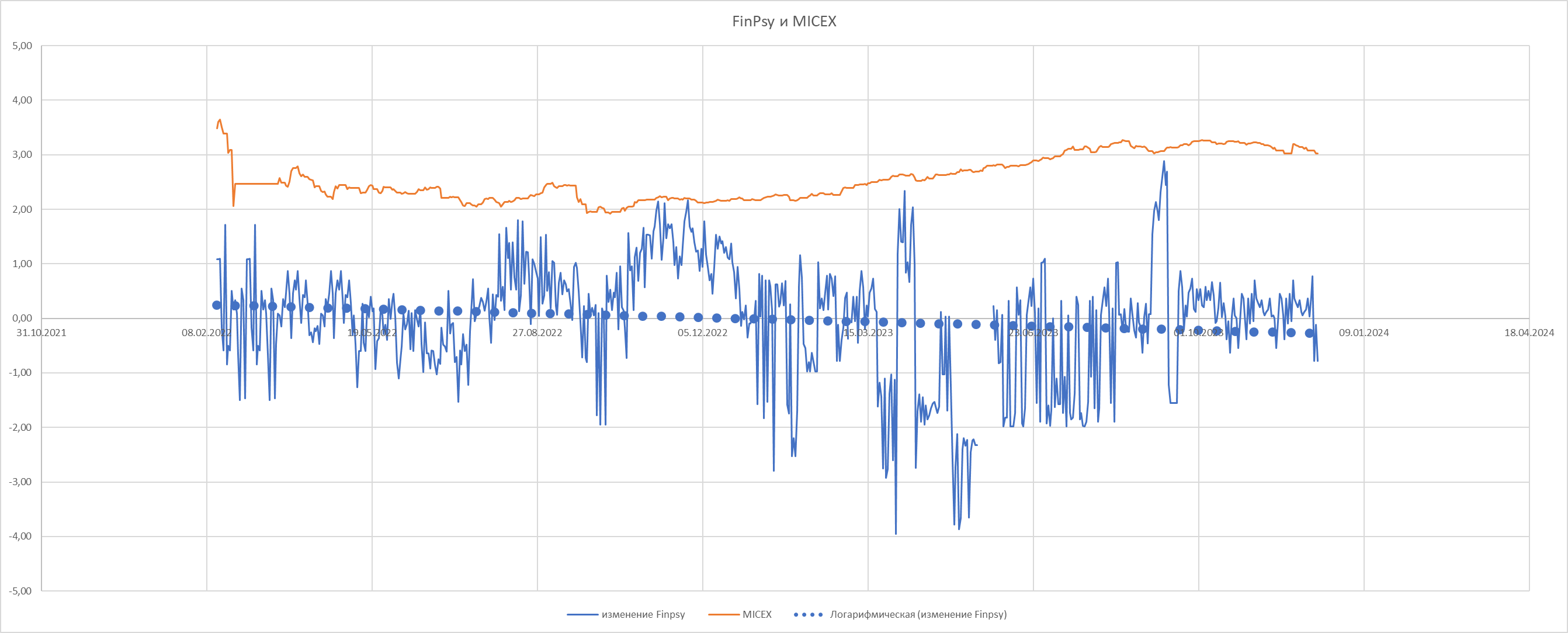

Графическая интерпретация сопоставления индексов – на рисунке 1:

По собранным за два года новых условий функционирования российских финансовых рынков данным были найдены взаимозависимости между значениями психофинансового индекса и значениями индексов Мосбиржи – таблица 7:

Таблица 7. Коэффициенты корреляции FinPsy и индекcами MOEX

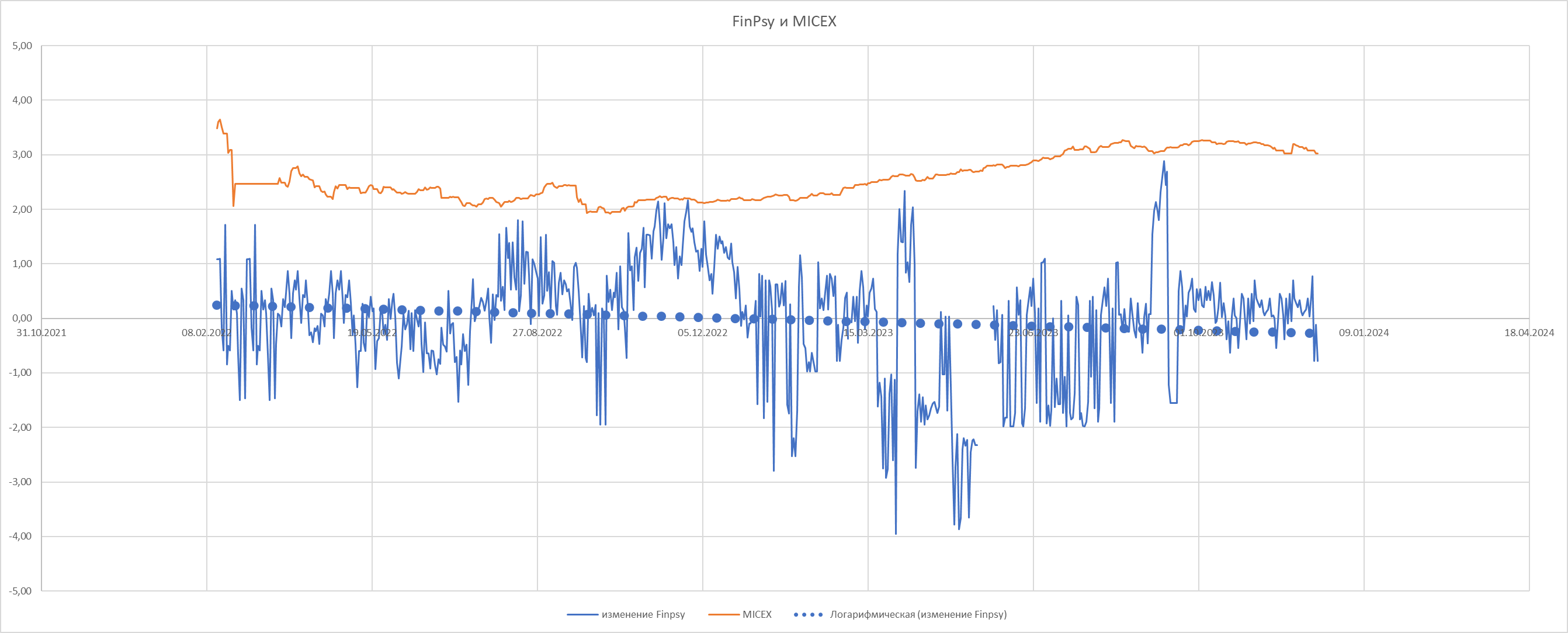

Коэффициент корреляции между изменениями психофинансового индекса и изменениями индекса MOEX минус 0,15.

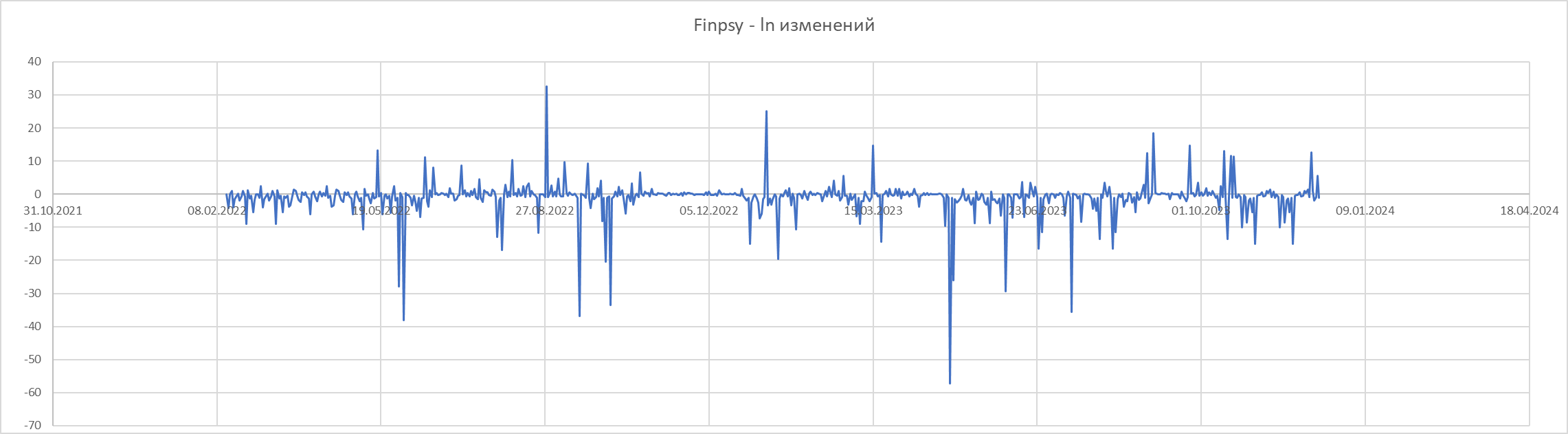

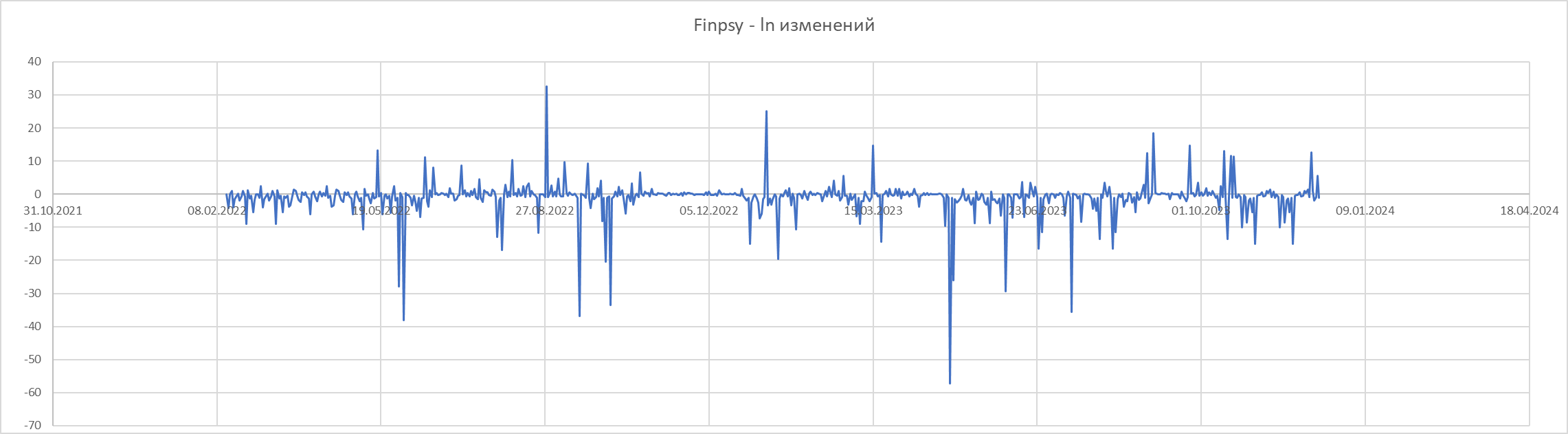

Для использования психофинансового индекса в целях прогнозирования и торговли на финансовых рынках представлен ещё один график – прологарифмированные изменения психофинансового индекса за проанализированный период времени – рисунок 2:

График натурального логарифма изменений психофинансового индекса более иллюстративно изображает периоды эмоционального всплеска настроений.

Практическое использование психофинансового индекса при инвестировании на финансовых рынках

При использовании психофинансового индекса, как и при использовании любых инструментов поведенческих финансов, необходимо прежде всего понимать, что благоприятные настроения, положительный эмоциональный фон не означают роста котировок на рынке. Это красноречиво иллюстрируется отрицательной корреляцией психофинансового индекса, его изменений и направлением изменения индексов биржи: они противоположные.

Тем не менее даже при наличии такой слабой связи видны отраслевые отличия, которые проявляют себя, прежде всего в сезонном контексте. Поэтому первое направление использования психофинансового индекса при разработке инвестиционных рекомендаций – на основании значений и направления изменения психофинансового индекса, в положительную или отрицательную эмоциональную сторону прогнозировать изменение направления доходности в тот или иной отраслевой сегмент.

Главное направление использования поведенческих финансов в инвестиционной практике – это раскрыть текущее содержание инструментов поведенческих финансов к конкретной актуальной ситуации того или иного актива. В связи с использованием измерителя настроений, которым является психофинансовый индекс, психологический инвестиционный анализ касается применения:

эвристики избыточной реакции;

эвристики аффекта;

фрейминг;

когнитивного диссонанса;

теории перспектив.

Для каждого актива диагностируется тот или иной инструмент поведенческих финансов.

Например, эвристика избыточной реакции проявляет себя у участников торгов на фондовом рынке в тот момент, когда выходит сильная негативная или сильная позитивная новость о компании. Инвесторы реагируют на неё избыточно, что приводит к сильному недооцениванию или переоцениванию актива. Например, если фактическая прибыль, отражённая в вышедшей отчетности значительно превышает или меньше запланированной аналитиками, котировки уходят в плюс или минус гораздо больший того, который может быть рассчитан на основе стоимостной оценки в ходе фундаментального анализа. Значение психофинансового индекса в этом случае служит количественным объективным ориентиром для оценки ситуации.

Эвристика аффекта. Фатальная новость о компании может запустить сильные действия по распродаже или, наоборот, ускоренной закупке какого-нибудь актива на фондовом рынке. Действие эвристики аффекта обычно приводит к наиболее крупным потерям инвесторов. Чтобы диагностировать, происходит ли её запуск у инвесторов значение эмоций на рынке, замеренное с помощью психофинансового индекса поможет аналитику четко предупредить ситуацию потерь.

Фрейминг. Часто действия инвесторов на рынке зависят от подачи информации и их решения следуют за той или иной парадигмой, представленной в первоначальной информации. В зависимости от того на какой эмоциональный фон наложена эта подача информации будет развиваться направление изменения котировок. Психофинансовый индекс служит здесь ориентиром.

Теория перспектив. При действии теории перспектив на инвестора в случае получения неожиданной прибыли инвестор постепенно увеличивает аппетит к закупкам активов, в случае возникновения потерь – инвестор сразу сбрасывает актив с еще большими потерями (или делает убыточные закупки). При этом значение психофинансового индекса четко показывает какой эмоциональный фон царит на финансовом рынке.

Конкретные примеры применения Психофинансового индекса для инвестиционных рекомендаций и оценки психологической ситуации на рынках, влияющей на инвестиционные стратегии, решения по покупке и продаже активов

(Примеры на 15.12.2023)

Значение психофинансового индекса – положительное на минимальной отметке 0,44.

Ожидается боковик по основным секторам торговли акций разных отраслей.

Инструменты поведенческих финансов, проявившие себя в этот день на фоне минимально положительного фона.

Проклятие победителя. IPO “Совкомбанка” (SVCB) прошло с наибольшей переоценкой стоимости собственного капитала – 30%. Это одна из крупнейших переоценок рыночной стоимости собственного капитала (теоретической цены акции) по сравнению с котировкой на рынке по российской статистике. Такой высокий показатель переоценки связан с благоприятным эмоциональным фоном финансового рынка.

Краткая справка: проклятие победителя – психологическая концепция, частный случай теории перспектив. Суть проявления этой психологической концепции в поведении инвесторов лучше всего проявляется на торгах с ограниченным активом. Сама психологическая концепция проклятия победителя была обнаружена при исследовании аукционных торгов за право разведки и добычи природных ресурсов: в 70% случаев участники торгов – крупнейшие нефтяные компании, в штате которых были лучшие геологи, инженеры, финансовые аналитики, переплачивали за торгуемый актив. Это отражает иррациональное стремление любой ценой получить ограниченный актив, разыгрываемый на торгах среди участников, каждый из которых стремится купить актив.

Эвристика доступности. Эвристика доступности проявляется в решениях инвесторов искажением вероятности прогнозируемого события под действием впечатления, полученного от событий, оказавших на них влияние, но не связанных непосредственно с самим событием. Иллюстрация на пятницу 15.12.2023 «Курс рубля слабо отреагировал на решение ЦБ повысить ставку до 16%». Объяснение такой слабой реакции на существенное для регулирования курса валюты событие объясняется эвристикой доступности, и смысл этого события раскрывается в самой структуре психофинансового индекса – третью часть эмоциональной оценки составляет валютная часть. Индекс изменяется минимально. На слабое движение курса валюты оказывает влияние искажение вероятности существенных изменений предыдущими ситуациями, когда изменение ставки рефинансирования не оказывало влияния на курс. Это объяснение с точки зрения работающей здесь эвристики – эвристики доступности.

Еще один пример действия эвристики доступности – особенно пессимистичные прогнозы по “Газпрому”. 15.12. вышли прогнозы аналитиков. Аналитики, опрошенные РБК, пессимистично смотрят на акции “Газпрома” в 2024 году, в среднем ожидая курс бумаг по 180 руб. и дивы за 2023 год в размере 20 руб. В поведенческих финансах иррациональные отклонения связаны с неправильным определением вероятности. В данном случае это происходит на минимально оптимистичном фоне, что усиливает эффект. После состоявшихся негативных событий аналитики продолжают сохранять пессимистичный взгляд на вещи, хотя в соответствии с цикличностью экономических процессов после спада, который переживал “Газпром” два прошедших года, будет следовать запрос. Аналитика прогноза чересчур пессимистична, и такую оценку критиков прогнозов поддерживает анализ на основе психофинансового индекса.

Эвристика якорения. После просадки акций “Лукойла” 15.12. перед решениями по дивидендам “Роснефти” и “Татнефти” у лиц, принимающих финансовые решения по установлению размера дивидендов, работает эвристика якорения. Её суть – при неопределённости в установлении числовых параметров лица принимающие финансовые решения берут уже имеющиеся числовые ориентиры, даже если они слабо относятся к текущим рыночным уровням. Это полностью применимо к ситуации, возникшей после объявления дивидендной отсечки по акциям “Лукойла”, когда дивидендная доходность после состоявшегося повышения учетной ставки явно противоречит новым реалиям рынка.

Когнитивный диссонанс. "Газпром" вырос +0,9% на неделе, что вызывает удивление, учитывая снижение цен на природный газ и нефть на мировых рынках. Так как на тему “Газпрома” у трейдеров есть поговорка «"Газпром" растет последним», она и иллюстрирует действие когнитивного диссонанса, так как именно при действии этой психологической концепции лица, принимающие финансовые решения, действуют под впечатлением прежних убеждений, не работающих в новой изменившейся ситуации. Минимальное значение психофинансового индекса замедляет развитие психологических процессов принятия инвестиционных решений.

Еще один пример действия когнитивного диссонанса – акция “Аэрофлота”. На неделе котировка "Аэрофлот" увеличилась на +1,11% на новости о росте объема перевозок в ноябре на 24,8% до 3,6 млн пассажиров, при этом показатель вернулся на докризисные уровни, и перевозчик обещает рост бизнеса за счет развития маршрутной сети как на внутреннем, так и на внешнем рынке, а власти Краснодарского края готовы рассмотреть вопрос открытия аэропорта в Краснодаре, который не работает с 24 февраля прошлого года, что может стать хорошим стимулом роста акций. При этом во внимание не принимаются сильные негативные факторы роста цен на топливо, ремонты самолётов, выход техники из строя. Инвесторы акции продолжают мыслить в старой парадигме, хотя условия и драйверы стоимости уже совершенно другие.

Психофинансовый индекс был представлен научному и финансовому сообществу в 2021 году. С тех пор после многочисленных апробаций и использования в аналитической работе он был усовершенствован. Читателям Finam.ru представлена последняя версия индекса.

Психофинансовый индекс – интегральный индекс замера эмоций на финансовых рынках и в финансовой сфере на основе технологий текстовой обработки в нейросетях и путем замера эмоционального отклонения общепринятых финансовых показателей.

Психофинансовый индекс относится к классу поведенческих инструментов измерения влияния эмоций.

Все финансово-экономические, деловые новости, используемые при расчете индекса, делятся по семизначной шкале, как указано в таблице 1.

Таблица 1. Эмоциональное рейтингование новостей

Психофинансовый индекс – отправная точка в поведенческих исследованиях, мерило настроений в финансовой сфере, социальной и страновой общности людей, индекс замера настроений, психоэмоционального состояния в финансовой среде.

Он строится из нескольких компонентов.

Первая компонента – реальные, ежедневные, непосредственные замеры эмоций в социальных сетях, профессиональных чатах финансистов путем проведения опросов – рисунок 1:

Рисунок 1 - Ежедневные замеры эмоций в социальных сетях путем опроса.

Прекрасный день по используемой шкале имеет значение +3 (7), ужасный день: - 3 (1), никакой день – нейтральное значение, 0. Среднее значение дает балл в рейтинг эмоционального настроя по этому замеру. Расчет – в таблице 2:

Таблица 2. Расчет эмоционального рейтинга по замерам в соцсетях.

31.08.2023 3 человека проголосовали за прекрасный день, 3 – за ужасный, двое – за никакой. Среднее значение – 4 или 0 по шкале с отрицательными значениями.

Вторая компонента: новостной фон и его эмоциональная окраска. Обучающая выборка на протяжении трёх лет складывалась из нескольких разделов. Каждый из них отбирается по качеству информации, уровню доверия к источнику и его компетентности. Сюда входили и интернет-сайты, и телеграмм каналы, и странички в социальных сетях. С февраля 2022 года обучение нейросети психофинансового индекса происходило на выборке из новостей агентства.

Третья часть психофинансового индекса – валютная составляющая. В процессе длительных научных исследований на основе последних теоретических исследований и статистики Банка России был выбран самый оптимальный способ - расчет разницы между курсом наличной продажи и наличной покупки долларов и евро. Чем больше эта разница, спред, тем большей нервозностью одержим рынок. Эти отклонения ранжируются по уже представленной для новостного эмоционального фона семизначной шкале, для сопоставимости измерительного потенциала. Для каждого размера спреда был присвоен свой рейтинг. Статистика для построения интервалов – пики спроса на валюту и нервозности на валютном рынке – таблица 3:

Таблица 3. Статистика для построения интервалов для рейтингования спредов.

Таблица для рейтингования спредов – таблица 4:

Таблица 4. Рейтингование спредов.

Шкала без отрицательных значений используется для машинного обучения. Шкала с отрицательными значениями применяется для визуализации результатов работы психофинансового индекса для широкого круга пользователей на сайте агентства.

Расчет индекса за 15.12.2023 в таблице 5:

Таблица 5. Психофинансовый индекс (Finpsy) на 15.12.2023

Психофинансовый индекс был рассчитан для новых условий, которые сложились на финансовых рынках в 2022 – 2023 годах.

Значения психофинансового индекса были сопоставлены со значениями биржевых индексов Московской биржи – таблица 6:

Таблица 6. Психофинансовый индекс (Finpsy) и российские биржевые индексы (фрагмент анализа).

Графическая интерпретация сопоставления индексов – на рисунке 1:

По собранным за два года новых условий функционирования российских финансовых рынков данным были найдены взаимозависимости между значениями психофинансового индекса и значениями индексов Мосбиржи – таблица 7:

Таблица 7. Коэффициенты корреляции FinPsy и индекcами MOEX

Коэффициент корреляции между изменениями психофинансового индекса и изменениями индекса MOEX минус 0,15.

Для использования психофинансового индекса в целях прогнозирования и торговли на финансовых рынках представлен ещё один график – прологарифмированные изменения психофинансового индекса за проанализированный период времени – рисунок 2:

График натурального логарифма изменений психофинансового индекса более иллюстративно изображает периоды эмоционального всплеска настроений.

Практическое использование психофинансового индекса при инвестировании на финансовых рынках

При использовании психофинансового индекса, как и при использовании любых инструментов поведенческих финансов, необходимо прежде всего понимать, что благоприятные настроения, положительный эмоциональный фон не означают роста котировок на рынке. Это красноречиво иллюстрируется отрицательной корреляцией психофинансового индекса, его изменений и направлением изменения индексов биржи: они противоположные.

Тем не менее даже при наличии такой слабой связи видны отраслевые отличия, которые проявляют себя, прежде всего в сезонном контексте. Поэтому первое направление использования психофинансового индекса при разработке инвестиционных рекомендаций – на основании значений и направления изменения психофинансового индекса, в положительную или отрицательную эмоциональную сторону прогнозировать изменение направления доходности в тот или иной отраслевой сегмент.

Главное направление использования поведенческих финансов в инвестиционной практике – это раскрыть текущее содержание инструментов поведенческих финансов к конкретной актуальной ситуации того или иного актива. В связи с использованием измерителя настроений, которым является психофинансовый индекс, психологический инвестиционный анализ касается применения:

эвристики избыточной реакции;

эвристики аффекта;

фрейминг;

когнитивного диссонанса;

теории перспектив.

Для каждого актива диагностируется тот или иной инструмент поведенческих финансов.

Например, эвристика избыточной реакции проявляет себя у участников торгов на фондовом рынке в тот момент, когда выходит сильная негативная или сильная позитивная новость о компании. Инвесторы реагируют на неё избыточно, что приводит к сильному недооцениванию или переоцениванию актива. Например, если фактическая прибыль, отражённая в вышедшей отчетности значительно превышает или меньше запланированной аналитиками, котировки уходят в плюс или минус гораздо больший того, который может быть рассчитан на основе стоимостной оценки в ходе фундаментального анализа. Значение психофинансового индекса в этом случае служит количественным объективным ориентиром для оценки ситуации.

Эвристика аффекта. Фатальная новость о компании может запустить сильные действия по распродаже или, наоборот, ускоренной закупке какого-нибудь актива на фондовом рынке. Действие эвристики аффекта обычно приводит к наиболее крупным потерям инвесторов. Чтобы диагностировать, происходит ли её запуск у инвесторов значение эмоций на рынке, замеренное с помощью психофинансового индекса поможет аналитику четко предупредить ситуацию потерь.

Фрейминг. Часто действия инвесторов на рынке зависят от подачи информации и их решения следуют за той или иной парадигмой, представленной в первоначальной информации. В зависимости от того на какой эмоциональный фон наложена эта подача информации будет развиваться направление изменения котировок. Психофинансовый индекс служит здесь ориентиром.

Теория перспектив. При действии теории перспектив на инвестора в случае получения неожиданной прибыли инвестор постепенно увеличивает аппетит к закупкам активов, в случае возникновения потерь – инвестор сразу сбрасывает актив с еще большими потерями (или делает убыточные закупки). При этом значение психофинансового индекса четко показывает какой эмоциональный фон царит на финансовом рынке.

Конкретные примеры применения Психофинансового индекса для инвестиционных рекомендаций и оценки психологической ситуации на рынках, влияющей на инвестиционные стратегии, решения по покупке и продаже активов

(Примеры на 15.12.2023)

Значение психофинансового индекса – положительное на минимальной отметке 0,44.

Ожидается боковик по основным секторам торговли акций разных отраслей.

Инструменты поведенческих финансов, проявившие себя в этот день на фоне минимально положительного фона.

Проклятие победителя. IPO “Совкомбанка” (SVCB) прошло с наибольшей переоценкой стоимости собственного капитала – 30%. Это одна из крупнейших переоценок рыночной стоимости собственного капитала (теоретической цены акции) по сравнению с котировкой на рынке по российской статистике. Такой высокий показатель переоценки связан с благоприятным эмоциональным фоном финансового рынка.

Краткая справка: проклятие победителя – психологическая концепция, частный случай теории перспектив. Суть проявления этой психологической концепции в поведении инвесторов лучше всего проявляется на торгах с ограниченным активом. Сама психологическая концепция проклятия победителя была обнаружена при исследовании аукционных торгов за право разведки и добычи природных ресурсов: в 70% случаев участники торгов – крупнейшие нефтяные компании, в штате которых были лучшие геологи, инженеры, финансовые аналитики, переплачивали за торгуемый актив. Это отражает иррациональное стремление любой ценой получить ограниченный актив, разыгрываемый на торгах среди участников, каждый из которых стремится купить актив.

Эвристика доступности. Эвристика доступности проявляется в решениях инвесторов искажением вероятности прогнозируемого события под действием впечатления, полученного от событий, оказавших на них влияние, но не связанных непосредственно с самим событием. Иллюстрация на пятницу 15.12.2023 «Курс рубля слабо отреагировал на решение ЦБ повысить ставку до 16%». Объяснение такой слабой реакции на существенное для регулирования курса валюты событие объясняется эвристикой доступности, и смысл этого события раскрывается в самой структуре психофинансового индекса – третью часть эмоциональной оценки составляет валютная часть. Индекс изменяется минимально. На слабое движение курса валюты оказывает влияние искажение вероятности существенных изменений предыдущими ситуациями, когда изменение ставки рефинансирования не оказывало влияния на курс. Это объяснение с точки зрения работающей здесь эвристики – эвристики доступности.

Еще один пример действия эвристики доступности – особенно пессимистичные прогнозы по “Газпрому”. 15.12. вышли прогнозы аналитиков. Аналитики, опрошенные РБК, пессимистично смотрят на акции “Газпрома” в 2024 году, в среднем ожидая курс бумаг по 180 руб. и дивы за 2023 год в размере 20 руб. В поведенческих финансах иррациональные отклонения связаны с неправильным определением вероятности. В данном случае это происходит на минимально оптимистичном фоне, что усиливает эффект. После состоявшихся негативных событий аналитики продолжают сохранять пессимистичный взгляд на вещи, хотя в соответствии с цикличностью экономических процессов после спада, который переживал “Газпром” два прошедших года, будет следовать запрос. Аналитика прогноза чересчур пессимистична, и такую оценку критиков прогнозов поддерживает анализ на основе психофинансового индекса.

Эвристика якорения. После просадки акций “Лукойла” 15.12. перед решениями по дивидендам “Роснефти” и “Татнефти” у лиц, принимающих финансовые решения по установлению размера дивидендов, работает эвристика якорения. Её суть – при неопределённости в установлении числовых параметров лица принимающие финансовые решения берут уже имеющиеся числовые ориентиры, даже если они слабо относятся к текущим рыночным уровням. Это полностью применимо к ситуации, возникшей после объявления дивидендной отсечки по акциям “Лукойла”, когда дивидендная доходность после состоявшегося повышения учетной ставки явно противоречит новым реалиям рынка.

Когнитивный диссонанс. "Газпром" вырос +0,9% на неделе, что вызывает удивление, учитывая снижение цен на природный газ и нефть на мировых рынках. Так как на тему “Газпрома” у трейдеров есть поговорка «"Газпром" растет последним», она и иллюстрирует действие когнитивного диссонанса, так как именно при действии этой психологической концепции лица, принимающие финансовые решения, действуют под впечатлением прежних убеждений, не работающих в новой изменившейся ситуации. Минимальное значение психофинансового индекса замедляет развитие психологических процессов принятия инвестиционных решений.

Еще один пример действия когнитивного диссонанса – акция “Аэрофлота”. На неделе котировка "Аэрофлот" увеличилась на +1,11% на новости о росте объема перевозок в ноябре на 24,8% до 3,6 млн пассажиров, при этом показатель вернулся на докризисные уровни, и перевозчик обещает рост бизнеса за счет развития маршрутной сети как на внутреннем, так и на внешнем рынке, а власти Краснодарского края готовы рассмотреть вопрос открытия аэропорта в Краснодаре, который не работает с 24 февраля прошлого года, что может стать хорошим стимулом роста акций. При этом во внимание не принимаются сильные негативные факторы роста цен на топливо, ремонты самолётов, выход техники из строя. Инвесторы акции продолжают мыслить в старой парадигме, хотя условия и драйверы стоимости уже совершенно другие.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба