28 декабря 2023 investing.com Новишевски Дамиан

• Золото, похоже, завершит 2023 год на позитивной ноте.

• Графики указывают на очередной рывок к рекордным максимумам.

• На руку «быкам» также играют фундаментальные факторы, в том числе макроэкономические условия, и растущие геополитические риски.

Уходящий 2023 год оказался весьма удачным для золота, показавшего доходность чуть выше 14%.

Резкое увеличение спроса на металл можно объяснить геополитической напряженностью на Ближнем Востоке и ожиданиями того, что Федеральная резервная система (ФРС) начнет в новом году отказываться от ограничительной денежно-кредитной политики.

Это означает начало цикла понижения процентных ставок, который, как ожидается, приведет к ослаблению доллара США и снижению доходности казначейских облигаций.

С технической точки зрения, текущий расклад сил указывает на попытки пробоя из долгосрочного диапазона консолидации, который сохраняется приблизительно с первой половины 2020 года.

Наиболее вероятный сценарий в текущем контексте — продолжение восходящей траектории с первоначальной целью в районе $2100 за унцию.

Продолжится ли «бычий» тренд в 2024 году?

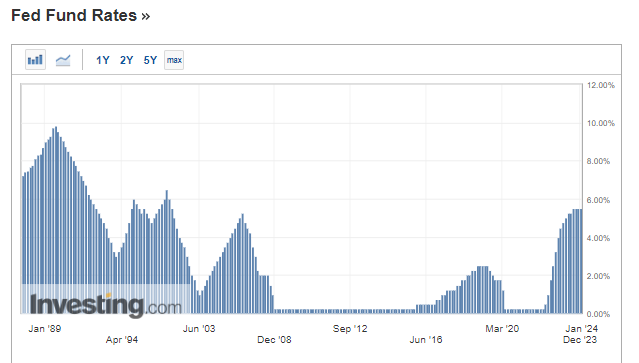

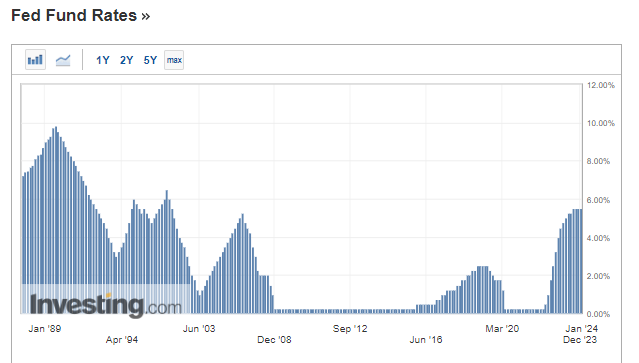

В первом квартале 2022 года ФРС начала один из самых агрессивных циклов повышения процентных ставок за последние десятилетия, увеличив их с нуля до 5,25-5,50% к июлю этого года.

Повышение ставок уже было учтено в котировках в 2021 году, что стало препятствием для динамичного «бычьего» рынка по золоту и привело к затяжному периоду консолидации.

Существенную поддержку рынку не оказали даже боевые действия между Россией и Украиной, которые создали лишь небольшой повышательный импульс. Главным фактором влияния остается политика центробанков ведущих экономик, в первую очередь ФРС.

Ставка по федеральным фондам ФРС

В настоящее время макроэкономические условия вкупе с усиливающейся геополитической напряженностью, по-видимому, создают сочетание факторов, благоприятствующее безудержному «бычьему» рынку.

Последнее заседание ФРС подтвердило сценарий, при котором цикл повышения ставок завершится, а центробанк в следующем году сменит курс и понизит ставки четыре раза.

Обстановка на Ближнем Востоке остается напряженной, что, похоже, подчеркивают слова Биньямина Нетаньяху, который исключил вероятность быстрого завершения конфликта.

Ситуацию еще больше дестабилизируют атаки повстанцев-хуситов (йеменское вооруженное формирование) на грузовые суда в Красном море и гибель иранского генерала, убитого в результате авиаудара израильских ВВС по Сирии.

«Быки» нацелены на уровень $2100

Благодаря недавнему высокому спросу новый исторический максимум был установлен в районе $2150 за унцию, правда цены быстро откатились с этих уровней.

Впрочем, «быки» еще не выдохлись и, судя по всему, смогут окончательно преодолеть ключевое сопротивление в районе круглого уровня $2100, которое за последние годы проверялось на прочность несколько раз.

Фьючерсы на золото – недельный таймфрейм

Естественная цель для «быков» здесь находится в районе $2150, а следующая круглая цель — на уровне $2200.

Потенциальная коррекция, вероятно, будет ограничена линией местного восходящего тренда и зонами спроса около $2000 и $1950 за унцию.

В США в следующем году пройдут выборы, и мы стоим на пороге периода, когда различные заявления могут отразиться на траектории бюджетных расходов, создав потенциальную угрозу с точки зрения сохранения инфляции выше целевого уровня.

Как можно инвестировать в золото

В предстоящем году у инвесторов, желающих инвестировать свои средства именно в золото, будет множество вариантов, включая:

• ETF (биржевые фонды). Эти фонды следуют за ценой золота и торгуются на биржах. Их явное преимущество — обеспечение физическим золотом, которое повышает к ним доверие.

• Физическое золото. Самый распространенный способ приобретения физического золота — покупка слитков и монет, причем выбор зависит от размера вашего портфеля. С учетом комиссий монетного двора этот вариант больше подходит для долгосрочных инвестиций, при которых требуется несколько процентов от прибыли для компенсации издержек.

• Графики указывают на очередной рывок к рекордным максимумам.

• На руку «быкам» также играют фундаментальные факторы, в том числе макроэкономические условия, и растущие геополитические риски.

Уходящий 2023 год оказался весьма удачным для золота, показавшего доходность чуть выше 14%.

Резкое увеличение спроса на металл можно объяснить геополитической напряженностью на Ближнем Востоке и ожиданиями того, что Федеральная резервная система (ФРС) начнет в новом году отказываться от ограничительной денежно-кредитной политики.

Это означает начало цикла понижения процентных ставок, который, как ожидается, приведет к ослаблению доллара США и снижению доходности казначейских облигаций.

С технической точки зрения, текущий расклад сил указывает на попытки пробоя из долгосрочного диапазона консолидации, который сохраняется приблизительно с первой половины 2020 года.

Наиболее вероятный сценарий в текущем контексте — продолжение восходящей траектории с первоначальной целью в районе $2100 за унцию.

Продолжится ли «бычий» тренд в 2024 году?

В первом квартале 2022 года ФРС начала один из самых агрессивных циклов повышения процентных ставок за последние десятилетия, увеличив их с нуля до 5,25-5,50% к июлю этого года.

Повышение ставок уже было учтено в котировках в 2021 году, что стало препятствием для динамичного «бычьего» рынка по золоту и привело к затяжному периоду консолидации.

Существенную поддержку рынку не оказали даже боевые действия между Россией и Украиной, которые создали лишь небольшой повышательный импульс. Главным фактором влияния остается политика центробанков ведущих экономик, в первую очередь ФРС.

Ставка по федеральным фондам ФРС

В настоящее время макроэкономические условия вкупе с усиливающейся геополитической напряженностью, по-видимому, создают сочетание факторов, благоприятствующее безудержному «бычьему» рынку.

Последнее заседание ФРС подтвердило сценарий, при котором цикл повышения ставок завершится, а центробанк в следующем году сменит курс и понизит ставки четыре раза.

Обстановка на Ближнем Востоке остается напряженной, что, похоже, подчеркивают слова Биньямина Нетаньяху, который исключил вероятность быстрого завершения конфликта.

Ситуацию еще больше дестабилизируют атаки повстанцев-хуситов (йеменское вооруженное формирование) на грузовые суда в Красном море и гибель иранского генерала, убитого в результате авиаудара израильских ВВС по Сирии.

«Быки» нацелены на уровень $2100

Благодаря недавнему высокому спросу новый исторический максимум был установлен в районе $2150 за унцию, правда цены быстро откатились с этих уровней.

Впрочем, «быки» еще не выдохлись и, судя по всему, смогут окончательно преодолеть ключевое сопротивление в районе круглого уровня $2100, которое за последние годы проверялось на прочность несколько раз.

Фьючерсы на золото – недельный таймфрейм

Естественная цель для «быков» здесь находится в районе $2150, а следующая круглая цель — на уровне $2200.

Потенциальная коррекция, вероятно, будет ограничена линией местного восходящего тренда и зонами спроса около $2000 и $1950 за унцию.

В США в следующем году пройдут выборы, и мы стоим на пороге периода, когда различные заявления могут отразиться на траектории бюджетных расходов, создав потенциальную угрозу с точки зрения сохранения инфляции выше целевого уровня.

Как можно инвестировать в золото

В предстоящем году у инвесторов, желающих инвестировать свои средства именно в золото, будет множество вариантов, включая:

• ETF (биржевые фонды). Эти фонды следуют за ценой золота и торгуются на биржах. Их явное преимущество — обеспечение физическим золотом, которое повышает к ним доверие.

• Физическое золото. Самый распространенный способ приобретения физического золота — покупка слитков и монет, причем выбор зависит от размера вашего портфеля. С учетом комиссий монетного двора этот вариант больше подходит для долгосрочных инвестиций, при которых требуется несколько процентов от прибыли для компенсации издержек.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба