8 января 2024 investing.com Крамер Майкл

Нам предстоит еще одна важная неделя, в конце которой будут опубликованы индекс потребительских цен (ИПЦ) и индекс цен производителей.

Внимания также заслуживают три аукциона казначейских облигаций. Опубликованные на минувшей неделе макроданные оказались достаточно сильными и свидетельствовали об устойчивости американской экономики.

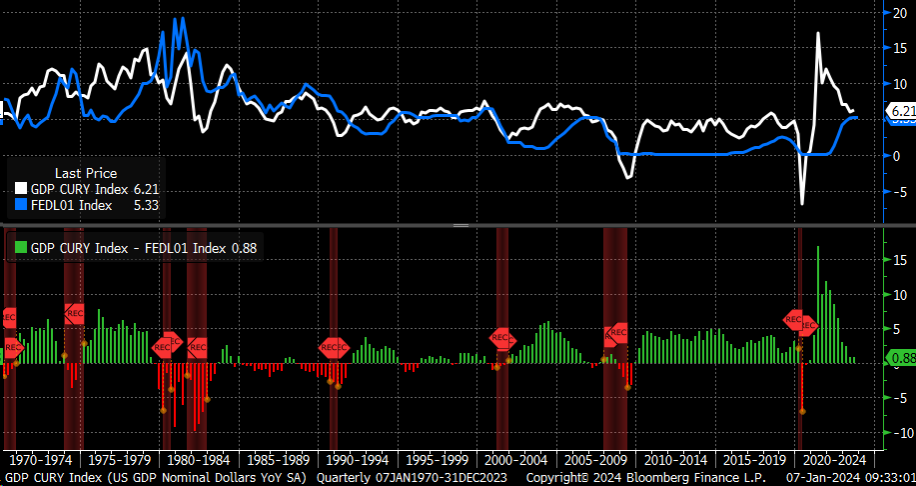

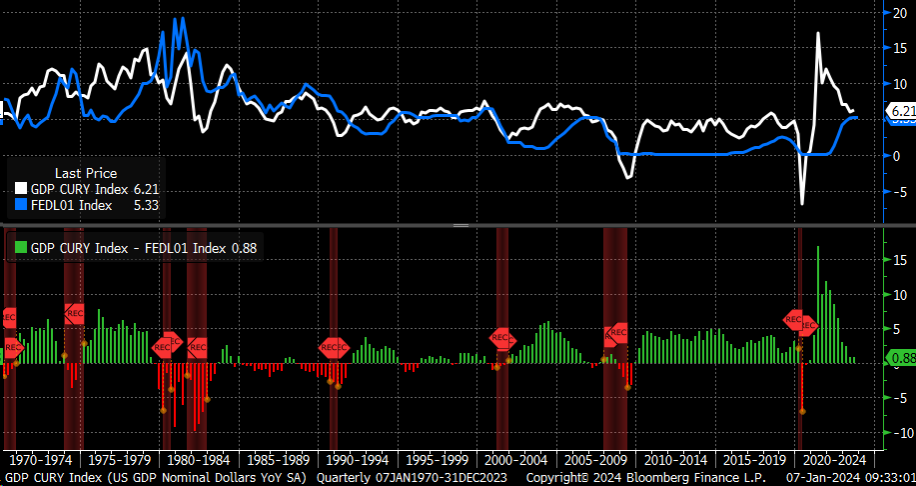

Согласно модели Bloomberg Economics, американский ВВП за четвертый квартал увеличился примерно на 2,3%. По сравнению с третьим кварталом, когда экономика выросла приблизительно на 5%, рост замедлился, тем не менее, это достаточно неплохой показатель.

С учетом примерно 3%-ной инфляции номинальные темпы роста составляют около 5%, что, опять же, весьма неплохо.

При номинальных темпах роста 5% Федеральной резервной системе (ФРС), как мне кажется, будет непросто снижать ставки так агрессивно, как того ожидает рынок.

По состоянию на третий квартал годовые темпы роста номинального ВВП по-прежнему превышали ставку по федеральным фондам ФРС, а при показателе 5% за четвертый квартал ставка и рост ВВП будут почти одинаковыми.

Понижательное давление на экономику возникает, когда ставка по федеральным фондам ФРС начинает превышать рост номинального ВВП на 0,5–1,0%. В этом случае вероятность рецессии увеличивается.

Прогнозы ФРС по росту ВВП

Таким образом, ФРС, как мне кажется, может как минимум проявлять терпение и следить за данными, и публикуемый на этой неделе ИПЦ ей либо поможет, либо нет.

Согласно консенсус-прогнозу, годовой ИПЦ за декабрь составит 3,2%, при этом в инфляционных свопах закладывается результат 3,32%.

Если посмотреть на данные за последние несколько месяцев, то свопы переоценивали ИПЦ лишь один из последних шести раз (с округлением до десятой процента).

Усредненный прогноз превышал ИПЦ три раза.

Так что инфляционные свопы предсказывали ИПЦ лучше, и участникам рынка следует учитывать риск того, что ИПЦ может в этот раз превысить консенсус 3,2%.

Данные по свопам

Если свопы окажутся верными, вероятность того, что ФРС будет снижать ставки так агрессивно, как того ожидает рынок, скорее всего, не будет подтверждена макроданными с учетом предполагаемых темпов роста номинального ВВП.

Центробанку придется дольше сохранять текущий уровень ставок.

Подразумеваемая целевая ставка по федеральным фондам ФРС

ФРС ожидает, что к концу 2024 года ставка по федеральным фондам будет составлять около 4,65%, тогда как свопы указывают на 3,78%, а фьючерсы на ставку по федеральным фондам — на 3,94%. Разница слишком большая, и ее нужно будет устранить.

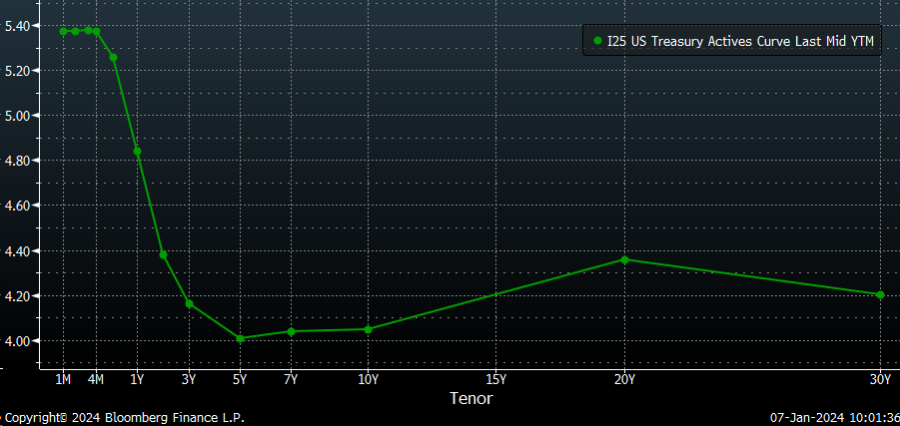

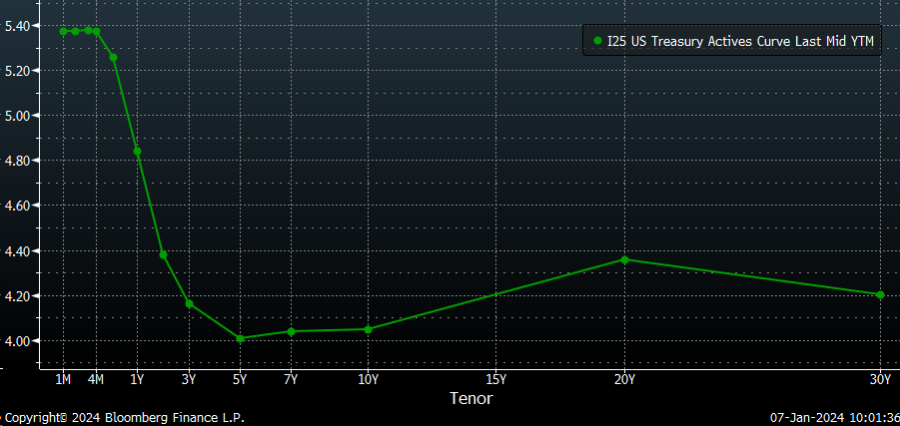

Это, вероятно, приведет к дальнейшему росту доходности по всей кривой, поскольку при инфляции 2% и доходности 5-летних трежерис в 4% получается, что ставка по федеральным фондам ФРС составляет на 2% меньше долгосрочной ставки центробанка 2,5%.

Видимо, это означает, что доходность 5-летних трежерис может вырасти с текущих уровней на 50 базисных пунктов.

Кривая доходности трежерис i25

Доходность 10-летних трежерис в этом случае вряд ли вернется на октябрьские максимумы, однако она может вырасти до 4,5–4,6%.

Поскольку доходность 10-летних трежерис демонстрирует позитивный и мощный импульс после пробоя RSI и мощного пробоя линии нисходящего тренда на графике цены, ей нужно не так много, возможно лишь закрытие выше 200-дневной скользящей средней, чтобы вырасти в сторону 4,25–4,30%.

Данные по инфляции, пожалуй, лишь поддержат начавшийся пробой.

Доходность 10-летних трежерис – дневной таймфрейм

Доллар, вероятно, тоже получит импульс к росту. Хотя американская валюта находится не в таком благоприятном положении, как доходность 10-летних трежерис, она все же может вскоре показать значительный пробой, учитывая, что RSI в целом повышается и совершает пробой в нескольких ключевых местах.

Если индекс доллара превысит район 102,65, он может вырасти примерно до 103,50 и проверить на прочность горизонтальное сопротивление и 200-дневную скользящую среднюю.

Индекс доллара – дневной таймфрейм

S&P 500 вернется на уровни 3600 в 2024 году?

S&P 500 тоже снижается и недавно упал ниже 10-дневной экспоненциальной и 20-дневной простой скользящих средних, при этом потенциальной целью для индекса стала нижняя линия Боллинджера в районе 4580.

S&P 500 – дневной таймфрейм

Разумеется, после роста до верхней линии Боллинджера индекс нередко со временем откатывается к нижней линии, и в данном случае эта нижняя линия находится на недельном таймфрейме в районе 4100.

SPX

На месячном таймфрейме это тоже случается нередко, а значит, индекс может вернуться к минимумам в районе 3600. Именно это произошло в середине 2022, начале 2020, конце 2018 и по ходу 2016 года.

В результате ралли декабря 2023 года индекс поднялся выше верхней линии Боллинджера, а сейчас на дворе, конечно же, уже 2024 год. Понятно, к чему я клоню?

SPX — месячный таймфрейм

Участники рынка очень агрессивно закладывали в котировках понижение процентных ставок, перегнув палку. Кроме того, мультипликатор P/E для S&P 500 по-прежнему слишком высок — 19,4.

Средний мультипликатор для S&P 500 к прогнозируемой на ближайшие 12 месяцев прибыли составляет 16,4. При прибыли около $242 на акцию значение S&P 500 с таким мультипликатором составляло бы около 3960.

И это исходя из того, что прибыль вырастет на 10%. Если же она увеличится всего на 5% и составит $231 на акцию, это будет означать 3790.

Так что с фундаментальной и технической точек зрения не стоит исключать возможность падения рынка к нижней линии Боллинджера на месячном таймфрейме или считать, что это сценарий из разряда фантастики.

Судя по фундаментальным и техническим факторам, этот сценарий вполне вероятен, особенно если доходность облигаций снова будет повышаться, а прибыль не оправдает ожиданий.

SPX

Внимания также заслуживают три аукциона казначейских облигаций. Опубликованные на минувшей неделе макроданные оказались достаточно сильными и свидетельствовали об устойчивости американской экономики.

Согласно модели Bloomberg Economics, американский ВВП за четвертый квартал увеличился примерно на 2,3%. По сравнению с третьим кварталом, когда экономика выросла приблизительно на 5%, рост замедлился, тем не менее, это достаточно неплохой показатель.

С учетом примерно 3%-ной инфляции номинальные темпы роста составляют около 5%, что, опять же, весьма неплохо.

При номинальных темпах роста 5% Федеральной резервной системе (ФРС), как мне кажется, будет непросто снижать ставки так агрессивно, как того ожидает рынок.

По состоянию на третий квартал годовые темпы роста номинального ВВП по-прежнему превышали ставку по федеральным фондам ФРС, а при показателе 5% за четвертый квартал ставка и рост ВВП будут почти одинаковыми.

Понижательное давление на экономику возникает, когда ставка по федеральным фондам ФРС начинает превышать рост номинального ВВП на 0,5–1,0%. В этом случае вероятность рецессии увеличивается.

Прогнозы ФРС по росту ВВП

Таким образом, ФРС, как мне кажется, может как минимум проявлять терпение и следить за данными, и публикуемый на этой неделе ИПЦ ей либо поможет, либо нет.

Согласно консенсус-прогнозу, годовой ИПЦ за декабрь составит 3,2%, при этом в инфляционных свопах закладывается результат 3,32%.

Если посмотреть на данные за последние несколько месяцев, то свопы переоценивали ИПЦ лишь один из последних шести раз (с округлением до десятой процента).

Усредненный прогноз превышал ИПЦ три раза.

Так что инфляционные свопы предсказывали ИПЦ лучше, и участникам рынка следует учитывать риск того, что ИПЦ может в этот раз превысить консенсус 3,2%.

Данные по свопам

Если свопы окажутся верными, вероятность того, что ФРС будет снижать ставки так агрессивно, как того ожидает рынок, скорее всего, не будет подтверждена макроданными с учетом предполагаемых темпов роста номинального ВВП.

Центробанку придется дольше сохранять текущий уровень ставок.

Подразумеваемая целевая ставка по федеральным фондам ФРС

ФРС ожидает, что к концу 2024 года ставка по федеральным фондам будет составлять около 4,65%, тогда как свопы указывают на 3,78%, а фьючерсы на ставку по федеральным фондам — на 3,94%. Разница слишком большая, и ее нужно будет устранить.

Это, вероятно, приведет к дальнейшему росту доходности по всей кривой, поскольку при инфляции 2% и доходности 5-летних трежерис в 4% получается, что ставка по федеральным фондам ФРС составляет на 2% меньше долгосрочной ставки центробанка 2,5%.

Видимо, это означает, что доходность 5-летних трежерис может вырасти с текущих уровней на 50 базисных пунктов.

Кривая доходности трежерис i25

Доходность 10-летних трежерис в этом случае вряд ли вернется на октябрьские максимумы, однако она может вырасти до 4,5–4,6%.

Поскольку доходность 10-летних трежерис демонстрирует позитивный и мощный импульс после пробоя RSI и мощного пробоя линии нисходящего тренда на графике цены, ей нужно не так много, возможно лишь закрытие выше 200-дневной скользящей средней, чтобы вырасти в сторону 4,25–4,30%.

Данные по инфляции, пожалуй, лишь поддержат начавшийся пробой.

Доходность 10-летних трежерис – дневной таймфрейм

Доллар, вероятно, тоже получит импульс к росту. Хотя американская валюта находится не в таком благоприятном положении, как доходность 10-летних трежерис, она все же может вскоре показать значительный пробой, учитывая, что RSI в целом повышается и совершает пробой в нескольких ключевых местах.

Если индекс доллара превысит район 102,65, он может вырасти примерно до 103,50 и проверить на прочность горизонтальное сопротивление и 200-дневную скользящую среднюю.

Индекс доллара – дневной таймфрейм

S&P 500 вернется на уровни 3600 в 2024 году?

S&P 500 тоже снижается и недавно упал ниже 10-дневной экспоненциальной и 20-дневной простой скользящих средних, при этом потенциальной целью для индекса стала нижняя линия Боллинджера в районе 4580.

S&P 500 – дневной таймфрейм

Разумеется, после роста до верхней линии Боллинджера индекс нередко со временем откатывается к нижней линии, и в данном случае эта нижняя линия находится на недельном таймфрейме в районе 4100.

SPX

На месячном таймфрейме это тоже случается нередко, а значит, индекс может вернуться к минимумам в районе 3600. Именно это произошло в середине 2022, начале 2020, конце 2018 и по ходу 2016 года.

В результате ралли декабря 2023 года индекс поднялся выше верхней линии Боллинджера, а сейчас на дворе, конечно же, уже 2024 год. Понятно, к чему я клоню?

SPX — месячный таймфрейм

Участники рынка очень агрессивно закладывали в котировках понижение процентных ставок, перегнув палку. Кроме того, мультипликатор P/E для S&P 500 по-прежнему слишком высок — 19,4.

Средний мультипликатор для S&P 500 к прогнозируемой на ближайшие 12 месяцев прибыли составляет 16,4. При прибыли около $242 на акцию значение S&P 500 с таким мультипликатором составляло бы около 3960.

И это исходя из того, что прибыль вырастет на 10%. Если же она увеличится всего на 5% и составит $231 на акцию, это будет означать 3790.

Так что с фундаментальной и технической точек зрения не стоит исключать возможность падения рынка к нижней линии Боллинджера на месячном таймфрейме или считать, что это сценарий из разряда фантастики.

Судя по фундаментальным и техническим факторам, этот сценарий вполне вероятен, особенно если доходность облигаций снова будет повышаться, а прибыль не оправдает ожиданий.

SPX

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба