12 января 2024 finversia.ru Чайка Федор

Magnificent 7 генерирует здоровые денежные потоки темпами, которые значительно превышают показатели остального рынка, а норма прибыли продолжает повышаться. В этой связи рынок не выглядит перекупленным, уверены аналитики J.P. Morgan.

Ралли в конце года было ошеломляющим благодаря заявлениям руководства Федеральной резервной системы, которые сигнализировали о предстоящем снижении ставок, говорится в отчёте о состоянии рынка от J.P. Morgan.

Как отмечает Мэдисон Фаллер, глобальный инвестиционный стратег JPM, 2023 год стал третьим лучшим годом для глобального распределения акций/облигаций в соотношении 60/40 за последние 20 лет, уступив только 2009 и 2019 годам.

Индекс S&P500 продемонстрировал рост на 26%, а позднее возвращение облигаций привело к росту фиксированного дохода в США на 5,5%, что положило конец двухлетней полосе неудач.

– Мы по-прежнему верим в конструктивный путь продвижения вперёд и инвестиционные возможности, которые мы изложили в нашем прогнозе на 2024 год. Тем не менее, стоит признать, что 2024 год начался не на такой высокой ноте, и некоторые теперь беспокоятся, что лучшие результаты видны в зеркале заднего вида, – отметил стратег.

По его словам, следует ожидать некоторой неустойчивости после сильного роста.

Более тяжёлые первые недели не обязательно являются предвестником плохого года. С 1950 года зафиксировано 28 случаев с отрицательной первой неделей, но 17 из 28 лет (более 60%) всё равно завершили год с повышением индекса. Начало любого года также имеет тенденцию к более неустойчивой торговле: если посмотреть на последние 30 лет, то в январе и феврале в среднем наблюдалась большая волатильность, чем в большинстве других месяцев.

Тем не менее, поводов, чтобы оптимизм сменился пессимизмом нет, уверены в JPM. А вот для оптимизма есть три причины.

1. Сила, как правило, сигнализирует о большей силе

В конце прошлой недели индекс S&P500 находился всего на 2% ниже своего исторического максимума, достигнутого два года назад на этой неделе. Некоторые беспокоятся, что они «упустили это», и задаются вопросом, действительно ли сейчас подходящее время для инвестиций. Но инвестирование на рекордно высоком уровне по сравнению с отсутствием исторически не приводило к существенной разнице в будущей доходности.

За последние 50 или около того лет, если бы вы инвестировали в S&P 500 на рекордно высоком уровне, ваши инвестиции были бы выше годом позже более чем в 70% случаев при средней доходности в 12%, подсчитал стратег JPM.

– Разница в инвестировании в любое время (включая как рекордные, так и не рекордные) также не имеет большого значения (средняя доходность составляет 10,5%), – подчеркнул Фаллер.

2. Исторически сложилось так, что подобные условия были хорошим временем для инвестирования

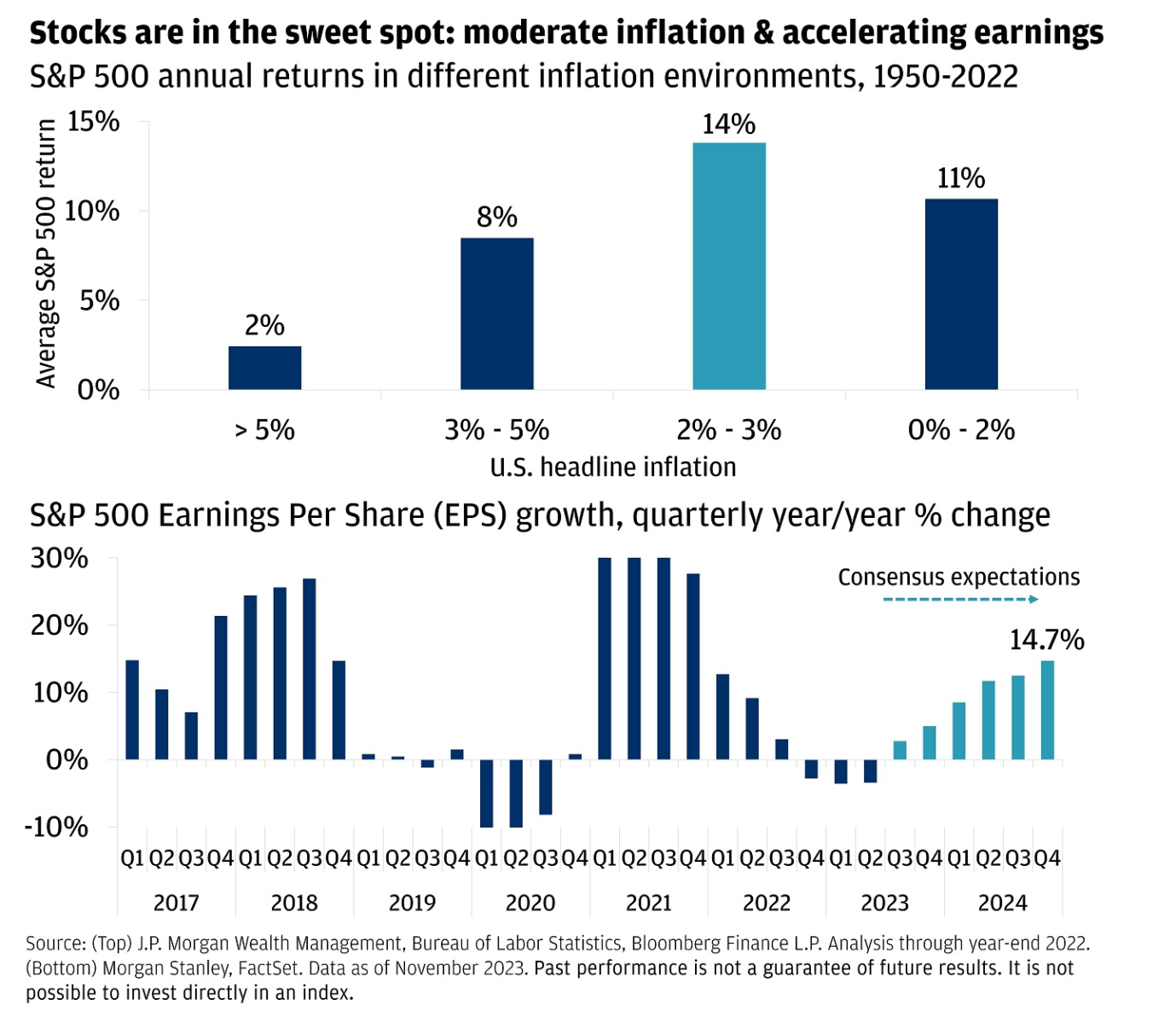

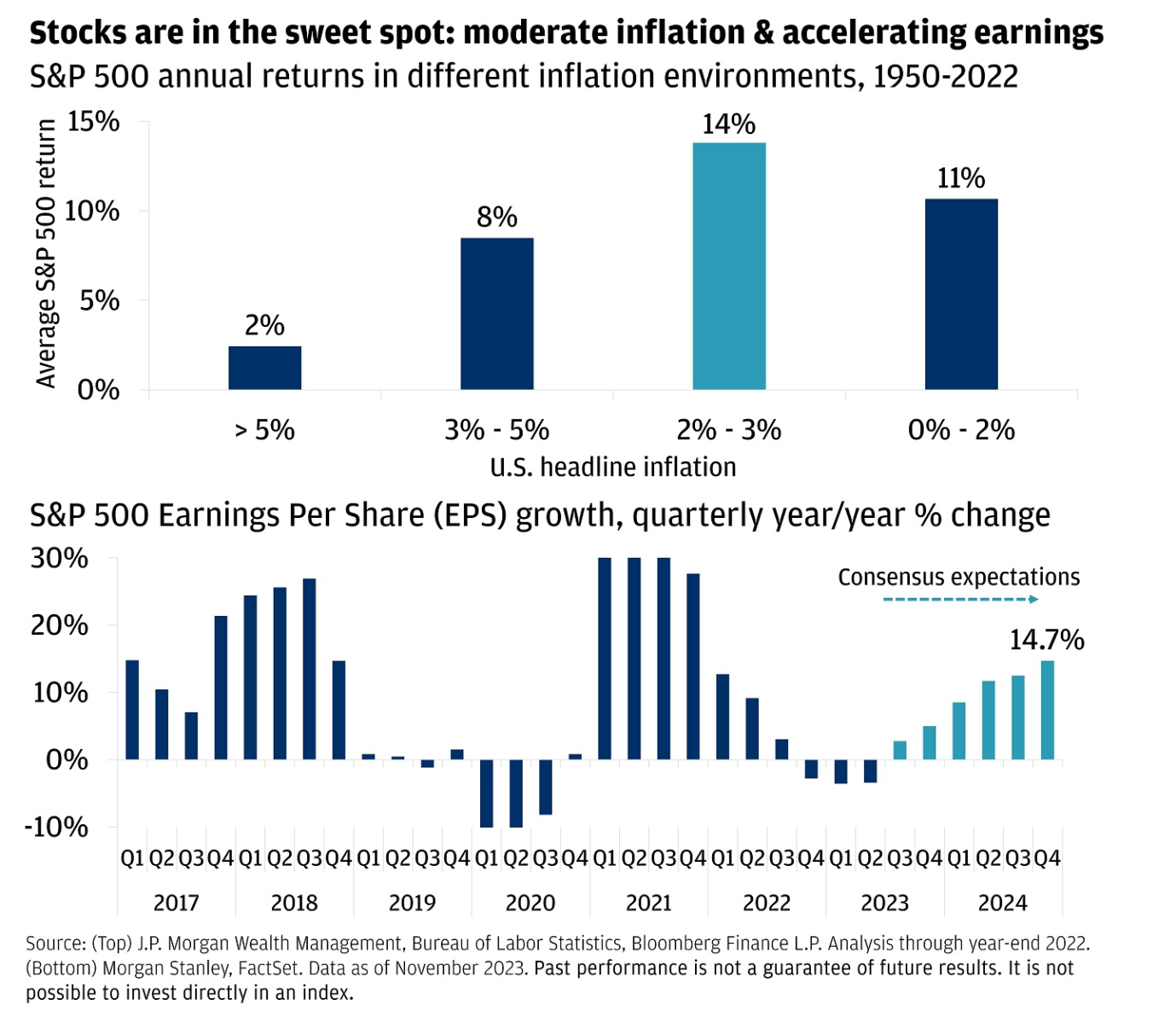

Времена, подобные нынешним, отмеченные снижением инфляции, устойчивым ростом доходов и смягчением политики ФРС, как правило, указывают на благоприятные условия для акций. Например, периоды инфляции в диапазоне от 2% до 3% обычно обеспечивают самую высокую доходность для S&P500.

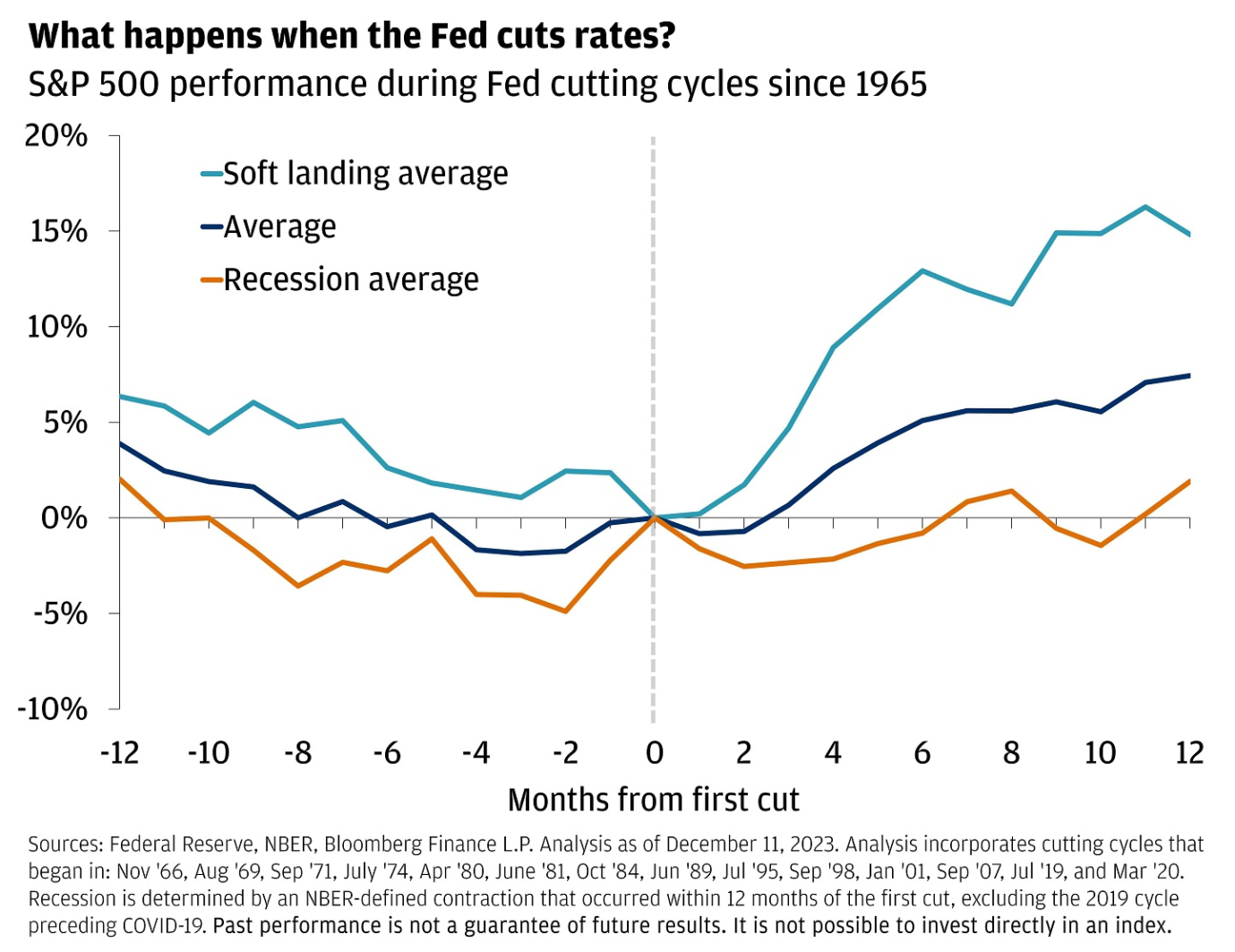

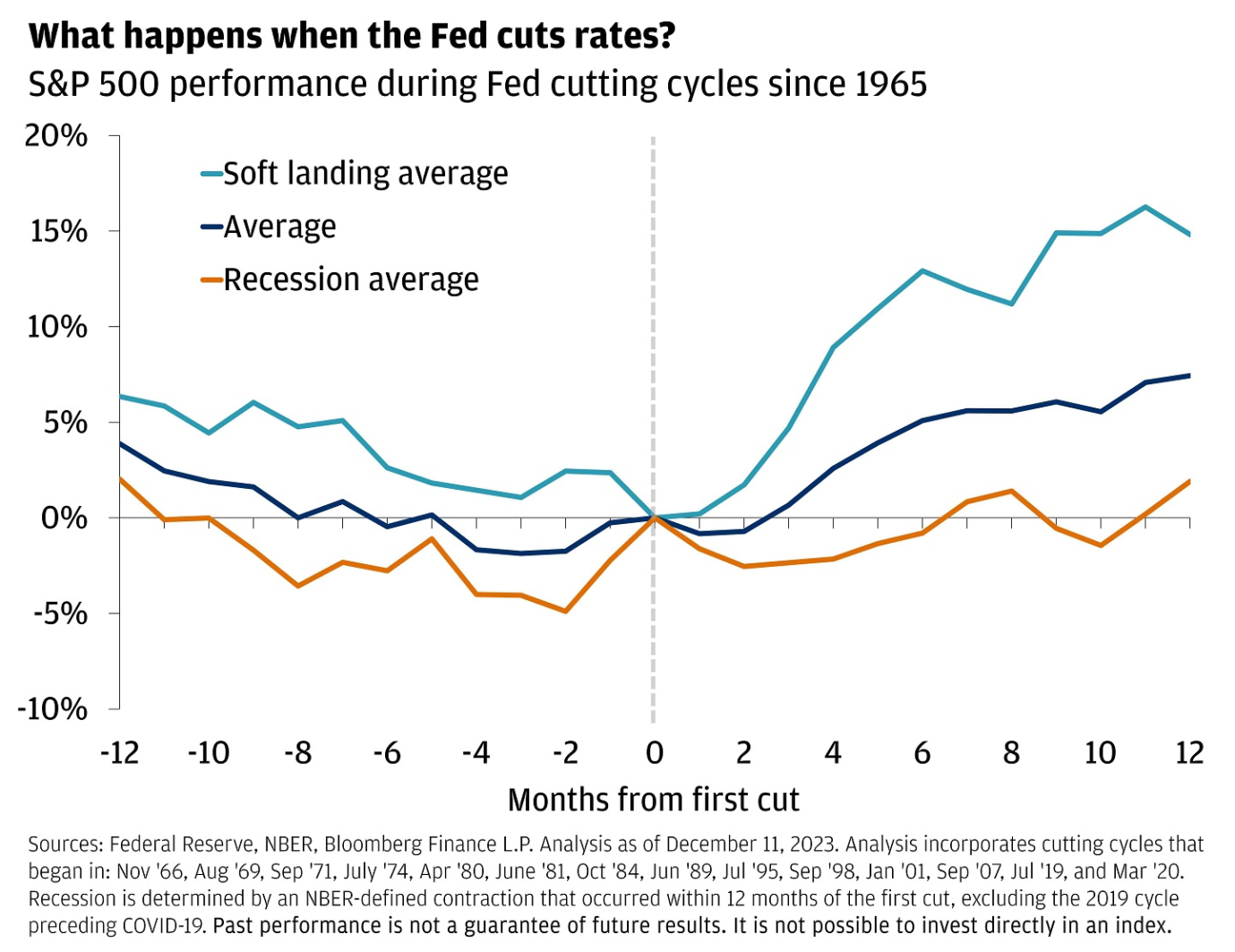

В JPM также рассмотрели исторические циклы снижения ставок ФРС – как при мягкой посадке, так и при рецессиях, начиная с 1965 года. Итак, индекс S&P500 обычно растёт в среднем примерно на 15% при мягкой посадке в течение года после первого снижения ставки. Более того, пять из 10 лучших лет для акций за это время пришлись на то время, когда ФРС снижала ставки без рецессии: 1985 (+32%), 1989 (+32%), 1995 (+38%), 1998 (+29%), 2019 (+31%).

3. Рынок, возможно, не такой дорогой, как вы думаете

Всплеск цен на акции в конце 2023 года подтолкнул оценки выше, особенно после того, как взлетела Magnificent 7 (Великолепная семёрка). На эти семь компаний в конечном итоге пришлось 60% прибыли S&P500 за 2023 год. Тем не менее, поскольку big tech лидирует по потерям в начале года, некоторые опасаются, что ее рост не был устойчивым и означает слабость для рынка в целом.

– Мы хотели бы отметить, что big tech (и технологии в целом) уже претерпели серьёзную коррекцию курса в 2022 году, переориентировавшись и сократив расходы, чтобы вернуться к прибыльности в 2023 году. Как отмечает Майкл Чембалест, руководитель инвестиционной стратегии J.P. Morgan Asset Management, в своём обзоре рынка на 2024 год, Magnificent 7 генерирует здоровые денежные потоки темпами, которые значительно превышают показатели остального рынка, а норма прибыли продолжает повышаться. Скорректировав оценки крупных технологических компаний с учётом их более высоких ожиданий роста прибыли в долгосрочной перспективе, рынок выглядит не таким уж завышенным.

Более того, недавно пострадавшие сегменты рынка на самом деле чувствуют себя хорошо в условиях недавней волатильности: здравоохранение, банки, коммунальные услуги и товары первой необходимости – все они демонстрируют лучшие результаты на этой неделе, добавляет Фаллер.

Аналитик настаивает на том, что «выбор времени выхода на рынок может быть опасной привычкой» – ни у кого нет хрустального шара, и, хотя может быть удобно сидеть с наличными, это может привести к упущению возможностей для роста и приумножения богатства с течением времени.

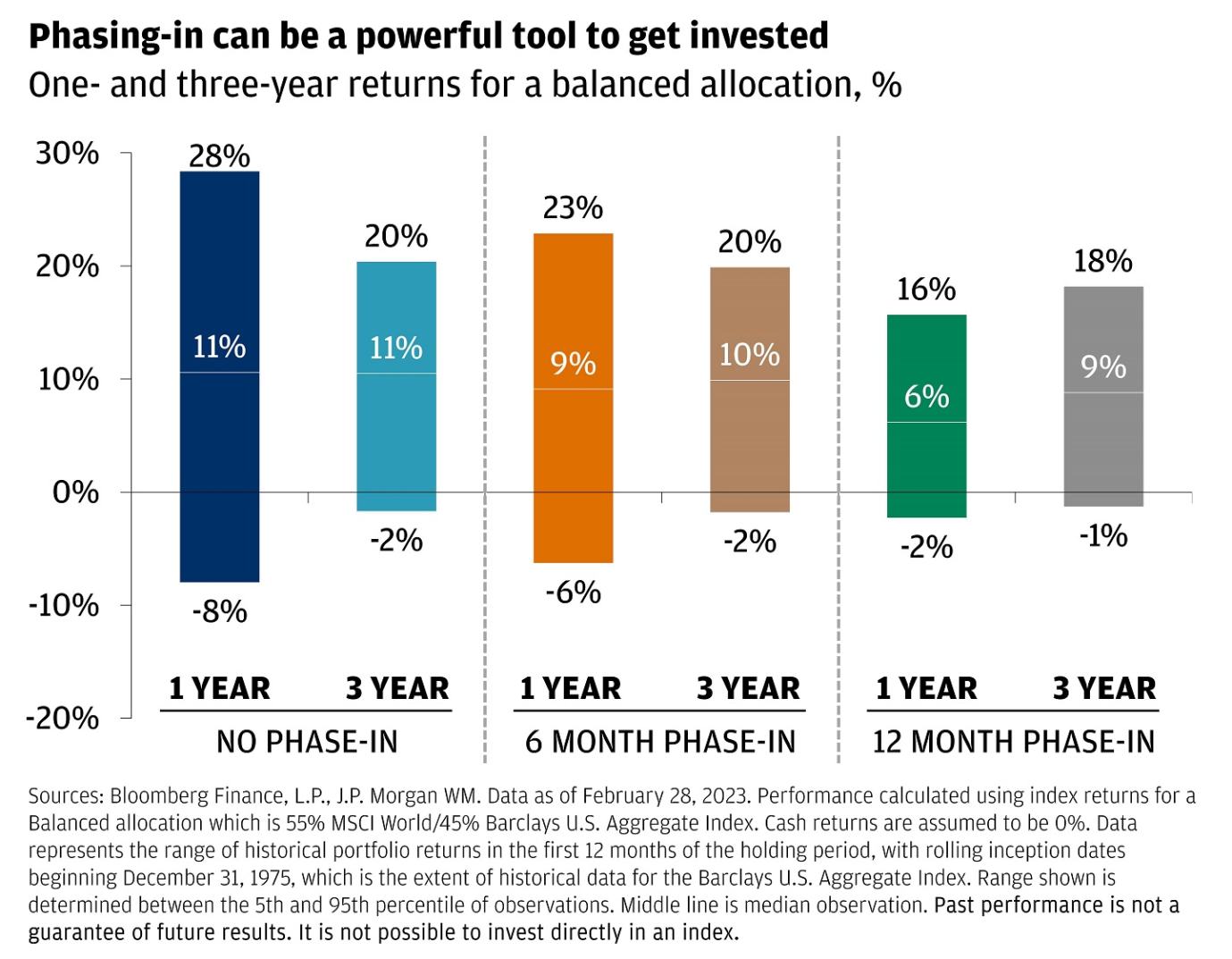

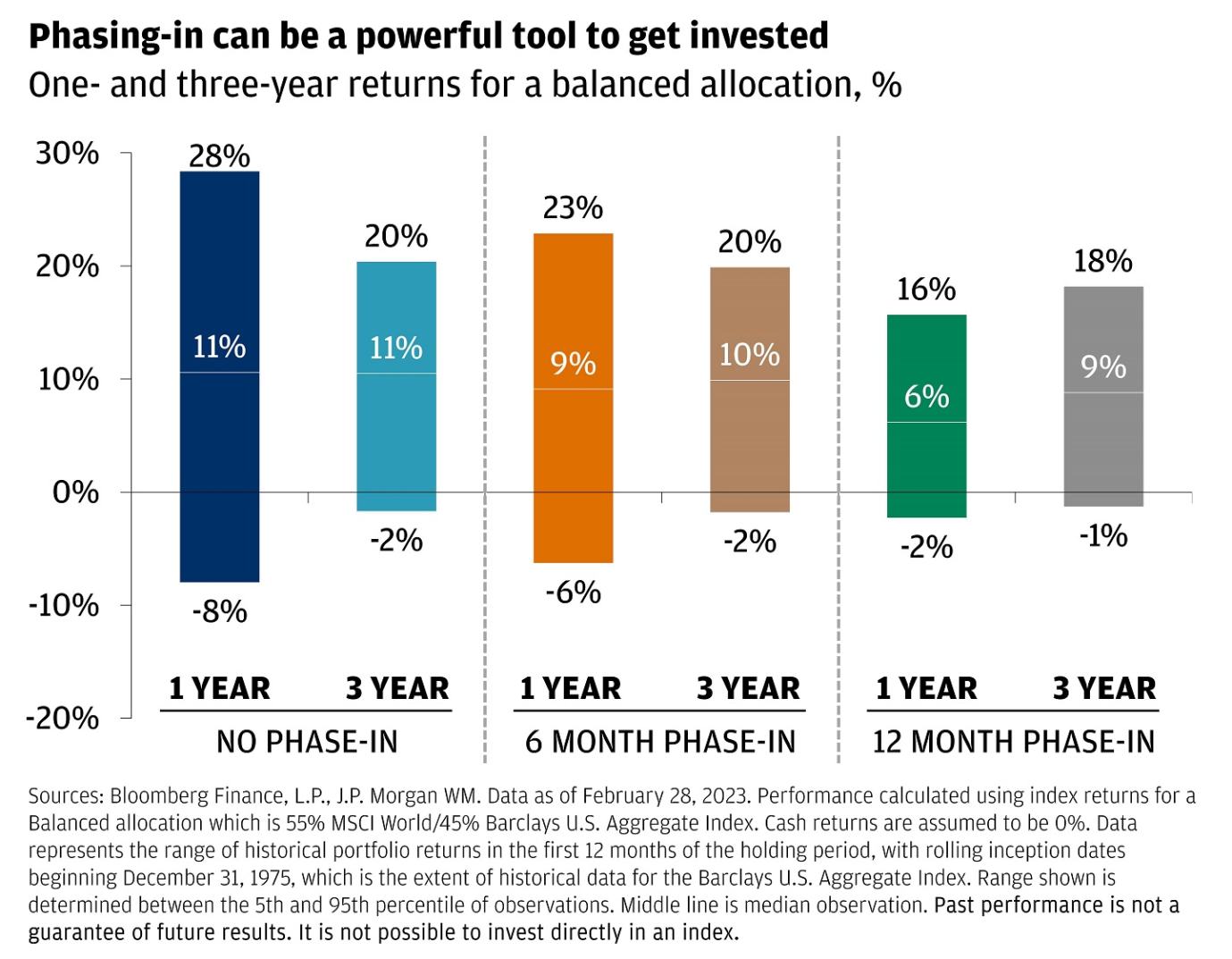

Вложение всего сразу может показаться пугающим, особенно в трудное начало года. Поэтапное внедрение в течение нескольких месяцев может стать мощным инструментом для начала работы.

На приведённой ниже диаграмме показано влияние доходности за один и три года на сбалансированное распределение средств с 1975 года, сравнивается опыт немедленного инвестирования по сравнению с поэтапным инвестированием в течение шести или 12 месяцев.

Поскольку рынки акций и облигаций имеют тенденцию к росту с течением времени, использование всех наличных средств авансом обычно приводит к наибольшей доходности, но сопряжено с большей изменчивостью. Для сравнения, поэтапное привлечение диверсифицирует риски по срокам и помогает снизить риск просадки – без существенного снижения доходности.

Ралли в конце года было ошеломляющим благодаря заявлениям руководства Федеральной резервной системы, которые сигнализировали о предстоящем снижении ставок, говорится в отчёте о состоянии рынка от J.P. Morgan.

Как отмечает Мэдисон Фаллер, глобальный инвестиционный стратег JPM, 2023 год стал третьим лучшим годом для глобального распределения акций/облигаций в соотношении 60/40 за последние 20 лет, уступив только 2009 и 2019 годам.

Индекс S&P500 продемонстрировал рост на 26%, а позднее возвращение облигаций привело к росту фиксированного дохода в США на 5,5%, что положило конец двухлетней полосе неудач.

– Мы по-прежнему верим в конструктивный путь продвижения вперёд и инвестиционные возможности, которые мы изложили в нашем прогнозе на 2024 год. Тем не менее, стоит признать, что 2024 год начался не на такой высокой ноте, и некоторые теперь беспокоятся, что лучшие результаты видны в зеркале заднего вида, – отметил стратег.

По его словам, следует ожидать некоторой неустойчивости после сильного роста.

Более тяжёлые первые недели не обязательно являются предвестником плохого года. С 1950 года зафиксировано 28 случаев с отрицательной первой неделей, но 17 из 28 лет (более 60%) всё равно завершили год с повышением индекса. Начало любого года также имеет тенденцию к более неустойчивой торговле: если посмотреть на последние 30 лет, то в январе и феврале в среднем наблюдалась большая волатильность, чем в большинстве других месяцев.

Тем не менее, поводов, чтобы оптимизм сменился пессимизмом нет, уверены в JPM. А вот для оптимизма есть три причины.

1. Сила, как правило, сигнализирует о большей силе

В конце прошлой недели индекс S&P500 находился всего на 2% ниже своего исторического максимума, достигнутого два года назад на этой неделе. Некоторые беспокоятся, что они «упустили это», и задаются вопросом, действительно ли сейчас подходящее время для инвестиций. Но инвестирование на рекордно высоком уровне по сравнению с отсутствием исторически не приводило к существенной разнице в будущей доходности.

За последние 50 или около того лет, если бы вы инвестировали в S&P 500 на рекордно высоком уровне, ваши инвестиции были бы выше годом позже более чем в 70% случаев при средней доходности в 12%, подсчитал стратег JPM.

– Разница в инвестировании в любое время (включая как рекордные, так и не рекордные) также не имеет большого значения (средняя доходность составляет 10,5%), – подчеркнул Фаллер.

2. Исторически сложилось так, что подобные условия были хорошим временем для инвестирования

Времена, подобные нынешним, отмеченные снижением инфляции, устойчивым ростом доходов и смягчением политики ФРС, как правило, указывают на благоприятные условия для акций. Например, периоды инфляции в диапазоне от 2% до 3% обычно обеспечивают самую высокую доходность для S&P500.

В JPM также рассмотрели исторические циклы снижения ставок ФРС – как при мягкой посадке, так и при рецессиях, начиная с 1965 года. Итак, индекс S&P500 обычно растёт в среднем примерно на 15% при мягкой посадке в течение года после первого снижения ставки. Более того, пять из 10 лучших лет для акций за это время пришлись на то время, когда ФРС снижала ставки без рецессии: 1985 (+32%), 1989 (+32%), 1995 (+38%), 1998 (+29%), 2019 (+31%).

3. Рынок, возможно, не такой дорогой, как вы думаете

Всплеск цен на акции в конце 2023 года подтолкнул оценки выше, особенно после того, как взлетела Magnificent 7 (Великолепная семёрка). На эти семь компаний в конечном итоге пришлось 60% прибыли S&P500 за 2023 год. Тем не менее, поскольку big tech лидирует по потерям в начале года, некоторые опасаются, что ее рост не был устойчивым и означает слабость для рынка в целом.

– Мы хотели бы отметить, что big tech (и технологии в целом) уже претерпели серьёзную коррекцию курса в 2022 году, переориентировавшись и сократив расходы, чтобы вернуться к прибыльности в 2023 году. Как отмечает Майкл Чембалест, руководитель инвестиционной стратегии J.P. Morgan Asset Management, в своём обзоре рынка на 2024 год, Magnificent 7 генерирует здоровые денежные потоки темпами, которые значительно превышают показатели остального рынка, а норма прибыли продолжает повышаться. Скорректировав оценки крупных технологических компаний с учётом их более высоких ожиданий роста прибыли в долгосрочной перспективе, рынок выглядит не таким уж завышенным.

Более того, недавно пострадавшие сегменты рынка на самом деле чувствуют себя хорошо в условиях недавней волатильности: здравоохранение, банки, коммунальные услуги и товары первой необходимости – все они демонстрируют лучшие результаты на этой неделе, добавляет Фаллер.

Аналитик настаивает на том, что «выбор времени выхода на рынок может быть опасной привычкой» – ни у кого нет хрустального шара, и, хотя может быть удобно сидеть с наличными, это может привести к упущению возможностей для роста и приумножения богатства с течением времени.

Вложение всего сразу может показаться пугающим, особенно в трудное начало года. Поэтапное внедрение в течение нескольких месяцев может стать мощным инструментом для начала работы.

На приведённой ниже диаграмме показано влияние доходности за один и три года на сбалансированное распределение средств с 1975 года, сравнивается опыт немедленного инвестирования по сравнению с поэтапным инвестированием в течение шести или 12 месяцев.

Поскольку рынки акций и облигаций имеют тенденцию к росту с течением времени, использование всех наличных средств авансом обычно приводит к наибольшей доходности, но сопряжено с большей изменчивостью. Для сравнения, поэтапное привлечение диверсифицирует риски по срокам и помогает снизить риск просадки – без существенного снижения доходности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба