15 января 2024 Финансовый Архитектор

Вообще, я не пишу хайповые статьи, и этот раз не станет исключением. Лучше я напишу полезную и не популярную статью, но к своим запискам смогу вернуться в будущем. И если для кого-то такой формат интересен, то добро пожаловать:)

И так, вы когда-нибудь интересовались вопросом самостоятельного формирования своей пенсии? Если да, то эта статья может быть для вас интересной. В ней я разбираюсь некоторые тезисы из исследования крупнейших в мире пенсионных фондов, проведенное Thinking Ahead Institute в 2023 году. Поехали.

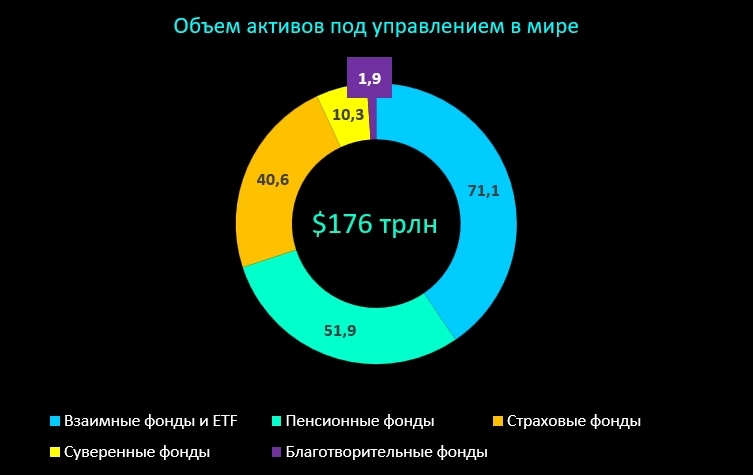

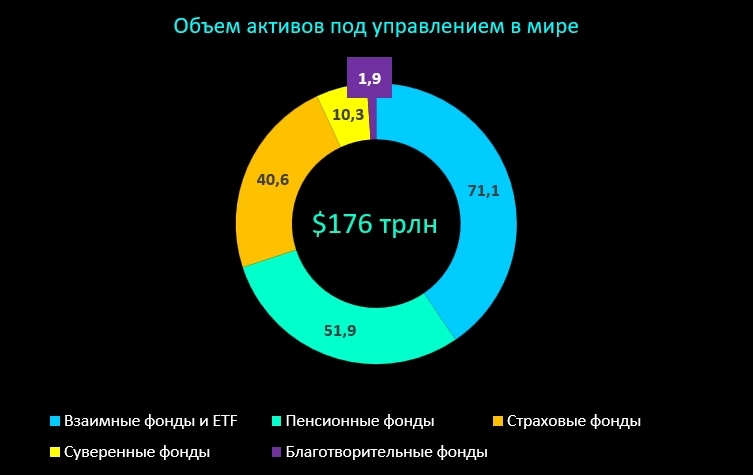

Кто управляет деньгами мира

Распределение активов по владельцам (управляющим) за 2022 год, Thinking Ahead Institute

Пенсионные фонды владеют (управляют) активами на сумму $51,9 трлн или 29,5% от мировых денег (активов). Для удобства читателей я русифицировал иллюстрации из оригинального исследования и переделал их визуализацию, так как на мой вкус авторы исследования плохо рисуют.

Кстати, если смотреть на англоязычную версию материала, то там используется слово «owners», то есть «владельцы» и сразу же дается пояснение, что в данном случае «владелец» работает на благо своих бенефициаров и вкладчиков, то есть по сути является наемным управляющим.

Страны с наибольшим объемом пенсионных сбережений

Данные за 2022 год, Thinking Ahead Institute

На 7 стран с крупнейшими пенсионными сбережениями приходится 84% от мировых пенсионных денег. Здесь важно понимать, что во всех перечисленных странах основной объем пенсий платится из сбережений, которые люди сделали сами, в том числе за счет софинансирования от работодателя.

В России тоже можно самостоятельно вкладываться в негосударственные пенсионные фонды, в том числе, некоторые работодатели готовы софинансировать такие накопления, но основной объем пенсий платится по распределительной схеме, то есть за счет текущих взносов работающих граждан, а дефицит ПФР покрывается из федерального бюджета.

Куда инвестируют пенсионные накопления

Данные за 2022 год, Thinking Ahead Institute

С этого момента, на мой вкус, начинается самая интересная информация для тех, кто самостоятельно копит на свою пенсию (не обязательно это делать через НПФ, возможно, кто-то покупает акции, облигации, копит на вкладах, скупает квартиры и даже золото).

Последние 20 лет в портфелях пенсионных фондов падает доля акций и облигаций, за счет роста альтернативных вложений.

Прочие средства — это альтернативные инвестиции, такие как недвижимость, хедж-фонды, инвестиции в непубличные компании, товары и так далее.

Данные за 2022 год, Thinking Ahead Institute

Среди пенсионных фондов разных стран нет единства, доля вложений в разные классы активов может сильно отличаться, и этому есть вполне конкретное объяснение.

Данные за 2022 год, Thinking Ahead Institute, авторы исследований не включили сюда Швейцарию из-за особенностей швейцарской пенсионной системы

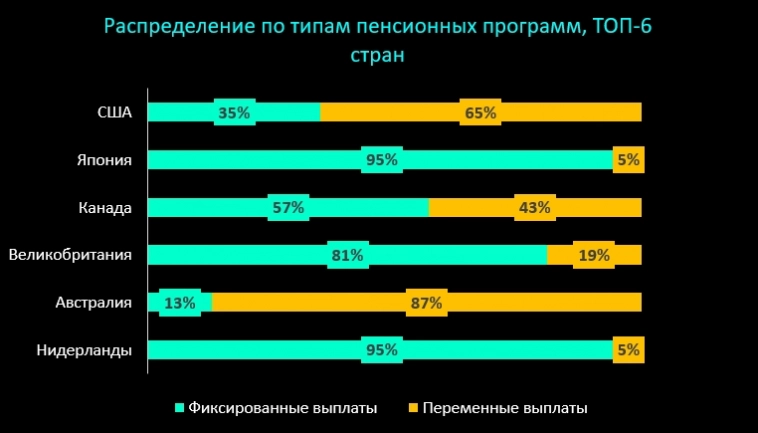

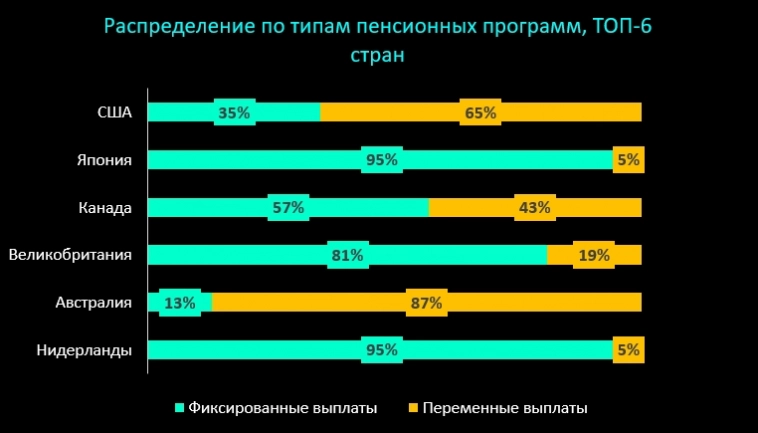

Все дело в том, что в мире есть два основных вида пенсионных программ. Во-первых — это программы с фиксированными выплатами, они являются более рискованными, ведь независимо от успешности инвестиций, фонд обязуется платить пенсионеру регулярно конкретную сумму денег. Потому в таких странах пенсионные деньги неохотно вкладывают в акции, предпочитая вкладываться в инструменты с прогнозируемым доходом. Кстати, в России деятельность НПФ тоже сильно ограничена, они не могут вкладывать в акции больше определенной доли средств (точно не помню, но ограничение в районе 10%).

Другой вид пенсионных программ — это программы с переменными выплатами (на самом деле их называют «программы с установленными взносами», так как есть ограничение по максимальной сумме ежегодных отчислений), которые будут полностью зависеть от результатов инвестиционной деятельности фонда. При таких программах фонды не боятся инвестировать в акции, так как если будет получен убыток — это проблема пенсионера.

Будущее пенсий в мире

Thinking Ahead Institute

Возможно, вы не раз слышали, что на западе/в развитых странах существует проблема пенсионного обеспечения, так как не всегда частные пенсионные фонды могут исполнить взятые на себя обязательства из-за того, что где-то неудачно разместили деньги.

Так вот, тенденция в мире такова, что постепенно фонды все больше перекладывают ответственность на будущих пенсионеров: объем пенсионных программ, в которых будущие выплаты зависят от результатов инвестирования неуклонно растет. В совокупности с тенденцией на рост пенсионного возраста, надо полагать, что мировая пенсионная система продолжит существовать, просто без гарантий, что пенсии будут иметь размер, ожидаемый вкладчиками:

В следующих статьях на конкретных примерах поговорим о том, какие есть преимущества у частных инвесторов перед пенсионными фондами и что мы, как маленькие инвесторы, можем реально предпринять, чтобы обеспечить себя в старости. Если эта тема вам интересна — подписывайтесь и ставьте лайк!

И так, вы когда-нибудь интересовались вопросом самостоятельного формирования своей пенсии? Если да, то эта статья может быть для вас интересной. В ней я разбираюсь некоторые тезисы из исследования крупнейших в мире пенсионных фондов, проведенное Thinking Ahead Institute в 2023 году. Поехали.

Кто управляет деньгами мира

Распределение активов по владельцам (управляющим) за 2022 год, Thinking Ahead Institute

Пенсионные фонды владеют (управляют) активами на сумму $51,9 трлн или 29,5% от мировых денег (активов). Для удобства читателей я русифицировал иллюстрации из оригинального исследования и переделал их визуализацию, так как на мой вкус авторы исследования плохо рисуют.

Кстати, если смотреть на англоязычную версию материала, то там используется слово «owners», то есть «владельцы» и сразу же дается пояснение, что в данном случае «владелец» работает на благо своих бенефициаров и вкладчиков, то есть по сути является наемным управляющим.

Страны с наибольшим объемом пенсионных сбережений

Данные за 2022 год, Thinking Ahead Institute

На 7 стран с крупнейшими пенсионными сбережениями приходится 84% от мировых пенсионных денег. Здесь важно понимать, что во всех перечисленных странах основной объем пенсий платится из сбережений, которые люди сделали сами, в том числе за счет софинансирования от работодателя.

В России тоже можно самостоятельно вкладываться в негосударственные пенсионные фонды, в том числе, некоторые работодатели готовы софинансировать такие накопления, но основной объем пенсий платится по распределительной схеме, то есть за счет текущих взносов работающих граждан, а дефицит ПФР покрывается из федерального бюджета.

Куда инвестируют пенсионные накопления

Данные за 2022 год, Thinking Ahead Institute

С этого момента, на мой вкус, начинается самая интересная информация для тех, кто самостоятельно копит на свою пенсию (не обязательно это делать через НПФ, возможно, кто-то покупает акции, облигации, копит на вкладах, скупает квартиры и даже золото).

Последние 20 лет в портфелях пенсионных фондов падает доля акций и облигаций, за счет роста альтернативных вложений.

Прочие средства — это альтернативные инвестиции, такие как недвижимость, хедж-фонды, инвестиции в непубличные компании, товары и так далее.

Данные за 2022 год, Thinking Ahead Institute

Среди пенсионных фондов разных стран нет единства, доля вложений в разные классы активов может сильно отличаться, и этому есть вполне конкретное объяснение.

Данные за 2022 год, Thinking Ahead Institute, авторы исследований не включили сюда Швейцарию из-за особенностей швейцарской пенсионной системы

Все дело в том, что в мире есть два основных вида пенсионных программ. Во-первых — это программы с фиксированными выплатами, они являются более рискованными, ведь независимо от успешности инвестиций, фонд обязуется платить пенсионеру регулярно конкретную сумму денег. Потому в таких странах пенсионные деньги неохотно вкладывают в акции, предпочитая вкладываться в инструменты с прогнозируемым доходом. Кстати, в России деятельность НПФ тоже сильно ограничена, они не могут вкладывать в акции больше определенной доли средств (точно не помню, но ограничение в районе 10%).

Другой вид пенсионных программ — это программы с переменными выплатами (на самом деле их называют «программы с установленными взносами», так как есть ограничение по максимальной сумме ежегодных отчислений), которые будут полностью зависеть от результатов инвестиционной деятельности фонда. При таких программах фонды не боятся инвестировать в акции, так как если будет получен убыток — это проблема пенсионера.

Будущее пенсий в мире

Thinking Ahead Institute

Возможно, вы не раз слышали, что на западе/в развитых странах существует проблема пенсионного обеспечения, так как не всегда частные пенсионные фонды могут исполнить взятые на себя обязательства из-за того, что где-то неудачно разместили деньги.

Так вот, тенденция в мире такова, что постепенно фонды все больше перекладывают ответственность на будущих пенсионеров: объем пенсионных программ, в которых будущие выплаты зависят от результатов инвестирования неуклонно растет. В совокупности с тенденцией на рост пенсионного возраста, надо полагать, что мировая пенсионная система продолжит существовать, просто без гарантий, что пенсии будут иметь размер, ожидаемый вкладчиками:

В некоторых странах, таких как Франция, Италия и Испания, с десятипроцентной вероятностью реальный коэффициент замещения составит 0,25, 0,20 и 0,17 соответственно. [То есть люди будут получать 17-25% от дохода, который имели до выхода на пенсию, — мое примечание]

Источник: Википедия

Источник: Википедия

В следующих статьях на конкретных примерах поговорим о том, какие есть преимущества у частных инвесторов перед пенсионными фондами и что мы, как маленькие инвесторы, можем реально предпринять, чтобы обеспечить себя в старости. Если эта тема вам интересна — подписывайтесь и ставьте лайк!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба