16 января 2024 General Invest

С введением санкций на СПБ биржу, количество инструментов позволяющих получить экспозицию на валюту в российском периметре, стало еще меньше. В данном посте мы рассмотрим обделенный вниманием валютный инструмент на Московской Бирже - облигации в юанях и разберем справедливо ли эти облигации находятся в тени.

Ниже рассмотрим: сравнение замещенных облигаций и юаневых, какие инструменты доступны и интересны, а также коротко разберем юань.

Основные выводы

Замещенные облигации обыгрывали по доходности юаневые аналоги на протяжении 22-23 года, однако сейчас доходности с поправкой на дюрацию сравниваются.

На российском рынке есть 19 умеренно-ликвидных бумаг. Среди которых встречаются флоатеры с привязкой к аналогу ключевой ставки Китая и дистресс облигации Сегежа. Мы выделяем ЮГК-001P-02, Металлоинвест ХК-001-01 и Совкомфлот-001Р-01, как наиболее привлекательные выпуски.

Влияние юаня как для мировой арены, так и для российский экономики, постепенно увеличивается.

Юаневые и замещенные облигации 22-23г

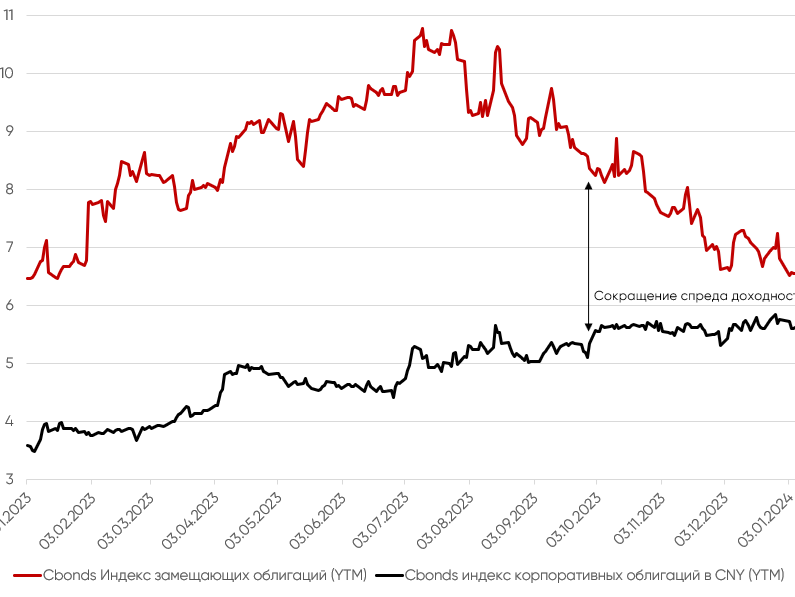

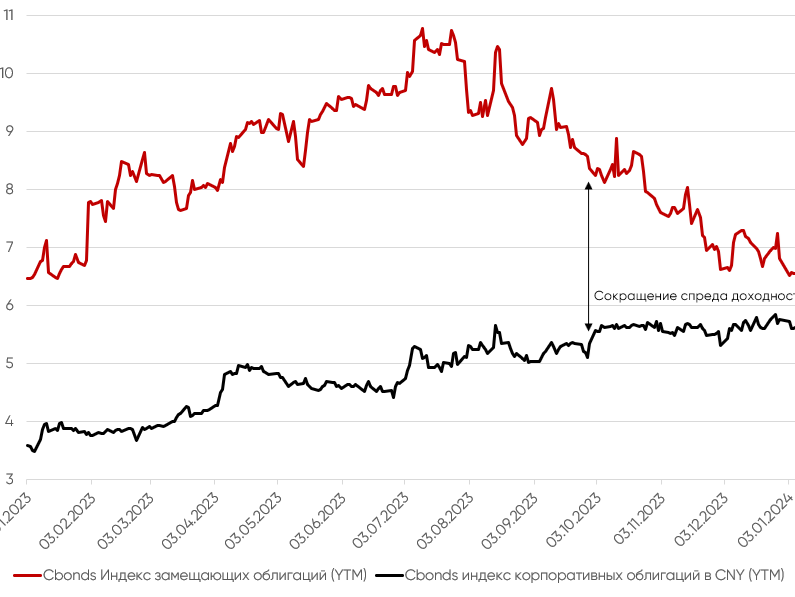

На протяжении всего прошлого года одним из наиболее популярных валютных инструментов были замещающие облигации. Это неудивительно, учитывая привлекательные уровни доходностей облигаций, выпущенные голубыми фишками российской экономики. Разница в доходности между замещенными и Юаневыми облигациями в среднем за 2023 год составляла 3.56% и при желании инвестирования юаней лучших решением было использовать депозиты, доход по которым не подвержен налогу на валютную переоценку, в отличии от облигаций.

В начале 2024 года спред сократился до 1.2%, что сигнализирует о том, что доходности двух инструментов выравниваются по отношению к друг другу и юаневые инструменты могут выступать в роли альтернативного инструмента для валютной диверсификации. В тоже время стоит отметить, что дюрация индекса юаневых облигаций меньше, чем у замещенных бумаг, что также объясняет разницу в доходности инструментов: 2.1 лет против 3.8 лет соответственно. При равной дюрации эти инструменты приближаются к одинаковому уровню доходностей.

Особенность облигаций в юане от замещенных заключается в том, что выплаты по ним производятся в валюте, а не по курсу ЦБ РФ на дату выплаты, как в случае с замещенными облигациями.

Что доступно?

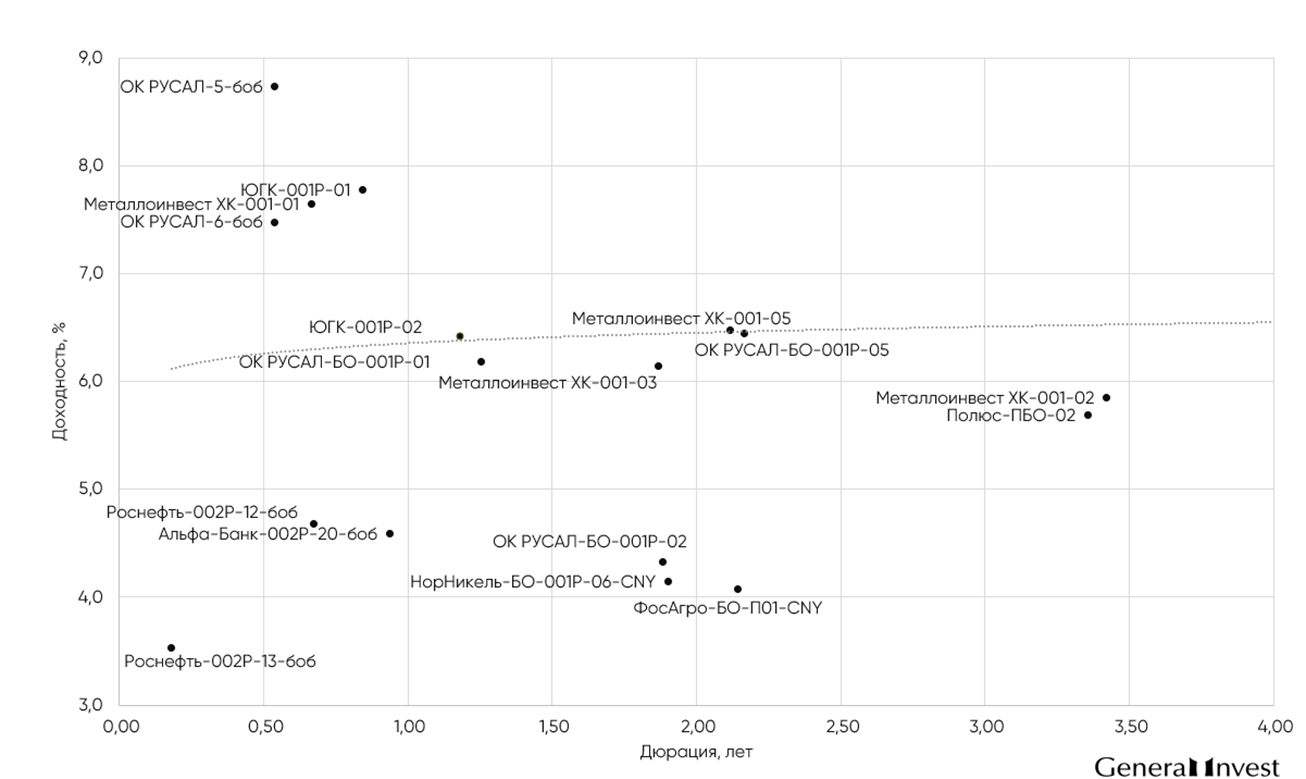

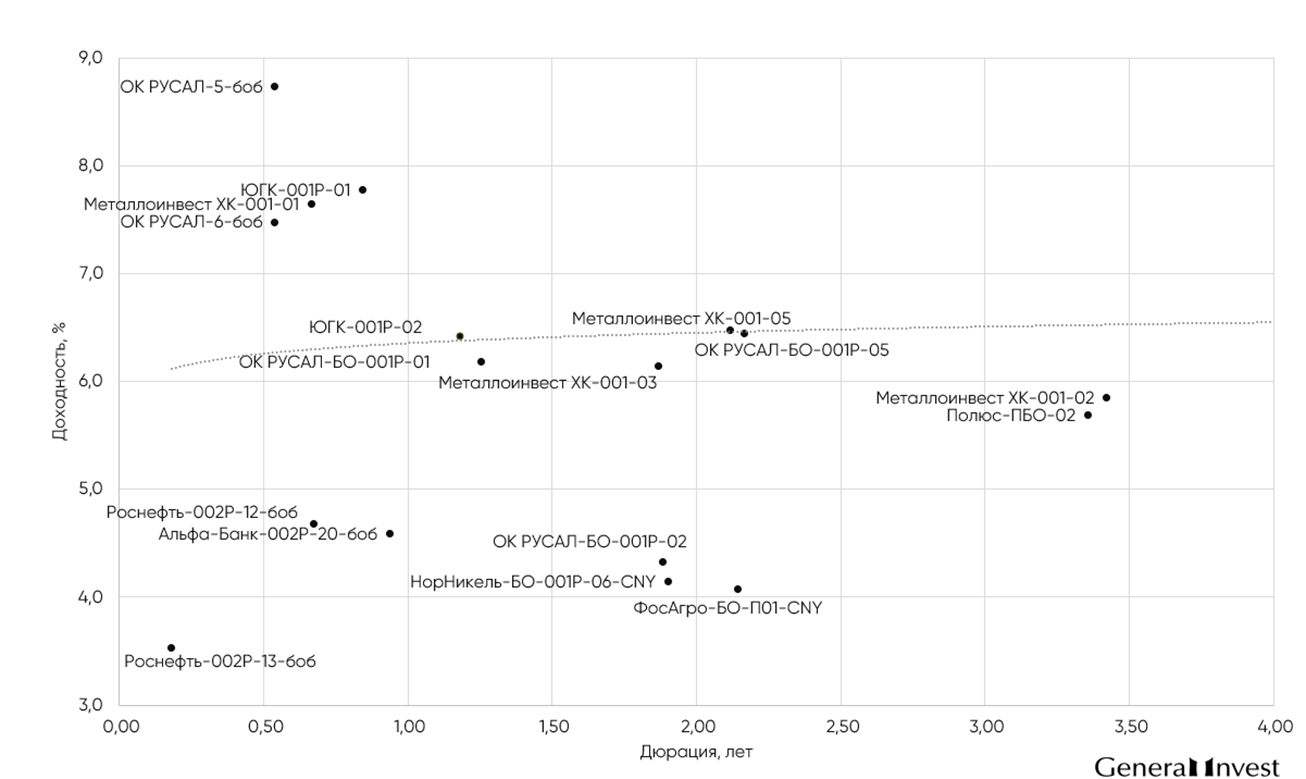

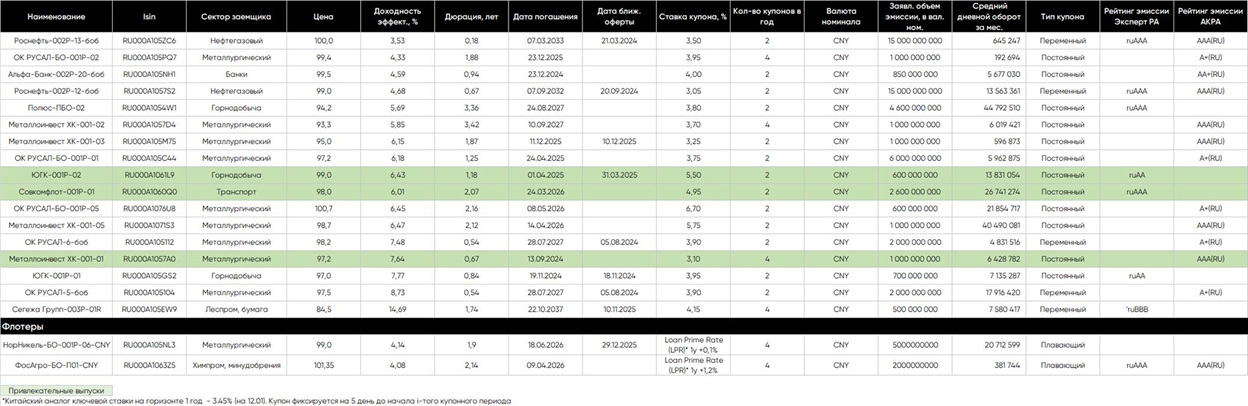

Дебютантом на российским рынке облигаций в юанях в июле 2022 года стала компания Русал. Спустя полтора года можно выделить порядка 19 умеренно ликвидных выпусков доступных инвесторам на Мосбирже. Можно отметить, что основные эмитенты юаневых облигаций представлены компаниями металлургического и добывающего сектора, что объяснимо валютными доходами компаний.

Среди бумаг можно отдельно выделить:

ЮГК-001P-02 - второй выпуск недавнего дебютанта рынка акций - Южуралзолото с погашением в 2025 году, 5.5% купоном и ~6.5% доходностью к погашению

Металлоинвест ХК-001-01 - первый выпуск одного из крупнейших горно-металлургических холдингов России. Короткая облигация с погашением в сентябре 2024 года выплачивает квартальный купон 3.1%, доходность к погашению ~7,6%

Совкомфлот-001Р-01 - одна из ведущих в мире компаний по морской транспортировке сжиженного газа, нефти и нефтепродуктов, а также обслуживанию морской добычи углеводородов. Облигация с погашением в марте 26 года, полугодовым купоном в 4.95% и доходность к погашению ~6%

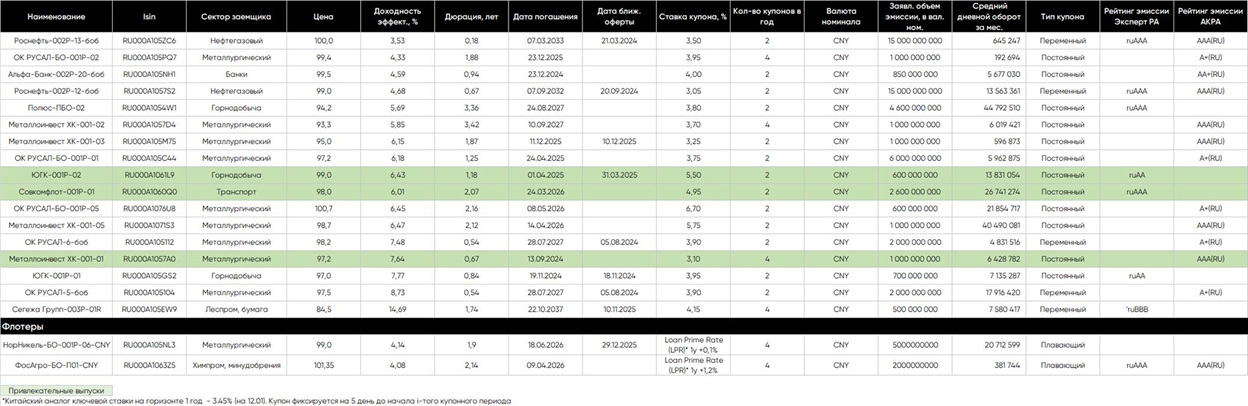

Основные параметры выпусков

Флоатеры

На рынке также доступна пара флоатеров от компаний Норникель и ФосАгро. Купонные выплаты этих облигаций привязаны к аналогу ключевой ставки в Китае (Loan Prime Rate) на горизонте 1 года. На начало января LPR находится на уровне 3.45%, постепенно снижаясь последние два года. Учитывая идущие дефляционные процессы в Китае, из-за которых Народный Банк может продолжить смягчать монетарную политику, флоатеры могут принести меньшую доходность инвесторов.

Сегежа. Отдельно стоит отметить выбивающийся из общего уровня доходней лесопромышленный холдинг Сегежа, доходность юаневых облигаций которого находится выше 14% к оферте в 2025 году. Компания проходит через этап переориентирования рынка сбыта в страны Азии, MENA, а также на рост поставок на внутренний рынок. Стоимость логистики возрастает, тогда как цены на продукции в сравнении с 2022 год - снижаются. Переходный этап осложняется высокой долговой нагрузкой компании, по отношению к текущим уровням доходов: чистый долг на 3 квартал 2023 года составляет 118 млрд руб, отношение чистого долга/OIBDA выше 10х. Порядка 60% долга предстоит погасить в 24-25 гг. Ситуация для Сегежа выглядит опасной - перевыпускать новые облигации по текущим ставкам заимствования для компании будет проблематично. Текущая капитализации в 63 млрд. руб. также не позволяет значительно улучшить положения с помощью доп. эмиссии акций. Мы с осторожностью относимся к данному выпуску. Единственным решением для компании видится кредитная поддержка со стороны материнской компании - АФК Система, которая, однако, сама ставит главное задачей сокращение корпоративного долга.

Пару слов о юане

Как упоминалось ранее, одним из отличий юаневых облигаций является выплаты купонов и тела в валюте. На фоне “токсичности” ряда привычных российскому инвестору валют, юань постепенно привлекает все больший интерес. Например, в структуре биржевых валютных торгов доля юаня в ноябре составила 46,2%. Будет уместным кратко разобрать юань, как мировую валюты и как инструмент сбережения.

Китайский юань - национальная валюта Китай и одна из резервных мировых валют. Курс юаня формируется ежедневно на основе мультивалютной корзины, состоящей из 25 валют. Основную долю, в которой занимают Доллар США (19,5%) и Евро (18.1%). Все валютные пары, входящие в корзину, кроме доллара , оцениваются по кросс-курсам, т.е. их котировки к юаню, рассчитываются через доллар США, в том числе и российский рубль.

По этой причине корреляция пар доллар США/рубль и юань/рубль остается высокой и за последние 3 года находится на уровне 0.70-0.85. За последние четыре года юань и доллар США показали примерно равное укрепление к рублю - 37.6% и 42.4% соответственно. Тем не менее, учитывая ожидаемый переход к смягчению монетарной политики со стороны ФРС и достаточно консервативные действия Народного Банка Китая, можно ожидать, что юань выступит сильнее доллара США в 2024 году.

Укрепление Юаня и Доллара по отношению к рублю. 01.01.2020 - 0%

Факты о юане

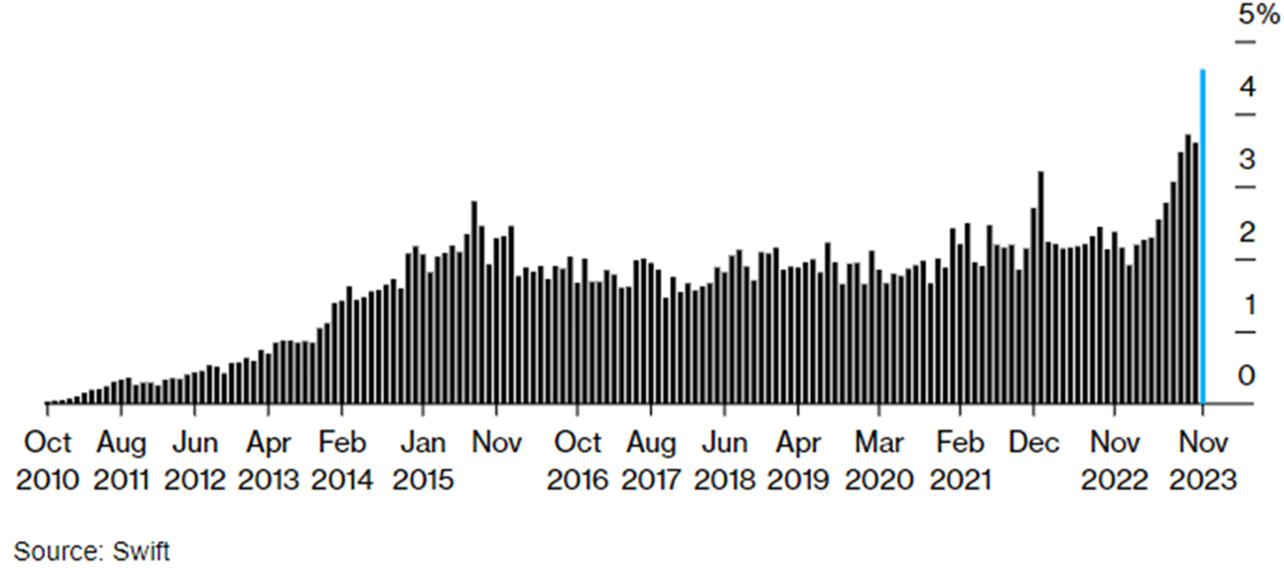

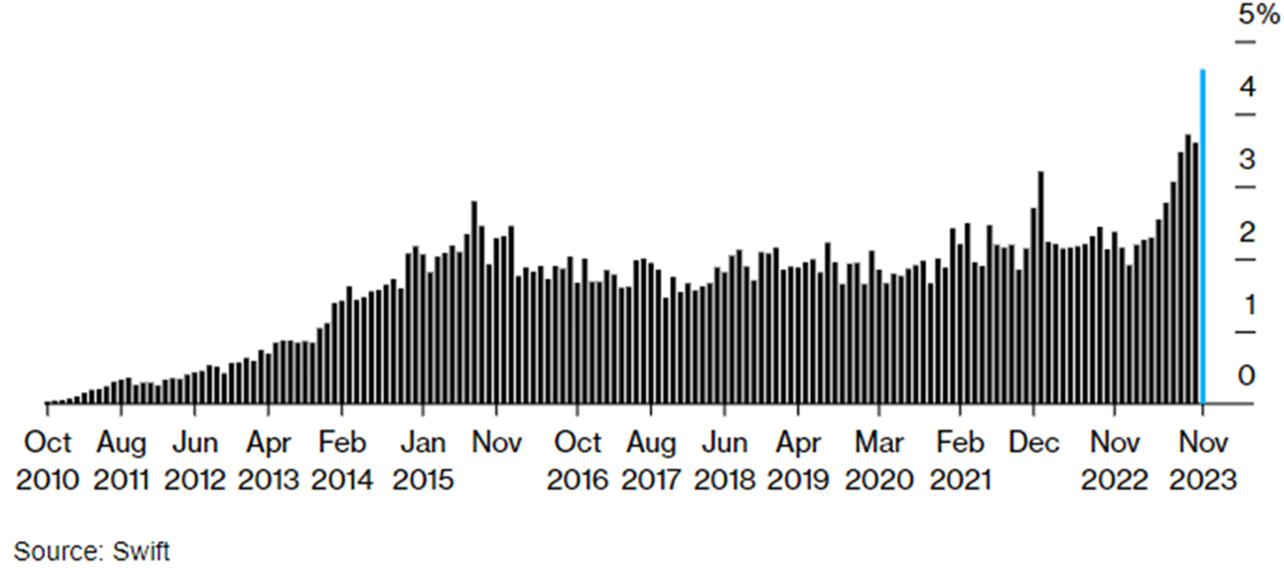

С тех пор, как Swift начала предоставлять информацию о международных платежах, использование юаня неуклонно растет: с менее чем 0,1% в 2010 году, до 4.6% к началу 2024 года. По этому показателю Юань четвертый в мире после Доллара США (доля 47%), Евро (23%) и Фунта Стерлингов (7.1%).

По доле использования валюты на международных финансовых рынках Юань занимает второе место с долей 5.7%, обогнав Евро (5.6%) и японскую йену (1.3%). Доллар США занимает 84%.

Китайские золотовалютные резервы крупнейшие в мире, на сентябрь 2023 года их объем составляет 3.1 трлн. долл. США

Доля Юаня в мировой торговле. Источник: SWIFT

Ниже рассмотрим: сравнение замещенных облигаций и юаневых, какие инструменты доступны и интересны, а также коротко разберем юань.

Основные выводы

Замещенные облигации обыгрывали по доходности юаневые аналоги на протяжении 22-23 года, однако сейчас доходности с поправкой на дюрацию сравниваются.

На российском рынке есть 19 умеренно-ликвидных бумаг. Среди которых встречаются флоатеры с привязкой к аналогу ключевой ставки Китая и дистресс облигации Сегежа. Мы выделяем ЮГК-001P-02, Металлоинвест ХК-001-01 и Совкомфлот-001Р-01, как наиболее привлекательные выпуски.

Влияние юаня как для мировой арены, так и для российский экономики, постепенно увеличивается.

Юаневые и замещенные облигации 22-23г

На протяжении всего прошлого года одним из наиболее популярных валютных инструментов были замещающие облигации. Это неудивительно, учитывая привлекательные уровни доходностей облигаций, выпущенные голубыми фишками российской экономики. Разница в доходности между замещенными и Юаневыми облигациями в среднем за 2023 год составляла 3.56% и при желании инвестирования юаней лучших решением было использовать депозиты, доход по которым не подвержен налогу на валютную переоценку, в отличии от облигаций.

В начале 2024 года спред сократился до 1.2%, что сигнализирует о том, что доходности двух инструментов выравниваются по отношению к друг другу и юаневые инструменты могут выступать в роли альтернативного инструмента для валютной диверсификации. В тоже время стоит отметить, что дюрация индекса юаневых облигаций меньше, чем у замещенных бумаг, что также объясняет разницу в доходности инструментов: 2.1 лет против 3.8 лет соответственно. При равной дюрации эти инструменты приближаются к одинаковому уровню доходностей.

Особенность облигаций в юане от замещенных заключается в том, что выплаты по ним производятся в валюте, а не по курсу ЦБ РФ на дату выплаты, как в случае с замещенными облигациями.

Что доступно?

Дебютантом на российским рынке облигаций в юанях в июле 2022 года стала компания Русал. Спустя полтора года можно выделить порядка 19 умеренно ликвидных выпусков доступных инвесторам на Мосбирже. Можно отметить, что основные эмитенты юаневых облигаций представлены компаниями металлургического и добывающего сектора, что объяснимо валютными доходами компаний.

Среди бумаг можно отдельно выделить:

ЮГК-001P-02 - второй выпуск недавнего дебютанта рынка акций - Южуралзолото с погашением в 2025 году, 5.5% купоном и ~6.5% доходностью к погашению

Металлоинвест ХК-001-01 - первый выпуск одного из крупнейших горно-металлургических холдингов России. Короткая облигация с погашением в сентябре 2024 года выплачивает квартальный купон 3.1%, доходность к погашению ~7,6%

Совкомфлот-001Р-01 - одна из ведущих в мире компаний по морской транспортировке сжиженного газа, нефти и нефтепродуктов, а также обслуживанию морской добычи углеводородов. Облигация с погашением в марте 26 года, полугодовым купоном в 4.95% и доходность к погашению ~6%

Основные параметры выпусков

Флоатеры

На рынке также доступна пара флоатеров от компаний Норникель и ФосАгро. Купонные выплаты этих облигаций привязаны к аналогу ключевой ставки в Китае (Loan Prime Rate) на горизонте 1 года. На начало января LPR находится на уровне 3.45%, постепенно снижаясь последние два года. Учитывая идущие дефляционные процессы в Китае, из-за которых Народный Банк может продолжить смягчать монетарную политику, флоатеры могут принести меньшую доходность инвесторов.

Сегежа. Отдельно стоит отметить выбивающийся из общего уровня доходней лесопромышленный холдинг Сегежа, доходность юаневых облигаций которого находится выше 14% к оферте в 2025 году. Компания проходит через этап переориентирования рынка сбыта в страны Азии, MENA, а также на рост поставок на внутренний рынок. Стоимость логистики возрастает, тогда как цены на продукции в сравнении с 2022 год - снижаются. Переходный этап осложняется высокой долговой нагрузкой компании, по отношению к текущим уровням доходов: чистый долг на 3 квартал 2023 года составляет 118 млрд руб, отношение чистого долга/OIBDA выше 10х. Порядка 60% долга предстоит погасить в 24-25 гг. Ситуация для Сегежа выглядит опасной - перевыпускать новые облигации по текущим ставкам заимствования для компании будет проблематично. Текущая капитализации в 63 млрд. руб. также не позволяет значительно улучшить положения с помощью доп. эмиссии акций. Мы с осторожностью относимся к данному выпуску. Единственным решением для компании видится кредитная поддержка со стороны материнской компании - АФК Система, которая, однако, сама ставит главное задачей сокращение корпоративного долга.

Пару слов о юане

Как упоминалось ранее, одним из отличий юаневых облигаций является выплаты купонов и тела в валюте. На фоне “токсичности” ряда привычных российскому инвестору валют, юань постепенно привлекает все больший интерес. Например, в структуре биржевых валютных торгов доля юаня в ноябре составила 46,2%. Будет уместным кратко разобрать юань, как мировую валюты и как инструмент сбережения.

Китайский юань - национальная валюта Китай и одна из резервных мировых валют. Курс юаня формируется ежедневно на основе мультивалютной корзины, состоящей из 25 валют. Основную долю, в которой занимают Доллар США (19,5%) и Евро (18.1%). Все валютные пары, входящие в корзину, кроме доллара , оцениваются по кросс-курсам, т.е. их котировки к юаню, рассчитываются через доллар США, в том числе и российский рубль.

По этой причине корреляция пар доллар США/рубль и юань/рубль остается высокой и за последние 3 года находится на уровне 0.70-0.85. За последние четыре года юань и доллар США показали примерно равное укрепление к рублю - 37.6% и 42.4% соответственно. Тем не менее, учитывая ожидаемый переход к смягчению монетарной политики со стороны ФРС и достаточно консервативные действия Народного Банка Китая, можно ожидать, что юань выступит сильнее доллара США в 2024 году.

Укрепление Юаня и Доллара по отношению к рублю. 01.01.2020 - 0%

Факты о юане

С тех пор, как Swift начала предоставлять информацию о международных платежах, использование юаня неуклонно растет: с менее чем 0,1% в 2010 году, до 4.6% к началу 2024 года. По этому показателю Юань четвертый в мире после Доллара США (доля 47%), Евро (23%) и Фунта Стерлингов (7.1%).

По доле использования валюты на международных финансовых рынках Юань занимает второе место с долей 5.7%, обогнав Евро (5.6%) и японскую йену (1.3%). Доллар США занимает 84%.

Китайские золотовалютные резервы крупнейшие в мире, на сентябрь 2023 года их объем составляет 3.1 трлн. долл. США

Доля Юаня в мировой торговле. Источник: SWIFT

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба