16 января 2024 StormGain Носков Дмитрий

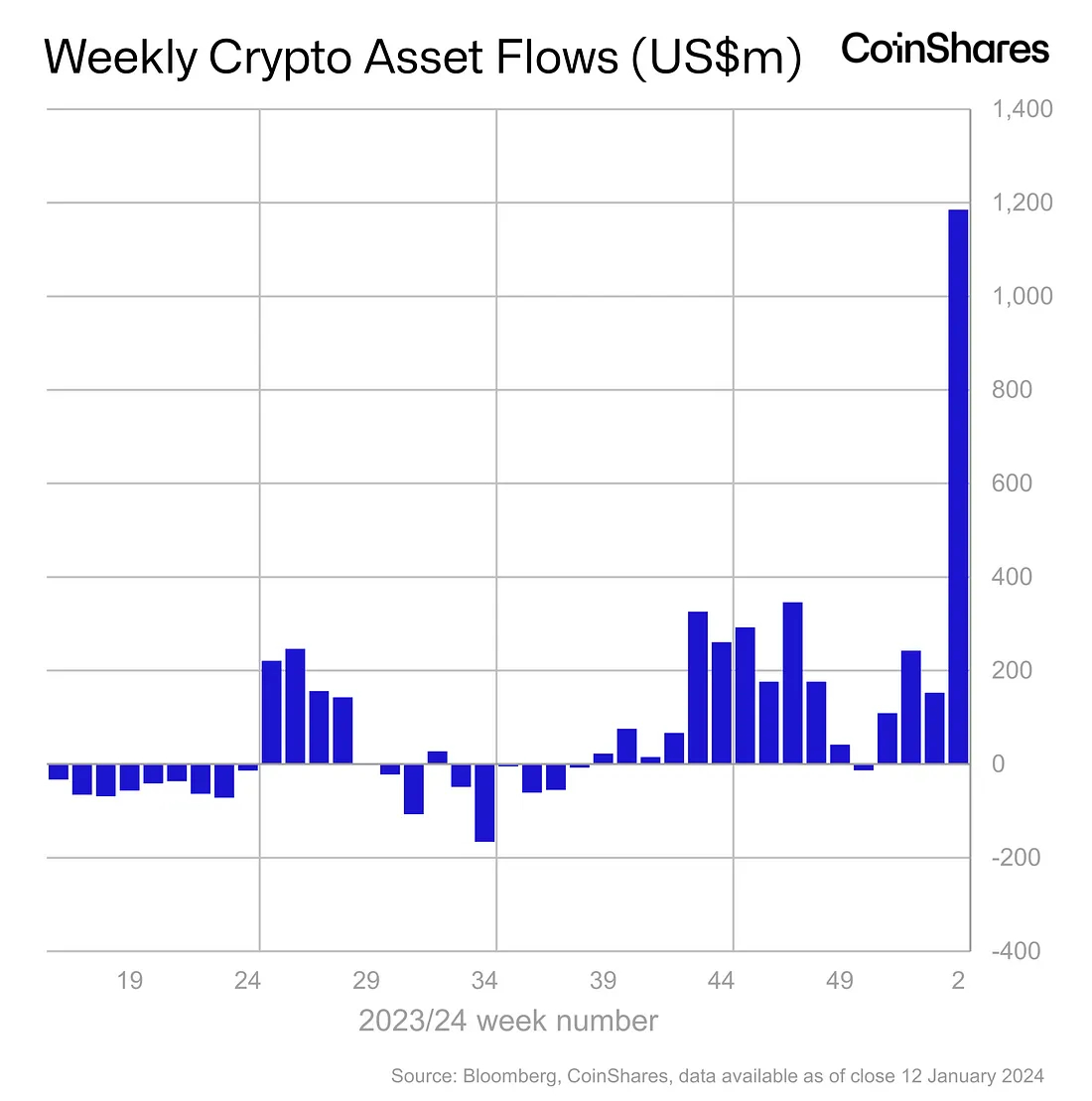

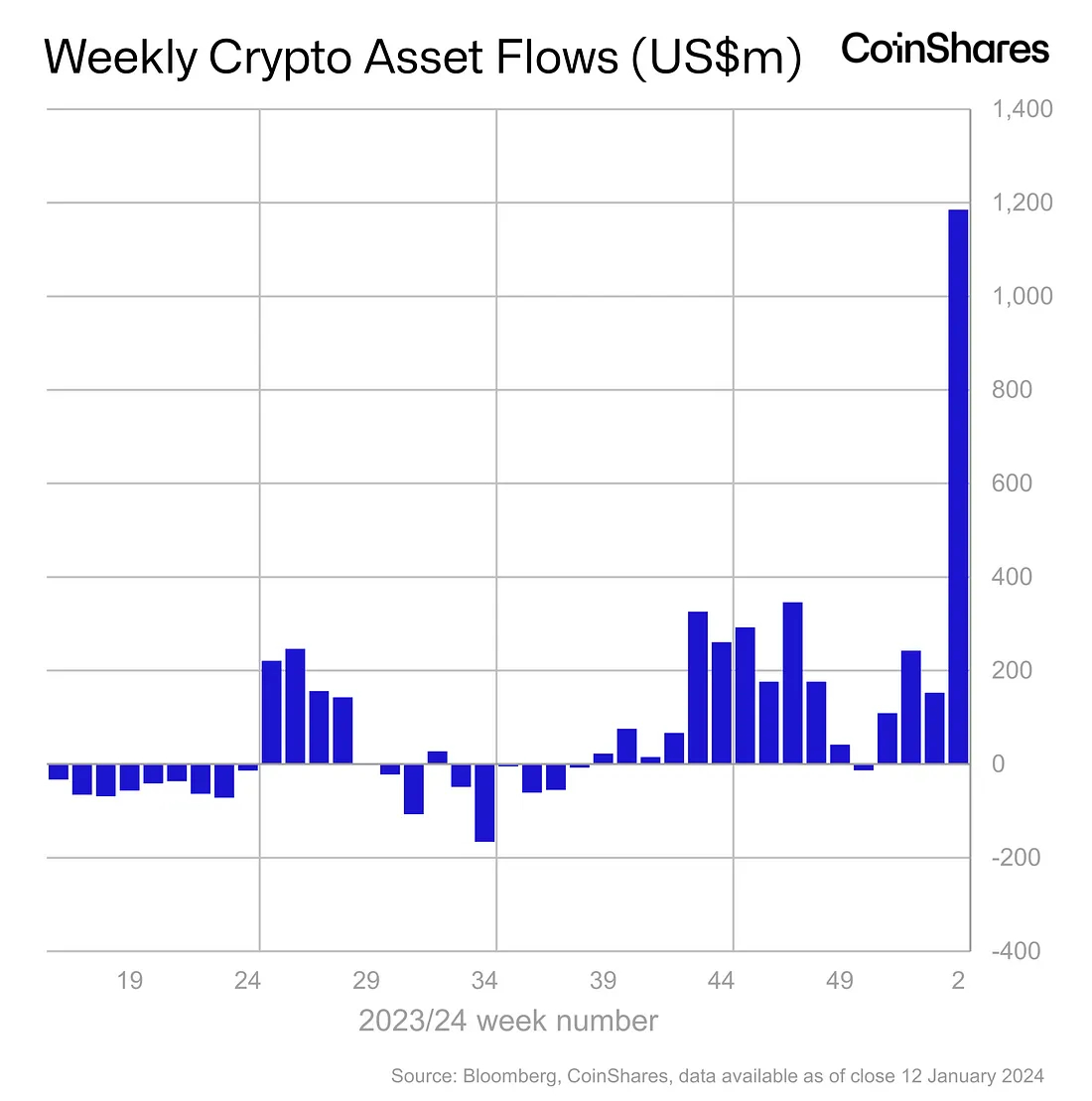

Появилась первая финансовая статистика по запущенным на прошлой неделе ETF на Bitcoin в США. Не обошлось без рекордов: суммарный объем торгов по новым и действующим криптофондам за неделю достиг $17,5 млрд, тогда как в среднем он составляет $2 млрд. Но по показателю притока не удалось перебить эффект от запуска фьючерсного ETF в США в 2021 году: $1,2 млрд против $1,5 млрд, соответственно.

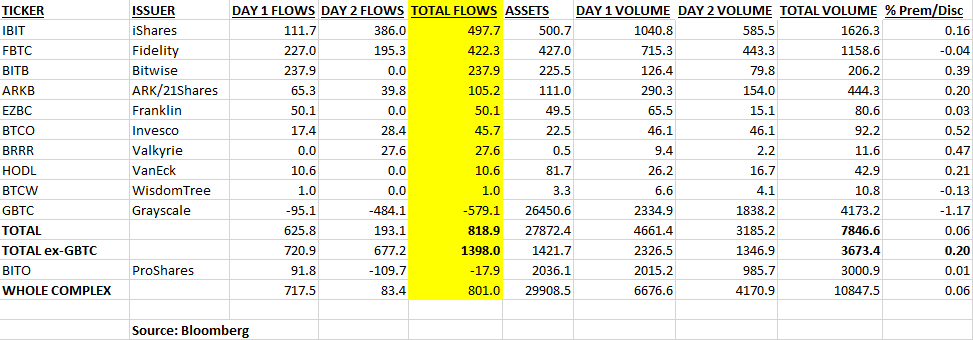

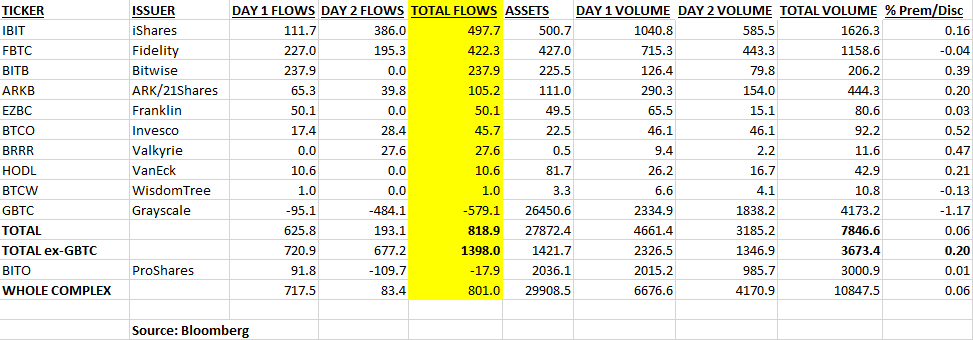

Среди одобренных ETF ожидаемо лучший прирост показала крупнейшая в мире компания по активам под управлением BlackRock. За два дня она привлекла инвестиций на $0,5 млрд. Grayscale, напротив, продемонстрировала отток в $0,6 млрд.

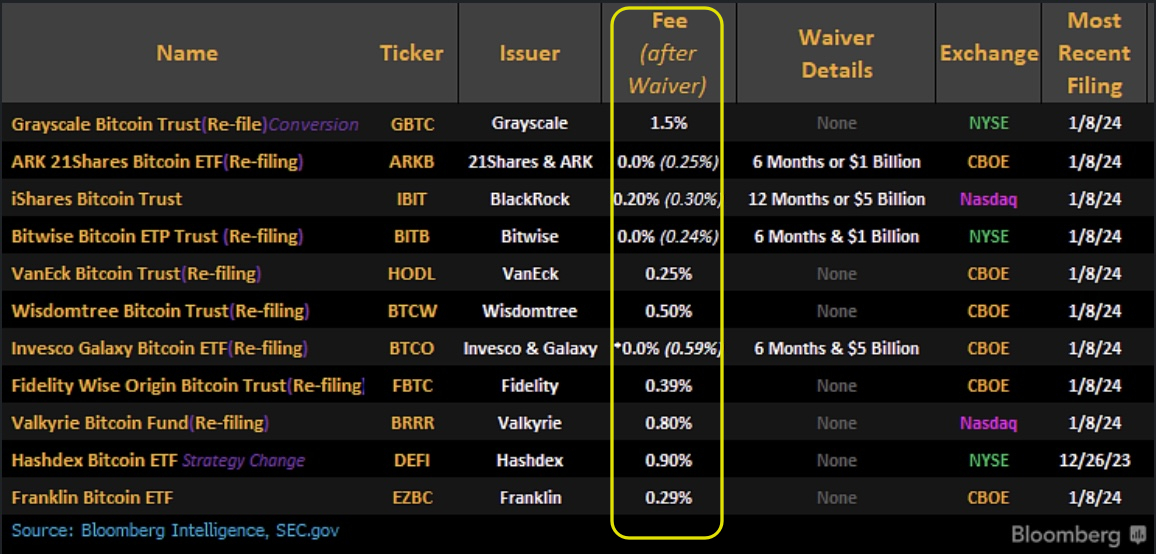

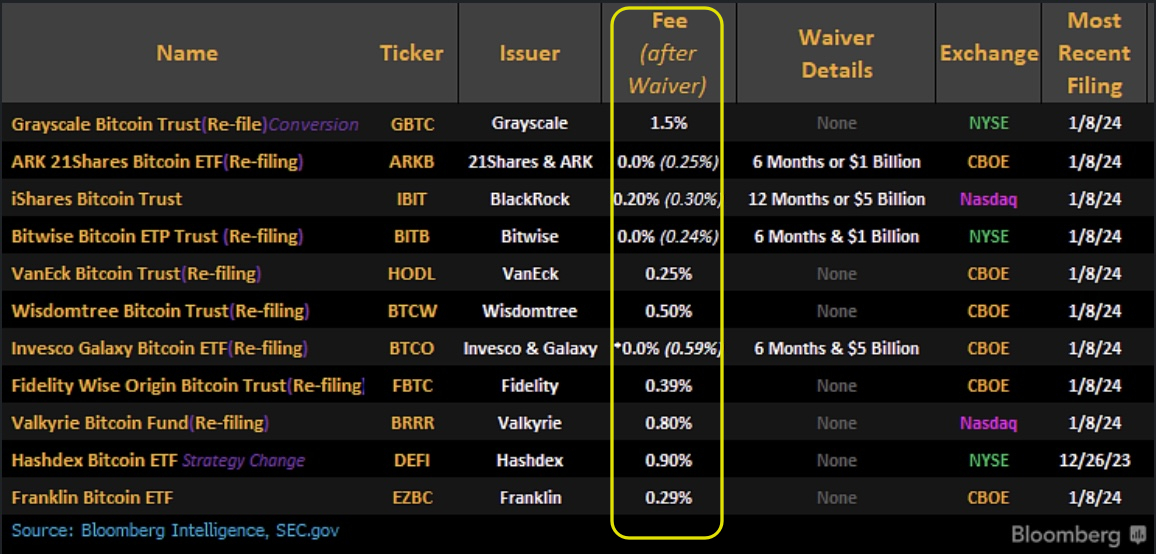

Стоит пояснить, что, в отличие от прочих участников, Grayscale начала этот этап с 618 тыс. BTC (~$28 млрд) на борту из-за преобразования трастового фонда в спотовый ETF. Столь внушительная фора соблазнила компанию на выставление самой большой комиссии в 1,5% за услуги управления. Вероятно, отток в ETF с более низкими издержками сохранится в долгосрочной перспективе.

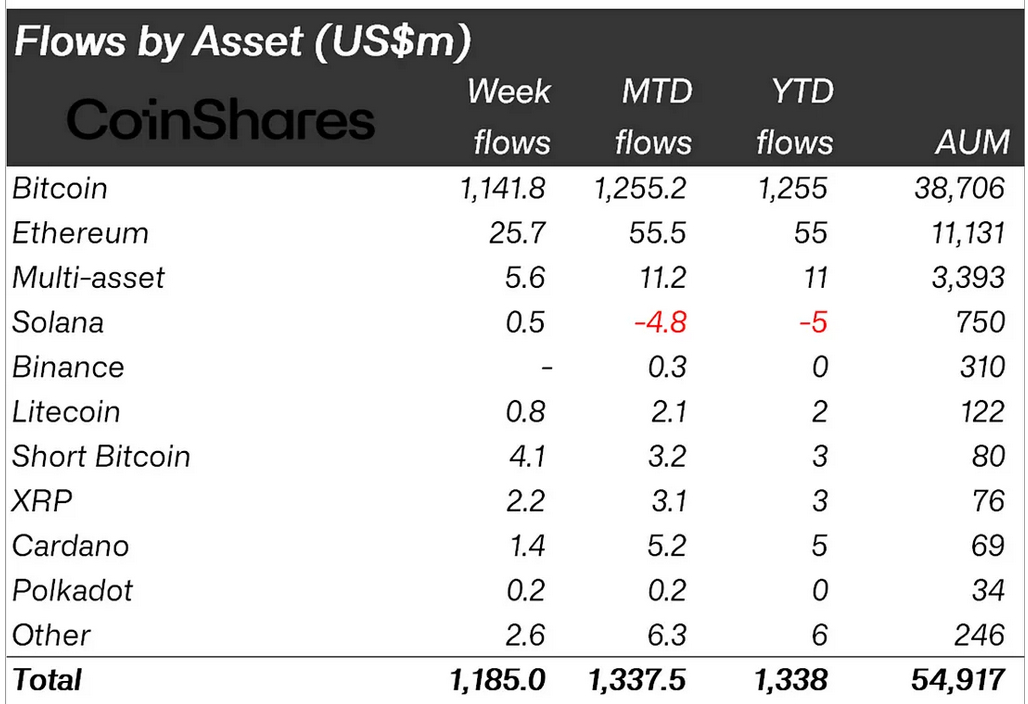

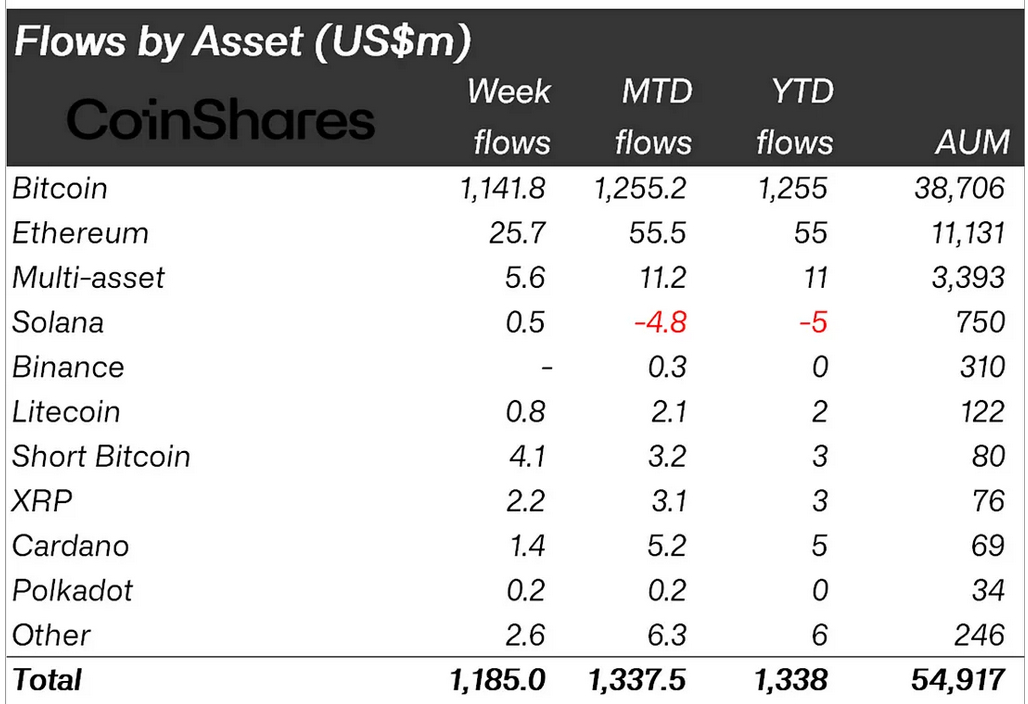

Если рассмотреть приток прошлой недели по активам, то $1,1 млрд пришелся на Bitcoin, а Ethereum вырвался на второе место с $25,7 млн.

По итогам 2023 года приток в альткоин выглядит крайне тускло с $78 млн, вдвое уступив показателю Solana ($167 млн). Низкий спрос на Ethereum со стороны институциональных инвесторов связан с нападками SEC, вынужденным отказом ряда американских криптобирж от стейкинга и значительным отставанием по динамике от Bitcoin.

На прошлой же неделе внимание к альткоину привлек глава BlackRock Ларри Финк, заявивший о заинтересованности в появлении спотовых ETF на Ethereum.

Однако инвесторам в большей степени стоит учитывать слова председателя SEC Гэри Генслера. В сопроводительном письме к одобрению ETF он отметил два важных обстоятельства: регулятор в качестве товара рассматривает исключительно Bitcoin, а к запуску криптофондов его вынудила своеобразная трактовка закона судебными инстанциями (речь идет о проигрыше SEC по апелляции Grayscale).

Все это делает маловероятным возможное появление в США спотовых ETF на какой-либо альткоин в ближайшем будущем.

Среди одобренных ETF ожидаемо лучший прирост показала крупнейшая в мире компания по активам под управлением BlackRock. За два дня она привлекла инвестиций на $0,5 млрд. Grayscale, напротив, продемонстрировала отток в $0,6 млрд.

Стоит пояснить, что, в отличие от прочих участников, Grayscale начала этот этап с 618 тыс. BTC (~$28 млрд) на борту из-за преобразования трастового фонда в спотовый ETF. Столь внушительная фора соблазнила компанию на выставление самой большой комиссии в 1,5% за услуги управления. Вероятно, отток в ETF с более низкими издержками сохранится в долгосрочной перспективе.

Если рассмотреть приток прошлой недели по активам, то $1,1 млрд пришелся на Bitcoin, а Ethereum вырвался на второе место с $25,7 млн.

По итогам 2023 года приток в альткоин выглядит крайне тускло с $78 млн, вдвое уступив показателю Solana ($167 млн). Низкий спрос на Ethereum со стороны институциональных инвесторов связан с нападками SEC, вынужденным отказом ряда американских криптобирж от стейкинга и значительным отставанием по динамике от Bitcoin.

На прошлой же неделе внимание к альткоину привлек глава BlackRock Ларри Финк, заявивший о заинтересованности в появлении спотовых ETF на Ethereum.

Однако инвесторам в большей степени стоит учитывать слова председателя SEC Гэри Генслера. В сопроводительном письме к одобрению ETF он отметил два важных обстоятельства: регулятор в качестве товара рассматривает исключительно Bitcoin, а к запуску криптофондов его вынудила своеобразная трактовка закона судебными инстанциями (речь идет о проигрыше SEC по апелляции Grayscale).

Все это делает маловероятным возможное появление в США спотовых ETF на какой-либо альткоин в ближайшем будущем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба