19 января 2024 investing.com Казарелла Франческо

Инвесторы сегодня держат акции в своих портфелях в среднем всего шесть месяцев.

С учетом опыта последних лет заработать прибыль за такой короткий период времени практически невозможно.

Инвесторы привыкли к незамедлительному вознаграждению, а это грозит плачевными последствиями для их портфелей и сбережений.

В современном мире скорость — это главное. Мы смотрим 5-секундные видео на смартфонах и загружаем сайты в два счета. Сегодня мы делаем все быстрее.

Мгновенные сообщения — теперь норма, и благодаря ним все вокруг стало быстрее и удобнее.

Технологический прогресс, вне всякого сомнения, сделал нашу повседневную жизнь более удобной, но для инвесторов он может стать помехой. Если мы быстро распознаем его пагубное влияние, это поможет нам избежать ловушек, возникающих при недостатке терпения в деле инвестирования.

К сожалению, финансовые рынки не прощают нетерпение, тягу к мгновенному вознаграждению и стремление к быстрым результатам, будь то по индексу или отдельным акциям.

В мире инвестиций терпение по-прежнему на вес золота, а вот спешка может нам дорого обойтись.

Средний период держания акций

Источник: Tarhan

В том, что средний период держания акций (а также ETF и фондов) в портфеле резко сократился за последние годы и теперь составляет рекордно короткие шесть месяцев, нет ничего удивительного.

Но только представьте, что означало инвестирование на такой короткий период в последние несколько лет (2022, 2023 гг.), когда рынок сильно штормило. Инвесторам, державшим акции в портфеле всего шесть месяцев, было практически невозможно заработать прибыль.

Представим, что кому-то это все-таки удалось. Что, как вы думаете, они сделали с полученной прибылью?

Наверное, они ее реинвестировали, что означало дополнительные издержки, связанные, в том числе, с комиссиями и сборами и ошибками при выборе правильной точки входа.

Такой подход может перечеркнуть основные преимущества инвестиций в фондовый рынок — бесценные факторы времени и сложных процентов.

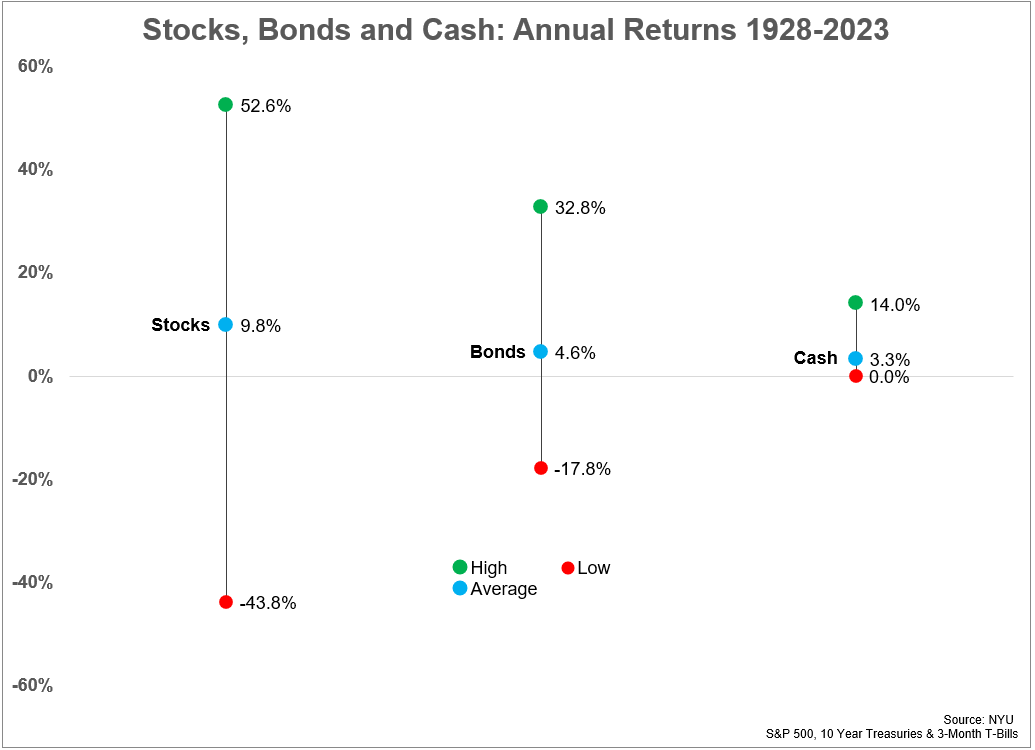

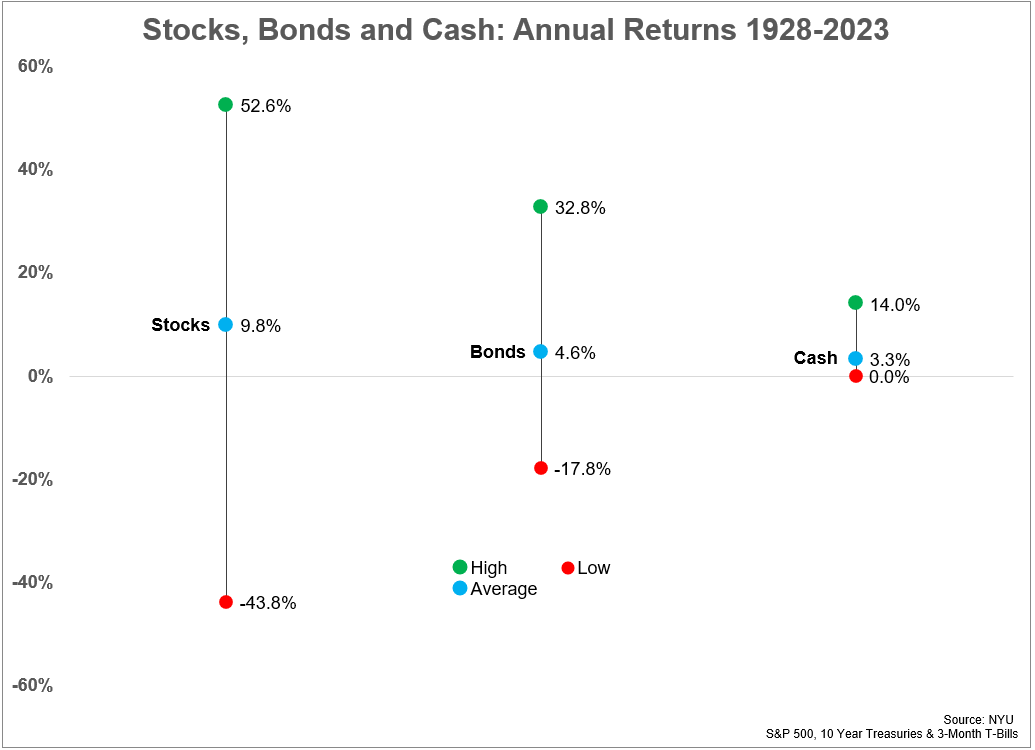

Годовая доходность акций, облигаций и наличности в 1928–2023 гг.

Источник: NYU

На графике выше отражены характеристики трех основных классов активов — акций (S&P 500), наличности и облигаций. Что касается управления самым непокорным для человека классом активов — акциями, инвестору будет резонно задать себе следующие ключевые вопросы:

Риск: готов ли я купить актив, который в определенный момент времени может упасть на 40%?

Готов ли я сохранять актив даже после этого в соответствии со своей долгосрочной стратегией?

Известны ли мне характеристики покупаемого мною актива?

Инвесторы сегодня покупают акции и на следующий день (или сразу же после покупки) начинают жаловаться, что их динамика не соответствует ожиданиям.

Но это уже не инвестирование, а азартные игры, а они могут приводить к плачевным результатам.

Поэтому не сбивайтесь с намеченного долгосрочного курса, а если эта мысль не совпадает с привычными для вас идеями, просто проигнорируйте ее и перейдите к следующей статье.

С учетом опыта последних лет заработать прибыль за такой короткий период времени практически невозможно.

Инвесторы привыкли к незамедлительному вознаграждению, а это грозит плачевными последствиями для их портфелей и сбережений.

В современном мире скорость — это главное. Мы смотрим 5-секундные видео на смартфонах и загружаем сайты в два счета. Сегодня мы делаем все быстрее.

Мгновенные сообщения — теперь норма, и благодаря ним все вокруг стало быстрее и удобнее.

Технологический прогресс, вне всякого сомнения, сделал нашу повседневную жизнь более удобной, но для инвесторов он может стать помехой. Если мы быстро распознаем его пагубное влияние, это поможет нам избежать ловушек, возникающих при недостатке терпения в деле инвестирования.

К сожалению, финансовые рынки не прощают нетерпение, тягу к мгновенному вознаграждению и стремление к быстрым результатам, будь то по индексу или отдельным акциям.

В мире инвестиций терпение по-прежнему на вес золота, а вот спешка может нам дорого обойтись.

Средний период держания акций

Источник: Tarhan

В том, что средний период держания акций (а также ETF и фондов) в портфеле резко сократился за последние годы и теперь составляет рекордно короткие шесть месяцев, нет ничего удивительного.

Но только представьте, что означало инвестирование на такой короткий период в последние несколько лет (2022, 2023 гг.), когда рынок сильно штормило. Инвесторам, державшим акции в портфеле всего шесть месяцев, было практически невозможно заработать прибыль.

Представим, что кому-то это все-таки удалось. Что, как вы думаете, они сделали с полученной прибылью?

Наверное, они ее реинвестировали, что означало дополнительные издержки, связанные, в том числе, с комиссиями и сборами и ошибками при выборе правильной точки входа.

Такой подход может перечеркнуть основные преимущества инвестиций в фондовый рынок — бесценные факторы времени и сложных процентов.

Годовая доходность акций, облигаций и наличности в 1928–2023 гг.

Источник: NYU

На графике выше отражены характеристики трех основных классов активов — акций (S&P 500), наличности и облигаций. Что касается управления самым непокорным для человека классом активов — акциями, инвестору будет резонно задать себе следующие ключевые вопросы:

Риск: готов ли я купить актив, который в определенный момент времени может упасть на 40%?

Готов ли я сохранять актив даже после этого в соответствии со своей долгосрочной стратегией?

Известны ли мне характеристики покупаемого мною актива?

Инвесторы сегодня покупают акции и на следующий день (или сразу же после покупки) начинают жаловаться, что их динамика не соответствует ожиданиям.

Но это уже не инвестирование, а азартные игры, а они могут приводить к плачевным результатам.

Поэтому не сбивайтесь с намеченного долгосрочного курса, а если эта мысль не совпадает с привычными для вас идеями, просто проигнорируйте ее и перейдите к следующей статье.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба