22 января 2024 Bloomberg

Неожиданная победа Дональда Трампа на президентских выборах 2016 года стала шоком для финансовых рынков. Если ему удастся победить во второй раз, трейдеры будут гораздо более подготовлены к такому исходу

Восемь лет назад Трамп не вошел в число финалистов предвыборной гонки как минимум до мая. В этот раз он продвигается к номинации гораздо быстрее. Более того, опросы показывают, что конкуренция между ним и президентом Джо Байденом будет ожесточенная. Это еще одно отличие от ситуации 2016 года. Результат: Уолл-стрит уже начинает оценивать последствия возможного возвращения Трампа в Белый дом.

«На этот раз рынки будут в курсе того, что можно ожидать, и к каким рискам готовиться, поэтому мы не ожидаем такой же волатильности, как в 2016 году после выборов», — сказал Дэниел Тобон, глава стратегии G10 FX в Citigroup Global Markets.

Конечно, нет никаких гарантий и ничего еще не решено. Уголовные дела против Трампа могут отвернуть от него удачу, или же избиратели могут неожиданно отвернуться от него на избирательных участках. Именно поэтому выборы для рынка сейчас не более чем фоновый шум. В фокусе внимания другие факторы, такие как траектория экономики, геополитическая напряженность и сроки снижения ставки по федеральным фондам.

Однако экономисты и аналитики постепенно формируют что-то вроде раннего консенсуса, частично основываясь на том, что произошло в прошлый раз, и вероятных последствиях нескольких политических инициатив, на которые он до сих пор делал ставку, таких как введение 10% -ных тарифов на импорт и снижение налогов для физлиц. В результате доходность облигаций может вырасти вместе с долларом, усилив тем самым давление на валюты торговых партнеров.

Посмотрим, как рынок отреагировал на победу Трампа в 2016 году, попробуем оценить, что может произойти, если он снова победит:

Что будет с ралли на рынке облигаций

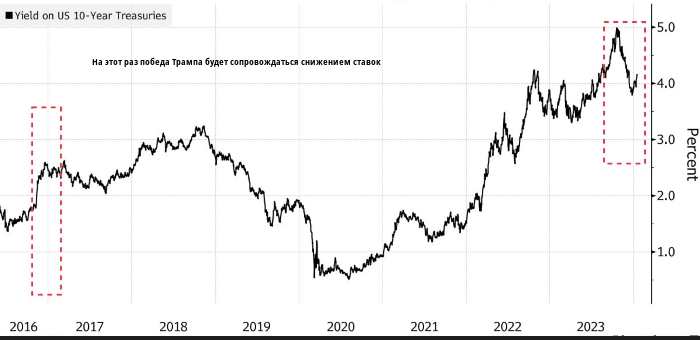

Условия на рынке облигаций США сильно отличаются от тех, что были в 2016 году, когда центральный банк только что впервые повысил процентные ставки и был готов продолжать это делать. Эти ожидания в сочетании с мнением о том, что планы Трампа по снижению налогов будут стимулировать экономику, способствовали глубокой распродаже на рынке облигаций, повысив доходность 10-летних казначейских облигаций в четвертом квартале на максимальное значение более чем за семь лет. Фонды облигаций столкнулись с крупнейшим оттоком денежных средств со времен «истерики» 2013 года, вызванной предстоящим отказом ФРС от политики стимулов.

Доходность гособлигаций выросла после победы Трампа в 2016 году

На этот раз вопрос заключается в том, в какой степени предполагаемая политика Трампа — либо в качестве кандидата от своей партии, либо в качестве нового президента — может изменить текущие рыночные ожидания по ставкам.

«Речь идет о налоговых последствиях и последствиях для роста, последствиях для дефицита, регуляторных последствиях — все это очень важно для рынков», — сказал Геннадий Голдберг, глава стратегии ставок в США в TD Securities.

Но на этот раз выборы не так сильно повлияют на фискальную политику, отчасти потому, что ключевой вопрос будет заключаться в том, продлевать ли истекающие в следующем году налоговые льготы Трампа. О новых речь пока не идет. Кроме того, Байден поддерживает практически бесконтрольные траты, поэтому правительство уже борется с большим дефицитом в период почти полной занятости.

«Какой из этих кандидатов, вероятно, создаст более высокий дефицит? Судя по тому, как обстоят дела, в настоящее время — оба прекрасно справятся с задачей», — сказал Голдберг. «Многое из этого сводится к тому, в каком направлении движется фискальная политика США, и пока ничто не указывает на возможный переход к консерватизму. Это заставляет инвесторов нервничать по поводу 2025 и 2026 годов».

Получит ли партия следующего президента большинство в Конгрессе или нет — тоже ключевой вопрос, потому что раскол в правительстве может привести к тупику.

Доминик Уилсон (Dominic Wilson) из Goldman Sachs Group Inc. и Вики Чанг (Vickie Chang) в записке для клиентов заявили, что республиканцы, а не демократы, скорее всего, смогут получить контроль как над Белым домом, так и над Конгрессом. Такой размах, по их словам, может привести к более высокой доходности облигаций, особенно по долгосрочным ценным бумагам, удерживая ФРС в напряжении на случай потенциального перегрева экономики. \\

Сильный доллар

Высокая доходность, как правило, толкает курс доллара вверх. Валюта подешевела, потому что доходность облигаций отступила от пиков прошлого года на ожиданиях разворота в денежно-кредитной политике. Доллар вырос после победы Трампа в 2016 году, вместе с доходностью по гособлигациям. Но в 2017 году экономика США потеряла импульс, тогда как Европа только набирала темп, что привело к снижению USD.

Но стремление Трампа ввести тарифы — в случае успеха — поддержит курс доллара по отношению к другим валютам, сдерживая импорт и останавливая поток долларов за пределы США.

«Эффект Трампа отчасти по умолчанию является положительным для доллара, и ровно по тем же причинам отрицательным для таких крупных валют, как евро, юань и мексиканское песо», — сказал стратег Deutsche Bank Алан Раскин. «Трейдеры признают, что влияние Трампа на торговлю и геополитику по разным причинам, по крайней мере, на начальном этапе, будет поддерживать доллар».

Укрепившееся в прошлом году мексиканское песо, на минувшей неделе резко подешевело на новостях о победе Трампа в Айове. Ожидается, что китайский юань также столкнется с дополнительным давлением, если по мере приближения выборов шансы Трампа на успех будут возрастать. Стратеги Deutsche Bank написали в записке клиентам, что выборы, скорее всего, удержат доллар в диапазоне 2023 года, даже если ФРС относительно резко снизит процентные ставки. «По мере приближения выборов рынок, вероятно, начнет рассматривать доллар, как безопасный актив», — написали они.

Фондовый рынок в затруднении

Восстановление на фондовом рынке США, вернувшее S&P 500 к рекордно высокому уровню в пятницу, больше всего зависит от того, сможет ли ФРС снизить процентные ставки так, чтобы не убить экономику, а обеспечить ей мягкую посадку.

В начале 2016 года мировые фондовые рынки, возможно, находились в более шатком положении, чем сейчас, борясь с призраком роста ставок и избытком нефти во всем мире. В августе 2015 года решение Китая о девальвации юаня вызвало падение акций, которое распространилось на другие рынки, а голосование Великобритании за выход из Европейского Союза вызвало еще один шок в середине 2016 года. Тем временем S&P 500 постепенно рос в течение большей части этого года и подскочил через два месяца после победы Трампа.

Некоторые сегменты справлялись лучше при Трампе, на фоне его риторики о том, как сделать Америку лучшей, и обещаний поддержать расходы США на оборону. Несмотря на то что Трамп не выполнил свое обещание утвердить крупный инфраструктурный план, известный Caterpillar Inc экскаваторов и бульдозеров, за время его пребывания в должности увеличил свою капитализацию более чем в два раза. Но, в целом, так называемые сделки, основанные на политике Трампа в 2016 году отставали от общей динамики S&P 500 в течение его срока.

Поэтому сейчас инвесторы не спешат выбирать победителей и проигравших. Кроме того, макроэкономические силы сейчас затмевают предвыборные разговоры.

«Политические прогнозы и рынок, похоже, не совпадают на данный момент», — сказал Джозеф Салуцци, соруководитель отдела торговли акциями в Themis Trading LLC. «На данном этапе экономического цикла нельзя сказать, что реакция рынка основана на политических прогнозах. На что бы вы ни поставили — на угольные компании, на финансистов, на инфраструктуру — рынки найдут способ, как оставить вас в дураках».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба