Участники рынка с нетерпением ждут публикации квартального отчета Netflix.

Стриминговый гигант сталкивается с затруднениями, связанными с высокой оценкой и маржой.

Баланс рисков перед релизом смещен в сторону снижения, хотя компания еще может приятно удивить рынок.

Сразу несколько компаний собираются сегодня опубликовать свои квартальные результаты, при этом внимание инвесторов сосредоточено на Netflix (NASDAQ:NFLX).

Чтобы понять, в каком положении находится компания перед релизом, воспользуемся нашим новейшим инструментом — ProTips.

Инструмент ProTips, доступный только подписчикам InvestingPro, оперативно предоставляет понятную информацию, упрощающую понимание истории актива. Он поможет вам выявлять риски и тренды, не вдаваясь в сложные расчеты.

ProTips упростит жизнь как опытным трейдерам, так и новичкам.

Так что, если вы присматриваетесь к той или иной компании, особенно в преддверии публикации ее квартального отчета, вам не помешает воспользоваться инструментом ProTips. В сегодняшней статье на примере Netflix мы подробно объясним, как это делать.

Что говорит ProTips о сильных и слабых сторонах Netflix?

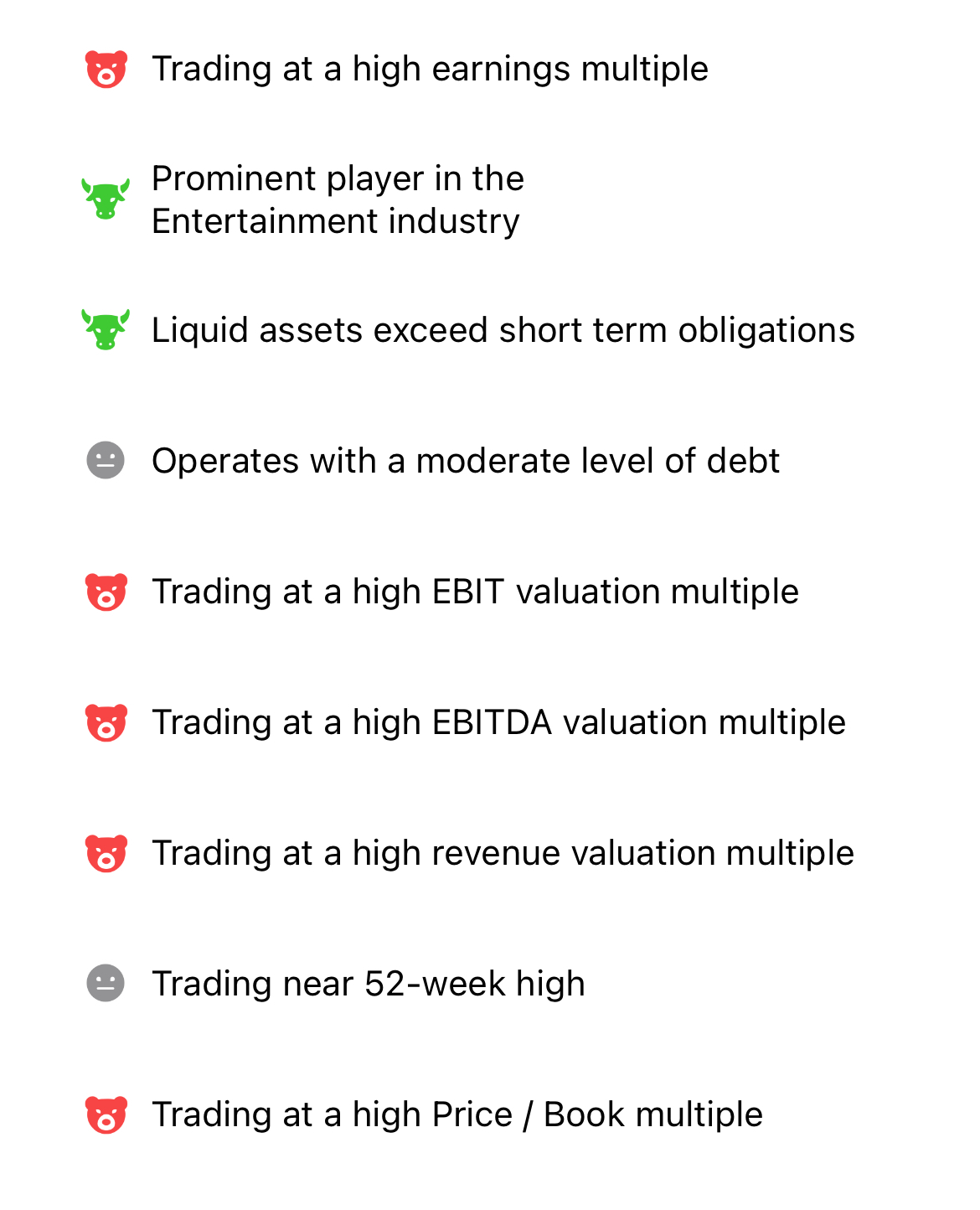

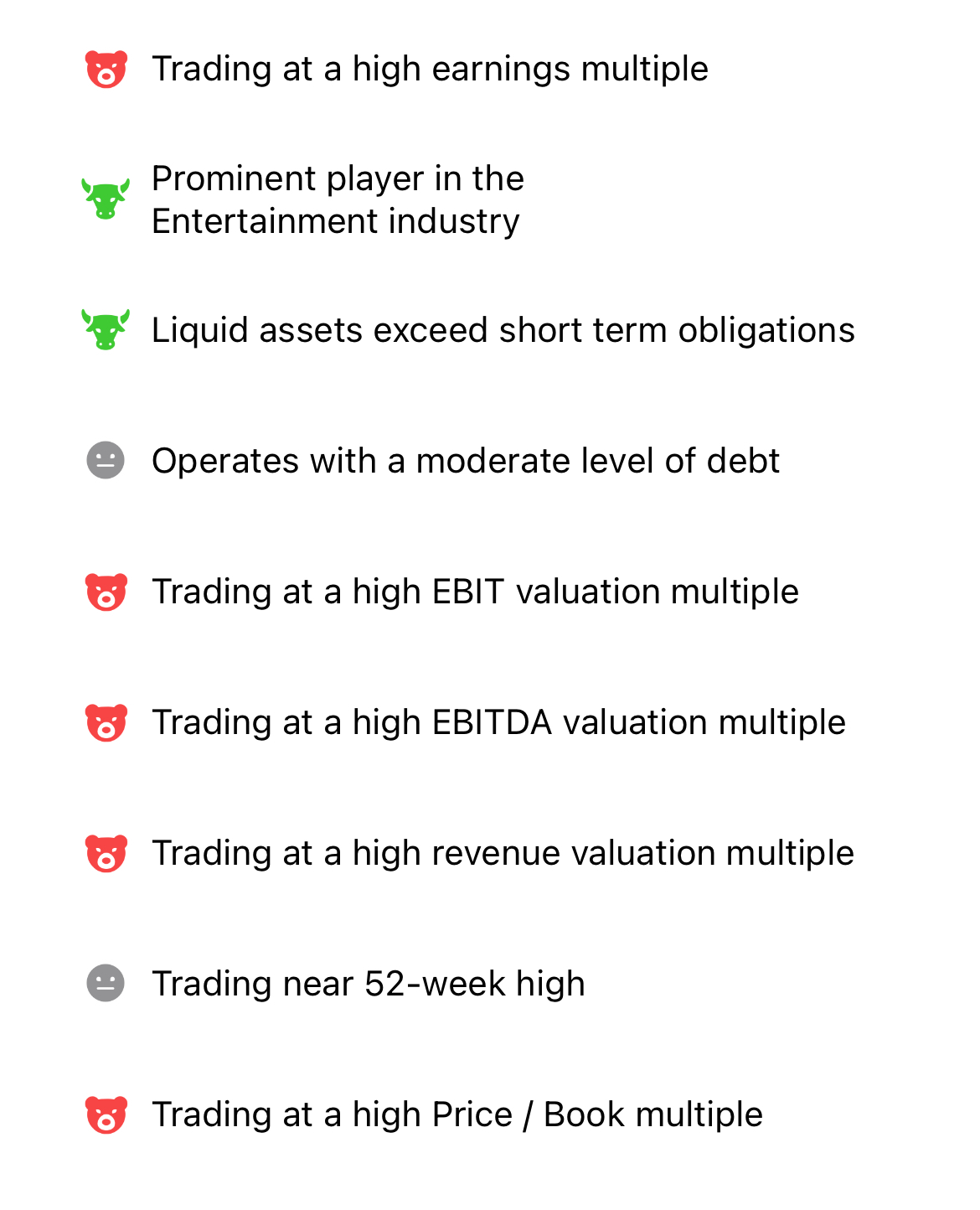

Как можно видеть ниже, ProTips предупреждает инвесторов о высокой оценке Netflix перед публикацией отчета компании.

Это поднимает планку для компании, а значит, любой промах может обернуться сильным падением акций.

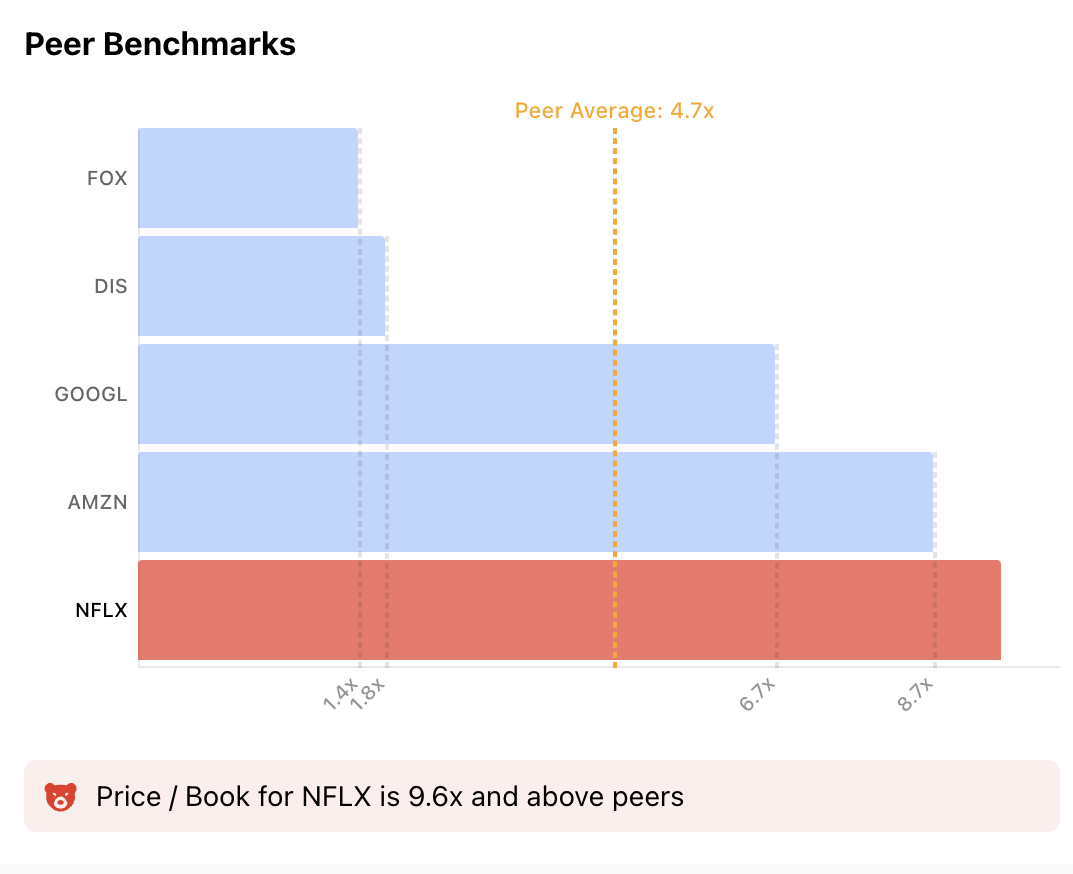

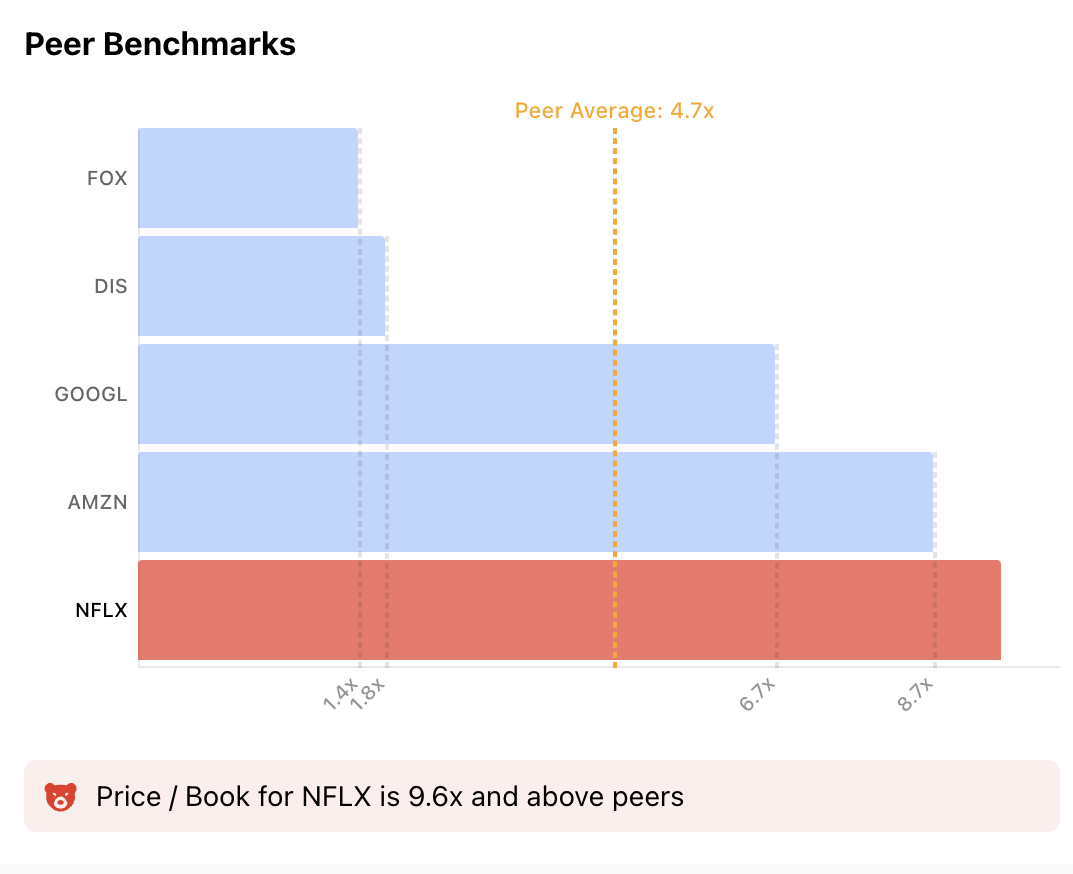

Как можно видеть на приведенном ниже графике, мультипликатор цена/балансовая стоимость у Netflix составляет 9,6, что выше среднего мультипликатора для сопоставимых компаний.

Сопоставление Netflix с конкурентами

Источник: InvestingPro

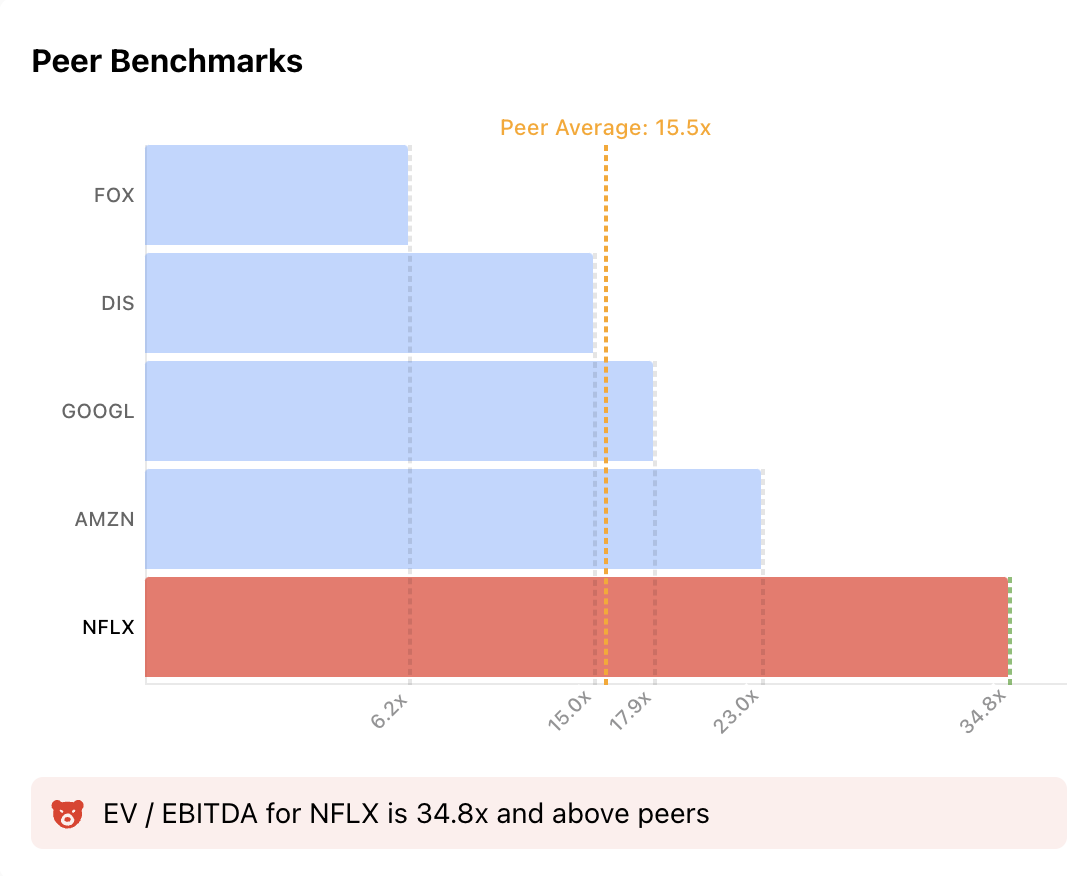

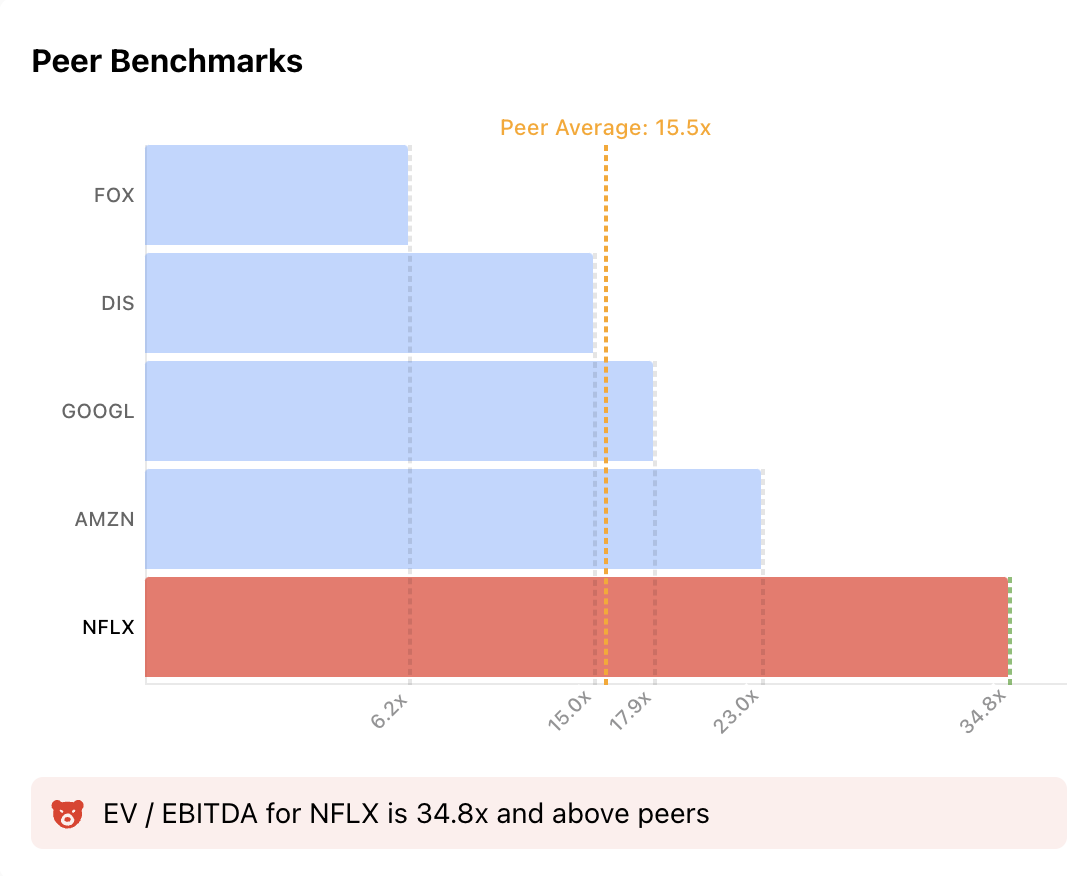

Мультипликатор EV/EBITDA и вовсе составляет 34, что тоже выше среднего показателя для сопоставимых компаний.

Сопоставление Netflix с конкурентами

Источник: InvestingPro

Инвесторам остается делать ставку на сильные квартальные результаты с учетом высокой маржи EBIT и EBITDA, а также высоких мультипликаторов P/E и P/B. Приведем прогнозы:

Выручка: $8,71 млрд (+11% по сравнению с четвертым кварталом 2022 года);

EBITDA: $1,41 млрд (+76,7% по сравнению с четвертым кварталом 2022 года);

EBIT: $1,22 млрд (+121% по сравнению с четвертым кварталом 2022 года);

Прибыль на акцию: $2,23 (по сравнению с $0,12 в четвертом квартале 2022 года).

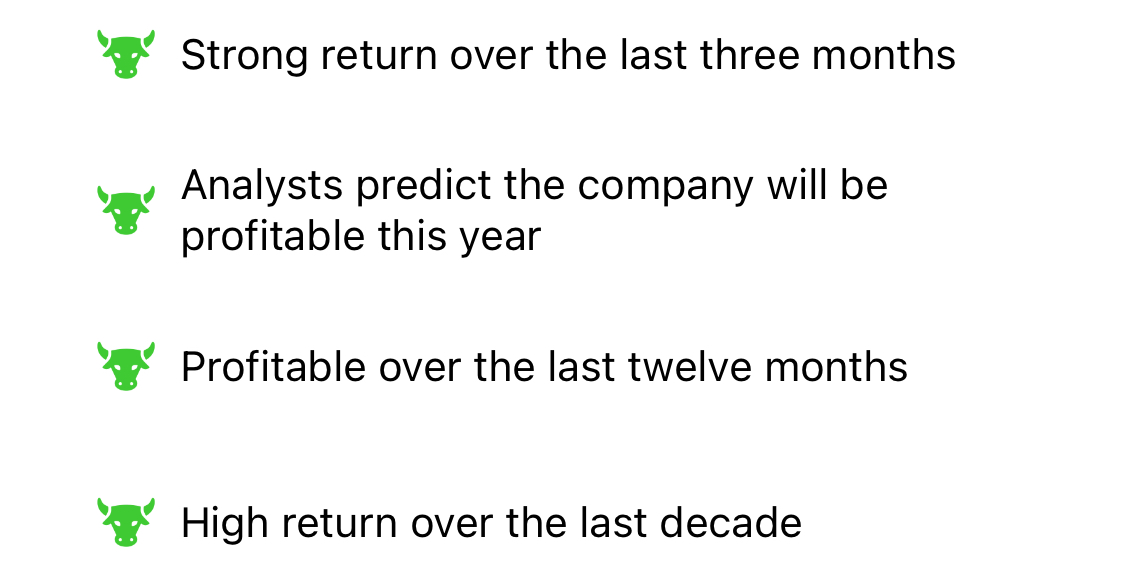

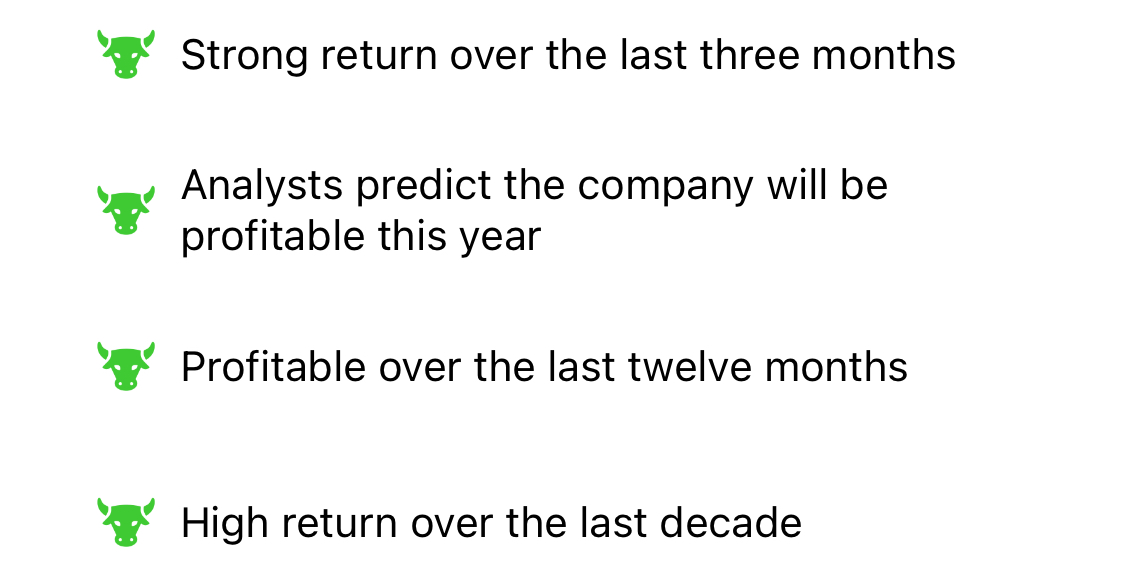

Тем не менее, есть у Netflix и позитивные стороны, хотя их не так много по сравнению с негативными факторами.

Если отталкиваться от данных, позитивные сигналы в основном исходят от индикаторов импульса, а не фундаментальных факторов. Судя по этим индикаторам, компания добилась хороших показателей прибыльности, несмотря на затруднения, связанные с замедлением экономического роста на ключевых рынках, включая Европу и Китай.

Помимо общих фундаментальных показателей, инвесторы уделят повышенное внимание информации об изменении числа подписчиков. Это поможет им понять, смогла ли компания извлечь выгоду из устойчивости американской экономики и удачно адаптироваться к различным переменам за последний год, что в особенности касается ограничений на совместное использование аккаунтов.

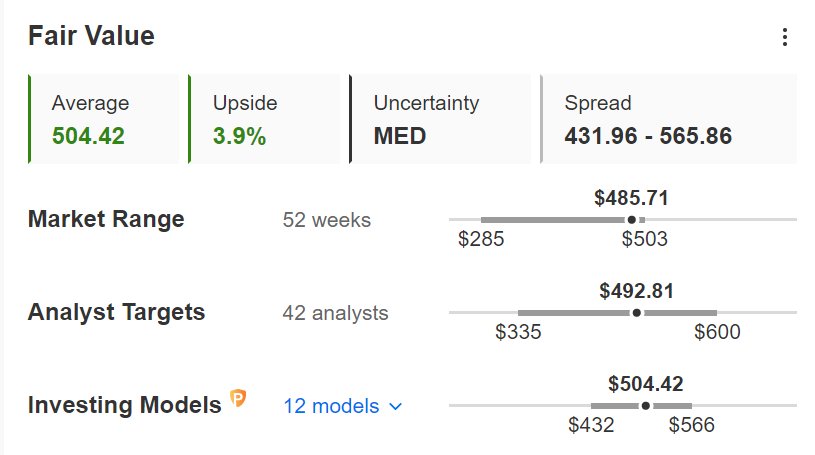

Сколько на самом деле стоит Netflix?

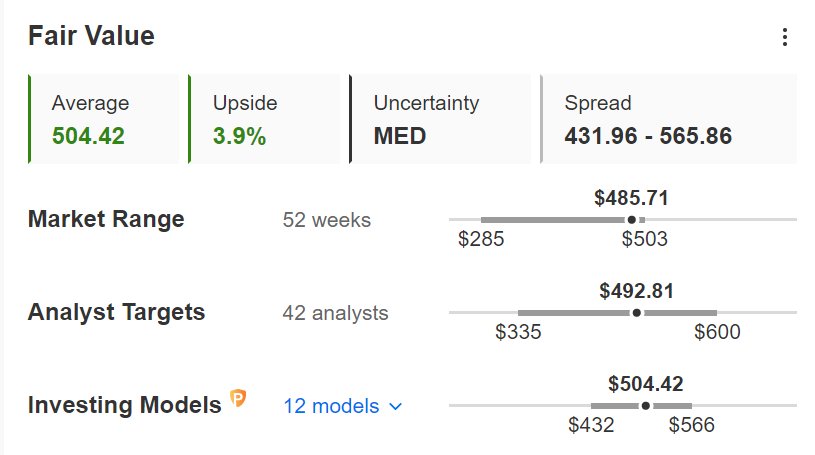

Даже при неоднозначных фундаментальных показателях оценка справедливой стоимости Netflix согласно InvestingPro совпадает с внутренней стоимостью, составляющей чуть более $500 и фактически совпадающей с текущей рыночной ценой.

Если квартальные результаты окажутся сильными, акции, вероятно, не будут отклоняться от текущей оценки. Более того, эта стоимость соответствует средней оценке аналитиков, ведущих аналитическое покрытие по компании.

Последнее, впрочем, означает, что пространство для роста у Netflix в среднесрочном периоде ограничено, если только квартальные результаты компании не окажутся гораздо лучше прогнозов.

Технические перспективы

С учетом всего вышесказанного давайте посмотрим на технические индикаторы для компании, чтобы лучше понять, как на квартальный отчет могут отреагировать графики.

После отката на 75% со своего пика во время падения рынка, продолжавшегося с начала 2021 по 2022 год, акции Netflix продемонстрировали восстановление, вернувшись на отметку $485, где теперь находится ключевой уровень сопротивления.

Если квартальные результаты окажутся позитивными и будут хорошо приняты инвесторами, акциям, пожалуй, не составит большого труда пробить этот уровень и нацелиться на отметку $500. Если же результаты окажутся слабыми, не исключен откат в сторону отметки $422.

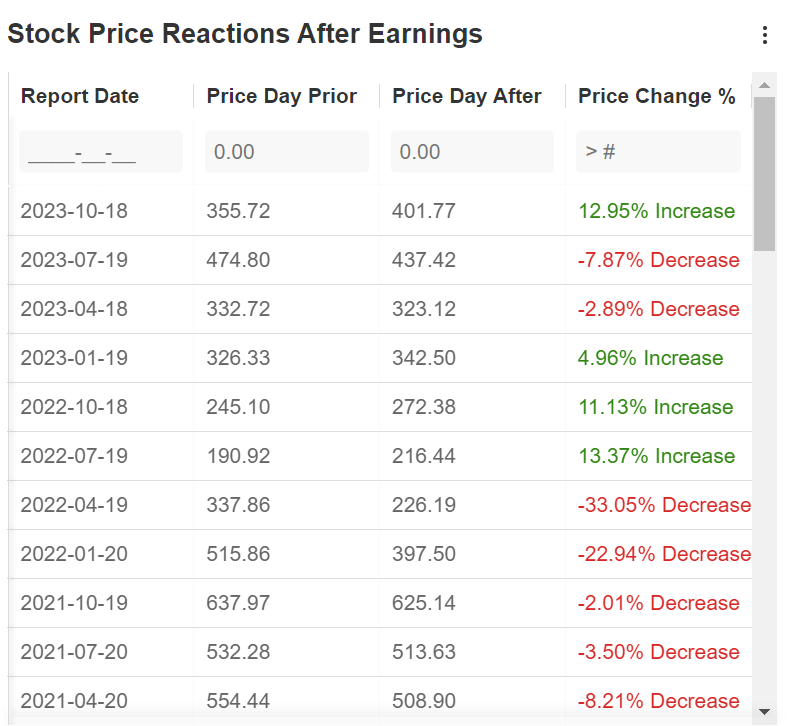

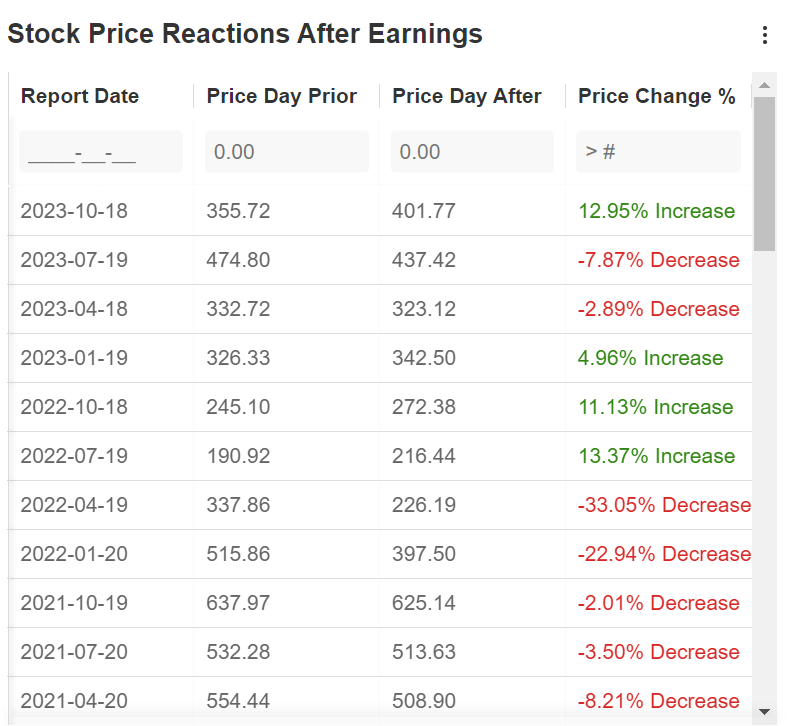

В прошлом цена акций Netflix не раз сильно изменялась после публикации квартальных отчетов.

При этом в последние кварталы общая тенденция изменилась. Если в 2021 и 2022 гг. акции, как правило, реагировали негативно, то за последние полтора года в четырех случаях из шести их реакция была позитивной.

Повторится ли сегодня история?

В заключение

По моему мнению, Netflix — надежная компания в долгосрочной перспективе. В прошлом я уже не раз инвестировал в ее акции, особенно в периоды спада, и последовательно получал хорошие результаты. Однако их текущая оценка, как мне кажется, непривлекательна и указывает на то, что баланс рисков смещен в сторону снижения, а не роста.

Поскольку восстановление и сила бизнеса уже, похоже, учтены в сегодняшней цене акций, я бы посоветовал долгосрочным инвесторам в этот раз воздержаться от активных действий.

Стриминговый гигант сталкивается с затруднениями, связанными с высокой оценкой и маржой.

Баланс рисков перед релизом смещен в сторону снижения, хотя компания еще может приятно удивить рынок.

Сразу несколько компаний собираются сегодня опубликовать свои квартальные результаты, при этом внимание инвесторов сосредоточено на Netflix (NASDAQ:NFLX).

Чтобы понять, в каком положении находится компания перед релизом, воспользуемся нашим новейшим инструментом — ProTips.

Инструмент ProTips, доступный только подписчикам InvestingPro, оперативно предоставляет понятную информацию, упрощающую понимание истории актива. Он поможет вам выявлять риски и тренды, не вдаваясь в сложные расчеты.

ProTips упростит жизнь как опытным трейдерам, так и новичкам.

Так что, если вы присматриваетесь к той или иной компании, особенно в преддверии публикации ее квартального отчета, вам не помешает воспользоваться инструментом ProTips. В сегодняшней статье на примере Netflix мы подробно объясним, как это делать.

Что говорит ProTips о сильных и слабых сторонах Netflix?

Как можно видеть ниже, ProTips предупреждает инвесторов о высокой оценке Netflix перед публикацией отчета компании.

Это поднимает планку для компании, а значит, любой промах может обернуться сильным падением акций.

Как можно видеть на приведенном ниже графике, мультипликатор цена/балансовая стоимость у Netflix составляет 9,6, что выше среднего мультипликатора для сопоставимых компаний.

Сопоставление Netflix с конкурентами

Источник: InvestingPro

Мультипликатор EV/EBITDA и вовсе составляет 34, что тоже выше среднего показателя для сопоставимых компаний.

Сопоставление Netflix с конкурентами

Источник: InvestingPro

Инвесторам остается делать ставку на сильные квартальные результаты с учетом высокой маржи EBIT и EBITDA, а также высоких мультипликаторов P/E и P/B. Приведем прогнозы:

Выручка: $8,71 млрд (+11% по сравнению с четвертым кварталом 2022 года);

EBITDA: $1,41 млрд (+76,7% по сравнению с четвертым кварталом 2022 года);

EBIT: $1,22 млрд (+121% по сравнению с четвертым кварталом 2022 года);

Прибыль на акцию: $2,23 (по сравнению с $0,12 в четвертом квартале 2022 года).

Тем не менее, есть у Netflix и позитивные стороны, хотя их не так много по сравнению с негативными факторами.

Если отталкиваться от данных, позитивные сигналы в основном исходят от индикаторов импульса, а не фундаментальных факторов. Судя по этим индикаторам, компания добилась хороших показателей прибыльности, несмотря на затруднения, связанные с замедлением экономического роста на ключевых рынках, включая Европу и Китай.

Помимо общих фундаментальных показателей, инвесторы уделят повышенное внимание информации об изменении числа подписчиков. Это поможет им понять, смогла ли компания извлечь выгоду из устойчивости американской экономики и удачно адаптироваться к различным переменам за последний год, что в особенности касается ограничений на совместное использование аккаунтов.

Сколько на самом деле стоит Netflix?

Даже при неоднозначных фундаментальных показателях оценка справедливой стоимости Netflix согласно InvestingPro совпадает с внутренней стоимостью, составляющей чуть более $500 и фактически совпадающей с текущей рыночной ценой.

Если квартальные результаты окажутся сильными, акции, вероятно, не будут отклоняться от текущей оценки. Более того, эта стоимость соответствует средней оценке аналитиков, ведущих аналитическое покрытие по компании.

Последнее, впрочем, означает, что пространство для роста у Netflix в среднесрочном периоде ограничено, если только квартальные результаты компании не окажутся гораздо лучше прогнозов.

Технические перспективы

С учетом всего вышесказанного давайте посмотрим на технические индикаторы для компании, чтобы лучше понять, как на квартальный отчет могут отреагировать графики.

После отката на 75% со своего пика во время падения рынка, продолжавшегося с начала 2021 по 2022 год, акции Netflix продемонстрировали восстановление, вернувшись на отметку $485, где теперь находится ключевой уровень сопротивления.

Если квартальные результаты окажутся позитивными и будут хорошо приняты инвесторами, акциям, пожалуй, не составит большого труда пробить этот уровень и нацелиться на отметку $500. Если же результаты окажутся слабыми, не исключен откат в сторону отметки $422.

В прошлом цена акций Netflix не раз сильно изменялась после публикации квартальных отчетов.

При этом в последние кварталы общая тенденция изменилась. Если в 2021 и 2022 гг. акции, как правило, реагировали негативно, то за последние полтора года в четырех случаях из шести их реакция была позитивной.

Повторится ли сегодня история?

В заключение

По моему мнению, Netflix — надежная компания в долгосрочной перспективе. В прошлом я уже не раз инвестировал в ее акции, особенно в периоды спада, и последовательно получал хорошие результаты. Однако их текущая оценка, как мне кажется, непривлекательна и указывает на то, что баланс рисков смещен в сторону снижения, а не роста.

Поскольку восстановление и сила бизнеса уже, похоже, учтены в сегодняшней цене акций, я бы посоветовал долгосрочным инвесторам в этот раз воздержаться от активных действий.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба