RAZB0RKA бизнес-плана РОССЕТИ ЦЕНТР на 2023-2024 год

РОССЕТИ ЦЕНТР это менее прибыльный брат соседней РОССЕТИ ЦЕНТРА И ПРИВОЛЖЬЕ

У этих компаний один руководитель, на мой взгляд лучший менеджер среди всех глав дочек ФСК, Игорь Маковский

Но имея практически одинаковый размер полезного отпуска электроэнергии, ЦЕНТР зарабатывает в 2 раза меньше чем ЦП!

Как такое может быть?

Подробно разбирался с этой задачкой в разборке итогов 2022 года

Если еще не знаете ответ на этот вопрос и вам интересна специфика компании - рекомендую к прочтению

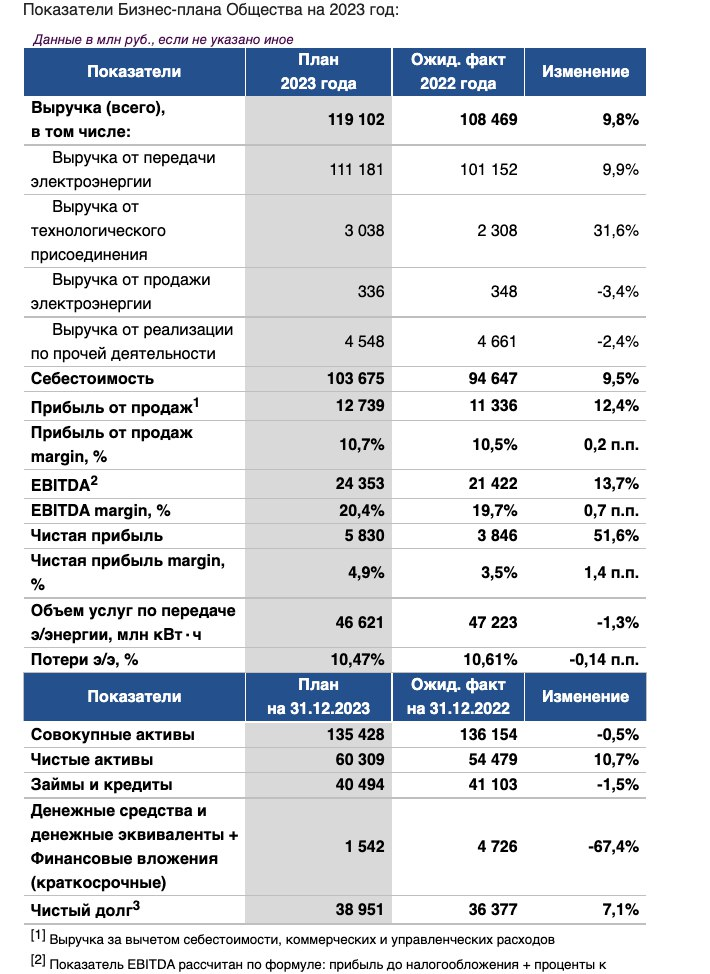

Кроме подведения итогов 2022 года писал в разборке о планах менеджмента на 2023 год, опубликованных в конце Января

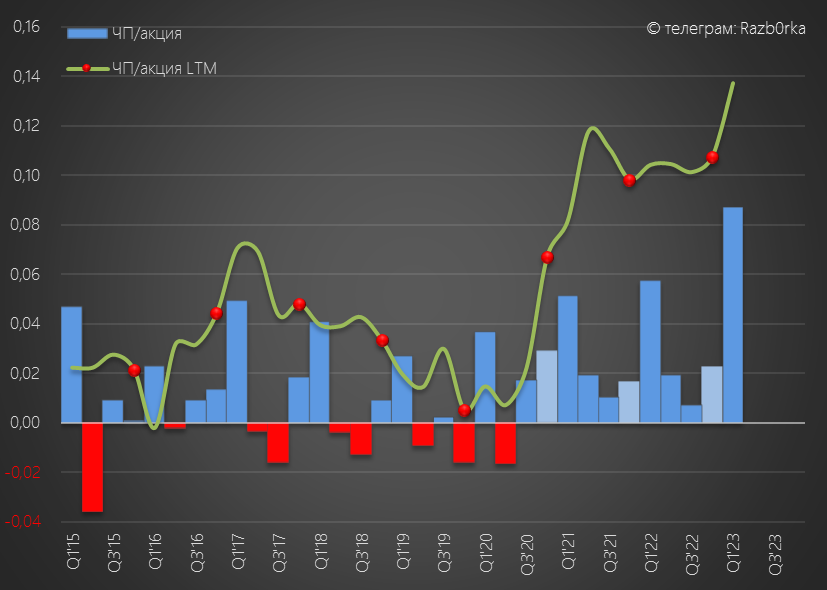

Чистая прибыль в 2023 году должна была увеличиться в 1.5 раза до 5.8 млрд руб или 0.14 руб/акция

Писал о том, что если отчеты за 1-2 квартал будут выходить в соответствии с планом, акция могут вырасти с 0.3 руб на уровни ~0.4 руб и выше

Благодаря рекордному повышению государством тарифа сетей в Декабре'22, отчет за 1-ый квартал был действительно мощным

Чистая прибыль выросла на 52% до 0.09 руб/акция или 3.7 млрд руб

За 1-ый квартал компания заработала столько же сколько за ВЕСЬ 2022 год и почти 65% из запланированных на 2023 год 5.8 млрд руб

В Марте менеджмент опубликовал новый план, в котором цель на 2023 была повышена до 6.5 млрд руб

Согласно новой версии, за 2-4кв'23 прибыль должна была составить всего 2.8 млрд руб или 0.07 руб/акция

6.5 млрд руб плановой прибыли за 2023 год это уже 0.16 руб/акция

Но даже визуально понятно какое сильное замедление прибыли ожидал менеджмент по сравнению с рекордным 1-ым кварталом

При этом, большинство инвест-домов уже ПОСЛЕ хороших отчетов и уже ПОСЛЕ рекордного роста котировок в Мае-Июле начали рекомендовать акций сетей к покупке

СБЕР выпустил свой аналитический обзор по сетям 19 Июля

Выбрав ЦЕНТР одним из фаворитов

За следующие 3 недели после этой публикации, акции выросли с 0.44 руб еще на 20% до 0.526 руб!

Комичность ситуации заключается в том, что о высокой прибыли 2023 года стало известно еще в Июле'22, когда акции стоили 0.23 руб и когда был опубликован обновленный бизнес-план на 2023-2025 годы!

Понимаете почему важно изучать бизнес-планы и отчеты сетей самостоятельно?

Если 2-ой квартал у ЦЕНТРа был еще более-менее, то 3-ий показал слабость бизнеса в полном масштабе

Прибыль от передачи электроэнергии с +24% г-к-г в 2кв'23 в 3 квартале ушла в -26% г-к-г!

Позитивный эффект от рекордного повышения тарифа с 1 декабря продержался всего 2 квартала!

Для меня прибыль от передачи основной показатель здоровья бизнеса сетевых компаний

И учитывая то, что тариф сетей будет повышен только с 1 Июля 2024, дочкам ФСК предстоит пройти как минимум еще 3-и сложных квартала (4кв'23 - 2кв'24)!

При этом тариф материнской ФСК, которой сетевые дочки платят за передачу электроэнергии, в указе ФАС от 2022 года планировалось, что будет повышен только с 1 Июля 2024 на 8.5%

А согласно новой версии указа ФАС России от 30.10.23, тариф ФСК будет повышен уже с 1 Января на 6.3%!

А с 1 Июля тариф ФСК будет на 17.5% выше чем в Декабре 2023!

Центр прибыли продолжает постепенно смещаться с дочек на материнскую компанию

Напомню историю повышения тарифа ФСК:

1 Декабря 2022 +11.5%

1 Мая 2023 +6.3%

1 Января 2024 +6.3%

1 Июля 2024 +10.5%

Таким образом, расходы сетевых компаний на услуги ФСК вырастут с 1 Июля и за последние 20 месяцев на 39%!!!

Что такое +39% расходов на услуги ФСК для ЦЕНТРА?

В 2022 году эти расходы составили 17.6 млрд руб или 16% выручки

В Октябрьской версии бизнес-плана на 2024 год увеличили эту статью расходов с 19.4 млрд до 22.1 млрд руб или 17.5% выручки!

Увеличение расходов за 2 года составит 26% или 4.5 млрд руб!

Учитывая то, что бизнес-план был опубликован ДО выхода указа ФАС по тарифам ФСК он скорее всего не учитывает новую версию повышения

Но даже исходя из старой версии, 4.5 млрд руб потенциальной годовой прибыли акционеров ЦЕНТРА через тариф бережно "передали" за 2 года материнской ФСК

Интересно знают об этом те, кто покупал сети по рекомендации СБЕР?

Какие изменения еще были сделаны в бизнес-плане по сравнению с февральской версией?

Прогноз прибыли 2023 года был незначительно повышен с 6.56 млрд руб до 6.63 млрд руб

План по прибыли 2024 года был чуть снижен с 7.32 млрд руб до 7.28 млрд руб

Прогноз прибыли в 6.63 млрд руб означает, что в 4кв'23 планировали заработать всего 200 млн руб против 967 млн руб в 4кв'22

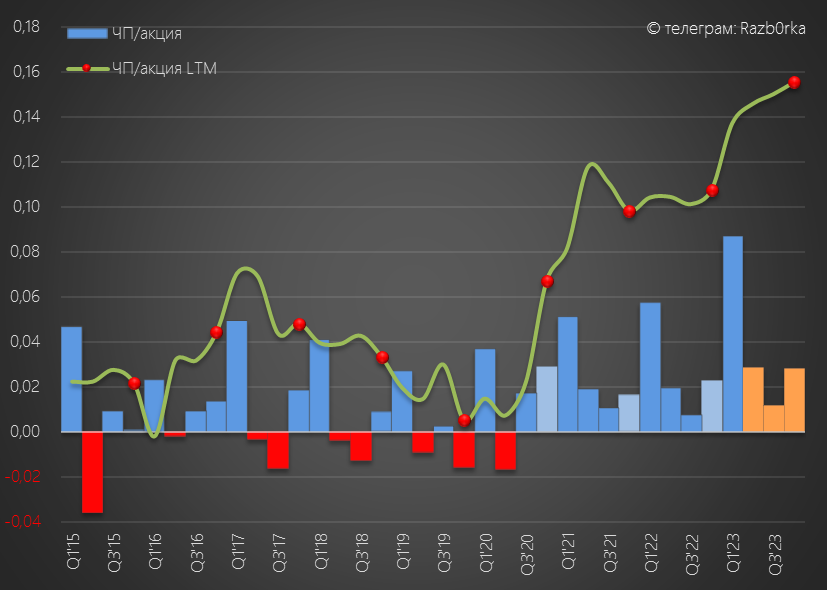

В пересчете на акцию прогнозная прибыль за 2023 год составляла по обновленному плану 0.16 руб

Еще раз отмечу, это версия прибыли из плана опубликованного в конце Октября, то есть всего за 2 месяца до конца года

До отчета РСБУ за 2022 год еще 1.5 месяца!

Но вчера компания опубликовала обновленный прогноз показателей 2023 и план на 2024 год

Первое важно то, что прогноз прибыли 2023 года снизили по сравнению с Октябрьской версией с 6.63 млрд до 6.0 млрд руб

Это значит, что в 4кв'23 в отчете покажут убыток 443 млн руб или 0.01 руб/акция

Годовая прибыль 6.0 млрд руб это 0.14 руб/акция

Получается, что новый прогноз меньше на 660 млн чем Октябрьский и всего на 137 млн больше чем Январский!

Акции ЦЕНТРа сегодня росли на 3% до 0.61 руб

Компания оценена в 4.5 прибылей 2023 года - это недорого!

Но нам же важнее уже прибыль 2024 года

В новой версии прибыль 2024 на 2.4 млрд руб или 33% ниже чем в Октябрьской версии!

Согласно новому плану, прибыль снизится на 18% г-к-г до 4.9 млрд или 0.12 руб/акция

И с такой прибылью оценка компании вырастает уже до 5.5 прибылей

Что такое оценка 5.5 прибылей?

Если компания решит выплатить 100% прибыли на дивиденды доходность акционеров, купивших по текущей цене, составит за 2024 год 100/5.5=18%

В Октябрьской версии менеджмент планировал выплатить дивиденд 0.0477 руб за 2023 и 0.0546 руб за 2024 год

Думаю, что за 2023 год компания может выплатить такой дивиденд и даже немного больше

А вот судя по сокращению плана прибыли на 33% увеличение дивиденда за 2024 год под большим вопросом

Согласно прогнозу менеджмента, уровень чистого долга на конец 2023 года составит 35.3 млрд руб и вырастет еще на 1.9 млрд до 37.2 млрд руб в 2024

Обычно рост чистого долга это следствие нехватки денежного потока компании

Что приводит в свою очередь к сокращению денежной позиции или увеличению займов

На конец 3-го квартала у ЦЕНТРа было 4.4 млрд руб денег и 750 млн финансовых вложений

4.4 млрд руб это около 0.105 руб/акция, что более чем достаточно для выплаты запланированных 0.0477 руб дивидендов за 2023 год

Уровень общего долга на конец 3-го квартала составлял 38.5 млрд руб

Соответственно, уровень чистого долга был 38.5-4.4-0.75=33.3 млрд руб

Исходя из прогноза менеджмента, в 4-ом квартале либо денежная позиция сократилась на 2 млрд руб, либо долг вырос на те же 2 млрд руб

И то и другое не очень позитивно для перспектив увеличения дивидендов

Что в итоге?

Слабый конец года как на операционном уровне, так и на уровне чистой прибыли

Снизили планы прибыли на 2024 год на 33% по сравнению с Октябрьской версией

Рост долга в 4кв'23 и 2024 году

Если в прошлом году я писал о потенциале роста, то по итогам 2023 и новых вводных на 2024 год, мне кажется сейчас больше факторов за снижение котировок с текущих 0.61 руб

При прогнозных дивидендах 0.0477 руб и среднерыночной доходности 12% котировки могут снизится в район 0.4 руб

Многое будет зависеть от фактических цифр, которые мы увидим в отчете за 4кв'23 и отчете за 1кв'24

А может и не будет...

К примеру, вчера убыточная РОССЕТИ СИБИРЬ выросла за день на 23% на безумном обороте в 1.7 млрд руб!

Неликвидные КУБАНЬ на 16%, а хронически убыточные РОССЕТИ СЕВЕРНЫЙ КАВКАЗ на 5%

Рост произошел без каких-либо новостей!

Для справки, ЛЕНЭНЕРГО оценен сейчас в фантастические 207 млрд руб, СИБИРЬ 102 млрд руб, КУБАНЬ в 160 млрд руб

На фоне этого безумия, стоимость ЦЕНТРА в 26 млрд кажется не такой уж и высокой

Но сколько еще будет длиться этот сетевой "праздник"?

Наверное знают только те кто стоит за этими очевидными разгонами

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба