1 февраля 2024 БКС Экспресс

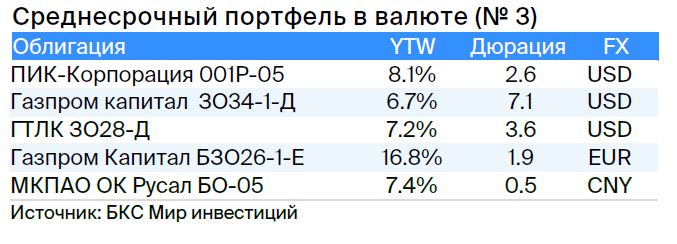

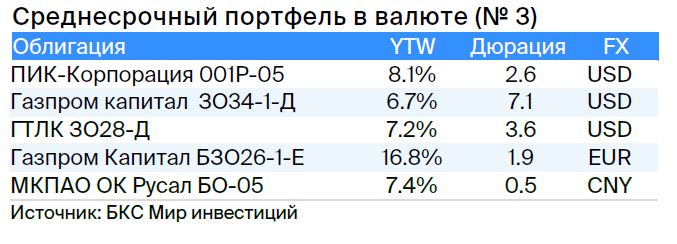

Взгляд на долговой рынок в валюте оставляем нейтральным. Меняем выпуск ЗО37-1-Д на ЗО34-1-Д.

Сохраняем нейтральный взгляд на рынок валютных облигаций. ТМК и ЧТПЗ завершили размещение замещающих облигаций серий ЗО-2027 и ЗО-2024, совокупное замещение по каждой бумаге достаточно высокое: 70% и 87% соответственно.

Газпром продолжает серию второго круга размещения локальных бондов к еврооблигациям: 26 января стартовало дополнительное размещение выпуска серии ЗО25-1-Е (ISIN RU000A105VL6) к еврооблигациям с погашением в 2025 г. в евро (ISIN XS0906949523), заявки принимаются до 5 февраля.

В отсутствии давления на рынок валютных облигаций и при уверенном закреплении рубля около 90 за доллар сохраняем нейтральный взгляд на рынок. Из портфеля исключаем Газпром капитал ЗО37-1-Д, включаем более короткий выпуск ЗО34-1-Д, предлагающий спред к ЛУКОЙЛ ЗО-31 в 150 б.п. Потенциальный доход — 13% за полгода.

Эмитенты и выпуски

Газпром

Серии ЗО34-1-Д и БЗО26-1-Е

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5% соответственно, EBITDA — 62%, 33% и 5%.

Себестоимость добычи газа и нефти одна из самых низких в мире. Долговая нагрузка очень низкая: коэффициент Чистый долг/EBITDA составляет 1,0х. Ожидаем его сохранения на низком уровне — 1,5–2,0х.

Риск ликвидности/рефинансирования низкий благодаря денежным средствам в $17 млрд, которых достаточно для погашения всех долгов в течение года и более, а также господдержке. Акционеры: Российская Федерация (прямо и косвенно) — 50,2%, в свободном обращении — 49,8%.

Выпуск ЗО34-1-Д предлагает спред к замещающему ЛУКОЙЛ-31 при сопоставимых кредитных рисках в размере 1,5%.

БЗО26-1-Е торгуется с доходностью на 3,6% выше соответствующей долларовой, а должно быть наоборот, исходя из паритета процентных ставок для USD и EUR.

У аналитиков БКС Мир инвестиций нейтральный взгляд на акции компании с целевой ценой 210 руб.

РУСАЛ

Серия БО-05

РУСАЛ — российский производитель алюминия с мировой долей 5% (10% без Китая). Себестоимость производства алюминия — одна из лучших в мире из-за низкой стоимости электроэнергии (30%). Также компания владеет долей 28% в Норильском никеле с текущей рыночной стоимостью более $8 млрд.

Долговая нагрузка — средняя, но с учетом дивидендов Норникеля и обесценения рубля — низкая. Прогнозируется снижение чистого долга до нуля в течение двух лет при умеренных дивидендах. Акционеры: EN+ (57%), SUAL Partners (25%), в свободном обращении — 18%.

Выпуск БО-05 — из-за прогнозного отрицательного чистого долга и наличия международного бизнеса в размере 20% от EBITDA облигации могут торговаться с доходностью, близкой к бумагам Полюса и Роснефти.

У аналитиков БКС Мир инвестиций негативный взгляд на акции компании с целевой ценой 40 руб.

ПИК

Серия 001Р-05

ПИК — девелопер, ориентированный на строительство недвижимости, доли на рынке Москвы и Московской области составляют 27% и 16% соответственно. На рынке застройщиков компания является абсолютным лидером по объемам ввода жилья: в 2023 г. введено почти 2,0 млн кв. м, в то время как у ближайших конкурентов, Самолета и Setl, 1,3 и 0,6 млн кв. м жилья соответственно за аналогичный период.

Портфель проектов высоко диверсифицирован, что снижает зависимость денежного потока от успешной реализации отдельного проекта. В среднесрочной перспективе ожидается улучшение темпов продаж ввиду роста стадии готовности стартовавших ранее проектов. В 2023 г. прогнозируем сохранение объемов продаж на уровне 2022 г. и выше на фоне более высокой базы числа проектов и отсутствия планов по существенным запускам проектов в 2023 г.

Рентабельность по EBITDA оценивается как средняя, по итогам I полугодия 2023 г. — 24%. Основной риск строительной деятельности снижен благодаря реформированию жилищного строительства и введению эскроу-счетов: все текущее строительство будет завершено. Акционеры: Сергей Гордеев — 32,49%, ОА «Центральная трастовая компания» — 20%, в свободном обращении — 47,51%.

Выпуск в текущий момент обладает потенциалом снижения доходности на 160 б.п., до YTM 6,5%, что на 160 б.п. превышает доходность ЛУКОЙЛа ЗО-26 с YTM 4,9%.

У аналитиков БКС Мир инвестиций позитивный взгляд на акции компании с целевой ценой 1200 руб.

ГТЛК

Серия ЗО28-Д

ГТЛК — финансовый институт поддержки транспортной отрасли РФ посредством лизинга. Основа кредитоспособности — поддержка 100%-го акционера государства, что выражается в практически ежегодной докапитализации и получении льготных кредитов. Кейс Роснано подтверждает господдержку.

Качество активов удовлетворительное, крупнейший заемщик — Аэрофлот (18% от портфеля кредитов). Достаточность капитала с учетом возможного недорезервирования в отчетности средняя.

Выпуск ГТЛК ЗО28-Д торгуется с доходностью 7,2%, так как является новым на рынке замещающих облигаций. Ожидаем снижения доходности на 1% или 6% за полгода.

Сохраняем нейтральный взгляд на рынок валютных облигаций. ТМК и ЧТПЗ завершили размещение замещающих облигаций серий ЗО-2027 и ЗО-2024, совокупное замещение по каждой бумаге достаточно высокое: 70% и 87% соответственно.

Газпром продолжает серию второго круга размещения локальных бондов к еврооблигациям: 26 января стартовало дополнительное размещение выпуска серии ЗО25-1-Е (ISIN RU000A105VL6) к еврооблигациям с погашением в 2025 г. в евро (ISIN XS0906949523), заявки принимаются до 5 февраля.

В отсутствии давления на рынок валютных облигаций и при уверенном закреплении рубля около 90 за доллар сохраняем нейтральный взгляд на рынок. Из портфеля исключаем Газпром капитал ЗО37-1-Д, включаем более короткий выпуск ЗО34-1-Д, предлагающий спред к ЛУКОЙЛ ЗО-31 в 150 б.п. Потенциальный доход — 13% за полгода.

Эмитенты и выпуски

Газпром

Серии ЗО34-1-Д и БЗО26-1-Е

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5% соответственно, EBITDA — 62%, 33% и 5%.

Себестоимость добычи газа и нефти одна из самых низких в мире. Долговая нагрузка очень низкая: коэффициент Чистый долг/EBITDA составляет 1,0х. Ожидаем его сохранения на низком уровне — 1,5–2,0х.

Риск ликвидности/рефинансирования низкий благодаря денежным средствам в $17 млрд, которых достаточно для погашения всех долгов в течение года и более, а также господдержке. Акционеры: Российская Федерация (прямо и косвенно) — 50,2%, в свободном обращении — 49,8%.

Выпуск ЗО34-1-Д предлагает спред к замещающему ЛУКОЙЛ-31 при сопоставимых кредитных рисках в размере 1,5%.

БЗО26-1-Е торгуется с доходностью на 3,6% выше соответствующей долларовой, а должно быть наоборот, исходя из паритета процентных ставок для USD и EUR.

У аналитиков БКС Мир инвестиций нейтральный взгляд на акции компании с целевой ценой 210 руб.

РУСАЛ

Серия БО-05

РУСАЛ — российский производитель алюминия с мировой долей 5% (10% без Китая). Себестоимость производства алюминия — одна из лучших в мире из-за низкой стоимости электроэнергии (30%). Также компания владеет долей 28% в Норильском никеле с текущей рыночной стоимостью более $8 млрд.

Долговая нагрузка — средняя, но с учетом дивидендов Норникеля и обесценения рубля — низкая. Прогнозируется снижение чистого долга до нуля в течение двух лет при умеренных дивидендах. Акционеры: EN+ (57%), SUAL Partners (25%), в свободном обращении — 18%.

Выпуск БО-05 — из-за прогнозного отрицательного чистого долга и наличия международного бизнеса в размере 20% от EBITDA облигации могут торговаться с доходностью, близкой к бумагам Полюса и Роснефти.

У аналитиков БКС Мир инвестиций негативный взгляд на акции компании с целевой ценой 40 руб.

ПИК

Серия 001Р-05

ПИК — девелопер, ориентированный на строительство недвижимости, доли на рынке Москвы и Московской области составляют 27% и 16% соответственно. На рынке застройщиков компания является абсолютным лидером по объемам ввода жилья: в 2023 г. введено почти 2,0 млн кв. м, в то время как у ближайших конкурентов, Самолета и Setl, 1,3 и 0,6 млн кв. м жилья соответственно за аналогичный период.

Портфель проектов высоко диверсифицирован, что снижает зависимость денежного потока от успешной реализации отдельного проекта. В среднесрочной перспективе ожидается улучшение темпов продаж ввиду роста стадии готовности стартовавших ранее проектов. В 2023 г. прогнозируем сохранение объемов продаж на уровне 2022 г. и выше на фоне более высокой базы числа проектов и отсутствия планов по существенным запускам проектов в 2023 г.

Рентабельность по EBITDA оценивается как средняя, по итогам I полугодия 2023 г. — 24%. Основной риск строительной деятельности снижен благодаря реформированию жилищного строительства и введению эскроу-счетов: все текущее строительство будет завершено. Акционеры: Сергей Гордеев — 32,49%, ОА «Центральная трастовая компания» — 20%, в свободном обращении — 47,51%.

Выпуск в текущий момент обладает потенциалом снижения доходности на 160 б.п., до YTM 6,5%, что на 160 б.п. превышает доходность ЛУКОЙЛа ЗО-26 с YTM 4,9%.

У аналитиков БКС Мир инвестиций позитивный взгляд на акции компании с целевой ценой 1200 руб.

ГТЛК

Серия ЗО28-Д

ГТЛК — финансовый институт поддержки транспортной отрасли РФ посредством лизинга. Основа кредитоспособности — поддержка 100%-го акционера государства, что выражается в практически ежегодной докапитализации и получении льготных кредитов. Кейс Роснано подтверждает господдержку.

Качество активов удовлетворительное, крупнейший заемщик — Аэрофлот (18% от портфеля кредитов). Достаточность капитала с учетом возможного недорезервирования в отчетности средняя.

Выпуск ГТЛК ЗО28-Д торгуется с доходностью 7,2%, так как является новым на рынке замещающих облигаций. Ожидаем снижения доходности на 1% или 6% за полгода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба