1 февраля 2024 | Делимобиль Mozg

Тезисно для тех, кому лень смотреть:

Бизнес-модель: берут парк автомобилей в лизинг, сдают в краткосрочную и среднесрочную аренду клиентам, в основном физлицам. Далее, спустя время, Делимобиль выкупает лизинговые авто на себя, продолжает эксплуатировать и примерно через 6 лет продает на вторичном рынке

Рост идет через увеличение парка, параллельно настраиваются на макс.фэффективность все внутренние процессы (юнит-экономика, ценообразование и т.п.)

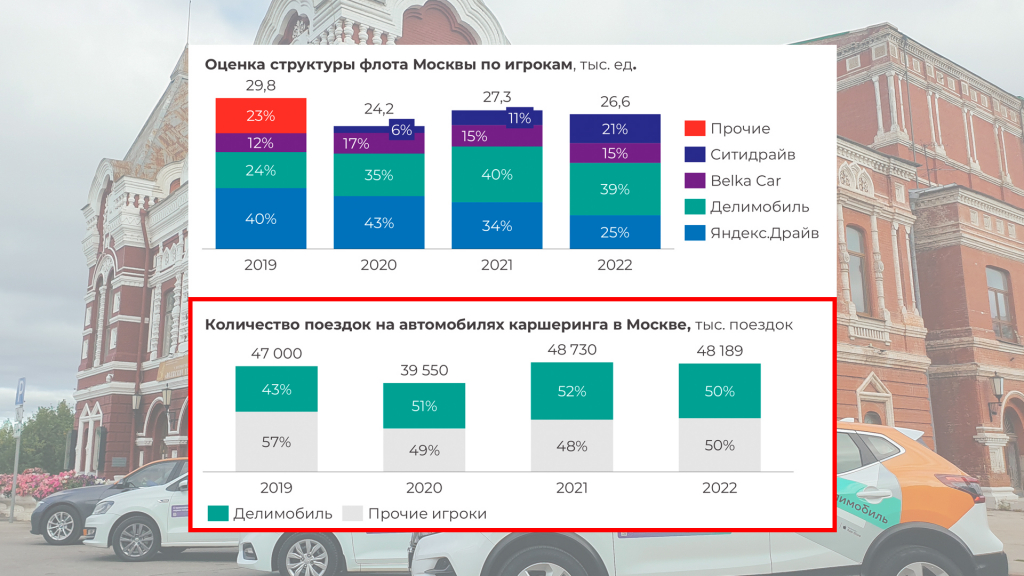

✅Сильные стороны: лидер рынка с долей ~40%, лучше других интегрирован в регионы, успешно расширил присутствие в Москве, потеснив конкурентов. Плюс-минус прошли точку безубыточности

⛔️Слабые стороны: уверенно на прибыли еще не закрепились. Дальнейший рост требует привлечения новых денег. Самый жирный рынок уже отработан, а в других, не столь активных и маржинальных регионах, столичная бизнес-модель может оказаться гораздо менее эффективной

Как это продают:

Базовая идея – что сам рынок каршеринга кратно вырастет в ближайшие несколько лет, Делимобиль на нем – уже лидер, и способен расти как минимум вместе с рынком, а планирует еще быстрее, с захватом новых долей

⚠️По факту, всё, что мы знаем про «бурно растущий рынок» – основано на свежем исследовании B1, которое совершенно случайно вышло именно накануне IPO Делимобиля. И даже там, если не слишком очаровываться графиками и прогнозами с вечно растущими столбиками – перспективы не очень однозначные:

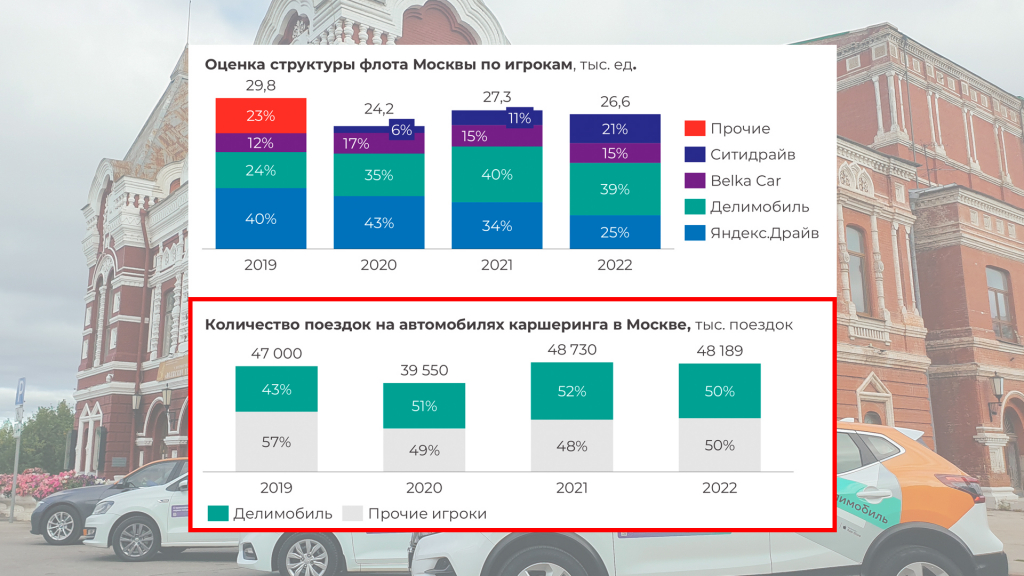

Ключевой спрос приходится на Москву и СПб, но проникновение шеринга здесь – уже на мировом уровне, последние несколько лет число поездок стагнирует. Развитие возможно только через вытеснение конкурентов

Более вероятная точка роста – города с населением 500+ тыс., там пространство есть, но это менее маржинальный сегмент, и ожидать оттуда финансовых результатов, сравнимых со столичными – сложно

Что по деньгам:

С 2019 по 2023 год компания более, чем удвоила свой парк, и это дало такой же масштабный рост выручки. Прибыль растет быстрее выручки, в 2023 впервые показали чистую прибыль (но она все еще бумажная, за счет переоценки авто на балансе)

Расходы по лизингу съедают все заработанное. И по мере масштабирования они тоже будут пропорционально расти

⚠️Быть просто прибыльным в такой модели можно, показывать «иксы» – гораздо более затруднительно

Результаты полного цикла «лизинг-выкуп-продажа авто» на большом объеме мы еще не увидели, прогнозировать что-то тут сложно

Параметры IPO:

Ценовой диапазон – 245-265 руб. за акцию. 160 млн. акций + в рынок пойдет допэмиссия до 12 млн. акций, итоговая капитализация после IPO – до 45,4 млрд., фрифлоат 6-7%

Деньги планируют направить на приобретение новых авто и частично на погашение долга (что странно, долги у них очень дешевые по нынешним временам – возможно, это аналог кэш-аута для кого-то из основателей-инвесторов?)

Прогнозный P/E 2023 = 21-22, EV/EBITDA = 8-8,5

Очевидно дорого. Дороже, чем выходил Вуш, которому инвесторы на IPO тоже заранее оплачивали немало будущего роста

⚠️В цене уже заложен оптимистичный сценарий, когда условно-бесплатные деньги с IPO отработают максимально эффективно – но даже так мы за этот результат платим вперед уже сейчас, чтобы в самом хорошем раскладе получить просто более-менее справедливо оцененную бумагу сильно позже. Премий за риск и неопределенность – не предумотрено

Дивиденды:

Делимобиль планирует платить 2 раза в год не менее 50% чистой прибыли МСФО, при условии что долг/EBITDA не превышает 3

По оптимистичному прогнозу прибыли 2023 это ~6 руб. на акцию, ~2,5% годовых. Как див.история – не интересно еще на годы вперед

Итого:

Стройной и понятной фундаментальной идеи я в Делимобиле пока не вижу. Стоит недешево, даже в хорошем сценарии. При этом, потенциал роста прогнозировать крайне сложно. Рисков много, и они целиком переложены на инвестора

Спекулятивно – объем небольшой, как было у Астры, но и ажиотаж сильно ниже. Тоже особого интереса нет, тем более гонять такой объем могут куда угодно вообще без всякой логики – мы это только что видели на примере Евротранса и МГКЛ.

Бизнес-модель: берут парк автомобилей в лизинг, сдают в краткосрочную и среднесрочную аренду клиентам, в основном физлицам. Далее, спустя время, Делимобиль выкупает лизинговые авто на себя, продолжает эксплуатировать и примерно через 6 лет продает на вторичном рынке

Рост идет через увеличение парка, параллельно настраиваются на макс.фэффективность все внутренние процессы (юнит-экономика, ценообразование и т.п.)

✅Сильные стороны: лидер рынка с долей ~40%, лучше других интегрирован в регионы, успешно расширил присутствие в Москве, потеснив конкурентов. Плюс-минус прошли точку безубыточности

⛔️Слабые стороны: уверенно на прибыли еще не закрепились. Дальнейший рост требует привлечения новых денег. Самый жирный рынок уже отработан, а в других, не столь активных и маржинальных регионах, столичная бизнес-модель может оказаться гораздо менее эффективной

Как это продают:

Базовая идея – что сам рынок каршеринга кратно вырастет в ближайшие несколько лет, Делимобиль на нем – уже лидер, и способен расти как минимум вместе с рынком, а планирует еще быстрее, с захватом новых долей

⚠️По факту, всё, что мы знаем про «бурно растущий рынок» – основано на свежем исследовании B1, которое совершенно случайно вышло именно накануне IPO Делимобиля. И даже там, если не слишком очаровываться графиками и прогнозами с вечно растущими столбиками – перспективы не очень однозначные:

Ключевой спрос приходится на Москву и СПб, но проникновение шеринга здесь – уже на мировом уровне, последние несколько лет число поездок стагнирует. Развитие возможно только через вытеснение конкурентов

Более вероятная точка роста – города с населением 500+ тыс., там пространство есть, но это менее маржинальный сегмент, и ожидать оттуда финансовых результатов, сравнимых со столичными – сложно

Что по деньгам:

С 2019 по 2023 год компания более, чем удвоила свой парк, и это дало такой же масштабный рост выручки. Прибыль растет быстрее выручки, в 2023 впервые показали чистую прибыль (но она все еще бумажная, за счет переоценки авто на балансе)

Расходы по лизингу съедают все заработанное. И по мере масштабирования они тоже будут пропорционально расти

⚠️Быть просто прибыльным в такой модели можно, показывать «иксы» – гораздо более затруднительно

Результаты полного цикла «лизинг-выкуп-продажа авто» на большом объеме мы еще не увидели, прогнозировать что-то тут сложно

Параметры IPO:

Ценовой диапазон – 245-265 руб. за акцию. 160 млн. акций + в рынок пойдет допэмиссия до 12 млн. акций, итоговая капитализация после IPO – до 45,4 млрд., фрифлоат 6-7%

Деньги планируют направить на приобретение новых авто и частично на погашение долга (что странно, долги у них очень дешевые по нынешним временам – возможно, это аналог кэш-аута для кого-то из основателей-инвесторов?)

Прогнозный P/E 2023 = 21-22, EV/EBITDA = 8-8,5

Очевидно дорого. Дороже, чем выходил Вуш, которому инвесторы на IPO тоже заранее оплачивали немало будущего роста

⚠️В цене уже заложен оптимистичный сценарий, когда условно-бесплатные деньги с IPO отработают максимально эффективно – но даже так мы за этот результат платим вперед уже сейчас, чтобы в самом хорошем раскладе получить просто более-менее справедливо оцененную бумагу сильно позже. Премий за риск и неопределенность – не предумотрено

Дивиденды:

Делимобиль планирует платить 2 раза в год не менее 50% чистой прибыли МСФО, при условии что долг/EBITDA не превышает 3

По оптимистичному прогнозу прибыли 2023 это ~6 руб. на акцию, ~2,5% годовых. Как див.история – не интересно еще на годы вперед

Итого:

Стройной и понятной фундаментальной идеи я в Делимобиле пока не вижу. Стоит недешево, даже в хорошем сценарии. При этом, потенциал роста прогнозировать крайне сложно. Рисков много, и они целиком переложены на инвестора

Спекулятивно – объем небольшой, как было у Астры, но и ажиотаж сильно ниже. Тоже особого интереса нет, тем более гонять такой объем могут куда угодно вообще без всякой логики – мы это только что видели на примере Евротранса и МГКЛ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба