5 февраля 2024 Invest Era | Intel

Отрасль – полупроводники. Занимается разработкой, производством и продажей компьютерных продуктов и технологий по всему миру.

#INTC -10% после выхода отчетности

Отчетность📋

💰Выручка 15,40 b$ (+1% к прогнозу, +10% г/г)

💰Чистая прибыль non-GAAP 2,3 b$ (+263% г/г)

💰EPS non-GAAP 0,54$ (+20%, +260%% г/г)

Как использовать разборы компаний на Unity

Выручка по сегментам:

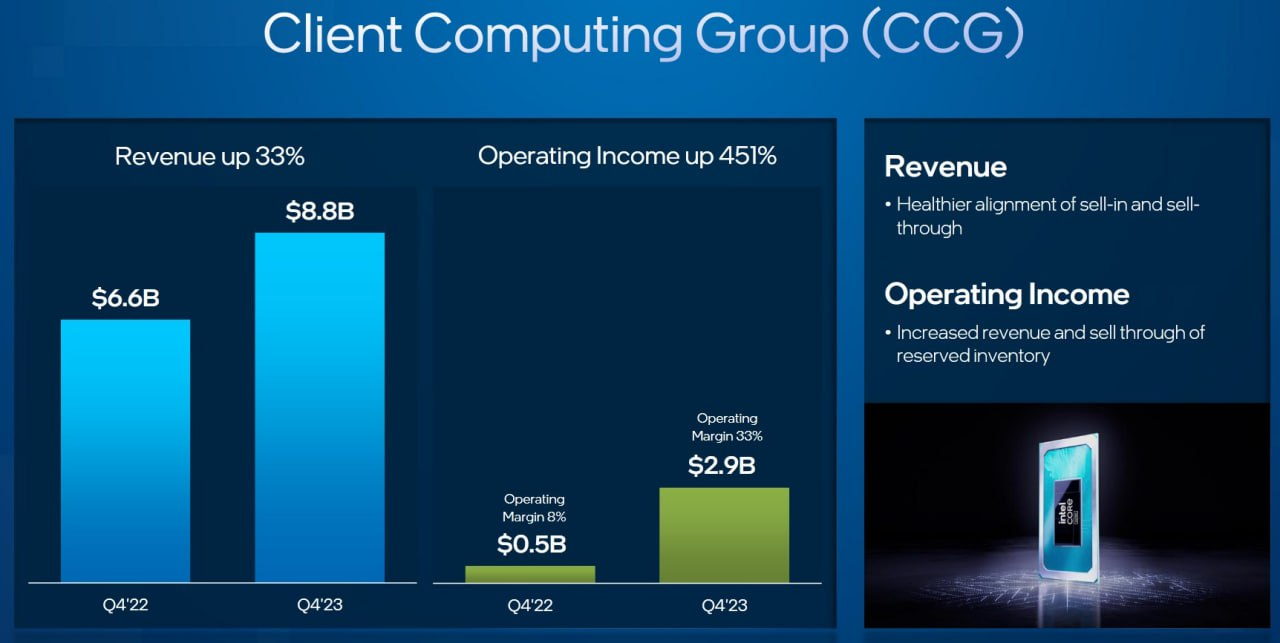

📌 Группа клиентских вычислений (CCG) – 8,8 b$ (+33% г/г, 57% выручки)

📍Notebook – 5,18 b$ (+42% г/г)

📍Desktop – 3,16 b$ (+25% г/г)

📍Прочее – 0,49 b$ (+5% г/г)

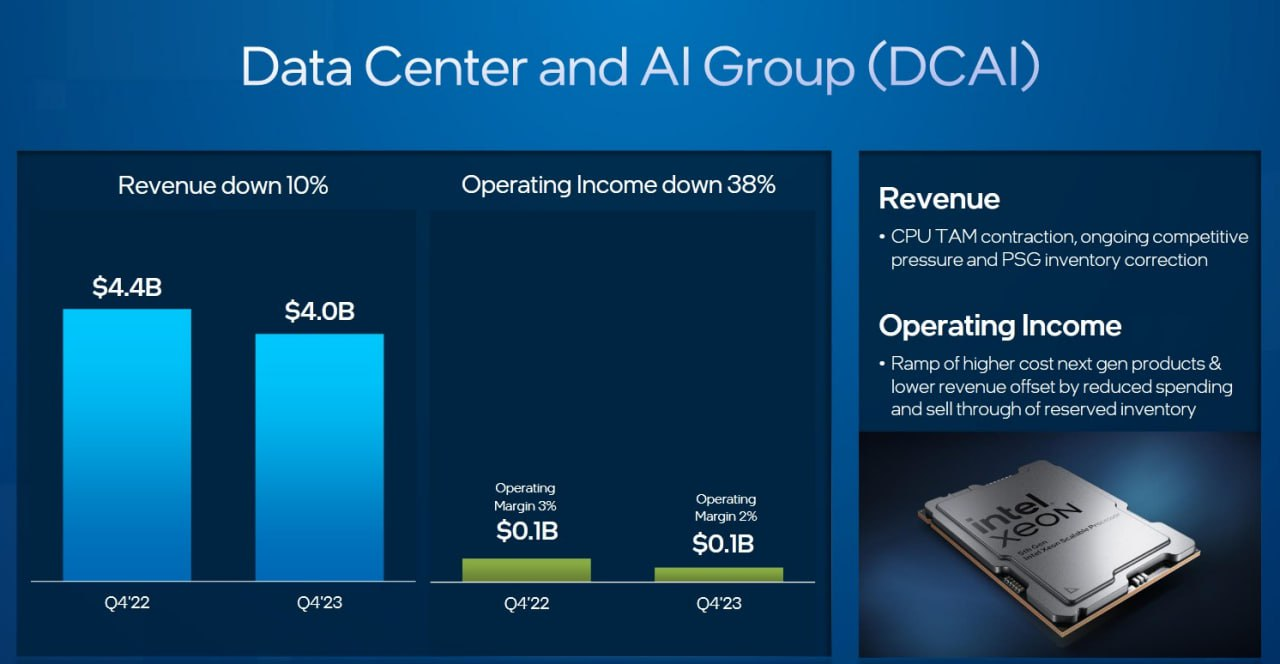

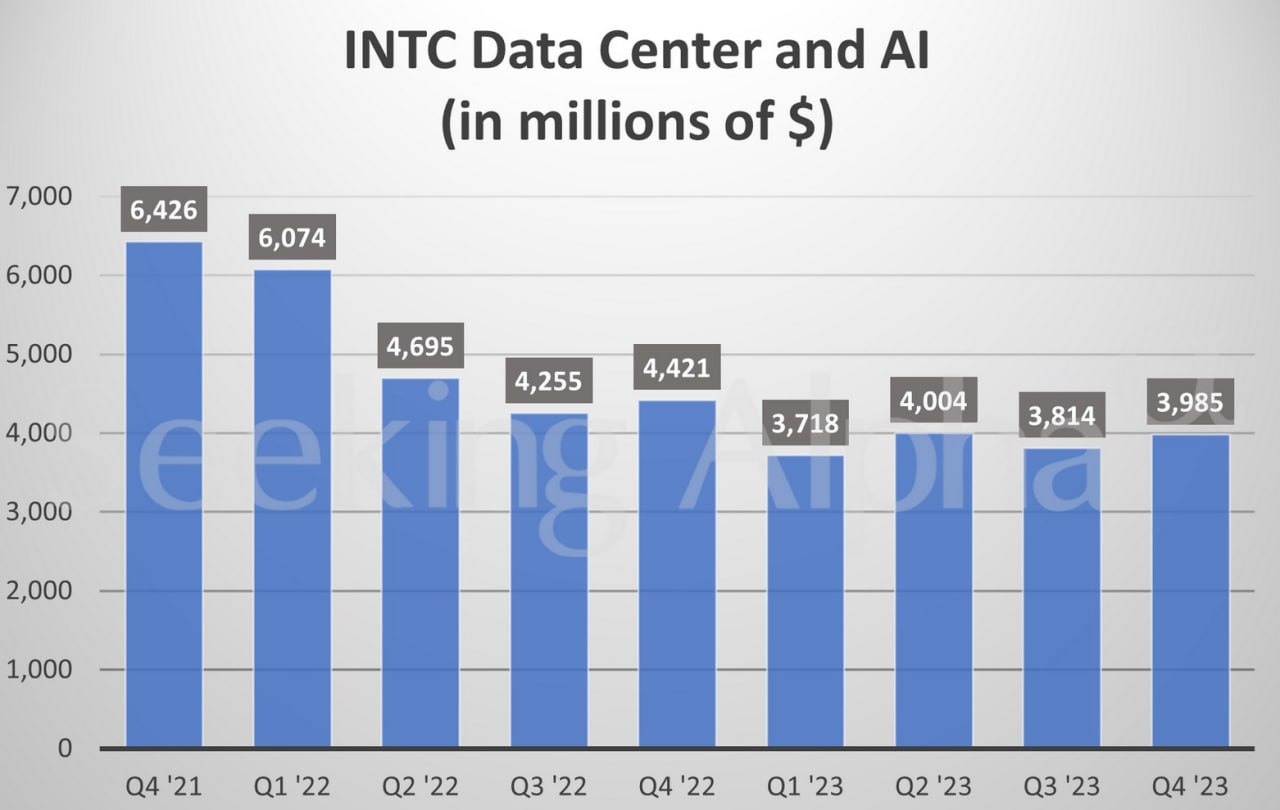

📌 Центр обработки данных и ИИ (DCAI) – 4,0 b$ (-10% г/г, 26% выручки)

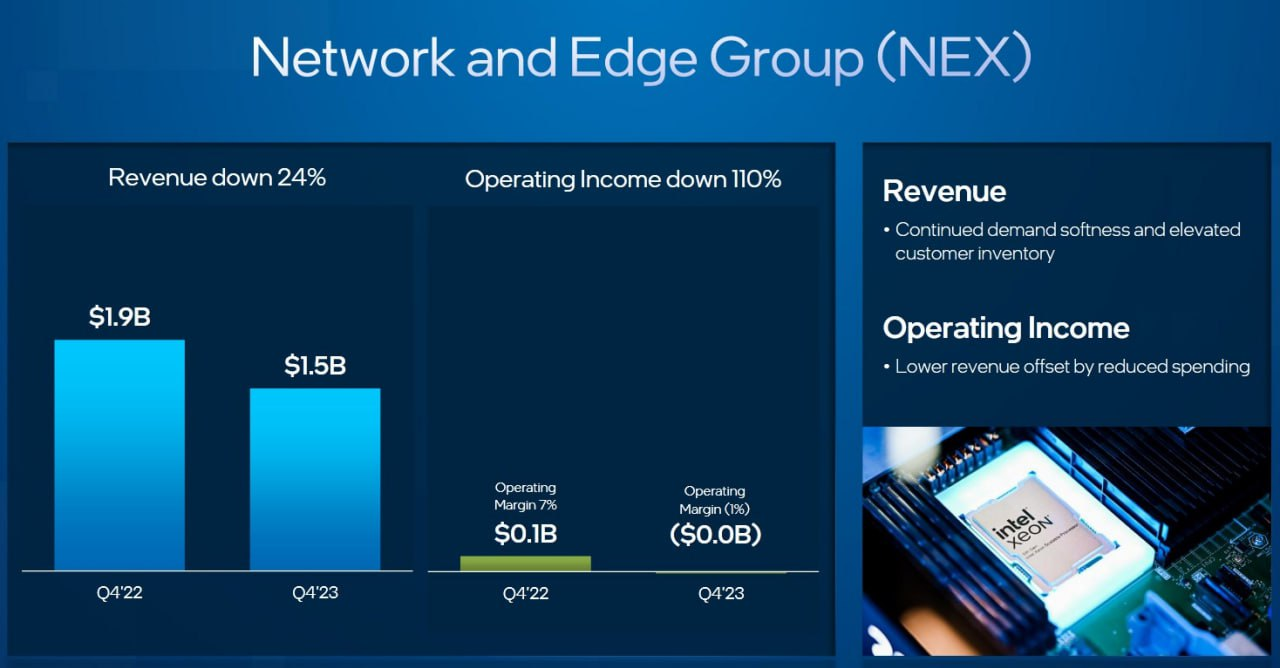

📌 Network and Edge Group (NEX) – 1,5 b$ (-24% г/г, 10% выручки)

📌 Mobileye – 0,64 b$ (+13% г/г, 4% выручки)

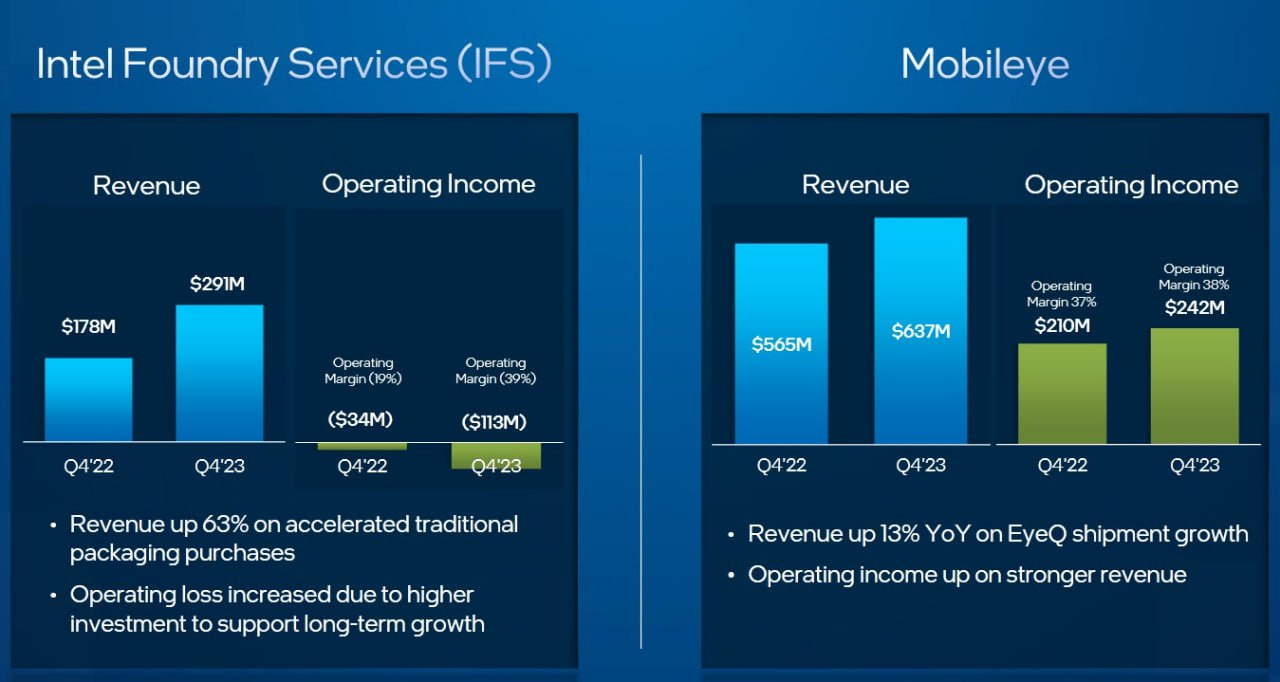

📌 Услуги литейного завода (IFS) – 0,29 b$ (+63% г/г, 2% выручки)

📌 Прочее – 0,87 b$ (-37% г/г, <1% выручки)

За Q4’23

📍Коммерческие, общие и административные расходы (SG&A) 1,61 b$ (-5% г/г)

📍Исследования и разработки (R&D) 3,98 b$ (-11% г/г)

📍Капитальные затраты 5,93 b$ (+29% г/г)

📍Запасы 11,12 b$ (-16% г/г)

📍Маржа валовой прибыли 46% (+7 п.п г/г)

📍Маржа операционной прибыли 17% (+25 п.п г/г)

📍Скорректированная маржа операционной прибыли 17% (+12 п.п г/г)

📍Операционный денежный поток 4,46 b$ (-42% г/г)

📍FCF (-1,3) b$ (по сравнению с +3,1 b$ г/г)

📍Денежные средства и их эквиваленты 25,03 b$ (-12% г/г),

📍Долг 49,3 b$ (+17% г/г)

📍Компенсация на основе акций 796 m$ (+8% г/г)

📍Выплатили дивиденды на 0,52 b$ (-65% г/г)

📍Количество акций в обращении +3,1% г/г

📮Прогноз на Q1’24

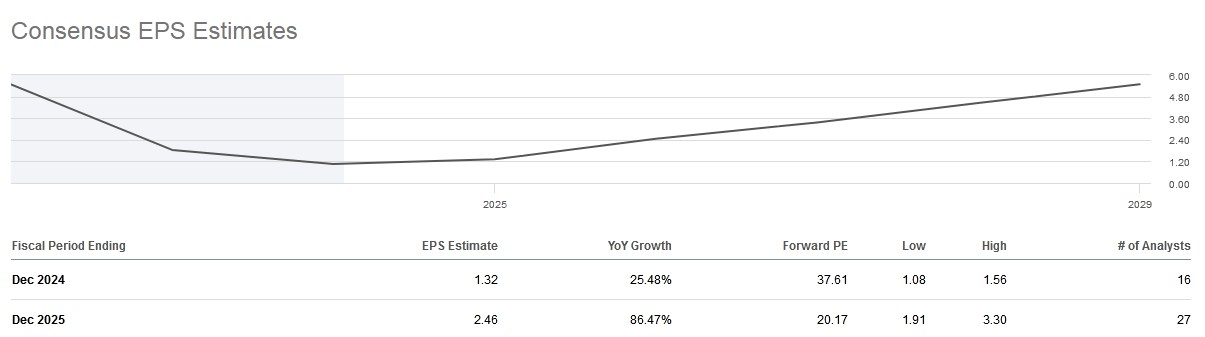

Выручка составит от 12,2 до 13,2 b$ (+4-13% г/г), что ниже консенсус-прогноза в 14,16 b$, EPS non-GAAP 0,13$ (по сравнению с (-0,04$) г/г), что очень значительно ниже консенсус-прогноза в 0,32$. Валовая маржа 41%. Ожидают поквартального роста как выручки, так и прибыли на акцию в каждом квартале 24 финансового года.

📮Прогноз на весь 2024 год

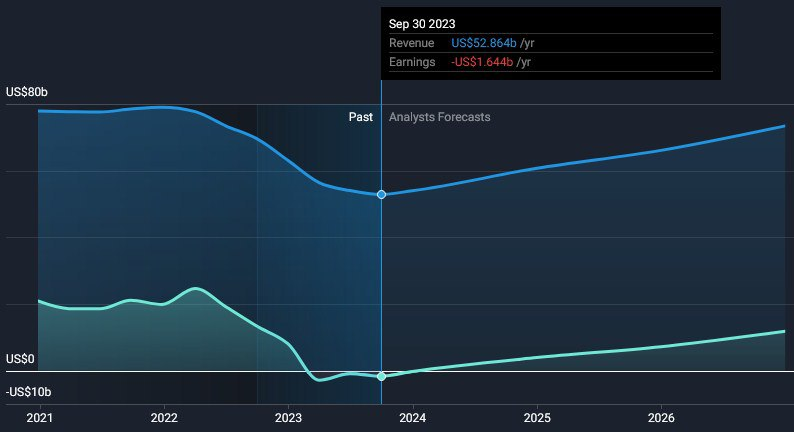

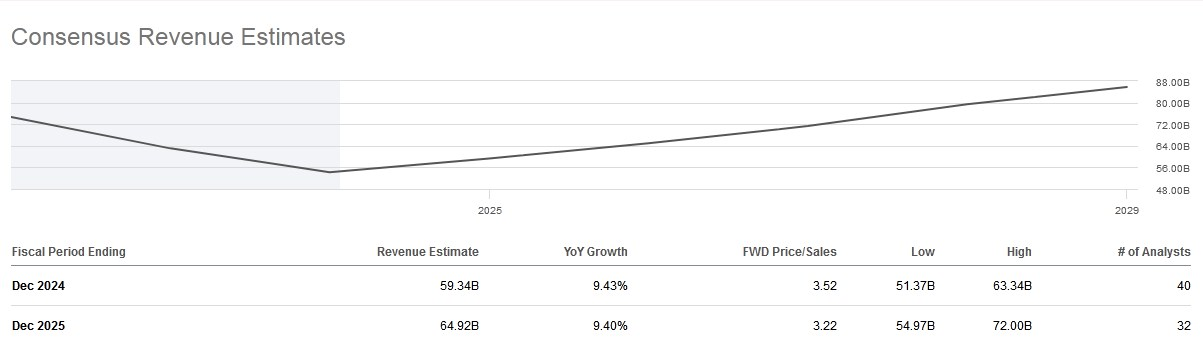

Прогноз компания не предоставила, по консенсус-прогнозу аналитиков выручка вырастет до 59,34 b$ (+9% г/г) в 2024 году. Капитальные затраты вырастут г/г. Ожидают, что в 2024 году TAM для ПК вырастет на однозначные цифры. FCF плюс-минус в безубытке. Амортизация вырастет примерно на 2 b$ в дополнение к значительному увеличению переменных затрат на запуск завода.

☎️ Конференс-колл

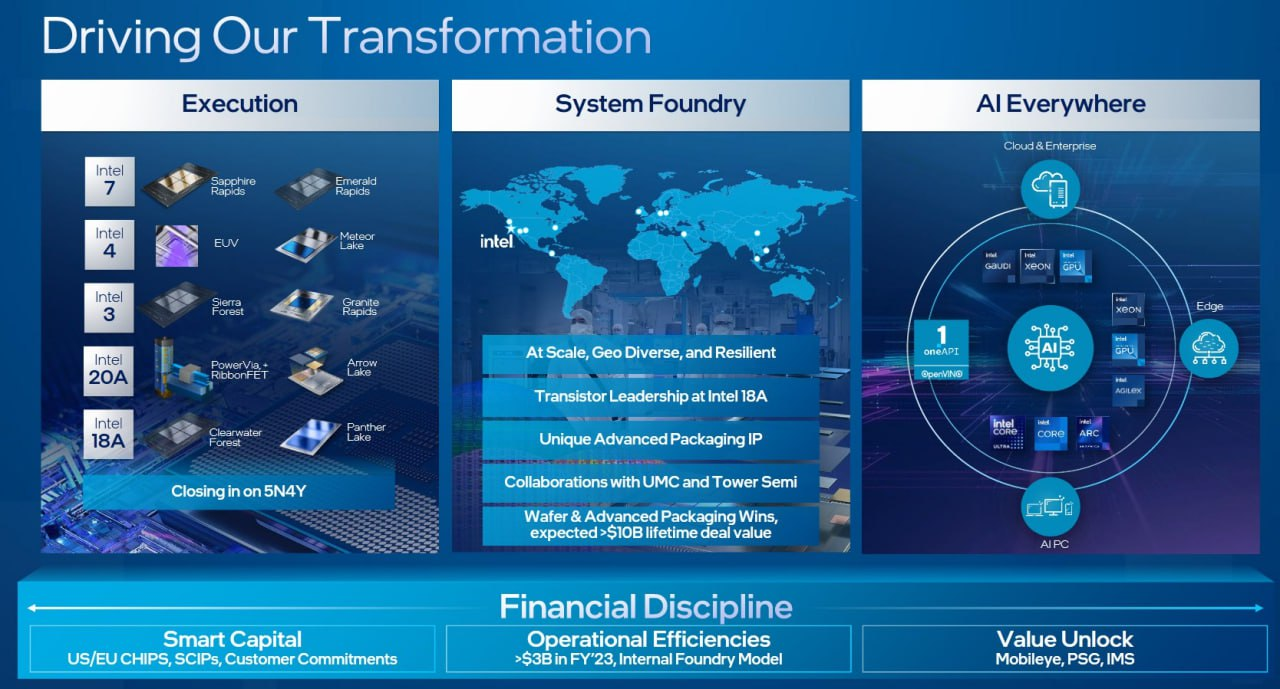

Значительно расширили программу RAMP-C, и только в этом квартале подписали крупный литейный контракт с правительством и министерством обороны США. Также очень рады завершить крупное соглашение с United Microelectronics (UMC) о разработке 12-нанометровой технологической платформы, ориентированной на быстрорастущие рынки, включая мобильную, коммуникационную инфраструктуру и сети. Чтобы удовлетворить растущий спрос, открыли завод Fab 9 в Нью-Мексико, что стало важной вехой в крупносерийном производстве современной 3D-упаковки (для микропроцессоров). Объём контрактов в IFS для пластин и усовершенствованной упаковки в настоящее время превышает 10 b$, что более чем вдвое превышает сумму в 4 b$, которую указали в последнем обновлении. В портфеле продуктов являются единственной компанией, чьи продукты, интеллектуальная собственность и экосистема позволяют клиентам беспрепятственно интегрировать и эффективно использовать ИИ во всех своих приложениях – от облака через сеть до корпоративных клиентов и периферийных устройств. Gaudi 3, запуск которого запланирован на этот год, обеспечит лидерство в производительности за счет четырехкратного увеличения вычислительной мощности и удвоения пропускной способности сети. В сфере клиентских вычислений выпустили процессоры Intel® Core™ Ultra, созданные на базе процессора Intel 4, является наиболее энергоэффективным клиентским процессором Intel с возможностями ИИ и специальными возможностями ускорения ЦП, графического процессора и NPU.

👉 Итоги

Финансовые показатели

Стабильный отчёт и слабый прогноз на первый квартал. Выручка составила 15,4 b$, увеличившись на 9% к/к и на 10% г/г. Стабилизация рынка устройств и ПК весьма существенно помогла Intel во второй половине года, но особенно в четвертом квартале. Сегмент CCG в основном ориентированный на продажу процессоров для ПК и сопутствующих компонентов, стал ключевым драйвером. Его выручка выросла на 33% г/г. Этот бизнес продолжает доминировать в структуре доходов Intel, и его доля в общей выручке составила 57%. Это очень важный момент, который показывает, что компания по-прежнему не может навязать конкуренцию в сегменте серверных процессоров, которые растут в разы быстрее рынка ПК. Валовая маржа составила 46%, +7 п.п г/г, что обусловлено ростом цен, снижением удельных затрат и ростом выручки. Скорректированная операционная маржа (обычную не смотрим из-за разовых выгод) также выросла на 12 п.п до 17%. На это повлиял отличный контроль расходов, которые продолжали снижаться г/г, а также то, что успешно выполнили свое обязательство по экономии затрат в размере 3 b$ в 2023 году.

Денежные потоки и баланс

Денежные потоки волатильные, и FCF преимущественно отрицательный, в отчётном квартале он показал отток в (-1,3) b$. Не помогает и роспуск запасов, который продолжается 4-й квартал подряд. Кап. затраты всё равно растут быстрее. И в текущем году ожидается похожая тенденция, роспуск запасов продолжится, кап. затраты вырастут, что в итоге даст примерно безубыточный FCF. Запасы продолжают сокращаться и достигли минимальных уровней с 2021 года. За прошлый год инициативы по оборотному капиталу, в основном роспуск запасов, принесли примерно 2 b$ денежных средств, что помогло компании выполнить обязательства по безубыточному FCF. Напомним, что даже после сокращения дивидендов компания тратит свыше 2 b$ на выплату дивидендов. Баланс относительно нормальный, с приличным чистым долгом и гудвилом в сумме на 25% от капитализации. На балансе стоят основные средства почти на 50% от капитализации.

Сегмент CCG (клиентские вычисления)

Выручка CCG составила 8,8 b$, +12% к/к и +33% г/г. В отчётном квартале увидели устойчивый рост в игровом и коммерческом сегментах, а также поставки ноутбуков с рекордной производительностью. Уровень запасов у клиентов нормализовался, а потребление ПК в 2023 году соответствовало прогнозу в 270 миллионов единиц. Операционная прибыль составила 2,9 b$, увеличившись более чем на 800 m$ к/к и почти на 480% г/г благодаря улучшению TAM, доли рынка и реализации запасов. Операционная маржа выросла на 25 п.п г/г и достигла 33%.

Сегмент DCAI (ЦОД и ИИ)

Выручка DCAI составила 4 b$, увеличившись на 4% к/к и сократившись на 10% г/г. Серверный бизнес продемонстрировал двузначный рост, частично компенсированный коррекцией запасов FPGA. Доход был обусловлен улучшенным TAM, стабильной долей и ростом средней плотности ядер, что способствовало достижению рекордных показателей ASP Xeon. Операционная прибыль составила всего 78 (!) m$, без изменений г/г, поскольку затраты на разработку передовых узлов продолжают оказывать давление на прибыльность. Операционная маржа снизилась на 1 п.п г/г до 2%.

Сегмент NEX (сеть)

Выручка NEX составила 1,5 b$, +1% к/к, но -24% г/г. Операционный убыток составил (12) m$, что незначительно меньше к/к, но в прошлом году сегмент был прибыльный. Операционная маржа снизилась на 8 п.п г/г до (-1%).

Литейный сегмент

Выручка Intel Foundry Services составила 291m$, что незначительно меньше к/к и +63% г/г за счет увеличения доходов от традиционной упаковки. Операционные убытки IFS составили (113) m$ и увеличились на 232% г/г, что обусловлено продолжающимися инвестициями в развитие производства систем мирового класса. Операционная маржа снизилась на 20 п.п г/г до (-39%).

Mobileye

Mobileye продемонстрировала рекордный доход в 637 m$, +20% к/к и +13% г/г. Показали рекордную операционную прибыль в 242 m$, +42% к/к и +15% г/г. Маржа прибавила 1 п.п г/г до 38%. Ожидается, что недавно выигранные контракты принесут более 7 b$ будущего дохода, что более чем в 3,5 раза превысит рекордный доход Mobileye за 2023 финансовый год. У Mobileye также есть слабый прогноз на 2024 год, но о нем мы поговорим уже в разборе непосредственно самой MBLY.

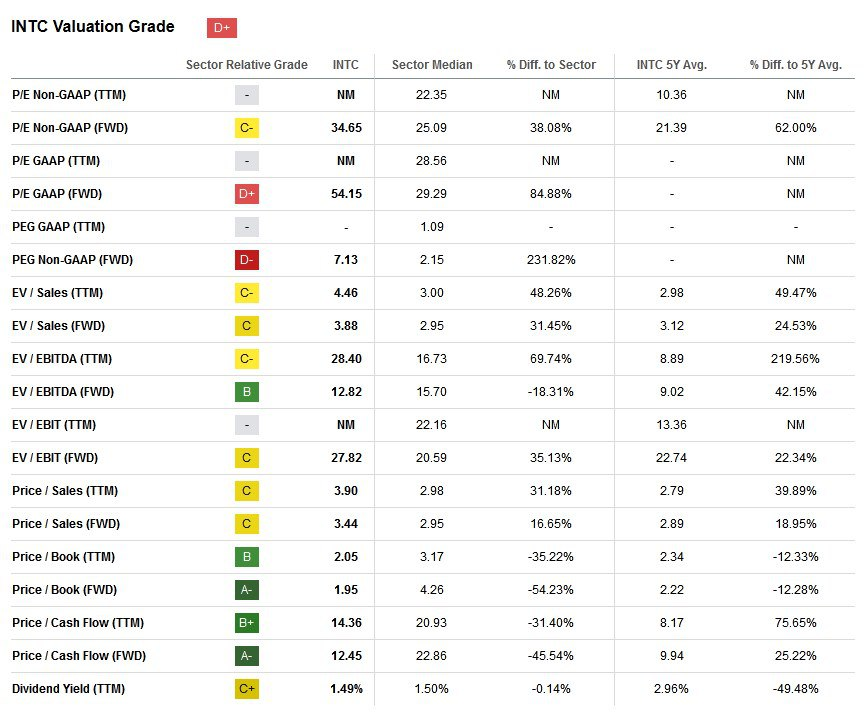

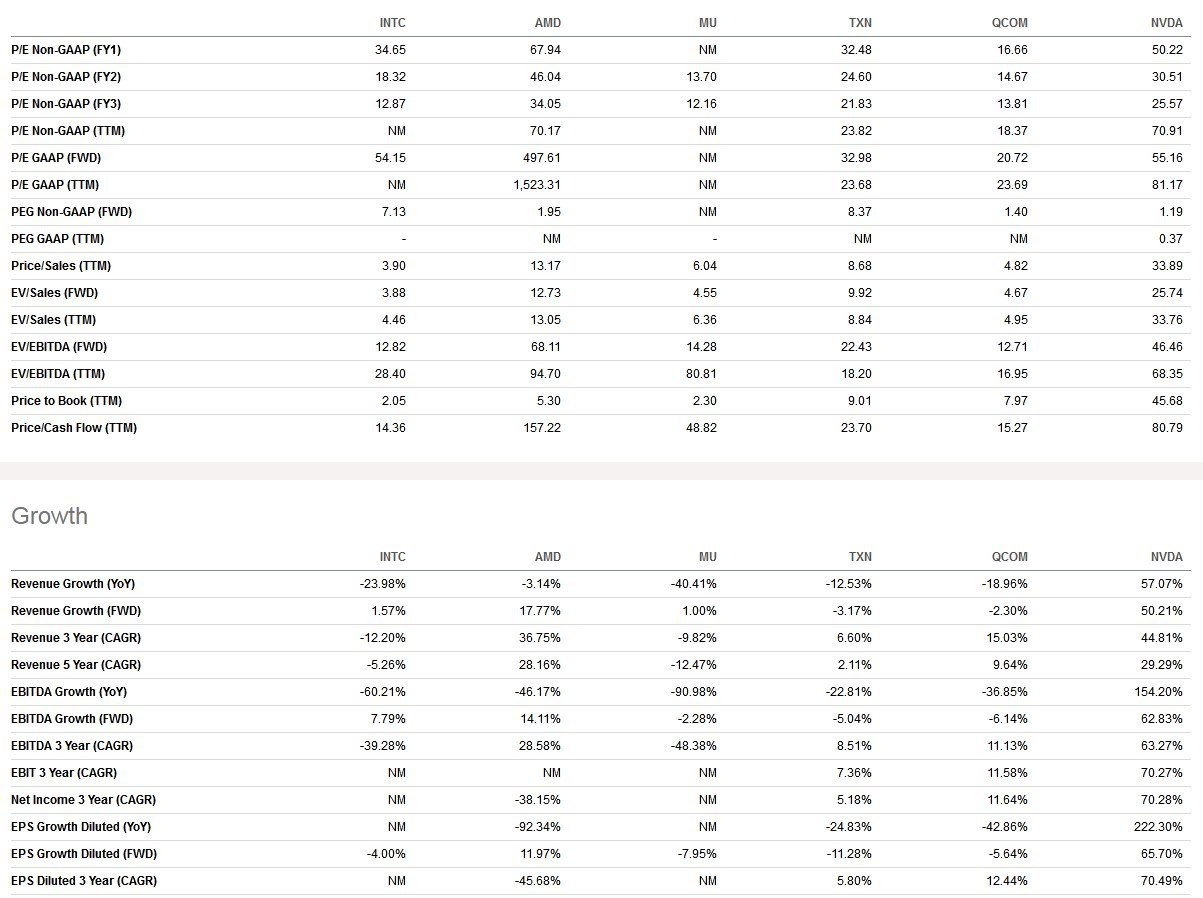

Оценка

По мультипликаторам Intel перестал стоить недорого, ибо P/E non-GAAP 35 на конец текущего года. В сравнении с аналогами стоят намного дешевле AMD и NVDA. При этом Qualcomm и Micron дешевле компании, при слабых темпах роста и одной из худших рентабельностей. По историческим – близко к верху диапазонов. 3-х летний GAGR выручки отрицательный в (-12%), и в 2024 году ожидают рост на 9%. Дивидендная доходность после сокращения дивидендов около 1% годовых, с высоким коэффициентом выплат от испарившейся прибыли и в долг из-за отрицательного FCF. Компания растёт последние месяцы на ожиданиях будущего значительно профита от литейного бизнеса. На звонке было вновь много сказано про новинки, энергоэффективность и запуск новых узлов и т.д. Мы свой взгляд на "эффективную" продукцию Intel не меняем, и подробно с нашим видением можно ознакомиться в оценке прошлого разбора. Прикладываем диаграмму, на которой видно, что продукция для дата-центров не растёт. И INTC ожидает, что выручка центров обработки данных в первом квартале поквартально снизится на двузначные (!) проценты, а затем улучшится в течение года. При этом, по данным Gartner, рынок ПК сейчас стабилизировался и фактически вернулся к положительному росту в четвертом квартале 2023 года. Хотя этот рост составил всего 0,3%. Сама компания ожидает однозначных темпов роста ПК в 2024 году. В этой парадигме рост выручки на 33% в отчётном квартале выглядит аномально и в значительной степени связан с провальным кварталом в прошлом году. Вероятно, что темпы роста сегмента останутся однозначными или низкими двузначными в 2024 году. Отдельно аналитики пытались выяснить, с чем связан такой провал по ожиданиям в первом квартале, CEO отвечал, что сезонностью. При этом исторический диапазон сезонности с 4-го по 1-й квартал составляет от 3% до 20%, здесь же EPS поквартально упадёт на 76%. Валовая маржа сократится поквартально на 5 п.п до 41%. Справедливости ради, это может быть нижней точкой в 2024 году и затем результаты могут расти все последующие кварталы.

Прогноз

С инвестиционной точки зрения компания продолжает строить свою литейную империю в бесплодных, на наш взгляд, попытках догнать TSMC. Подробнее можно прочитать в разборе Taiwan Semiconductor. Однако, этот тренд очень нравится инвесторам, и они напридумывали себе какие-то космические доходы от этого сегмента, который до сих пор приносит менее 2% от общей выручки. На звонке CEO радостно объявил, что они уже имеют 10 b$ долгосрочных (!) литейных контрактов. Но это может быть выручка за 3-5-7 лет, никаких подробностей не предоставлено. Кроме того, даже часть этой выручки мы точно не увидим в 2024 году, а, возможно, и в 2025. Это сопровождается гигантскими капитальными затратами, которые только вырастут в текущем году. При этом TSMC всё равно тратит больше, что как минимум сохраняет разницу между компаниями в технологическом плане. Запасов хватит, чтобы продолжать их распускать каждый квартал, и это продолжит оказывать поддержку FCF, но готовых изделий осталось всего на 3,2 b$ и их объем не может упасть до нуля. Понятно, что ИИ сейчас заставляет инвесторов покупать всё, что связано с этим. В первую очередь это производители процессоров, но INTC не выглядит хорошей ставкой. Понятно, что AMD сильно вырос и оценка стала опять очень дорогой, а Intel на его фоне выглядит вменяемо, но компания исторически оценивалась дешевле за низкие темпы роста и худшую рентабельность, а теперь к этому добавились и проблемы с конкурентоспособностью во всех сегмента за исключением ПК. Сохраняем точку зрения, что покупки, если и искать, то в диапазоне 30-35$.

Драйверы

1) Ожидания от литейного производства

2) Широкая производственная диверсификация

3) Конкурентоспособны в сегменте ПК

4) Нормальный баланс

Риски

1) Проигрывают конкуренцию

2) Гигантские капзатраты продолжат давить на FCF

3) Дата-центры и большинство сегментов упорно не растут

4) Слабый первый квартал

Точка входа (35 $)

Среднесрочный потенциал (45 $)

Долгосрочный потенциал (52 $)

#Отчетность

#INTC -10% после выхода отчетности

Отчетность📋

💰Выручка 15,40 b$ (+1% к прогнозу, +10% г/г)

💰Чистая прибыль non-GAAP 2,3 b$ (+263% г/г)

💰EPS non-GAAP 0,54$ (+20%, +260%% г/г)

Как использовать разборы компаний на Unity

Выручка по сегментам:

📌 Группа клиентских вычислений (CCG) – 8,8 b$ (+33% г/г, 57% выручки)

📍Notebook – 5,18 b$ (+42% г/г)

📍Desktop – 3,16 b$ (+25% г/г)

📍Прочее – 0,49 b$ (+5% г/г)

📌 Центр обработки данных и ИИ (DCAI) – 4,0 b$ (-10% г/г, 26% выручки)

📌 Network and Edge Group (NEX) – 1,5 b$ (-24% г/г, 10% выручки)

📌 Mobileye – 0,64 b$ (+13% г/г, 4% выручки)

📌 Услуги литейного завода (IFS) – 0,29 b$ (+63% г/г, 2% выручки)

📌 Прочее – 0,87 b$ (-37% г/г, <1% выручки)

За Q4’23

📍Коммерческие, общие и административные расходы (SG&A) 1,61 b$ (-5% г/г)

📍Исследования и разработки (R&D) 3,98 b$ (-11% г/г)

📍Капитальные затраты 5,93 b$ (+29% г/г)

📍Запасы 11,12 b$ (-16% г/г)

📍Маржа валовой прибыли 46% (+7 п.п г/г)

📍Маржа операционной прибыли 17% (+25 п.п г/г)

📍Скорректированная маржа операционной прибыли 17% (+12 п.п г/г)

📍Операционный денежный поток 4,46 b$ (-42% г/г)

📍FCF (-1,3) b$ (по сравнению с +3,1 b$ г/г)

📍Денежные средства и их эквиваленты 25,03 b$ (-12% г/г),

📍Долг 49,3 b$ (+17% г/г)

📍Компенсация на основе акций 796 m$ (+8% г/г)

📍Выплатили дивиденды на 0,52 b$ (-65% г/г)

📍Количество акций в обращении +3,1% г/г

📮Прогноз на Q1’24

Выручка составит от 12,2 до 13,2 b$ (+4-13% г/г), что ниже консенсус-прогноза в 14,16 b$, EPS non-GAAP 0,13$ (по сравнению с (-0,04$) г/г), что очень значительно ниже консенсус-прогноза в 0,32$. Валовая маржа 41%. Ожидают поквартального роста как выручки, так и прибыли на акцию в каждом квартале 24 финансового года.

📮Прогноз на весь 2024 год

Прогноз компания не предоставила, по консенсус-прогнозу аналитиков выручка вырастет до 59,34 b$ (+9% г/г) в 2024 году. Капитальные затраты вырастут г/г. Ожидают, что в 2024 году TAM для ПК вырастет на однозначные цифры. FCF плюс-минус в безубытке. Амортизация вырастет примерно на 2 b$ в дополнение к значительному увеличению переменных затрат на запуск завода.

☎️ Конференс-колл

Значительно расширили программу RAMP-C, и только в этом квартале подписали крупный литейный контракт с правительством и министерством обороны США. Также очень рады завершить крупное соглашение с United Microelectronics (UMC) о разработке 12-нанометровой технологической платформы, ориентированной на быстрорастущие рынки, включая мобильную, коммуникационную инфраструктуру и сети. Чтобы удовлетворить растущий спрос, открыли завод Fab 9 в Нью-Мексико, что стало важной вехой в крупносерийном производстве современной 3D-упаковки (для микропроцессоров). Объём контрактов в IFS для пластин и усовершенствованной упаковки в настоящее время превышает 10 b$, что более чем вдвое превышает сумму в 4 b$, которую указали в последнем обновлении. В портфеле продуктов являются единственной компанией, чьи продукты, интеллектуальная собственность и экосистема позволяют клиентам беспрепятственно интегрировать и эффективно использовать ИИ во всех своих приложениях – от облака через сеть до корпоративных клиентов и периферийных устройств. Gaudi 3, запуск которого запланирован на этот год, обеспечит лидерство в производительности за счет четырехкратного увеличения вычислительной мощности и удвоения пропускной способности сети. В сфере клиентских вычислений выпустили процессоры Intel® Core™ Ultra, созданные на базе процессора Intel 4, является наиболее энергоэффективным клиентским процессором Intel с возможностями ИИ и специальными возможностями ускорения ЦП, графического процессора и NPU.

👉 Итоги

Финансовые показатели

Стабильный отчёт и слабый прогноз на первый квартал. Выручка составила 15,4 b$, увеличившись на 9% к/к и на 10% г/г. Стабилизация рынка устройств и ПК весьма существенно помогла Intel во второй половине года, но особенно в четвертом квартале. Сегмент CCG в основном ориентированный на продажу процессоров для ПК и сопутствующих компонентов, стал ключевым драйвером. Его выручка выросла на 33% г/г. Этот бизнес продолжает доминировать в структуре доходов Intel, и его доля в общей выручке составила 57%. Это очень важный момент, который показывает, что компания по-прежнему не может навязать конкуренцию в сегменте серверных процессоров, которые растут в разы быстрее рынка ПК. Валовая маржа составила 46%, +7 п.п г/г, что обусловлено ростом цен, снижением удельных затрат и ростом выручки. Скорректированная операционная маржа (обычную не смотрим из-за разовых выгод) также выросла на 12 п.п до 17%. На это повлиял отличный контроль расходов, которые продолжали снижаться г/г, а также то, что успешно выполнили свое обязательство по экономии затрат в размере 3 b$ в 2023 году.

Денежные потоки и баланс

Денежные потоки волатильные, и FCF преимущественно отрицательный, в отчётном квартале он показал отток в (-1,3) b$. Не помогает и роспуск запасов, который продолжается 4-й квартал подряд. Кап. затраты всё равно растут быстрее. И в текущем году ожидается похожая тенденция, роспуск запасов продолжится, кап. затраты вырастут, что в итоге даст примерно безубыточный FCF. Запасы продолжают сокращаться и достигли минимальных уровней с 2021 года. За прошлый год инициативы по оборотному капиталу, в основном роспуск запасов, принесли примерно 2 b$ денежных средств, что помогло компании выполнить обязательства по безубыточному FCF. Напомним, что даже после сокращения дивидендов компания тратит свыше 2 b$ на выплату дивидендов. Баланс относительно нормальный, с приличным чистым долгом и гудвилом в сумме на 25% от капитализации. На балансе стоят основные средства почти на 50% от капитализации.

Сегмент CCG (клиентские вычисления)

Выручка CCG составила 8,8 b$, +12% к/к и +33% г/г. В отчётном квартале увидели устойчивый рост в игровом и коммерческом сегментах, а также поставки ноутбуков с рекордной производительностью. Уровень запасов у клиентов нормализовался, а потребление ПК в 2023 году соответствовало прогнозу в 270 миллионов единиц. Операционная прибыль составила 2,9 b$, увеличившись более чем на 800 m$ к/к и почти на 480% г/г благодаря улучшению TAM, доли рынка и реализации запасов. Операционная маржа выросла на 25 п.п г/г и достигла 33%.

Сегмент DCAI (ЦОД и ИИ)

Выручка DCAI составила 4 b$, увеличившись на 4% к/к и сократившись на 10% г/г. Серверный бизнес продемонстрировал двузначный рост, частично компенсированный коррекцией запасов FPGA. Доход был обусловлен улучшенным TAM, стабильной долей и ростом средней плотности ядер, что способствовало достижению рекордных показателей ASP Xeon. Операционная прибыль составила всего 78 (!) m$, без изменений г/г, поскольку затраты на разработку передовых узлов продолжают оказывать давление на прибыльность. Операционная маржа снизилась на 1 п.п г/г до 2%.

Сегмент NEX (сеть)

Выручка NEX составила 1,5 b$, +1% к/к, но -24% г/г. Операционный убыток составил (12) m$, что незначительно меньше к/к, но в прошлом году сегмент был прибыльный. Операционная маржа снизилась на 8 п.п г/г до (-1%).

Литейный сегмент

Выручка Intel Foundry Services составила 291m$, что незначительно меньше к/к и +63% г/г за счет увеличения доходов от традиционной упаковки. Операционные убытки IFS составили (113) m$ и увеличились на 232% г/г, что обусловлено продолжающимися инвестициями в развитие производства систем мирового класса. Операционная маржа снизилась на 20 п.п г/г до (-39%).

Mobileye

Mobileye продемонстрировала рекордный доход в 637 m$, +20% к/к и +13% г/г. Показали рекордную операционную прибыль в 242 m$, +42% к/к и +15% г/г. Маржа прибавила 1 п.п г/г до 38%. Ожидается, что недавно выигранные контракты принесут более 7 b$ будущего дохода, что более чем в 3,5 раза превысит рекордный доход Mobileye за 2023 финансовый год. У Mobileye также есть слабый прогноз на 2024 год, но о нем мы поговорим уже в разборе непосредственно самой MBLY.

Оценка

По мультипликаторам Intel перестал стоить недорого, ибо P/E non-GAAP 35 на конец текущего года. В сравнении с аналогами стоят намного дешевле AMD и NVDA. При этом Qualcomm и Micron дешевле компании, при слабых темпах роста и одной из худших рентабельностей. По историческим – близко к верху диапазонов. 3-х летний GAGR выручки отрицательный в (-12%), и в 2024 году ожидают рост на 9%. Дивидендная доходность после сокращения дивидендов около 1% годовых, с высоким коэффициентом выплат от испарившейся прибыли и в долг из-за отрицательного FCF. Компания растёт последние месяцы на ожиданиях будущего значительно профита от литейного бизнеса. На звонке было вновь много сказано про новинки, энергоэффективность и запуск новых узлов и т.д. Мы свой взгляд на "эффективную" продукцию Intel не меняем, и подробно с нашим видением можно ознакомиться в оценке прошлого разбора. Прикладываем диаграмму, на которой видно, что продукция для дата-центров не растёт. И INTC ожидает, что выручка центров обработки данных в первом квартале поквартально снизится на двузначные (!) проценты, а затем улучшится в течение года. При этом, по данным Gartner, рынок ПК сейчас стабилизировался и фактически вернулся к положительному росту в четвертом квартале 2023 года. Хотя этот рост составил всего 0,3%. Сама компания ожидает однозначных темпов роста ПК в 2024 году. В этой парадигме рост выручки на 33% в отчётном квартале выглядит аномально и в значительной степени связан с провальным кварталом в прошлом году. Вероятно, что темпы роста сегмента останутся однозначными или низкими двузначными в 2024 году. Отдельно аналитики пытались выяснить, с чем связан такой провал по ожиданиям в первом квартале, CEO отвечал, что сезонностью. При этом исторический диапазон сезонности с 4-го по 1-й квартал составляет от 3% до 20%, здесь же EPS поквартально упадёт на 76%. Валовая маржа сократится поквартально на 5 п.п до 41%. Справедливости ради, это может быть нижней точкой в 2024 году и затем результаты могут расти все последующие кварталы.

Прогноз

С инвестиционной точки зрения компания продолжает строить свою литейную империю в бесплодных, на наш взгляд, попытках догнать TSMC. Подробнее можно прочитать в разборе Taiwan Semiconductor. Однако, этот тренд очень нравится инвесторам, и они напридумывали себе какие-то космические доходы от этого сегмента, который до сих пор приносит менее 2% от общей выручки. На звонке CEO радостно объявил, что они уже имеют 10 b$ долгосрочных (!) литейных контрактов. Но это может быть выручка за 3-5-7 лет, никаких подробностей не предоставлено. Кроме того, даже часть этой выручки мы точно не увидим в 2024 году, а, возможно, и в 2025. Это сопровождается гигантскими капитальными затратами, которые только вырастут в текущем году. При этом TSMC всё равно тратит больше, что как минимум сохраняет разницу между компаниями в технологическом плане. Запасов хватит, чтобы продолжать их распускать каждый квартал, и это продолжит оказывать поддержку FCF, но готовых изделий осталось всего на 3,2 b$ и их объем не может упасть до нуля. Понятно, что ИИ сейчас заставляет инвесторов покупать всё, что связано с этим. В первую очередь это производители процессоров, но INTC не выглядит хорошей ставкой. Понятно, что AMD сильно вырос и оценка стала опять очень дорогой, а Intel на его фоне выглядит вменяемо, но компания исторически оценивалась дешевле за низкие темпы роста и худшую рентабельность, а теперь к этому добавились и проблемы с конкурентоспособностью во всех сегмента за исключением ПК. Сохраняем точку зрения, что покупки, если и искать, то в диапазоне 30-35$.

Драйверы

1) Ожидания от литейного производства

2) Широкая производственная диверсификация

3) Конкурентоспособны в сегменте ПК

4) Нормальный баланс

Риски

1) Проигрывают конкуренцию

2) Гигантские капзатраты продолжат давить на FCF

3) Дата-центры и большинство сегментов упорно не растут

4) Слабый первый квартал

Точка входа (35 $)

Среднесрочный потенциал (45 $)

Долгосрочный потенциал (52 $)

#Отчетность

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба