6 февраля 2024 Фридом Финанс | Simon Property Group

О компании

Simon Property (NYSE: SPG), основанная в 1993 году братьями Саймон, владеет и управляет первоклассной коммерческой недвижимостью преимущественно в сегменте торговых центров и аутлетов премиум-класса, включая два самых узнаваемых и успешных торговых бренда в мире — Premium Outlets и The Mills. Штаб-квартира компании находится в Индианаполисе. Simon Property имеет статус инвестиционного фонда недвижимости (REIT), что обеспечивает льготный режим налогообложения в США и накладывает обязательства по распределению прибыли практически в полном объеме для сохранения статуса.

Полагаем, что акции SPG покажут позитивную динамику на горизонте нескольких месяцев.

Ключевые инвестиционные тезисы:

Переподписание истекающих договоров аренды на более выгодных условиях.

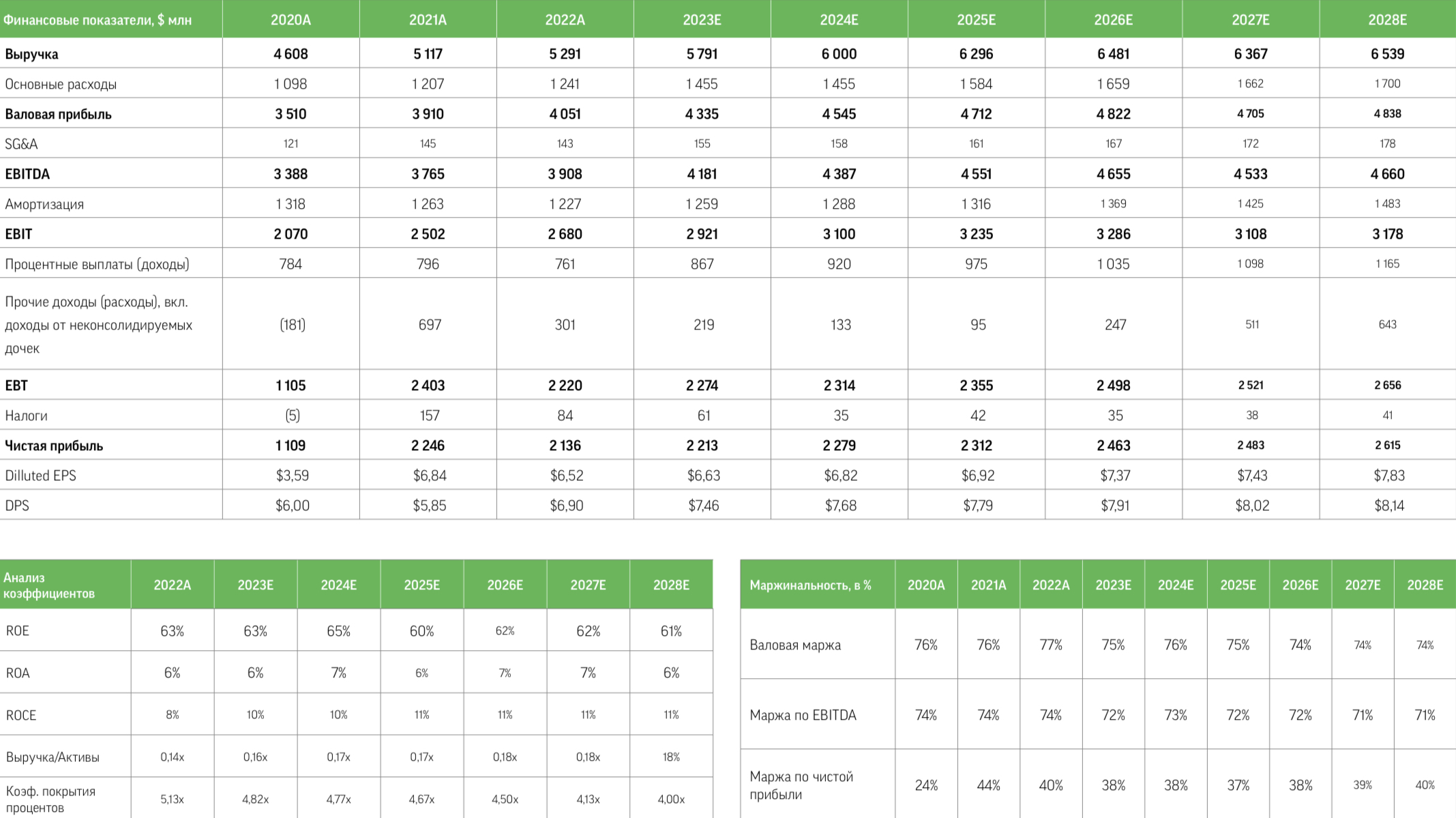

Арендные ставки являются основным драйвером роста чистого операционного дохода и FFO (денежный поток на акцию) в кратко- и среднесрочной перспективе. Продление заканчивающихся в ближайшем будущем договоров аренды (за счет контрактов, завершившихся в четвертом квартале 2023-го и истекающих в 2024 году, формировалось почти 20% общей выручки) может обеспечить значительный рост арендных ставок, если ориентироваться на их средний минимальный размер по недавно заключенным новым договорам.

Повышение дивидендов.

Simon Property для сохранения статуса REIT обязана распределять в качестве дивидендов 90% налогооблагаемого дохода. Несмотря на сдержанные прогнозы в отношении динамики FFO, по данным FactSet, переподписание истекающих договоров аренды на улучшенных условиях может обеспечить увеличение FFO, который, в свою очередь, ретранслируется в повышение дивиденда. Кроме того, коэффициент выплат на уровне 60% находится ниже уровня, на котором он был до пандемии, что создает дополнительное пространство для их роста. Поддержку котировкам способна оказать и программа обратного выкупа акций объемом $2 млрд, принятая в мае 2022-го. В прошлом году она была реализована на $140 млн.

Ожидающееся смягчение монетарных условий в США позитивно скажется на оценке Simon Property. По данным CME FedWatch Tool, вероятность снижения ставки ФРС до конца года в диапазон 375–400 или 400– 425 б.п. превышает 30%. Напомним, что в конце 2023-го значительное снижение доходности десятилетних трежерис вызывало ралли в котировках REIT в целом и в акциях SPG в частности. При падении доходности

«десятилеток» на 15% бумаги Simon Property подорожали более чем на 30%. Рынки отыграют ожидающееся снижение ставки заранее, поэтому акции SPG, которые среди прочего обеспечивают высокую дивидендную доходность (5,3%), станут одним из бенефициаров намечающегося тренда.

Основные преимущества инвестиционного кейса Simon Property.

В числе главных позитивных отличительных черт эмитента — сильный баланс, высококачественные активы и способность реинвестировать в свой портфель недвижимости. Эти факторы выгодно отличают компанию от аналогов, способствуя более активному, чем у конкурентов, росту заполняемости и повышению арендных ставок в долгосрочной перспективе.

Целевая цена по акции SPG – $160, рекомендация – «покупать».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба