RAZB0RKA отчета НОВАТЭК по МСФО 2п'23

В 2023 году компания возобновила публикацию финансовой отчетности РСБУ и МСФО

Но к сожалению, перешла на полугодовое раскрытие МСФО, а квартальные РСБУ отражают только результаты головной компании холдинга и ее взаимодействие с дочками

Если еще не знали этой особенности, рекомендую прочитать разборку РСБУ за 3-ий квартал

Кроме всего прочего, писал в ней о том, что Леонид Михельсон в середине Сентября на ВЭФ заявил, что выручка и прибыль компании вырастут в 2023 году на 25% к уровню 2021 года

По моим расчетам, +25% от результатов 2021 года это 552 млрд руб чистой прибыли акционеров или 184 руб/акция

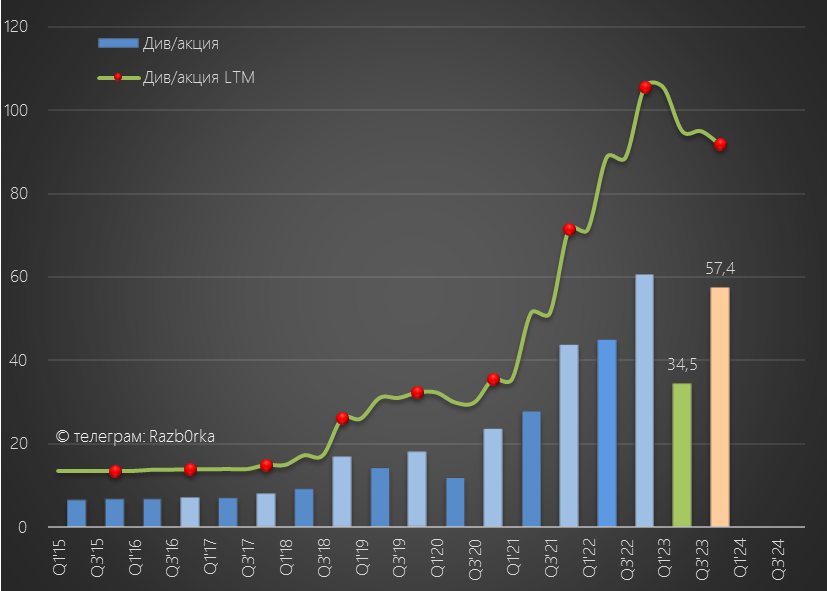

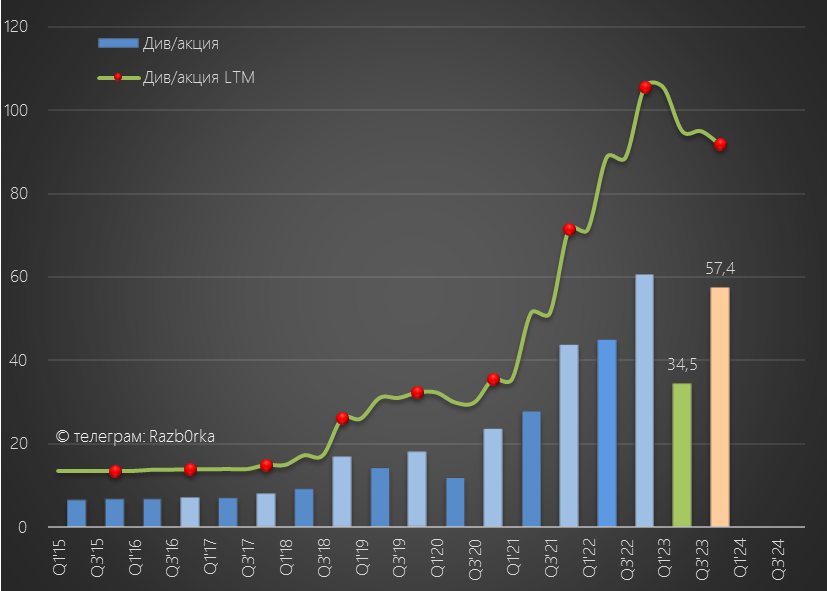

Что позволяло говорить о том, что с учетом промежуточных дивидендов 34.5 руб за 1 полугодие, по итогам года могли выплатить еще около 57 руб/акция

Акции на тот момент стоили 1 660 руб и доходность летом 2024 года могла составить около 3.5%

Почему "могла составить"?

Потому что фактические цифры 2023 года сильно отличаются от прогноза!

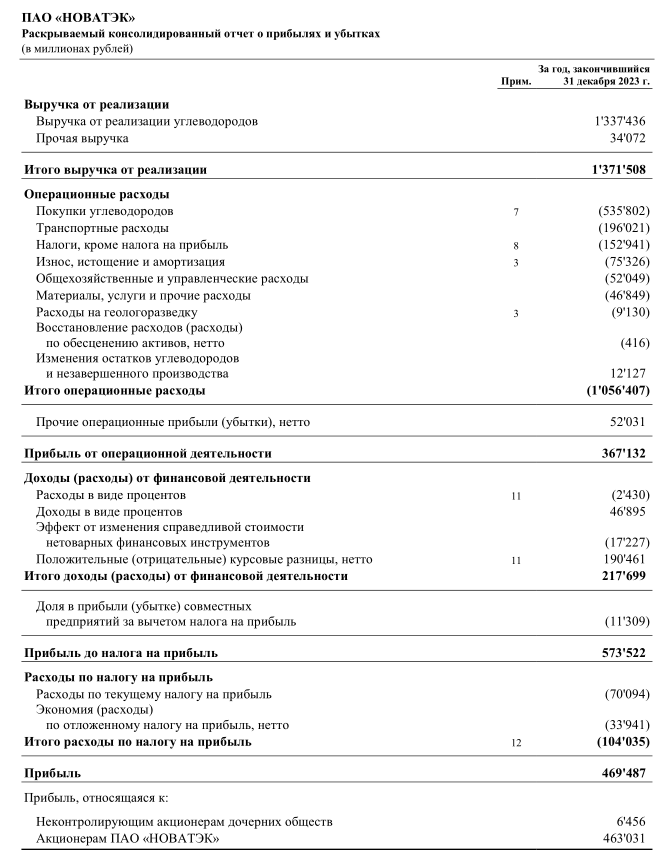

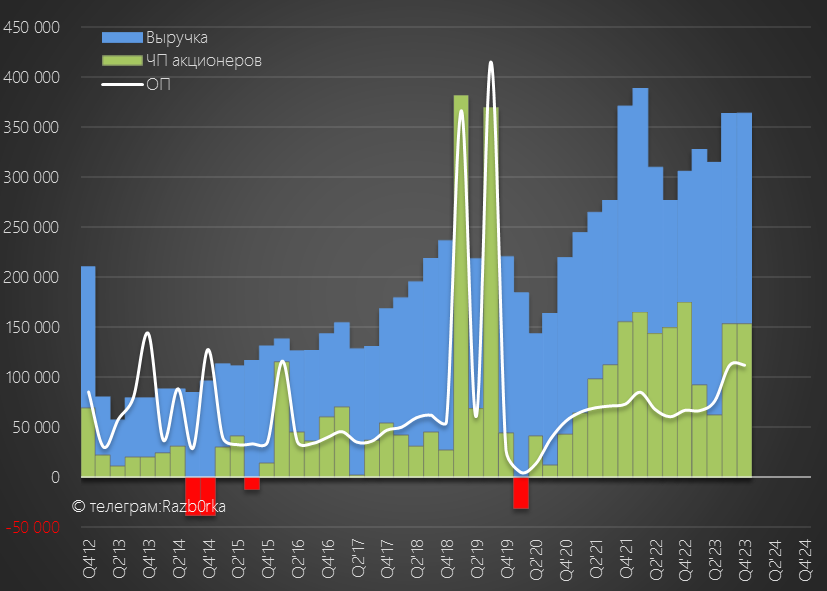

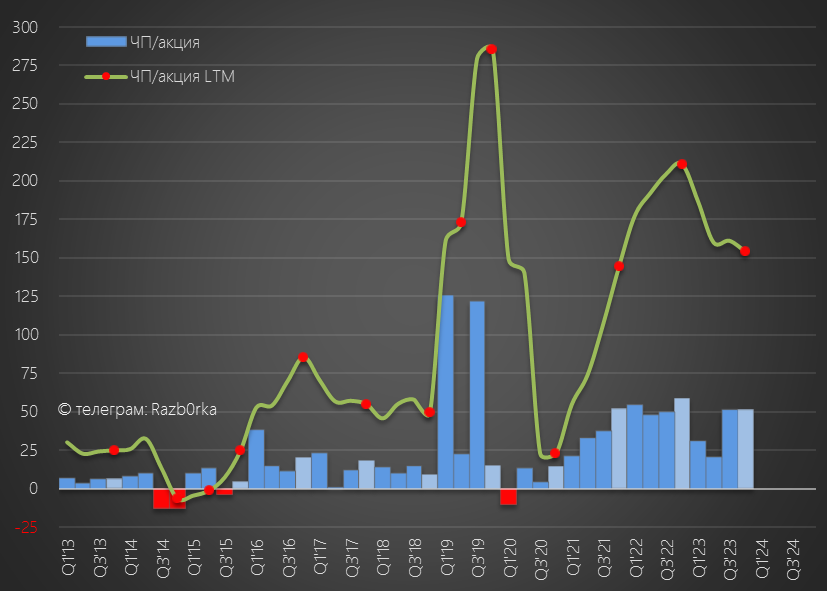

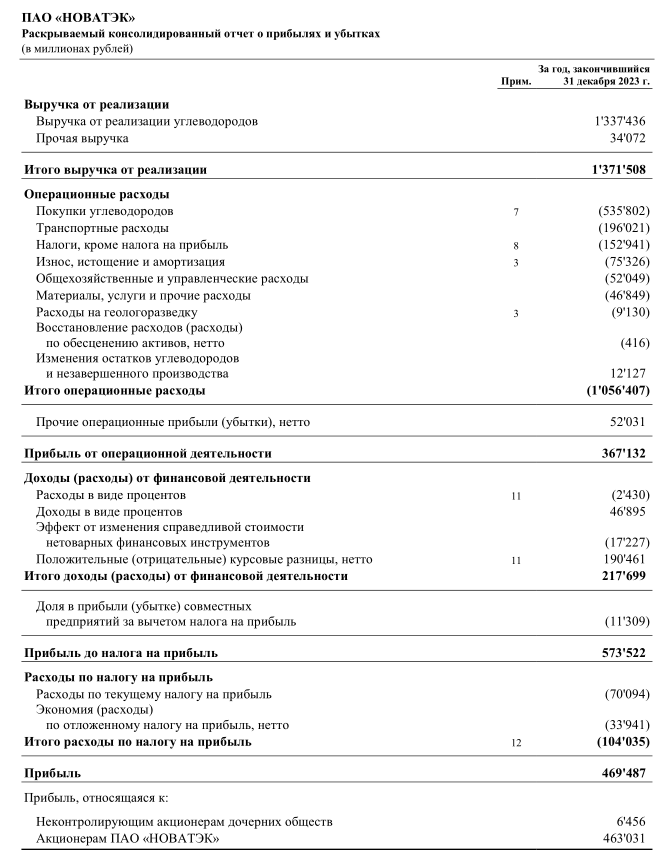

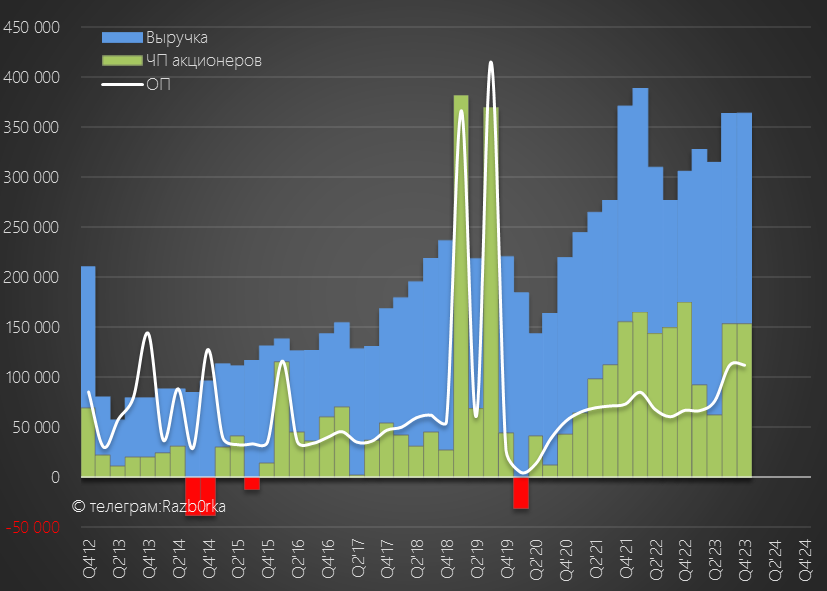

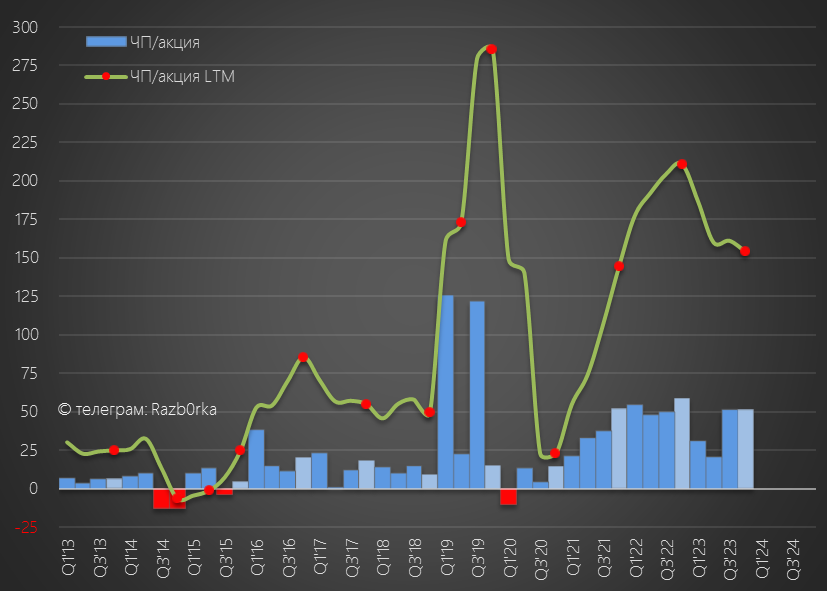

Как Вы видите, прибыль акционеров составила всего лишь 463 млрд руб, что всего на 7% выше результатов 2021 года

Получается, что даже опытный руководитель и главный акционер компании, в лице Леонида Викторовича всего за 3 месяца до конца года может "промахнуться" с прогнозом почти на 20%!

Давайте попробуем разобраться из-за чего компания заработала меньше чем прогнозировалось

Для этого сделаем "шаг назад" и посмотрим на операционные результаты 4-го квартала

В пресс-релизе нет квартальной динамики, приходится рассчитывать самому

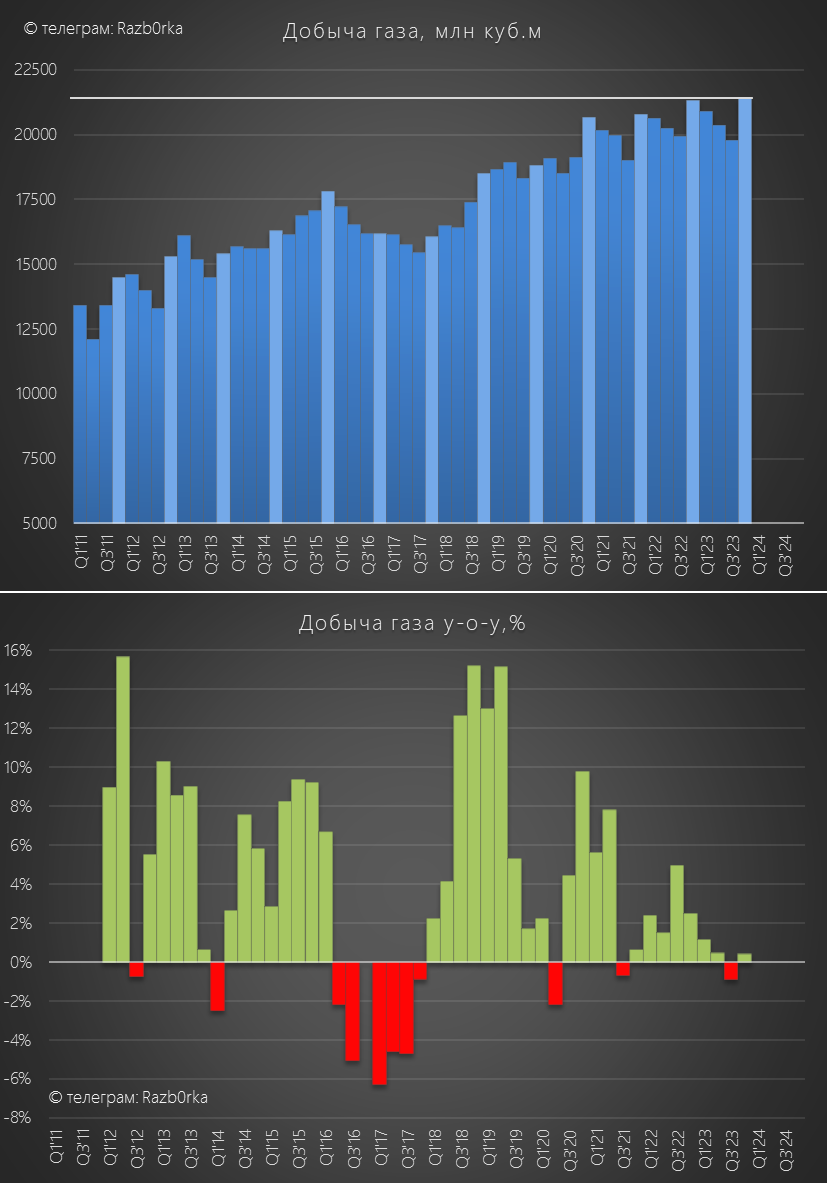

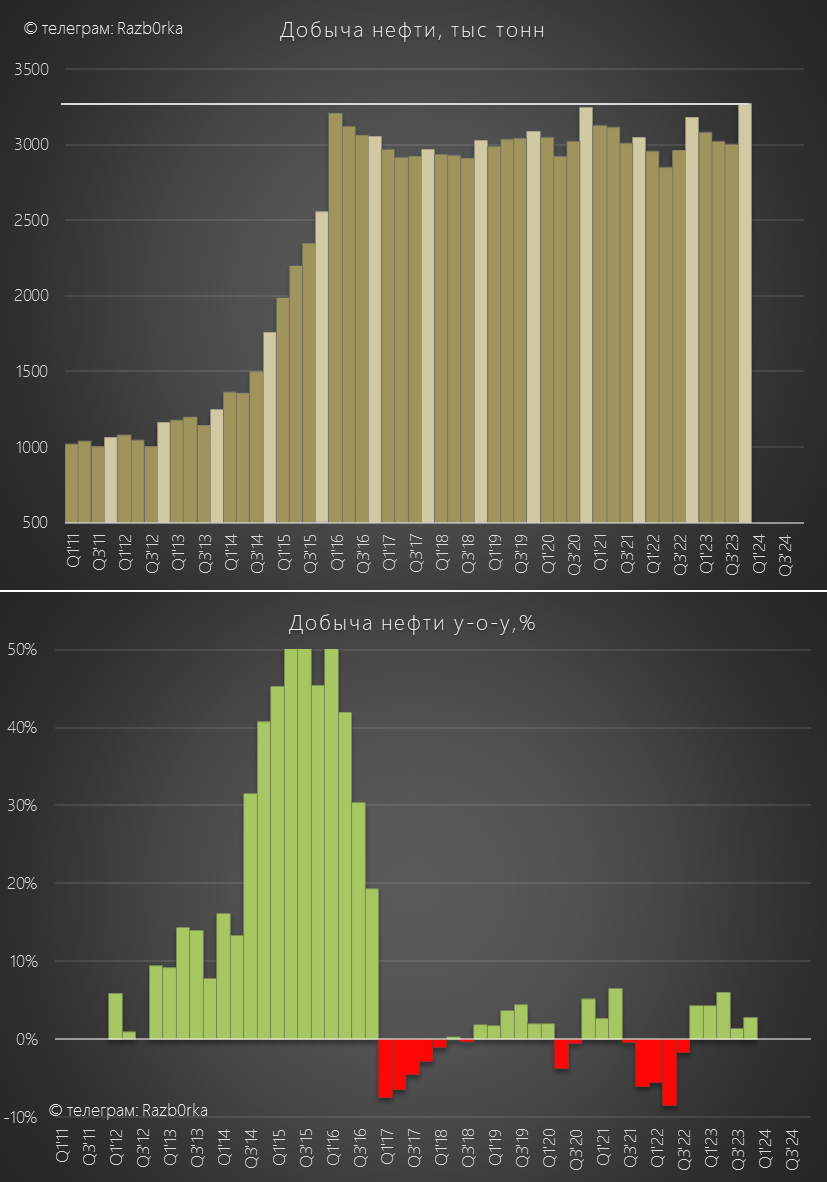

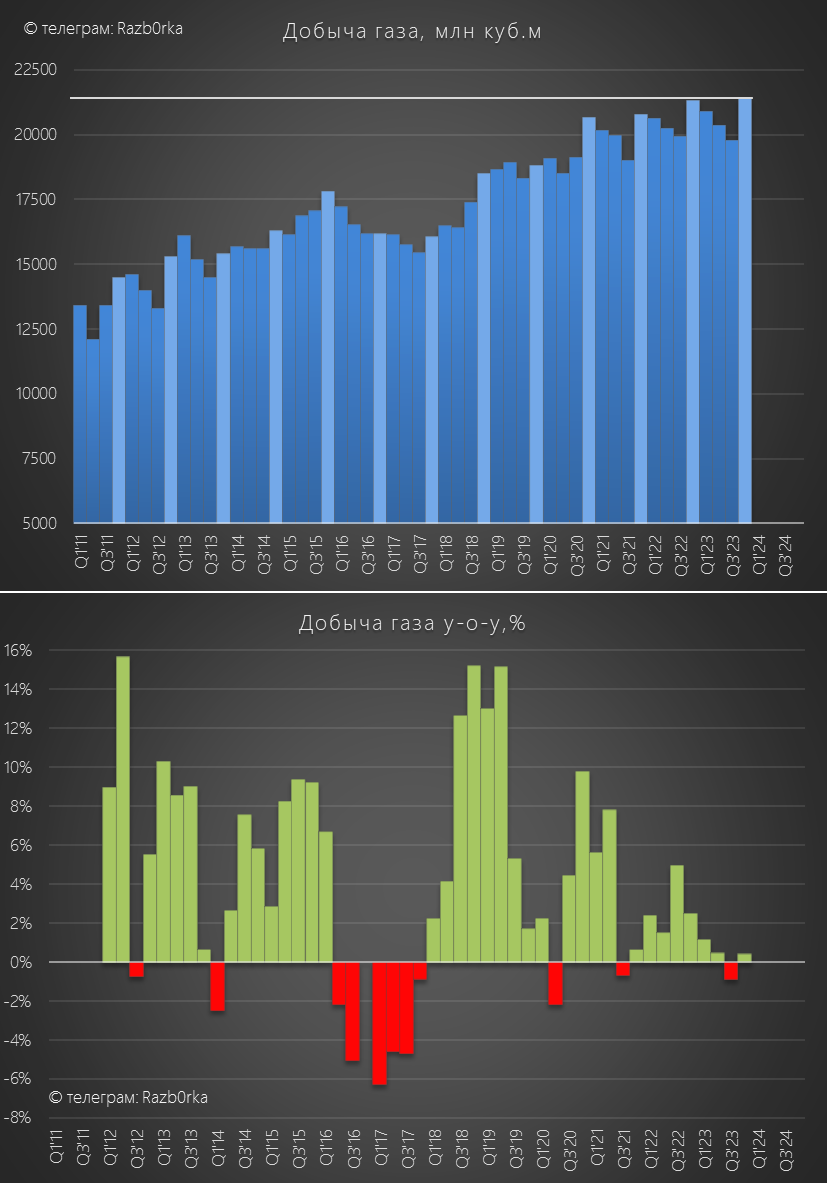

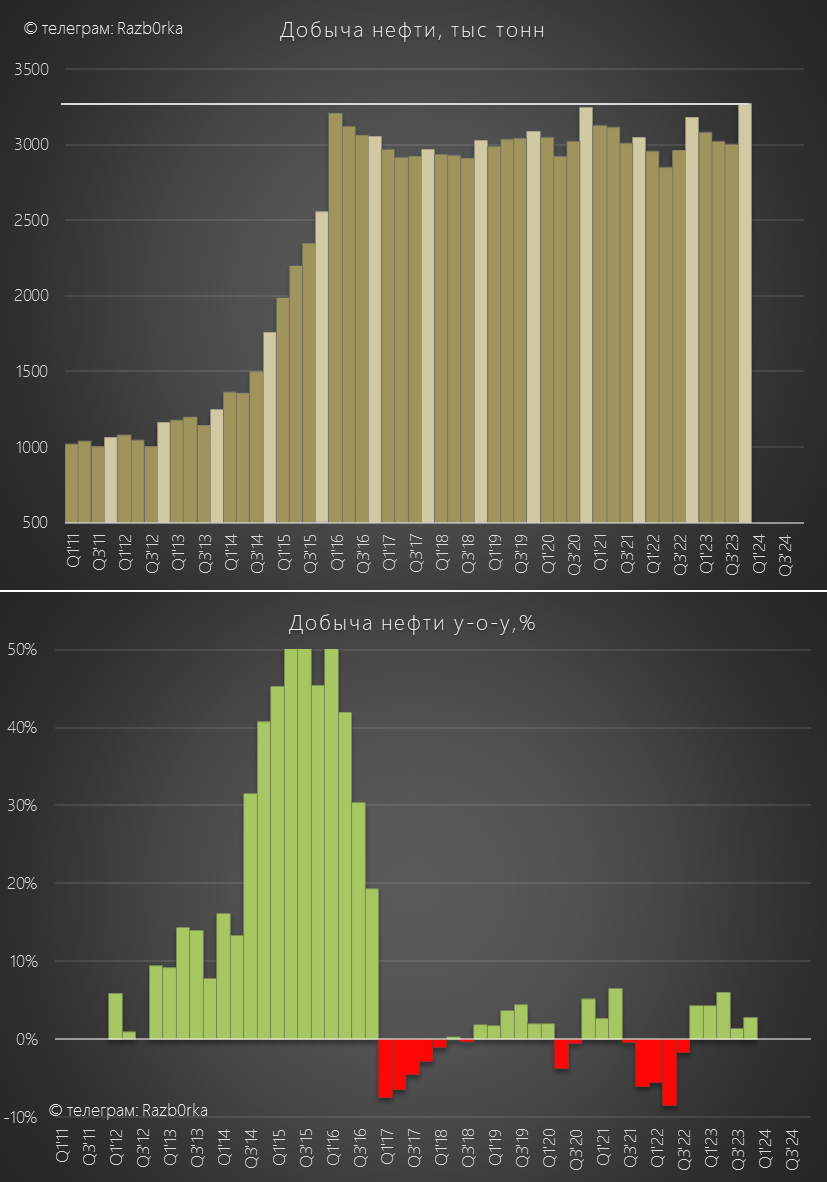

После снижения в 3-ем квартале, добыча газа выросла на 0.4% г-к-г до 21.4 млрд куб.м

Годовая добыча газа выросла всего на 0.3% до 82.4 млрд куб.м

Добыча нефти выросла в 4-ом квартале на 2.8% г-к-г до 3.3 млн тонн

Годовая добыча нефти выросла на 3.6% г-к-г до 12.4 млн тонн

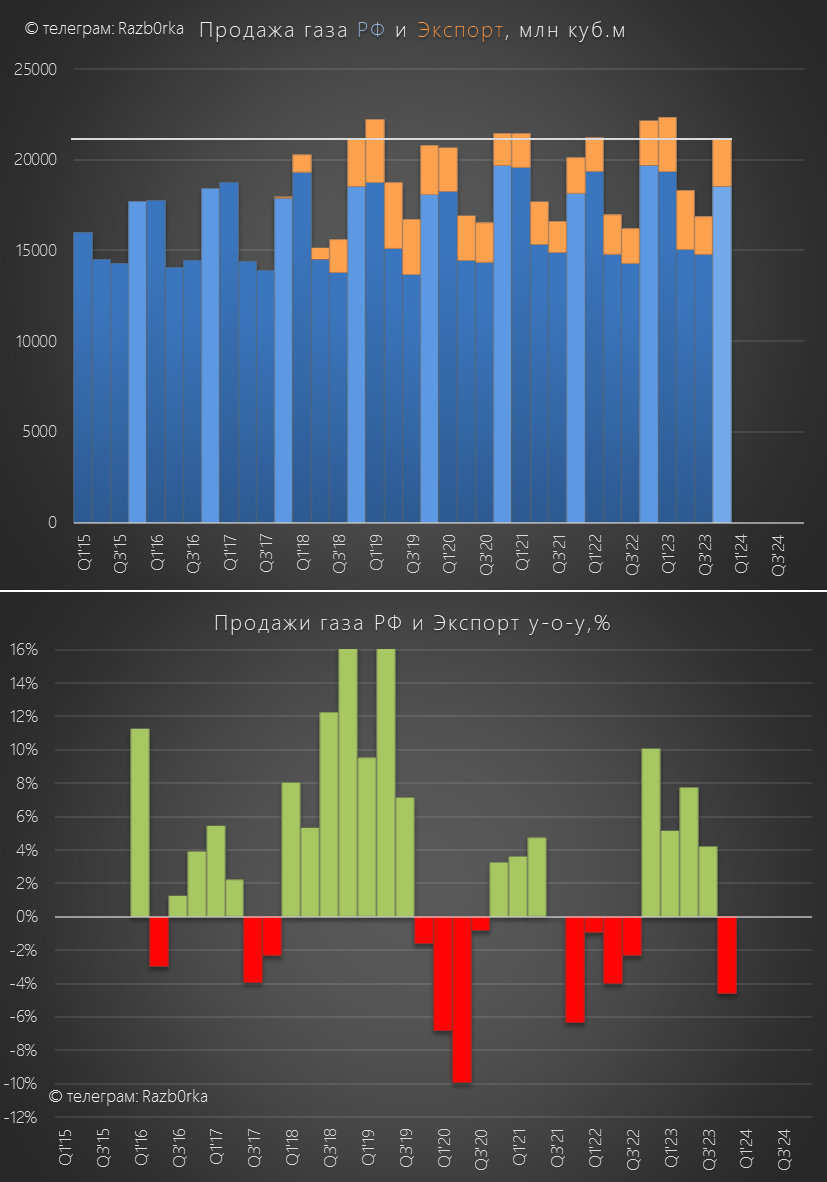

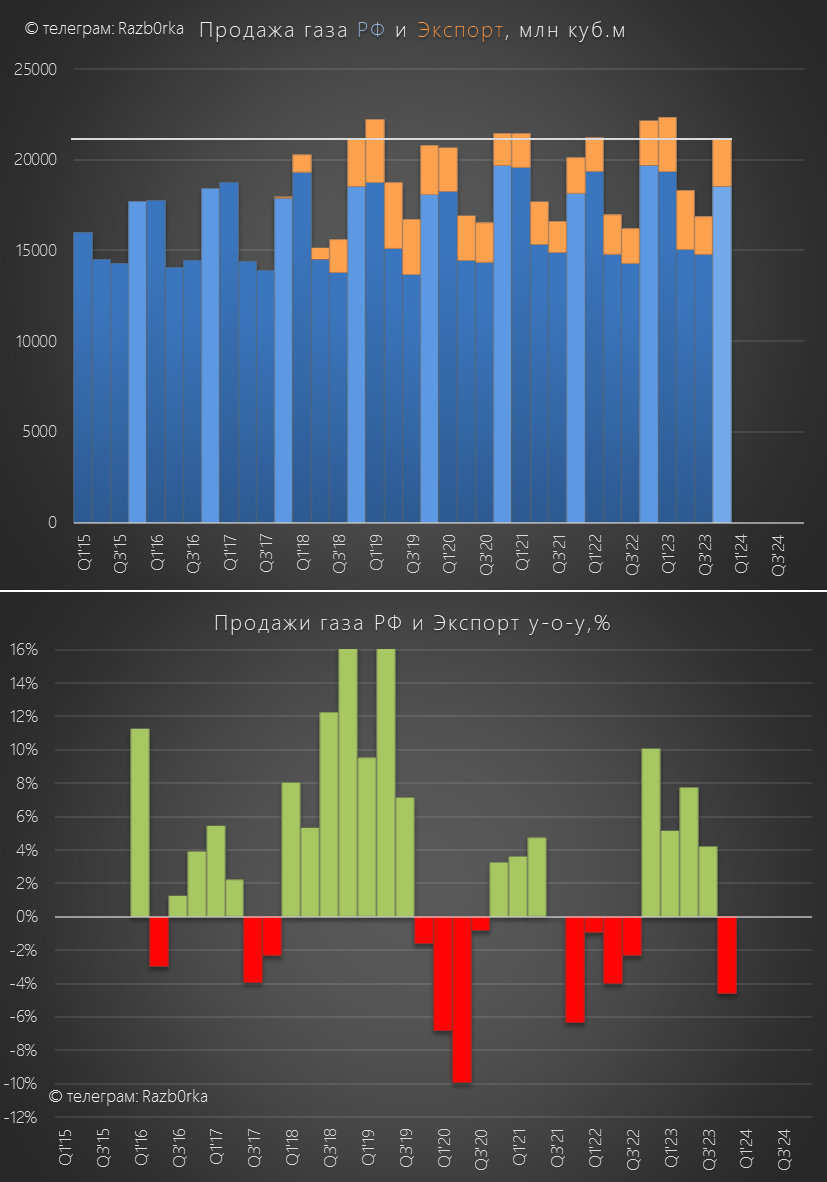

Продажа природного газа, включая СПГ, в 2023 году составила 78.7 млрд куб.м, что на 2.7% больше чем в 2022 году

К сожалению, в отличие от предыдущих пресс-релизов, компания не раскрыла данные продаж газа в РФ и экспорта

Общее снижение продаж составило в 4-ом квартале почти 5% г-к-г!

На графике отразил экспорт и продажи в РФ в такой же пропорции как в 3-ем квартале

Как было на самом деле остается только гадать

Возможно снижение продаж это эффект от потери доли рынка внутри страны

В прошлом году у НОВАТЭК появился очень мощный растущий конкурент в лице РОСНЕФТЬ, добывшей 106 млрд куб.м газа

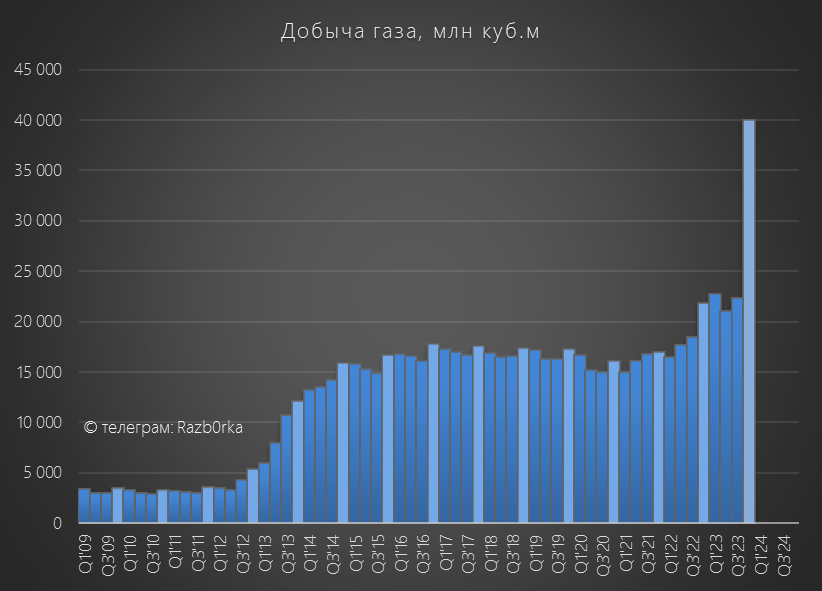

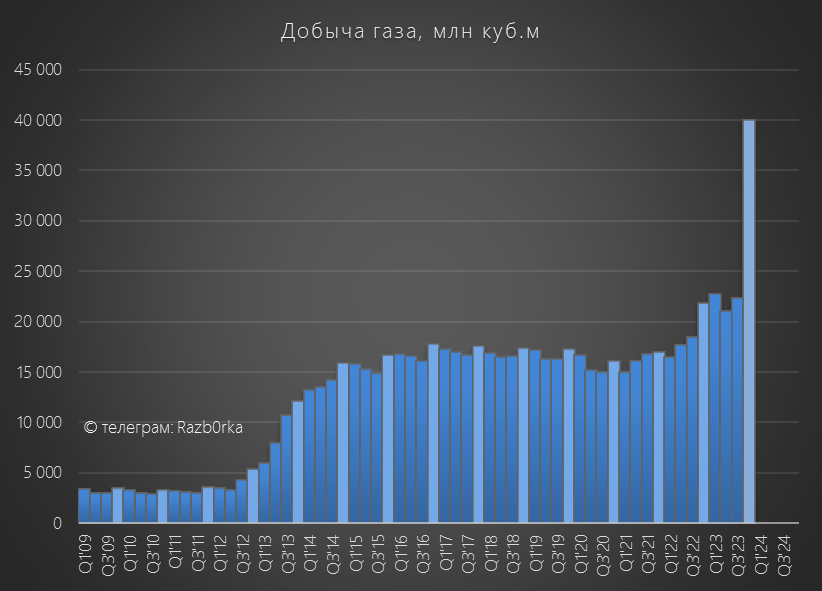

В это сложно поверить, но 106 млрд куб.м означают, что в 4-ом квартале добыча газа выросла на 83% г-к-г до 40 млрд куб.м

Возможно, эти данные ошибочны или включают не только природный газ

Но новые газовые проекты РОСПАН и ХАРАМПУР и в 1-3 квартале дали весомую прибавку к добыче

Как Вы понимаете, не имея СПГ мощностей и выхода к экспортной трубе ВЕСЬ этот газ был продан РОСНЕФТЬ на российском рынке и отвоевал долю у ГАЗПРОМ и НОВАТЭК

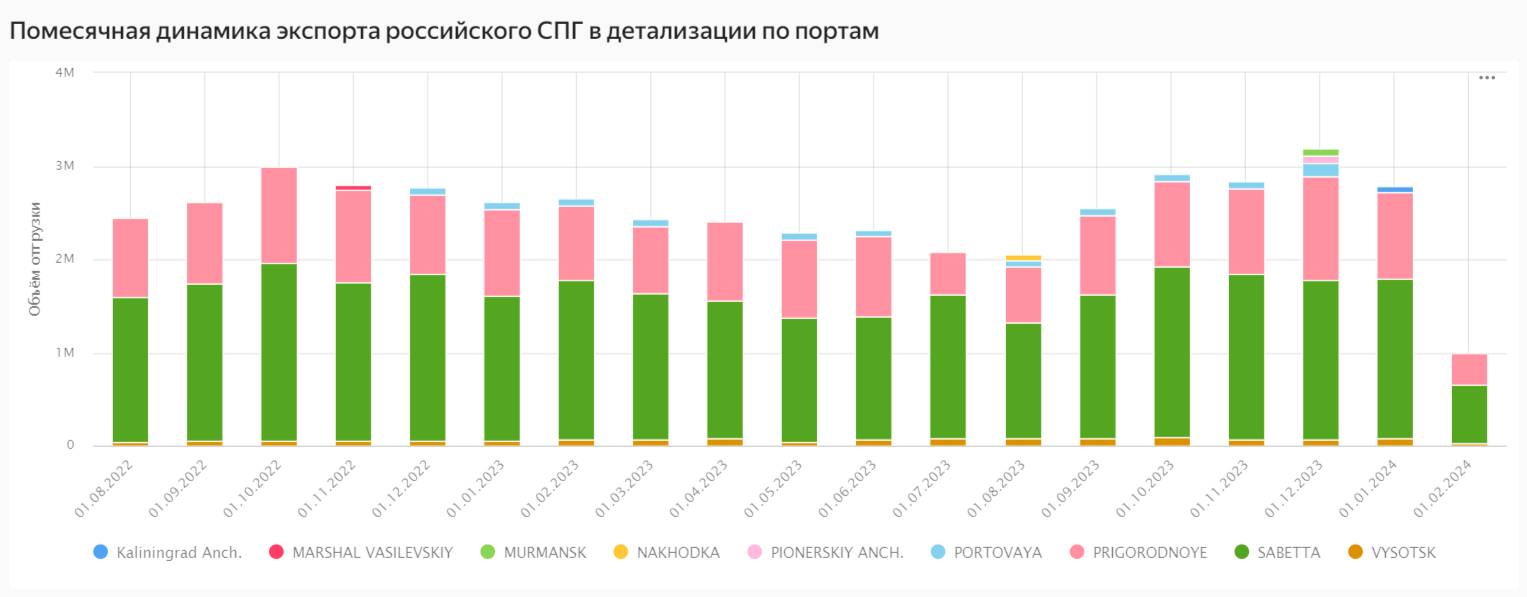

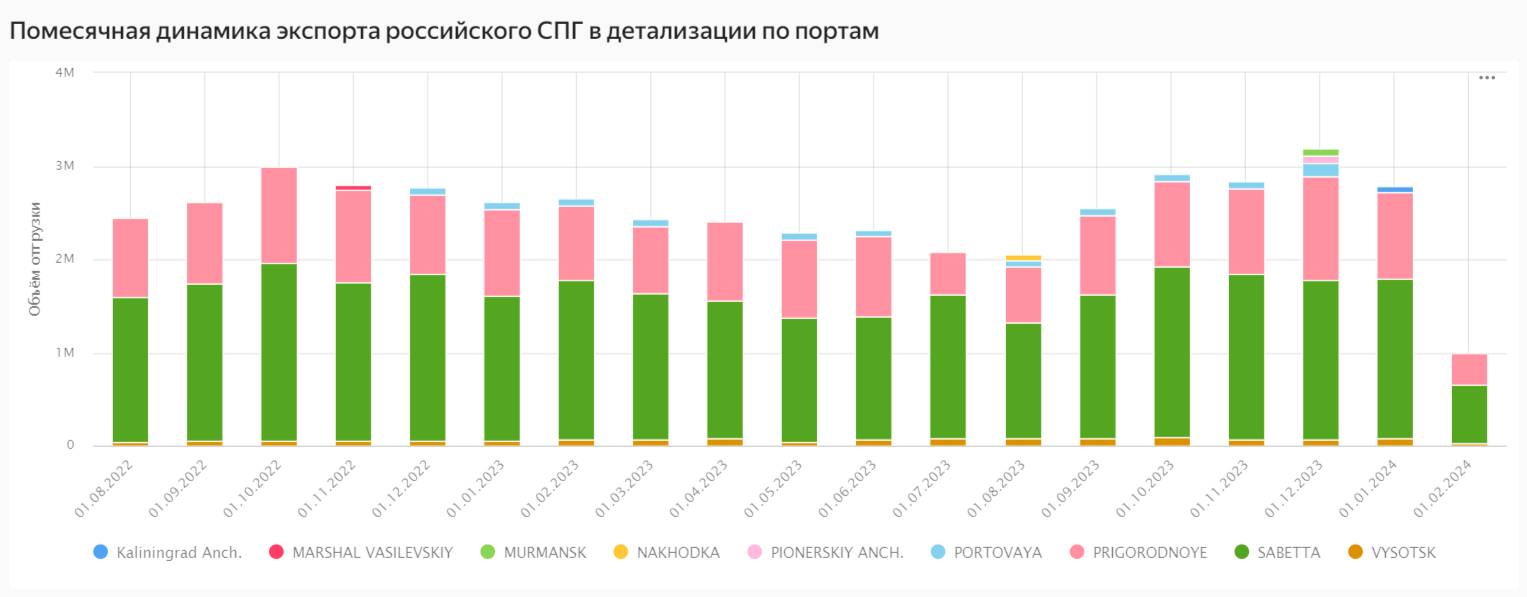

Эту версию косвенно подтверждают данные о стабильных отгрузках СПГ из порта Саббета проекта ЯМАЛ СПГ НОВАТЭК в конце 2023 года

Таким образом, со стороны добычи и продаж из-за слабого 4 квартала поддержки финансовым результатам НОВАТЭК в 2-ом полугодии особо не было

Большая часть долгосрочных экспортных контрактов НОВАТЭК имеют привязку к спотовой цене на нефть сорта Brent

В 4-ом квартале рублевая цена бочки дешевела, но средняя была примерно равна средней 3-го квартала и на 30% выше 1-2 квартала

Это должно было поддержать финансовые показатели 2-го полугодия

Действительно, выручка в 2 полугодии выросла, но всего на 13% к 1п'23 и на 15% к 2п'21 (отчета за 2022 год не было)

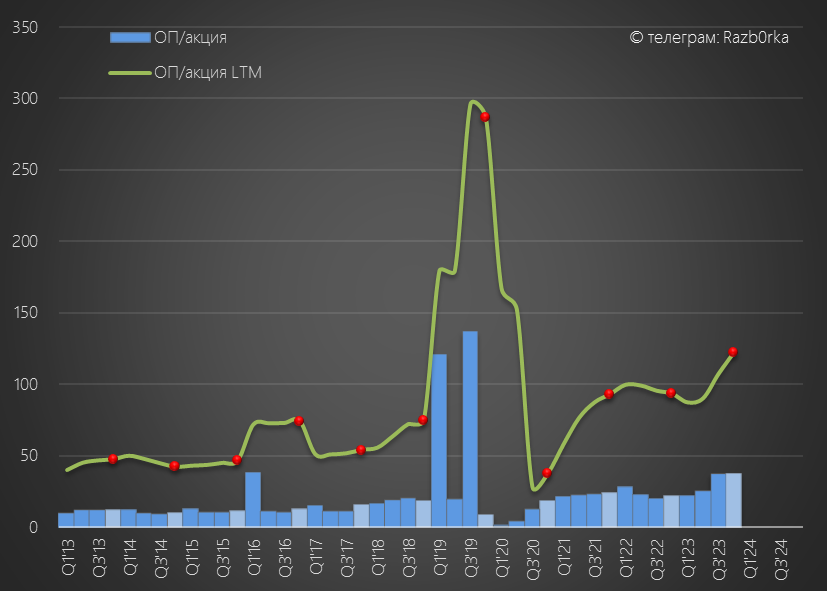

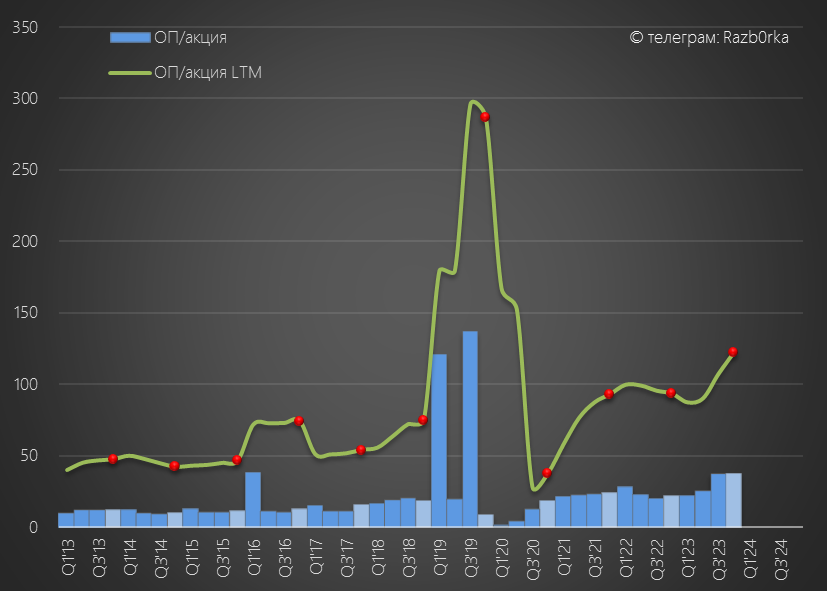

Операционная прибыль 2-го полугодия была на 57% выше чем 1п'23 и на 55% больше чем в 2п'21 и составила 226 млрд руб или 75 руб/акция

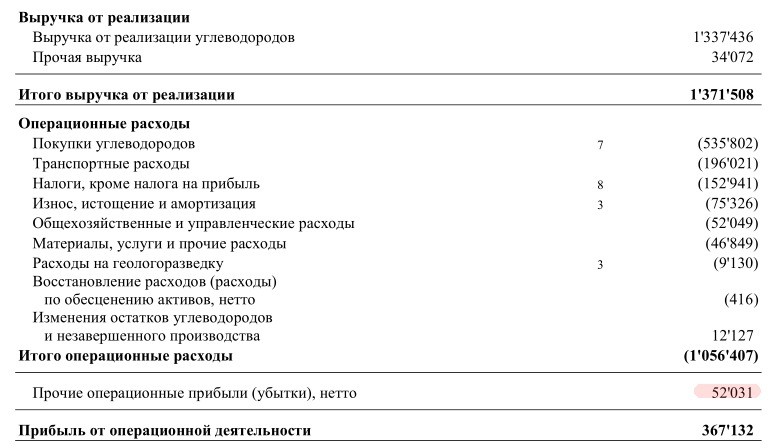

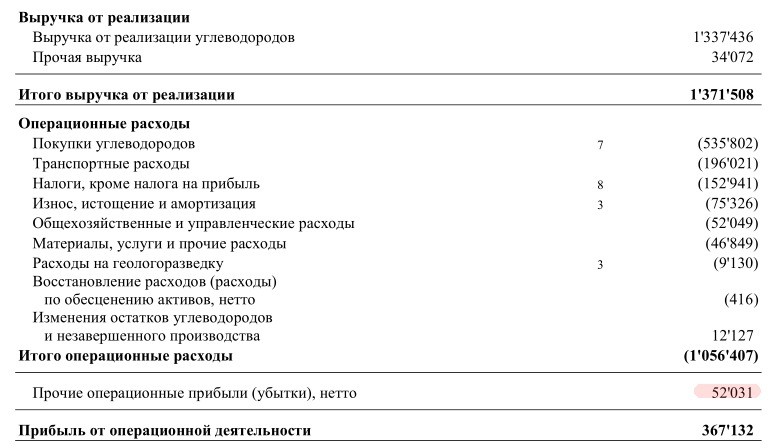

В годовом выражении операционная прибыль выросла до 367 млрд руб или 122 руб/акция

Но есть один нюанс!

Операционная прибыль включает в себя 52 млрд руб прочих операционных доходов

Что это за доходы в отчете расшифровки нет

Вполне возможно это разовая бумажная прибыль от каких-то переоценок

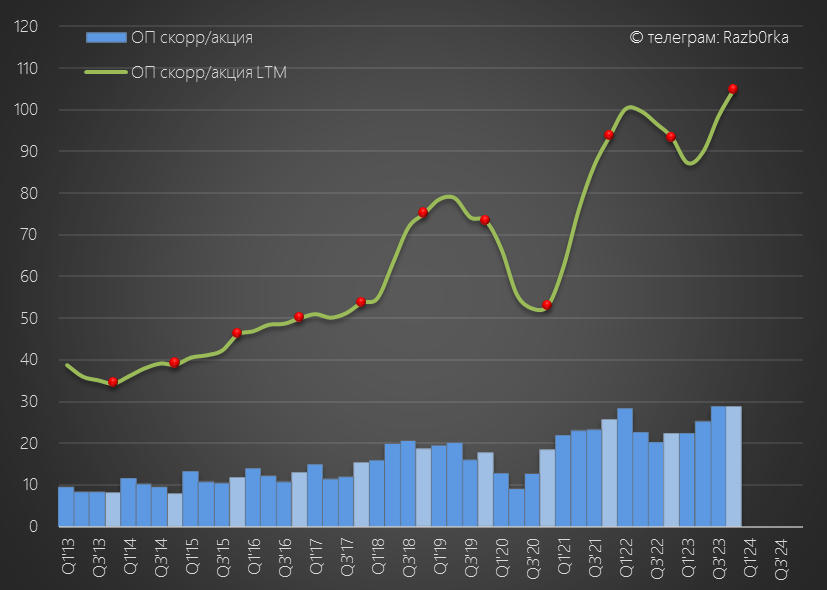

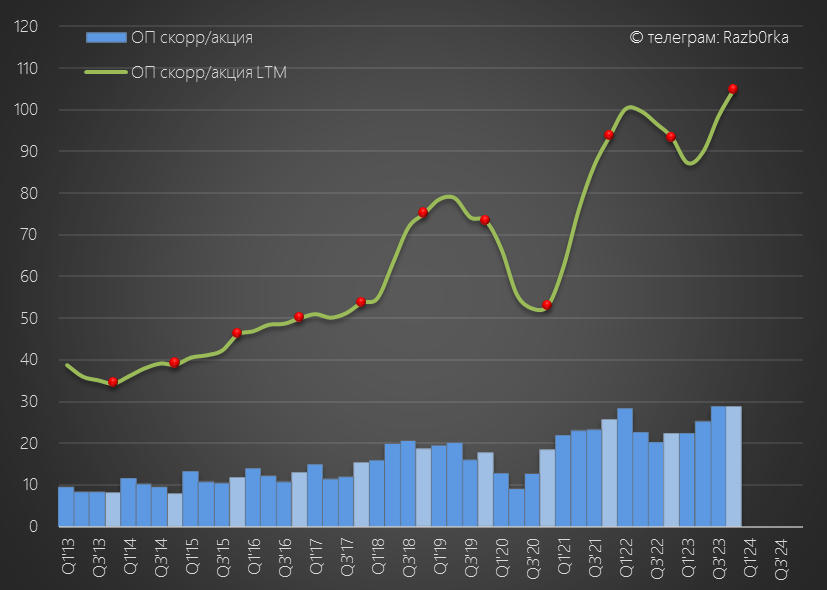

Без учета этих доходов, операционная прибыль 2-го полугодия выросла на 21% до 172 млрд руб или 58 руб/акция

В текущих ценовых условиях основной бизнес компании способен зарабатывать в год около 315 млрд руб или 105 руб/акция операционной прибыли

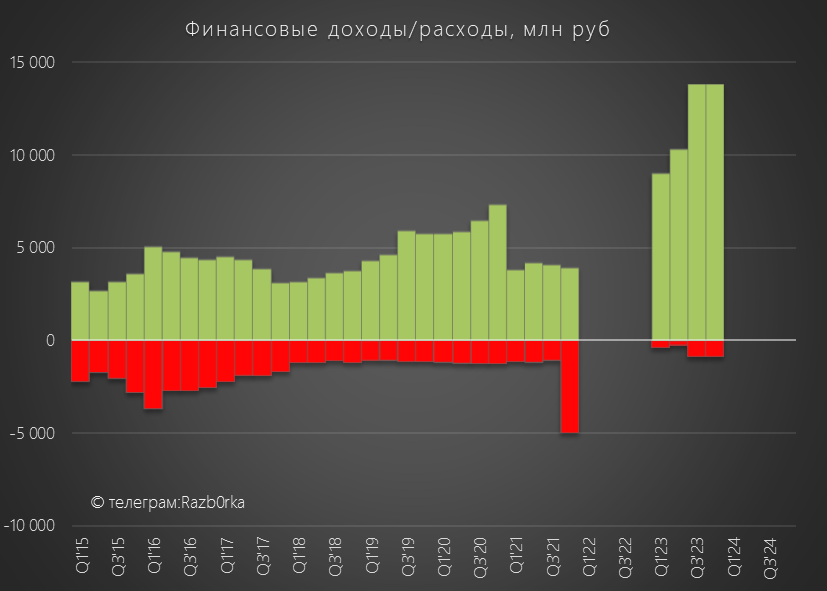

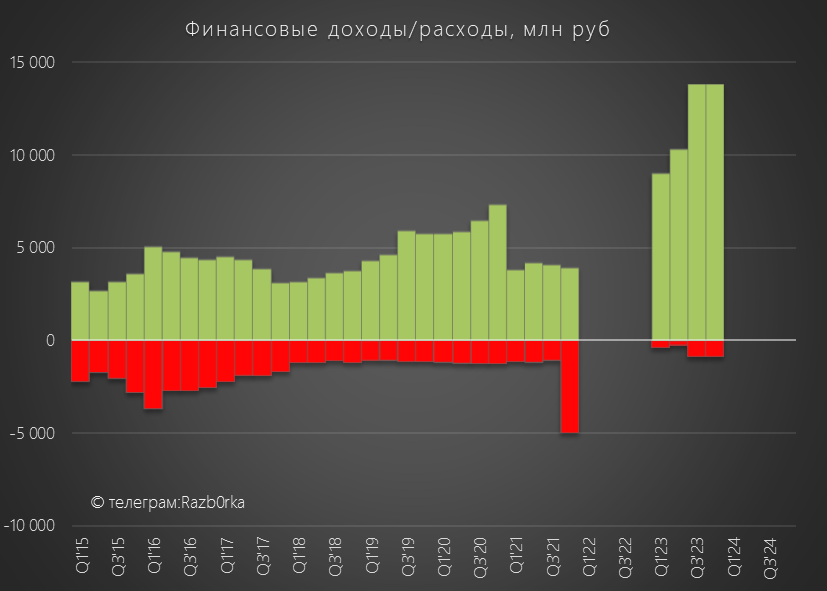

В дополнение к этому, финансовая часть бизнеса принесла еще 28 млрд руб доходов

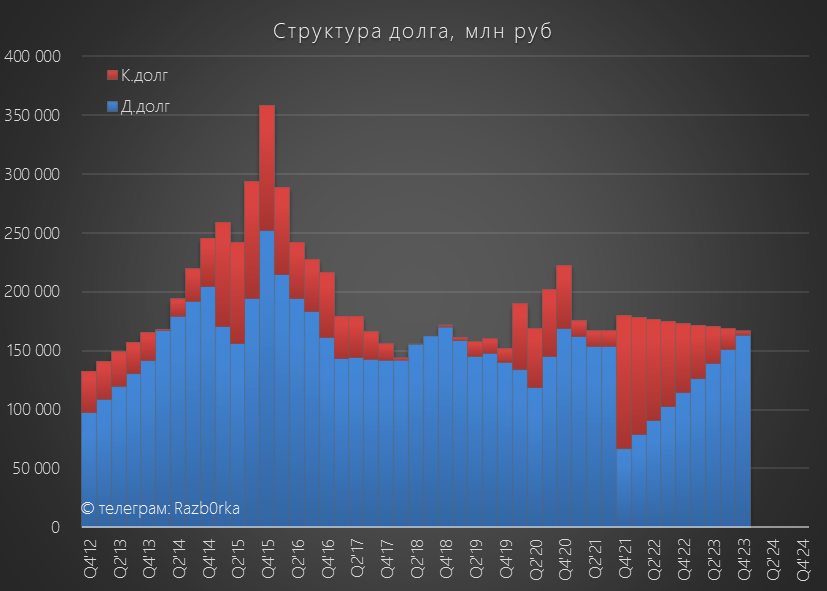

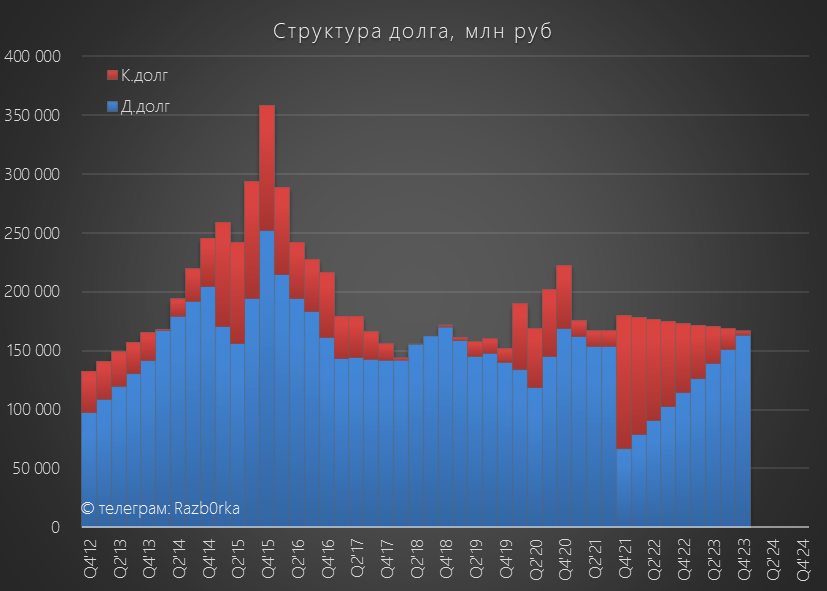

На конец 2023 года у компании было 167 млрд руб долга

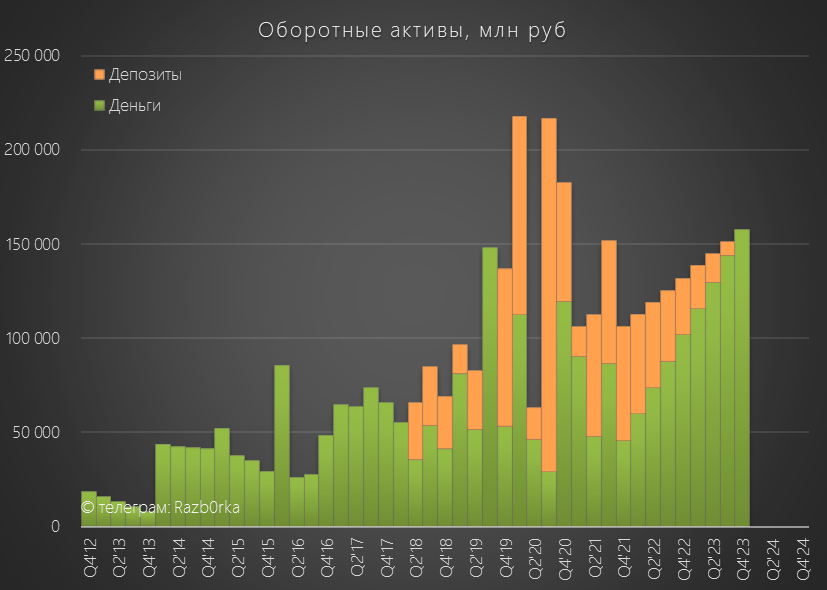

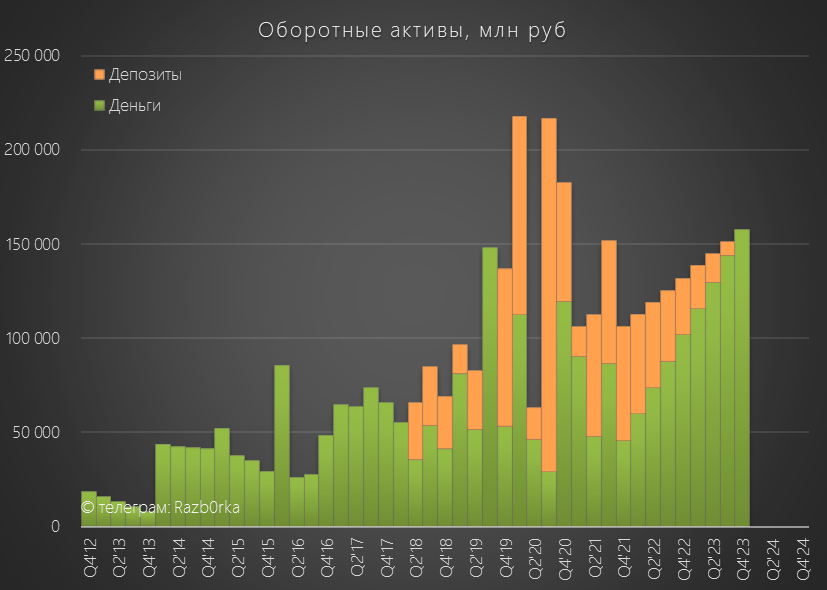

И 158 млрд руб денежных средств!

Внимательный читатель в этот момент должен задать вопрос

"А как при одинаковом размере долга и денежной позиции финансовые доходы в 16 раз больше чем расходы?"

Первая причина в том, что НОВАТЭК это такой "корпоративный банк" кредитующий свои дочки

На конец 2023 года размер выданных займов вырос до 647 млрд руб

Доход по этим займам и формирует основную часть финансовых доходов (в отчете нет расшифровки)

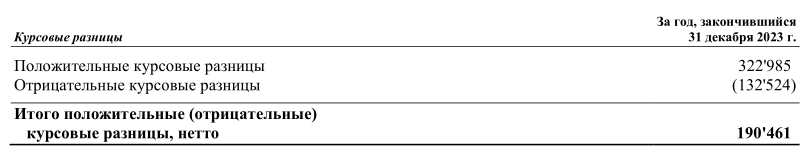

Так как основная часть этих займов выдана в валюте, то она переоценивается по курсу на конец отчетного периода, а переоценка отражается в отчете о доходах

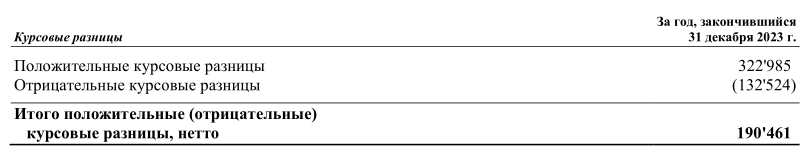

Курсовые разницы дали в 2023 году 190 млрд руб "бумажной" прибыли

Из которых 33 млрд руб прибыли было отражено в 2-ом полугодии

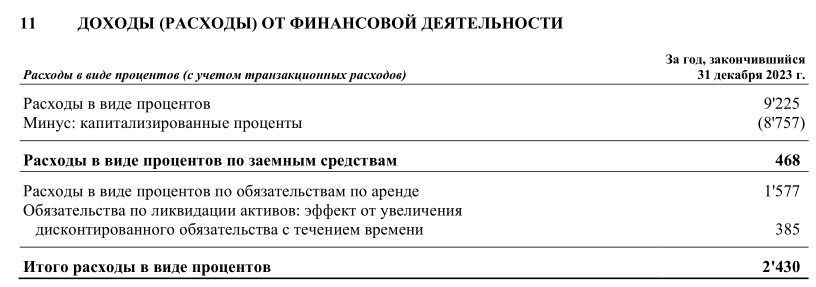

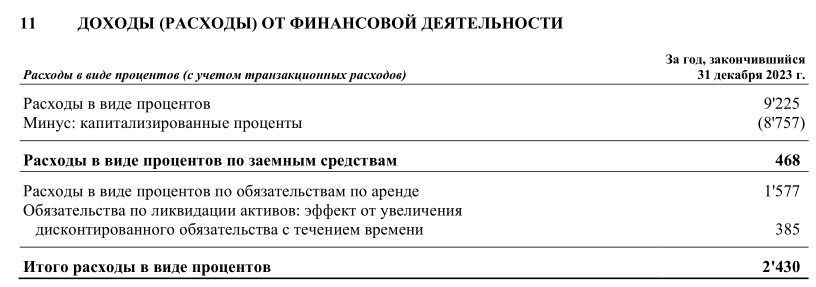

Вторая причина низких финансовых расходов в том, что компания капитализирует большую часть выплачиваемых процентов по своим кредитам

Как Вы видите, из 9.2 млрд руб расходов на проценты было капитализировано 8.8 млрд руб!

Простыми словами эти % учитываются не как расходы, а отражаются сразу в балансовой стоимости создаваемых компанией активов

Если Вам хочется более подробно изучить эту тему, то вот ссылка

И так, основные факторы из которых сложилась чистая прибыль 2023 года:

Операционная прибыль 315 млрд руб или 105 руб/акция

Прочие операц.доходы 52 млрд руб или 17 руб/акция

Финансовые доходы 44 млрд руб или 14 руб/акция

Курсовые разницы 190 млрд руб или 63 руб/акция

Налог на прибыль -104 млрд руб или -34 руб/акция

В итоге, чистая прибыль акционеров НОВАТЭК составила 463 млрд руб или 154 руб/акция

С каким компонентом прибыли ошибся Михельсон в своем прогнозе?

Закладывал больший объем продаж?

Или более высокие цены реализации?

Ожидал более высокий курс $ на конец года?

Ответ на эти вопросы наверное мы не узнаем, хотя я бы задал его на собрании акционеров

Оно состоится 15 Марта и на нем акционеры должны одобрить дивиденды

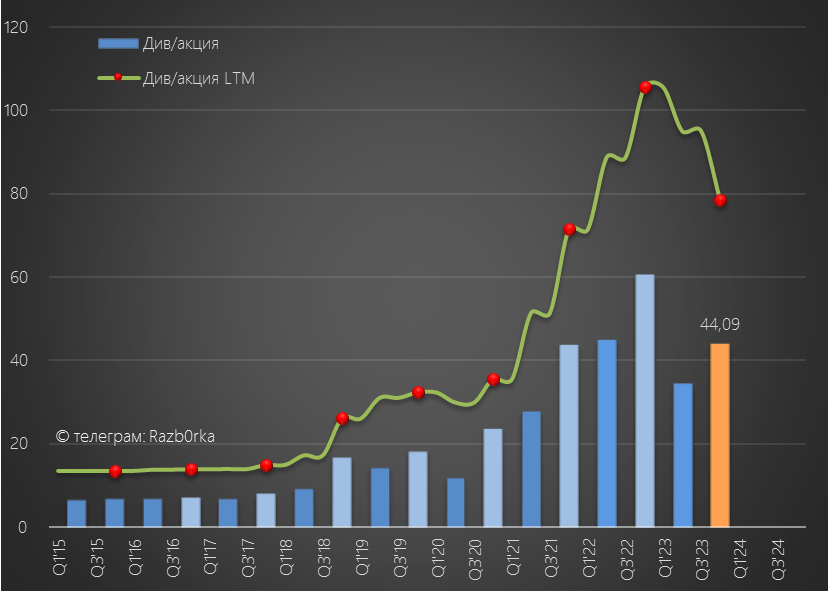

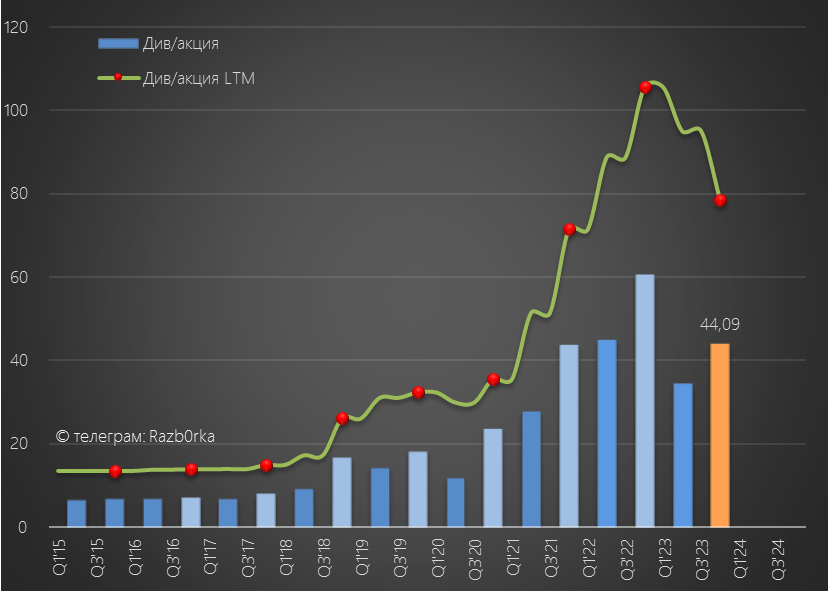

По итогам года, менеджмент рекомендовал выплатит 40.09 руб/акция

Отсечка под дивиденды будет 26 Марта

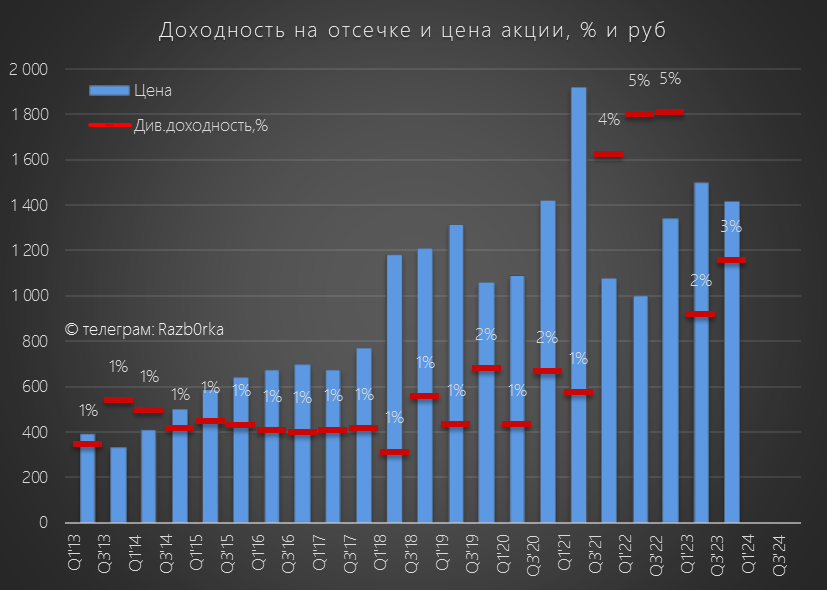

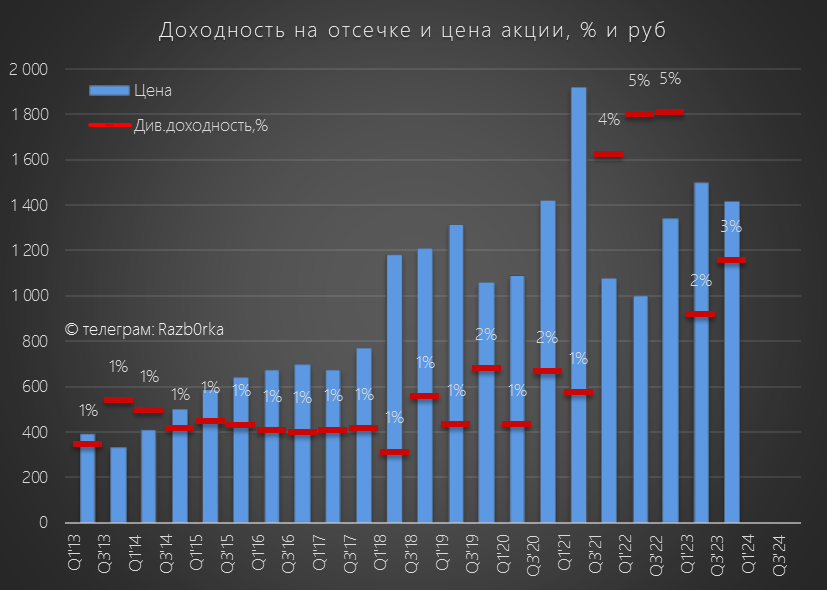

Текущая цена акций 1 415 руб, что подразумевает 3% доходность за 2-ое полугодие с выплатой через 3 месяца в Апреле

Обратите внимание, что из-за падения котировок дивидендная доходность выросла в 1.5 раза по сравнению с 2% доходностью на отсечке дивидендов за 1-ое полугодие!

Но в сравнении с ожидаемой средней дивидендной доходностью рынка за 2023 год в 11-12%, это все равно очень мало!

Что закладывает рынок в такую высокую оценку?

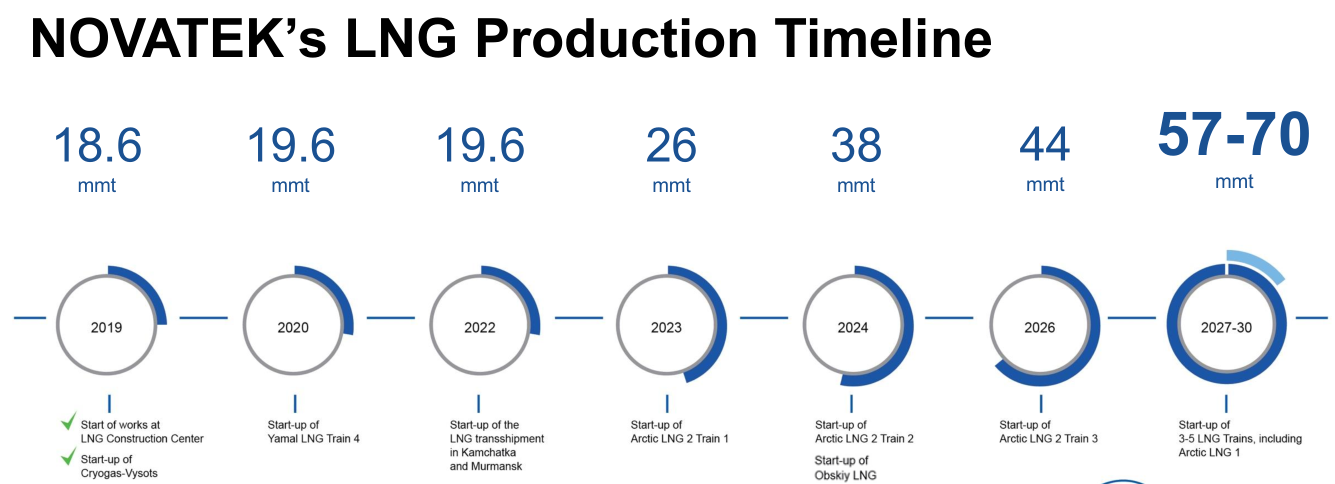

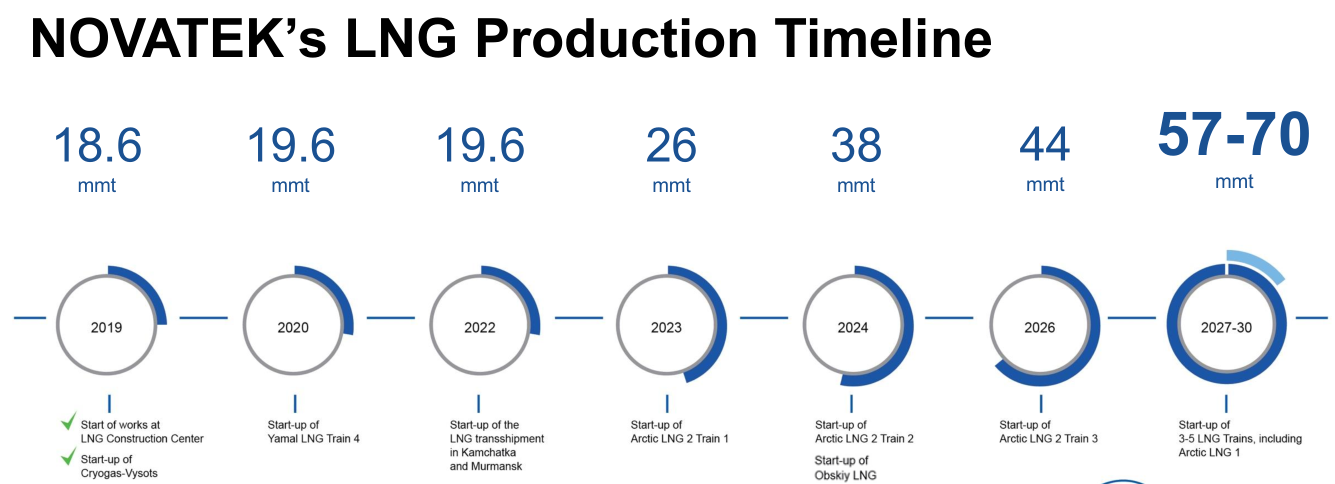

Конечно же запуск 1-ой очереди нового завода АРКТИК СПГ-2, который при выходе на полную мощность должен добавить 6-7 млн тонн СПГ

И судя по новостям, 1-ая линия уже запущена!

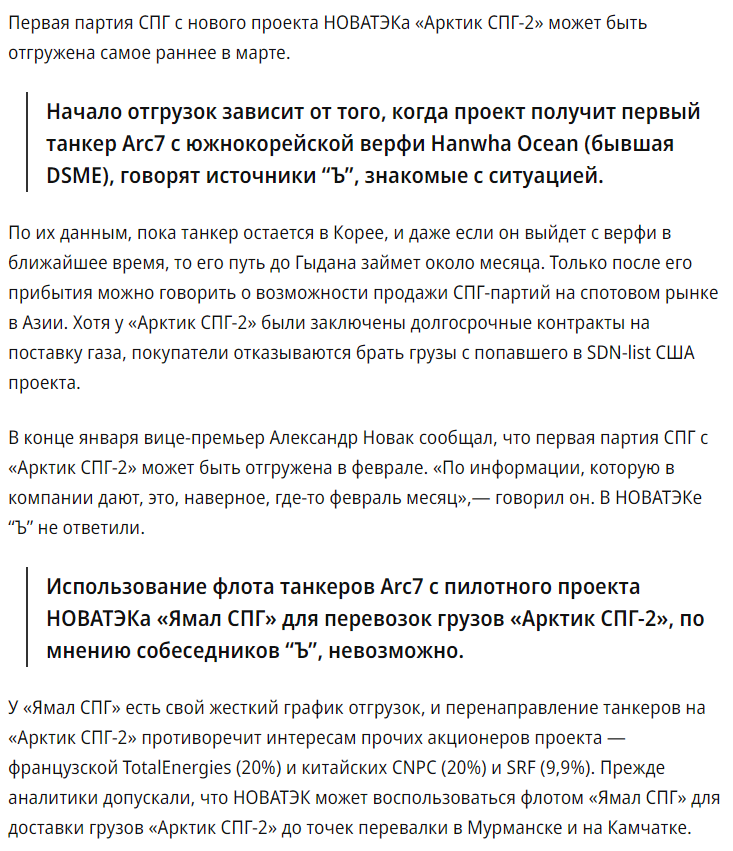

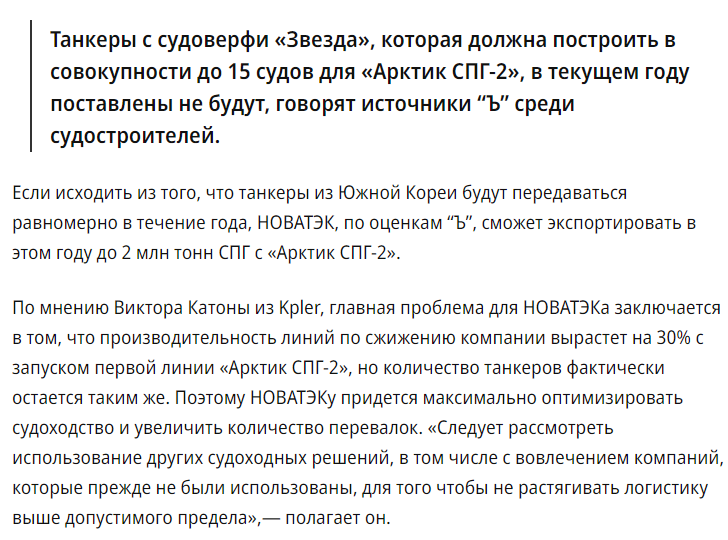

Но выход на плановую мощность будет зависеть от получения НОВАТЭК новых газовозов от корейцев и верфи ЗВЕЗДА

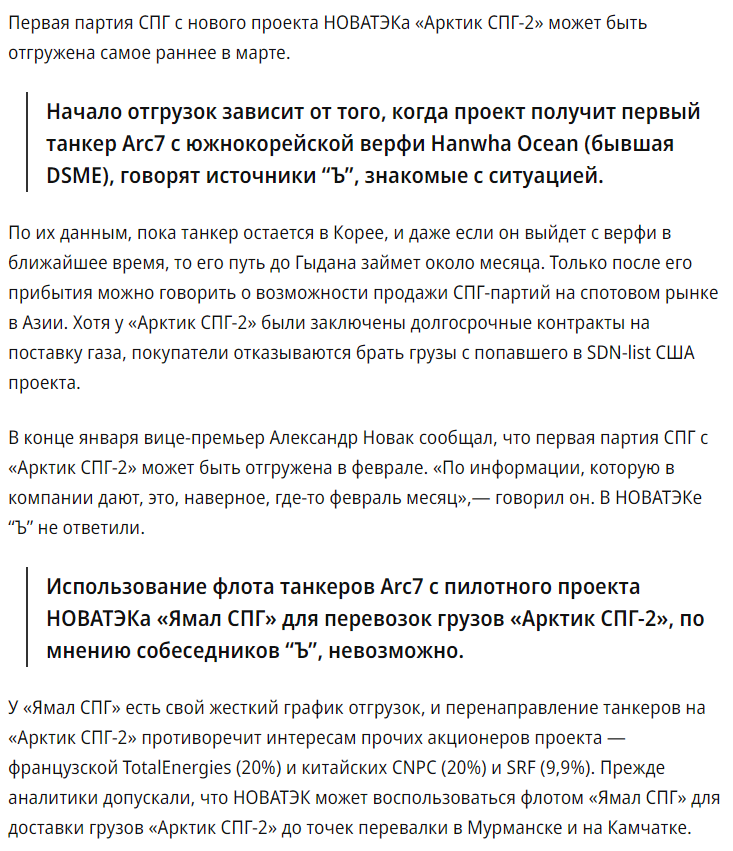

КОММЕРСАНТЪ на прошлой неделе написал, что первые отгрузки в лучшем случае начнутся только в Марте

А общий объем отгрузок СПГ из-за задержек в получении газовозов в 2024 году составит всего около 2 млн тонн

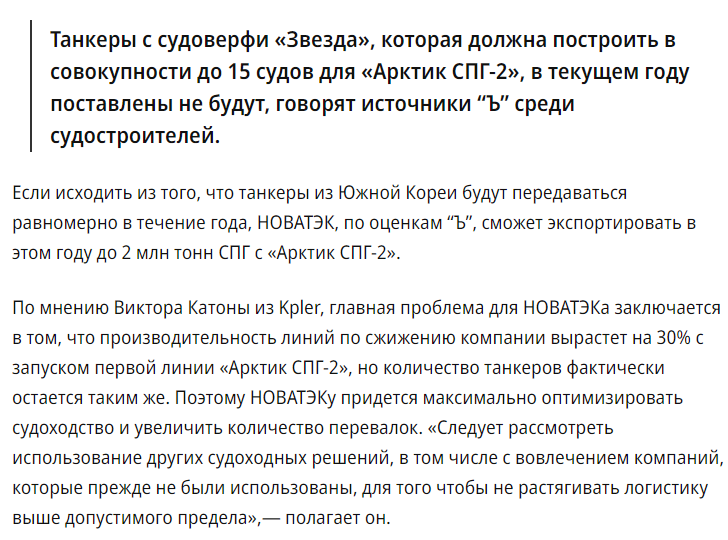

По информации КОММЕРСАНТЪ, газовозы, заказанные у ЗВЕЗДЫ, поставлены в этом году не будут

НО!

Возможно, не всё так плохо, как пишет уважаемое агентство новостей

Журналисты как будто забыли, что они писали в Феврале 2023 года про 2 уникальных газохранилища, которые получил НОВАТЭК

В прошлом году они заявляли, что плавучие хабы позволят оптимизировать логистику и обеспечат вывоз СПГ с АРКТИК СПГ-2 даже в случае задержки поставок новых газовозов

Как будет по факту, наверное мы узнаем только 12 Апреля, когда будут опубликованы операционные результаты за 1-ый квартал

Что может помешать успешному старту отгрузок кроме проблем с логистикой?

Наших американских "партнеров" буквально трясёт от успехов российского СПГ

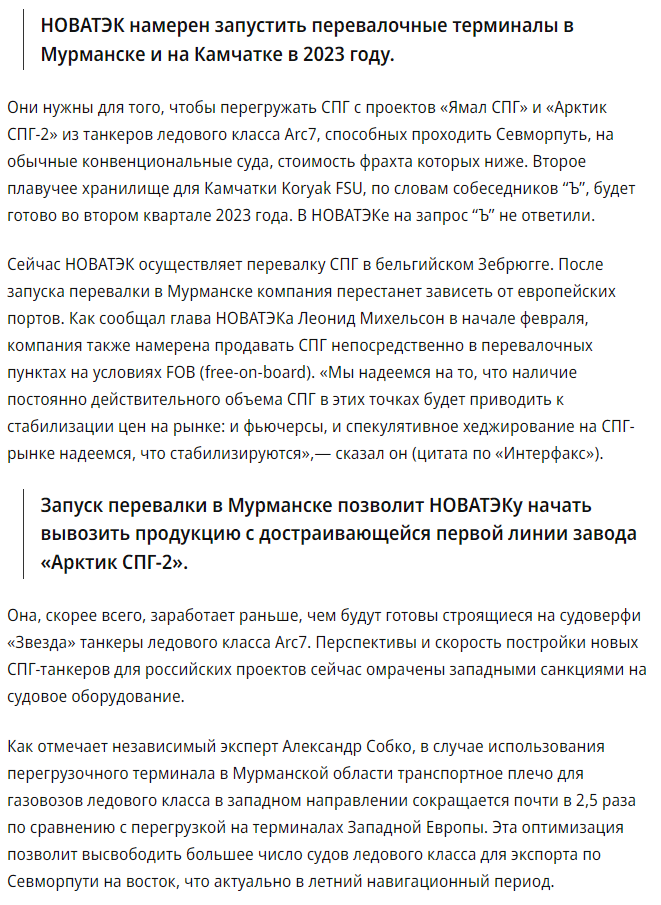

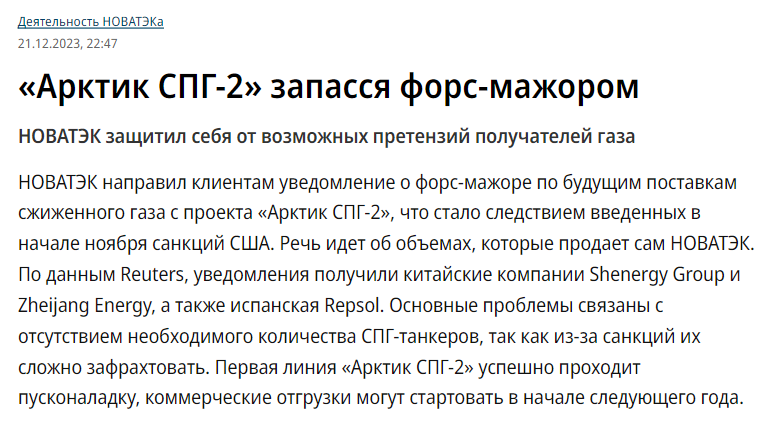

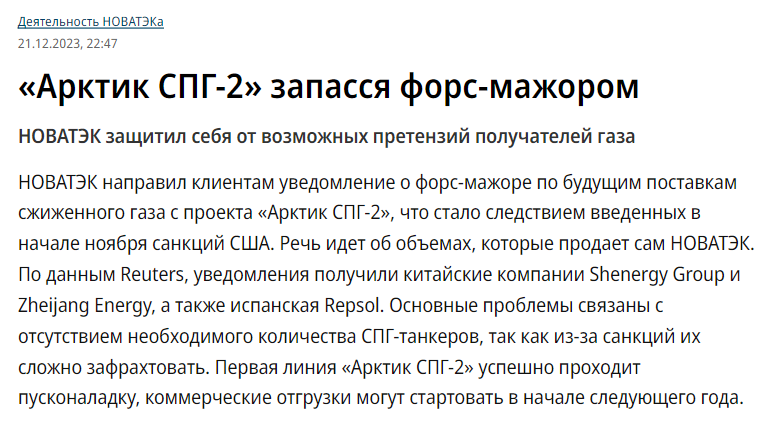

Проект АРКТИК СПГ-2 был внесен в Ноябре в SDN лист с отсрочкой разрыва операций до 1 Января 2024 года

Это означает, что ни одна проамерикански настроенная компания не будет покупать продукцию АРКТИК СПГ-2 из-за риска вторичных санкций

21 Декабря НОВАТЭК объявил форс-мажор по поставкам с АРКТИК СПГ-2

А 25 Декабря форс-мажор объявили уже и покупатели/акционеры проекта

По опыту других российских компаний, включенных в SDN лист (СЕВЕРСТАЛЬ, ММК, АЛРОСА), надеюсь что и НОВАТЭК удастся найти новых клиентов, которые не смотрят в рот Вашингтону и будут покупать наш СПГ по взаимовыгодной цене

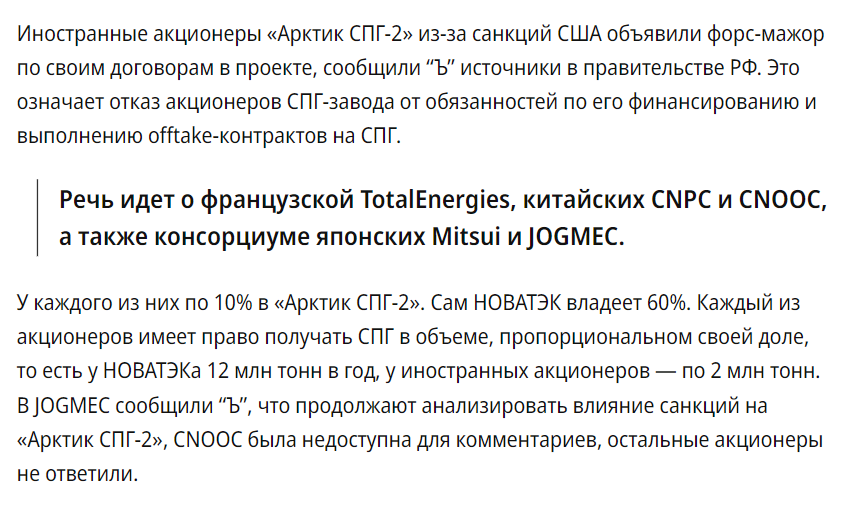

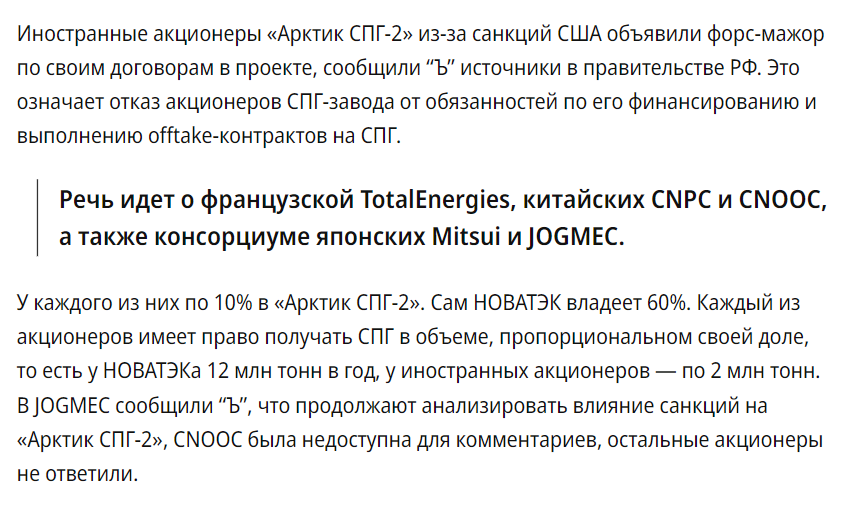

По крайней мере, список импортеров СПГ достаточно широк

Что в итоге?

Продажи в 4-ом квартале снизились на 5%

Слабый рубль компенсировал снижение продаж

Прибыль за 2023 год меньше ожиданий

Дивиденд за 2023 год меньше ожиданий и меньше среднего по рынку

Драйвер роста выручки и прибыли в виде запуска АРКТИК СПГ-2 пока под вопросом из-за санкций и проблем с логистикой

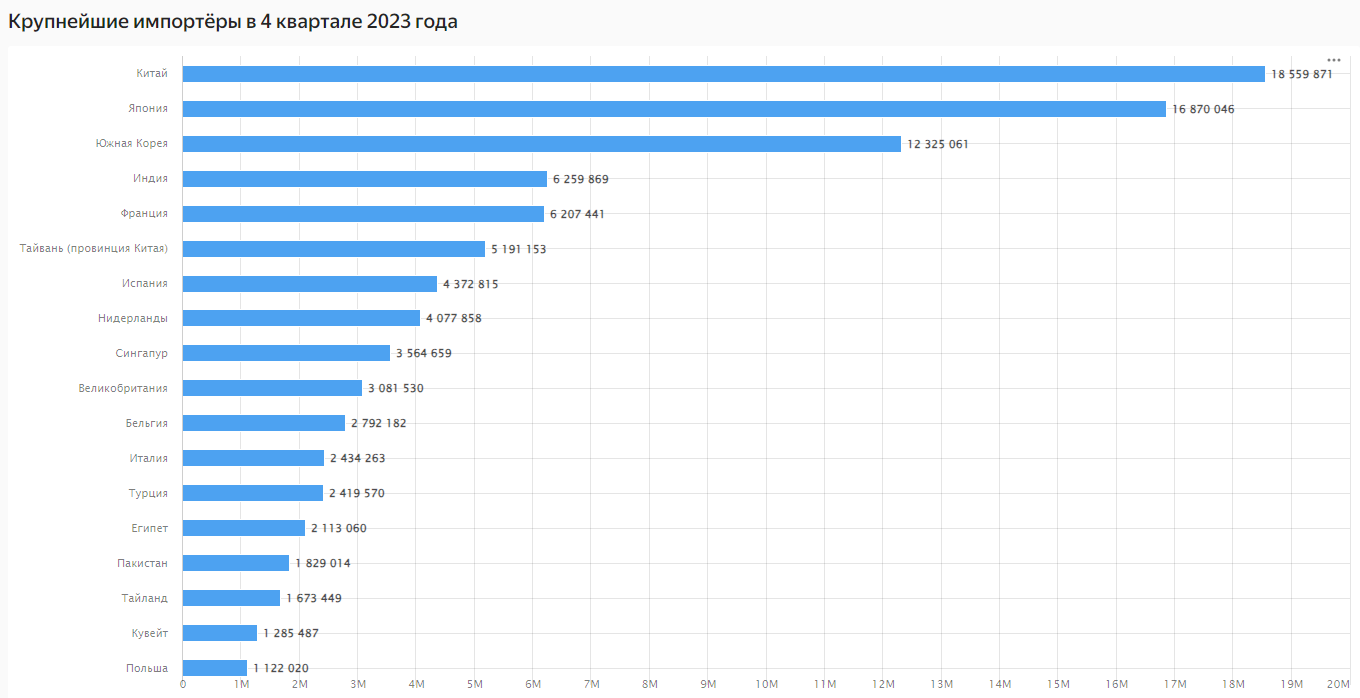

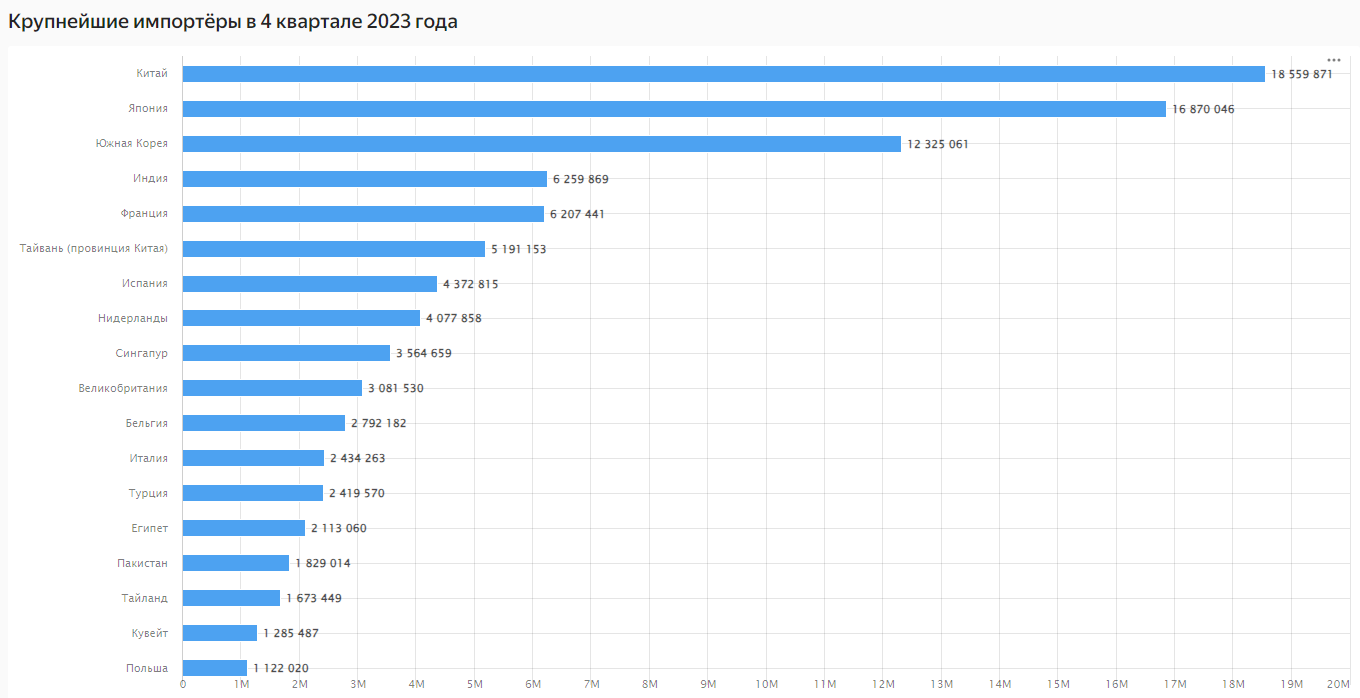

Котировки акций НОВАТЭК снизились за последние 6 месяцев на 20% до 1414 руб

На мой взгляд, с учетом всех вышеописанных рисков и туманных перспектив, акция станет более-менее интересна для покупки в районе 1000-1110 руб

До этих уровней есть намного более интересные идеи

Для справки, капитализация маленького НОВАТЭК в 4.3 трлн руб по-прежнему больше чем 3.9 трлн руб у гиганта ГАЗПРОМ

В 2023 году компания возобновила публикацию финансовой отчетности РСБУ и МСФО

Но к сожалению, перешла на полугодовое раскрытие МСФО, а квартальные РСБУ отражают только результаты головной компании холдинга и ее взаимодействие с дочками

Если еще не знали этой особенности, рекомендую прочитать разборку РСБУ за 3-ий квартал

Кроме всего прочего, писал в ней о том, что Леонид Михельсон в середине Сентября на ВЭФ заявил, что выручка и прибыль компании вырастут в 2023 году на 25% к уровню 2021 года

По моим расчетам, +25% от результатов 2021 года это 552 млрд руб чистой прибыли акционеров или 184 руб/акция

Что позволяло говорить о том, что с учетом промежуточных дивидендов 34.5 руб за 1 полугодие, по итогам года могли выплатить еще около 57 руб/акция

Акции на тот момент стоили 1 660 руб и доходность летом 2024 года могла составить около 3.5%

Почему "могла составить"?

Потому что фактические цифры 2023 года сильно отличаются от прогноза!

Как Вы видите, прибыль акционеров составила всего лишь 463 млрд руб, что всего на 7% выше результатов 2021 года

Получается, что даже опытный руководитель и главный акционер компании, в лице Леонида Викторовича всего за 3 месяца до конца года может "промахнуться" с прогнозом почти на 20%!

Давайте попробуем разобраться из-за чего компания заработала меньше чем прогнозировалось

Для этого сделаем "шаг назад" и посмотрим на операционные результаты 4-го квартала

В пресс-релизе нет квартальной динамики, приходится рассчитывать самому

После снижения в 3-ем квартале, добыча газа выросла на 0.4% г-к-г до 21.4 млрд куб.м

Годовая добыча газа выросла всего на 0.3% до 82.4 млрд куб.м

Добыча нефти выросла в 4-ом квартале на 2.8% г-к-г до 3.3 млн тонн

Годовая добыча нефти выросла на 3.6% г-к-г до 12.4 млн тонн

Продажа природного газа, включая СПГ, в 2023 году составила 78.7 млрд куб.м, что на 2.7% больше чем в 2022 году

К сожалению, в отличие от предыдущих пресс-релизов, компания не раскрыла данные продаж газа в РФ и экспорта

Общее снижение продаж составило в 4-ом квартале почти 5% г-к-г!

На графике отразил экспорт и продажи в РФ в такой же пропорции как в 3-ем квартале

Как было на самом деле остается только гадать

Возможно снижение продаж это эффект от потери доли рынка внутри страны

В прошлом году у НОВАТЭК появился очень мощный растущий конкурент в лице РОСНЕФТЬ, добывшей 106 млрд куб.м газа

В это сложно поверить, но 106 млрд куб.м означают, что в 4-ом квартале добыча газа выросла на 83% г-к-г до 40 млрд куб.м

Возможно, эти данные ошибочны или включают не только природный газ

Но новые газовые проекты РОСПАН и ХАРАМПУР и в 1-3 квартале дали весомую прибавку к добыче

Как Вы понимаете, не имея СПГ мощностей и выхода к экспортной трубе ВЕСЬ этот газ был продан РОСНЕФТЬ на российском рынке и отвоевал долю у ГАЗПРОМ и НОВАТЭК

Эту версию косвенно подтверждают данные о стабильных отгрузках СПГ из порта Саббета проекта ЯМАЛ СПГ НОВАТЭК в конце 2023 года

Таким образом, со стороны добычи и продаж из-за слабого 4 квартала поддержки финансовым результатам НОВАТЭК в 2-ом полугодии особо не было

Большая часть долгосрочных экспортных контрактов НОВАТЭК имеют привязку к спотовой цене на нефть сорта Brent

В 4-ом квартале рублевая цена бочки дешевела, но средняя была примерно равна средней 3-го квартала и на 30% выше 1-2 квартала

Это должно было поддержать финансовые показатели 2-го полугодия

Действительно, выручка в 2 полугодии выросла, но всего на 13% к 1п'23 и на 15% к 2п'21 (отчета за 2022 год не было)

Операционная прибыль 2-го полугодия была на 57% выше чем 1п'23 и на 55% больше чем в 2п'21 и составила 226 млрд руб или 75 руб/акция

В годовом выражении операционная прибыль выросла до 367 млрд руб или 122 руб/акция

Но есть один нюанс!

Операционная прибыль включает в себя 52 млрд руб прочих операционных доходов

Что это за доходы в отчете расшифровки нет

Вполне возможно это разовая бумажная прибыль от каких-то переоценок

Без учета этих доходов, операционная прибыль 2-го полугодия выросла на 21% до 172 млрд руб или 58 руб/акция

В текущих ценовых условиях основной бизнес компании способен зарабатывать в год около 315 млрд руб или 105 руб/акция операционной прибыли

В дополнение к этому, финансовая часть бизнеса принесла еще 28 млрд руб доходов

На конец 2023 года у компании было 167 млрд руб долга

И 158 млрд руб денежных средств!

Внимательный читатель в этот момент должен задать вопрос

"А как при одинаковом размере долга и денежной позиции финансовые доходы в 16 раз больше чем расходы?"

Первая причина в том, что НОВАТЭК это такой "корпоративный банк" кредитующий свои дочки

На конец 2023 года размер выданных займов вырос до 647 млрд руб

Доход по этим займам и формирует основную часть финансовых доходов (в отчете нет расшифровки)

Так как основная часть этих займов выдана в валюте, то она переоценивается по курсу на конец отчетного периода, а переоценка отражается в отчете о доходах

Курсовые разницы дали в 2023 году 190 млрд руб "бумажной" прибыли

Из которых 33 млрд руб прибыли было отражено в 2-ом полугодии

Вторая причина низких финансовых расходов в том, что компания капитализирует большую часть выплачиваемых процентов по своим кредитам

Как Вы видите, из 9.2 млрд руб расходов на проценты было капитализировано 8.8 млрд руб!

Простыми словами эти % учитываются не как расходы, а отражаются сразу в балансовой стоимости создаваемых компанией активов

Если Вам хочется более подробно изучить эту тему, то вот ссылка

И так, основные факторы из которых сложилась чистая прибыль 2023 года:

Операционная прибыль 315 млрд руб или 105 руб/акция

Прочие операц.доходы 52 млрд руб или 17 руб/акция

Финансовые доходы 44 млрд руб или 14 руб/акция

Курсовые разницы 190 млрд руб или 63 руб/акция

Налог на прибыль -104 млрд руб или -34 руб/акция

В итоге, чистая прибыль акционеров НОВАТЭК составила 463 млрд руб или 154 руб/акция

С каким компонентом прибыли ошибся Михельсон в своем прогнозе?

Закладывал больший объем продаж?

Или более высокие цены реализации?

Ожидал более высокий курс $ на конец года?

Ответ на эти вопросы наверное мы не узнаем, хотя я бы задал его на собрании акционеров

Оно состоится 15 Марта и на нем акционеры должны одобрить дивиденды

По итогам года, менеджмент рекомендовал выплатит 40.09 руб/акция

Отсечка под дивиденды будет 26 Марта

Текущая цена акций 1 415 руб, что подразумевает 3% доходность за 2-ое полугодие с выплатой через 3 месяца в Апреле

Обратите внимание, что из-за падения котировок дивидендная доходность выросла в 1.5 раза по сравнению с 2% доходностью на отсечке дивидендов за 1-ое полугодие!

Но в сравнении с ожидаемой средней дивидендной доходностью рынка за 2023 год в 11-12%, это все равно очень мало!

Что закладывает рынок в такую высокую оценку?

Конечно же запуск 1-ой очереди нового завода АРКТИК СПГ-2, который при выходе на полную мощность должен добавить 6-7 млн тонн СПГ

И судя по новостям, 1-ая линия уже запущена!

Но выход на плановую мощность будет зависеть от получения НОВАТЭК новых газовозов от корейцев и верфи ЗВЕЗДА

КОММЕРСАНТЪ на прошлой неделе написал, что первые отгрузки в лучшем случае начнутся только в Марте

А общий объем отгрузок СПГ из-за задержек в получении газовозов в 2024 году составит всего около 2 млн тонн

По информации КОММЕРСАНТЪ, газовозы, заказанные у ЗВЕЗДЫ, поставлены в этом году не будут

НО!

Возможно, не всё так плохо, как пишет уважаемое агентство новостей

Журналисты как будто забыли, что они писали в Феврале 2023 года про 2 уникальных газохранилища, которые получил НОВАТЭК

В прошлом году они заявляли, что плавучие хабы позволят оптимизировать логистику и обеспечат вывоз СПГ с АРКТИК СПГ-2 даже в случае задержки поставок новых газовозов

Как будет по факту, наверное мы узнаем только 12 Апреля, когда будут опубликованы операционные результаты за 1-ый квартал

Что может помешать успешному старту отгрузок кроме проблем с логистикой?

Наших американских "партнеров" буквально трясёт от успехов российского СПГ

Проект АРКТИК СПГ-2 был внесен в Ноябре в SDN лист с отсрочкой разрыва операций до 1 Января 2024 года

Это означает, что ни одна проамерикански настроенная компания не будет покупать продукцию АРКТИК СПГ-2 из-за риска вторичных санкций

21 Декабря НОВАТЭК объявил форс-мажор по поставкам с АРКТИК СПГ-2

А 25 Декабря форс-мажор объявили уже и покупатели/акционеры проекта

По опыту других российских компаний, включенных в SDN лист (СЕВЕРСТАЛЬ, ММК, АЛРОСА), надеюсь что и НОВАТЭК удастся найти новых клиентов, которые не смотрят в рот Вашингтону и будут покупать наш СПГ по взаимовыгодной цене

По крайней мере, список импортеров СПГ достаточно широк

Что в итоге?

Продажи в 4-ом квартале снизились на 5%

Слабый рубль компенсировал снижение продаж

Прибыль за 2023 год меньше ожиданий

Дивиденд за 2023 год меньше ожиданий и меньше среднего по рынку

Драйвер роста выручки и прибыли в виде запуска АРКТИК СПГ-2 пока под вопросом из-за санкций и проблем с логистикой

Котировки акций НОВАТЭК снизились за последние 6 месяцев на 20% до 1414 руб

На мой взгляд, с учетом всех вышеописанных рисков и туманных перспектив, акция станет более-менее интересна для покупки в районе 1000-1110 руб

До этих уровней есть намного более интересные идеи

Для справки, капитализация маленького НОВАТЭК в 4.3 трлн руб по-прежнему больше чем 3.9 трлн руб у гиганта ГАЗПРОМ

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба