Мы полагаем, что в среднесрочной перспективе акции Boeing могут оказаться привлекательными на коррекции. Компания выиграет от восстановления пассажиропотока, поставляя больше гражданских самолетов, чем было в 2023 году. В 2024 году компания ожидает генерации сильного денежного потока от сегмента услуг, а также расширения производства в Юго-Восточной Азии. При этом рост бумаг ограничивают продолжающиеся проверки по Boeing 737 MAX после инцидента в январе 2024 года, а также откладывающаяся сертификация моделей 737 MAX 7 и 737 MAX 10.

Мы присваиваем рейтинг «Держать» акциям Boeing с целевой ценой $ 220,6 на конец 2023 года, что предполагает потенциал роста на 5,4% от текущего ценового уровня.

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов.

Ключевой фактор роста — стабильный рост заказов и продаж в разрезе разных каналов реализации, а также постепенное восстановление пассажиропотока.

Восстановление пассажиропотока в отрасли. По данным Международной ассоциации воздушного транспорта, в 2023 году глобальный пассажиропоток вырос на 36,9% г/г и составил 94,1% от показателя 2019 года, допандемийного периода. В 2024 году пассажиропоток превзойдет показатель допандемийного периода на 200 млн чел. и составит 4,7 млрд чел. Рост пассажиропотока будет способствовать росту заказов от авиакомпаний на самолеты.

Boeing увеличила поставки гражданских самолетов в 2023 году на 10% г/г, до 528 единиц. Портфель заказов авиационного подразделения составляет более 5600 самолетов с общей стоимостью $ 441 млрд.

Потенциал наращения производства по программам 737 и 787. На данный момент Boeing производит 38 самолетов 737 в месяц и проводит летные испытания модели 737-10 для сертификации, после которой эта модель планируется к запуску в производство. В рамках программы 787 компания производит 5 самолетов в месяц, с целью удвоить этот показатель к 2025/2026 гг.

Выручка Boeing в 4К 2023 увеличилась на 10% г/г, почти до $ 22 млрд. Все каналы продаж показали рост по выручке. В большей степени вырос сегмент продаж коммерческих самолетов, при этом у сегмента услуг был сильный 4-й квартал с операционной маржой 17,4% и заказами на $ 6 млрд. От сегмента услуг в 2024 году компания ожидает генерации сильного свободного денежного потока.

Консенсусный прогноз Reuters предполагает возврат компании к чистой прибыли на уровне $ 2,3 млрд в 2024 году против убытка $ 3,5 млрд в 2023 году.

Для расчета целевой цены мы использовали оценку по прогнозному мультипликатору EV/S 2024E относительно аналогов и по историческому мультипликатору. Наша оценка предполагает апсайд 5,4%.

Ключевыми рисками для Boeing мы видим продолжающееся осуществление проверок по самолетам модели 737, перенос поставок, снижение оборонных и государственных заказов из-за дефицита бюджета США.

Описание эмитента

Компания The Boeing Company является одной из крупнейших аэрокосмических корпораций в мире и ведущим производителем коммерческих самолетов, оборонной техники и космических систем. Boeing занимается разработкой, производством и продажей широкого спектра продукции в области авиации и аэрокосмической техники. К портфелю продукции и услуг компании относятся: гражданские самолеты (Boeing 737, 747, 767, 777, 787 и др.), оборонные системы (истребители, транспортные и беспилотные летательные аппараты и др.), космическая техника (спутники, системы управления и др.), глобальные услуги (эксплуатация, обслуживание, модернизация). Boeing известен своими инновациями в области «устойчивой авиации», включая разработку технологий для сокращения выбросов и улучшения топливной эффективности самолетов.

Динамика акций Boeing за последние два года обусловлена мировыми новостями и корпоративными событиями. Так, в 2022 году на котировки оказали влияние обострение торговой войны между США и Китаем и новости о сокращении производства самолетов Boeing 737 из-за проблем с поставками компонентов. А в 2023 году позитивным фоном служила новость о поставке Boeing 787 Dreamliner в Китай и получение разрешения со стороны Управления гражданской авиации Китая на возобновление поставок 737 MAX.

Ребазированная динамика котировок Boeing и S&P 500, %

Основным рынком сбыта продукции Boeing являются США, принесшие 58,4% от общего объема выручки за 2023 год, далее — Европа (13,5%), затем Азия и Ближний Восток (12,8% и 8,5% соответственно). Что касается сегментации, то продажа гражданских самолетов по итогам 2023 года принесла компании порядка 43,5% от всей выручки (+4,5 п. п. г/г), при этом доходы от реализации космических и военных программ составили 32% от выручки (-3 п. п. г/г).

Факторы привлекательности

Увеличение пассажиропотока в отрасли авиаперевозок. По информации Международной ассоциации воздушного транспорта (IATA), авиакомпании мира увеличили в 2023 году пассажиропоток на 36,9% г/г, и он составил 94,1% от уровня 2019 года, допандемийного периода. По прогнозам IATA, в 2024 году ожидается рост числа пассажиров, пользующихся авиатранспортом, до 4,7 млрд человек (+0,2 млрд чел. к 2019 году). На фоне восстановления пассажиропотока ведущие авиакомпании будут увеличивать заказы на новые самолеты для расширения маршрутов.

Потенциал наращения производства самолетов по программам 737 и 787. Производство самолетов 737 сейчас составляет 38 единиц в месяц, с продолжающимися летными испытаниями 737-10 на сертификацию. После прохождения сертификации модель 737-10 будет запущена в производство. В программе 787 текущая динамика производства составляет 5 самолетов в месяц с планами на постепенное увеличение до 10 самолетов в месяц к 2025/2026 гг.

По итогам 2023 года Boeing показала рост выручки во всех каналах продаж, в том числе в ключевом сегменте продаж гражданских самолетов рост составил существенные 30% г/г. В 2024 году в оборонном сегменте компания планирует реализовывать программы с фиксированным ценообразованием для производства самолетов, что сделает денежный поток более предсказуемым. От сегмента услуг в текущем году компания ожидает генерации сильного свободного денежного потока.

Расширение производства в Юго-Восточной Азии. Boeing увеличит производство во Вьетнаме, поскольку поставщик аэрокосмических деталей KP Aero из Южной Кореи решил инвестировать $ 20 млн во вьетнамский завод для сборки компонентов самолетов Boeing. Вложения планируются до 2028 года. Это расширит производственную сеть американской авиакомпании в Юго-Восточной Азии. Boeing уже сотрудничает с семью вьетнамскими компаниями, которые производят комплектующие для ее основных поставщиков. Кроме того, в сентябре компания заключила предварительное соглашение с Vietnam Airlines о продаже 50 самолетов Boeing 737 MAX 8.

Риски

Компания давно испытывает проблемы с сертификацией моделей 737 MAX 7 и 737 MAX 10. В ноябре 2023 года Boeing получил разрешение от Федерального управления гражданской авиации США (FAA) на начало летных испытаний 737 MAX 10, что приблизило сертификацию данной модели. Модель 737 MAX 7 находится в процессе получения сертификата.

В начале 2024 года произошел инцидент с самолетом Boeing 737 MAX 9 авиакомпании Alaska Airlines, который потребовал экстренной посадки из-за потери части фюзеляжа. После этого FAA временно приостановило полеты всех самолетов Boeing 737 MAX 9 и их эксплуатацию американскими авиакомпаниями. Стоит отметить, что в декабре 2023 года FAA сообщало о неисправности в самолетах Boeing. Alaska Air Group и United Airlines, имеющие в своем флоте, соответственно, 65 и 79 самолетов данной модели, уже объявили об остановке их использования. После инцидента Alaska Air Group и United Airlines обнаружили незакрепленные детали самолетов. Национальный совет по безопасности на транспорте США начал расследование происшествия, а Европейское агентство авиационной безопасности и регуляторы других стран, включая Великобританию, Китай и Индию, подтвердили, что самолеты Boeing 737 MAX 9 не эксплуатируются их авиакомпаниями. Полеты таких самолетов приостановлены и в других государствах, включая Панаму, Мексику, Исландию и Турцию. После данного инцидента начались проверки самолетов Boeing по моделям 737 MAX 9. Данная ситуация испортила репутацию компании. За первые три недели января 2024 года акции Boeing упали на 16%.

В большей степени самолетами Boeing 737 MAX 9 владеют United Airlines, Alaska Airlines и Copa Airlines по абсолютному количеству самолетов в парке. При этом с точки зрения пропорции 43% самолетов Boeing 737 MAX 9 от всего парка — у компании Copa Airlines (Панама).

Пропорция самолетов Boeing 737 MAX 9 к другим самолетам в парке авиакомпаний, шт.

Совокупность таких факторов, как проблемы с сертификацией и остановка полетов 737 MAX 9, ухудшают финансовые результаты компании. В текущем году предполагается, что Boeing выполнит поставку около 540 самолетов линейки 737 в их разнообразных модификациях. По прогнозам CreditSights, в 2024 году Boeing поставит 70 единиц модели 737 MAX 9. Если Boeing столкнется с необходимостью отложить все эти поставки, компания может ожидать уменьшения своего свободного денежного потока на сумму до $ 2,3 млрд, по сообщению Financial Times, что является значительным фактором, влияющим на финансовую устойчивость корпорации.

Приоритет количества над качеством лишает Boeing репутации «золотого стандарта». По сообщению Bloomberg, Boeing стремится к финансовой оптимизации, которая привела к передаче ключевых производственных процессов субподрядчикам. В ответ на возникшие проблемы компания предприняла шаги по усилению контроля качества, призвав своих партнеров к повышенной аккуратности в сборке деталей, призывая их к более тщательному затягиванию болтов. Основной объем сборочных работ по производству самолетов Boeing осуществляется в штате Канзас на предприятии Spirit AeroSystems, обеспечивающем примерно 70% конструкции фюзеляжа для модели 737 MAX. Завершающая стадия сборки лайнера производится на заводе Boeing, который находится на расстоянии более 2 тыс. км в штате Вашингтон. В отличие от Boeing, его основной конкурент, Airbus, решил оставить основную часть производственных процессов внутри компании, обеспечивая больший контроль над комплексным процессом сборки своих самолетов.

Финансовый отчет

В 2023 году компания осуществила поставку 528 гражданских самолетов (+10% г/г), в том числе 157 самолетов в 4К 2023 (+3%). В течение квартала сегмент гражданской авиации получил 611 заказов, включая заказы на 411 самолетов 737, 98 самолетов 777X и 83 самолета 787, начала сертификационные испытания на 737-10 и возобновила производство по программе 777X. Портфель заказов на конец 2023 года включал более 5600 самолетов на общую сумму $ 441 млрд.

По итогам 4К 2023 выручка Boeing увеличилась на 10% г/г, до $ 22,02 млрд, по итогам всего года — на 17%, до $ 77,79 млрд, что превзошло ожидания аналитиков. Квартальный чистый убыток сократился в 3,6 раза г/г, до $ 287 млрд, или $ 1,06 на акцию. По итогам года чистый убыток показал сокращение в 1,8 раза, до $ 3,52 млрд. Стоит отметить, что по итогам квартала операционная прибыль оказалась положительной.

По итогам квартала и года все сегменты Boeing продемонстрировали рост выручки. В большей степени вырос ключевой сегмент продаж коммерческих самолетов (+30% по итогам года, +13% по итогам квартала). У сегмента услуг был сильный квартал. Портфель заказов вырос на $ 6 млрд, до $ 20 млрд, а операционная маржа составила 17,4%. По оборонному сегменту за квартал получено заказов на $ 8 млрд, а объем их портфеля достиг $ 59 млрд. Выручка выросла на 9% г/г, включая поставку 52 самолетов и двух спутников.

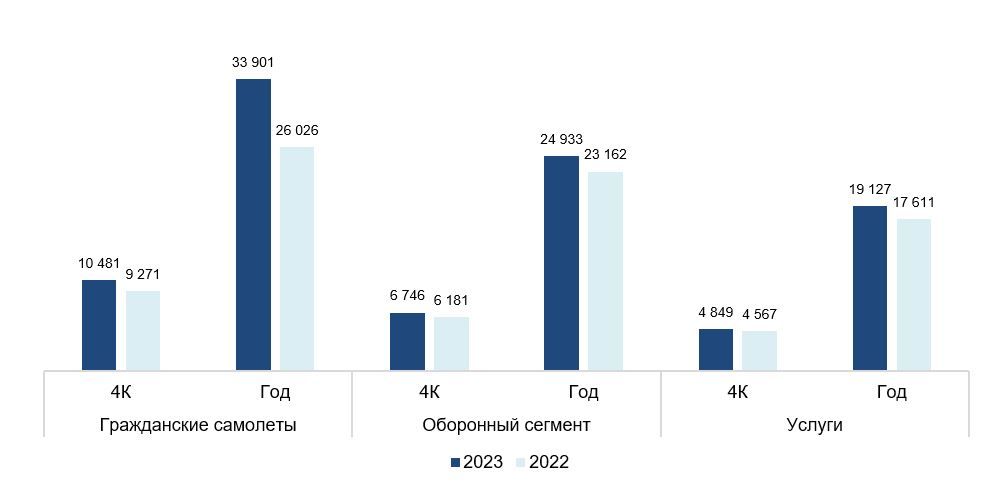

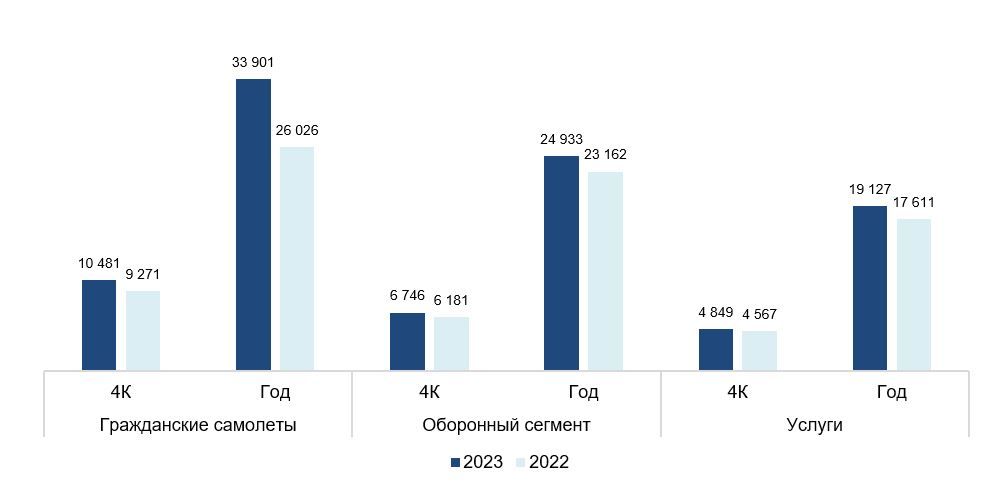

Структура выручки сегментов Boeing, млн $

Операционный денежный поток (CFO) в 2023 году вырос на 70% г/г, до $ 5,9 млрд, свободный денежный поток (FCFF) — на 94% г/г, до $ 4,4 млрд.

Boeing: финансовые результаты за 4К 2023 и 12М 2023

Boeing: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Мы оценили Boeing сравнительным методом, основываясь на прогнозных финансовых показателях на 2024 год. Наша оценка определяется через мультипликатор EV/S, а также с использованием исторического форвардного мультипликатора EV/S (за последние 2 года).

Наша оценка справедливой стоимости Boeing на конец 2024 года составляет $ 134,6 млрд, целевая цена на акцию равна $ 220,6, что предполагает потенциал роста на 5,4% от текущего ценового уровня. Рейтинг — «Держать».

Средняя целевая цена для акций Boeing по выборке аналитиков с исторической результативностью прогнозов не менее среднего составляет, по нашим расчетам, $ 249,5 (апсайд — 19,5%), рейтинг акции — 4 (значение 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Boeing аналитиками WELLS FARGO SECURITIES составляет $ 215 (рейтинг — «Держать»), DZ BANK — $ 250 («Покупать»).

Технический анализ

С технической точки зрения на дневном графике акции Boeing торгуются в рамках боковике в диапазоне $ 197–218, находясь в середине коридора. В краткосрочной перспективе ожидаем консолидации вблизи текущих значений.

Мы присваиваем рейтинг «Держать» акциям Boeing с целевой ценой $ 220,6 на конец 2023 года, что предполагает потенциал роста на 5,4% от текущего ценового уровня.

Boeing — ведущая мировая авиакосмическая корпорация и один из крупнейших производителей пассажирских самолетов.

Ключевой фактор роста — стабильный рост заказов и продаж в разрезе разных каналов реализации, а также постепенное восстановление пассажиропотока.

Восстановление пассажиропотока в отрасли. По данным Международной ассоциации воздушного транспорта, в 2023 году глобальный пассажиропоток вырос на 36,9% г/г и составил 94,1% от показателя 2019 года, допандемийного периода. В 2024 году пассажиропоток превзойдет показатель допандемийного периода на 200 млн чел. и составит 4,7 млрд чел. Рост пассажиропотока будет способствовать росту заказов от авиакомпаний на самолеты.

Boeing увеличила поставки гражданских самолетов в 2023 году на 10% г/г, до 528 единиц. Портфель заказов авиационного подразделения составляет более 5600 самолетов с общей стоимостью $ 441 млрд.

Потенциал наращения производства по программам 737 и 787. На данный момент Boeing производит 38 самолетов 737 в месяц и проводит летные испытания модели 737-10 для сертификации, после которой эта модель планируется к запуску в производство. В рамках программы 787 компания производит 5 самолетов в месяц, с целью удвоить этот показатель к 2025/2026 гг.

Выручка Boeing в 4К 2023 увеличилась на 10% г/г, почти до $ 22 млрд. Все каналы продаж показали рост по выручке. В большей степени вырос сегмент продаж коммерческих самолетов, при этом у сегмента услуг был сильный 4-й квартал с операционной маржой 17,4% и заказами на $ 6 млрд. От сегмента услуг в 2024 году компания ожидает генерации сильного свободного денежного потока.

Консенсусный прогноз Reuters предполагает возврат компании к чистой прибыли на уровне $ 2,3 млрд в 2024 году против убытка $ 3,5 млрд в 2023 году.

Для расчета целевой цены мы использовали оценку по прогнозному мультипликатору EV/S 2024E относительно аналогов и по историческому мультипликатору. Наша оценка предполагает апсайд 5,4%.

Ключевыми рисками для Boeing мы видим продолжающееся осуществление проверок по самолетам модели 737, перенос поставок, снижение оборонных и государственных заказов из-за дефицита бюджета США.

Описание эмитента

Компания The Boeing Company является одной из крупнейших аэрокосмических корпораций в мире и ведущим производителем коммерческих самолетов, оборонной техники и космических систем. Boeing занимается разработкой, производством и продажей широкого спектра продукции в области авиации и аэрокосмической техники. К портфелю продукции и услуг компании относятся: гражданские самолеты (Boeing 737, 747, 767, 777, 787 и др.), оборонные системы (истребители, транспортные и беспилотные летательные аппараты и др.), космическая техника (спутники, системы управления и др.), глобальные услуги (эксплуатация, обслуживание, модернизация). Boeing известен своими инновациями в области «устойчивой авиации», включая разработку технологий для сокращения выбросов и улучшения топливной эффективности самолетов.

Динамика акций Boeing за последние два года обусловлена мировыми новостями и корпоративными событиями. Так, в 2022 году на котировки оказали влияние обострение торговой войны между США и Китаем и новости о сокращении производства самолетов Boeing 737 из-за проблем с поставками компонентов. А в 2023 году позитивным фоном служила новость о поставке Boeing 787 Dreamliner в Китай и получение разрешения со стороны Управления гражданской авиации Китая на возобновление поставок 737 MAX.

Ребазированная динамика котировок Boeing и S&P 500, %

Основным рынком сбыта продукции Boeing являются США, принесшие 58,4% от общего объема выручки за 2023 год, далее — Европа (13,5%), затем Азия и Ближний Восток (12,8% и 8,5% соответственно). Что касается сегментации, то продажа гражданских самолетов по итогам 2023 года принесла компании порядка 43,5% от всей выручки (+4,5 п. п. г/г), при этом доходы от реализации космических и военных программ составили 32% от выручки (-3 п. п. г/г).

Факторы привлекательности

Увеличение пассажиропотока в отрасли авиаперевозок. По информации Международной ассоциации воздушного транспорта (IATA), авиакомпании мира увеличили в 2023 году пассажиропоток на 36,9% г/г, и он составил 94,1% от уровня 2019 года, допандемийного периода. По прогнозам IATA, в 2024 году ожидается рост числа пассажиров, пользующихся авиатранспортом, до 4,7 млрд человек (+0,2 млрд чел. к 2019 году). На фоне восстановления пассажиропотока ведущие авиакомпании будут увеличивать заказы на новые самолеты для расширения маршрутов.

Потенциал наращения производства самолетов по программам 737 и 787. Производство самолетов 737 сейчас составляет 38 единиц в месяц, с продолжающимися летными испытаниями 737-10 на сертификацию. После прохождения сертификации модель 737-10 будет запущена в производство. В программе 787 текущая динамика производства составляет 5 самолетов в месяц с планами на постепенное увеличение до 10 самолетов в месяц к 2025/2026 гг.

По итогам 2023 года Boeing показала рост выручки во всех каналах продаж, в том числе в ключевом сегменте продаж гражданских самолетов рост составил существенные 30% г/г. В 2024 году в оборонном сегменте компания планирует реализовывать программы с фиксированным ценообразованием для производства самолетов, что сделает денежный поток более предсказуемым. От сегмента услуг в текущем году компания ожидает генерации сильного свободного денежного потока.

Расширение производства в Юго-Восточной Азии. Boeing увеличит производство во Вьетнаме, поскольку поставщик аэрокосмических деталей KP Aero из Южной Кореи решил инвестировать $ 20 млн во вьетнамский завод для сборки компонентов самолетов Boeing. Вложения планируются до 2028 года. Это расширит производственную сеть американской авиакомпании в Юго-Восточной Азии. Boeing уже сотрудничает с семью вьетнамскими компаниями, которые производят комплектующие для ее основных поставщиков. Кроме того, в сентябре компания заключила предварительное соглашение с Vietnam Airlines о продаже 50 самолетов Boeing 737 MAX 8.

Риски

Компания давно испытывает проблемы с сертификацией моделей 737 MAX 7 и 737 MAX 10. В ноябре 2023 года Boeing получил разрешение от Федерального управления гражданской авиации США (FAA) на начало летных испытаний 737 MAX 10, что приблизило сертификацию данной модели. Модель 737 MAX 7 находится в процессе получения сертификата.

В начале 2024 года произошел инцидент с самолетом Boeing 737 MAX 9 авиакомпании Alaska Airlines, который потребовал экстренной посадки из-за потери части фюзеляжа. После этого FAA временно приостановило полеты всех самолетов Boeing 737 MAX 9 и их эксплуатацию американскими авиакомпаниями. Стоит отметить, что в декабре 2023 года FAA сообщало о неисправности в самолетах Boeing. Alaska Air Group и United Airlines, имеющие в своем флоте, соответственно, 65 и 79 самолетов данной модели, уже объявили об остановке их использования. После инцидента Alaska Air Group и United Airlines обнаружили незакрепленные детали самолетов. Национальный совет по безопасности на транспорте США начал расследование происшествия, а Европейское агентство авиационной безопасности и регуляторы других стран, включая Великобританию, Китай и Индию, подтвердили, что самолеты Boeing 737 MAX 9 не эксплуатируются их авиакомпаниями. Полеты таких самолетов приостановлены и в других государствах, включая Панаму, Мексику, Исландию и Турцию. После данного инцидента начались проверки самолетов Boeing по моделям 737 MAX 9. Данная ситуация испортила репутацию компании. За первые три недели января 2024 года акции Boeing упали на 16%.

В большей степени самолетами Boeing 737 MAX 9 владеют United Airlines, Alaska Airlines и Copa Airlines по абсолютному количеству самолетов в парке. При этом с точки зрения пропорции 43% самолетов Boeing 737 MAX 9 от всего парка — у компании Copa Airlines (Панама).

Пропорция самолетов Boeing 737 MAX 9 к другим самолетам в парке авиакомпаний, шт.

Совокупность таких факторов, как проблемы с сертификацией и остановка полетов 737 MAX 9, ухудшают финансовые результаты компании. В текущем году предполагается, что Boeing выполнит поставку около 540 самолетов линейки 737 в их разнообразных модификациях. По прогнозам CreditSights, в 2024 году Boeing поставит 70 единиц модели 737 MAX 9. Если Boeing столкнется с необходимостью отложить все эти поставки, компания может ожидать уменьшения своего свободного денежного потока на сумму до $ 2,3 млрд, по сообщению Financial Times, что является значительным фактором, влияющим на финансовую устойчивость корпорации.

Приоритет количества над качеством лишает Boeing репутации «золотого стандарта». По сообщению Bloomberg, Boeing стремится к финансовой оптимизации, которая привела к передаче ключевых производственных процессов субподрядчикам. В ответ на возникшие проблемы компания предприняла шаги по усилению контроля качества, призвав своих партнеров к повышенной аккуратности в сборке деталей, призывая их к более тщательному затягиванию болтов. Основной объем сборочных работ по производству самолетов Boeing осуществляется в штате Канзас на предприятии Spirit AeroSystems, обеспечивающем примерно 70% конструкции фюзеляжа для модели 737 MAX. Завершающая стадия сборки лайнера производится на заводе Boeing, который находится на расстоянии более 2 тыс. км в штате Вашингтон. В отличие от Boeing, его основной конкурент, Airbus, решил оставить основную часть производственных процессов внутри компании, обеспечивая больший контроль над комплексным процессом сборки своих самолетов.

Финансовый отчет

В 2023 году компания осуществила поставку 528 гражданских самолетов (+10% г/г), в том числе 157 самолетов в 4К 2023 (+3%). В течение квартала сегмент гражданской авиации получил 611 заказов, включая заказы на 411 самолетов 737, 98 самолетов 777X и 83 самолета 787, начала сертификационные испытания на 737-10 и возобновила производство по программе 777X. Портфель заказов на конец 2023 года включал более 5600 самолетов на общую сумму $ 441 млрд.

По итогам 4К 2023 выручка Boeing увеличилась на 10% г/г, до $ 22,02 млрд, по итогам всего года — на 17%, до $ 77,79 млрд, что превзошло ожидания аналитиков. Квартальный чистый убыток сократился в 3,6 раза г/г, до $ 287 млрд, или $ 1,06 на акцию. По итогам года чистый убыток показал сокращение в 1,8 раза, до $ 3,52 млрд. Стоит отметить, что по итогам квартала операционная прибыль оказалась положительной.

По итогам квартала и года все сегменты Boeing продемонстрировали рост выручки. В большей степени вырос ключевой сегмент продаж коммерческих самолетов (+30% по итогам года, +13% по итогам квартала). У сегмента услуг был сильный квартал. Портфель заказов вырос на $ 6 млрд, до $ 20 млрд, а операционная маржа составила 17,4%. По оборонному сегменту за квартал получено заказов на $ 8 млрд, а объем их портфеля достиг $ 59 млрд. Выручка выросла на 9% г/г, включая поставку 52 самолетов и двух спутников.

Структура выручки сегментов Boeing, млн $

Операционный денежный поток (CFO) в 2023 году вырос на 70% г/г, до $ 5,9 млрд, свободный денежный поток (FCFF) — на 94% г/г, до $ 4,4 млрд.

Boeing: финансовые результаты за 4К 2023 и 12М 2023

Boeing: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Мы оценили Boeing сравнительным методом, основываясь на прогнозных финансовых показателях на 2024 год. Наша оценка определяется через мультипликатор EV/S, а также с использованием исторического форвардного мультипликатора EV/S (за последние 2 года).

Наша оценка справедливой стоимости Boeing на конец 2024 года составляет $ 134,6 млрд, целевая цена на акцию равна $ 220,6, что предполагает потенциал роста на 5,4% от текущего ценового уровня. Рейтинг — «Держать».

Средняя целевая цена для акций Boeing по выборке аналитиков с исторической результативностью прогнозов не менее среднего составляет, по нашим расчетам, $ 249,5 (апсайд — 19,5%), рейтинг акции — 4 (значение 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Boeing аналитиками WELLS FARGO SECURITIES составляет $ 215 (рейтинг — «Держать»), DZ BANK — $ 250 («Покупать»).

Технический анализ

С технической точки зрения на дневном графике акции Boeing торгуются в рамках боковике в диапазоне $ 197–218, находясь в середине коридора. В краткосрочной перспективе ожидаем консолидации вблизи текущих значений.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба