16 февраля совет директоров Банка России принял решение сохранить ключевую ставку на уровне 16% годовых.

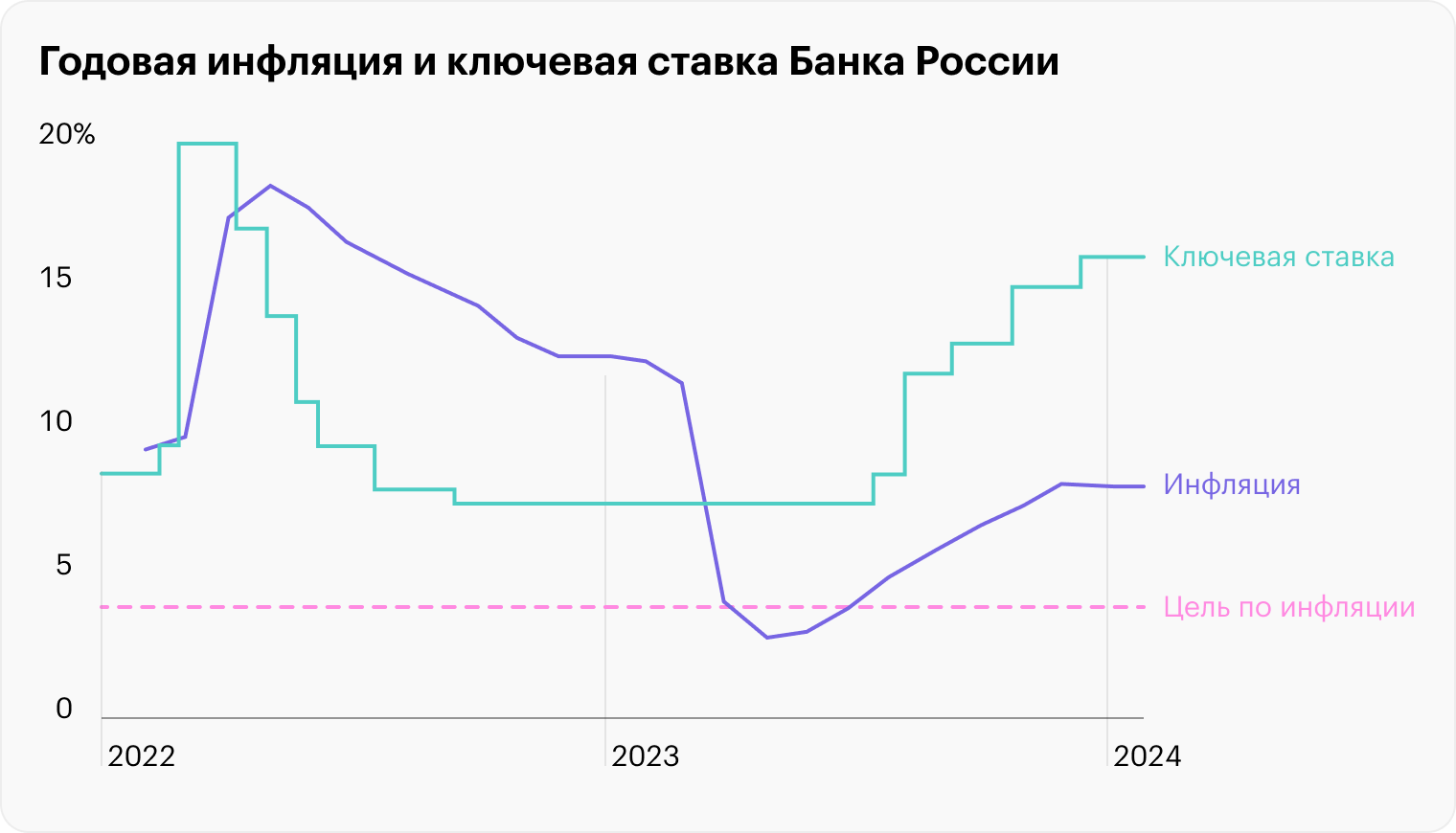

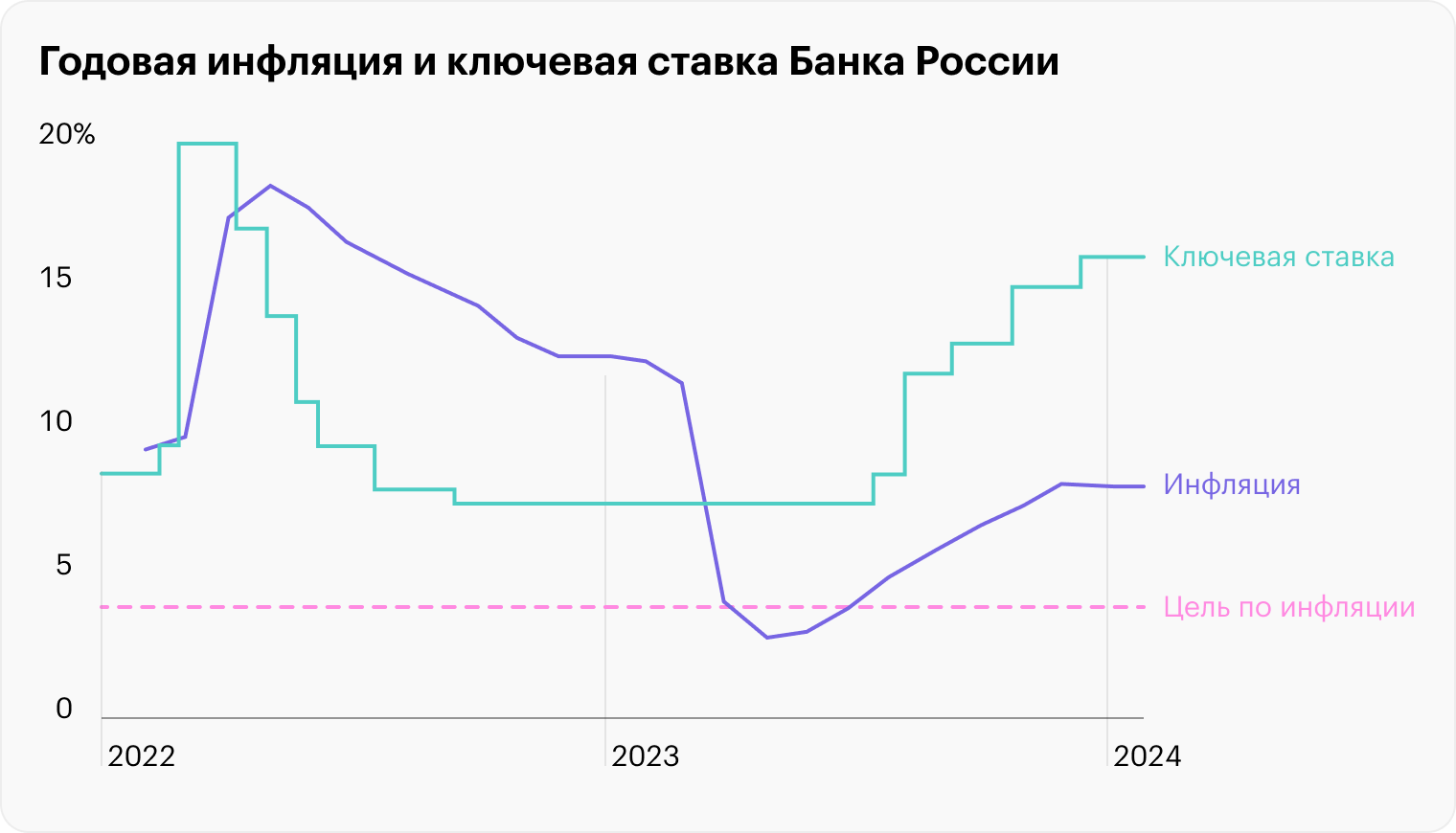

Цикл повышения ставки завершен — ну или по крайней мере приостановлен. С июля по декабрь 2023 года ЦБ пять раз поднимал ее для борьбы с нарастающей инфляцией. Теперь же, впервые за семь месяцев, ставка осталась неизменной. Но ее будущая траектория по-прежнему неясна.

Регулятор отметил эффект от своих прошлогодних решений по повышению ставки и указал на признаки замедления текущей инфляции и кредитования. Но в полной мере охладить спрос и притормозить рост цен это пока не позволяет, кроме прочего и из-за рекордного дефицита кадров на рынке труда.

В обзоре рассмотрим, почему ЦБ решил сохранить ставку и когда может перейти к снижению.

Почему ставку сохранили

На решения ЦБ влияет множество факторов. Главный из них — это инфляция. В январе она снова немного подросла.

Годовая инфляция не снижается. За пару дней до решения по ставке неприятный для аналитиков сюрприз пришел от Росстата. Цены в России в январе выросли в среднем на 0,86% — после 0,73% в декабре, а годовая инфляция ускорилась с 7,42 до 7,44%, хотя ожидания были более оптимистичными. Февральские данные тоже пока безрадостны: недельная инфляция к 12 февраля выросла с 0,16 до 0,21%.

И тем не менее, комментируя решение по ставке, регулятор отметил, что зимой рост цен был уже не таким сильным, как осенью. За декабрь — январь текущая инфляция с поправкой на сезонность снизилась до 6,6% в пересчете на год, а была 11,5%. Но и это все еще заметно выше целевых уровней ЦБ, который рассчитывает, что к концу этого года инфляция снизится до 4—4,5%, и как раз для этого сохраняет ставку высокой.

В пресс-релизе по итогам заседания ЦБ подчеркивает, что инфляционное давление остается высоким: «Внутренний спрос продолжает значительно опережать возможности расширения производства товаров и услуг. Судить об устойчивости складывающихся дезинфляционных тенденций преждевременно. Проводимая Банком России денежно-кредитная политика закрепит процесс дезинфляции в экономике».

Инфляционные ожидания снизились. Причем уже второй месяц подряд. Это, напротив, позитивный для ЦБ сигнал, отчасти уравновешивающий негатив от Росстата. Опрошенные в феврале россияне ждут, что цены в ближайшие 12 месяцев вырастут на 11,9%. В январе народный прогноз был хуже — 12,7%, а в декабре — вообще 14,2%.

Для регулятора это важная информация, которая может говорить о том, что число россиян, верящих в скорое обуздание инфляции, стало больше. А чем ниже инфляционные ожидания людей, тем меньше у них желания брать кредиты и тратить деньги и тем больше шансов охладить высокой ставкой потребительский спрос, который как раз и превращает ожидаемую инфляцию в реальную.

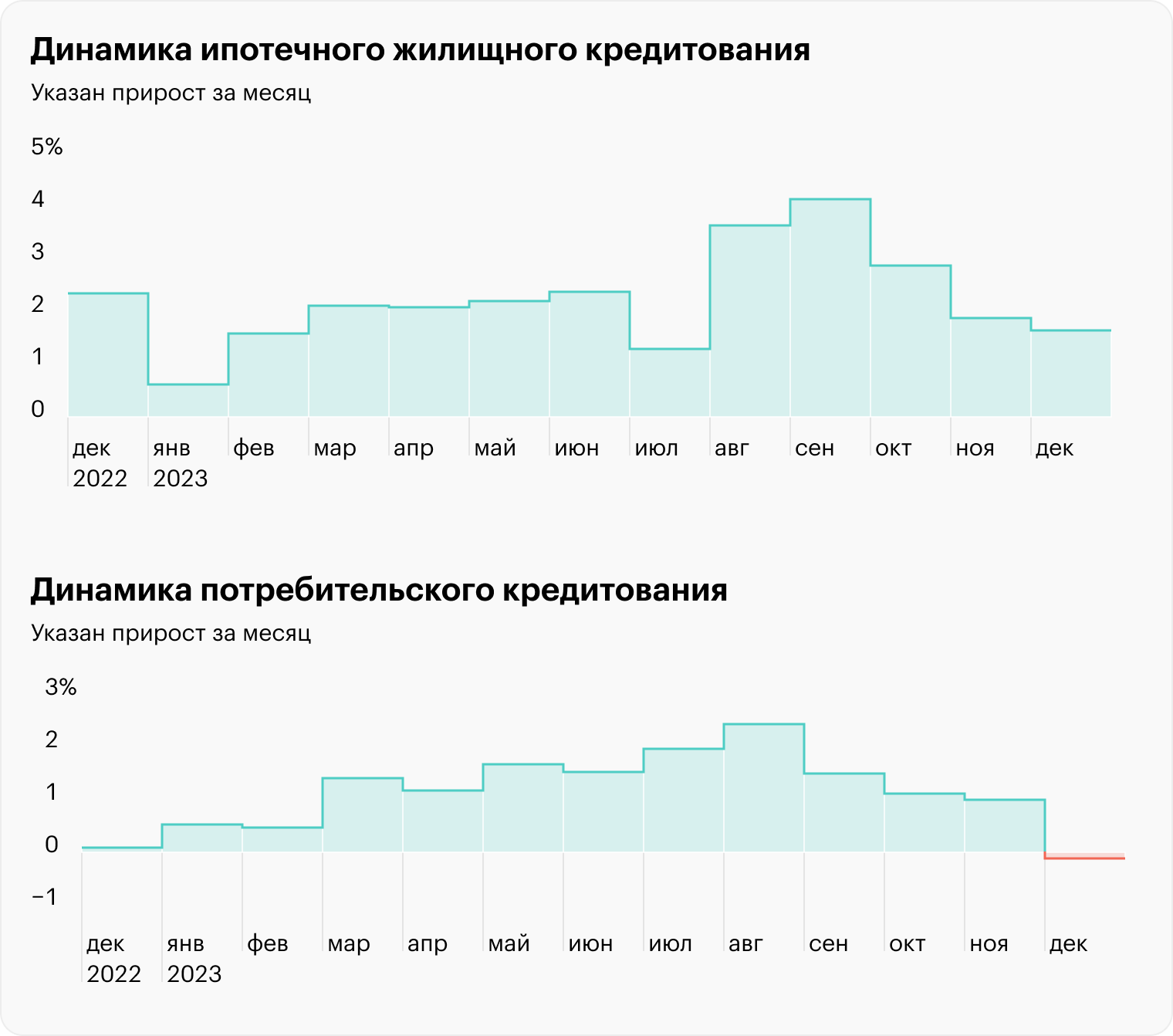

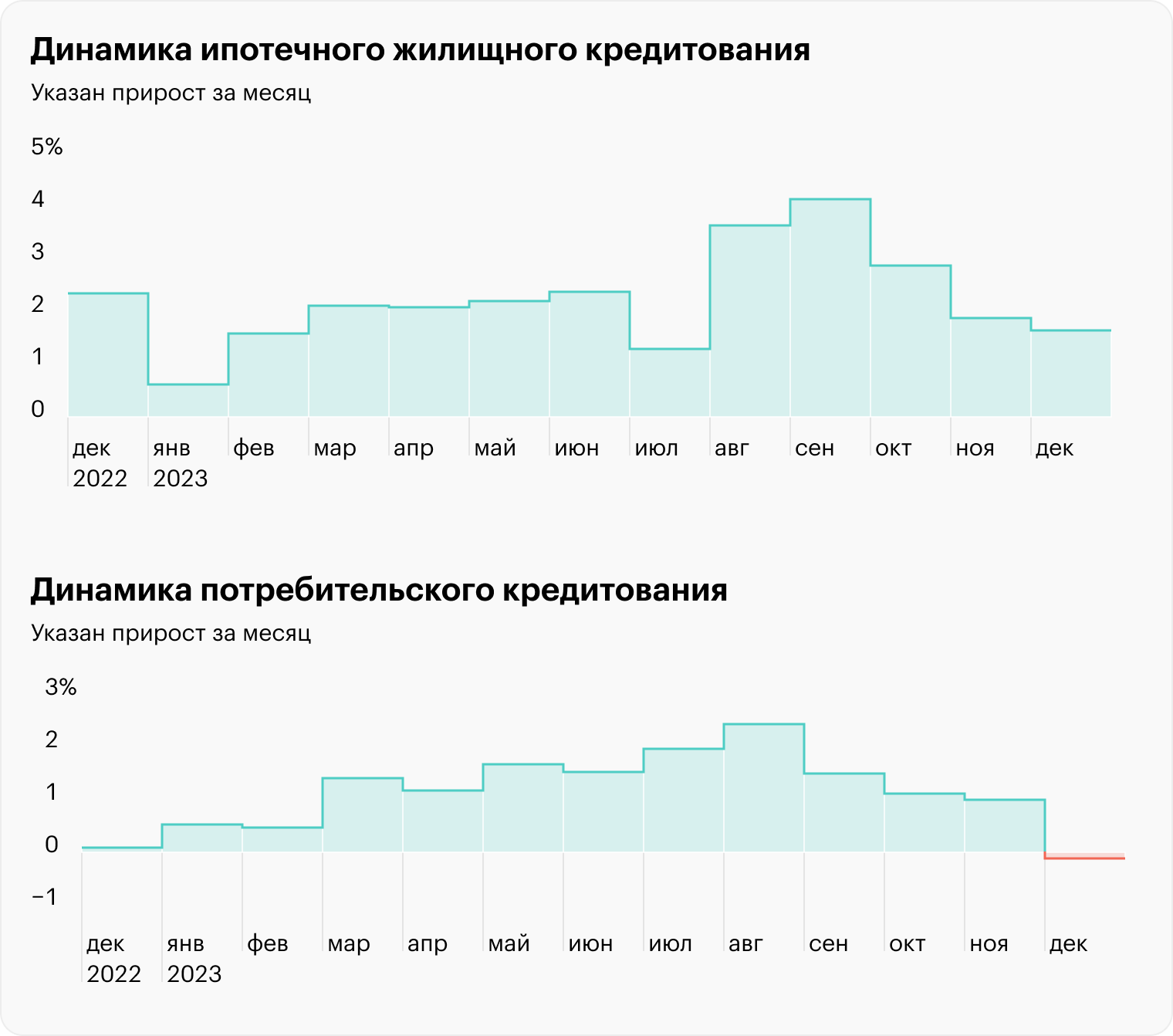

Кредитование замедляется. Это важный индикатор того, что высокая ставка работает. Объемы кредитования в России хоть и продолжают расти за счет ипотеки и бизнеса, но уже меньшими темпами. В потребительском сегменте эта динамика проявляется ярче, потому что там не так велика доля льготных кредитов и ставки в полной мере реагируют на рост ключевой.

Замедление потребительского кредитования сказалось на динамике продаж непродовольственных товаров, которая снижается два месяца подряд, притормаживая общий рост цен. Это тоже один из факторов, который удерживает ЦБ от дополнительного ужесточения политики.

Вклады растут. Пользуясь высокими ставками по вкладам, россияне стали больше сберегать. В четвертом квартале 2023 они направили на сбережения больше 15% своих совокупных доходов. В последний раз таким высоким это значение было в конце 2010 года.

За год объем депозитов в стране вырос на 23%. Примечательно, что россияне понесли в банки не только рубли, но и сократили свои сбережения в наличной валюте.

Максимальные ставки по рублевым вкладам в конце января выросли до 14,9%, тогда как еще в июле были почти вдвое ниже.

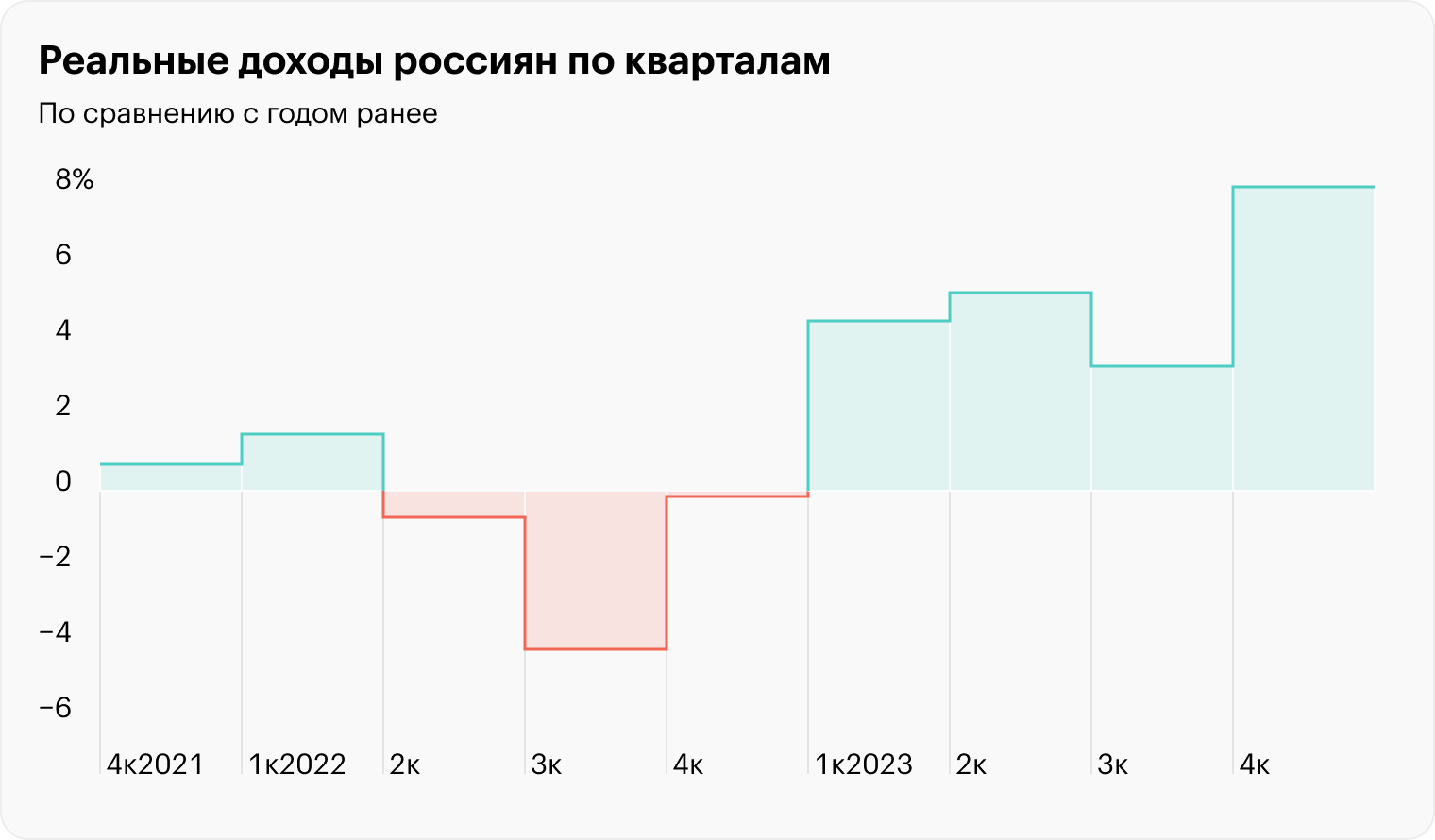

Рынок труда остается жестким. В России сохраняется рекордно низкая безработица — 2,9%. Это тоже фактор, который влияет на инфляцию. В условиях дефицита рабочих рук компании поднимают зарплаты, чтобы нанять или переманить себе сотрудников. То есть, выпуская столько же товаров, они несут большие издержки и закладывают это в цены.

Кроме того, кадровый голод мешает бизнесу расширяться. Из-за этого рост предложения на рынке не поспевает за ростом спроса. В ЦБ это называют проинфляционным фактором, который также подталкивает его к жесткой политике ставок.

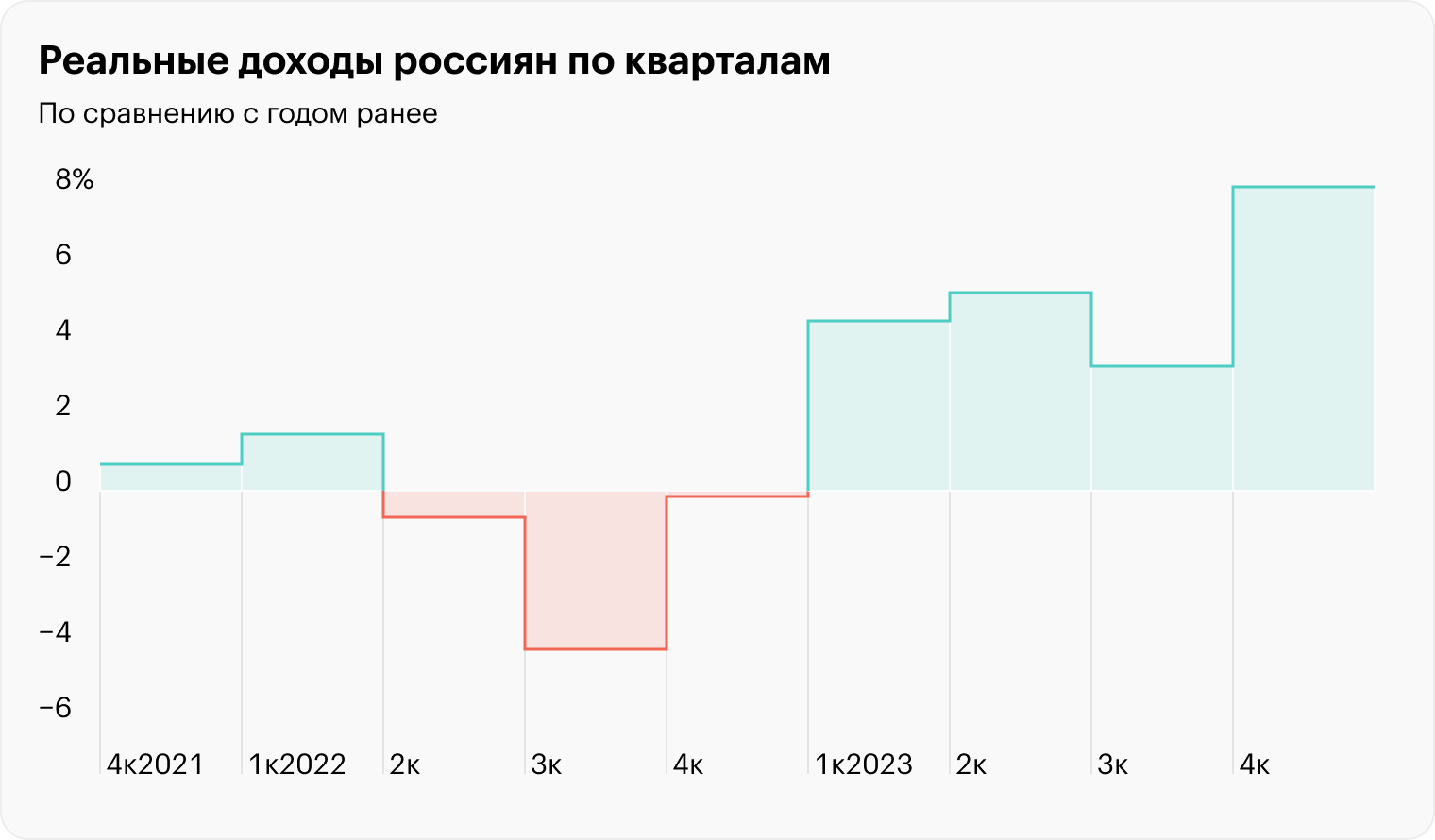

На спрос зарплаты тоже влияют: по данным Росстата, в четвертом квартале 2023 реальные располагаемые доходы россиян, то есть уже за вычетом инфляции, выросли на 8% к показателю 2022 года. Для людей это позитив, но для инфляции — риски. Когда денег у потребителей становится больше, но товаров остается столько же, они дорожают. В итоге покупательная способность увеличивается лишь на время, а потом нивелируется ростом цен.

Когда начнут снижать ключевую ставку

Несмотря на скромные успехи в замедлении инфляции, ЦБ не стал менять свой прогноз на этот год. Он ждет, что к концу декабря рост цен замедлится до 4—4,5%. Но также регулятор в очередной раз подчеркнул, что для возвращения инфляции к цели и ее дальнейшей стабилизации понадобится продолжительный период поддержания высоких ставок. Это еще один сигнал рынку — аналитикам, которые все еще надеются на скорое снижение ставки.

Очевидно, что ждать этого раньше второй половины года не стоит. В подтверждение этого ЦБ повысил прогноз средней ключевой ставки на 2024 год с 12,5—14,5 до 13,5—15,5%. То есть при худшем сценарии ставка может остаться на текущем уровне вплоть до четвертого квартала года.

В пресс-релизе отмечается, что люди стали более склонны к сбережению и это замедлило рост потребительской активности и охладило спрос на импорт. Но вместе с тем внутренний спрос «продолжает значительно опережать возможности расширения производства товаров и услуг». ЦБ считает, что рост российской экономики, который в 2023 году превзошел ожидания и составил 3,6%, нельзя назвать сбалансированным, потому что он достигнут в большей степени за счет спроса, а не предложения. И это создает риски для инфляции.

Настороженность регулятора вызывает и возможное ухудшение условий внешней торговли, связанное с геополитикой. Вероятно, речь о рисках усиления антироссийских ограничений со стороны Запада и росте угрозы вторичных санкций в отношении ключевых российских партнеров. Мы рассказывали, как зарубежные банки из «дружественных» стран прекращают отношения с банками и импортерами из РФ после ужесточения контроля со стороны США: в начале 2024 года такая ситуация сложилась в Китае и Турции — это ключевые поставщики импортных товаров в Россию.

Еще один риск — большие объемы выдачи ипотечных кредитов по госпрограммам. Это не позволяет ЦБ в достаточной степени охладить рынок ипотечного кредитования. Напомним, что Банк России выступает за сворачивание массовой льготной ипотеки.

Ну а главным ограничением для роста выпуска товаров и услуг ЦБ называет дефицит трудовых ресурсов. «Оперативные индикаторы, включая опросы предприятий, свидетельствуют о том, что жесткость рынка труда остается высокой, хотя и перестала расти в ряде отраслей», — следует из пресс-релиза по ставке.

Как решение ЦБ отразится на экономике и россиянах

Нынешнее решение регулятора по ставке стало самым предсказуемым за последние месяцы. Оно полностью совпало с прогнозами аналитиков.

Главной интригой было то, намекнет ли Банк России на скорое снижение ставки. Этого не случилось, а в руководстве регулятора заявили, что сигнал рынку стоит воспринимать как нейтральный. Это означает, что ЦБ выбирал выжидательную позицию и не хочет обременять себя анонсированием сроков снижения ставки.

Так как рынки уже учли сохранение ключевой ставки в своих прогнозах, то и существенного влияния ни на рубль, ни на биржевую торговлю она не оказала. На поведение потребителей это тоже вряд ли повлияет.

Кредиты. Банки, вероятно, сохранят условия своих кредитных программ на текущих уровнях, но в будущем будут следить за тем, как меняется общая риторика ЦБ. Если регулятор даст понять, что разворот к смягчению политики не за горами, это может побудить их начать снижать кредитные ставки заранее.

Но не менее важны точечные меры, которые принимает ЦБ для охлаждения кредитования. В феврале второе чтение прошел закон, который позволит ему вводить прямой запрет на выдачу ипотеки с определенными параметрами. Это может усложнить получение жилищных кредитов.

Вклады. С депозитами аналогичная ситуация: сейчас ставки в банках высоки, но их рост замедлился, а долгосрочные вклады предлагаются на худших условиях, чем краткосрочные. Это говорит о том, что банкиры не верят в длительное сохранение ключевой ставки на высоком уровне. Впрочем, сегодня ЦБ попытался их в этом разубедить, повысив свой прогноз ставки.

Фондовый рынок. Завершение цикла роста ставок — скорее позитив для рынка ценных бумаг. Обычно инвесторы стараются играть на опережение — то есть начинают покупать акции заранее, если ждут притока ликвидности на биржу в будущем, и продают, когда ждут оттока.

Если во второй половине года ключевая ставка начнет снижаться, это вызовет падение доходностей банковских вкладов. Соответственно, часть денег из депозитов перейдет на биржу, что может вызвать рост котировок акций широким фронтом. Особый интерес могут снова вызвать дивидендные фишки, чья привлекательность снизилась на фоне двузначных доходностей банковских депозитов.

Цикл повышения ставки завершен — ну или по крайней мере приостановлен. С июля по декабрь 2023 года ЦБ пять раз поднимал ее для борьбы с нарастающей инфляцией. Теперь же, впервые за семь месяцев, ставка осталась неизменной. Но ее будущая траектория по-прежнему неясна.

Регулятор отметил эффект от своих прошлогодних решений по повышению ставки и указал на признаки замедления текущей инфляции и кредитования. Но в полной мере охладить спрос и притормозить рост цен это пока не позволяет, кроме прочего и из-за рекордного дефицита кадров на рынке труда.

В обзоре рассмотрим, почему ЦБ решил сохранить ставку и когда может перейти к снижению.

Почему ставку сохранили

На решения ЦБ влияет множество факторов. Главный из них — это инфляция. В январе она снова немного подросла.

Годовая инфляция не снижается. За пару дней до решения по ставке неприятный для аналитиков сюрприз пришел от Росстата. Цены в России в январе выросли в среднем на 0,86% — после 0,73% в декабре, а годовая инфляция ускорилась с 7,42 до 7,44%, хотя ожидания были более оптимистичными. Февральские данные тоже пока безрадостны: недельная инфляция к 12 февраля выросла с 0,16 до 0,21%.

И тем не менее, комментируя решение по ставке, регулятор отметил, что зимой рост цен был уже не таким сильным, как осенью. За декабрь — январь текущая инфляция с поправкой на сезонность снизилась до 6,6% в пересчете на год, а была 11,5%. Но и это все еще заметно выше целевых уровней ЦБ, который рассчитывает, что к концу этого года инфляция снизится до 4—4,5%, и как раз для этого сохраняет ставку высокой.

В пресс-релизе по итогам заседания ЦБ подчеркивает, что инфляционное давление остается высоким: «Внутренний спрос продолжает значительно опережать возможности расширения производства товаров и услуг. Судить об устойчивости складывающихся дезинфляционных тенденций преждевременно. Проводимая Банком России денежно-кредитная политика закрепит процесс дезинфляции в экономике».

Инфляционные ожидания снизились. Причем уже второй месяц подряд. Это, напротив, позитивный для ЦБ сигнал, отчасти уравновешивающий негатив от Росстата. Опрошенные в феврале россияне ждут, что цены в ближайшие 12 месяцев вырастут на 11,9%. В январе народный прогноз был хуже — 12,7%, а в декабре — вообще 14,2%.

Для регулятора это важная информация, которая может говорить о том, что число россиян, верящих в скорое обуздание инфляции, стало больше. А чем ниже инфляционные ожидания людей, тем меньше у них желания брать кредиты и тратить деньги и тем больше шансов охладить высокой ставкой потребительский спрос, который как раз и превращает ожидаемую инфляцию в реальную.

Кредитование замедляется. Это важный индикатор того, что высокая ставка работает. Объемы кредитования в России хоть и продолжают расти за счет ипотеки и бизнеса, но уже меньшими темпами. В потребительском сегменте эта динамика проявляется ярче, потому что там не так велика доля льготных кредитов и ставки в полной мере реагируют на рост ключевой.

Замедление потребительского кредитования сказалось на динамике продаж непродовольственных товаров, которая снижается два месяца подряд, притормаживая общий рост цен. Это тоже один из факторов, который удерживает ЦБ от дополнительного ужесточения политики.

Вклады растут. Пользуясь высокими ставками по вкладам, россияне стали больше сберегать. В четвертом квартале 2023 они направили на сбережения больше 15% своих совокупных доходов. В последний раз таким высоким это значение было в конце 2010 года.

За год объем депозитов в стране вырос на 23%. Примечательно, что россияне понесли в банки не только рубли, но и сократили свои сбережения в наличной валюте.

Максимальные ставки по рублевым вкладам в конце января выросли до 14,9%, тогда как еще в июле были почти вдвое ниже.

Рынок труда остается жестким. В России сохраняется рекордно низкая безработица — 2,9%. Это тоже фактор, который влияет на инфляцию. В условиях дефицита рабочих рук компании поднимают зарплаты, чтобы нанять или переманить себе сотрудников. То есть, выпуская столько же товаров, они несут большие издержки и закладывают это в цены.

Кроме того, кадровый голод мешает бизнесу расширяться. Из-за этого рост предложения на рынке не поспевает за ростом спроса. В ЦБ это называют проинфляционным фактором, который также подталкивает его к жесткой политике ставок.

На спрос зарплаты тоже влияют: по данным Росстата, в четвертом квартале 2023 реальные располагаемые доходы россиян, то есть уже за вычетом инфляции, выросли на 8% к показателю 2022 года. Для людей это позитив, но для инфляции — риски. Когда денег у потребителей становится больше, но товаров остается столько же, они дорожают. В итоге покупательная способность увеличивается лишь на время, а потом нивелируется ростом цен.

Когда начнут снижать ключевую ставку

Несмотря на скромные успехи в замедлении инфляции, ЦБ не стал менять свой прогноз на этот год. Он ждет, что к концу декабря рост цен замедлится до 4—4,5%. Но также регулятор в очередной раз подчеркнул, что для возвращения инфляции к цели и ее дальнейшей стабилизации понадобится продолжительный период поддержания высоких ставок. Это еще один сигнал рынку — аналитикам, которые все еще надеются на скорое снижение ставки.

Очевидно, что ждать этого раньше второй половины года не стоит. В подтверждение этого ЦБ повысил прогноз средней ключевой ставки на 2024 год с 12,5—14,5 до 13,5—15,5%. То есть при худшем сценарии ставка может остаться на текущем уровне вплоть до четвертого квартала года.

В пресс-релизе отмечается, что люди стали более склонны к сбережению и это замедлило рост потребительской активности и охладило спрос на импорт. Но вместе с тем внутренний спрос «продолжает значительно опережать возможности расширения производства товаров и услуг». ЦБ считает, что рост российской экономики, который в 2023 году превзошел ожидания и составил 3,6%, нельзя назвать сбалансированным, потому что он достигнут в большей степени за счет спроса, а не предложения. И это создает риски для инфляции.

Настороженность регулятора вызывает и возможное ухудшение условий внешней торговли, связанное с геополитикой. Вероятно, речь о рисках усиления антироссийских ограничений со стороны Запада и росте угрозы вторичных санкций в отношении ключевых российских партнеров. Мы рассказывали, как зарубежные банки из «дружественных» стран прекращают отношения с банками и импортерами из РФ после ужесточения контроля со стороны США: в начале 2024 года такая ситуация сложилась в Китае и Турции — это ключевые поставщики импортных товаров в Россию.

Еще один риск — большие объемы выдачи ипотечных кредитов по госпрограммам. Это не позволяет ЦБ в достаточной степени охладить рынок ипотечного кредитования. Напомним, что Банк России выступает за сворачивание массовой льготной ипотеки.

Ну а главным ограничением для роста выпуска товаров и услуг ЦБ называет дефицит трудовых ресурсов. «Оперативные индикаторы, включая опросы предприятий, свидетельствуют о том, что жесткость рынка труда остается высокой, хотя и перестала расти в ряде отраслей», — следует из пресс-релиза по ставке.

Как решение ЦБ отразится на экономике и россиянах

Нынешнее решение регулятора по ставке стало самым предсказуемым за последние месяцы. Оно полностью совпало с прогнозами аналитиков.

Главной интригой было то, намекнет ли Банк России на скорое снижение ставки. Этого не случилось, а в руководстве регулятора заявили, что сигнал рынку стоит воспринимать как нейтральный. Это означает, что ЦБ выбирал выжидательную позицию и не хочет обременять себя анонсированием сроков снижения ставки.

Так как рынки уже учли сохранение ключевой ставки в своих прогнозах, то и существенного влияния ни на рубль, ни на биржевую торговлю она не оказала. На поведение потребителей это тоже вряд ли повлияет.

Кредиты. Банки, вероятно, сохранят условия своих кредитных программ на текущих уровнях, но в будущем будут следить за тем, как меняется общая риторика ЦБ. Если регулятор даст понять, что разворот к смягчению политики не за горами, это может побудить их начать снижать кредитные ставки заранее.

Но не менее важны точечные меры, которые принимает ЦБ для охлаждения кредитования. В феврале второе чтение прошел закон, который позволит ему вводить прямой запрет на выдачу ипотеки с определенными параметрами. Это может усложнить получение жилищных кредитов.

Вклады. С депозитами аналогичная ситуация: сейчас ставки в банках высоки, но их рост замедлился, а долгосрочные вклады предлагаются на худших условиях, чем краткосрочные. Это говорит о том, что банкиры не верят в длительное сохранение ключевой ставки на высоком уровне. Впрочем, сегодня ЦБ попытался их в этом разубедить, повысив свой прогноз ставки.

Фондовый рынок. Завершение цикла роста ставок — скорее позитив для рынка ценных бумаг. Обычно инвесторы стараются играть на опережение — то есть начинают покупать акции заранее, если ждут притока ликвидности на биржу в будущем, и продают, когда ждут оттока.

Если во второй половине года ключевая ставка начнет снижаться, это вызовет падение доходностей банковских вкладов. Соответственно, часть денег из депозитов перейдет на биржу, что может вызвать рост котировок акций широким фронтом. Особый интерес могут снова вызвать дивидендные фишки, чья привлекательность снизилась на фоне двузначных доходностей банковских депозитов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба