20 февраля 2024 Finrange

Коэффициент FCF Yield – это важный инвестиционный показатель, который помогает инвесторам оценить доходность инвестиций в акции публичных компаний. В этой статье мы разберемся, что такое FCF Yield, как его рассчитать и применить для оценки компаний.

Что такое Free Cash Flow Yield?

FCF Yield, или доходность от свободного денежного потока, измеряет, сколько процентов от текущей рыночной капитализации компании составляет ее свободный денежный поток. Этот показатель позволяет инвесторам оценить, насколько эффективно компания генерирует денежные средства после вычета всех операционных и капитальных расходов.

Основной смысл использования FCF Yield заключается в том, что чем ниже коэффициент, тем менее привлекательна компания для инвестиций. Высокий FCF Yield, напротив, указывает на то, что компания генерирует достаточно денежных средств, чтобы легко погасить свой долг и другие обязательства, включая выплату дивидендов и выкуп акций.

Большинство инвесторов его называют обратным мультипликатором P/FCF.

Как рассчитать коэффициент FCF Yield?

Формула FCF Yield проста: она вычисляется как отношение свободного денежного потока компании к ее текущей рыночной капитализации:

1. Рыночная капитализация (Market capitalization) – это рыночная стоимость компании, рассчитанная на основе текущей рыночной цене и количестве акций в обращении.

Рыночная капитализация = текущая цена акции * количество акций в обращении

2. Свободный денежный поток (Free Cash Flow, FCF) – денежный поток от основной деятельности компании за вычетом капитальных вложений.

FCF = Денежный поток от операционной деятельности (Cash Flow From Operating Activities) — Капитальные затраты (CAPEX)

3. Доходность свободного денежного потока

FCF Yield = (Свободный денежный поток / Рыночная капитализация компании) * 100%

Однако, помимо его базовой формулы и расчетов, важно понимать дополнительные аспекты, которые могут повлиять на интерпретацию этого показателя.

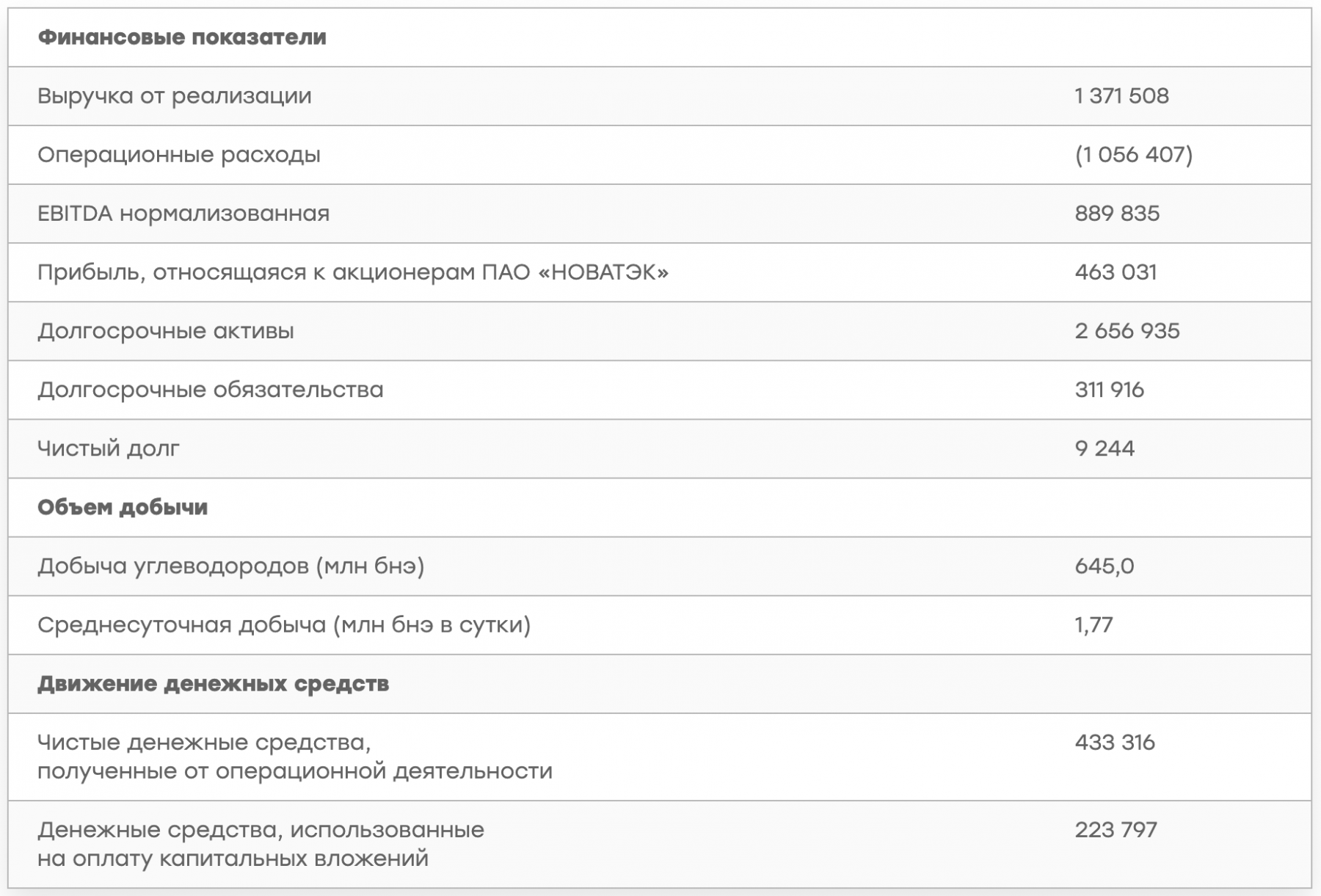

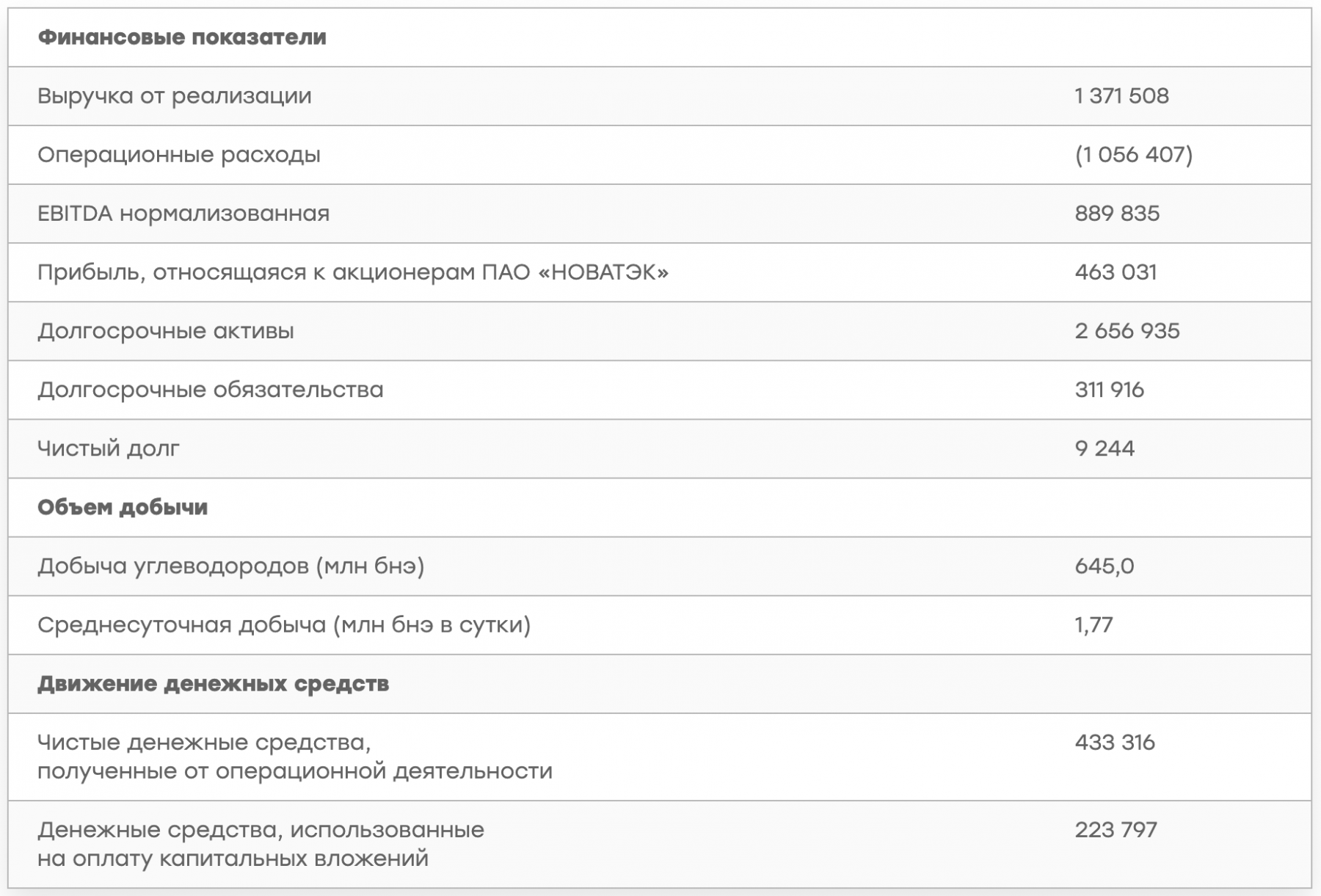

Для примера возьмём НОВАТЭК. Компания, как раз недавно отчиталась о финансовых результатах за 2023 г.

Свободный денежный поток компании составляет 209,5 млрд руб., рыночная капитализация НОВАТЭКа на момент написания статьи 4200 млрд руб.

FCF Yield = 200,9 млрд руб. / 4 258,7 млрд руб. * 100% = 4,72%

Таким образом, доходность свободного денежного потока положительная, но из-за больших инвестиций, связанных с СПГ проектами – низкая. Для понимания, FCF Yield с 2019 г. всегда ниже 4,5%.

Как применять FCF yield для оценки публичных компаний?

FCF Yield, как и другие мультипликаторы используется для сравнительной оценки инвестиционной привлекательности компаний в одном секторе. Если простыми словами: высокий FCF Yield может указывать на потенциально недооцененные акции, а низкий – на переоцененные. Для удобства, сравнивать сразу несколько компаний по мультипликаторам можно в скринере акций.

Более высокий FCF Yield может указывать на потенциал для дополнительных инвестиций в развитие бизнеса, выплату дивидендов или buyback. Низкий FCF Yield может свидетельствовать о финансовых проблемах компании или недостаточном уровне свободного денежного потока для обеспечения будущего роста и выплаты дивидендов. Таким образом, компании придётся использовать заёмные средства, что в свою очередь скажется на увеличении долговой нагрузки.

Тем не менее, свободный денежный поток отрицательный, это не означает, что дела у компании идут плохо. Возможно, что у компании новый инвестиционный цикл и она всю прибыль реинвестирует в производство или расширение бизнеса. Для этого, нужно отслеживать движение денежных средств компании.

Кроме этого, не стоит рассматривать высокий показатель FCF Yield, как потенциальные высокие дивиденды. Высокий FCF Yield может сопровождаться низкой дивидендной доходностью или даже отсутствием дивидендов из-за высокой долговой нагрузки компании.

Поэтому при использовании FCF Yield для анализа компаний важно учитывать все факторы, которые могут повлиять на его интерпретацию и принимать во внимание специфику отрасли и финансовое положение компании. В связи с этим, коэффициент FCF Yield должен рассматриваться в сочетании с другими финансовыми показателями и мультипликаторами. Например, с коэффициентами P/E, Чистый долг/EBITDA и ROE.

Что такое Free Cash Flow Yield?

FCF Yield, или доходность от свободного денежного потока, измеряет, сколько процентов от текущей рыночной капитализации компании составляет ее свободный денежный поток. Этот показатель позволяет инвесторам оценить, насколько эффективно компания генерирует денежные средства после вычета всех операционных и капитальных расходов.

Основной смысл использования FCF Yield заключается в том, что чем ниже коэффициент, тем менее привлекательна компания для инвестиций. Высокий FCF Yield, напротив, указывает на то, что компания генерирует достаточно денежных средств, чтобы легко погасить свой долг и другие обязательства, включая выплату дивидендов и выкуп акций.

Большинство инвесторов его называют обратным мультипликатором P/FCF.

Как рассчитать коэффициент FCF Yield?

Формула FCF Yield проста: она вычисляется как отношение свободного денежного потока компании к ее текущей рыночной капитализации:

1. Рыночная капитализация (Market capitalization) – это рыночная стоимость компании, рассчитанная на основе текущей рыночной цене и количестве акций в обращении.

Рыночная капитализация = текущая цена акции * количество акций в обращении

2. Свободный денежный поток (Free Cash Flow, FCF) – денежный поток от основной деятельности компании за вычетом капитальных вложений.

FCF = Денежный поток от операционной деятельности (Cash Flow From Operating Activities) — Капитальные затраты (CAPEX)

3. Доходность свободного денежного потока

FCF Yield = (Свободный денежный поток / Рыночная капитализация компании) * 100%

Однако, помимо его базовой формулы и расчетов, важно понимать дополнительные аспекты, которые могут повлиять на интерпретацию этого показателя.

Для примера возьмём НОВАТЭК. Компания, как раз недавно отчиталась о финансовых результатах за 2023 г.

Свободный денежный поток компании составляет 209,5 млрд руб., рыночная капитализация НОВАТЭКа на момент написания статьи 4200 млрд руб.

FCF Yield = 200,9 млрд руб. / 4 258,7 млрд руб. * 100% = 4,72%

Таким образом, доходность свободного денежного потока положительная, но из-за больших инвестиций, связанных с СПГ проектами – низкая. Для понимания, FCF Yield с 2019 г. всегда ниже 4,5%.

Как применять FCF yield для оценки публичных компаний?

FCF Yield, как и другие мультипликаторы используется для сравнительной оценки инвестиционной привлекательности компаний в одном секторе. Если простыми словами: высокий FCF Yield может указывать на потенциально недооцененные акции, а низкий – на переоцененные. Для удобства, сравнивать сразу несколько компаний по мультипликаторам можно в скринере акций.

Более высокий FCF Yield может указывать на потенциал для дополнительных инвестиций в развитие бизнеса, выплату дивидендов или buyback. Низкий FCF Yield может свидетельствовать о финансовых проблемах компании или недостаточном уровне свободного денежного потока для обеспечения будущего роста и выплаты дивидендов. Таким образом, компании придётся использовать заёмные средства, что в свою очередь скажется на увеличении долговой нагрузки.

Тем не менее, свободный денежный поток отрицательный, это не означает, что дела у компании идут плохо. Возможно, что у компании новый инвестиционный цикл и она всю прибыль реинвестирует в производство или расширение бизнеса. Для этого, нужно отслеживать движение денежных средств компании.

Кроме этого, не стоит рассматривать высокий показатель FCF Yield, как потенциальные высокие дивиденды. Высокий FCF Yield может сопровождаться низкой дивидендной доходностью или даже отсутствием дивидендов из-за высокой долговой нагрузки компании.

Поэтому при использовании FCF Yield для анализа компаний важно учитывать все факторы, которые могут повлиять на его интерпретацию и принимать во внимание специфику отрасли и финансовое положение компании. В связи с этим, коэффициент FCF Yield должен рассматриваться в сочетании с другими финансовыми показателями и мультипликаторами. Например, с коэффициентами P/E, Чистый долг/EBITDA и ROE.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба