21 февраля 2024

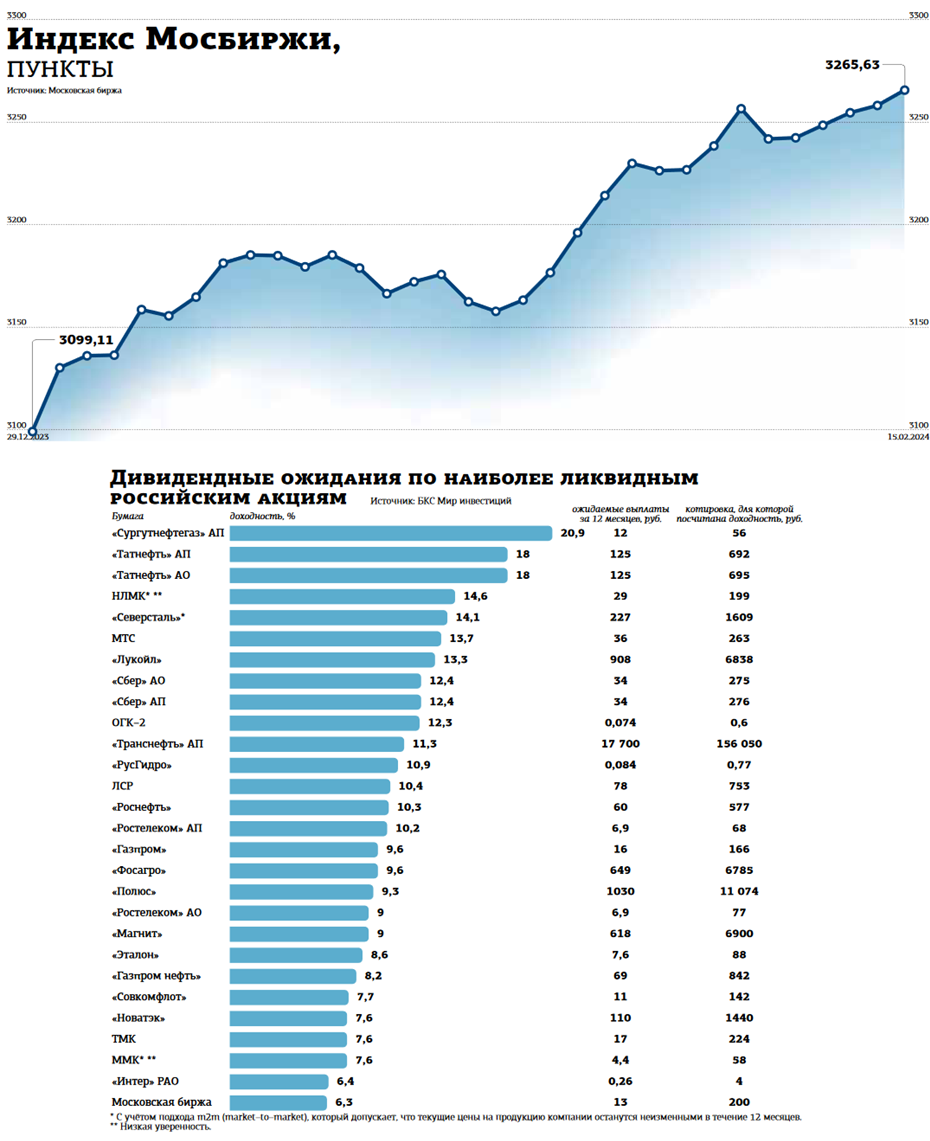

Дивидендные выплаты российских компаний в 2024 году, как ожидают участники фондового рынка, превысят 5 трлн рублей. Дивдоходность индекса Мосбиржи — более 8%.

Аналитики SberCIB Investment Research прогнозируют, что российские компании в 2024 году направят на дивиденды рекордную сумму — 4,9 трлн рублей. При этом они оговариваются, что данная сумма учитывает выплаты только тех 59 эмитентов, которые находятся под аналитическим покрытием SberCIB. В 2023 году на них пришлось 93% от общего объёма выплат в размере 3,2 трлн. А с учётом прочих компаний дивиденды должны превысить 5 трлн.

Рекордные суммы аналитики связывают с ожидаемым возобновлением выплат от компаний, которые приостановили их в начале 2022 года, ростом прибылей и долей, отчисляемых на дивиденды.

Эксперты компании "Тинькофф Инвестиции" полагают, что совокупный объём дивидендных выплат компаний РФ может приблизиться к 5,1 трлн рублей. Они отобрали для анализа 46 крупнейших российских компаний, которые могут выплатить щедрые дивиденды в 2024 году. Средняя дивидендная доходность этих бумаг составит порядка 9,6%.

По мнению аналитиков "Тинькофф Инвестиций" (ТИ), наибольшего объёма дивидендов по–прежнему стоит ждать от нефтегазового сектора — он может выплатить около 2,9 трлн рублей, на 46% больше, чем в прошлом году. Следующую строчку занимают металлурги, чей совокупный объём выплат приблизится к 940 млрд рублей (+398% г / г). Третье место за финансовым сектором с выплатами в размере 805 млрд рублей (+35% г / г). Причём 93% этой суммы придётся на дивиденды от Сбербанка.

Более всего дивидендов в 2024 году может выплатить "Лукойл" — 847 млрд рублей, считают в ТИ. На втором месте Сбербанк — 745 млрд рублей. Следом идёт "Газпром" — 473 млрд рублей. Правда, от газового гиганта дивидендов ждут немногие из участников фондового рынка. В ТИ тоже указывают, что он может вернуться к выплатам лишь при позитивном сценарии развития событий. "Пока точно сказать нельзя, будет ли компания платить дивиденды, учитывая падение объёмов экспорта и высокие капитальные затраты", — подчёркивают они. В топ–5 также входят "Газпром нефть" (459 млрд рублей) и "Роснефть" (424 млрд рублей).

Наиболее высокую дивдоходность, по оценкам специалистов ТИ, инвесторам следует ждать от акций "Лукойла" и префов "Сургутнефтегаза" — в районе 17–19%. Сталелитейные компании, считают они, в 2024 году возобновят выплаты. Например, совет директоров "Северстали" уже рекомендовал дивиденды по итогам 2023 года в размере 191,51 рубля на акцию. "Сталевары не распределяли прибыль с 2021 года и за это время вышли на высокую чистую денежную позицию. Бумаги НЛМК могут принести дивидендную доходность на уровне 19%, а вот от ММК ждём более скромных выплат (с доходностью около 11%)", — поясняют аналитики.

Руководитель петербургского отделения "Алор брокер" Ольга Шувалова называет главными фаворитами дивидендных стратегий в 2024 году акции эмитентов нефтегазового и металлургического секторов. "В частности, высокую двузначную дивидендную доходность по итогам 2023 года рынок ожидает от ”Северстали”, ”Сургутнефтегаза” (по привилегированным акциям), ”Башнефти”, ”Лукойла” и НЛМК. Среди представителей других секторов привлекательно выглядит Сбербанк, отчитавшийся о рекордной чистой прибыли за 2023 год (1493 млрд рублей)".

"По нашим подсчётам, дивиденды российских компаний в 2024 году превысят 5,2 трлн рублей, однако возврат множества компаний к их выплатам после редомициляции остаётся под вопросом", — делится аналитик Freedom Finance Global Владимир Чернов. Наиболее доходными с точки зрения дивидендов он считает банк "Санкт–Петербург", "Сургутнефтегаз" (преф), "Лукойл", "Транснефть", МТС и Сбербанк.

"Дивидендный фактор остаётся значимым драйвером российского фондового рынка, особенно в условиях, когда доля физических лиц в объёме торгов на рынке составляет более 70%, — констатирует руководитель управления инвестиционного консультирования General Invest Татьяна Симонова. — В 2024 году всё больше компаний будут возвращаться к дивидендным выплатам как ввиду адаптации к новым реалиям (металлургический сектор), так и по причине редомициляции в дружественные юрисдикции (потребительский сектор, девелоперы). Суммарные дивидендные выплаты российских публичных компаний в 2024 году могут достичь 4,8–5 трлн рублей по сравнению с 3,1 трлн в 2023–м. При этом нефтяной сектор останется лидером по выплатам (порядка 3 трлн рублей)".

Лидировать по дивидендной доходности, по оценке эксперта, будут привилегированные акции "Сургутнефтегаза" с ожидаемой доходностью около 19%, "Татнефти" (14–18%), "Лукойла" (13%), "Совкомфлота" (13%). Она отмечает, что дивидендная доходность "Северстали" за 2023 год составляет 12,5%, но если компания вернётся к промежуточным дивидендам, то у бумаги есть потенциал показать в ближайшие 12 месяцев доходность в районе 18–20%. Другие металлурги — ММК и НЛМК — также могут вернуться к выплате дивидендов в этом году.

Частный инвестор и управляющий активами Элвис Марламов ожидает совокупный размер дивидендов российских компаний в размере 5,2 трлн рублей. Но на free–float (долю акций в свободном обращении) придётся не более 700 млрд, уточняет он. Остальное достанется мажоритарным акционерам, в том числе государству.

"5,2 трлн громко звучит, но для капитализации рынка в 60 трлн это не много", — полагает эксперт. Его список самых доходных бумаг выглядит так: "Сургутнефтегаз" (прив.), "Магнит", "Лукойл", "Башнефть" (прив.) и, возможно, ЛСР.

Аналитик инвесткомпании "Велес Капитал" Елена Кожухова уверена, что одной из наиболее интересных потенциальных дивидендных историй по итогам 2023 года останется банк "Санкт–Петербург". "За 2022 год банк выплатил промежуточные и итоговые дивиденды по обыкновенным акциям в размере 11,81 и 21,16 рубля соответственно, что в обоих случаях обеспечило доходность около 12% при более низкой по сравнению с текущей ценой акций эмитента, — напоминает она. — За первое полугодие 2023 года кредитор уже заплатил 19,08 рубля по обыкновенным бумагам (доходность — около 6,7%), при этом его чистая прибыль по итогам всего 2023 года увеличилась лишь на 2,2%, до 48,7 млрд рублей. Таким образом, итоговый дивиденд, исходя из показателя чистой прибыли за прошлый год, может составить около 13,92 рубля, что предполагает доходность около 4,75% — ниже прошлогодней, в том числе из–за более высокой текущей цены акций".

Каковы перспективы индекса Мосбиржи

Средняя дивидендная доходность компаний, входящих в расчёт индекса Мосбиржи, составит порядка 11–12%, считает Владимир Чернов. У других экспертов оценки ниже. По итогам года Чернов ожидает роста индекса Мосбиржи до 3500 пунктов.

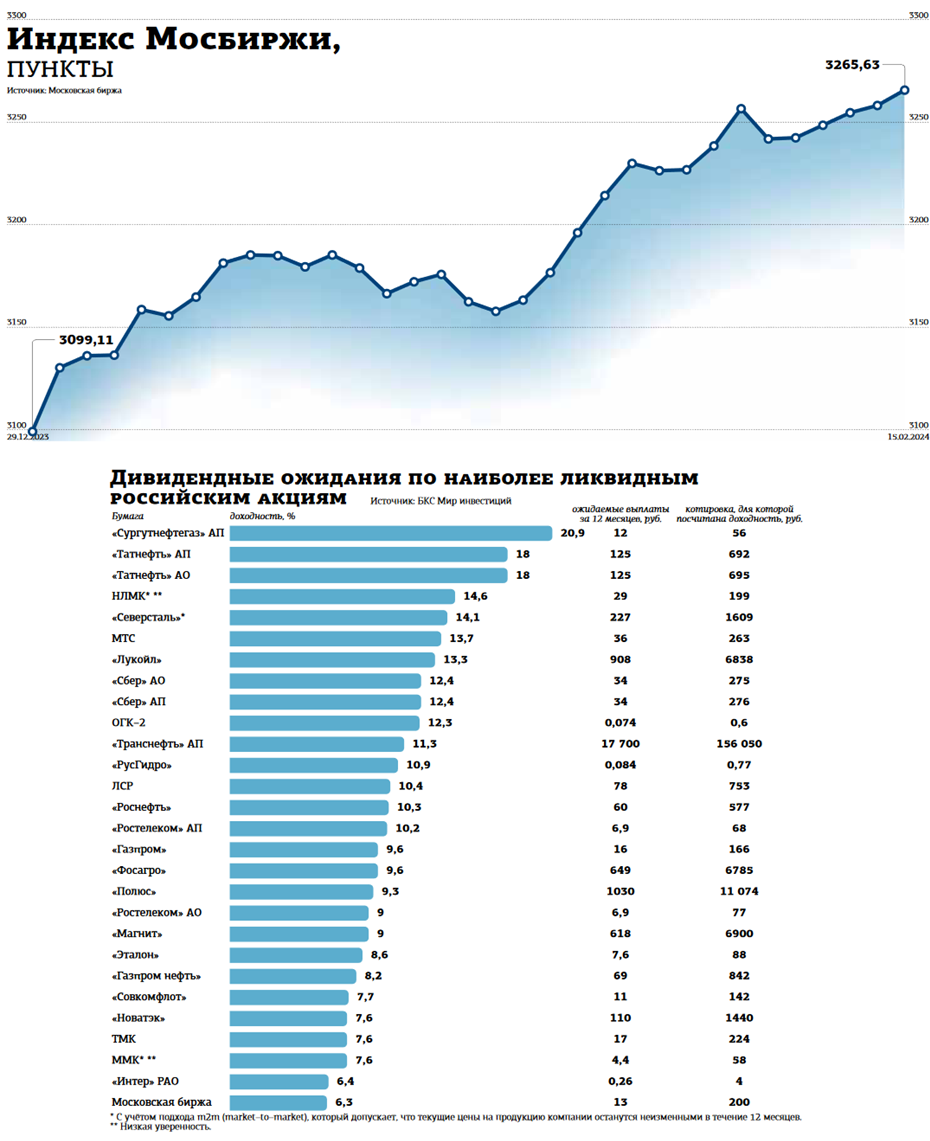

Татьяна Симонова среднюю дивдоходность индекса Мосбиржи оценивает в 7,9–8,5%. "Что касается ожиданий по динамике индекса в текущем году, то в случае отсутствия геополитической эскалации ожидаем в этом году роста индекса на 15–20%", — добавляет она. Поскольку индекс закрыл прошлый год на отметке 3099,11 пункта, то через год должен быть в диапазоне 3564–3719.

Альфа–Банк в рамках базового сценария прогнозирует индекс Мосбиржи к концу 2024 года на уровне 3661 пункта. Среди эмитентов с лучшей дивидендной доходностью по выплатам за 2023 год аналитики банка выделяют "Сургутнефтегаз" (22,7%), "Лукойл" (16,9%), "Магнит" (14,4%), МТС (13%) и Сбербанк (12,3%).

Элвис Марламов прогнозирует доходность индексной корзины акций в диапазоне 8–9%, но при этом подчёркивает, что доходность долгосрочных ОФЗ составляет 12% годовых и более, так что на этом фоне дивиденды выглядят не слишком привлекательно.

Впрочем, от индекса Мосбиржи эксперт ждёт роста, сопоставимого с размером дивидендов. Если этот прогноз сбудется, то всё–таки акции окажутся доходнее гособлигаций. "Далее всё зависит от внешних факторов и геополитики, а это непредсказуемо, — рассуждает Марламов. — Поэтому вместо индекса мы сосредоточились на группе компаний роста, бизнес которых станет существенно больше на горизонте 2–3 лет".

Главные риски дивидендного инвестирования

От внешних факторов зависит не только движение котировок акций, но и размер будущих дивидендов.

"Основными рисками для дивидендных выплат компаний могут стать неожиданные внешние ограничения / санкции, которые окажут значительное давление на их деятельность и финансовые результаты, — разъясняет Владимир Чернов. — Единоразовые добровольные налоговые взносы в российский бюджет тоже могут привести к отказу от дивидендных выплат, но если верить российским властям, то в текущем году вероятность реализации этих рисков значительно ниже, чем в прошлом".

Ольга Шувалова считает основными угрозами для инвесторов при вложении в дивидендные бумаги риск дивидендного гэпа и риск дефолта эмитента.

"И если вторым риском управлять достаточно легко (следует отбирать в портфель акции компаний с высоким рейтингом надёжности), то просчитать скорость закрытия дивидендного гэпа под силу не каждому частному инвестору, — добавляет она. — Для минимизации риска можно выбрать комбинированный подход. Акции, которые уже продемонстрировали высокий рост рыночных цен, удерживать до периода отсечки и продавать, не дожидаясь закрытия реестра, ориентируясь на получение дохода от преддивидендного ралли. А бумаги, которые находились в 2023 году в состоянии консолидации, удерживать и на момент отсечки, поскольку по ним может быть более быстрое восстановление рыночной цены ”очищенной” от дивидендов бумаги. Безусловно, этот подход не защищает от возможной волатильности акций в случае негативных корпоративных или секторальных событий".

По подсчётам специалистов SberCIB, с 2000 по 2023 год было выявлено 2278 дивидендных отсечек (это последний день для покупки акций с возможностью получить дивиденды). Порядка 97% дивидендных гэпов за этот период были закрыты, в среднем дивидендный гэп закрывался за 69 торговых дней при средней дивидендной доходности 4,8%. При этом 797 дивидендных отсечек (около 35%) из 2278 было закрыто всего за один торговый день при средней доходности 2,9%.

Одним из лучших периодов для закрытия дивидендных гэпов стал 2023 год — тогда они в среднем закрывались всего за 13 торговых дней при средней дивидендной доходности отсечки 4,5%. Это стало лучшим результатом с 2009 года, когда процесс закрытия занимал всего восемь торговых сессий при дивидендной доходности 10,7%.

Аналитики SberCIB Investment Research прогнозируют, что российские компании в 2024 году направят на дивиденды рекордную сумму — 4,9 трлн рублей. При этом они оговариваются, что данная сумма учитывает выплаты только тех 59 эмитентов, которые находятся под аналитическим покрытием SberCIB. В 2023 году на них пришлось 93% от общего объёма выплат в размере 3,2 трлн. А с учётом прочих компаний дивиденды должны превысить 5 трлн.

Рекордные суммы аналитики связывают с ожидаемым возобновлением выплат от компаний, которые приостановили их в начале 2022 года, ростом прибылей и долей, отчисляемых на дивиденды.

Эксперты компании "Тинькофф Инвестиции" полагают, что совокупный объём дивидендных выплат компаний РФ может приблизиться к 5,1 трлн рублей. Они отобрали для анализа 46 крупнейших российских компаний, которые могут выплатить щедрые дивиденды в 2024 году. Средняя дивидендная доходность этих бумаг составит порядка 9,6%.

По мнению аналитиков "Тинькофф Инвестиций" (ТИ), наибольшего объёма дивидендов по–прежнему стоит ждать от нефтегазового сектора — он может выплатить около 2,9 трлн рублей, на 46% больше, чем в прошлом году. Следующую строчку занимают металлурги, чей совокупный объём выплат приблизится к 940 млрд рублей (+398% г / г). Третье место за финансовым сектором с выплатами в размере 805 млрд рублей (+35% г / г). Причём 93% этой суммы придётся на дивиденды от Сбербанка.

Более всего дивидендов в 2024 году может выплатить "Лукойл" — 847 млрд рублей, считают в ТИ. На втором месте Сбербанк — 745 млрд рублей. Следом идёт "Газпром" — 473 млрд рублей. Правда, от газового гиганта дивидендов ждут немногие из участников фондового рынка. В ТИ тоже указывают, что он может вернуться к выплатам лишь при позитивном сценарии развития событий. "Пока точно сказать нельзя, будет ли компания платить дивиденды, учитывая падение объёмов экспорта и высокие капитальные затраты", — подчёркивают они. В топ–5 также входят "Газпром нефть" (459 млрд рублей) и "Роснефть" (424 млрд рублей).

Наиболее высокую дивдоходность, по оценкам специалистов ТИ, инвесторам следует ждать от акций "Лукойла" и префов "Сургутнефтегаза" — в районе 17–19%. Сталелитейные компании, считают они, в 2024 году возобновят выплаты. Например, совет директоров "Северстали" уже рекомендовал дивиденды по итогам 2023 года в размере 191,51 рубля на акцию. "Сталевары не распределяли прибыль с 2021 года и за это время вышли на высокую чистую денежную позицию. Бумаги НЛМК могут принести дивидендную доходность на уровне 19%, а вот от ММК ждём более скромных выплат (с доходностью около 11%)", — поясняют аналитики.

Руководитель петербургского отделения "Алор брокер" Ольга Шувалова называет главными фаворитами дивидендных стратегий в 2024 году акции эмитентов нефтегазового и металлургического секторов. "В частности, высокую двузначную дивидендную доходность по итогам 2023 года рынок ожидает от ”Северстали”, ”Сургутнефтегаза” (по привилегированным акциям), ”Башнефти”, ”Лукойла” и НЛМК. Среди представителей других секторов привлекательно выглядит Сбербанк, отчитавшийся о рекордной чистой прибыли за 2023 год (1493 млрд рублей)".

"По нашим подсчётам, дивиденды российских компаний в 2024 году превысят 5,2 трлн рублей, однако возврат множества компаний к их выплатам после редомициляции остаётся под вопросом", — делится аналитик Freedom Finance Global Владимир Чернов. Наиболее доходными с точки зрения дивидендов он считает банк "Санкт–Петербург", "Сургутнефтегаз" (преф), "Лукойл", "Транснефть", МТС и Сбербанк.

"Дивидендный фактор остаётся значимым драйвером российского фондового рынка, особенно в условиях, когда доля физических лиц в объёме торгов на рынке составляет более 70%, — констатирует руководитель управления инвестиционного консультирования General Invest Татьяна Симонова. — В 2024 году всё больше компаний будут возвращаться к дивидендным выплатам как ввиду адаптации к новым реалиям (металлургический сектор), так и по причине редомициляции в дружественные юрисдикции (потребительский сектор, девелоперы). Суммарные дивидендные выплаты российских публичных компаний в 2024 году могут достичь 4,8–5 трлн рублей по сравнению с 3,1 трлн в 2023–м. При этом нефтяной сектор останется лидером по выплатам (порядка 3 трлн рублей)".

Лидировать по дивидендной доходности, по оценке эксперта, будут привилегированные акции "Сургутнефтегаза" с ожидаемой доходностью около 19%, "Татнефти" (14–18%), "Лукойла" (13%), "Совкомфлота" (13%). Она отмечает, что дивидендная доходность "Северстали" за 2023 год составляет 12,5%, но если компания вернётся к промежуточным дивидендам, то у бумаги есть потенциал показать в ближайшие 12 месяцев доходность в районе 18–20%. Другие металлурги — ММК и НЛМК — также могут вернуться к выплате дивидендов в этом году.

Частный инвестор и управляющий активами Элвис Марламов ожидает совокупный размер дивидендов российских компаний в размере 5,2 трлн рублей. Но на free–float (долю акций в свободном обращении) придётся не более 700 млрд, уточняет он. Остальное достанется мажоритарным акционерам, в том числе государству.

"5,2 трлн громко звучит, но для капитализации рынка в 60 трлн это не много", — полагает эксперт. Его список самых доходных бумаг выглядит так: "Сургутнефтегаз" (прив.), "Магнит", "Лукойл", "Башнефть" (прив.) и, возможно, ЛСР.

Аналитик инвесткомпании "Велес Капитал" Елена Кожухова уверена, что одной из наиболее интересных потенциальных дивидендных историй по итогам 2023 года останется банк "Санкт–Петербург". "За 2022 год банк выплатил промежуточные и итоговые дивиденды по обыкновенным акциям в размере 11,81 и 21,16 рубля соответственно, что в обоих случаях обеспечило доходность около 12% при более низкой по сравнению с текущей ценой акций эмитента, — напоминает она. — За первое полугодие 2023 года кредитор уже заплатил 19,08 рубля по обыкновенным бумагам (доходность — около 6,7%), при этом его чистая прибыль по итогам всего 2023 года увеличилась лишь на 2,2%, до 48,7 млрд рублей. Таким образом, итоговый дивиденд, исходя из показателя чистой прибыли за прошлый год, может составить около 13,92 рубля, что предполагает доходность около 4,75% — ниже прошлогодней, в том числе из–за более высокой текущей цены акций".

Каковы перспективы индекса Мосбиржи

Средняя дивидендная доходность компаний, входящих в расчёт индекса Мосбиржи, составит порядка 11–12%, считает Владимир Чернов. У других экспертов оценки ниже. По итогам года Чернов ожидает роста индекса Мосбиржи до 3500 пунктов.

Татьяна Симонова среднюю дивдоходность индекса Мосбиржи оценивает в 7,9–8,5%. "Что касается ожиданий по динамике индекса в текущем году, то в случае отсутствия геополитической эскалации ожидаем в этом году роста индекса на 15–20%", — добавляет она. Поскольку индекс закрыл прошлый год на отметке 3099,11 пункта, то через год должен быть в диапазоне 3564–3719.

Альфа–Банк в рамках базового сценария прогнозирует индекс Мосбиржи к концу 2024 года на уровне 3661 пункта. Среди эмитентов с лучшей дивидендной доходностью по выплатам за 2023 год аналитики банка выделяют "Сургутнефтегаз" (22,7%), "Лукойл" (16,9%), "Магнит" (14,4%), МТС (13%) и Сбербанк (12,3%).

Элвис Марламов прогнозирует доходность индексной корзины акций в диапазоне 8–9%, но при этом подчёркивает, что доходность долгосрочных ОФЗ составляет 12% годовых и более, так что на этом фоне дивиденды выглядят не слишком привлекательно.

Впрочем, от индекса Мосбиржи эксперт ждёт роста, сопоставимого с размером дивидендов. Если этот прогноз сбудется, то всё–таки акции окажутся доходнее гособлигаций. "Далее всё зависит от внешних факторов и геополитики, а это непредсказуемо, — рассуждает Марламов. — Поэтому вместо индекса мы сосредоточились на группе компаний роста, бизнес которых станет существенно больше на горизонте 2–3 лет".

Главные риски дивидендного инвестирования

От внешних факторов зависит не только движение котировок акций, но и размер будущих дивидендов.

"Основными рисками для дивидендных выплат компаний могут стать неожиданные внешние ограничения / санкции, которые окажут значительное давление на их деятельность и финансовые результаты, — разъясняет Владимир Чернов. — Единоразовые добровольные налоговые взносы в российский бюджет тоже могут привести к отказу от дивидендных выплат, но если верить российским властям, то в текущем году вероятность реализации этих рисков значительно ниже, чем в прошлом".

Ольга Шувалова считает основными угрозами для инвесторов при вложении в дивидендные бумаги риск дивидендного гэпа и риск дефолта эмитента.

"И если вторым риском управлять достаточно легко (следует отбирать в портфель акции компаний с высоким рейтингом надёжности), то просчитать скорость закрытия дивидендного гэпа под силу не каждому частному инвестору, — добавляет она. — Для минимизации риска можно выбрать комбинированный подход. Акции, которые уже продемонстрировали высокий рост рыночных цен, удерживать до периода отсечки и продавать, не дожидаясь закрытия реестра, ориентируясь на получение дохода от преддивидендного ралли. А бумаги, которые находились в 2023 году в состоянии консолидации, удерживать и на момент отсечки, поскольку по ним может быть более быстрое восстановление рыночной цены ”очищенной” от дивидендов бумаги. Безусловно, этот подход не защищает от возможной волатильности акций в случае негативных корпоративных или секторальных событий".

По подсчётам специалистов SberCIB, с 2000 по 2023 год было выявлено 2278 дивидендных отсечек (это последний день для покупки акций с возможностью получить дивиденды). Порядка 97% дивидендных гэпов за этот период были закрыты, в среднем дивидендный гэп закрывался за 69 торговых дней при средней дивидендной доходности 4,8%. При этом 797 дивидендных отсечек (около 35%) из 2278 было закрыто всего за один торговый день при средней доходности 2,9%.

Одним из лучших периодов для закрытия дивидендных гэпов стал 2023 год — тогда они в среднем закрывались всего за 13 торговых дней при средней дивидендной доходности отсечки 4,5%. Это стало лучшим результатом с 2009 года, когда процесс закрытия занимал всего восемь торговых сессий при дивидендной доходности 10,7%.

"Главный риск — это сохранение жёсткой ДКП, — уверен Элвис Марламов. — Рынок закладывает резкое снижение ставок по аналогии с тем, что было после поднятий ставки в 2014–м и 2022–м. Снижение возможно, но будет ли ставка вновь однозначной? Я бы на это не рассчитывал".

По нашим прогнозам, объём дивидендных выплат по российским акциям может превысить 5,2 трлн рублей. Среди ликвидных бумаг хорошие выплаты можно ожидать на префы "Сургутнефтегаза", "Башнефти" и "Транснефти", акции "Лукойла", "Газпрома", Сбербанка, "Группы ЛСР". Среднюю дивидендную доходность акций, входящих в индекс Мосбиржи, мы оцениваем на уровне 8,5–9%, а динамику самого индекса — +25–30%. Основной риск для дивидендных выплат — некачественное корпоративное управление в компаниях, когда органы управления будут руководствоваться не интересами акционеров, а иными критериями для выработки рекомендаций.

Алексей Астапов

заместитель генерального директора УК "Арсагера"

“Наши фавориты по дивидендной доходности на следующие 12 месяцев: "Лукойл", Сбербанк, ТМК, "Белуга", НЛМК. Если Globaltrans удастся вернуться к выплате дивидендов, то он был бы на первом месте с доходностью 16% и более. Ожидаем средневзвешенную дивидендную доходность по индексу Мосбиржи на уровне 8%. Также ожидаем умеренного роста индекса, фундаментальная цель на горизонте года — 3760 пунктов. Основной риск — ужесточение налогообложения в связи с высокими запланированными расходами бюджета в 2024 году. Для депозитарных расписок основной риск — что не смогут выстроить такую организационную структуру, которая позволит платить дивиденды, чтобы они доходили до всех инвесторов.

Александр Сайганов

руководитель аналитического отдела ООО "Инвест Герои"

По нашим прогнозам, объём дивидендных выплат по российским акциям может превысить 5,2 трлн рублей. Среди ликвидных бумаг хорошие выплаты можно ожидать на префы "Сургутнефтегаза", "Башнефти" и "Транснефти", акции "Лукойла", "Газпрома", Сбербанка, "Группы ЛСР". Среднюю дивидендную доходность акций, входящих в индекс Мосбиржи, мы оцениваем на уровне 8,5–9%, а динамику самого индекса — +25–30%. Основной риск для дивидендных выплат — некачественное корпоративное управление в компаниях, когда органы управления будут руководствоваться не интересами акционеров, а иными критериями для выработки рекомендаций.

Алексей Астапов

заместитель генерального директора УК "Арсагера"

“Наши фавориты по дивидендной доходности на следующие 12 месяцев: "Лукойл", Сбербанк, ТМК, "Белуга", НЛМК. Если Globaltrans удастся вернуться к выплате дивидендов, то он был бы на первом месте с доходностью 16% и более. Ожидаем средневзвешенную дивидендную доходность по индексу Мосбиржи на уровне 8%. Также ожидаем умеренного роста индекса, фундаментальная цель на горизонте года — 3760 пунктов. Основной риск — ужесточение налогообложения в связи с высокими запланированными расходами бюджета в 2024 году. Для депозитарных расписок основной риск — что не смогут выстроить такую организационную структуру, которая позволит платить дивиденды, чтобы они доходили до всех инвесторов.

Александр Сайганов

руководитель аналитического отдела ООО "Инвест Герои"

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба