26 февраля 2024 Газпромбанк | Сбер

О компании

Сбер — крупнейший банк в России, занимает более 50% рынка, имеет более 100 млн пользователей.

Причины потенциального роста акций

Потенциальный рост чистой прибыли за счет снижения стоимости риска

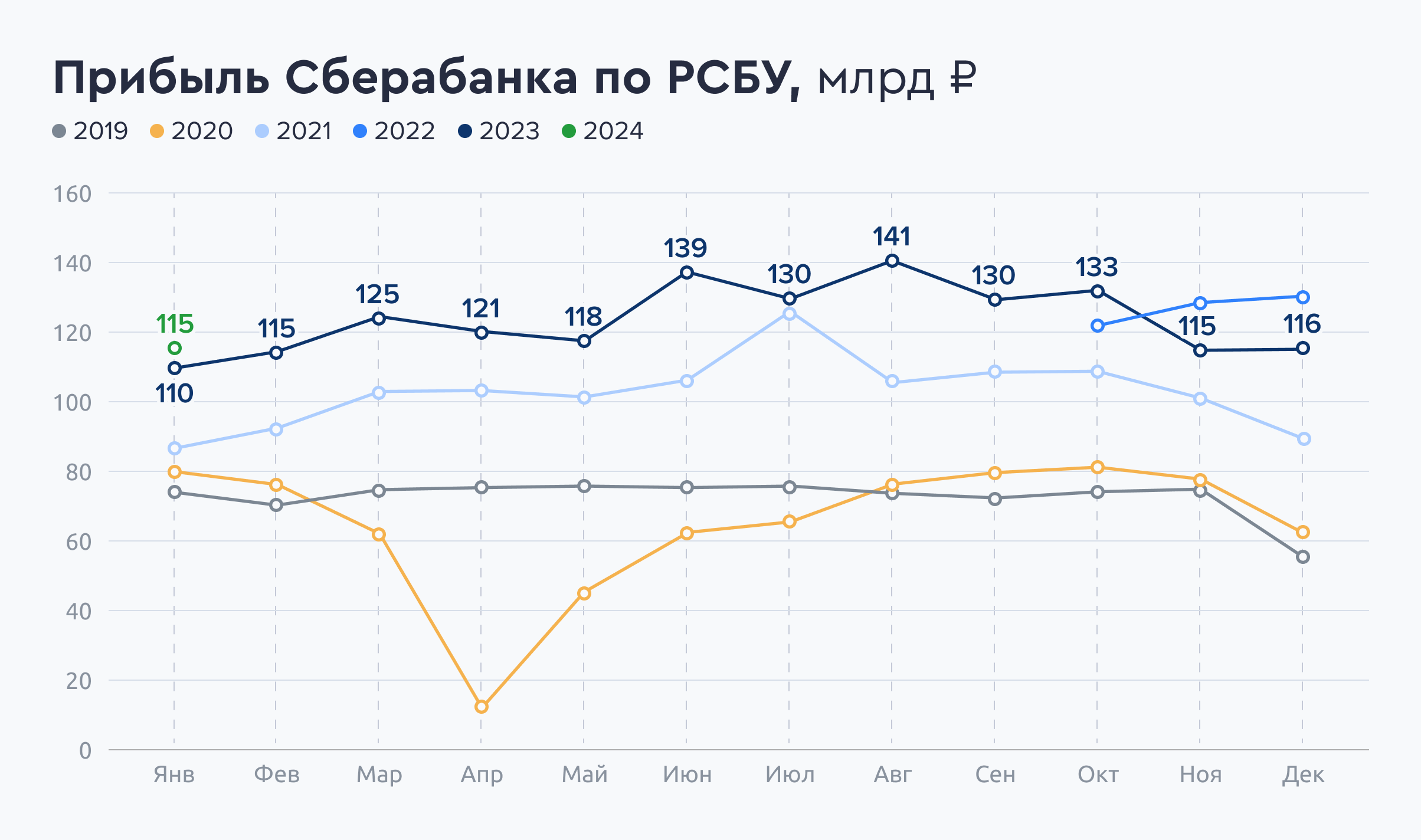

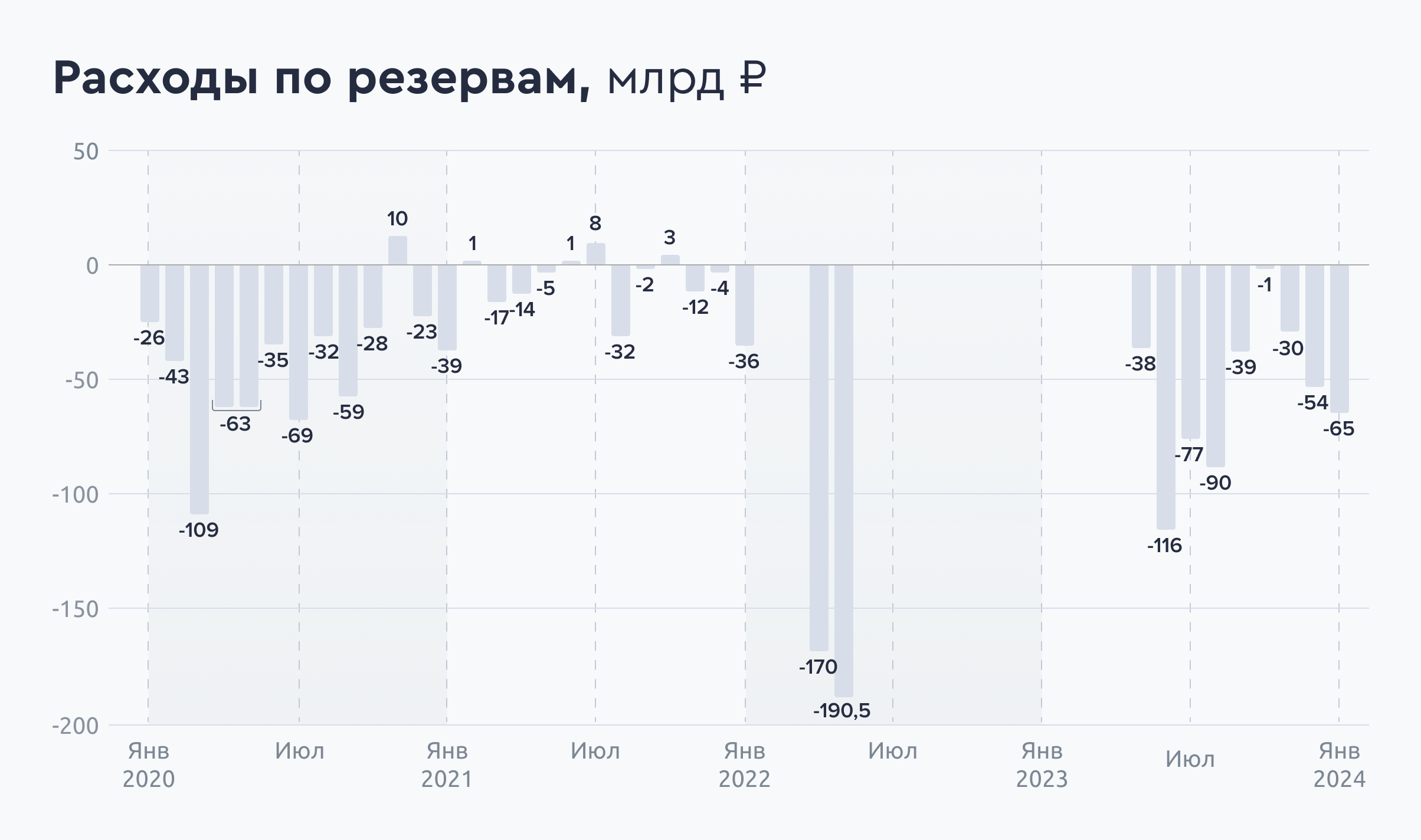

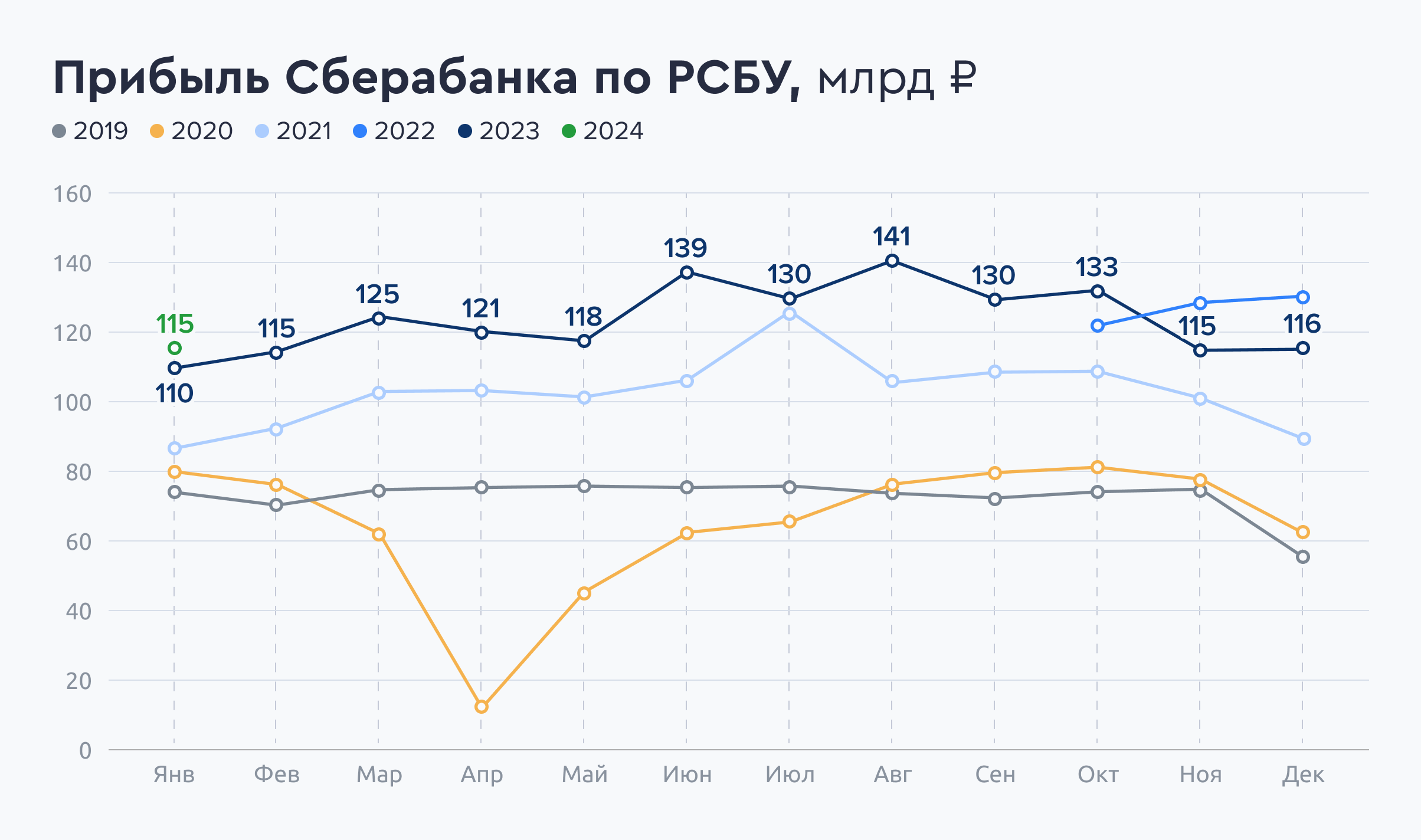

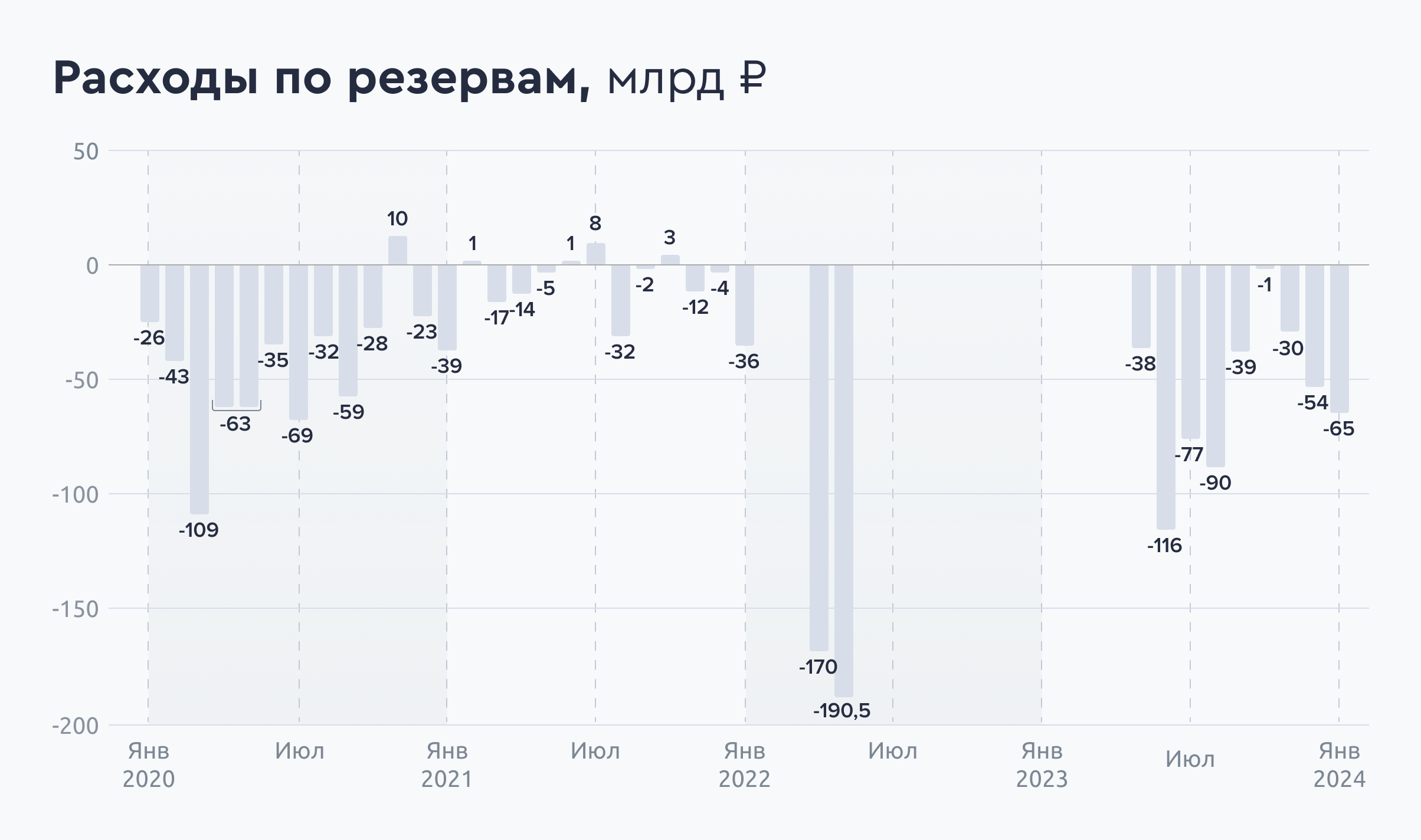

В январе 2024 года Сбер показал чистую прибыль 115,1 млрд рублей. Этот показатель — на уровне прошлого месяца прошлых месяцев, однако в январе стоимость риска (COR) была повышенной и составила 2%, хотя ранее менеджмент заявлял о цели на 2024 год в 1,2–1,3%. То есть в январе 2024 года компания отчисляла в резервы больше плана из-за повышенной стоимости риска.

Если опираться на заявления менеджмента и закладывать отсутствие непредвиденных событий, стоимость риска в дальнейшем будет снижаться, а значит, и расходы на резервы будут снижаться. Это приведет к росту чистой прибыли помесячно, процентный доход в январе вырос относительно прошлого года.

Переоценка ближе к дивидендам

Сбер уже выпустил отчет за 2023 год по РСБУ, где прибыль составила 1,493 трлн рублей. Дивиденды выплачиваются из прибыли отчета по МСФО, который учитывает все дочерние предприятия Сбера. Исторически прибыль по МСФО была выше прибыли по РСБУ.

Таким образом, мы ожидаем прибыль более 1,5 трлн рублей по отчету по МСФО, что дает расчетный дивиденд около 34 рублей на акцию. Дивидендная доходность к текущей цене составляет 12%. С учетом высокой вероятности роста дивиденда в следующем году можно ожидать, что дивидендная отсечка Сбера этим летом произойдет на уровне прошлого года в 10,5%. Значит, при дивиденде в 34 рубля потенциальная цена Сбера к июлю 2024 года составит около 330 рублей на акцию.

Инвестиционная идея

Аналитики ожидают позитивную динамику обыкновенных акций Сбера за счет роста прибыли в течение года при снижении отчислений в резервы, а также за счет высокой дивидендной доходности. По их оценкам, потенциальная цена акций может составить 330 рублей за бумагу, то есть потенциальная доходность может быть на уровне 16% на горизонте 5 месяцев.

Основные риски — рост ставки центрального банка, что приведет к еще большим резервам и снижению прибыли, а также отход от дивидендной политики.

Сбер — крупнейший банк в России, занимает более 50% рынка, имеет более 100 млн пользователей.

Причины потенциального роста акций

Потенциальный рост чистой прибыли за счет снижения стоимости риска

В январе 2024 года Сбер показал чистую прибыль 115,1 млрд рублей. Этот показатель — на уровне прошлого месяца прошлых месяцев, однако в январе стоимость риска (COR) была повышенной и составила 2%, хотя ранее менеджмент заявлял о цели на 2024 год в 1,2–1,3%. То есть в январе 2024 года компания отчисляла в резервы больше плана из-за повышенной стоимости риска.

Если опираться на заявления менеджмента и закладывать отсутствие непредвиденных событий, стоимость риска в дальнейшем будет снижаться, а значит, и расходы на резервы будут снижаться. Это приведет к росту чистой прибыли помесячно, процентный доход в январе вырос относительно прошлого года.

Переоценка ближе к дивидендам

Сбер уже выпустил отчет за 2023 год по РСБУ, где прибыль составила 1,493 трлн рублей. Дивиденды выплачиваются из прибыли отчета по МСФО, который учитывает все дочерние предприятия Сбера. Исторически прибыль по МСФО была выше прибыли по РСБУ.

Таким образом, мы ожидаем прибыль более 1,5 трлн рублей по отчету по МСФО, что дает расчетный дивиденд около 34 рублей на акцию. Дивидендная доходность к текущей цене составляет 12%. С учетом высокой вероятности роста дивиденда в следующем году можно ожидать, что дивидендная отсечка Сбера этим летом произойдет на уровне прошлого года в 10,5%. Значит, при дивиденде в 34 рубля потенциальная цена Сбера к июлю 2024 года составит около 330 рублей на акцию.

Инвестиционная идея

Аналитики ожидают позитивную динамику обыкновенных акций Сбера за счет роста прибыли в течение года при снижении отчислений в резервы, а также за счет высокой дивидендной доходности. По их оценкам, потенциальная цена акций может составить 330 рублей за бумагу, то есть потенциальная доходность может быть на уровне 16% на горизонте 5 месяцев.

Основные риски — рост ставки центрального банка, что приведет к еще большим резервам и снижению прибыли, а также отход от дивидендной политики.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба