RAZB0RKA отчёта МОСЭНЕРГО по РСБУ 4кв'23.

Напомню, что в 3-ий квартал был у МОСЭНЕРГО очень слабым

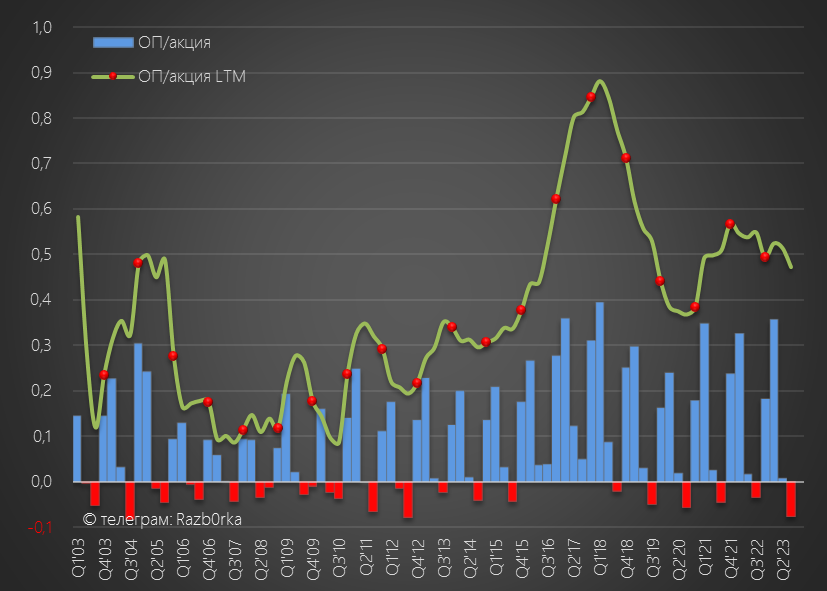

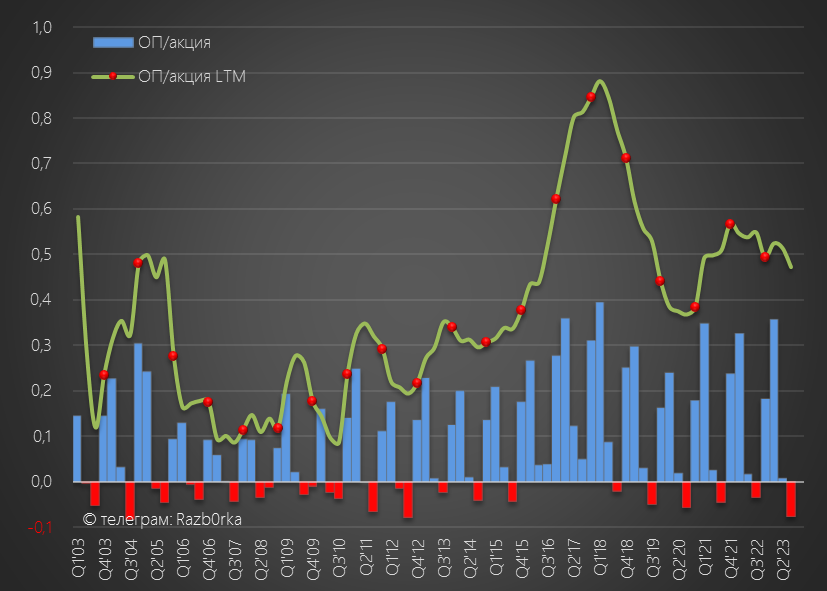

Несмотря на увеличение выработки электроэнергии на 4%, из-за опережающего роста себестоимости операционный убыток компании вырос до -3 млрд руб или -0.08 руб/акция

Это рекордный операционный убыток за последние 11 лет!

У многих из Вас глядя на этот график наверное возникает вопрос:

А почему после бурного роста в 2016-2018 годах так резко снизилась операционная прибыль компании?

Все дело в том, что в те годы компания получала значительные платежи за свои модернизированные мощности в рамках государственной программы ДПМ

Идейный вдохновитель реформы российской энергетики Анатолий Чубайс, в начале 2000-ых прогнозировал значительный рост потребности экономики в электроэнергии на фоне вывода из эксплуатации старых советских электростанций

На основе этого прогноза, генерирующие компании суммарно с поддержки государства вложили более 4 трлн руб в модернизацию своих станций

Однако увеличения спроса на энергию в стране не случилось по множеству причин

А платежи государства по ДПМ быстро закончились и прибыль многих генерирующих компаний, в том числе и МОСЭНЕРГО, снизилась

Подобное падение прибыли из-за завершения платежей в ближайшие годы мы увидим у ОГК-2, ЮНИПРО и от части ИНТЕР РАО

Вообще, среди экспертов и экономистов бытует довольно критическое мнение про Чубайса и реформу РАО ЕЭС

Но так или иначе реформа эта случилась, и компаниям и их акционерам приходится жить мирясь с её позитивными и негативными последствиями

И так получилось, что МОСЭНЕРГО хороший пример того, как именно "живут" генерирующие компании после окончания выплат ДПМ

Давайте посмотрим, как компания завершила год и на сколько был показателен рекордный убыток 3-го квартала

Производство электроэнергии в 4-ом квартале было на 1% ниже чем в 2022 году

В целом, за 2023 год выработка увеличилась всего на 0.8%

С = СТАБИЛЬНОСТЬ или СТАГНАЦИЯ

Выработка тепла выросла в 4-ом квартале на 2% год к году

Но из-за более теплой весны и осени, в целом за год показатель снизился на 5%

На операционном уровне каких-либо значимых изменений не наблюдается

Тем не менее, выручка компании в 4-ом квартале выросла на 9% до 80 млрд руб

В структуре выручки отмечу рост выручки от продажи электроэнергии на 11% до 31 млрд руб и рост платежей за мощность на 15% до 10 млрд руб

Себестоимость выросла на 8%, что на 1% меньше чем рост выручки!

Благодаря чему операционная прибыль выросла на 13% до 10 млрд руб или 0.25 руб/акция

Годовая операционная прибыль выросла с 0.50 руб до 0.54 руб/акция

Магия "1-го процента" это особенность работы всех низкорентабельных бизнесов

По графику видно, что рентабельность МОСЭНЕРГО может легко из +12% уходить в -7%

Это происходит из-за того, что в летние месяцы производство тепла убыточно, а производство электричества дает совсем небольшую прибыль

Сальдо финансовых доходов/расходов выросло в 4-ом квартале до 1.2 млрд руб

В годовом выражении прибыль от финансовой части бизнеса компании составила 4 млрд руб

На конец 4-го квартала финансовые вложения составляли около 90 млрд руб

В основном они представлены внутригрупповыми займами структурам ГАЗПРОМЭНЕРГОХОЛДИНГ

Долга у компании нет, как и нет денежных средств

На счетах компании 0 руб 0 коп

Все деньги хранятся в финансовых вложениях, либо в казначействе головной компании

Тот самый знаменитый газпромовский кэшпуллинг!

Прочие расходы в этом году сократились с 7.9 до 5.7 млрд руб

Но прочие доходы сократились на много больше - с 10.3 до 3.4 млрд руб

В результате, сальдо прочих доходов/расходов в 2023 году составило -2.3 млрд руб против +2.4 млрд руб в 2022-ом

В 4-ом квартале сальдо было -2.7 млрд против -3.9 млрд в 4кв'22

Рост операционной прибыли на 12%, рост финансовых доходов и меньший убыток от прочих расходов привели к тому, что чистая прибыль в 4-ом квартале выросла на 59% до 7 млрд руб или 0.18 руб/акция

Но в годовом выражении прибыль снизилась с 0.52 руб до 0.48 руб/акция

В дивидендной политике принятой осенью 2022 года менеджмент добавил пункт про то, что прибыль должна очищаться от большинства бумажных факторов

Это позитивно, но усложняет расчет дивидендов

За 2022 компания выплатила не 50%, а только 36% прибыли РСБУ или 0.186 руб/акция

Сколько "очистят" в этом году?

Судя по отрицательному сальдо прочих доходов/расходов, очищенная чистая прибыль должна быть больше

Но это не точно!

Если считать "в лоб" 50% от чистой прибыли РСБУ получается дивиденд 0.24 руб

Ни каких проблем выплатить такой дивиденд нет, свободный денежный поток составил в прошлом году 0.53 руб/акция

Удивительно, но даже без платежей ДПМ можно генерировать неплохой денежный поток

Но что еще больше меня удивляет, так это акции МОСЭНЕРГО, торгующиеся у исторических максимумов по 3.4 руб

Расчетный дивиденд 0.24 руб при текущей цене дает всего 7% дивидендной доходности

Рынок закладывает, что ГАЗПРОМ "соберет" с своих дочек более 50% прибыли?

Для того, чтобы доходность поднялась до средних по рынку 12% дивиденд должен составит 0.41 руб

Это соответствует 85% неочищенной прибыли РСБУ и 77% денежного потока

Выглядит пока такой сценарий, как фантастика

Если сравнить прибыль от операционной деятельность и финансов с рыночной ценой, то видно на сколько оторвались котировки от динамики бизнеса

При сопоставимой прибыли, котировки в 1.5 раза выше чем год назад

Похожая ситуация была в 2010-2011 годах и закончилась она печально для многих инвесторов

Напомню, что в 3-ий квартал был у МОСЭНЕРГО очень слабым

Несмотря на увеличение выработки электроэнергии на 4%, из-за опережающего роста себестоимости операционный убыток компании вырос до -3 млрд руб или -0.08 руб/акция

Это рекордный операционный убыток за последние 11 лет!

У многих из Вас глядя на этот график наверное возникает вопрос:

А почему после бурного роста в 2016-2018 годах так резко снизилась операционная прибыль компании?

Все дело в том, что в те годы компания получала значительные платежи за свои модернизированные мощности в рамках государственной программы ДПМ

Идейный вдохновитель реформы российской энергетики Анатолий Чубайс, в начале 2000-ых прогнозировал значительный рост потребности экономики в электроэнергии на фоне вывода из эксплуатации старых советских электростанций

На основе этого прогноза, генерирующие компании суммарно с поддержки государства вложили более 4 трлн руб в модернизацию своих станций

Однако увеличения спроса на энергию в стране не случилось по множеству причин

А платежи государства по ДПМ быстро закончились и прибыль многих генерирующих компаний, в том числе и МОСЭНЕРГО, снизилась

Подобное падение прибыли из-за завершения платежей в ближайшие годы мы увидим у ОГК-2, ЮНИПРО и от части ИНТЕР РАО

Вообще, среди экспертов и экономистов бытует довольно критическое мнение про Чубайса и реформу РАО ЕЭС

Но так или иначе реформа эта случилась, и компаниям и их акционерам приходится жить мирясь с её позитивными и негативными последствиями

И так получилось, что МОСЭНЕРГО хороший пример того, как именно "живут" генерирующие компании после окончания выплат ДПМ

Давайте посмотрим, как компания завершила год и на сколько был показателен рекордный убыток 3-го квартала

Производство электроэнергии в 4-ом квартале было на 1% ниже чем в 2022 году

В целом, за 2023 год выработка увеличилась всего на 0.8%

С = СТАБИЛЬНОСТЬ или СТАГНАЦИЯ

Выработка тепла выросла в 4-ом квартале на 2% год к году

Но из-за более теплой весны и осени, в целом за год показатель снизился на 5%

На операционном уровне каких-либо значимых изменений не наблюдается

Тем не менее, выручка компании в 4-ом квартале выросла на 9% до 80 млрд руб

В структуре выручки отмечу рост выручки от продажи электроэнергии на 11% до 31 млрд руб и рост платежей за мощность на 15% до 10 млрд руб

Себестоимость выросла на 8%, что на 1% меньше чем рост выручки!

Благодаря чему операционная прибыль выросла на 13% до 10 млрд руб или 0.25 руб/акция

Годовая операционная прибыль выросла с 0.50 руб до 0.54 руб/акция

Магия "1-го процента" это особенность работы всех низкорентабельных бизнесов

По графику видно, что рентабельность МОСЭНЕРГО может легко из +12% уходить в -7%

Это происходит из-за того, что в летние месяцы производство тепла убыточно, а производство электричества дает совсем небольшую прибыль

Сальдо финансовых доходов/расходов выросло в 4-ом квартале до 1.2 млрд руб

В годовом выражении прибыль от финансовой части бизнеса компании составила 4 млрд руб

На конец 4-го квартала финансовые вложения составляли около 90 млрд руб

В основном они представлены внутригрупповыми займами структурам ГАЗПРОМЭНЕРГОХОЛДИНГ

Долга у компании нет, как и нет денежных средств

На счетах компании 0 руб 0 коп

Все деньги хранятся в финансовых вложениях, либо в казначействе головной компании

Тот самый знаменитый газпромовский кэшпуллинг!

Прочие расходы в этом году сократились с 7.9 до 5.7 млрд руб

Но прочие доходы сократились на много больше - с 10.3 до 3.4 млрд руб

В результате, сальдо прочих доходов/расходов в 2023 году составило -2.3 млрд руб против +2.4 млрд руб в 2022-ом

В 4-ом квартале сальдо было -2.7 млрд против -3.9 млрд в 4кв'22

Рост операционной прибыли на 12%, рост финансовых доходов и меньший убыток от прочих расходов привели к тому, что чистая прибыль в 4-ом квартале выросла на 59% до 7 млрд руб или 0.18 руб/акция

Но в годовом выражении прибыль снизилась с 0.52 руб до 0.48 руб/акция

В дивидендной политике принятой осенью 2022 года менеджмент добавил пункт про то, что прибыль должна очищаться от большинства бумажных факторов

Это позитивно, но усложняет расчет дивидендов

За 2022 компания выплатила не 50%, а только 36% прибыли РСБУ или 0.186 руб/акция

Сколько "очистят" в этом году?

Судя по отрицательному сальдо прочих доходов/расходов, очищенная чистая прибыль должна быть больше

Но это не точно!

Если считать "в лоб" 50% от чистой прибыли РСБУ получается дивиденд 0.24 руб

Ни каких проблем выплатить такой дивиденд нет, свободный денежный поток составил в прошлом году 0.53 руб/акция

Удивительно, но даже без платежей ДПМ можно генерировать неплохой денежный поток

Но что еще больше меня удивляет, так это акции МОСЭНЕРГО, торгующиеся у исторических максимумов по 3.4 руб

Расчетный дивиденд 0.24 руб при текущей цене дает всего 7% дивидендной доходности

Рынок закладывает, что ГАЗПРОМ "соберет" с своих дочек более 50% прибыли?

Для того, чтобы доходность поднялась до средних по рынку 12% дивиденд должен составит 0.41 руб

Это соответствует 85% неочищенной прибыли РСБУ и 77% денежного потока

Выглядит пока такой сценарий, как фантастика

Если сравнить прибыль от операционной деятельность и финансов с рыночной ценой, то видно на сколько оторвались котировки от динамики бизнеса

При сопоставимой прибыли, котировки в 1.5 раза выше чем год назад

Похожая ситуация была в 2010-2011 годах и закончилась она печально для многих инвесторов

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба