3 марта 2024 | Роснефть Инвестовизация

О компании.

«Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основными видами деятельности Компании являются поиск, разведка и добыча углеводородов, переработка добытого сырья, а также сбыт нефти, газа и продуктов их переработки на территории России и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 14%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около трёх тысяч АЗС. Это крупнейший налогоплательщик страны.

Роснефть» - безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

Кстати, Роснефть - это первая компания в отечественной нефтегазовой отрасли, поставившая перед собой стратегическую цель по углеродной нейтральности к 2050 году.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, около 20% британской компании BP, и почти 18,5% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре 2022 года правительство Германии установило внешнее управление над активами Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии. Из последних новостей: в начале 2024 года Минэкономики Германии уведомило "Роснефть" о намерении национализировать эти активы.

Текущая цена акций.

С октября 2022 года акции компании выросли более чем в 2 раза. И на данный момент котировки находятся ближе к нижней границе восходящего канала. С начала 2024 года акции скорректировались на 5%.

Операционные результаты.

Добыча углеводородов в 2023 году составила почти 270 млн тонн в нефтяном эквиваленте. Добыча жидких углеводородов выросла на 1%, но постепенно снижается из-за ограничений в рамках ОПЕК+. Переработка снизилась из-за потери заводов в Германии.

Но на четверть выросла добыча газа. Этого удалось добиться благодаря наращиванию добычи на проекте Роспан и запуску с конца 2022 года проекта Харампур.

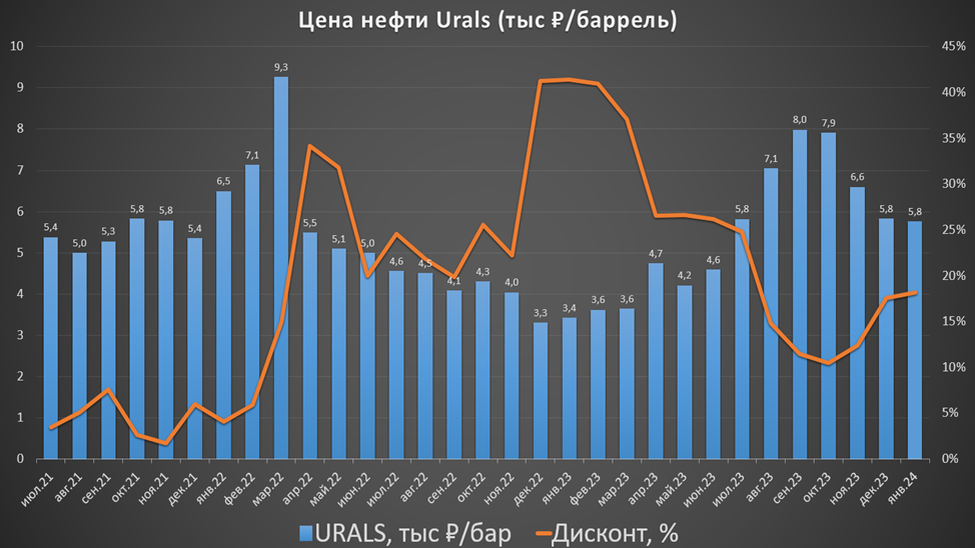

Цены на нефть и газ.

Цены на нефть марки BRENT в 2023 году были в среднем на 20% ниже, чем в 2022 году. Российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 17%.

Цены на Urals в рублях во второй половине прошлого года благодаря девальвации были на высоких отметках. Правда, из-за начавшегося укрепления рубля в течение четвертого квартала цены снизились на 25%.

Кстати ещё нужно отметить, что российская нефть ВСТО или по-другому ESPO, вообще стоит дороже BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Как мы видели, Роснефть нарастила добычу газа, который пока не экспортируется. Весь объем реализуется в России, где внутренние цены устанавливаются правительством. Но при этом они регулярно индексируются. В июле 2024 года цены на газ вырастут на 11,2%. А в 2025 году их повысят на 8,2%.

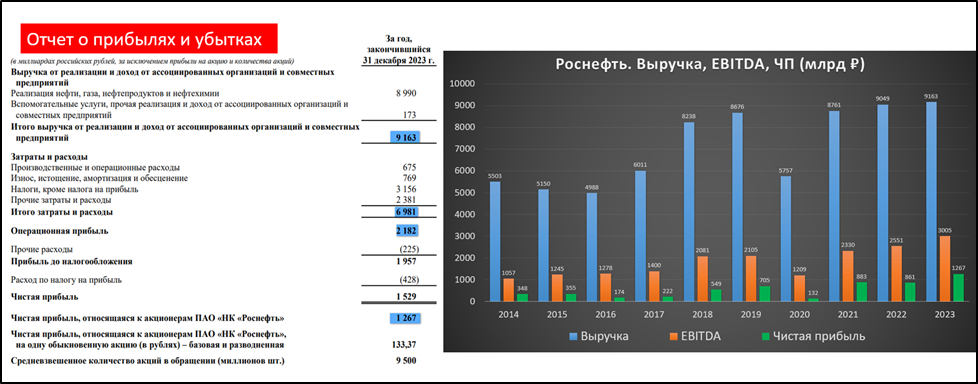

Финансовые результаты.

Усеченные данные по МСФО за 2023г.:

Выручка 9,1 трлн (-1% г/г);

Затраты и расходы 6,98 трлн;

Операционная прибыль 2,18 трлн;

EBITDA 3 трлн (+18% г/г);

Чистая прибыль (ЧП) 1,267 трлн (+47% г/г).

Из опубликованных данных до конца не понятно, как так получилось, что при неизменной выручке, удалось в 1,5 раза нарастить ЧП. Очевидно, что были оптимизированы затраты. Например, если сравнить с отчетом за 2021 год, то видим, выручка за 2 года выросла на 4,5%. А расходы при этом наоборот снизились на 4%. В основном уменьшились прочие затраты и расходы, в которые входят транспортные и коммерческие расходы, экспортные пошлины, а также стоимость нефти, газа и нефтепродуктов, которые Роснефть приобретает у совместных и ассоциированных предприятий для переработки и последующей продажи.

На квартальной диаграмме видим, что 4Q 23 получился самым слабым в прошлом году. EBITDA упала на 40% кв/кв, а ЧП снизилась на 53% кв/кв и на 12% г/г. Основная причина – это существенный рост расходов.

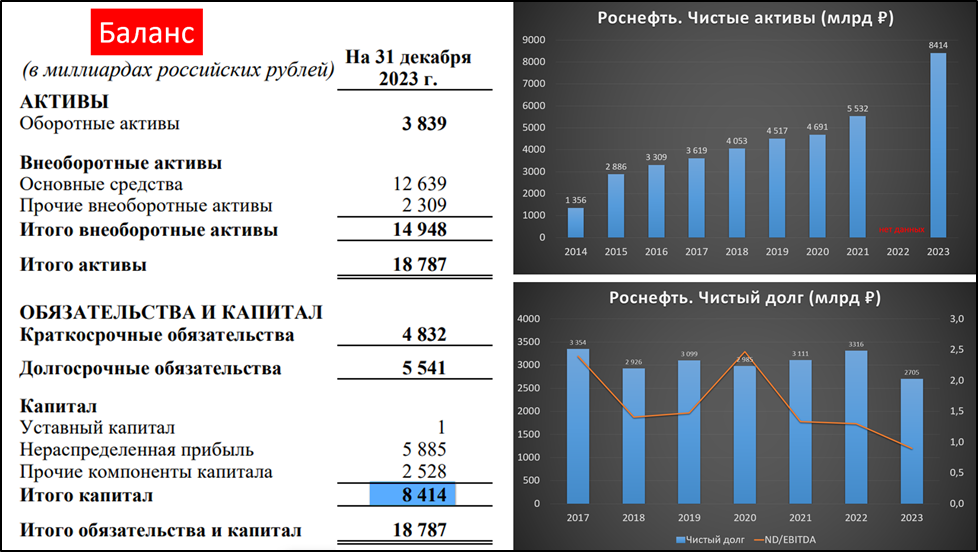

Баланс.

Роснефть представила очень сокращенный баланс, из которого понятно, что общий капитал вырос до 8,4 трлн.

Также из пресс релиза известно, что ND/ EBITDA = 0,9. Таким образом, чистый долг в районе 2,7 трлн. Это самое низкое значение за последние годы. Долговая нагрузка средняя. Но даже сам И. Сечин отмечает, что в связи с ростом процентных ставок, процентные расходы Роснефти в четвертом квартале выросли в 1,5 раза г/г. С текущими ставками, компания платит только процентами порядка 500 млрд в год.

Ещё у Роснефти есть скрытый долг перед некоторыми дочками. В частности, не так давно разбирали отчет Башнефти, из которого известно, что Роснефть должна ей порядка 450 млрд, это отражается через рост дебиторской задолженности.

Денежные потоки.

Компания представила усеченный отчет о движении денежных средств за 2023г.:

От операционной деятельности 2,7 трлн. Именно столько денег поступило в компанию за полгода. Это рекордное значение

От инвестиционной деятельности -1,2 трлн. А кап затраты составили 1,3 трлн.

От финансовой деятельности -1,5 трлн. Из них 566 млрд пошли на сокращение долговой нагрузки. И еще 971 млрд на прочие финансовые выплаты.

Несмотря на высокий капекс, свободный денежный поток также рекордный.

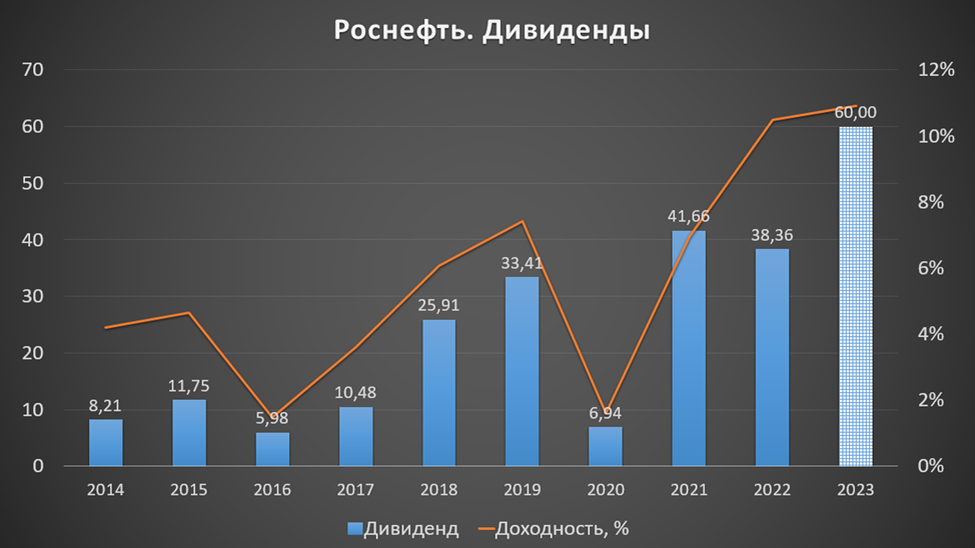

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО.

В начале 2024 года были выплачены 30,77₽ дивидендами за первое полугодие 2023 года. На эти цели ушло ровно 50% от чистой прибыли.

Таким образом, за второе полугодие компания заработала еще около 29₽, которые могут выплатить в середине 2024 года. Если их утвердят, то суммарные дивиденды за 2023 год составят рекордные 60₽. Это около 10% к текущей цене акции.

Перспективы и риски.

У компании есть стратегия до 2030 года, цель которой достичь добычи углеводородов 330 млн тонн в нефтяном эквиваленте. Т.е. рост на 20% к текущим показателям.

Этот рост должен быть достигнут за счет развития газовых месторождений и проекта «Восток Ойл» в Красноярском крае. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

Последнее время всё чаще обсуждаются вопросы разрешения Роснефти экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Текущие риски:

Возможное падение цен на нефть. Мировые цены на нефть сейчас на относительно высоких отметках, но нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике.

Также укрепление рубля снижает цены на нефть в рублях.

Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Но нельзя исключать, что запад будет туже затягивать санкционные гайки.

Рост налогов. Из-за специальной военной операции, дефицит бюджета достаточно высокий, поэтому не исключены налоговые ужесточения.

Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

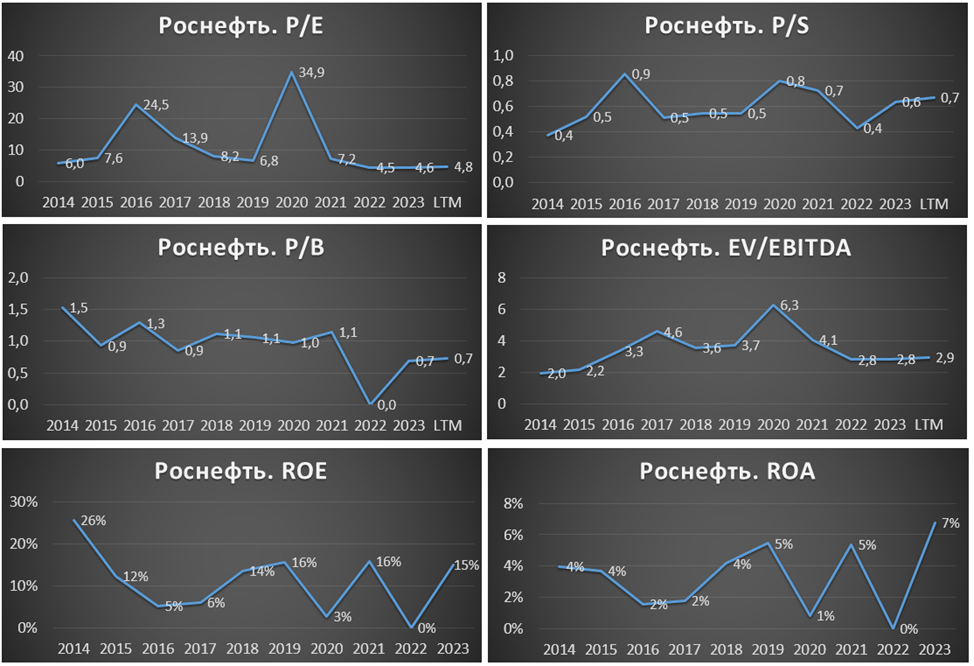

Мультипликаторы.

Капитализация компании около 6 трлн, это второй результат среди публичных компаний России, вслед за Сбербанком. По мультипликаторам Роснефть оценена недорого:

Текущая цена акции = 577 ₽;

EV/EBITDA = 2,9

P/E = 4,8; P/S = 0,7; P/B = 0,7

Рентаб. EBITDA 33%; ROE = 15%; ROA = 7%

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ, 40,4% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Добыча нефти снижается из-за соглашений в рамках ОПЕК+. Зато на четверть взлетела добыча газа благодаря запуску новых проектов.

Текущие цены на нефть в целом остаются на высоких отметках. Хотя цены в рублях снизились на четверть в течение четвертого квартала.

Финансовые результаты за 2023 год рекордные, но четвертый квартал самый слабый в году.

Долговая нагрузка средняя.

Свободный денежный поток высокий.

Роснефть стабильно платит дивиденды. Вклад второго полугодия 5%.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

По мультипликаторам компания оценивается недорого. Справедливая цена акций на текущий момент 600₽.

Мои сделки.

Последняя моя сделка по Роснефти принесла 120%, не считая полученных дивидендов. Я продал акции Роснефти осенью в рамках балансировки портфеля, т.к. доля нефтегаза была очень высокой, а также из-за возросших налоговых рисков. Но в случае коррекций, возможно, снова куплю.

«Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основными видами деятельности Компании являются поиск, разведка и добыча углеводородов, переработка добытого сырья, а также сбыт нефти, газа и продуктов их переработки на территории России и за ее пределами. Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 14%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около трёх тысяч АЗС. Это крупнейший налогоплательщик страны.

Роснефть» - безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

Кстати, Роснефть - это первая компания в отечественной нефтегазовой отрасли, поставившая перед собой стратегическую цель по углеродной нейтральности к 2050 году.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, около 20% британской компании BP, и почти 18,5% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре 2022 года правительство Германии установило внешнее управление над активами Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии. Из последних новостей: в начале 2024 года Минэкономики Германии уведомило "Роснефть" о намерении национализировать эти активы.

Текущая цена акций.

С октября 2022 года акции компании выросли более чем в 2 раза. И на данный момент котировки находятся ближе к нижней границе восходящего канала. С начала 2024 года акции скорректировались на 5%.

Операционные результаты.

Добыча углеводородов в 2023 году составила почти 270 млн тонн в нефтяном эквиваленте. Добыча жидких углеводородов выросла на 1%, но постепенно снижается из-за ограничений в рамках ОПЕК+. Переработка снизилась из-за потери заводов в Германии.

Но на четверть выросла добыча газа. Этого удалось добиться благодаря наращиванию добычи на проекте Роспан и запуску с конца 2022 года проекта Харампур.

Цены на нефть и газ.

Цены на нефть марки BRENT в 2023 году были в среднем на 20% ниже, чем в 2022 году. Российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 17%.

Цены на Urals в рублях во второй половине прошлого года благодаря девальвации были на высоких отметках. Правда, из-за начавшегося укрепления рубля в течение четвертого квартала цены снизились на 25%.

Кстати ещё нужно отметить, что российская нефть ВСТО или по-другому ESPO, вообще стоит дороже BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Как мы видели, Роснефть нарастила добычу газа, который пока не экспортируется. Весь объем реализуется в России, где внутренние цены устанавливаются правительством. Но при этом они регулярно индексируются. В июле 2024 года цены на газ вырастут на 11,2%. А в 2025 году их повысят на 8,2%.

Финансовые результаты.

Усеченные данные по МСФО за 2023г.:

Выручка 9,1 трлн (-1% г/г);

Затраты и расходы 6,98 трлн;

Операционная прибыль 2,18 трлн;

EBITDA 3 трлн (+18% г/г);

Чистая прибыль (ЧП) 1,267 трлн (+47% г/г).

Из опубликованных данных до конца не понятно, как так получилось, что при неизменной выручке, удалось в 1,5 раза нарастить ЧП. Очевидно, что были оптимизированы затраты. Например, если сравнить с отчетом за 2021 год, то видим, выручка за 2 года выросла на 4,5%. А расходы при этом наоборот снизились на 4%. В основном уменьшились прочие затраты и расходы, в которые входят транспортные и коммерческие расходы, экспортные пошлины, а также стоимость нефти, газа и нефтепродуктов, которые Роснефть приобретает у совместных и ассоциированных предприятий для переработки и последующей продажи.

На квартальной диаграмме видим, что 4Q 23 получился самым слабым в прошлом году. EBITDA упала на 40% кв/кв, а ЧП снизилась на 53% кв/кв и на 12% г/г. Основная причина – это существенный рост расходов.

Баланс.

Роснефть представила очень сокращенный баланс, из которого понятно, что общий капитал вырос до 8,4 трлн.

Также из пресс релиза известно, что ND/ EBITDA = 0,9. Таким образом, чистый долг в районе 2,7 трлн. Это самое низкое значение за последние годы. Долговая нагрузка средняя. Но даже сам И. Сечин отмечает, что в связи с ростом процентных ставок, процентные расходы Роснефти в четвертом квартале выросли в 1,5 раза г/г. С текущими ставками, компания платит только процентами порядка 500 млрд в год.

Ещё у Роснефти есть скрытый долг перед некоторыми дочками. В частности, не так давно разбирали отчет Башнефти, из которого известно, что Роснефть должна ей порядка 450 млрд, это отражается через рост дебиторской задолженности.

Денежные потоки.

Компания представила усеченный отчет о движении денежных средств за 2023г.:

От операционной деятельности 2,7 трлн. Именно столько денег поступило в компанию за полгода. Это рекордное значение

От инвестиционной деятельности -1,2 трлн. А кап затраты составили 1,3 трлн.

От финансовой деятельности -1,5 трлн. Из них 566 млрд пошли на сокращение долговой нагрузки. И еще 971 млрд на прочие финансовые выплаты.

Несмотря на высокий капекс, свободный денежный поток также рекордный.

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО.

В начале 2024 года были выплачены 30,77₽ дивидендами за первое полугодие 2023 года. На эти цели ушло ровно 50% от чистой прибыли.

Таким образом, за второе полугодие компания заработала еще около 29₽, которые могут выплатить в середине 2024 года. Если их утвердят, то суммарные дивиденды за 2023 год составят рекордные 60₽. Это около 10% к текущей цене акции.

Перспективы и риски.

У компании есть стратегия до 2030 года, цель которой достичь добычи углеводородов 330 млн тонн в нефтяном эквиваленте. Т.е. рост на 20% к текущим показателям.

Этот рост должен быть достигнут за счет развития газовых месторождений и проекта «Восток Ойл» в Красноярском крае. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

Последнее время всё чаще обсуждаются вопросы разрешения Роснефти экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Текущие риски:

Возможное падение цен на нефть. Мировые цены на нефть сейчас на относительно высоких отметках, но нельзя исключать их падение, например, из-за развивающейся рецессии в мировой экономике.

Также укрепление рубля снижает цены на нефть в рублях.

Усиление санкций. В целом российские нефтяники во многом адаптировались к существующим ограничениям. Но нельзя исключать, что запад будет туже затягивать санкционные гайки.

Рост налогов. Из-за специальной военной операции, дефицит бюджета достаточно высокий, поэтому не исключены налоговые ужесточения.

Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

Мультипликаторы.

Капитализация компании около 6 трлн, это второй результат среди публичных компаний России, вслед за Сбербанком. По мультипликаторам Роснефть оценена недорого:

Текущая цена акции = 577 ₽;

EV/EBITDA = 2,9

P/E = 4,8; P/S = 0,7; P/B = 0,7

Рентаб. EBITDA 33%; ROE = 15%; ROA = 7%

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ, 40,4% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Добыча нефти снижается из-за соглашений в рамках ОПЕК+. Зато на четверть взлетела добыча газа благодаря запуску новых проектов.

Текущие цены на нефть в целом остаются на высоких отметках. Хотя цены в рублях снизились на четверть в течение четвертого квартала.

Финансовые результаты за 2023 год рекордные, но четвертый квартал самый слабый в году.

Долговая нагрузка средняя.

Свободный денежный поток высокий.

Роснефть стабильно платит дивиденды. Вклад второго полугодия 5%.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

По мультипликаторам компания оценивается недорого. Справедливая цена акций на текущий момент 600₽.

Мои сделки.

Последняя моя сделка по Роснефти принесла 120%, не считая полученных дивидендов. Я продал акции Роснефти осенью в рамках балансировки портфеля, т.к. доля нефтегаза была очень высокой, а также из-за возросших налоговых рисков. Но в случае коррекций, возможно, снова куплю.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба