11 марта 2024 goldenfront.ru Такер Джеффри

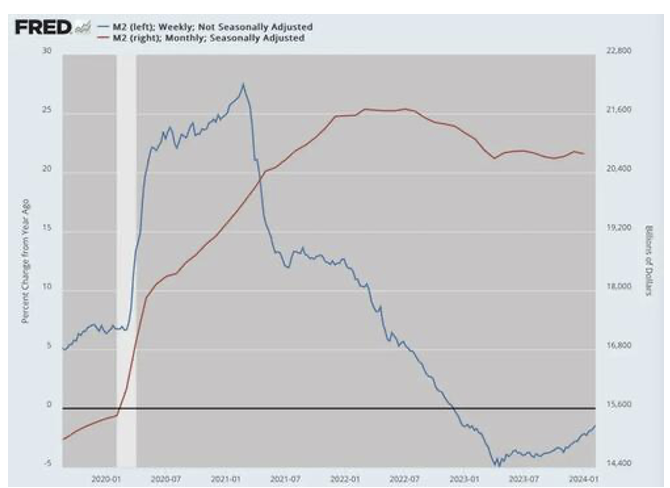

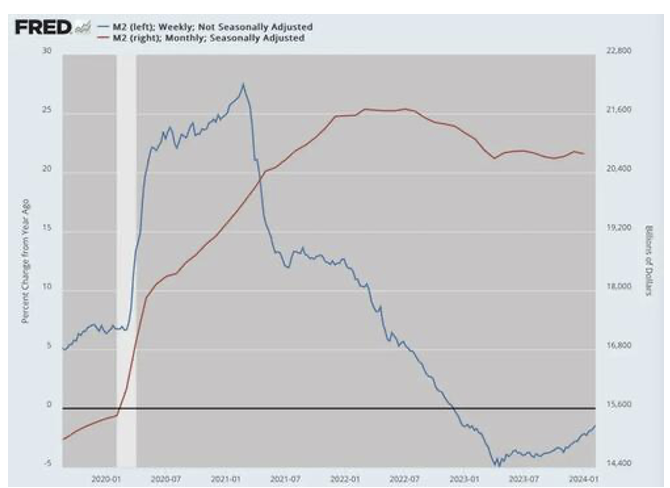

Каким-то чудом – просто напечатав $5.4 трлн, которые затем проявились в устойчивой инфляции – Соединенным Штатам до сих пор удалось избежать финансового кризиса. Это единственный сектор, который истеблишменту до сих пор удавалось защитить от катастрофы.

Как долго мы сможем избежать последствий?

Внимательно наблюдая за экономической ситуацией с гигантским финансовым плечом, можно было с большой вероятностью предположить, что все начнется с краха коммерческой недвижимости в крупных городах. Нью-Йорк – это самая настоящая горячая точка и ранний индикатор ситуации.

А ситуация выглядит следующим образом.

После длительного бума недвижимости в городах, когда люди ездили на работу на большие расстояния, а политика нулевых процентных ставок массово субсидировала корпоративное финансовое плечо, и бездумный найм сотрудников, внезапные карантинные меры четырехлетней давности изменили все.

Внезапно огромная доля профессионального управленческого класса была вынуждена работать из дома. И это привело не только к внезапному дефициту бытовой туалетной бумаги. Эта ситуация ознакомила корпоративную Америку с новым способом управления персоналом. Даже спустя столько времени ежедневные поездки на работу не вернулись в полную силу.

Глядя на ситуацию со стороны, может показаться, что очевидным ответом было бы переоборудование огромных офисных небоскребов в многоквартирные дома, которых сейчас катастрофически не хватает. Но это оказывается не так-то просто. Офисные помещения устроены так, как устроены, и не могут просто стать квартирами. На самом деле выбор был только один: либо вернутьперсонал на постоянную работу, либо сократить количество арендуемых площадей.

Такие коммерческие договоры аренды обычно заключаются на срок от 5 до 10 лет. Два года назад для многих из них начали тикать часики. Многие из них подошли к концу в прошлом году, а другие — в этом. Компании смотрят на свои огромные офисные помещения и понимают, что они могут сократить их площадь вдвое или более. Гибридный график работы просто не требовал многоэтажных офисов, которые были у них раньше.

В результате у нас есть сокращение расходов, ведущее к уменьшению потоков доходов держателей ипотечных кредитов и, следовательно, к сокращению средств для обслуживания гигантских кредитов на крупную недвижимость, принадлежащую крупным финансовым компаниям.

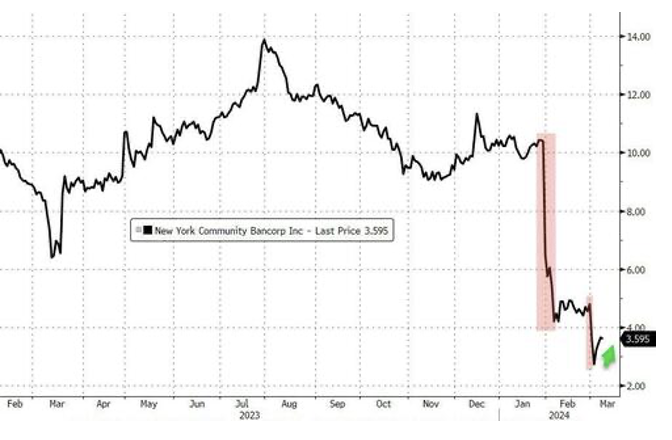

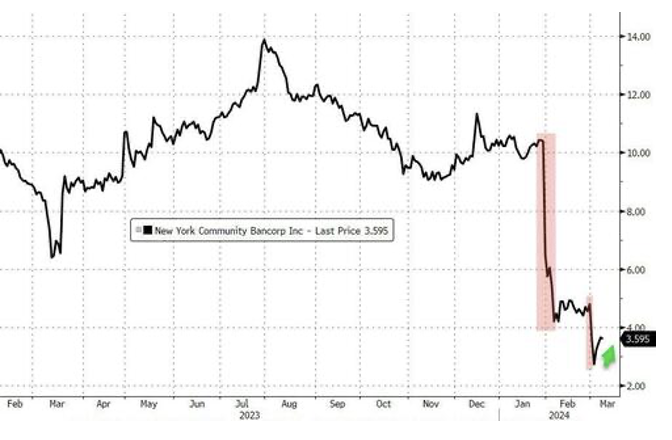

New York Community Bancorp - крупный игрок на рынке Нью-Йорка. В прошлом году этот банк заговорил о том, что его залоги больше не соответствуют плановым показателям и что нас ждут тяжелые времена. Его акции начали падать. По мере того как отчетность становилась все хуже, заказов на продажу становилось все больше.

С максимума в почти $14 акции рухнули, упав даже ниже $2. Именно тогда в банковском сообществе началась паника. Его генеральный директор был уволен и заменен. Затем несколько крупных кредиторов выделили $1 млрд на санационный пакет. Акции немного восстановились.

Акции New York Community Ban corp

Стоит отметить источник средств: бывший министр финансов Стивен Мнучин (Steven Mnuchin). В проекте участвуют Liberty Strategic Capital Мнучина, Hudson Bay Capital и Reverence Capital Partners, включая Citadel. Новым генеральным директором является стал бывший Контролер денежного обращения.

Другими словами, это помощь глубокого государства, отчаянная попытка остановить заражение. Ситуация очень серьезная. И хотя такие меры действительно получили множество заголовков, поэтически говоря, это облако своим размером вероятно не больше человеческой руки.

«Moody’s Investors Service и Fitch Ratings понизили кредитные рейтинги New York Community Bancorp до уровня ниже инвестиционного», — пишет Wall Street Journal.

Все меры финансовой помощи в мире не решат основную проблему. Проблема коммерческой недвижимости в крупных городах, особенно в Бостоне, Нью-Йорке и Чикаго, не исчезает. В этом году все станет еще хуже, что еще больше ослабит крупнейших кредиторов. Что спровоцирует усиление централизации и программ санации. ФРС и Министерство финансов США будут внимательно следить за ситуацией.

Смогут ли они сдержать эту лавину? Маловероятно, точно не в долгосрочной перспективе. Финансовый кризис приближается. Они лишь откладывают неизбежное.

Если вы задаетесь вопросом, почему ФРС продолжает говорить о снижении ставок – несмотря на то, что инфляция не находится под контролем ни по одному историческому показателю, – вот почему. Это средство, с помощью которого ФРС заверяет рынки, что она готова запустить печатный станок в любой момент. Они не дадут системе развалиться.

Что это значит для тебя? Ну, во-первых, это означает, что инфляция никуда не денется, она будет чуть менее заметной совсем недолго. В 2025 и 2025 гг ситуация может значительно ухудшиться. Мы можем столкнуться с повторением 1970-х годов с тремя отчетливыми инфляционными волнами. Мы возможно прошли первый этап и дожидаемся только второго и третьего.

Опытные инвесторы это поняли, поэтому золото и биткойны достигли новых максимумов. Это единственное настоящее убежище в такой обстановке. Независимо от того, кто будет избран президентом, это станет огромной проблемой на следующий срок. И вполне возможно станет центральной проблемой. Когда это произойдет, пожалуйста, помните о корнях проблемы, которые связаны не только с карантином, но и с реакцией на кризис 2008 года и даже раньше, с голубиной политикой после 2001 года.

На данный момент мы еще живем в столетии инфляционных финансов. Как все это может не закончиться финансовым кризисом? Единственный вопрос заключается в том, по какому пути он пойдет. Мы сейчас видим только его начало.

Как долго мы сможем избежать последствий?

Внимательно наблюдая за экономической ситуацией с гигантским финансовым плечом, можно было с большой вероятностью предположить, что все начнется с краха коммерческой недвижимости в крупных городах. Нью-Йорк – это самая настоящая горячая точка и ранний индикатор ситуации.

А ситуация выглядит следующим образом.

После длительного бума недвижимости в городах, когда люди ездили на работу на большие расстояния, а политика нулевых процентных ставок массово субсидировала корпоративное финансовое плечо, и бездумный найм сотрудников, внезапные карантинные меры четырехлетней давности изменили все.

Внезапно огромная доля профессионального управленческого класса была вынуждена работать из дома. И это привело не только к внезапному дефициту бытовой туалетной бумаги. Эта ситуация ознакомила корпоративную Америку с новым способом управления персоналом. Даже спустя столько времени ежедневные поездки на работу не вернулись в полную силу.

Глядя на ситуацию со стороны, может показаться, что очевидным ответом было бы переоборудование огромных офисных небоскребов в многоквартирные дома, которых сейчас катастрофически не хватает. Но это оказывается не так-то просто. Офисные помещения устроены так, как устроены, и не могут просто стать квартирами. На самом деле выбор был только один: либо вернутьперсонал на постоянную работу, либо сократить количество арендуемых площадей.

Такие коммерческие договоры аренды обычно заключаются на срок от 5 до 10 лет. Два года назад для многих из них начали тикать часики. Многие из них подошли к концу в прошлом году, а другие — в этом. Компании смотрят на свои огромные офисные помещения и понимают, что они могут сократить их площадь вдвое или более. Гибридный график работы просто не требовал многоэтажных офисов, которые были у них раньше.

В результате у нас есть сокращение расходов, ведущее к уменьшению потоков доходов держателей ипотечных кредитов и, следовательно, к сокращению средств для обслуживания гигантских кредитов на крупную недвижимость, принадлежащую крупным финансовым компаниям.

New York Community Bancorp - крупный игрок на рынке Нью-Йорка. В прошлом году этот банк заговорил о том, что его залоги больше не соответствуют плановым показателям и что нас ждут тяжелые времена. Его акции начали падать. По мере того как отчетность становилась все хуже, заказов на продажу становилось все больше.

С максимума в почти $14 акции рухнули, упав даже ниже $2. Именно тогда в банковском сообществе началась паника. Его генеральный директор был уволен и заменен. Затем несколько крупных кредиторов выделили $1 млрд на санационный пакет. Акции немного восстановились.

Акции New York Community Ban corp

Стоит отметить источник средств: бывший министр финансов Стивен Мнучин (Steven Mnuchin). В проекте участвуют Liberty Strategic Capital Мнучина, Hudson Bay Capital и Reverence Capital Partners, включая Citadel. Новым генеральным директором является стал бывший Контролер денежного обращения.

Другими словами, это помощь глубокого государства, отчаянная попытка остановить заражение. Ситуация очень серьезная. И хотя такие меры действительно получили множество заголовков, поэтически говоря, это облако своим размером вероятно не больше человеческой руки.

«Moody’s Investors Service и Fitch Ratings понизили кредитные рейтинги New York Community Bancorp до уровня ниже инвестиционного», — пишет Wall Street Journal.

Все меры финансовой помощи в мире не решат основную проблему. Проблема коммерческой недвижимости в крупных городах, особенно в Бостоне, Нью-Йорке и Чикаго, не исчезает. В этом году все станет еще хуже, что еще больше ослабит крупнейших кредиторов. Что спровоцирует усиление централизации и программ санации. ФРС и Министерство финансов США будут внимательно следить за ситуацией.

Смогут ли они сдержать эту лавину? Маловероятно, точно не в долгосрочной перспективе. Финансовый кризис приближается. Они лишь откладывают неизбежное.

Если вы задаетесь вопросом, почему ФРС продолжает говорить о снижении ставок – несмотря на то, что инфляция не находится под контролем ни по одному историческому показателю, – вот почему. Это средство, с помощью которого ФРС заверяет рынки, что она готова запустить печатный станок в любой момент. Они не дадут системе развалиться.

Что это значит для тебя? Ну, во-первых, это означает, что инфляция никуда не денется, она будет чуть менее заметной совсем недолго. В 2025 и 2025 гг ситуация может значительно ухудшиться. Мы можем столкнуться с повторением 1970-х годов с тремя отчетливыми инфляционными волнами. Мы возможно прошли первый этап и дожидаемся только второго и третьего.

Опытные инвесторы это поняли, поэтому золото и биткойны достигли новых максимумов. Это единственное настоящее убежище в такой обстановке. Независимо от того, кто будет избран президентом, это станет огромной проблемой на следующий срок. И вполне возможно станет центральной проблемой. Когда это произойдет, пожалуйста, помните о корнях проблемы, которые связаны не только с карантином, но и с реакцией на кризис 2008 года и даже раньше, с голубиной политикой после 2001 года.

На данный момент мы еще живем в столетии инфляционных финансов. Как все это может не закончиться финансовым кризисом? Единственный вопрос заключается в том, по какому пути он пойдет. Мы сейчас видим только его начало.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба