13 марта 2024 | МТС Борода Инвестора

Обсуждать финансовые показатели компании не имеет смысла. С 2018 года компания находится в глубокой стагнации. Достаточно сказать, что за 6 лет OIBDA практически не изменилась, зато чистый долг прибавил более 200 млрд рублей, что примерно сопоставимо с дивидендами, выплаченными за этот период (если вычесть всякие разовые доплаты за продажу активов вроде Украины, Армении или вышек). Картина уже сама по себе угнетающая!!! Популярная дивидендная фишка на самом деле много лет подряд платит дивиденды в долг и такие большие расходы себе позволить не может!!! Впрочем, вряд ли кого-то заинтересует здравый смысл на текущем рынке))

Но давайте попробуем представить картину по другому. Если весь операционный денежный поток уходил на дивиденды, то прирост долга был потрачен на развитие компании и создание новых сервисов. Это логичный шаг, так как телеком рынку уже некуда расти и сервисы компании могут расширяться исключительно за счет создания синергии с другими услугами.

Если смотреть в лоб, то МТС удалось добиться успехов в создании экосистемы. Вот сервисы, о которых компания пишет в презентации:

— МТС банк неплохо растет и генерирует чистую прибыль (впрочем, как и вся отрасль);

— МТС — линк — система для бизнес коммуникаций (аналог Зум?);

— сервисы безопасности (пишут про 5 тыс отраженных DDoS атак. Мне кажется, или это мизер?);

— рост экосистемных клиентов на 12% (до 15 млн человек) это очень слабо. Сравните с Яндексом. Но все таки это рост;

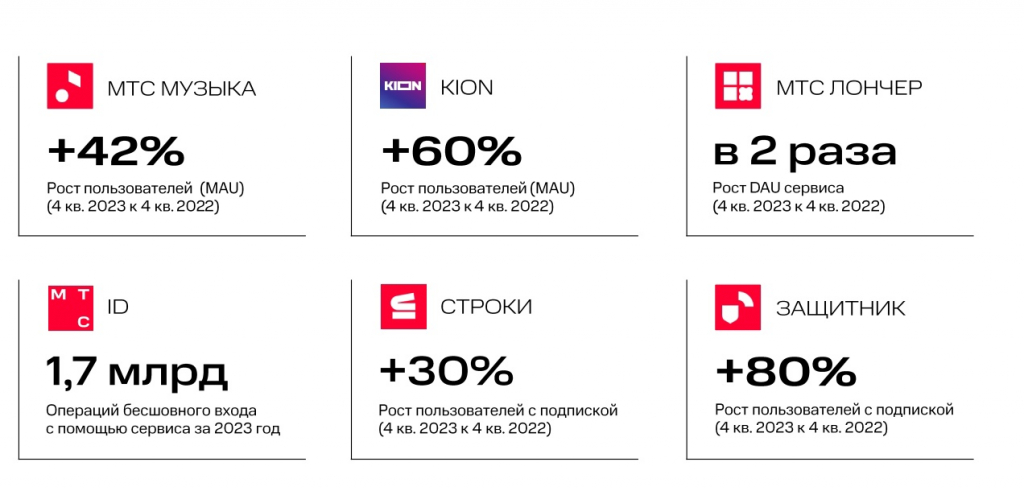

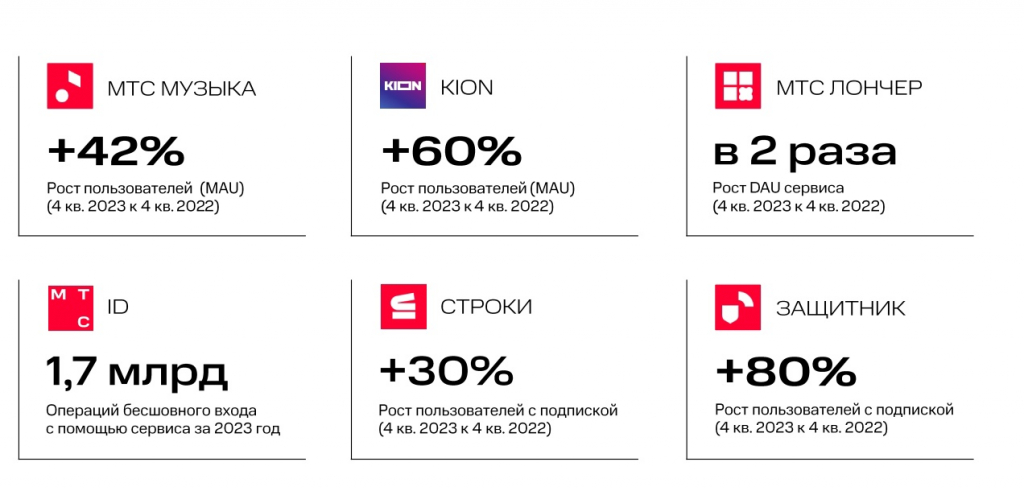

— КИОН (говорят +60% год\году). Но конкуренция тут дикая. Хотя от всех этих кинотеатров есть польза — российское кино восстало из пепла и стало появляться достаточно много качественных фильмов и сериалов.

— МТС Музыка (+42%);

— Строки, Лончер, Защитник (опять?);

— сервис самокатов — Urent. Говорят №1 в России по локациям и количеству самокатов. То есть должен стоить 30 млрд, как Вуш??

— МТС трэвел — сервис аренды отелей (мне кажется в России таких сервисов с десяток и выиграть конкуренцию просто нереально);

— Adtech (цифровой маркетинг и реклама);

Экосистема у МТС действительно большая и, если верить презентации, неплохо растет. Вот только есть проблема. Даже две проблемы:

— во-первых, в структуре выручки все эти сервисы все еще дают мизер. К тому же они пока убыточны на операционном уровне.

— во-вторых, почти везде есть прямые аналоги — конкуренты. Причем кое-где аналогов чуть ли не с десяток, а развивают их гиганты вроде Яндекса и Сбера.

Несложно предположить, что для победы в конкурентной борьбе, необходимы ресурсы. Нужно очень много ресурсов (денег), которые будут вложены в захват рынка и установление моно\дуо\триополии!!! И только после этого придет отдача в виде роста прибыли. Все те же конкуренты — Яндекс и Сбер (и даже Ростелеком) — не жалеют денег на инвестиции. А у МТС денег нет, так все уходит на огромные дивиденды.

Вот и получается, нездоровая дивидендная плодовитость подрывает долгосрочные фундаментальные основы бизнеса.

Кстати, про основы и долг. Ставка по нему быстро растет и уже приблизилась к 11% (рост на 40% с начала прошлого года)! На долг в 550 млрд это уже почти 60 млрд процентов или половина всей годовой операционной прибыли!!! И долг продолжит дорожать вслед за ставкой.

Я вижу для МТС только два варианта, и оба они ведут к падению дивидендов. Первый. Компания продолжает самоубийственную политику выкачивания всех соков, проигрывает конкурентную борьбу, теряет долю рынка, ее доходы падают и дивиденды сокращаются органически. Второй. Менеджмент понимает масштаб задач, временно отказывается от дивидендов, а освободившийся капитал инвестирует в развитие экосистемы. Если инвестиции будут удачными (этого никто не гарантирует, так как конкуренты уже на три головы впереди), доходы компании растут и в будущем она сможет платить гораздо больше.

Какой из сценариев выбрали бы вы, будучи акционером?

Но давайте попробуем представить картину по другому. Если весь операционный денежный поток уходил на дивиденды, то прирост долга был потрачен на развитие компании и создание новых сервисов. Это логичный шаг, так как телеком рынку уже некуда расти и сервисы компании могут расширяться исключительно за счет создания синергии с другими услугами.

Если смотреть в лоб, то МТС удалось добиться успехов в создании экосистемы. Вот сервисы, о которых компания пишет в презентации:

— МТС банк неплохо растет и генерирует чистую прибыль (впрочем, как и вся отрасль);

— МТС — линк — система для бизнес коммуникаций (аналог Зум?);

— сервисы безопасности (пишут про 5 тыс отраженных DDoS атак. Мне кажется, или это мизер?);

— рост экосистемных клиентов на 12% (до 15 млн человек) это очень слабо. Сравните с Яндексом. Но все таки это рост;

— КИОН (говорят +60% год\году). Но конкуренция тут дикая. Хотя от всех этих кинотеатров есть польза — российское кино восстало из пепла и стало появляться достаточно много качественных фильмов и сериалов.

— МТС Музыка (+42%);

— Строки, Лончер, Защитник (опять?);

— сервис самокатов — Urent. Говорят №1 в России по локациям и количеству самокатов. То есть должен стоить 30 млрд, как Вуш??

— МТС трэвел — сервис аренды отелей (мне кажется в России таких сервисов с десяток и выиграть конкуренцию просто нереально);

— Adtech (цифровой маркетинг и реклама);

Экосистема у МТС действительно большая и, если верить презентации, неплохо растет. Вот только есть проблема. Даже две проблемы:

— во-первых, в структуре выручки все эти сервисы все еще дают мизер. К тому же они пока убыточны на операционном уровне.

— во-вторых, почти везде есть прямые аналоги — конкуренты. Причем кое-где аналогов чуть ли не с десяток, а развивают их гиганты вроде Яндекса и Сбера.

Несложно предположить, что для победы в конкурентной борьбе, необходимы ресурсы. Нужно очень много ресурсов (денег), которые будут вложены в захват рынка и установление моно\дуо\триополии!!! И только после этого придет отдача в виде роста прибыли. Все те же конкуренты — Яндекс и Сбер (и даже Ростелеком) — не жалеют денег на инвестиции. А у МТС денег нет, так все уходит на огромные дивиденды.

Вот и получается, нездоровая дивидендная плодовитость подрывает долгосрочные фундаментальные основы бизнеса.

Кстати, про основы и долг. Ставка по нему быстро растет и уже приблизилась к 11% (рост на 40% с начала прошлого года)! На долг в 550 млрд это уже почти 60 млрд процентов или половина всей годовой операционной прибыли!!! И долг продолжит дорожать вслед за ставкой.

Я вижу для МТС только два варианта, и оба они ведут к падению дивидендов. Первый. Компания продолжает самоубийственную политику выкачивания всех соков, проигрывает конкурентную борьбу, теряет долю рынка, ее доходы падают и дивиденды сокращаются органически. Второй. Менеджмент понимает масштаб задач, временно отказывается от дивидендов, а освободившийся капитал инвестирует в развитие экосистемы. Если инвестиции будут удачными (этого никто не гарантирует, так как конкуренты уже на три головы впереди), доходы компании растут и в будущем она сможет платить гораздо больше.

Какой из сценариев выбрали бы вы, будучи акционером?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба