Цена размещения: 835-875 р/акция

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

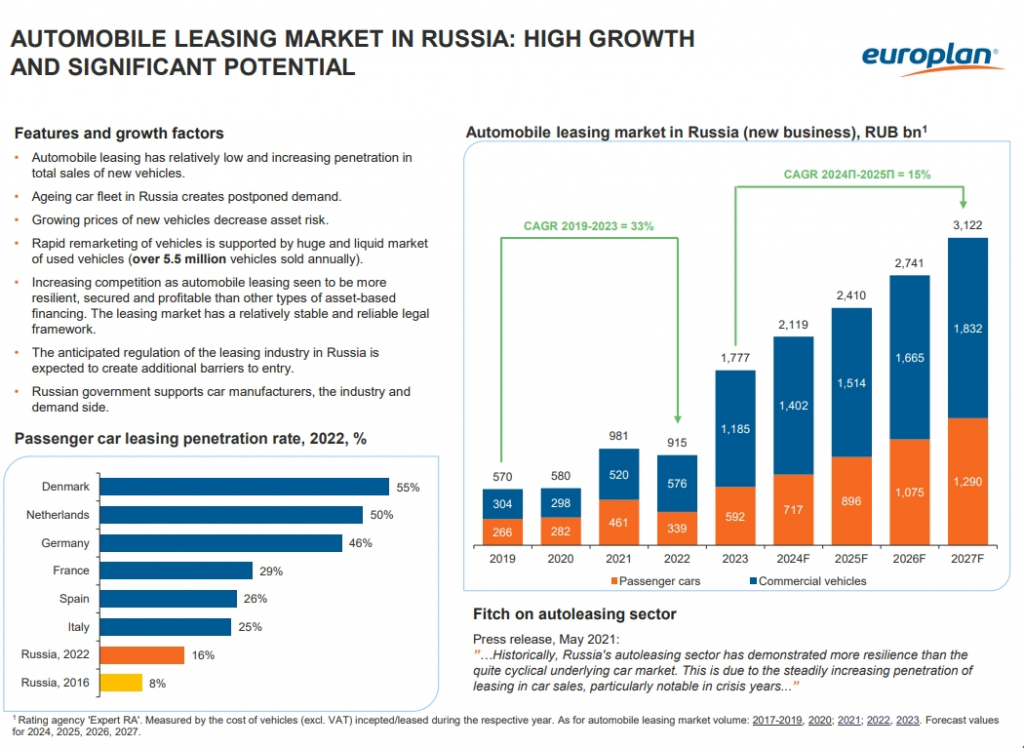

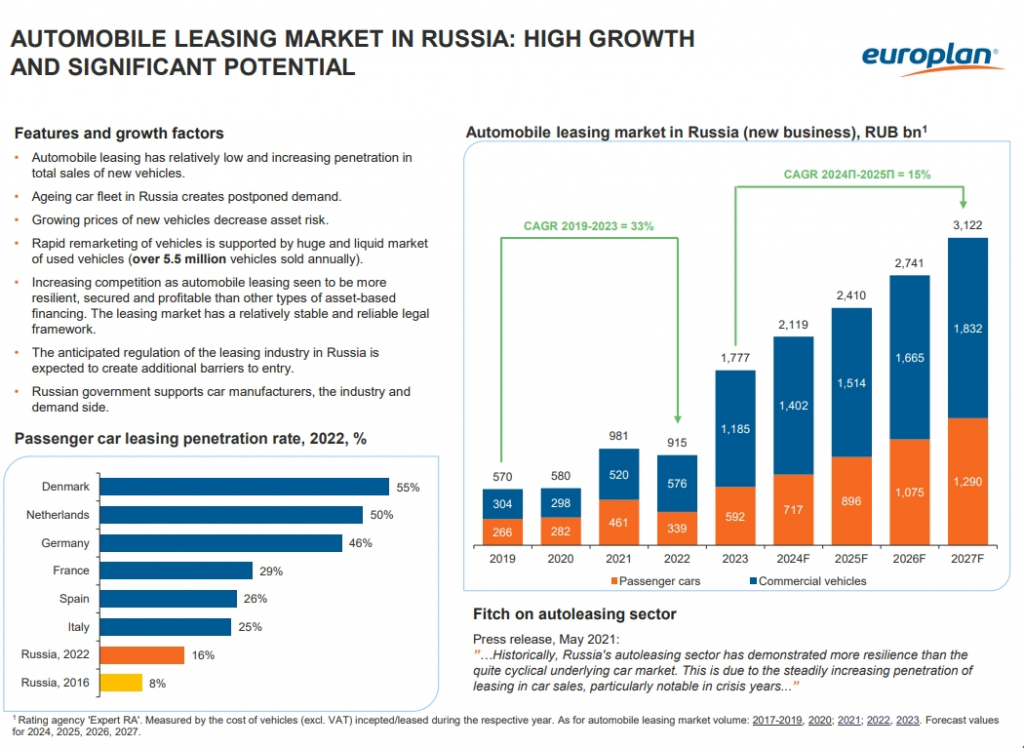

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

✅ Рынок лизинга продолжит расти (по многим параметрам еще есть куда). Однако, ожидается сильное замедление (CAGR 15% 2023-2027). Поскольку сильного роста рентабельности ждать не стоит, то и прибыль будет расти примерно такими же темпами. Т.е. fwd p/e 2027 около 4 и fwd дивиденды 2027 около 12,5%.

✅ Компания с 2019 по 2023 годы крайне удачно привлекла 47 млрд р выпусками облигаций (ставки купонов по ним сейчас от 7,1% до 10,5%) и риски изменения ставок по кредитам с плавающей ставкой компания хеджирует, это огромный плюс.

❌ Пожалуй единственный существенный минус — это высокая конкуренция в секторе. При этом, ключевые конкуренты — это крупные банки, развивающие лизинговое направление (ГПБ, Альфа, ВТБ и Сбер входят в пятерку крупнейших участников рынка).

Вывод:

Стабильная компания, которая показывала отличные темпы роста бизнеса вместе с рынком ранее. Если темпы роста рынка и бизнеса замедлятся до 15% в год, а дивидендная политика будет соблюдаться, то текущая оценка на IPO выглядит вполне справедливой по всем параметрам. Лично я для себя участвовать особого смысла не вижу. Учитывая довольно большой объем размещения в номинале (>13 млрд р), сомневаюсь, что здесь будет ажиотаж и лютая переподписка (как у Астры или Диасофта).

P.S. Что касается материнской компании ЭсЭфАй (SFI), то это IPO безусловно позитивно, но оно заложено в цену её акций уже 2 раза.

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

✅ Рынок лизинга продолжит расти (по многим параметрам еще есть куда). Однако, ожидается сильное замедление (CAGR 15% 2023-2027). Поскольку сильного роста рентабельности ждать не стоит, то и прибыль будет расти примерно такими же темпами. Т.е. fwd p/e 2027 около 4 и fwd дивиденды 2027 около 12,5%.

✅ Компания с 2019 по 2023 годы крайне удачно привлекла 47 млрд р выпусками облигаций (ставки купонов по ним сейчас от 7,1% до 10,5%) и риски изменения ставок по кредитам с плавающей ставкой компания хеджирует, это огромный плюс.

❌ Пожалуй единственный существенный минус — это высокая конкуренция в секторе. При этом, ключевые конкуренты — это крупные банки, развивающие лизинговое направление (ГПБ, Альфа, ВТБ и Сбер входят в пятерку крупнейших участников рынка).

Вывод:

Стабильная компания, которая показывала отличные темпы роста бизнеса вместе с рынком ранее. Если темпы роста рынка и бизнеса замедлятся до 15% в год, а дивидендная политика будет соблюдаться, то текущая оценка на IPO выглядит вполне справедливой по всем параметрам. Лично я для себя участвовать особого смысла не вижу. Учитывая довольно большой объем размещения в номинале (>13 млрд р), сомневаюсь, что здесь будет ажиотаж и лютая переподписка (как у Астры или Диасофта).

P.S. Что касается материнской компании ЭсЭфАй (SFI), то это IPO безусловно позитивно, но оно заложено в цену её акций уже 2 раза.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба