Недавний отчет Xiaomi оказался в целом лучше ожиданий. Компания отразила самую высокую рентабельность в секторе и готовность выходить на рынок электромобилей. Однако финансовые результаты в ближайшие два года обещают быть хуже текущих, а стратегия компании предполагает планомерный рост с достижением глобальных целей в течении 10–15 лет. Рынок полностью осознает это и оценивает компанию по ее справедливой стоимости. В связи с этим мы не видим значимых среднесрочных драйверов роста для котировок акций Xiaomi

Мы подтверждаем рейтинг «Держать» для акций Xiaomi и поднимаем целевую цену с HKD12,30 до HKD 14,07 на горизонте 12 мес. Потенциал снижения равен 4,7%.

При оценке стоимости акций Xiaomi мы опирались на прогнозные мультипликаторы P/E, EV/EBITDA, EV/S и P/S компаний-аналогов и исторические значения этих мультипликаторов для Xiaomi.

Xiaomi - китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники.

Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае рыночная доля Xiaomi составляет 13,1%.

В материковом Китае Xiaomi продолжает реализовывать стратегию премиумизации. Доля премиальных смартфонов в общем объеме продаж в 2023 году достигла 20%. Средняя цена реализации смартфонов в материковом Китае выросла за указанный квартал на 19% г/г, тогда как на глобальном рынке она не изменилась по сравнению с 2022 годом.

Сегмент умных устройств и бытовой техники чувствует себя хорошо. В 2023 году доходы от продаж крупной бытовой техники показали прирост на 40% г/г, а доходы от продаж планшетов — на 50% г/г.

В 2024 году правительственные меры стимулирования внутреннего спроса должны оказать дополнительное положительное влияние на продажи бытовой техники и электроники Xiaomi.

Xiaomi запускает собственный электрокар, старт продаж запланирован на конец марта, а его цена сможет конкурировать с другими китайскими электрокарами премиум-сегмента и будет существенно дешевле премиум-электромобилей от Tesla.

Отчет Xiaomi за 4Q 2023 оказался во многом лучше ожиданий. Совокупная выручка показала рост на 11% г/г и составила 73,2 млрд юаней, тогда как аналитики ждали роста в среднем на 3% г/г, до 68,6 млрд юаней. Отмечаем улучшение динамики доходов по сравнению с 4Q 2022, когда снижение выручки составляло 30% г/г. Видимые улучшения присутствуют во всех трех операционных сегментах.

Рентабельность в 2023 году оказалась рекордной. Операционная прибыль составила 20 млрд юаней (рост в 7 раз) благодаря росту операционной рентабельности до 12,7% (+11 п. п.). Чистая прибыль также выросла в 7 раз, до 17,5 млрд юаней, при росте чистой рентабельности до 21,8% (+18,7 п. п.).

Ключевыми рисками для бизнеса Xiaomi являются: слабость глобального рынка смартфонов, высокие процентные ставки в мире, геополитические риски ввиду технологического противостояния КНР и США.

Описание эмитента и факторы привлекательности

Xiaomi - китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники. Умные устройства Xiaomi поддерживают технологию IoT и подключаются к платформе AIoT собственной разработки, имеют выход в интернет, могут обмениваться данными по Wi-Fi и управляться со смартфона. Xiaomi — передовая компания в плане инновационных разработок, за ней числятся более 33 тыс. патентов в сферах 5G, микроэлектроники, видео и аудио, искусственного интеллекта. Xiaomi выпускает собственных бионических роботов, а в 2024 году анонсировала выпуск собственного электромобиля. Компания основана в 2010 году, с 2018 года ее акции котируются на Гонконгской фондовой бирже.

Сегмент смартфонов

Xiaomi на протяжении трех лет входит в тройку лидеров на мировом рынке смартфонов, по состоянию на 4Q 2023 доля компании составляет 12,8%. В материковом Китае рыночная доля Xiaomi равна 13,1%, в Индии — 16,9%, в Европе — 20,7%, на Ближнем Востоке — 17,1%, в Юго-Восточной Азии — 14,1%, в Латинской Америке — 16,0%.

Мировые поставки смартфонов в 2023 году снизились на 4,3% г/г, при этом динамика поставок самой Xiaomiза весь период оказалась около рыночной (-4,3% г/г, до 146,1 млн устройств) и лучше некоторых конкурентов, таких как Samsung (-12,6% г/г) и OPPO (-11,2% г/г). Единственные конкуренты, которые показали лучшую динамику за год — Apple (-1,3% г/г) и Transsion (+26,6% г/г). Квартальная выручка в сегменте смартфонов в 4Q 2023 выросла на 20% г/г, до 44,2 млрд юаней, по сравнению с 4Q 2022 заметны улучшения. Однако годовая выручка сегмента все еще находится в нисходящем тренде с 2021 года (-6% г/г, до157,5 млрд юаней).

Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае Xiaomiпродолжает реализовывать стратегию премиумизации, другими словами, активно развивает премиум-сегмент (смартфоны стоимостью свыше 3 тыс. юаней). Это позволяет компании привлекать новых клиентов и увеличивать среднюю цену реализации смартфонов, что является залогом роста выручки. Если в 2020 году доля премиальных смартфонов в общем объеме поставок составляла 7%, в 2021 году — 13%, в 2022 году — 17%, то в 2023 году она достигла 20%. В 2023 году доля Xiaomi на внутреннем рынке премиум-смартфонов стоимостью 4–6 тыс. юаней составила 16,9% по сравнению с 7,6% годом ранее. Почти половина премиальных моделей смартфонов продается в фирменных розничных магазинах, поэтому компания продолжает расширять свою розничную сеть. Доля Xiaomi на рынке офлайн-магазинов выросла до 8,4% с 6,7% в 2022 году. Торговый оборот фирменных магазинов вырос в 2023 году на 16% г/г. Средняя цена реализации смартфонов в материковом Китае выросла за прошедший квартал на 19% г/г, тогда как на глобальном рынке она осталась на уровне аналогичного квартала прошлого года.

У Xiaomi самая высокая лояльность к бренду среди производителей смартфонов на базе операционной системы Android— 50% пользователей Xiaomiпри смене смартфона выбирают тот же бренд. Уровень лояльности выше только у Apple.

Сегмент умных устройств и бытовой техники

Квартальная выручка сегмента в 4Q 2023 сократилась на 5% г/г, до 20,3 млрд юаней, однако за весь 2023 год выручка не изменилась. Доходы от продаж крупной бытовой техники показали прирост на 40% г/г, доходы от продаж планшетов — на 50% г/г (рекорд за долгое время), а доходы от продаж телевизоров расширились на 30% г/г. Xiaomi стабильно находится на втором месте в списке лидеров на рынке носимых устройств как в Китае, так и во всем мире.

Мы считаем, что в 2024 году меры китайского правительства по стимулированию внутреннего спроса, призванные повысить потребительскую активность населения, должны оказать дополнительное позитивное влияние на продажи бытовой техники и электроники Xiaomi, поскольку эти категории товаров входят в число тех, при покупке которых население может рассчитывать на поддержку государства.

Бренд бытовой техники и электроники Xiaomi сохраняет высокую популярность и репутацию в материковом Китае. Компания по-прежнему удерживает лидерство по поставкам телевизоров Smart TV и беспроводных наушников, занимает второе место по поставкам фитнес-браслетов и третье место по поставкам планшетов.

Платформа искусственного интеллекта вещей (AIoT) от Xiaomi продолжает активно расширяться. На конец июня 2023 года количество подключенных к платформе умных устройств (за исключением смартфонов, планшетов и ноутбуков) достигло рекордных 700 млн (+19% г/г).

Сегмент интернет-сервисов

В 2023 году годовая выручка сегмента оказалась рекордной, увеличившись на 6% г/г, до 30,1 млрд юаней. Рекордными стали и рекламные доходы (+40% г/г, до 30 млрд юаней) за счет восстановления рынка рекламы в целом. Игровая выручка подбирается к своим рекордным значениям с ростом на 50% г/г, до 4 млрд юаней. Немаловажно, что сервисы Xiaomi популярны и за пределами Китая — в 2023 году международная выручка от интернет-сервисов увеличилась на 80% г/г, до рекордных 10 млрд юаней, на ее долю приходится 30% совокупной выручки данного сегмента. Xiaomi намерена и дальше увеличивать свое присутствие на глобальном рынке.

Число ежемесячно активных пользователей (MAU) экосистемы сервисов MIUI от Xiaomi на конец июня 2023 года составляло 610 млн (+10% г/г), а в материковом Китае аудитория равнялась 152 млн (+8% г/г). Во 2Q 2023 количество MAU SmartTV от Xiaomi достигло 62 млн.

Xiaomi на пороге запуска нового сегмента электромобилей. В этом месяце компания презентовала свой первый электромобиль премиум-сегмента Xiaomi SU7, цена которого будет менее 500 тыс. юаней, что почти на треть ниже Tesla ModelS (698,9 тыс. юаней) и сопоставимо с электромобилями премиум-сегмента от других производителей. Эксперты отмечают, что характеристики SU7 не уступают аналогам при относительно невысокой цене, что повышает шансы новой разработки на успех. Глобальная цель Xiaomi — войти в топ-5 автопроизводителей Китая на горизонте 15–20 лет.

Приверженность инновациям

Инвестиции в новые передовые технологии являются для Xiaomi одной из главных ценностей. Компания планомерно наращивает инвестиции в R&D, соблюдая при этом баланс между всеми статьями расходов. За период 2017–2023 гг. среднегодовые темпы роста затрат на R&D составили 35%, а их величина достигла 19,1 млрд юаней в прошлом году. Более половины всех сотрудников Xiaomi заняты в сфере R&D. По итогам 2024 года компания планирует потратить на R&D около 25 млрд юаней (+30%), а в течение 2024–2026 гг. — до 65 млрд юаней.

Xiaomi с 2016 году инвестирует в сферу ИИ. В прошлом году компания представила свою большую языковую модель — пусть она и уступает более продвинутым LLM, но Xiaomi специально сосредоточилась на относительно «легких» LLM (модель Xiaomi содержит всего 6 млрд параметров), чтобы можно было разворачивать их на мобильных устройствах. Пользователи уже могут протестировать новый ИИ-функционал интеллектуального голосового помощника AI Assistant.

Xiaomi также может похвастаться достижениями в сфере робототехники. В августе 2023 года компания представила CyberDog2 — четвероногого робота следующего поколения, в которого встроен модуль принятия решений на базе ИИ. CyberDog2 работает на платформе Nvidia Jetson Xavier NX, которая является своего рода суперкомпьютером для периферийных устройств. CyberDog2 имеет программное обеспечение с открытым исходным кодом, и Xiaomi привлекает сторонних разработчиков для усовершенствования своего робота.

Финансовые показатели и прогнозы

Отчет Xiaomi за 4Q 2023 оказался во многом лучше ожиданий. Совокупная выручка показала рост на 11% г/г и составила 73,2 млрд юаней, тогда как аналитики в среднем ждали роста на 3% г/г, до 68,6 млрд юаней. Отмечаем улучшение динамики доходов по сравнению с 4Q 2022, когда снижение выручки составляло 30% г/г. Видимые улучшения присутствуют во всех трех операционных сегментах.

Валовая маржа всего бизнеса составила 21,3% (+4 п. п. г/г) — это рекордно высокий уровень за всю историю, несмотря на то что выручка компании еще не восстановилась до предыдущих пиков. В абсолютном значении квартальная валовая прибыль выросла на 37% г/г, до 15,6 млрд юаней, что выше консенсуса на уровне 14,8 млрд юаней.

Операционная прибыль в 4Q 2023 расширилась на 50% г/г, до 5,1 млрд юаней, чистая прибыль увеличилась на 52%, до 4,7 млрд юаней. Скорр. чистая прибыль превысила консенсус на уровне 4,1 млрд юаней и выросла более чем в 3 раза, до 4,9 млрд юаней. Скорр. чистая маржа оказалась на уровне 6,7% (против 2,3% в 4Q 2022).

Годовая выручка компании сократилась до 271 млрд юаней (-3% г/г), но при этом рентабельность возросла. Операционная прибыль составила 20 млрд юаней (рост в 7 раз г/г) благодаря росту операционной рентабельности до 12,7% (+11 п. п. г/г). Чистая прибыль также выросла в 7 раз г/г, до 17,5 млрд юаней, при росте чистой рентабельности до 6,5% (+5,6 п. п. г/г).

Кратным ростом прибыли в 2023 году Xiaomi обязана низкой базе предыдущего года, а также сокращению затрат на рекламу и продвижение на 2,0 млрд юаней относительно 2022 года. Также компания работает над оптимизацией запасов путем снижения длительности их оборачиваемости.

Согласно консенсус-прогнозу, выручка Xiaomi по итогам 2024 года может вырасти на 14% г/г, что будет вторым показателем за всю историю компании (после 2021 года). Далее, в 2025–2026 гг., темпы роста выручки компании прогнозируются на уровне 11–12% г/г на фоне ожидаемого улучшения ситуации в отрасли.

В 2024–2026 гг. рост операционной и чистой прибыли, а также рентабельности продолжится, однако их темпы роста будут меньше темпов роста выручки. Ожидается, что Xiaomi сократит операционную и чистую маржу из-за роста затрат на R&D, это позволит компании улучшить эффективность в долгосрочном периоде.

Оценка

Для расчета справедливой стоимости акций Xiaomi мы использовали среднее значение оценок по мультипликаторам P/E, EV/EBITDA, EV/S и P/S NTM относительно аналогов, а также по историческим значениям данных мультипликаторов за последние два года. Целевая капитализация компании составила HKD 351 млрд, целевая стоимость акций —HKD 14,07 на горизонте 12 мес., с потенциалом снижения на 4,7% к текущей цене. Исходя из даунсайда, мы присваиваем рейтинг «Держать» акциям Xiaomi.

Средневзвешенная целевая цена акций Xiaomi по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 18,09 (апсайд — 22,6% от текущих уровней), а рейтинг акций эквивалентен 3,8 (где 5 — StrongBuy, а 1 — StrongSell).

Оценка целевой цены акций Xiaomi аналитиками Huatai Financial Holdings составляет HKD 21,62 («Покупать»), Guosheng Securities — HKD 18,90 («Покупать»), HSBC — HKD 20,20 («Покупать»), CCB International Securities — HKD 15,50 («Покупать»), China Renaissance — HKD 15,00 («Держать»), Zephirin Group — HKD 12 («Держать»).

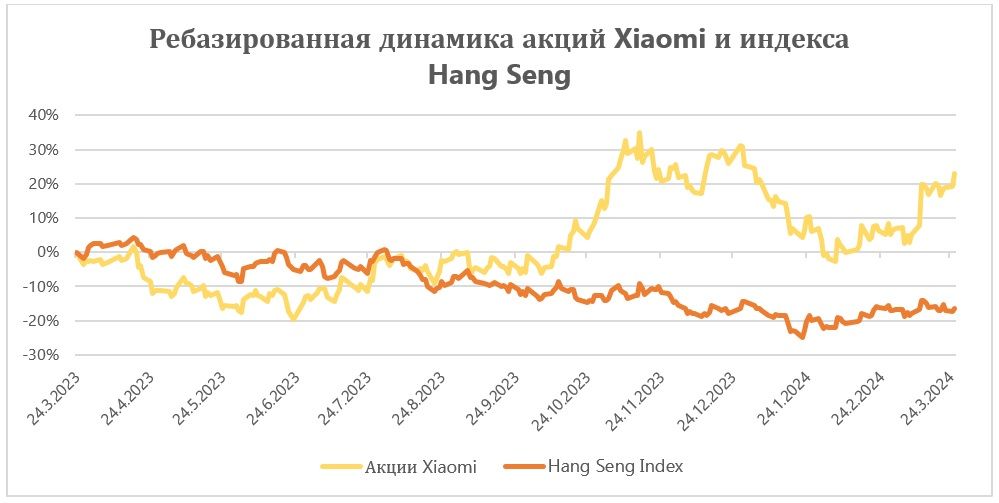

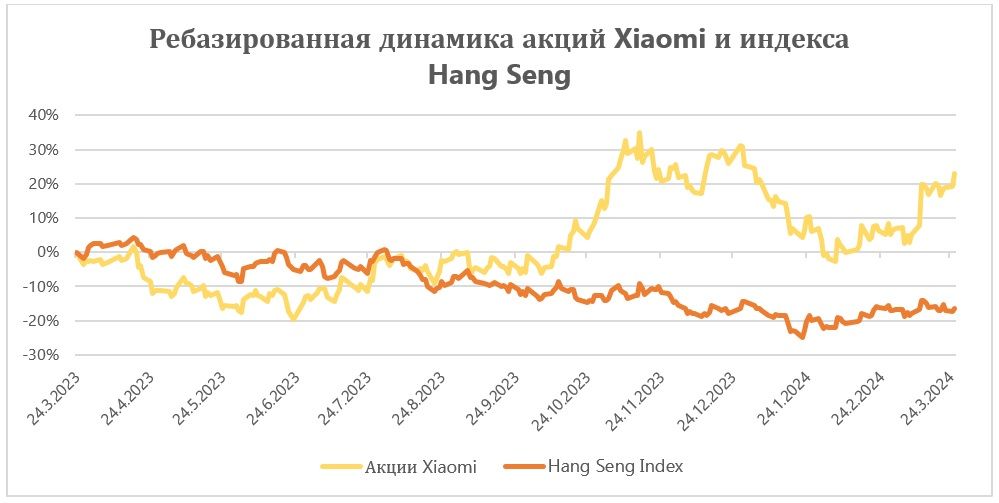

Динамика акций на бирже

С начала этого года акции Xiaomi сильно обгоняют по доходности гонконгский индекс Hang Seng. Хотя финансовые результаты Xiaomi весьма противоречивые, а определенные проблемы у нее сохраняются до сих пор, все же инвесторы весьма благосклонны к компании и доверяют ее прогнозам.

Технический анализ

С осени 2023 года акции Xiaomi формируют сходящийся треугольник, который отчетливо виден на недельном графике. Цена оттолкнулась от верхней границы треугольника, и теперь вероятно снижение к нижней границе, минимум до ближайшего уровня поддержки HKD 13,617. Выход наверх из этого треугольника и закрепление над ним может привести к дальнейшему росту акций.

Мы подтверждаем рейтинг «Держать» для акций Xiaomi и поднимаем целевую цену с HKD12,30 до HKD 14,07 на горизонте 12 мес. Потенциал снижения равен 4,7%.

При оценке стоимости акций Xiaomi мы опирались на прогнозные мультипликаторы P/E, EV/EBITDA, EV/S и P/S компаний-аналогов и исторические значения этих мультипликаторов для Xiaomi.

Xiaomi - китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники.

Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае рыночная доля Xiaomi составляет 13,1%.

В материковом Китае Xiaomi продолжает реализовывать стратегию премиумизации. Доля премиальных смартфонов в общем объеме продаж в 2023 году достигла 20%. Средняя цена реализации смартфонов в материковом Китае выросла за указанный квартал на 19% г/г, тогда как на глобальном рынке она не изменилась по сравнению с 2022 годом.

Сегмент умных устройств и бытовой техники чувствует себя хорошо. В 2023 году доходы от продаж крупной бытовой техники показали прирост на 40% г/г, а доходы от продаж планшетов — на 50% г/г.

В 2024 году правительственные меры стимулирования внутреннего спроса должны оказать дополнительное положительное влияние на продажи бытовой техники и электроники Xiaomi.

Xiaomi запускает собственный электрокар, старт продаж запланирован на конец марта, а его цена сможет конкурировать с другими китайскими электрокарами премиум-сегмента и будет существенно дешевле премиум-электромобилей от Tesla.

Отчет Xiaomi за 4Q 2023 оказался во многом лучше ожиданий. Совокупная выручка показала рост на 11% г/г и составила 73,2 млрд юаней, тогда как аналитики ждали роста в среднем на 3% г/г, до 68,6 млрд юаней. Отмечаем улучшение динамики доходов по сравнению с 4Q 2022, когда снижение выручки составляло 30% г/г. Видимые улучшения присутствуют во всех трех операционных сегментах.

Рентабельность в 2023 году оказалась рекордной. Операционная прибыль составила 20 млрд юаней (рост в 7 раз) благодаря росту операционной рентабельности до 12,7% (+11 п. п.). Чистая прибыль также выросла в 7 раз, до 17,5 млрд юаней, при росте чистой рентабельности до 21,8% (+18,7 п. п.).

Ключевыми рисками для бизнеса Xiaomi являются: слабость глобального рынка смартфонов, высокие процентные ставки в мире, геополитические риски ввиду технологического противостояния КНР и США.

Описание эмитента и факторы привлекательности

Xiaomi - китайская технологическая компания, производитель потребительской электроники (смартфонов, планшетов и аксессуаров для них), умных устройств, бытовой техники. Умные устройства Xiaomi поддерживают технологию IoT и подключаются к платформе AIoT собственной разработки, имеют выход в интернет, могут обмениваться данными по Wi-Fi и управляться со смартфона. Xiaomi — передовая компания в плане инновационных разработок, за ней числятся более 33 тыс. патентов в сферах 5G, микроэлектроники, видео и аудио, искусственного интеллекта. Xiaomi выпускает собственных бионических роботов, а в 2024 году анонсировала выпуск собственного электромобиля. Компания основана в 2010 году, с 2018 года ее акции котируются на Гонконгской фондовой бирже.

Сегмент смартфонов

Xiaomi на протяжении трех лет входит в тройку лидеров на мировом рынке смартфонов, по состоянию на 4Q 2023 доля компании составляет 12,8%. В материковом Китае рыночная доля Xiaomi равна 13,1%, в Индии — 16,9%, в Европе — 20,7%, на Ближнем Востоке — 17,1%, в Юго-Восточной Азии — 14,1%, в Латинской Америке — 16,0%.

Мировые поставки смартфонов в 2023 году снизились на 4,3% г/г, при этом динамика поставок самой Xiaomiза весь период оказалась около рыночной (-4,3% г/г, до 146,1 млн устройств) и лучше некоторых конкурентов, таких как Samsung (-12,6% г/г) и OPPO (-11,2% г/г). Единственные конкуренты, которые показали лучшую динамику за год — Apple (-1,3% г/г) и Transsion (+26,6% г/г). Квартальная выручка в сегменте смартфонов в 4Q 2023 выросла на 20% г/г, до 44,2 млрд юаней, по сравнению с 4Q 2022 заметны улучшения. Однако годовая выручка сегмента все еще находится в нисходящем тренде с 2021 года (-6% г/г, до157,5 млрд юаней).

Глобальный рынок смартфонов остается достаточно слабым, зато внутренний спрос в Китае восстанавливается хорошими темпами после проблемного 2022 года. В материковом Китае Xiaomiпродолжает реализовывать стратегию премиумизации, другими словами, активно развивает премиум-сегмент (смартфоны стоимостью свыше 3 тыс. юаней). Это позволяет компании привлекать новых клиентов и увеличивать среднюю цену реализации смартфонов, что является залогом роста выручки. Если в 2020 году доля премиальных смартфонов в общем объеме поставок составляла 7%, в 2021 году — 13%, в 2022 году — 17%, то в 2023 году она достигла 20%. В 2023 году доля Xiaomi на внутреннем рынке премиум-смартфонов стоимостью 4–6 тыс. юаней составила 16,9% по сравнению с 7,6% годом ранее. Почти половина премиальных моделей смартфонов продается в фирменных розничных магазинах, поэтому компания продолжает расширять свою розничную сеть. Доля Xiaomi на рынке офлайн-магазинов выросла до 8,4% с 6,7% в 2022 году. Торговый оборот фирменных магазинов вырос в 2023 году на 16% г/г. Средняя цена реализации смартфонов в материковом Китае выросла за прошедший квартал на 19% г/г, тогда как на глобальном рынке она осталась на уровне аналогичного квартала прошлого года.

У Xiaomi самая высокая лояльность к бренду среди производителей смартфонов на базе операционной системы Android— 50% пользователей Xiaomiпри смене смартфона выбирают тот же бренд. Уровень лояльности выше только у Apple.

Сегмент умных устройств и бытовой техники

Квартальная выручка сегмента в 4Q 2023 сократилась на 5% г/г, до 20,3 млрд юаней, однако за весь 2023 год выручка не изменилась. Доходы от продаж крупной бытовой техники показали прирост на 40% г/г, доходы от продаж планшетов — на 50% г/г (рекорд за долгое время), а доходы от продаж телевизоров расширились на 30% г/г. Xiaomi стабильно находится на втором месте в списке лидеров на рынке носимых устройств как в Китае, так и во всем мире.

Мы считаем, что в 2024 году меры китайского правительства по стимулированию внутреннего спроса, призванные повысить потребительскую активность населения, должны оказать дополнительное позитивное влияние на продажи бытовой техники и электроники Xiaomi, поскольку эти категории товаров входят в число тех, при покупке которых население может рассчитывать на поддержку государства.

Бренд бытовой техники и электроники Xiaomi сохраняет высокую популярность и репутацию в материковом Китае. Компания по-прежнему удерживает лидерство по поставкам телевизоров Smart TV и беспроводных наушников, занимает второе место по поставкам фитнес-браслетов и третье место по поставкам планшетов.

Платформа искусственного интеллекта вещей (AIoT) от Xiaomi продолжает активно расширяться. На конец июня 2023 года количество подключенных к платформе умных устройств (за исключением смартфонов, планшетов и ноутбуков) достигло рекордных 700 млн (+19% г/г).

Сегмент интернет-сервисов

В 2023 году годовая выручка сегмента оказалась рекордной, увеличившись на 6% г/г, до 30,1 млрд юаней. Рекордными стали и рекламные доходы (+40% г/г, до 30 млрд юаней) за счет восстановления рынка рекламы в целом. Игровая выручка подбирается к своим рекордным значениям с ростом на 50% г/г, до 4 млрд юаней. Немаловажно, что сервисы Xiaomi популярны и за пределами Китая — в 2023 году международная выручка от интернет-сервисов увеличилась на 80% г/г, до рекордных 10 млрд юаней, на ее долю приходится 30% совокупной выручки данного сегмента. Xiaomi намерена и дальше увеличивать свое присутствие на глобальном рынке.

Число ежемесячно активных пользователей (MAU) экосистемы сервисов MIUI от Xiaomi на конец июня 2023 года составляло 610 млн (+10% г/г), а в материковом Китае аудитория равнялась 152 млн (+8% г/г). Во 2Q 2023 количество MAU SmartTV от Xiaomi достигло 62 млн.

Xiaomi на пороге запуска нового сегмента электромобилей. В этом месяце компания презентовала свой первый электромобиль премиум-сегмента Xiaomi SU7, цена которого будет менее 500 тыс. юаней, что почти на треть ниже Tesla ModelS (698,9 тыс. юаней) и сопоставимо с электромобилями премиум-сегмента от других производителей. Эксперты отмечают, что характеристики SU7 не уступают аналогам при относительно невысокой цене, что повышает шансы новой разработки на успех. Глобальная цель Xiaomi — войти в топ-5 автопроизводителей Китая на горизонте 15–20 лет.

Приверженность инновациям

Инвестиции в новые передовые технологии являются для Xiaomi одной из главных ценностей. Компания планомерно наращивает инвестиции в R&D, соблюдая при этом баланс между всеми статьями расходов. За период 2017–2023 гг. среднегодовые темпы роста затрат на R&D составили 35%, а их величина достигла 19,1 млрд юаней в прошлом году. Более половины всех сотрудников Xiaomi заняты в сфере R&D. По итогам 2024 года компания планирует потратить на R&D около 25 млрд юаней (+30%), а в течение 2024–2026 гг. — до 65 млрд юаней.

Xiaomi с 2016 году инвестирует в сферу ИИ. В прошлом году компания представила свою большую языковую модель — пусть она и уступает более продвинутым LLM, но Xiaomi специально сосредоточилась на относительно «легких» LLM (модель Xiaomi содержит всего 6 млрд параметров), чтобы можно было разворачивать их на мобильных устройствах. Пользователи уже могут протестировать новый ИИ-функционал интеллектуального голосового помощника AI Assistant.

Xiaomi также может похвастаться достижениями в сфере робототехники. В августе 2023 года компания представила CyberDog2 — четвероногого робота следующего поколения, в которого встроен модуль принятия решений на базе ИИ. CyberDog2 работает на платформе Nvidia Jetson Xavier NX, которая является своего рода суперкомпьютером для периферийных устройств. CyberDog2 имеет программное обеспечение с открытым исходным кодом, и Xiaomi привлекает сторонних разработчиков для усовершенствования своего робота.

Финансовые показатели и прогнозы

Отчет Xiaomi за 4Q 2023 оказался во многом лучше ожиданий. Совокупная выручка показала рост на 11% г/г и составила 73,2 млрд юаней, тогда как аналитики в среднем ждали роста на 3% г/г, до 68,6 млрд юаней. Отмечаем улучшение динамики доходов по сравнению с 4Q 2022, когда снижение выручки составляло 30% г/г. Видимые улучшения присутствуют во всех трех операционных сегментах.

Валовая маржа всего бизнеса составила 21,3% (+4 п. п. г/г) — это рекордно высокий уровень за всю историю, несмотря на то что выручка компании еще не восстановилась до предыдущих пиков. В абсолютном значении квартальная валовая прибыль выросла на 37% г/г, до 15,6 млрд юаней, что выше консенсуса на уровне 14,8 млрд юаней.

Операционная прибыль в 4Q 2023 расширилась на 50% г/г, до 5,1 млрд юаней, чистая прибыль увеличилась на 52%, до 4,7 млрд юаней. Скорр. чистая прибыль превысила консенсус на уровне 4,1 млрд юаней и выросла более чем в 3 раза, до 4,9 млрд юаней. Скорр. чистая маржа оказалась на уровне 6,7% (против 2,3% в 4Q 2022).

Годовая выручка компании сократилась до 271 млрд юаней (-3% г/г), но при этом рентабельность возросла. Операционная прибыль составила 20 млрд юаней (рост в 7 раз г/г) благодаря росту операционной рентабельности до 12,7% (+11 п. п. г/г). Чистая прибыль также выросла в 7 раз г/г, до 17,5 млрд юаней, при росте чистой рентабельности до 6,5% (+5,6 п. п. г/г).

Кратным ростом прибыли в 2023 году Xiaomi обязана низкой базе предыдущего года, а также сокращению затрат на рекламу и продвижение на 2,0 млрд юаней относительно 2022 года. Также компания работает над оптимизацией запасов путем снижения длительности их оборачиваемости.

Согласно консенсус-прогнозу, выручка Xiaomi по итогам 2024 года может вырасти на 14% г/г, что будет вторым показателем за всю историю компании (после 2021 года). Далее, в 2025–2026 гг., темпы роста выручки компании прогнозируются на уровне 11–12% г/г на фоне ожидаемого улучшения ситуации в отрасли.

В 2024–2026 гг. рост операционной и чистой прибыли, а также рентабельности продолжится, однако их темпы роста будут меньше темпов роста выручки. Ожидается, что Xiaomi сократит операционную и чистую маржу из-за роста затрат на R&D, это позволит компании улучшить эффективность в долгосрочном периоде.

Оценка

Для расчета справедливой стоимости акций Xiaomi мы использовали среднее значение оценок по мультипликаторам P/E, EV/EBITDA, EV/S и P/S NTM относительно аналогов, а также по историческим значениям данных мультипликаторов за последние два года. Целевая капитализация компании составила HKD 351 млрд, целевая стоимость акций —HKD 14,07 на горизонте 12 мес., с потенциалом снижения на 4,7% к текущей цене. Исходя из даунсайда, мы присваиваем рейтинг «Держать» акциям Xiaomi.

Средневзвешенная целевая цена акций Xiaomi по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 18,09 (апсайд — 22,6% от текущих уровней), а рейтинг акций эквивалентен 3,8 (где 5 — StrongBuy, а 1 — StrongSell).

Оценка целевой цены акций Xiaomi аналитиками Huatai Financial Holdings составляет HKD 21,62 («Покупать»), Guosheng Securities — HKD 18,90 («Покупать»), HSBC — HKD 20,20 («Покупать»), CCB International Securities — HKD 15,50 («Покупать»), China Renaissance — HKD 15,00 («Держать»), Zephirin Group — HKD 12 («Держать»).

Динамика акций на бирже

С начала этого года акции Xiaomi сильно обгоняют по доходности гонконгский индекс Hang Seng. Хотя финансовые результаты Xiaomi весьма противоречивые, а определенные проблемы у нее сохраняются до сих пор, все же инвесторы весьма благосклонны к компании и доверяют ее прогнозам.

Технический анализ

С осени 2023 года акции Xiaomi формируют сходящийся треугольник, который отчетливо виден на недельном графике. Цена оттолкнулась от верхней границы треугольника, и теперь вероятно снижение к нижней границе, минимум до ближайшего уровня поддержки HKD 13,617. Выход наверх из этого треугольника и закрепление над ним может привести к дальнейшему росту акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба