6 апреля 2024 Блинов Сергей

3 тезиса и 4 идеи о новой мировой валюте

Дедолларизировать мировую экономику можно. Причём довольно быстро и достаточно легко. Только делать это нужно, опираясь на американский же доллар.

СОДЕРЖАНИЕ

ПРЕАМБУЛА

ЧАСТЬ ПЕРВАЯ. КАКОЙ БЫТЬ ВАЛЮТЕ, ИДУЩЕЙ НА СМЕНУ ДОЛЛАРУ

ЧАСТЬ ВТОРАЯ. ЧТО И КАК ДЕЛАТЬ

РЕЗЮМЕ

ПРЕАМБУЛА

Недовольные глобальной гегемонией доллара были всегда.

«В 1960-е гг. министр финансов [и будущий президент – С.Б.] Франции Валери Жискар д’Эстен жаловался, что доминирование американского доллара даёт Соединённым Штатам «чрезмерную привилегию» дёшево занимать у всего остального мира и жить не по средствам. Как союзники, так и противники Америки с тех пор не раз повторяли эту мысль.»

- отмечали три года назад в Foreign Affairs европейские аналитики Simon Tilford and Hans Kundnani.

Соответственно и разговоры, что хорошо бы с этой гегемонией попрощаться, ведутся давно. Но дальше разговоров (если исключить появление почти четверть века назад младшего брата американского доллара, евро) дело до сих пор не шло. Слишком удобны и комфортны для многомиллиардной армии своих пользователей оказались созданные американцами глобальная денежная система и мировая валюта. Конкурентным системе и валюте места и пространства на этом рынке попросту не было.

Однако в последние годы превосходно выстроенная после второй мировой войны система защиты гегемонии доллара стала сбоить. Виной тому – власти самих США: с распадом СССР они всё чаще и всё масштабнее стали использовать американский доллар как военно-политический и фискально-репрессивный, а не чисто торговый и финансовый инструмент. Под благовидными предлогами борьбы с коррупцией, терроризмом и отмыванием «грязных денег» доступ к созданной под американскую валюту глобальной платёжно-финансовой инфраструктуре из свободного постепенно стал дискриминационным.

Когда же под санкционный пресс денежных властей США попала одна и в ближайшее время рискует попасть другая ядерная сверх-держава, на глобальную дедолларизацию появился реальный политический спрос. Подкреплённый не менее реальными военно-техническими и экономическими возможностями:

«Страны, не входящие в состав коллективного Запада, желают отказаться от доллара в международных сделках в качестве стратегической резервной валюты или, по крайней мере, диверсифицировать его использование. Коллективное беспокойство мирового большинства усилилось после того, как США ввели санкции против России и заморозили российские стратегические резервы на миллиарды долларов»,-

констатирует адъюнкт-профессор Джиндальского глобального университета (Индия) Анурада Ченой.

У потенциальных валют-конкурентов, таким образом, появилось и неуклонно расширяется окно возможностей наследовать доллару трон главной мировой валюты.

Кто же и как наследует доллару? Кто выиграет мировую валютную гонку?

Чтобы ответить на эти вопросы, полезно набросать хотя бы эскизный портрет претендентки, идущей на смену американскому доллару.

ЧАСТЬ ПЕРВАЯ. КАКОЙ БЫТЬ ВАЛЮТЕ, ИДУЩЕЙ НА СМЕНУ ДОЛЛАРУ

Тезис первый. Новой валюты должно быть много

Деньги в их привычной нам монетной форме «изобрели» примерно 2,7 тысячи лет назад в Лидии (на территории современной Турции). С тех пор страны и люди борются с одной проблемой – нехваткой (дефицитом) денег. Гибнут, словами Мефистотеля из оперы Гуно «Фауст», за металл.

Страны, которым с дефицитом денег удавалось справиться лучше, чем другим, получали пусть и не абсолютное, но очень серьёзное преимущество перед конкурентами. Ведь для своего роста мировая экономика постоянно требует всё больше и больше денег. И та страна, которая может предложить их миру в бóльшем, чем другие, объёме, получает весомое геополитическое преимущество перед другими странами.

Другими словами, size does matter, количество денег важно.

Геополитические последствия притока денег

Они хорошо видны на многочисленных примерах, начиная с античной истории. Историческое величие сначала Афин, а затем империй Александра Македонского и Древнего Рима было в буквальном смысле «отчеканено» их монетами.

Но и в этом ряду особо стоило бы выделить испанцев. Три века серебро (и, в меньшей степени, золото) Испанской Америки текло в Европу нескончаемым потоком. Что, помимо временного мирового доминирования Габсбургов, имело два серьёзных геополитических последствия:

Во-первых, это стало одной из главных причин будущего господства Европы в мире.

Во-вторых, это обусловило отставание Восточной Европы от Западной. Ведь в Испании серебро и золото долго не задерживались, растекаясь как вода по другим странам.

Чем ближе страна была к Испании, тем быстрее получала она выгоды. Поэтому Генуя, Голландия, Франция, Англия стали первыми бенефициарами этого мощного денежного притока.

И именно поэтому развитие Восточной Европы отстало от Западной – туда денежный прилив доходил позже и в ослабленном виде.

Россия же оказалась дальше всех от этого праздника жизни.

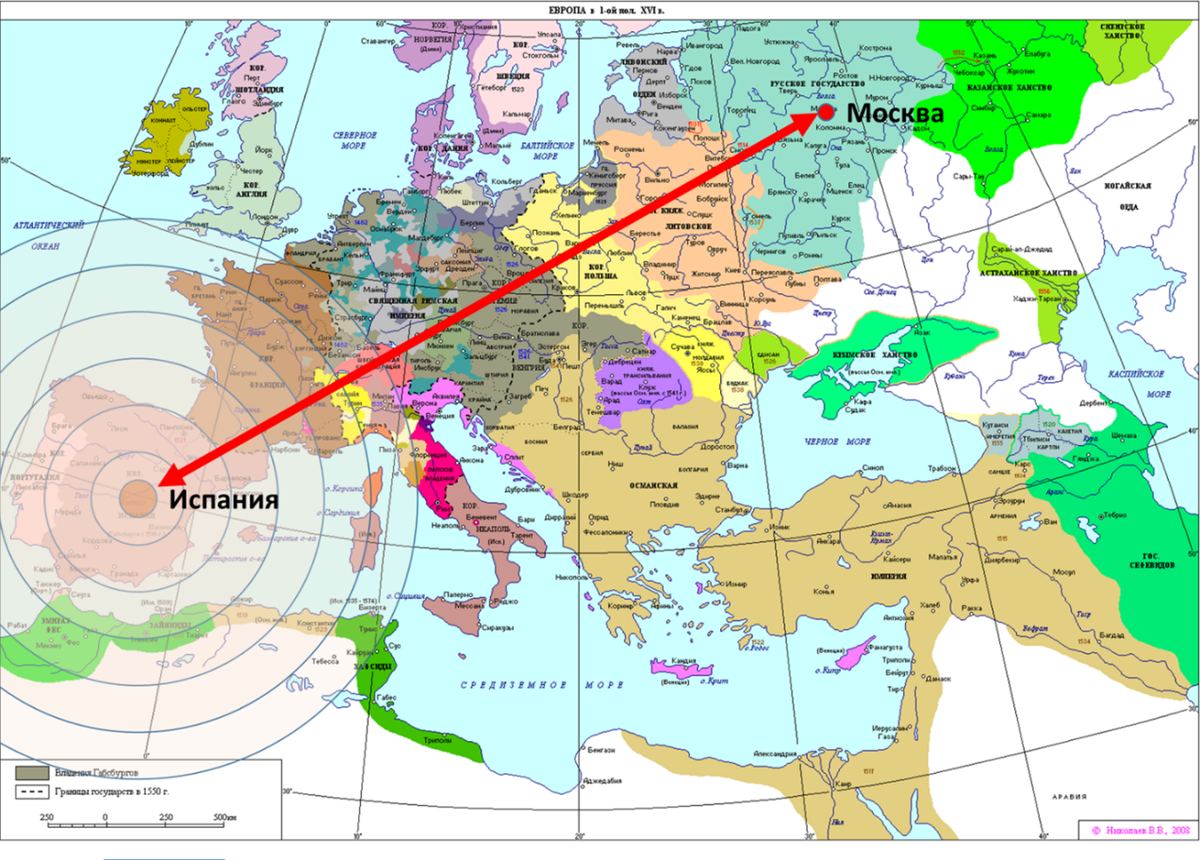

Рис. 1. Русское государство в 16 веке находилось далеко от центра притока денег в Европу

Пётр Первый, прорубая «окно в Европу», копал, по сути-то дела, канал притоку тех самых денег. Вплоть до конца 18 века своих месторождений серебра и золота Россия не имела, и внешняя торговля была единственным способом обеспечить приток драгметаллов для чеканки собственной монеты.

Голландия, Англия, США – каждая из них внесла свой вклад в мощное расширение мировой денежной массы, а значит, давала толчок мировому экономическому развитию. Своеобразной «наградой» за такой вклад становилось мировое геополитическое лидерство.

Сегодня доминирующее положение среди мировых валют занимает доллар США. И надо отдать Америке должное: с помощью доллара (не без выгоды, естественно, для себя) США сделали очень много и для ускорения роста всей мировой экономики. Именно поэтому, когда долларов в мировой экономике вдруг начинает не хватать, это приводит к кризисам и рецессиям.

Какие уроки стоило бы знать создателям «новой мировой валюты»?

Главный урок: новой валюты должно быть много. Если валюты будет мало, то, даже обладая замечательной надёжностью, устойчивостью и прочими выдающимися достоинствами, заменить американский доллар она не сможет.

К тому же у этого урока есть два важных следствия:

Следствие первое: крупные экономики в гонке за мировое валютное лидерство заведомо имеют преимущество. Ведь внутри них уже обращаются большие объёмы национальной валюты.

Следствие второе: среди крупных экономик преимущество получат те, что сильнее насыщены деньгами. Ведь страны, примерно равные по размеру экономики, по размерам денежной массы могут отличаться в разы.

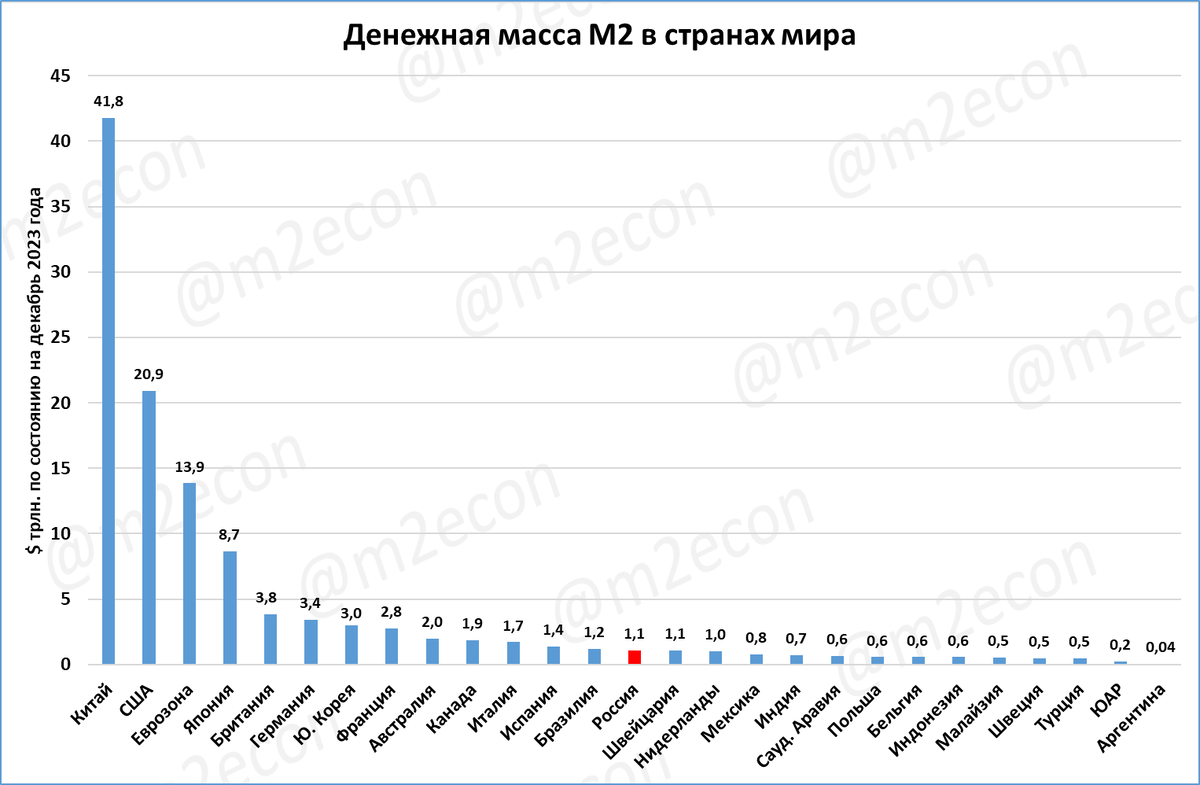

Важность этих следствий хорошо видна, если сравнить денежные массы разных стран (рис. 2).

Рис. 2. По объему домашней денежной массы лидируют Китай и США

США («внутренняя» денежная масса 20,9 трлн долларов) и Китай («внутренняя» денежная масса в юанях эквивалентна 41,8 трлн долларов) – крупнейшие на сегодняшний день экономики мира.

Экономика такой развитой и во всех отношениях благоустроенной страны как Швейцария – по размеру на порядок меньше и китайской, и американской. Соответственно и её «внутренняя» денежная масса в швейцарских франках эквивалентна «всего» 1,1 трлн долларов США. Швейцарии, при всех несомненных достоинствах франка, значительно труднее, а Китаю и США – значительно легче добавить на нужды мирового торгового оборота 10-20 триллионов долларового эквивалента.

Как мы только что отметили выше, важен не только размер экономики, но и насыщенность её деньгами.

Так, по паритету покупательной способности (ППС) российский валовой внутренний продукт (ВВП) в 2022 году в очередной раз превысил германский. Но при всём при том денежная масса в Германии почти в 3,5 раза превышает российскую.

ВВП по ППС Японии всего лишь на 7% больше российского. А денежная масса превышает российскую в 9 раз.

Иначе говоря, насыщенность экономик Японии и Германии деньгами в разы выше, чем экономики России. А значит и валютам этих стран легче найти применение в международной торговле.

Шансы России победить в гонке за новую мировую валюту

Пока эти шансы мизерные.

По размерам своей денежной массы Россия существенно отстаёт не только от мировых лидеров – США и Китая. В этом отношении Россия эквивалентна такой крохотной стране как Швейцария.

Перспективы России создать новую мировую валюту улучшились бы, если бы по объёму денежной массы в приведённом выше рейтинге она поднялась хотя бы до пятого места (соответствует месту России в рейтинге экономик по ВВП по ППС). Для этого её денежная масса должна увеличиться в 4 (!) раза.

Технически это более чем возможно. Реально ли это? Нет. Нынешние руководители Банка России придерживаются в своей политике принципов, которые с созданием мировой валюты абсолютно несовместимы.

Во-первых, руководство ЦБ РФ декларирует курс на сдерживание роста денежной массы. И это при том, что и без того она растёт намного более низкими темпами, чем в годы (1999-2008 ) быстрого экономического роста.

Во-вторых, Центробанк придерживается принципа «невмешательства» в курсообразование.

"Мы придерживаемся политики плавающего курса, потому что именно плавающий курс дает возможность экономике адаптироваться к изменившимся условиям. И попытки иметь тот курс, который был при старых условиях, – это искусственный курс", -

неустанно подчеркивает Набиуллина.

"Покупательная способность все-таки определяется инфляцией: тем, сколько вы на определенную сумму средств можете купить товаров и услуг, а не сколько вы можете купить долларов. Не столько валютным курсом, сколько инфляцией. Это важно для людей в первую очередь"».

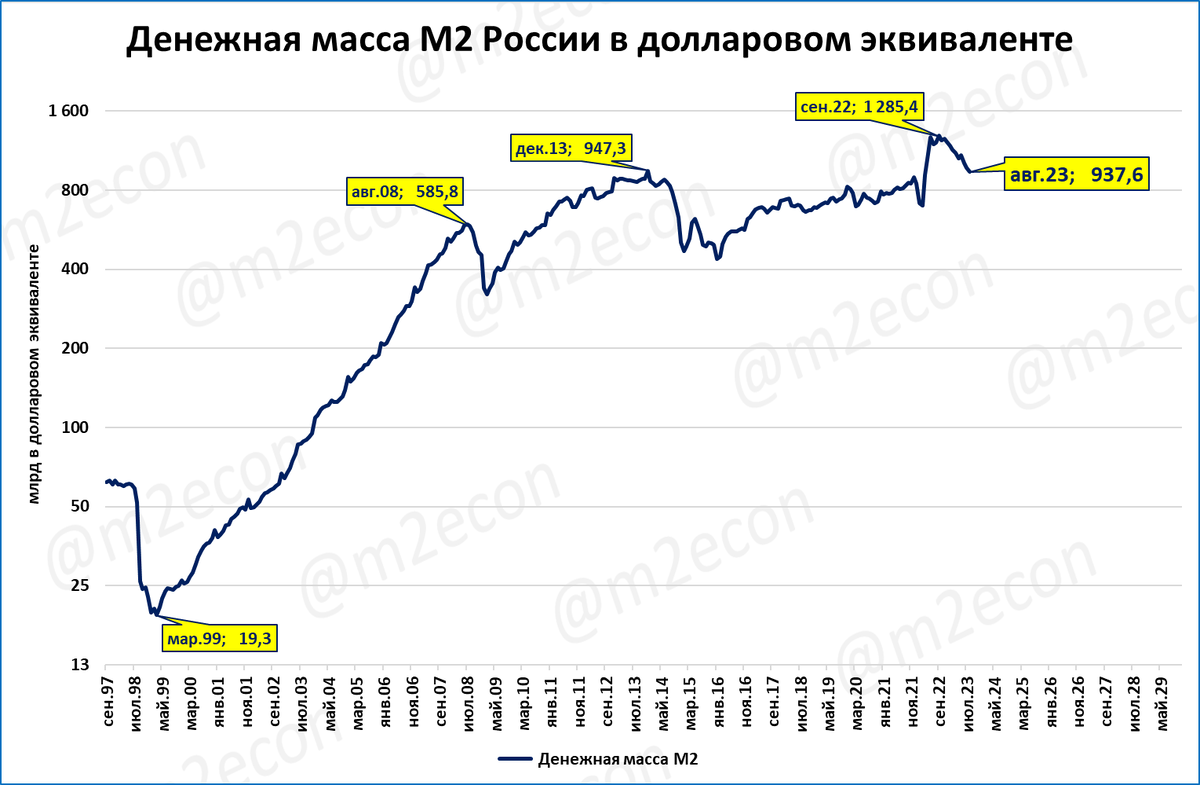

По факту это означает, что ЦБ сознательно не борется с ослаблением рубля. Вследствие чего денежная масса в России в межстрановом измерении (то есть, в долларах США) не меняется уже длительное время, и сейчас даже меньше, чем была 10 лет назад, в 2013 году.

Рис. 3. Денежная масса России в долларовом выражении за 10 лет не выросла

Официально ЦБ РФ борется прежде всего с инфляцией, то есть, обеспечивает стабильность рубля по отношению к товарам и услугам на внутреннем рынке. Но в международном обмене товарами, для международного авторитета валюты важны не домашние успехи в борьбе с инфляцией. Важно, каков объём этой валюты в сопоставлении с другими валютами, и прежде всего - с американским долларом. У Банка России пока и с инфляцией не очень хорошо получается бороться, а с ослаблением рубля и подавно.

Резюме: при нынешней политике Банка России российская валюта не способна насытить деньгами в нужном [=большом] объёме не то что мировую, но даже относительно скромную по своим размерам российскую экономику.

Тезис второй. Новая валюта должна быть совместима и сопоставима с предшественником

Чтобы не создавать новую шкалу ценностей, новая валюта может использовать шкалу ... созданную предшественником.

Переход на золотой стандарт

К середине 19 века главным «поставщиком» денег в мировую финансовую систему была Великобритания, которая с начала этого века де-юре перешла на золотой стандарт. Это означало, что бумажные британские фунты можно было свободно обменять на законодательно установленное количество золота. С другой стороны, это означало, что количество выпускаемых британцами фунтов зависело от имевшегося у них золотого запаса.

По счастливой случайности, ставка британцев на золото оказалась верной.

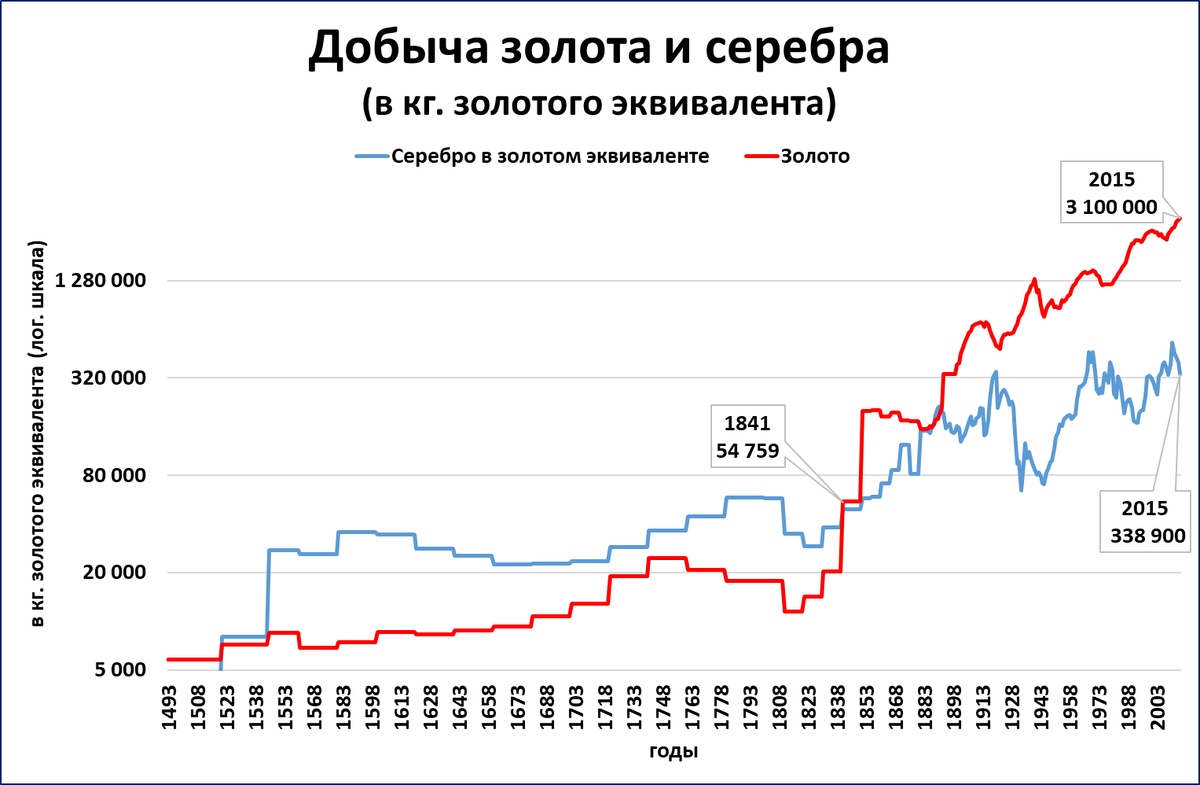

С 1840-х годов стоимость добываемого в мире золота стала больше, чем стоимость серебра (рис. …)

Рис. 4. С 1840-х годов золота стали добывать больше, чем серебра в денежном выражении

Источник: J. D. Magee, 1910. The World's Production of Gold and Silver from 1493 To 1905. Journal of Political Economy, Jan., 1910, Vol. 18, No. 1 (Jan., 1910), pp. 50-58. Published by: The University of Chicago Press. Stable URL

В 1831-1840 годах золота добывали в среднем на 13,5 млн долларов в год, а серебра больше – на 25,1 млн долларов.

В 1841-1850 годах золота добывали уже на 36,4 млн долларов, а серебра уже меньше на 32,7 млн. В дальнейшем отрыв добычи золота от серебра в стоимостной оценке только увеличивался. В 2015 году золота в мире добывалось на порядок больше в стоимостном выражении, чем серебра.

Опираясь на золото, как основу своей денежной системы, британцам с 1840-х годов стало гораздо легче производить больше денег для мировой финансовой системы. То есть, выполнялся тезис первый (см. выше): денег должно быть много.

Приверженность Британской империи «золотому стандарту» стала серьёзным доводом в пользу перехода на «золотой стандарт» и других стран. Ведь помимо твёрдой привязки к золоту британская валюта вызывала доверие как минимум ещё по двум причинам.

Во-первых, к тому времени Британия уже была одной из самых крупных экономик мира. Там полным ходом шла промышленная революция, и страна становилась мировым лидером по промышленному производству.

Причём речь шла о выпуске не только потребительских товаров. К 1855 году более половины всех машин и оборудования мира (прежде всего паровые машины, паровозы, пароходы) производилось в Британии. Другими словами, на британский фунт всегда можно было найти «что купить».

Во-вторых, у Британии были самые большие колониальные владения, в том числе Индия, Канада и Австралия. Иначе говоря, на британский фунт всегда можно было найти «где купить».

В 1873 году на золотой стандарт перешла Пруссия.

Монетный акт 1873 года де-факто отменил биметаллизм и в США. Человек мог свободно отдать на монетный двор лишь слиток золота, получив за него соответствующее количество отчеканенных из золота монет. США, таким образом, тоже перешли на золотомонетный стандарт. В короткий период на золотой стандарт перешло большинство стран мира, в том числе и Россия (1897).

Как доллар «оседлал» своего конкурента

На смену фунту как мировой валюте в 20 веке пришёл американский доллар. И нам важно понять, что происходило с долларом в эпоху господства золотого стандарта, в 19 веке? Способствовал ли переход США на золотой стандарт тому, чтобы в итоге доллар перехватил мировое лидерство у британского фунта?

Да, несомненно способствовал.

Если бы США установили, подобно Китаю, не золотой, а серебряный стандарт, это автоматически сократило бы базу их денежной системы: ведь стоимость добываемого (не только в США, но и в мире) серебра уже с 1840-х годов была меньше, чем стоимость добываемого золота (см. рис. 4). То есть, требование «мировой валюты должно быть много», о котором мы писали выше (см. первый тезис), стало бы для американского доллара невыполнимым.

Но главное: «претендент на лидерство» (американский доллар) был бы не вполне сопоставим и совместим с «действующим лидером» - основанном на «золотом стандарте» британским фунтом.

Присоединившись же к золотому стандарту, США обеспечили своему доллару возможность легко внедриться в созданную британцами мировую систему расчётов. Легко именно потому, что доминировавший в 19 веке британский фунт базировался на одном с долларом стандарте.

Можно сказать, что доллар сэкономил на разработке и внедрении своей собственной шкалы измерения стоимости товаров и услуг, оседлав уже имеющуюся британскую систему «мер и весов». И это помогло ему безболезненно и без ненужных издержек войти в сферу международных расчётов.

Уроки для новой мировой валюты

Аналогичным образом, чтобы быть успешной, новой валюте крайне важно легко соотноситься с «системой мер и весов» нынешнего лидера – доллара США. Ведь именно в долларах США ведут свои котировки наиболее развитые финансовые, товарно-сырьевые и валютные рынки.

Привязавшись к доллару США, новая мировая валюта, по сути, повторит манёвр доллара тех времён, когда тот перехватывал лидерство у британского фунта.

Кстати, именно этот тезис (о необходимости лёгкого сопоставления с долларом) объясняет, почему биткойн не сможет занять место доллара в системе мировых расчётов. Цена биткойна в долларах колеблется так сильно, что невозможно, используя котировки нефти, золота или любых других товаров и активов сказать, сколько они стоят в биткоинах на более или менее продолжительном временном интервале.

Каковы по этому параметру шансы России?

Не отличается стабильностью относительно других валют и российский рубль. Формально обеспечивать стабильность его курса – конституционная обязанность Банка России. Но ЦБ РФ от этих забот давно и прочно самоустранился. Причём законодатели ему в том немало способствовали.

Конституция гласит: «Защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации». Но закон о ЦБ интерпретирует это более узко: «Основной целью денежно-кредитной политики Банка России является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности».

Пользуясь этим ЦБ игнорирует курсовые колебания. В результате колебания курса рубля относительно доллара чрезмерно велики.

Например, в 2014-16 годах менее чем за два года курс рубля восемь раз взлетал и падал двузначными темпами (рис. 4).

Рис. 5. Курс рубля в 2014-2016 отличался крайней нестабильностью

Но и сейчас ситуация не лучше (рис. 5).

Рис. 6. Велики колебания курса рубля и сейчас

Такие колебания однозначно исключают шансы российской валюты пусть и не на призовое, но хотя бы на достойное место в системе международных расчётов.

Чьи шансы выше?

Есть валюты, жёстко привязанные к американскому доллару. Например, гонконгский доллар. Однако объёмы предложения этой валюты невелики, на всех желающих явно не хватит. Между тем для новой мировой валюты количество, объём – очень важный параметр, как было сказано выше.

По объёмам денежной массы в тройке мировых лидеров, кроме доллара, находятся также юань и евро. Ситуация с их стабильностью по отношению к доллару намного лучше, чем у рубля.

Юань вообще десять лет, с 1995 года по 2005, стабильно стоил 8,2 юаня за доллар. Затем, под прямым нажимом властей США, последовало небольшое его укрепление, но колебания курса и сейчас невелики.

Намного стабильнее рубля показывает себя и евро. С 2015 по 2023 год его колебания относительно доллара невелики (от 1 до 1,24 доллара за евро). К тому же, евро имеет номинал близкий к доллару.

Тезис третий. Новая валюта должна иметь свою «домашнюю» территорию

Есть валюта, признанная сотнями стран, но при этом так и не нашедшая широкого применения в международной экономике. Речь идёт о «специальных правах заимствования» Международного Валютного Фонда (МВФ).

Отчасти, как и у гонконгского доллара, это связано с объёмами: МВФ свою валюту эмитирует очень небольшими дозами. Но есть и ещё один серьёзный недостаток этой валюты: отсутствие территории, где такой валютой можно было бы свободно и без проблем рассчитываться.

У американского доллара в этом отношении несомненное преимущество. Любой обладатель долларов в мире может надеяться, что, даже если долларом станет невозможно рассчитываться в третьих странах, всегда остаётся возможность использовать его в самих США.

Причём территория валюты – это вовсе не обязательно одна конкретная страна. Тому пример – зона евро. Человека, держащего про запас евро, может успокаивать та мысль, что в любой из стран Еврозоны его сбережения обладают реальной ценностью.

Шансы России по этому параметру

Этого – территориального – преимущества российский рубль даже Банк России лишить не может. Страна по-прежнему занимает первое место в мире по площади и протяженности. К конкурентным преимуществам рубля можно смело отнести тот факт, что российский Северо-Запад граничит с Европой, Юго-Запад – с Малой Азией и Ближним Востоком. Урал и Сибирь – дают ему прямой доступ к Средней и Центральной Азии. Дальний Восток географически близок к Юго-Восточной Азии (а посмотреть шире – то и ко всему тихоокеанскому региону).

Иначе говоря, возможность в самом крайнем случае потратить сбережения в российской валюте на территории самой России могла бы уменьшить опасения её использовать для сбережений и расчётов и вьетнамцам, и туркам, и финнам со шведами.

ЧАСТЬ ВТОРАЯ. ЧТО И КАК ДЕЛАТЬ

Рублёвый доллар, или Как долларовые вклады превратились в рублёвые

Российские коммерческие банки уже эмитируют аналог доллара

На одной из своих пост-санкционных пресс-конференций глава ЦБ Эльвира Набиуллина с грустью констатировала: «… у нас валютные вклады — это скорее рублевые вклады, которые индексируются на курс».

Расшифруем. Если у человека есть вклад в российском коммерческом банке размером в 1000 долларов, то с практической точки зрения — это рублёвый вклад, размер которого зависит от курса. Если курс 96 рублей за доллар, то это 96 тысяч рублей. Если курс вырастет до 120 рублей за доллар, вклад автоматически вырастет до 120 тысяч.

Если же курс доллара вновь упадёт до 70 или 55 рублей, то снизится до 70 тысяч и 55 тысяч рублей и размер валютного вклада.

Для нас здесь важно, что даже те банки, которые из-за санкций коллективного Запада объективно лишены возможности оперировать долларами, на российской территории могут открывать долларовые вклады и свободно оперировать ими. Ведь для этого банкам доллары не нужны, достаточно иметь рубли.

Открывая такой счёт вкладчику, банк, по сути, создаёт российский аналог американского доллара, не имея ни одного доллара США «за душой».

Подчеркнём это важное открытие: российские банки могут создавать аналог доллара.

Очевидно, что возможность коммерческого банка обслуживать такие «квазидолларовые» счета тесно связана с его рублёвой ликвидностью. Другими словами – у коммерческого банка возможность эмитировать квази-доллары ограничена. И ограничена она регулятором, Центральным банком.

О безграничных возможностях Банка России

Но в российской банковской системе есть игрок, возможности которого эмитировать аналог доллара поистине безграничны: это - сам регулятор, Банк России. Чтобы обслуживать описанные выше «квазидолларовые» счета, доллары не нужны, нужны рубли. А Центробанк и есть эмитент рублей - бездонный их колодец и неиссякаемый их источник.

И если, повторим, коммерческие банки в своих возможностях создавать «квазидоллары» объективно ограничены Центробанком, то у ЦБ РФ таких объективных ограничений нет.

Сразу вспоминается пророческая фраза из произведения Виктора Пелевина «Generation П»:

«"Короче, сейчас еще не все ясно до конца, – сказал он, явно сворачивая разговор, – но я думаю, что в принципе рубль так же неисчерпаем, как и доллар"».

Идея первая: российская валюта для международных расчётов

В июле 2023 года министр экономического развития Максим Решетников, обеспокоившись нестабильностью рубля, заявил, что трансграничные рублёвые потоки необходимо жёстко, как в Китае, контролировать. Заявление вызвало бурную (и в основном справедливо негативную) реакцию. Подскажем министру: введение российского аналога доллара для обращения за рубежом в значительной мере решает обеспокоившую его проблему.

Последовательность действий могла бы быть примерно такова:

Первое. Банк России эмитирует валюту под условным названием «Русский доллар» или «рублёвый доллар». Назовём его сокращённо «рудо», взяв по паре первых букв из этих словосочетаний.

Главное обязательство ЦБ –

покупать рудо у любого их предъявителя за российские рубли в соответствии с текущим курсом американского доллара и/или,

продавать рудо за рубли любому желающему их купить тоже в соответствии с текущим курсом доллара США.

Между курсами покупки-продажи, как водится, будет спред. Реализовать механизм покупки-продажи можно через биржевые торги. Ведь рудо, как и другие валюты, должен свободно покупаться и продаваться на бирже.

Второе. Банк России устанавливает для «рудо» все те же права и ограничения, что есть сейчас внутри страны у доллара США. Например, доллар США не может быть платёжным средством в России. И рудо – тоже. Но граждане и предприятия могут свободно открывать счета в долларах, обменивать их на рубли и наоборот. Так же любой желающий должен иметь такие же возможности в операциях с рудо.

Такое рудо будет, по сути, означать создание Россией «бивалютной» системы. Есть близкие исторические примеры аналогичных «бивалютных» систем. Та же Бразилия, столкнувшись в 1992 году с девальвацией своего крузейро, ввела, по сути, вторую валюту – реал. Это помогло ей в течение двух лет стабилизировать денежную систему, а в дальнейшем страна отказалась от крузейро и полностью перешла на реал.

В нашем случае, несмотря на внешнее сходство с бразильским вариантом, предлагается ввести заменитель не домашней валюты, рубля, а валюты внешней – доллара.

Третье. Чтобы у российских граждан и предприятий появилась возможность иметь долларовые счета и использовать русский доллар во внешнеторговых сделках и при поездках за границу, рудо должен отвоевать себе (с помощью Банка России) те же «права», что и евро или доллар.

У Банка же России, в свою очередь, появится реальная возможность эмитировать практически полный аналог доллара, но вне зависимости от наличия или отсутствия каких-либо долларовых резервов.

Реклaмным же слоганом новой валюты должно стать что-то типа: «Рудо – это как доллар, только немного лучше».

Счета в рудо вместо валютных счетов

Граждане и предприятия, как мы уже сказали выше, должны иметь возможность открывать счета в рудо – точно также, как они сейчас имеют право открывать валютные счета. Это может стать очень привлекательной альтернативой. Как известно, многие граждане покупают иностранную валюту не потому, что собираются за границу или хотят купить недвижимость за рубежом. Мотив многих людей при покупке валюты проще – защититься от возможного падения курса рубля.

Рудо для таких целей очень удобен. И даже менее рискован. Сегодня коммерческие банки вводят большие комиссии за ведение валютных счетов, ограничивают приём наличных долларов или евро. С рудо такие риски будут отсутствовать: ведь их обращение и конвертация не зависят от наличия или отсутствия валютных резервов и гарантированы Центробанком.

Рудо во внешней торговле

Мы начали с того, как новая валюта может обращаться внутри страны. Если коротко, нельзя использовать в расчётах, но можно с ней делать всё то же самое, что и с долларом (открывать счета, обменивать и т.д.).

Но главная задача и важнейшая миссия рудо – стать новой валютой для международных расчётов. Граждане и предприятия должны иметь законную возможность использовать рудо во внешнеторговых сделках (импорт-экспорт) и непосредственно при поездках за рубеж в страны, где рудо будет разрешён к приёму или обмену. Обеспечить техническую возможность таких расчётов должен будет ЦБ, а на политическом уровне содействовать расширению сферы использования рудо должен будет МИД и в целом политическое руководство страны.

Как отмечал ещё Ирвинг Фишер, один из основоположников количественной теории денег,

«выбор пользования теми и другими деньгами остается главным образом за тем, кто платит их в обмене, а не за тем, кто получает»

Поэтому платить в рудо за импортируемые в Россию товары должно стать предпочтительней и удобней как российским импортёрам, так и их зарубежным поставщикам.

Кредитование внешней торговли в рудо

Очевидно, что и российские банки должны получить возможность выдавать кредиты в рудо как зарубежным покупателям товаров из России, так и импортёрам зарубежных товаров в Россию, и хорошо зарабатывать на этом. Вместо того, чтобы продавать экспортные товары за неконвертируемые внешние валюты (например, индийские рупии) «дружественных» стран, российская банковская система могла бы кредитовать импортёров российских товаров и услуг в рудо на взаимовыгодных условиях.

В этом случае вместо сумм в неконвертируемых валютах оплата за российский экспорт происходила бы в абсолютно понятной форме. Страна-импортёр, чтобы рассчитаться по долгам в рудо, будет заинтересована экспортировать свои товары и услуги в третьи страны с расчётами в тех же рудо. Это естественным образом будет непрерывно расширять сферу обращения новой российской валюты в мировой торговле.

Банку России, в свою очередь, предстоит организовать всё необходимое для обеспечения обращения рудо, включая корсчета банков в рудо, ключевую ставку в рудо и – непременно! - организацию наличного обращения рудо.

Рудо в интересах собственных и зарубежных граждан, желающих избежать навязчивого контроля финансовых органов разных стран и блоков стран, обязан иметь наличную форму (банкноты, монеты), в том числе - максимально крупные купюры. Кстати, над дизайном наличных рудо стоит потрудиться: они должны символизировать надёжность, некоторыми элементами дизайна напоминать свою связь как с Россией, так и с долларом.

Хорошим подспорьем и подсказкой Банку России может служить пример доллара: вся инфраструктура, что обеспечивает мировое обращение доллара, должна появиться и у рудо. Только быть современнее и удобнее для пользователей.

Цифровой рудо (по аналогии с цифровым рублём) – тоже перспективное направление действий.

Долговые инструменты в рудо

Важнейшее конкурентное преимущество и действенный фактор глобальной привлекательности американского доллара - наличие глубокого и объёмного рынка надёжных долговых инструментов в этой валюте. Точно так же и у любого владельца рудо должна быть аналогичная альтернатива. Вместо желания сразу «бежать и потратить» свои рудо на что-то, у граждан, предприятий и банков должна быть возможность вложить рудо в выгодные и надёжные финансовые инструменты.

И, слава Богу, Банку России опять ничего не надо придумывать. Бенчмарком, проверенным в деле ориентиром здесь может служить рынок госдолга США: только хранить деньги в инструментах, номинированных в рудо, должно быть надёжнее и выгоднее, чем в американском долларе.

Надёжность финансовых инструментов лучше всего обеспечат гарантии эмитента рудо – Банка России. По сути, такие инструменты стали бы аналогами нынешних облигаций Банка России (ОБР). Только номинированы они должны быть в рудо и доступны они должны быть не только банкам (как ОБР), но и любым другим покупателям, включая физических лиц.

Стабилизирующая роль рудо для курса рубля

Стоит отдельно отметить, что рудо откроет Банку России новые и беспрецедентные по эффективности возможности стабилизировать обменный курс национальной валюты – российского рубля. Мы уже упоминали выше, что Бразилия вводила вторую валюту – реал – ради того, чтобы стабилизировать курс крузейро и снизить инфляцию.

Этот удачный бразильский опыт следует использовать и нам. Повторим, что во время внешних шоков и банковской паники граждане бросаются покупать валюту не потому, что все они вдруг собрались за границу. Граждане пытаются таким образом спасти свои рублёвые активы и сбережения, справедливо опасаясь, что они обесценятся.

Рудо эффективно решает эту частную проблему людей и огромную социальную проблему государства. И для этого не придётся тратить золотовалютные резервы. В случае паники ЦБ просто эмитирует ровно столько рудо, сколько купят обеспокоенные судьбой своих активов и сбережений граждане.

Дополнительная эмиссия рудо в этом случае аналогична валютным интервенциям, только не будет связана с продажей дефицитной иностранной валюты. ЦБ, таким образом, будет использовать инструмент, который находится под его абсолютным контролем.

Краткое резюме идеи «русского доллара»

Изложенная выше идея «русского доллара» – рудо – всего лишь эскизный набросок системы. Широкими мазками мы показали, что Банк России имеет возможность эмитировать аналог американского доллара как минимум для внутреннего пользования. Если ставить перед страной более амбициозные внешнеполитические цели, ЦБ РФ может внедрить эту новую валюту во внешнеторговые операции.

Важно отметить, что такой рудо отвечает всем основным требованиям к новой мировой валюте, описанным выше в виде трёх тезисов (см. Первую часть):

Банк России может эмитировать новую валюту практически в неограниченных объёмах (тезис первый).

Новая валюта легко сопоставима и совместима с долларом, потому что, по сути, привязана к его биржевым котировкам (тезис второй).

Новая валюта изначально чётко территориально привязана к Российской Федерации. Само название «русский доллар», или рудо, это подчёркивает (тезис третий).

Начальным количественным ориентиром для массы рудо в обращении можно обозначить 9 триллионов. В этом случае объём рудо в долларовом выражении сразу обойдёт японскую денежную массу в йенах (см. рис. 4).

Идея вторая: новая валюта ЕАЭС

Выше мы описали идею создания новой валюты одной Россией. Если же такую валюту создаст (пусть и при ключевой ответственности России) группа стран, объединённых с Россией союзническими отношениями и общим экономическим пространством, это будет дополнительным преимуществом как для новой валюты, так и для участников проекта.

Во-первых, такая валюта сразу же получит дополнительных «пользователей» и начнёт оборачиваться в межстрановой торговле. И «домашняя территория» новой валюты будет ещё более обширной.

Во-вторых, возможен вариант, когда новую валюту, рудо, создаёт одна Россия и отвечает рублями за её устойчивость тоже Россия. В то же время ближайшие союзники России по ЕАЭС создают в своих странах инфраструктуру для обращения этой новой валюты такую же, какую они сейчас имеют для обращения доллара.

Идея третья: Страновой free banking, или как реанимировать идею общей валюты БРИКС+

Создавая «русский доллар» (см. выше описание первой идеи), Россия, безусловно, бросает вызов американскому доллару, и делает это в одиночку.

Но если российская практика последовательного применения «бивалютной» системы окажется успешной, свои аналоги доллара начнут создавать и другие страны. Что без всяких громких деклараций приведёт к постепенному вытеснению доллара США из международных расчётов. В результате доллар вытеснит не какая-то одна валюта и не одна отдельная страна, а одна идея: идея создания «аналога доллара» каждой отдельной страной.

Сопоставление этих валют будет достаточно простым, ведь все они изначально будут привязаны к доллару США.

При этом ценность и привлекательность таких «аналогов доллара» от разных стран-эмитентов будет неизбежно колебаться. И это - нормально. В истории мировой экономики такой валютной системе есть полный аналог: эпоха «свободных банков» (free-banking) в США.

В США 19-го и начала 20 века (до создания ФРС в 1913 году) при отсутствии Центрального банка (ФРС) каждый банк эмитировал свои банкноты самостоятельно. Однако законодательно было установлено, что на территории США одна унция золота должна стоить 22 американских доллара. Коммерческий банк, выпустивший банкноты, был обязан в любой момент и по первому требования выдать предъявителю эмитированной им банкноты золото (в виде слитков или монет) в этой пропорции. Например, принёс человек в банк 220 долларов банкнотами этого банка – будь добр, выдай ему 10 унций золота.

Банков было много (тысячи). Соответственно, в обращении находилось великое множество банкнот разных банков. И в межбанковском обороте эти банкноты котировались по-разному. Банкноты солидных известных банков принимались по номиналу. А банкноты мелких региональных банков принимались с дисконтом, то есть, котировались ниже.

Нечто подобное будет происходить, если многие страны возьмутся выпускать свои аналоги доллара (по аналогии с описанным выше «русским долларом» – рудо). Долларовые аналоги крупных и надёжных стран будут котироваться выше. Долларовые аналоги стран мелких или ненадёжных будут котироваться ниже.

Но сам факт выпуска таких аналогов откроет новые широкие возможности. Например, это может реанимировать идею единой валюты БРИКС+.

Идея четвёртая: валюта БРИКС

Саммит БРИКС, состоявшийся в 2023 году, по сообщениям в СМИ должен был принять судьбоносное решение по новой валюте этого объединения. Но вопрос не только отсутствовал в повестке – он не обсуждался даже в кулуарах. Слишком уж разные интересы у участников. Говоря грубо, каждая страна БРИКС хочет тянуть шкуру неубитого ещё медведя на себя.

Нужна идея, когда каждый принесёт шкуру своего медведя, чтобы сшить общее одеяло. И такая идея есть. Примерная схема могла бы быть такой.

А. Каждая из стран Брикс создаёт аналог рудо (забавы ради попробуем дать им имена:

ChiDo – китайский доллар;

InDo – индийский доллар;

BraDo – бразильский доллар;

ZuDo – южноафриканский доллар)

и в определённой заранее пропорции вносит суммы в этих валютах в качестве уставного капитала эмиссионного банка БРИКС (далее – БРИКС-Банк).

Б. БРИКС-Банк получает эксклюзивное право эмитировать «БРИКС-доллары».

В. Страны-учредители на законодательном уровне закрепляют «права» новой валюты внутри своих стран (подробности есть в описании идеи «русского доллара»).

Создание новой денежной системы и единой валюты существенно облегчается тем, что ничего принципиально нового изобретать и придумывать не надо. Всё уже придумано, создано и проверено в работе добрым старым американским долларом.

Г. Как Федеральная Резервная Система США состоит сегодня из 12 резервных банков, так и Эмиссионный банк БРИКС может состоять из филиалов в каждой из стран участниц.

Д. Все филиалы должны действовать по единым правилам.

Единая валюта Брикс (БРИКС-доллар), эмитируемая таким банком, изначально получит целый ряд конкурентных преимуществ перед долларом, евро, юанем или специальными правами заимствования МВФ:

Объёмы эмитируемой единой валюты БРИКС могут быть сразу значительными, значительно больше, чем в случае эмиссии одной страной.

Условно «домашней территорией» такой валюты автоматически станет в таком случае вся территория всех стран БРИКС. Хотя по замыслу она (валюта) не будет валютой внутренних расчётов, но её можно будет использовать в расчётах международных, а так же свободно конвертировать, хранить внутри этих стран, и вообще, делать с ней всё, что сейчас можно делать с долларом.

РЕЗЮМЕ

С момента изобретения денег человечество решает проблему их дефицита. Страны, которым это удавалось сделать, способствовали развитию не только собственной, но и всей мировой экономики, причём с получением огромных геополитических выгод для себя.

Сейчас в мировой системе господствует американский доллар. Однако власти США своими действиями сами снижают доверие к своей валюте, замораживая долларовые активы уже не только граждан, но и суверенных стран.

Вместе с тем стоит отметить, что, хотя все эти процессы подтачивают доверие к американскому доллару, изменить его доминирующее положение они пока не в силах. И прежде всего потому, что достойной альтернативы американскому доллару всё ещё нет.

Альтернативная мировая валюта сможет легче сменить доллар, имея три важных атрибута:

Количественный, если её будет много;

Качественный, если она будет легко сопоставима с долларом;

Территориальный, если она будет иметь свою «домашнюю территорию» – страну или группу стран, где её можно будет использовать.

Россия тоже могла бы создать такую валюту (русский доллар – «рудо»), последовательно расширяя сферы её применения:

начать со счетов граждан и предприятий внутри страны,

продолжить, распространив на сферу внешнеторговых расчётов, и

увенчать созданием линейки долговых инструментов, котирующихся в этой новой валюте.

Это позволило бы только на первом этапе влить в мировую экономику остро необходимую ей дополнительную ликвидность в объеме, эквивалентном девяти триллионам долларов. Такое дополнительное вливание «средств обмена» (по выражению Маркса) неизбежно подстегнёт развитие мировой торговли и экономики в целом.

Крайне важно, что новая валюта не будет зависеть от прихотей или санкций властей США. Россия же с нею обретёт новые возможности финансировать не только собственное развитие, но и развитие готовых к взаимовыгодному сотрудничеству с Россией стран Африки, Азии, Латинской Америки.

Дедолларизировать мировую экономику можно. Причём довольно быстро и достаточно легко. Только делать это нужно, опираясь на американский же доллар.

СОДЕРЖАНИЕ

ПРЕАМБУЛА

ЧАСТЬ ПЕРВАЯ. КАКОЙ БЫТЬ ВАЛЮТЕ, ИДУЩЕЙ НА СМЕНУ ДОЛЛАРУ

ЧАСТЬ ВТОРАЯ. ЧТО И КАК ДЕЛАТЬ

РЕЗЮМЕ

ПРЕАМБУЛА

Недовольные глобальной гегемонией доллара были всегда.

«В 1960-е гг. министр финансов [и будущий президент – С.Б.] Франции Валери Жискар д’Эстен жаловался, что доминирование американского доллара даёт Соединённым Штатам «чрезмерную привилегию» дёшево занимать у всего остального мира и жить не по средствам. Как союзники, так и противники Америки с тех пор не раз повторяли эту мысль.»

- отмечали три года назад в Foreign Affairs европейские аналитики Simon Tilford and Hans Kundnani.

Соответственно и разговоры, что хорошо бы с этой гегемонией попрощаться, ведутся давно. Но дальше разговоров (если исключить появление почти четверть века назад младшего брата американского доллара, евро) дело до сих пор не шло. Слишком удобны и комфортны для многомиллиардной армии своих пользователей оказались созданные американцами глобальная денежная система и мировая валюта. Конкурентным системе и валюте места и пространства на этом рынке попросту не было.

Однако в последние годы превосходно выстроенная после второй мировой войны система защиты гегемонии доллара стала сбоить. Виной тому – власти самих США: с распадом СССР они всё чаще и всё масштабнее стали использовать американский доллар как военно-политический и фискально-репрессивный, а не чисто торговый и финансовый инструмент. Под благовидными предлогами борьбы с коррупцией, терроризмом и отмыванием «грязных денег» доступ к созданной под американскую валюту глобальной платёжно-финансовой инфраструктуре из свободного постепенно стал дискриминационным.

Когда же под санкционный пресс денежных властей США попала одна и в ближайшее время рискует попасть другая ядерная сверх-держава, на глобальную дедолларизацию появился реальный политический спрос. Подкреплённый не менее реальными военно-техническими и экономическими возможностями:

«Страны, не входящие в состав коллективного Запада, желают отказаться от доллара в международных сделках в качестве стратегической резервной валюты или, по крайней мере, диверсифицировать его использование. Коллективное беспокойство мирового большинства усилилось после того, как США ввели санкции против России и заморозили российские стратегические резервы на миллиарды долларов»,-

констатирует адъюнкт-профессор Джиндальского глобального университета (Индия) Анурада Ченой.

У потенциальных валют-конкурентов, таким образом, появилось и неуклонно расширяется окно возможностей наследовать доллару трон главной мировой валюты.

Кто же и как наследует доллару? Кто выиграет мировую валютную гонку?

Чтобы ответить на эти вопросы, полезно набросать хотя бы эскизный портрет претендентки, идущей на смену американскому доллару.

ЧАСТЬ ПЕРВАЯ. КАКОЙ БЫТЬ ВАЛЮТЕ, ИДУЩЕЙ НА СМЕНУ ДОЛЛАРУ

Тезис первый. Новой валюты должно быть много

Деньги в их привычной нам монетной форме «изобрели» примерно 2,7 тысячи лет назад в Лидии (на территории современной Турции). С тех пор страны и люди борются с одной проблемой – нехваткой (дефицитом) денег. Гибнут, словами Мефистотеля из оперы Гуно «Фауст», за металл.

Страны, которым с дефицитом денег удавалось справиться лучше, чем другим, получали пусть и не абсолютное, но очень серьёзное преимущество перед конкурентами. Ведь для своего роста мировая экономика постоянно требует всё больше и больше денег. И та страна, которая может предложить их миру в бóльшем, чем другие, объёме, получает весомое геополитическое преимущество перед другими странами.

Другими словами, size does matter, количество денег важно.

Геополитические последствия притока денег

Они хорошо видны на многочисленных примерах, начиная с античной истории. Историческое величие сначала Афин, а затем империй Александра Македонского и Древнего Рима было в буквальном смысле «отчеканено» их монетами.

Но и в этом ряду особо стоило бы выделить испанцев. Три века серебро (и, в меньшей степени, золото) Испанской Америки текло в Европу нескончаемым потоком. Что, помимо временного мирового доминирования Габсбургов, имело два серьёзных геополитических последствия:

Во-первых, это стало одной из главных причин будущего господства Европы в мире.

Во-вторых, это обусловило отставание Восточной Европы от Западной. Ведь в Испании серебро и золото долго не задерживались, растекаясь как вода по другим странам.

Чем ближе страна была к Испании, тем быстрее получала она выгоды. Поэтому Генуя, Голландия, Франция, Англия стали первыми бенефициарами этого мощного денежного притока.

И именно поэтому развитие Восточной Европы отстало от Западной – туда денежный прилив доходил позже и в ослабленном виде.

Россия же оказалась дальше всех от этого праздника жизни.

Рис. 1. Русское государство в 16 веке находилось далеко от центра притока денег в Европу

Пётр Первый, прорубая «окно в Европу», копал, по сути-то дела, канал притоку тех самых денег. Вплоть до конца 18 века своих месторождений серебра и золота Россия не имела, и внешняя торговля была единственным способом обеспечить приток драгметаллов для чеканки собственной монеты.

Голландия, Англия, США – каждая из них внесла свой вклад в мощное расширение мировой денежной массы, а значит, давала толчок мировому экономическому развитию. Своеобразной «наградой» за такой вклад становилось мировое геополитическое лидерство.

Сегодня доминирующее положение среди мировых валют занимает доллар США. И надо отдать Америке должное: с помощью доллара (не без выгоды, естественно, для себя) США сделали очень много и для ускорения роста всей мировой экономики. Именно поэтому, когда долларов в мировой экономике вдруг начинает не хватать, это приводит к кризисам и рецессиям.

Какие уроки стоило бы знать создателям «новой мировой валюты»?

Главный урок: новой валюты должно быть много. Если валюты будет мало, то, даже обладая замечательной надёжностью, устойчивостью и прочими выдающимися достоинствами, заменить американский доллар она не сможет.

К тому же у этого урока есть два важных следствия:

Следствие первое: крупные экономики в гонке за мировое валютное лидерство заведомо имеют преимущество. Ведь внутри них уже обращаются большие объёмы национальной валюты.

Следствие второе: среди крупных экономик преимущество получат те, что сильнее насыщены деньгами. Ведь страны, примерно равные по размеру экономики, по размерам денежной массы могут отличаться в разы.

Важность этих следствий хорошо видна, если сравнить денежные массы разных стран (рис. 2).

Рис. 2. По объему домашней денежной массы лидируют Китай и США

США («внутренняя» денежная масса 20,9 трлн долларов) и Китай («внутренняя» денежная масса в юанях эквивалентна 41,8 трлн долларов) – крупнейшие на сегодняшний день экономики мира.

Экономика такой развитой и во всех отношениях благоустроенной страны как Швейцария – по размеру на порядок меньше и китайской, и американской. Соответственно и её «внутренняя» денежная масса в швейцарских франках эквивалентна «всего» 1,1 трлн долларов США. Швейцарии, при всех несомненных достоинствах франка, значительно труднее, а Китаю и США – значительно легче добавить на нужды мирового торгового оборота 10-20 триллионов долларового эквивалента.

Как мы только что отметили выше, важен не только размер экономики, но и насыщенность её деньгами.

Так, по паритету покупательной способности (ППС) российский валовой внутренний продукт (ВВП) в 2022 году в очередной раз превысил германский. Но при всём при том денежная масса в Германии почти в 3,5 раза превышает российскую.

ВВП по ППС Японии всего лишь на 7% больше российского. А денежная масса превышает российскую в 9 раз.

Иначе говоря, насыщенность экономик Японии и Германии деньгами в разы выше, чем экономики России. А значит и валютам этих стран легче найти применение в международной торговле.

Шансы России победить в гонке за новую мировую валюту

Пока эти шансы мизерные.

По размерам своей денежной массы Россия существенно отстаёт не только от мировых лидеров – США и Китая. В этом отношении Россия эквивалентна такой крохотной стране как Швейцария.

Перспективы России создать новую мировую валюту улучшились бы, если бы по объёму денежной массы в приведённом выше рейтинге она поднялась хотя бы до пятого места (соответствует месту России в рейтинге экономик по ВВП по ППС). Для этого её денежная масса должна увеличиться в 4 (!) раза.

Технически это более чем возможно. Реально ли это? Нет. Нынешние руководители Банка России придерживаются в своей политике принципов, которые с созданием мировой валюты абсолютно несовместимы.

Во-первых, руководство ЦБ РФ декларирует курс на сдерживание роста денежной массы. И это при том, что и без того она растёт намного более низкими темпами, чем в годы (1999-2008 ) быстрого экономического роста.

Во-вторых, Центробанк придерживается принципа «невмешательства» в курсообразование.

"Мы придерживаемся политики плавающего курса, потому что именно плавающий курс дает возможность экономике адаптироваться к изменившимся условиям. И попытки иметь тот курс, который был при старых условиях, – это искусственный курс", -

неустанно подчеркивает Набиуллина.

"Покупательная способность все-таки определяется инфляцией: тем, сколько вы на определенную сумму средств можете купить товаров и услуг, а не сколько вы можете купить долларов. Не столько валютным курсом, сколько инфляцией. Это важно для людей в первую очередь"».

По факту это означает, что ЦБ сознательно не борется с ослаблением рубля. Вследствие чего денежная масса в России в межстрановом измерении (то есть, в долларах США) не меняется уже длительное время, и сейчас даже меньше, чем была 10 лет назад, в 2013 году.

Рис. 3. Денежная масса России в долларовом выражении за 10 лет не выросла

Официально ЦБ РФ борется прежде всего с инфляцией, то есть, обеспечивает стабильность рубля по отношению к товарам и услугам на внутреннем рынке. Но в международном обмене товарами, для международного авторитета валюты важны не домашние успехи в борьбе с инфляцией. Важно, каков объём этой валюты в сопоставлении с другими валютами, и прежде всего - с американским долларом. У Банка России пока и с инфляцией не очень хорошо получается бороться, а с ослаблением рубля и подавно.

Резюме: при нынешней политике Банка России российская валюта не способна насытить деньгами в нужном [=большом] объёме не то что мировую, но даже относительно скромную по своим размерам российскую экономику.

Тезис второй. Новая валюта должна быть совместима и сопоставима с предшественником

Чтобы не создавать новую шкалу ценностей, новая валюта может использовать шкалу ... созданную предшественником.

Переход на золотой стандарт

К середине 19 века главным «поставщиком» денег в мировую финансовую систему была Великобритания, которая с начала этого века де-юре перешла на золотой стандарт. Это означало, что бумажные британские фунты можно было свободно обменять на законодательно установленное количество золота. С другой стороны, это означало, что количество выпускаемых британцами фунтов зависело от имевшегося у них золотого запаса.

По счастливой случайности, ставка британцев на золото оказалась верной.

С 1840-х годов стоимость добываемого в мире золота стала больше, чем стоимость серебра (рис. …)

Рис. 4. С 1840-х годов золота стали добывать больше, чем серебра в денежном выражении

Источник: J. D. Magee, 1910. The World's Production of Gold and Silver from 1493 To 1905. Journal of Political Economy, Jan., 1910, Vol. 18, No. 1 (Jan., 1910), pp. 50-58. Published by: The University of Chicago Press. Stable URL

В 1831-1840 годах золота добывали в среднем на 13,5 млн долларов в год, а серебра больше – на 25,1 млн долларов.

В 1841-1850 годах золота добывали уже на 36,4 млн долларов, а серебра уже меньше на 32,7 млн. В дальнейшем отрыв добычи золота от серебра в стоимостной оценке только увеличивался. В 2015 году золота в мире добывалось на порядок больше в стоимостном выражении, чем серебра.

Опираясь на золото, как основу своей денежной системы, британцам с 1840-х годов стало гораздо легче производить больше денег для мировой финансовой системы. То есть, выполнялся тезис первый (см. выше): денег должно быть много.

Приверженность Британской империи «золотому стандарту» стала серьёзным доводом в пользу перехода на «золотой стандарт» и других стран. Ведь помимо твёрдой привязки к золоту британская валюта вызывала доверие как минимум ещё по двум причинам.

Во-первых, к тому времени Британия уже была одной из самых крупных экономик мира. Там полным ходом шла промышленная революция, и страна становилась мировым лидером по промышленному производству.

Причём речь шла о выпуске не только потребительских товаров. К 1855 году более половины всех машин и оборудования мира (прежде всего паровые машины, паровозы, пароходы) производилось в Британии. Другими словами, на британский фунт всегда можно было найти «что купить».

Во-вторых, у Британии были самые большие колониальные владения, в том числе Индия, Канада и Австралия. Иначе говоря, на британский фунт всегда можно было найти «где купить».

В 1873 году на золотой стандарт перешла Пруссия.

Монетный акт 1873 года де-факто отменил биметаллизм и в США. Человек мог свободно отдать на монетный двор лишь слиток золота, получив за него соответствующее количество отчеканенных из золота монет. США, таким образом, тоже перешли на золотомонетный стандарт. В короткий период на золотой стандарт перешло большинство стран мира, в том числе и Россия (1897).

Как доллар «оседлал» своего конкурента

На смену фунту как мировой валюте в 20 веке пришёл американский доллар. И нам важно понять, что происходило с долларом в эпоху господства золотого стандарта, в 19 веке? Способствовал ли переход США на золотой стандарт тому, чтобы в итоге доллар перехватил мировое лидерство у британского фунта?

Да, несомненно способствовал.

Если бы США установили, подобно Китаю, не золотой, а серебряный стандарт, это автоматически сократило бы базу их денежной системы: ведь стоимость добываемого (не только в США, но и в мире) серебра уже с 1840-х годов была меньше, чем стоимость добываемого золота (см. рис. 4). То есть, требование «мировой валюты должно быть много», о котором мы писали выше (см. первый тезис), стало бы для американского доллара невыполнимым.

Но главное: «претендент на лидерство» (американский доллар) был бы не вполне сопоставим и совместим с «действующим лидером» - основанном на «золотом стандарте» британским фунтом.

Присоединившись же к золотому стандарту, США обеспечили своему доллару возможность легко внедриться в созданную британцами мировую систему расчётов. Легко именно потому, что доминировавший в 19 веке британский фунт базировался на одном с долларом стандарте.

Можно сказать, что доллар сэкономил на разработке и внедрении своей собственной шкалы измерения стоимости товаров и услуг, оседлав уже имеющуюся британскую систему «мер и весов». И это помогло ему безболезненно и без ненужных издержек войти в сферу международных расчётов.

Уроки для новой мировой валюты

Аналогичным образом, чтобы быть успешной, новой валюте крайне важно легко соотноситься с «системой мер и весов» нынешнего лидера – доллара США. Ведь именно в долларах США ведут свои котировки наиболее развитые финансовые, товарно-сырьевые и валютные рынки.

Привязавшись к доллару США, новая мировая валюта, по сути, повторит манёвр доллара тех времён, когда тот перехватывал лидерство у британского фунта.

Кстати, именно этот тезис (о необходимости лёгкого сопоставления с долларом) объясняет, почему биткойн не сможет занять место доллара в системе мировых расчётов. Цена биткойна в долларах колеблется так сильно, что невозможно, используя котировки нефти, золота или любых других товаров и активов сказать, сколько они стоят в биткоинах на более или менее продолжительном временном интервале.

Каковы по этому параметру шансы России?

Не отличается стабильностью относительно других валют и российский рубль. Формально обеспечивать стабильность его курса – конституционная обязанность Банка России. Но ЦБ РФ от этих забот давно и прочно самоустранился. Причём законодатели ему в том немало способствовали.

Конституция гласит: «Защита и обеспечение устойчивости рубля - основная функция Центрального банка Российской Федерации». Но закон о ЦБ интерпретирует это более узко: «Основной целью денежно-кредитной политики Банка России является защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности».

Пользуясь этим ЦБ игнорирует курсовые колебания. В результате колебания курса рубля относительно доллара чрезмерно велики.

Например, в 2014-16 годах менее чем за два года курс рубля восемь раз взлетал и падал двузначными темпами (рис. 4).

Рис. 5. Курс рубля в 2014-2016 отличался крайней нестабильностью

Но и сейчас ситуация не лучше (рис. 5).

Рис. 6. Велики колебания курса рубля и сейчас

Такие колебания однозначно исключают шансы российской валюты пусть и не на призовое, но хотя бы на достойное место в системе международных расчётов.

Чьи шансы выше?

Есть валюты, жёстко привязанные к американскому доллару. Например, гонконгский доллар. Однако объёмы предложения этой валюты невелики, на всех желающих явно не хватит. Между тем для новой мировой валюты количество, объём – очень важный параметр, как было сказано выше.

По объёмам денежной массы в тройке мировых лидеров, кроме доллара, находятся также юань и евро. Ситуация с их стабильностью по отношению к доллару намного лучше, чем у рубля.

Юань вообще десять лет, с 1995 года по 2005, стабильно стоил 8,2 юаня за доллар. Затем, под прямым нажимом властей США, последовало небольшое его укрепление, но колебания курса и сейчас невелики.

Намного стабильнее рубля показывает себя и евро. С 2015 по 2023 год его колебания относительно доллара невелики (от 1 до 1,24 доллара за евро). К тому же, евро имеет номинал близкий к доллару.

Тезис третий. Новая валюта должна иметь свою «домашнюю» территорию

Есть валюта, признанная сотнями стран, но при этом так и не нашедшая широкого применения в международной экономике. Речь идёт о «специальных правах заимствования» Международного Валютного Фонда (МВФ).

Отчасти, как и у гонконгского доллара, это связано с объёмами: МВФ свою валюту эмитирует очень небольшими дозами. Но есть и ещё один серьёзный недостаток этой валюты: отсутствие территории, где такой валютой можно было бы свободно и без проблем рассчитываться.

У американского доллара в этом отношении несомненное преимущество. Любой обладатель долларов в мире может надеяться, что, даже если долларом станет невозможно рассчитываться в третьих странах, всегда остаётся возможность использовать его в самих США.

Причём территория валюты – это вовсе не обязательно одна конкретная страна. Тому пример – зона евро. Человека, держащего про запас евро, может успокаивать та мысль, что в любой из стран Еврозоны его сбережения обладают реальной ценностью.

Шансы России по этому параметру

Этого – территориального – преимущества российский рубль даже Банк России лишить не может. Страна по-прежнему занимает первое место в мире по площади и протяженности. К конкурентным преимуществам рубля можно смело отнести тот факт, что российский Северо-Запад граничит с Европой, Юго-Запад – с Малой Азией и Ближним Востоком. Урал и Сибирь – дают ему прямой доступ к Средней и Центральной Азии. Дальний Восток географически близок к Юго-Восточной Азии (а посмотреть шире – то и ко всему тихоокеанскому региону).

Иначе говоря, возможность в самом крайнем случае потратить сбережения в российской валюте на территории самой России могла бы уменьшить опасения её использовать для сбережений и расчётов и вьетнамцам, и туркам, и финнам со шведами.

ЧАСТЬ ВТОРАЯ. ЧТО И КАК ДЕЛАТЬ

Рублёвый доллар, или Как долларовые вклады превратились в рублёвые

Российские коммерческие банки уже эмитируют аналог доллара

На одной из своих пост-санкционных пресс-конференций глава ЦБ Эльвира Набиуллина с грустью констатировала: «… у нас валютные вклады — это скорее рублевые вклады, которые индексируются на курс».

Расшифруем. Если у человека есть вклад в российском коммерческом банке размером в 1000 долларов, то с практической точки зрения — это рублёвый вклад, размер которого зависит от курса. Если курс 96 рублей за доллар, то это 96 тысяч рублей. Если курс вырастет до 120 рублей за доллар, вклад автоматически вырастет до 120 тысяч.

Если же курс доллара вновь упадёт до 70 или 55 рублей, то снизится до 70 тысяч и 55 тысяч рублей и размер валютного вклада.

Для нас здесь важно, что даже те банки, которые из-за санкций коллективного Запада объективно лишены возможности оперировать долларами, на российской территории могут открывать долларовые вклады и свободно оперировать ими. Ведь для этого банкам доллары не нужны, достаточно иметь рубли.

Открывая такой счёт вкладчику, банк, по сути, создаёт российский аналог американского доллара, не имея ни одного доллара США «за душой».

Подчеркнём это важное открытие: российские банки могут создавать аналог доллара.

Очевидно, что возможность коммерческого банка обслуживать такие «квазидолларовые» счета тесно связана с его рублёвой ликвидностью. Другими словами – у коммерческого банка возможность эмитировать квази-доллары ограничена. И ограничена она регулятором, Центральным банком.

О безграничных возможностях Банка России

Но в российской банковской системе есть игрок, возможности которого эмитировать аналог доллара поистине безграничны: это - сам регулятор, Банк России. Чтобы обслуживать описанные выше «квазидолларовые» счета, доллары не нужны, нужны рубли. А Центробанк и есть эмитент рублей - бездонный их колодец и неиссякаемый их источник.

И если, повторим, коммерческие банки в своих возможностях создавать «квазидоллары» объективно ограничены Центробанком, то у ЦБ РФ таких объективных ограничений нет.

Сразу вспоминается пророческая фраза из произведения Виктора Пелевина «Generation П»:

«"Короче, сейчас еще не все ясно до конца, – сказал он, явно сворачивая разговор, – но я думаю, что в принципе рубль так же неисчерпаем, как и доллар"».

Идея первая: российская валюта для международных расчётов

В июле 2023 года министр экономического развития Максим Решетников, обеспокоившись нестабильностью рубля, заявил, что трансграничные рублёвые потоки необходимо жёстко, как в Китае, контролировать. Заявление вызвало бурную (и в основном справедливо негативную) реакцию. Подскажем министру: введение российского аналога доллара для обращения за рубежом в значительной мере решает обеспокоившую его проблему.

Последовательность действий могла бы быть примерно такова:

Первое. Банк России эмитирует валюту под условным названием «Русский доллар» или «рублёвый доллар». Назовём его сокращённо «рудо», взяв по паре первых букв из этих словосочетаний.

Главное обязательство ЦБ –

покупать рудо у любого их предъявителя за российские рубли в соответствии с текущим курсом американского доллара и/или,

продавать рудо за рубли любому желающему их купить тоже в соответствии с текущим курсом доллара США.

Между курсами покупки-продажи, как водится, будет спред. Реализовать механизм покупки-продажи можно через биржевые торги. Ведь рудо, как и другие валюты, должен свободно покупаться и продаваться на бирже.

Второе. Банк России устанавливает для «рудо» все те же права и ограничения, что есть сейчас внутри страны у доллара США. Например, доллар США не может быть платёжным средством в России. И рудо – тоже. Но граждане и предприятия могут свободно открывать счета в долларах, обменивать их на рубли и наоборот. Так же любой желающий должен иметь такие же возможности в операциях с рудо.

Такое рудо будет, по сути, означать создание Россией «бивалютной» системы. Есть близкие исторические примеры аналогичных «бивалютных» систем. Та же Бразилия, столкнувшись в 1992 году с девальвацией своего крузейро, ввела, по сути, вторую валюту – реал. Это помогло ей в течение двух лет стабилизировать денежную систему, а в дальнейшем страна отказалась от крузейро и полностью перешла на реал.

В нашем случае, несмотря на внешнее сходство с бразильским вариантом, предлагается ввести заменитель не домашней валюты, рубля, а валюты внешней – доллара.

Третье. Чтобы у российских граждан и предприятий появилась возможность иметь долларовые счета и использовать русский доллар во внешнеторговых сделках и при поездках за границу, рудо должен отвоевать себе (с помощью Банка России) те же «права», что и евро или доллар.

У Банка же России, в свою очередь, появится реальная возможность эмитировать практически полный аналог доллара, но вне зависимости от наличия или отсутствия каких-либо долларовых резервов.

Реклaмным же слоганом новой валюты должно стать что-то типа: «Рудо – это как доллар, только немного лучше».

Счета в рудо вместо валютных счетов

Граждане и предприятия, как мы уже сказали выше, должны иметь возможность открывать счета в рудо – точно также, как они сейчас имеют право открывать валютные счета. Это может стать очень привлекательной альтернативой. Как известно, многие граждане покупают иностранную валюту не потому, что собираются за границу или хотят купить недвижимость за рубежом. Мотив многих людей при покупке валюты проще – защититься от возможного падения курса рубля.

Рудо для таких целей очень удобен. И даже менее рискован. Сегодня коммерческие банки вводят большие комиссии за ведение валютных счетов, ограничивают приём наличных долларов или евро. С рудо такие риски будут отсутствовать: ведь их обращение и конвертация не зависят от наличия или отсутствия валютных резервов и гарантированы Центробанком.

Рудо во внешней торговле

Мы начали с того, как новая валюта может обращаться внутри страны. Если коротко, нельзя использовать в расчётах, но можно с ней делать всё то же самое, что и с долларом (открывать счета, обменивать и т.д.).

Но главная задача и важнейшая миссия рудо – стать новой валютой для международных расчётов. Граждане и предприятия должны иметь законную возможность использовать рудо во внешнеторговых сделках (импорт-экспорт) и непосредственно при поездках за рубеж в страны, где рудо будет разрешён к приёму или обмену. Обеспечить техническую возможность таких расчётов должен будет ЦБ, а на политическом уровне содействовать расширению сферы использования рудо должен будет МИД и в целом политическое руководство страны.

Как отмечал ещё Ирвинг Фишер, один из основоположников количественной теории денег,

«выбор пользования теми и другими деньгами остается главным образом за тем, кто платит их в обмене, а не за тем, кто получает»

Поэтому платить в рудо за импортируемые в Россию товары должно стать предпочтительней и удобней как российским импортёрам, так и их зарубежным поставщикам.

Кредитование внешней торговли в рудо

Очевидно, что и российские банки должны получить возможность выдавать кредиты в рудо как зарубежным покупателям товаров из России, так и импортёрам зарубежных товаров в Россию, и хорошо зарабатывать на этом. Вместо того, чтобы продавать экспортные товары за неконвертируемые внешние валюты (например, индийские рупии) «дружественных» стран, российская банковская система могла бы кредитовать импортёров российских товаров и услуг в рудо на взаимовыгодных условиях.

В этом случае вместо сумм в неконвертируемых валютах оплата за российский экспорт происходила бы в абсолютно понятной форме. Страна-импортёр, чтобы рассчитаться по долгам в рудо, будет заинтересована экспортировать свои товары и услуги в третьи страны с расчётами в тех же рудо. Это естественным образом будет непрерывно расширять сферу обращения новой российской валюты в мировой торговле.

Банку России, в свою очередь, предстоит организовать всё необходимое для обеспечения обращения рудо, включая корсчета банков в рудо, ключевую ставку в рудо и – непременно! - организацию наличного обращения рудо.

Рудо в интересах собственных и зарубежных граждан, желающих избежать навязчивого контроля финансовых органов разных стран и блоков стран, обязан иметь наличную форму (банкноты, монеты), в том числе - максимально крупные купюры. Кстати, над дизайном наличных рудо стоит потрудиться: они должны символизировать надёжность, некоторыми элементами дизайна напоминать свою связь как с Россией, так и с долларом.

Хорошим подспорьем и подсказкой Банку России может служить пример доллара: вся инфраструктура, что обеспечивает мировое обращение доллара, должна появиться и у рудо. Только быть современнее и удобнее для пользователей.

Цифровой рудо (по аналогии с цифровым рублём) – тоже перспективное направление действий.

Долговые инструменты в рудо

Важнейшее конкурентное преимущество и действенный фактор глобальной привлекательности американского доллара - наличие глубокого и объёмного рынка надёжных долговых инструментов в этой валюте. Точно так же и у любого владельца рудо должна быть аналогичная альтернатива. Вместо желания сразу «бежать и потратить» свои рудо на что-то, у граждан, предприятий и банков должна быть возможность вложить рудо в выгодные и надёжные финансовые инструменты.

И, слава Богу, Банку России опять ничего не надо придумывать. Бенчмарком, проверенным в деле ориентиром здесь может служить рынок госдолга США: только хранить деньги в инструментах, номинированных в рудо, должно быть надёжнее и выгоднее, чем в американском долларе.

Надёжность финансовых инструментов лучше всего обеспечат гарантии эмитента рудо – Банка России. По сути, такие инструменты стали бы аналогами нынешних облигаций Банка России (ОБР). Только номинированы они должны быть в рудо и доступны они должны быть не только банкам (как ОБР), но и любым другим покупателям, включая физических лиц.

Стабилизирующая роль рудо для курса рубля

Стоит отдельно отметить, что рудо откроет Банку России новые и беспрецедентные по эффективности возможности стабилизировать обменный курс национальной валюты – российского рубля. Мы уже упоминали выше, что Бразилия вводила вторую валюту – реал – ради того, чтобы стабилизировать курс крузейро и снизить инфляцию.

Этот удачный бразильский опыт следует использовать и нам. Повторим, что во время внешних шоков и банковской паники граждане бросаются покупать валюту не потому, что все они вдруг собрались за границу. Граждане пытаются таким образом спасти свои рублёвые активы и сбережения, справедливо опасаясь, что они обесценятся.

Рудо эффективно решает эту частную проблему людей и огромную социальную проблему государства. И для этого не придётся тратить золотовалютные резервы. В случае паники ЦБ просто эмитирует ровно столько рудо, сколько купят обеспокоенные судьбой своих активов и сбережений граждане.

Дополнительная эмиссия рудо в этом случае аналогична валютным интервенциям, только не будет связана с продажей дефицитной иностранной валюты. ЦБ, таким образом, будет использовать инструмент, который находится под его абсолютным контролем.

Краткое резюме идеи «русского доллара»

Изложенная выше идея «русского доллара» – рудо – всего лишь эскизный набросок системы. Широкими мазками мы показали, что Банк России имеет возможность эмитировать аналог американского доллара как минимум для внутреннего пользования. Если ставить перед страной более амбициозные внешнеполитические цели, ЦБ РФ может внедрить эту новую валюту во внешнеторговые операции.

Важно отметить, что такой рудо отвечает всем основным требованиям к новой мировой валюте, описанным выше в виде трёх тезисов (см. Первую часть):

Банк России может эмитировать новую валюту практически в неограниченных объёмах (тезис первый).

Новая валюта легко сопоставима и совместима с долларом, потому что, по сути, привязана к его биржевым котировкам (тезис второй).

Новая валюта изначально чётко территориально привязана к Российской Федерации. Само название «русский доллар», или рудо, это подчёркивает (тезис третий).

Начальным количественным ориентиром для массы рудо в обращении можно обозначить 9 триллионов. В этом случае объём рудо в долларовом выражении сразу обойдёт японскую денежную массу в йенах (см. рис. 4).

Идея вторая: новая валюта ЕАЭС

Выше мы описали идею создания новой валюты одной Россией. Если же такую валюту создаст (пусть и при ключевой ответственности России) группа стран, объединённых с Россией союзническими отношениями и общим экономическим пространством, это будет дополнительным преимуществом как для новой валюты, так и для участников проекта.

Во-первых, такая валюта сразу же получит дополнительных «пользователей» и начнёт оборачиваться в межстрановой торговле. И «домашняя территория» новой валюты будет ещё более обширной.

Во-вторых, возможен вариант, когда новую валюту, рудо, создаёт одна Россия и отвечает рублями за её устойчивость тоже Россия. В то же время ближайшие союзники России по ЕАЭС создают в своих странах инфраструктуру для обращения этой новой валюты такую же, какую они сейчас имеют для обращения доллара.

Идея третья: Страновой free banking, или как реанимировать идею общей валюты БРИКС+

Создавая «русский доллар» (см. выше описание первой идеи), Россия, безусловно, бросает вызов американскому доллару, и делает это в одиночку.

Но если российская практика последовательного применения «бивалютной» системы окажется успешной, свои аналоги доллара начнут создавать и другие страны. Что без всяких громких деклараций приведёт к постепенному вытеснению доллара США из международных расчётов. В результате доллар вытеснит не какая-то одна валюта и не одна отдельная страна, а одна идея: идея создания «аналога доллара» каждой отдельной страной.

Сопоставление этих валют будет достаточно простым, ведь все они изначально будут привязаны к доллару США.

При этом ценность и привлекательность таких «аналогов доллара» от разных стран-эмитентов будет неизбежно колебаться. И это - нормально. В истории мировой экономики такой валютной системе есть полный аналог: эпоха «свободных банков» (free-banking) в США.

В США 19-го и начала 20 века (до создания ФРС в 1913 году) при отсутствии Центрального банка (ФРС) каждый банк эмитировал свои банкноты самостоятельно. Однако законодательно было установлено, что на территории США одна унция золота должна стоить 22 американских доллара. Коммерческий банк, выпустивший банкноты, был обязан в любой момент и по первому требования выдать предъявителю эмитированной им банкноты золото (в виде слитков или монет) в этой пропорции. Например, принёс человек в банк 220 долларов банкнотами этого банка – будь добр, выдай ему 10 унций золота.

Банков было много (тысячи). Соответственно, в обращении находилось великое множество банкнот разных банков. И в межбанковском обороте эти банкноты котировались по-разному. Банкноты солидных известных банков принимались по номиналу. А банкноты мелких региональных банков принимались с дисконтом, то есть, котировались ниже.

Нечто подобное будет происходить, если многие страны возьмутся выпускать свои аналоги доллара (по аналогии с описанным выше «русским долларом» – рудо). Долларовые аналоги крупных и надёжных стран будут котироваться выше. Долларовые аналоги стран мелких или ненадёжных будут котироваться ниже.

Но сам факт выпуска таких аналогов откроет новые широкие возможности. Например, это может реанимировать идею единой валюты БРИКС+.

Идея четвёртая: валюта БРИКС

Саммит БРИКС, состоявшийся в 2023 году, по сообщениям в СМИ должен был принять судьбоносное решение по новой валюте этого объединения. Но вопрос не только отсутствовал в повестке – он не обсуждался даже в кулуарах. Слишком уж разные интересы у участников. Говоря грубо, каждая страна БРИКС хочет тянуть шкуру неубитого ещё медведя на себя.

Нужна идея, когда каждый принесёт шкуру своего медведя, чтобы сшить общее одеяло. И такая идея есть. Примерная схема могла бы быть такой.

А. Каждая из стран Брикс создаёт аналог рудо (забавы ради попробуем дать им имена:

ChiDo – китайский доллар;

InDo – индийский доллар;

BraDo – бразильский доллар;

ZuDo – южноафриканский доллар)

и в определённой заранее пропорции вносит суммы в этих валютах в качестве уставного капитала эмиссионного банка БРИКС (далее – БРИКС-Банк).

Б. БРИКС-Банк получает эксклюзивное право эмитировать «БРИКС-доллары».

В. Страны-учредители на законодательном уровне закрепляют «права» новой валюты внутри своих стран (подробности есть в описании идеи «русского доллара»).

Создание новой денежной системы и единой валюты существенно облегчается тем, что ничего принципиально нового изобретать и придумывать не надо. Всё уже придумано, создано и проверено в работе добрым старым американским долларом.

Г. Как Федеральная Резервная Система США состоит сегодня из 12 резервных банков, так и Эмиссионный банк БРИКС может состоять из филиалов в каждой из стран участниц.

Д. Все филиалы должны действовать по единым правилам.

Единая валюта Брикс (БРИКС-доллар), эмитируемая таким банком, изначально получит целый ряд конкурентных преимуществ перед долларом, евро, юанем или специальными правами заимствования МВФ:

Объёмы эмитируемой единой валюты БРИКС могут быть сразу значительными, значительно больше, чем в случае эмиссии одной страной.

Условно «домашней территорией» такой валюты автоматически станет в таком случае вся территория всех стран БРИКС. Хотя по замыслу она (валюта) не будет валютой внутренних расчётов, но её можно будет использовать в расчётах международных, а так же свободно конвертировать, хранить внутри этих стран, и вообще, делать с ней всё, что сейчас можно делать с долларом.

РЕЗЮМЕ

С момента изобретения денег человечество решает проблему их дефицита. Страны, которым это удавалось сделать, способствовали развитию не только собственной, но и всей мировой экономики, причём с получением огромных геополитических выгод для себя.

Сейчас в мировой системе господствует американский доллар. Однако власти США своими действиями сами снижают доверие к своей валюте, замораживая долларовые активы уже не только граждан, но и суверенных стран.

Вместе с тем стоит отметить, что, хотя все эти процессы подтачивают доверие к американскому доллару, изменить его доминирующее положение они пока не в силах. И прежде всего потому, что достойной альтернативы американскому доллару всё ещё нет.

Альтернативная мировая валюта сможет легче сменить доллар, имея три важных атрибута:

Количественный, если её будет много;

Качественный, если она будет легко сопоставима с долларом;

Территориальный, если она будет иметь свою «домашнюю территорию» – страну или группу стран, где её можно будет использовать.

Россия тоже могла бы создать такую валюту (русский доллар – «рудо»), последовательно расширяя сферы её применения:

начать со счетов граждан и предприятий внутри страны,

продолжить, распространив на сферу внешнеторговых расчётов, и

увенчать созданием линейки долговых инструментов, котирующихся в этой новой валюте.