8 апреля 2024 РБК Quote

Управляющий активами Международного фонда частных инвестиций Александр Душкин проанализировал актуальные показатели экономики США, чтобы ответить на вопрос, что инвесторов ждет дальше — рецессия или вечный рост

Английский экономист Кейнс считал, что социальная сверхзадача инвестиций — осветить темное будущее светом разума. Остается надеяться, что это будет свет, поскольку начинаем мы в темные времена.

Начался третий год, как многие мои коллеги, как и я, ожидали рецессию. Древняя апория Зенона про Ахиллеса, который никогда не догонит черепаху, устойчиво возвращается ко мне, когда я смотрю на то, как экономика убегает от плохих ожиданий, несмотря на все типичные условия для рецессии в США.

Рецессия (от лат. recessus — «отступление») — это устойчивое и значительное снижение темпов экономического роста, которое длится месяцами или даже годами. При определении рецессии экономисты учитывают снижение различных макропоказателей — валового внутреннего продукта (ВВП), уровней промышленного производства, реальных доходов и расходов населения, а также уровень безработицы.

Сложились традиционные для рецессии условия. Рассмотрим крупнейшую и потому оказывающую влияние на весь мир экономику США.

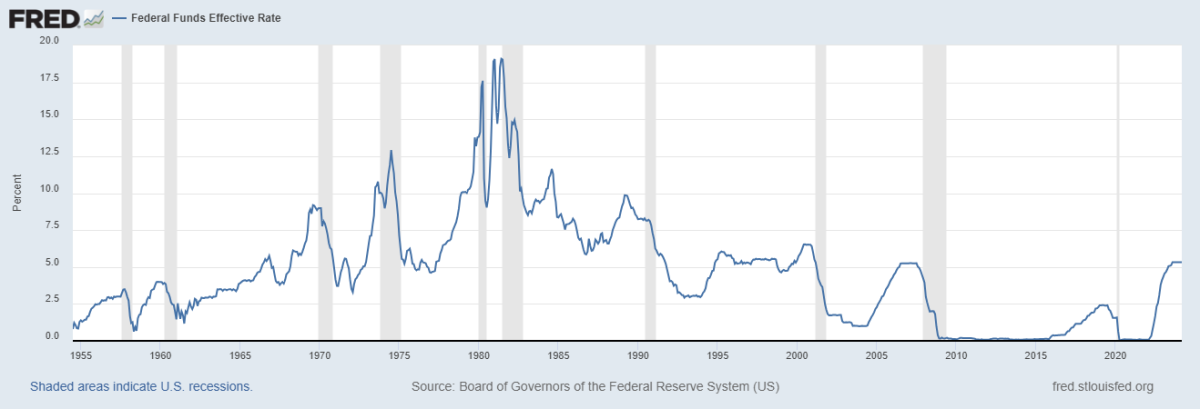

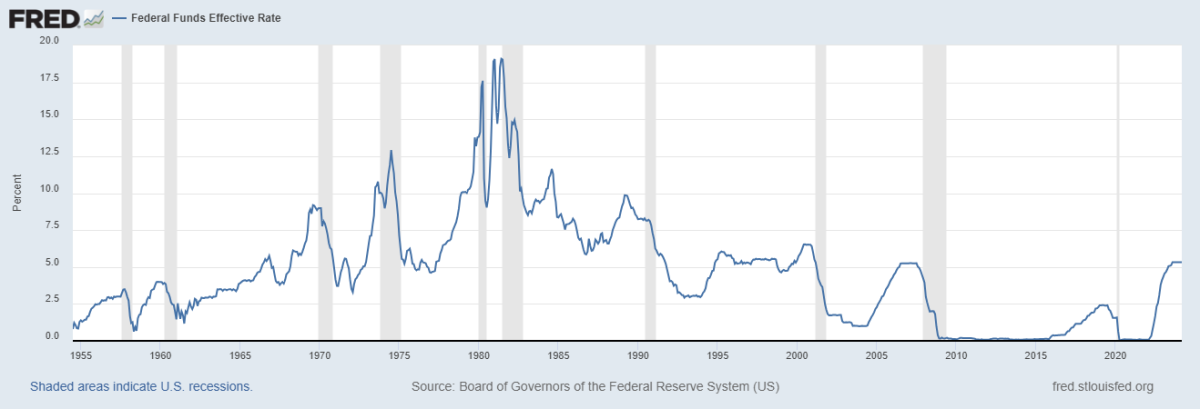

ФРС США, выполняющая функции центробанка страны, повысила ставку с 0% до 5,375% (federal funds rate), данный «пробег» обычно был достаточен для неминуемого прихода рецессии. С учетом перехода от количественного смягчения (QE) к количественному ужесточению (QT) пробег ставок еще больше.

Синий цвет — ставка ФРС (%), серый цвет — периоды рецессии (Фото: Federal Reserve Economic Data (FRED))

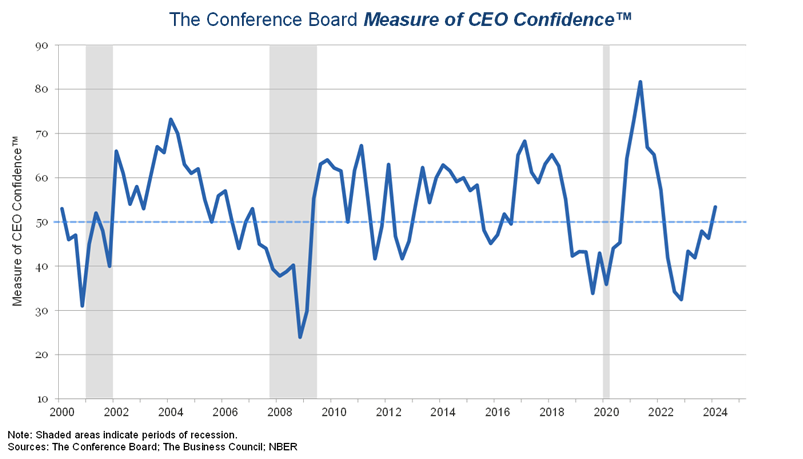

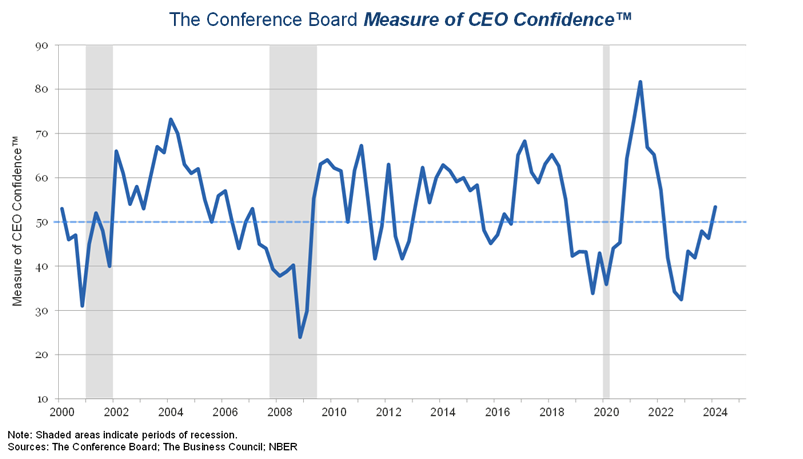

Длинный список макроиндикаторов указал на рецессию: PMI , уверенность потребителей и глав компаний, динамика промышленного производства, динамика в реальных продажах, реальные располагаемые доходы.

Уверенность CEO США. Показатель влияет на наем сотрудников, капитальные расходы (Фото: Federal Reserve Economic Data (FRED))

Рыночные индикаторы также указывали на рецессию: типично для нее широкий рынок S&P500 снизился почти на 27,5%, аналогичные выводы можно было сделать из спредов между ближними гособлигациями и дальними.

Спред 3-месячного векселя казначейства и 10-летней облигации казначейства — один из самых надежных индикаторов будущей рецессии (Фото: Federal Reserve Economic Data (FRED))

Почему рецессия не пришла?

А кто сказал, что ее не было? Главный стратег по акциям американской инвесткомпании Stifel Барри Баннистер считает, что раз четыре пункта из шести основных для NBER (реальные доходы, реальные розничные продажи, промпроизводство, реальные инвестиции , реальные расходы и созданные рабочие места) были в состоянии рецессии, то смелая и точная оценка ситуации в том, что экономика уже проходит период восстановления после псевдорецессии «март 2022-го — март 2023-го». Да, это не была типичная рецессия, она не разрешила дефицит на рынке труда.

Центробанки больше не являются ключевыми институтами, определяющими курс экономик. Они играют роль, но теперь это вторая скрипка. Сейчас первая рука у государственных расходов, и колебания в фискальных стимулах оказывают главенствующую роль. Потому планы кандидатов в президенты США по налогам и расходам могут оказать ключевую роль в будущей траектории экономики.

Причин у высоких ставок в США много, но нужно выделить главную — ФРС США отвечает на сильную экономику и сильную инфляцию во многом из-за высоких госрасходов. Сейчас время популизма, он проявляется в росте госрасходов. Дональд Трамп первым бросил камень в кейнсианство. Кейнс предложил увеличивать госрасходы в периоды экономической слабости, и эта модель отлично себя показала, но Трамп сократил налоги в период экономического роста и увеличил дефицит бюджета в условиях сильной экономики.

Дефицит бюджета США к ВВП (%) (Фото: Federal Reserve Economic Data (FRED))

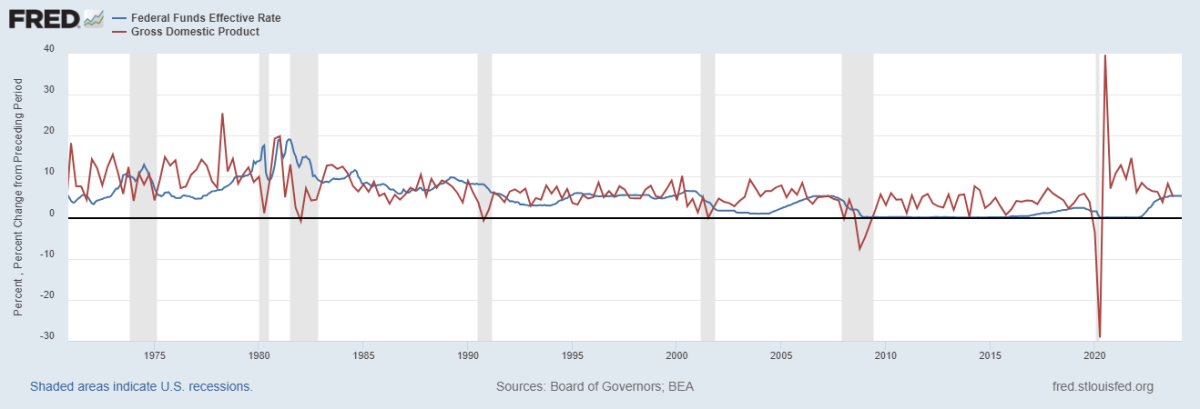

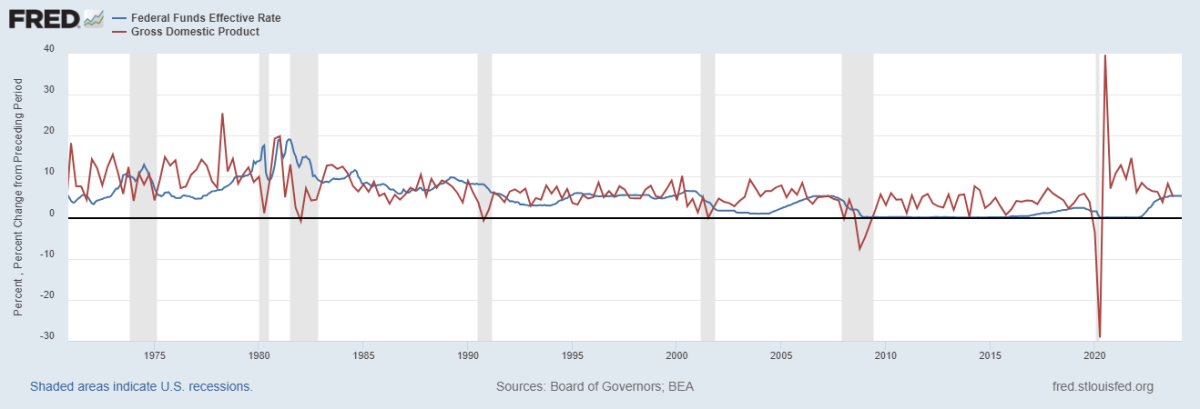

Самый простой известный мне способ оценки жесткости/мягкости денежно-кредитной политики (ДКП) — в сопоставлении номинального роста ВВП и номинальной ставки ФРС. С этой точки зрения ФРС не перешла за грань, а экономический рост под импульсом госрасходов оказался высоким. На грани, но на грани можно балансировать долго.

Номинальная ставка ФРС и номинальный рост ВВП (%) (Фото: Federal Reserve Economic Data (FRED))

Исход из Китая — еще один мощный тренд, и он также в руках администрации. Экономики мира переживают процесс возврата производств из Китая. Кто-то уходит из Китая в Индию, кто-то из Китая в Мексику. Кто-то из Китая в Россию. Есть уход из Китая в США и в Европу. Строительство производств требует кредитов, сырья и персонала. Это подспорье для роста экономики.

Но у этого тренда есть цена. Возврат и исход из Китая за редким исключением это более высокие цены. И потому между планами ФРС и других центральных банков много общего — они выглядят не очень реалистично. ФРС трудно достичь и стоять на своей цели в 2% инфляции.

История « медвежьих » рынков из-за рецессий говорит нам, что они неожиданны. Осенью 2022 года, когда ожидание рецессии достигло апогея, «звезда Магеллан» в отставке Питер Линч (бывший управляющий инвестиционным фондом Fidelity Magellan Fund. — «РБК Инвестиции») высказал мысль, что если будет рецессия, то это будет самая широко разрекламированная и самая широко ожидаемая рецессия за всю их историю.

К тому моменту корпоративный сегмент США уже был настороже: кредитная активность подавленная, планы по найму осторожные, очень осторожная оценка перспектив менеджментом компаний. Можно было бы считать, что это и есть гарантия рецессии, но компании не перешли черту от осторожности к пессимизму. Сейчас ситуация иная: оптимизм растет, рынки поднялись, кредитные спреды низкие, финансовые условия хорошие. И это прямо указывает на рост рисков рецессии, не так ли?

Так черепаха замедлится или ускорится?

Смелой точкой опоры является позиция Барри Баннистера, что мы уже прошли псевдорецессию. И это положительная гипотеза, так как нужны значительные негативные факторы для нового торможения экономики.

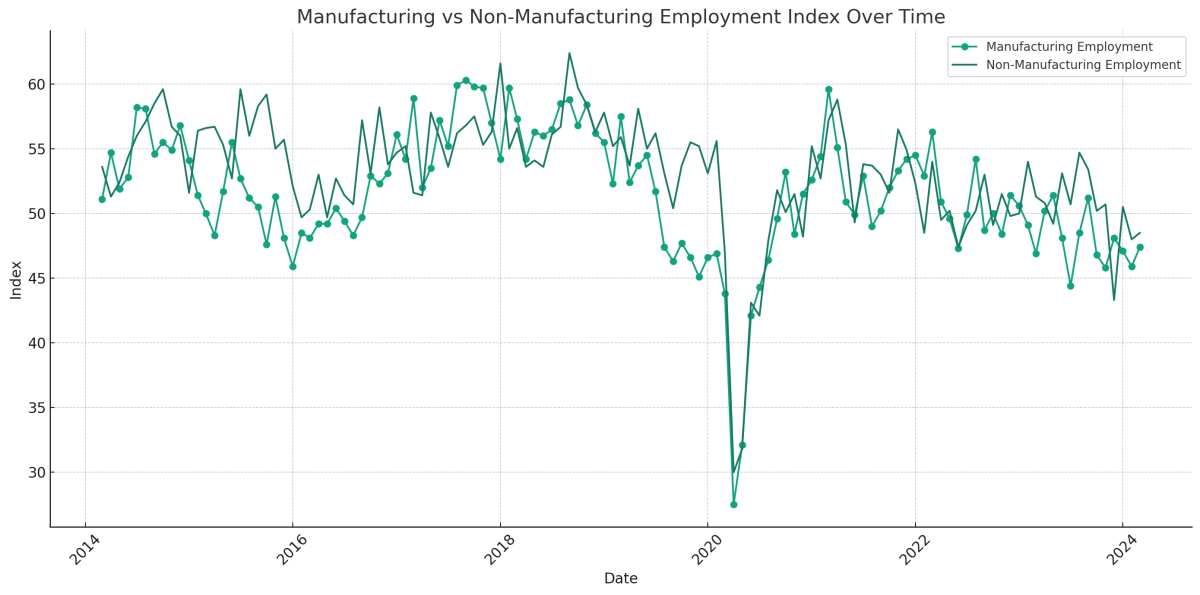

Попытка понять и просеять рынок труда США приводит к выводу, что рынок труда остывает, он не растет фронтально, в нем значимую роль играют здравоохранение, индустрия гостеприимства и рабочие места, создаваемые государством. Но остывать, как и быть на грани, можно очень долго.

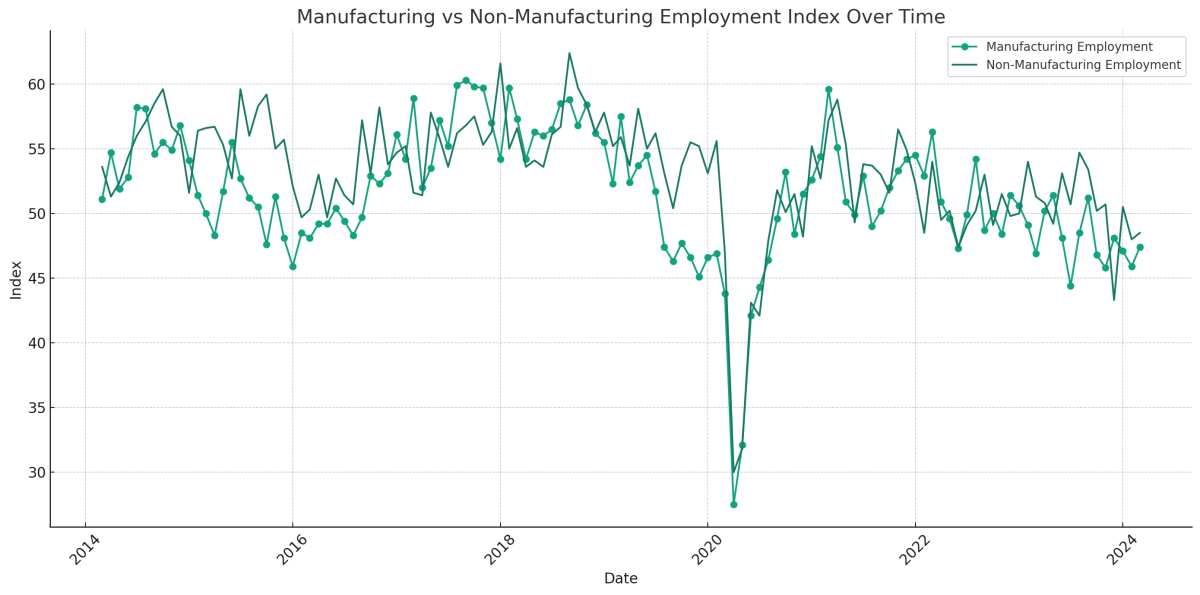

ISM промышленный и сектора услуг подкатегории «Занятость». Значения ниже 50 указывают на сокращение активности

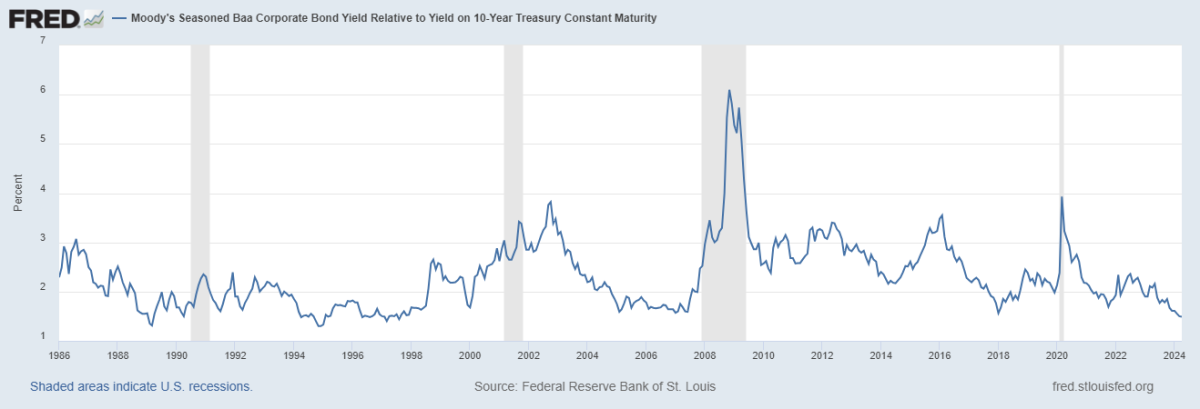

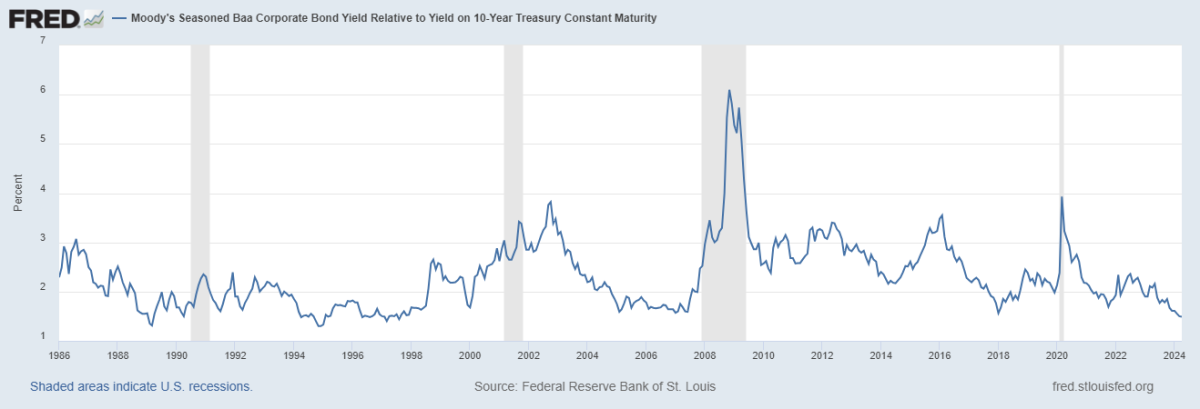

Лучший индикатор будущего роста ВВП от Эда Хаймана (основатель и глава группы экономических исследований Evercore ISI. — «РБК Инвестиции») указывает, что рост ВВП США в ближайший квартал будет неплохим с потенциалом к замедлению далее, так как кредитный спред корпоративных облигаций инвестиционного качества BAA к UST10 вряд ли станет лучше в ближайший год, это указывает на выравнивание роста, экономика не покажет чудес.

Спред корпоративных облигаций инвестиционного качества BAA к UST10 (Фото: Federal Reserve Economic Data (FRED))

Бум AI играет позитивную роль. AI — это рост производительности. Сильный фондовый рынок и восстановление роста цен жилой недвижимости увеличивают расходы домохозяйств.

Очень многие по-прежнему пессимистичны, и их число велико. Однажды в редком интервью Роберт Уилсон, яркий инвестор 1970-х, выразил мысль, что интеллектуалы в целом тяготеют к пессимистичным оценкам, так как провал, рецессия или банкротство прогнозируемы, они интеллектуально, рационально просчитываемы и понятны, а успех часто является случайным и неожиданным. Трудно избежать ловушки интеллектуального пессимизма из-за накопления опыта. Рано или поздно, но пессимисты становятся правы, но это не «та нога, что нам нужна».

Зенон «был прав» и рост может быть вечным?

Когда Рональд Рейган пришел к власти со своим экспансионистским бюджетом, внезапно началась рецессия, так как глава ФРС Пол Волкер считал, что с инфляцией нужно справиться, и он действовал решительно. Сейчас ожидания по-прежнему в небольшом снижении ставки ФРС, а Джером Пауэлл не такой «ястреб», как Волкер.

Парадокс популизма в том, что рост госрасходов в проинфляционных условиях ведет к повышенным процентным ставкам, а они подавляют деловую активность в частном секторе, так как госрасходы действуют положительно, но ограниченно.

Из-за повышенных госрасходов экономика работает, не сваливаясь в рецессию, но подсаживается на госрасходы, оставаясь подавленной. Видимо, именно об этой проблеме экономист Генри Кауфман сказал: «Растущий бюджетный дефицит вытеснит с долгового рынка остальных заемщиков».

Еще одним следствием повышенных госрасходов в проинфляционных условиях будет рискованная траектория роста госдолга, и ответ на это мы уже увидели — надо ожидать волны роста налогов глобально (за редким исключением). Классик Бен Грэм (американский экономист, автор книги «Разумный инвестор». — «РБК Инвестиции») писал, что на Уолл-стрит никогда не принимают в расчет изменения в налогах. Сокращение налогов было одной из причин «бычьего» ралли после прихода Трампа.

Наш кейс говорит: надо ставить на избегание рецессии, но не стоит ждать значительного улучшения деловой конъюнктуры, так как оно требует сильного понижения процентных ставок, как это видит рынок облигаций, но это рискованно в проинфляционных условиях. Скорее всего, мы увидим экономику «по-прежнему на грани» в ближайшие кварталы.

Шансы избежать очередной рецессии высокие, так как нужно незначительное понижение процентных ставок с точки зрения модели «номинальная ставка ФРС — номинальный рост ВВП». Доминирующее мнение в том, что для избегания рецессии нужно значительно понизить ставку — ниже доходности десятилетних казначейских облигаций, сейчас спред между ставкой ФРС и этими инструментами составляет 100 базисных пунктов. Но если простая модель верна, то небольшие корректировки — и черепаха turborcharged («турбонаддув» — англ.) популизмом и госрасходами вновь уползет от удивленного Ахиллеса.

Английский экономист Кейнс считал, что социальная сверхзадача инвестиций — осветить темное будущее светом разума. Остается надеяться, что это будет свет, поскольку начинаем мы в темные времена.

Начался третий год, как многие мои коллеги, как и я, ожидали рецессию. Древняя апория Зенона про Ахиллеса, который никогда не догонит черепаху, устойчиво возвращается ко мне, когда я смотрю на то, как экономика убегает от плохих ожиданий, несмотря на все типичные условия для рецессии в США.

Рецессия (от лат. recessus — «отступление») — это устойчивое и значительное снижение темпов экономического роста, которое длится месяцами или даже годами. При определении рецессии экономисты учитывают снижение различных макропоказателей — валового внутреннего продукта (ВВП), уровней промышленного производства, реальных доходов и расходов населения, а также уровень безработицы.

Сложились традиционные для рецессии условия. Рассмотрим крупнейшую и потому оказывающую влияние на весь мир экономику США.

ФРС США, выполняющая функции центробанка страны, повысила ставку с 0% до 5,375% (federal funds rate), данный «пробег» обычно был достаточен для неминуемого прихода рецессии. С учетом перехода от количественного смягчения (QE) к количественному ужесточению (QT) пробег ставок еще больше.

Синий цвет — ставка ФРС (%), серый цвет — периоды рецессии (Фото: Federal Reserve Economic Data (FRED))

QE (quantitative easing — «количественное смягчение») — программа выкупа активов. Федеральная резервная система США (ФРС) запустила ее в начале пандемии — в марте 2020 года. Одновременно была снижена ключевая ставка до 0–0,25%. Эти действия обеспечивали приток ликвидности на рынок и рост стоимости активов.

В марте 2022 года ФРС начала поднимать ставку и одновременно прекратила покупку облигаций. В мае 2022 года ведомство объявило, что в дополнение к повышению ставки приступит к QT.

QT (quantitative tightening — «количественное ужесточение») — это ограничительная денежно-кредитная политика, применяемая центральным банком для уменьшения объема ликвидности в экономике. В рамках QT центральный банк страны либо продает активы со своего баланса, либо отказывается от реинвестирования доходов от уже погашенных бумаг. Основным риском QT экономисты считают тот факт, что оно потенциально может дестабилизировать финансовые рынки и спровоцировать глобальный экономический кризис.

В марте 2022 года ФРС начала поднимать ставку и одновременно прекратила покупку облигаций. В мае 2022 года ведомство объявило, что в дополнение к повышению ставки приступит к QT.

QT (quantitative tightening — «количественное ужесточение») — это ограничительная денежно-кредитная политика, применяемая центральным банком для уменьшения объема ликвидности в экономике. В рамках QT центральный банк страны либо продает активы со своего баланса, либо отказывается от реинвестирования доходов от уже погашенных бумаг. Основным риском QT экономисты считают тот факт, что оно потенциально может дестабилизировать финансовые рынки и спровоцировать глобальный экономический кризис.

Длинный список макроиндикаторов указал на рецессию: PMI , уверенность потребителей и глав компаний, динамика промышленного производства, динамика в реальных продажах, реальные располагаемые доходы.

Уверенность CEO США. Показатель влияет на наем сотрудников, капитальные расходы (Фото: Federal Reserve Economic Data (FRED))

Рыночные индикаторы также указывали на рецессию: типично для нее широкий рынок S&P500 снизился почти на 27,5%, аналогичные выводы можно было сделать из спредов между ближними гособлигациями и дальними.

Спред 3-месячного векселя казначейства и 10-летней облигации казначейства — один из самых надежных индикаторов будущей рецессии (Фото: Federal Reserve Economic Data (FRED))

Почему рецессия не пришла?

А кто сказал, что ее не было? Главный стратег по акциям американской инвесткомпании Stifel Барри Баннистер считает, что раз четыре пункта из шести основных для NBER (реальные доходы, реальные розничные продажи, промпроизводство, реальные инвестиции , реальные расходы и созданные рабочие места) были в состоянии рецессии, то смелая и точная оценка ситуации в том, что экономика уже проходит период восстановления после псевдорецессии «март 2022-го — март 2023-го». Да, это не была типичная рецессия, она не разрешила дефицит на рынке труда.

Национальное бюро экономических исследований США (NBER) — это орган, определяющий даты начала и окончания рецессий в США. Он дает определение рецессии как «значительное снижение экономической активности в масштабах всей экономики, продолжающееся более нескольких месяцев, обычно проявляющееся в реальном ВВП, реальных доходах, занятости, промышленном производстве и оптово-розничных продажах». Всего NBER оценивает рецессию по 24 индикаторам, но фиксированных количественных критериев по каждому из них не существует, решение об объявлении рецессии принимается в каждом случае индивидуально по совокупным данным.

Центробанки больше не являются ключевыми институтами, определяющими курс экономик. Они играют роль, но теперь это вторая скрипка. Сейчас первая рука у государственных расходов, и колебания в фискальных стимулах оказывают главенствующую роль. Потому планы кандидатов в президенты США по налогам и расходам могут оказать ключевую роль в будущей траектории экономики.

Причин у высоких ставок в США много, но нужно выделить главную — ФРС США отвечает на сильную экономику и сильную инфляцию во многом из-за высоких госрасходов. Сейчас время популизма, он проявляется в росте госрасходов. Дональд Трамп первым бросил камень в кейнсианство. Кейнс предложил увеличивать госрасходы в периоды экономической слабости, и эта модель отлично себя показала, но Трамп сократил налоги в период экономического роста и увеличил дефицит бюджета в условиях сильной экономики.

Дефицит бюджета США к ВВП (%) (Фото: Federal Reserve Economic Data (FRED))

Самый простой известный мне способ оценки жесткости/мягкости денежно-кредитной политики (ДКП) — в сопоставлении номинального роста ВВП и номинальной ставки ФРС. С этой точки зрения ФРС не перешла за грань, а экономический рост под импульсом госрасходов оказался высоким. На грани, но на грани можно балансировать долго.

Номинальная ставка ФРС и номинальный рост ВВП (%) (Фото: Federal Reserve Economic Data (FRED))

Исход из Китая — еще один мощный тренд, и он также в руках администрации. Экономики мира переживают процесс возврата производств из Китая. Кто-то уходит из Китая в Индию, кто-то из Китая в Мексику. Кто-то из Китая в Россию. Есть уход из Китая в США и в Европу. Строительство производств требует кредитов, сырья и персонала. Это подспорье для роста экономики.

Но у этого тренда есть цена. Возврат и исход из Китая за редким исключением это более высокие цены. И потому между планами ФРС и других центральных банков много общего — они выглядят не очень реалистично. ФРС трудно достичь и стоять на своей цели в 2% инфляции.

История « медвежьих » рынков из-за рецессий говорит нам, что они неожиданны. Осенью 2022 года, когда ожидание рецессии достигло апогея, «звезда Магеллан» в отставке Питер Линч (бывший управляющий инвестиционным фондом Fidelity Magellan Fund. — «РБК Инвестиции») высказал мысль, что если будет рецессия, то это будет самая широко разрекламированная и самая широко ожидаемая рецессия за всю их историю.

К тому моменту корпоративный сегмент США уже был настороже: кредитная активность подавленная, планы по найму осторожные, очень осторожная оценка перспектив менеджментом компаний. Можно было бы считать, что это и есть гарантия рецессии, но компании не перешли черту от осторожности к пессимизму. Сейчас ситуация иная: оптимизм растет, рынки поднялись, кредитные спреды низкие, финансовые условия хорошие. И это прямо указывает на рост рисков рецессии, не так ли?

Так черепаха замедлится или ускорится?

Смелой точкой опоры является позиция Барри Баннистера, что мы уже прошли псевдорецессию. И это положительная гипотеза, так как нужны значительные негативные факторы для нового торможения экономики.

Попытка понять и просеять рынок труда США приводит к выводу, что рынок труда остывает, он не растет фронтально, в нем значимую роль играют здравоохранение, индустрия гостеприимства и рабочие места, создаваемые государством. Но остывать, как и быть на грани, можно очень долго.

ISM промышленный и сектора услуг подкатегории «Занятость». Значения ниже 50 указывают на сокращение активности

Лучший индикатор будущего роста ВВП от Эда Хаймана (основатель и глава группы экономических исследований Evercore ISI. — «РБК Инвестиции») указывает, что рост ВВП США в ближайший квартал будет неплохим с потенциалом к замедлению далее, так как кредитный спред корпоративных облигаций инвестиционного качества BAA к UST10 вряд ли станет лучше в ближайший год, это указывает на выравнивание роста, экономика не покажет чудес.

Спред корпоративных облигаций инвестиционного качества BAA к UST10 (Фото: Federal Reserve Economic Data (FRED))

Бум AI играет позитивную роль. AI — это рост производительности. Сильный фондовый рынок и восстановление роста цен жилой недвижимости увеличивают расходы домохозяйств.

Очень многие по-прежнему пессимистичны, и их число велико. Однажды в редком интервью Роберт Уилсон, яркий инвестор 1970-х, выразил мысль, что интеллектуалы в целом тяготеют к пессимистичным оценкам, так как провал, рецессия или банкротство прогнозируемы, они интеллектуально, рационально просчитываемы и понятны, а успех часто является случайным и неожиданным. Трудно избежать ловушки интеллектуального пессимизма из-за накопления опыта. Рано или поздно, но пессимисты становятся правы, но это не «та нога, что нам нужна».

Зенон «был прав» и рост может быть вечным?

Когда Рональд Рейган пришел к власти со своим экспансионистским бюджетом, внезапно началась рецессия, так как глава ФРС Пол Волкер считал, что с инфляцией нужно справиться, и он действовал решительно. Сейчас ожидания по-прежнему в небольшом снижении ставки ФРС, а Джером Пауэлл не такой «ястреб», как Волкер.

Парадокс популизма в том, что рост госрасходов в проинфляционных условиях ведет к повышенным процентным ставкам, а они подавляют деловую активность в частном секторе, так как госрасходы действуют положительно, но ограниченно.

Из-за повышенных госрасходов экономика работает, не сваливаясь в рецессию, но подсаживается на госрасходы, оставаясь подавленной. Видимо, именно об этой проблеме экономист Генри Кауфман сказал: «Растущий бюджетный дефицит вытеснит с долгового рынка остальных заемщиков».

Еще одним следствием повышенных госрасходов в проинфляционных условиях будет рискованная траектория роста госдолга, и ответ на это мы уже увидели — надо ожидать волны роста налогов глобально (за редким исключением). Классик Бен Грэм (американский экономист, автор книги «Разумный инвестор». — «РБК Инвестиции») писал, что на Уолл-стрит никогда не принимают в расчет изменения в налогах. Сокращение налогов было одной из причин «бычьего» ралли после прихода Трампа.

Наш кейс говорит: надо ставить на избегание рецессии, но не стоит ждать значительного улучшения деловой конъюнктуры, так как оно требует сильного понижения процентных ставок, как это видит рынок облигаций, но это рискованно в проинфляционных условиях. Скорее всего, мы увидим экономику «по-прежнему на грани» в ближайшие кварталы.

Шансы избежать очередной рецессии высокие, так как нужно незначительное понижение процентных ставок с точки зрения модели «номинальная ставка ФРС — номинальный рост ВВП». Доминирующее мнение в том, что для избегания рецессии нужно значительно понизить ставку — ниже доходности десятилетних казначейских облигаций, сейчас спред между ставкой ФРС и этими инструментами составляет 100 базисных пунктов. Но если простая модель верна, то небольшие корректировки — и черепаха turborcharged («турбонаддув» — англ.) популизмом и госрасходами вновь уползет от удивленного Ахиллеса.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба