10 апреля 2024 | Сбер Енот с Мосбиржи!

Сбербанк отчитался по РПБУ за март и I квартал 2024 г., посмотрим как обстоят дела у зеленой кэш-машины на данный момент

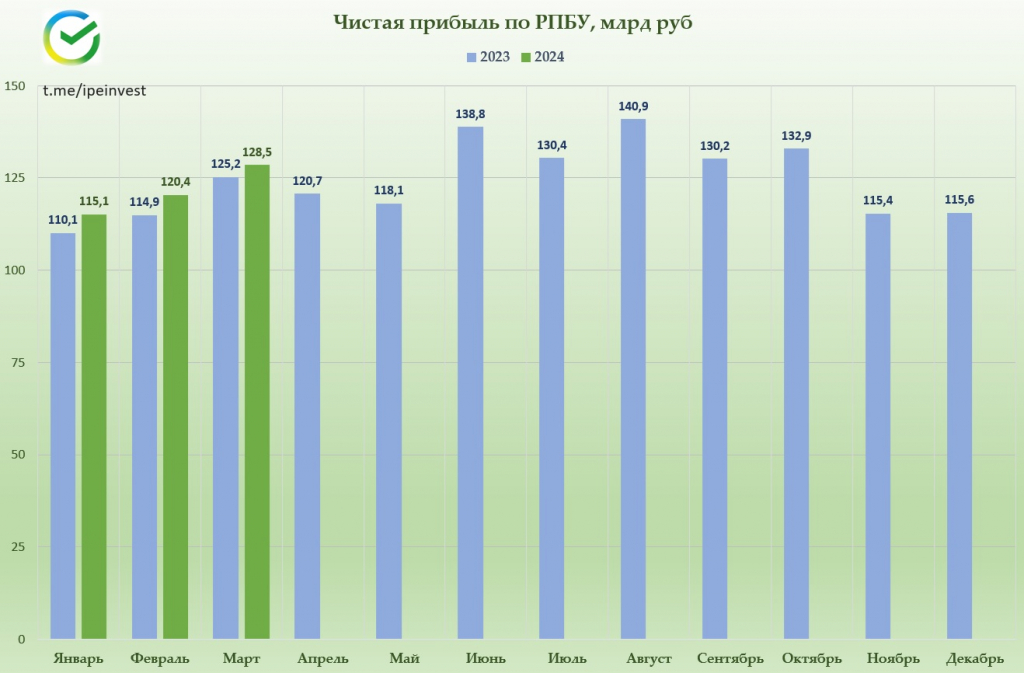

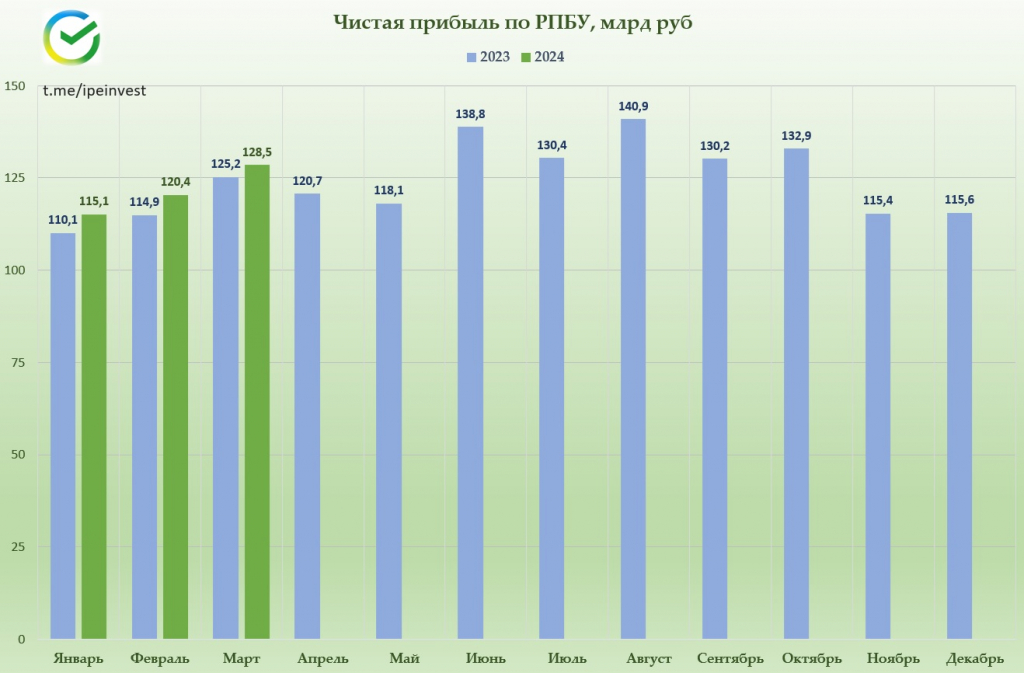

Чистая прибыль выросла до 128,5 млрд руб. (в марте 2023 г. — 125,2 млрд, +2,64% м/м) — выше чем в марте прошлого года и чем в прошлом месяце этого года, а за I квартал 2024 г. ЧП составила 364 млрд руб. +3,9% кв/кв. Рентабельность капитала составила 22%, но обо всем по порядку.

Продолжаю сравнивать результаты Сбера с рекордным 2023 годом:

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в марте 22,0% — хуже чем в прошлом году (24% в марте 2023 г.), но выше, чем в январе и феврале этого года.

Сбер — чистый процентный доход по месяцам по РПБУ, млрд руб

Чистый процентный доход выше марта прошлого года на 15,2%, за квартал 618,8 млрд руб. — выше на 19,7% кв/кв по сравнению с прошлым годом.

Сбер — чистый комиссионный доход по месяцам по РПБУ, млрд руб.

Чистый комиссионный доход также превышает на 2,4% март прошлого года, за I квартал — 165,7 млрд руб. — выше на 6% кв/кв.

В расходы на резервы и переоценку кредитов Сбер направил 56,4 млрд руб., всего за I кв. — 206 млрд руб., что на 63,7% больше, чем в I кв. 2023 г.

Без учета влияния изменения валютных курсов стоимость риска составила 1,8%. Сформированные резервы превышают просроченную задолженность в 2,9 раза.

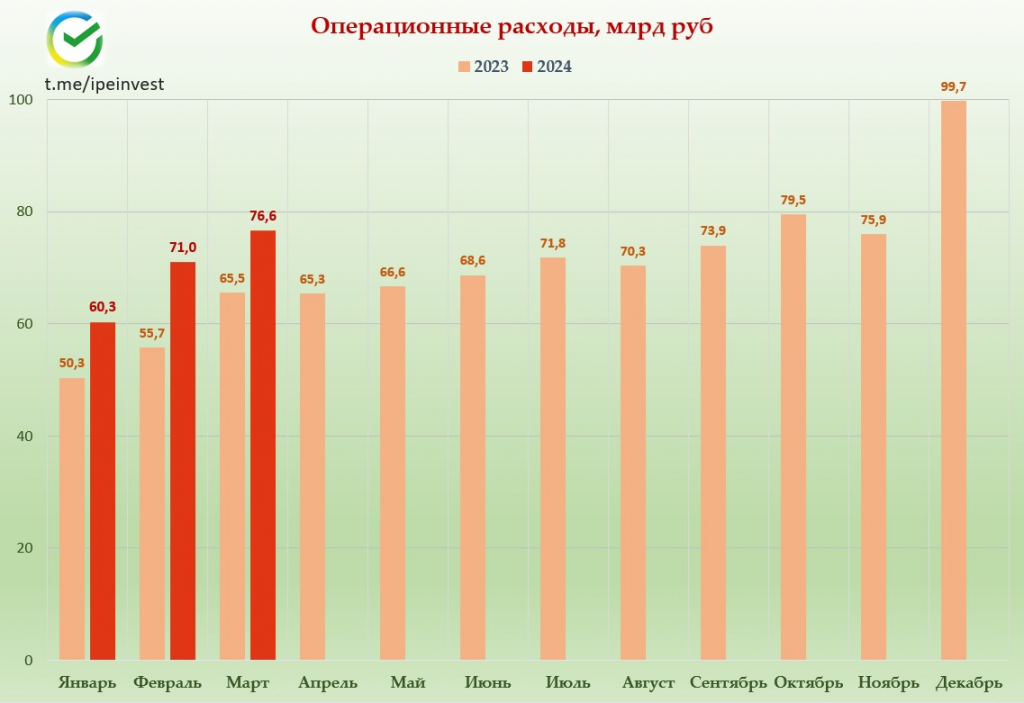

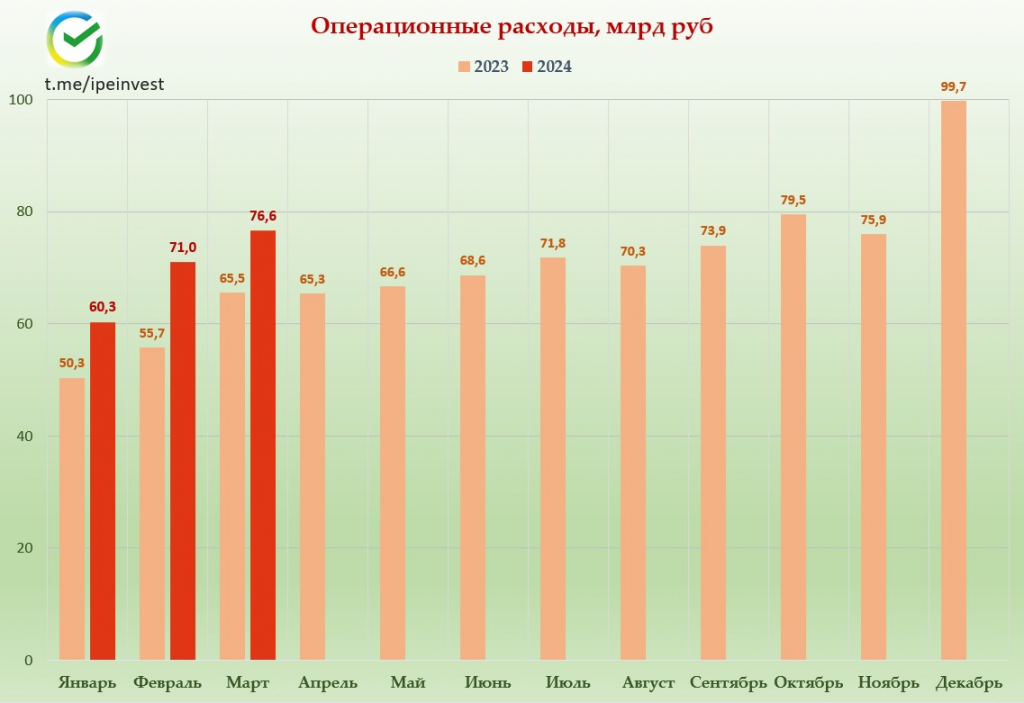

Операционные расходы (тут чем больше — тем хуже):

Сбер — операционные расходы по месяцам по РПБУ, млрд руб.

Операционные расходы продолжают оставаться выше прошлогодних, в марте они составили 76,6 млрд руб., что выше на 16,9% м/м, за I кв. — 208 млрд руб. — выше на 21,3% кв/кв!

В итоге динамика роста операц. расходов опережает динамику роста доходов, н-р, чистый проц. доход +19,7% кв/кв, а опер. расходы увеличились при этом на 21,3%. Но несмотря на это ЧП кв/кв смогла увеличиться на 3,9%.

Отношение расходов к доходам составило 24,1%.

Прирост активных клиентов — физлиц за март составил +0,1 млн, с начала года +0,3 млн, всего их у банка 108,8 млн, так как банк уже большой здесь расти ему сложновато. Число корпоратов не изменилось - 3,2 млн активных корпоративных клиентов.

Число пользователей подписки СберПрайм за март увеличилось на 0,4 млн - лучший результат с начала года, а подписка там платная, если не выполнены определенные условия. Активных ежемесячных пользователей СберБанк Онлайн — 82,5 млн (+0,1 млн за март, +0,6 млн с начала года)

Совокупное количество пользователей нейросетей GigaChat и Kandinsky с момента релиза достигло 18 млн.

Перейдем к кредитам:

Корпоративный кредитный портфель подрос выше рекордных значений декабря 2023 г. и составил 23,15 трлн рублей (+0,5% с начала года). За месяц корпоративным клиентам был выдан объём кредитов на сумму 1,8 трлн руб.

Розничный кредитный портфель также растет, но видно продолжение низких темпов динамики роста, на март составляет 15,899 трлн рублей (+2,1% с начала года). Частным клиентам в марте было выдано 523 млрд руб. кредитов, более половины которых пришлось на потребительское кредитование.

Качество кредитного портфеля остается стабильным. Доля просроченной задолженности составила 2,1% на конец марта (в прошлом месяце аналогично).

Средства юридических и физических лиц

Средства юридических лиц составили 11.435 трлн руб., снизились за месяц на 0,9%, а с начала года выросли на 5,2%.

Физлица же держат средств в Сбере вдвое больше, чем юрики:

Средства физических лиц составили 23,2 трлн руб. и выросли на 1,8% за месяц или на 2,5% с начала года на фоне притока средств на срочные депозиты.

Показатель соотношения затрат и доходов CIR (cost income ratio) также известен, как коэффициент эффективности у Сбера составил в марте 24,1%. Чем меньше значение CIR — тем лучше (выше производительности и эффективность банка).

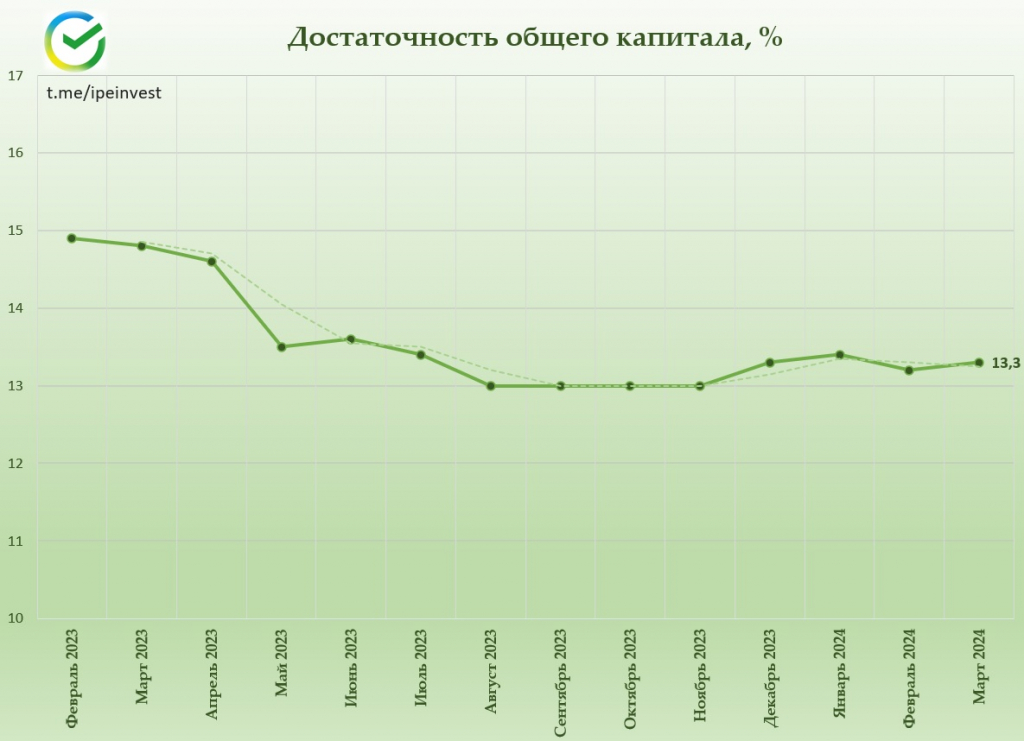

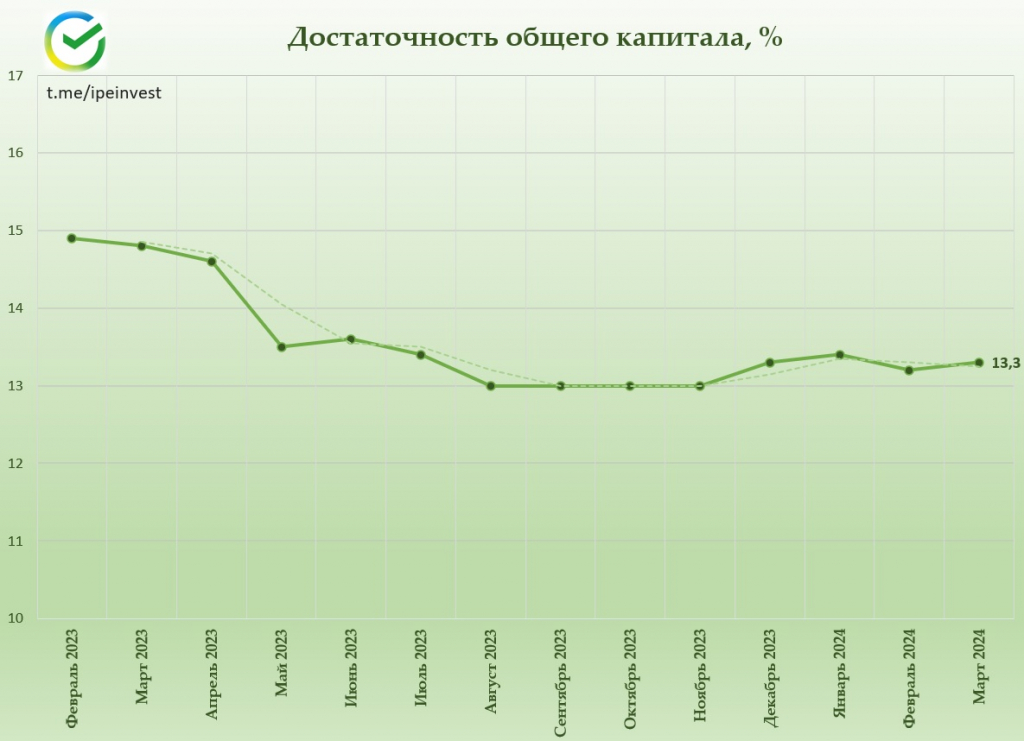

В декабре 2023 г. в Сбере принята дивидендная политика на последующие 3 года. Целевой уровень дивидендных выплат установлен в размере 50% от чистой прибыли по МСФО, а ключевым условием в том числе является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%.

Поэтому обращаем внимание на общий капитал банка и его достаточность

Общий капитал банка продолжает расти за счет заработанной прибыли и составляет на 1 апреля 2024 г. - 6,479 трлн руб., +3,4% с начала года (в мае 2023 года Сбер выплатил 564,67 млрд рублей, в размере 25 рублей на акцию).

Достаточность общего капитала в марте выросла на 0,1 пп и составила 13,3% — достигнув того самого необходимого минимального уровня для выплаты дивидендов.

В дивполитике:

возможность удержания на среднесрочном горизонте достаточности общего капитала Группы, рассчитанной в соответствии с требованиями Банка России (Н20.0) на основе консолидированной отчетности Группы по РПБУ, с учетом консервативного прогноза развития бизнеса Группы в следующем отчетном периоде, на уровне не менее 13,3 процентов

Может в связи с этим наблюдательный совет Сбербанка принял решение немного перенести ГОСА на попозже (решили подкопить жирок) — и провести его 21 июня 2024 г., в повестке которого скорее всего будет вопрос утверждения дивидендов за 2023 г., по размеру выплат рекомендация пока не дана.

А может быть ждали разрешения ситуации с предложением Госдумы увеличить налоги для банковского сектора, премьер-министр Михаил Мишустин недавно заявил, в ответе на это предложение, что инструментом перераспределения прибыли банков являются дивиденды.

За 2023 г. базово ожидаю выплату в 50% от ЧП или 33,4 руб./акц., на что потребуется 754,3 млрд рублей.

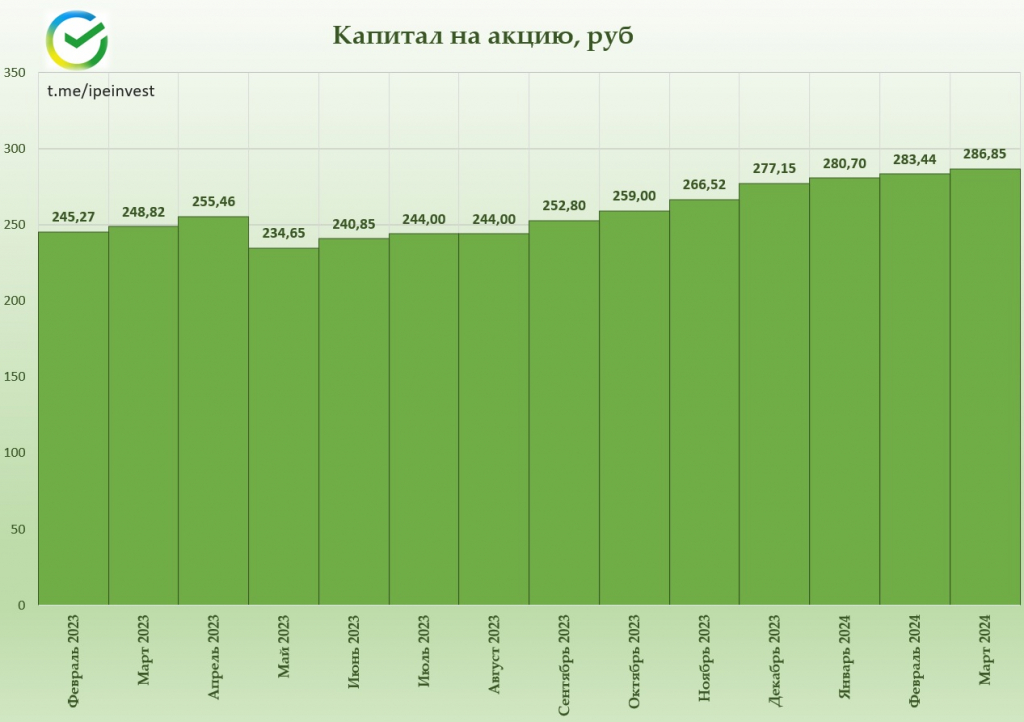

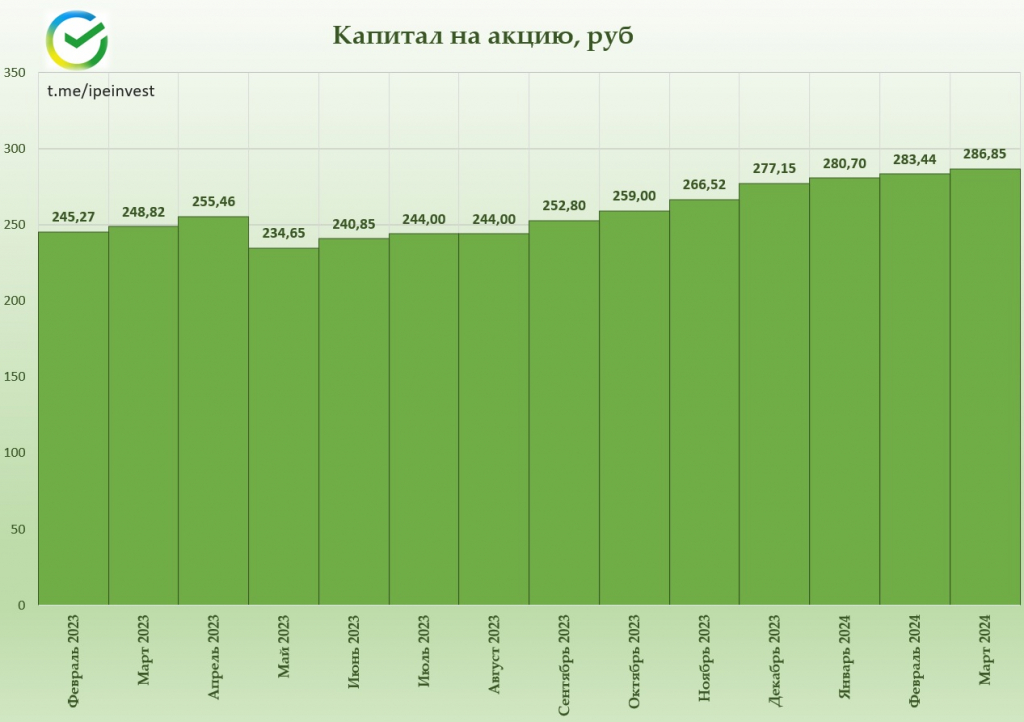

Капитал на акцию на 1 апреля 2024 г. составляет 286,85 руб.:

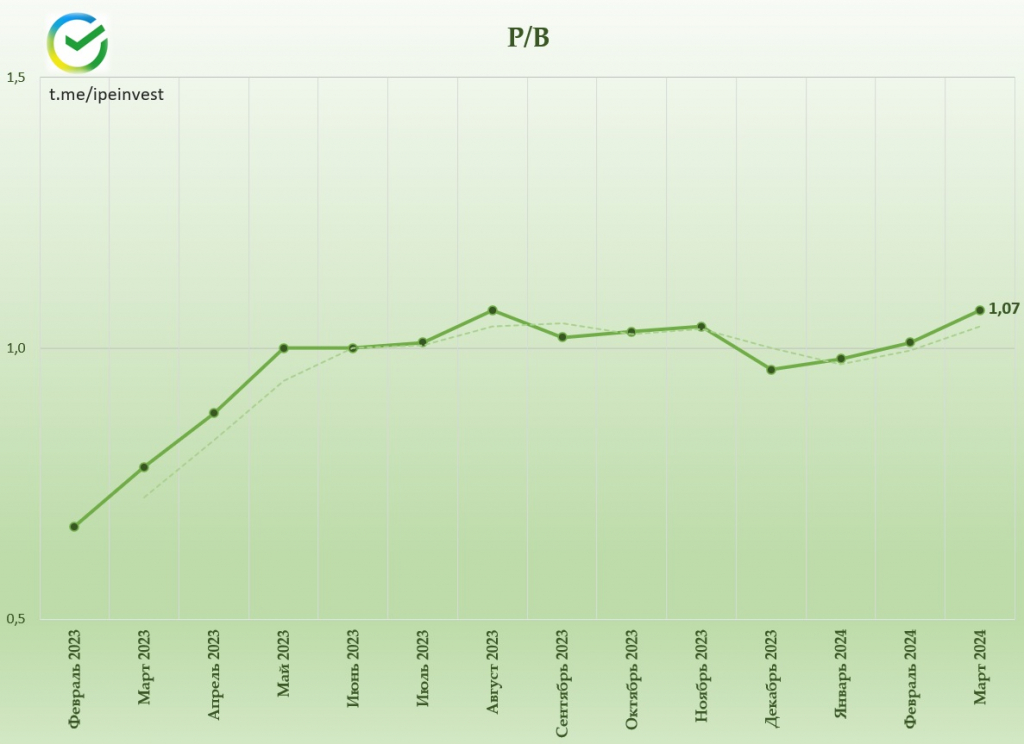

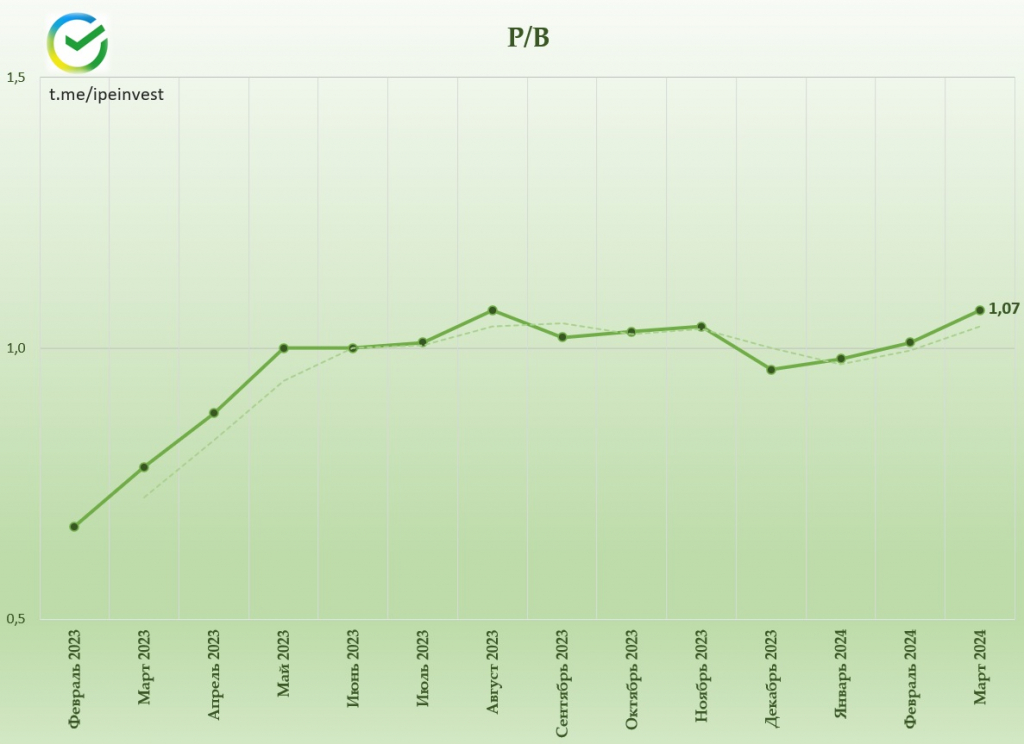

При цене акций в 307 рублей P/B Сбера в моменте составляет 1,07

Купить ниже балансовой стоимости акции было хорошей инвестиций, сейчас же они торгуются немного выше этого уровня.

Наблюдается некоторое улучшение спроса в корпоративном кредитовании, физлица нарастили объем кредитов, ипотечное кредитование остается под давлением высоких ставок. Наблюдается рост операционных расходов, расходы на резервы увеличены, но чистая прибыль продолжает расти — высокий ключ не смог пока это сломить, а зеленая кэш-машина продолжает генерировать деньги. За I квартал 2024 г. уже заработано 16,11 рублей на акцию, или 8,06 руб. при 50% от ЧП.

Так что рекордный результат 2023 года становится все более досягаем + дальше может быть снижение ставки и роспуск резервов.

Рентабельность (ROE) в 22% позволяет оставаться Сберу интересным даже при текущей высокой ключевой ставки в 16%. Рост кредитного портфеля позволяет нивелировать влияние высокого ключа. На выплату дивидендов идет 50% от ЧП (дд 10,9% по текущим за 2023 год), остальная половина остается в банке и продолжает работать с рентабельностью в 22%, генерируя еще больше прибыли.

Скепсис по прибыли банков в 2024 г. начал развеиваться

Зампред ЦБ уже заявила, что прибыль банков РФ в 2024 может быть на уровне 2023 или немногим более. В 2023 году они показали финансовый результат на уровне 3,3 трлн руб.

А НКР ожидает, что чистая прибыль банковского сектора в 2024 году может составить от 3,1 трлн до 3,5 трлн руб. (ROE – 20-22% против 25% годом ранее), то есть банки могут повторить рекорд прошлого года в размере 3,3 трлн руб. Данный результат будет достигнут в случае отсутствия негативного влияния нестабильных составляющих прибыли, таких как переоценка валюты или ценных бумаг.

Чистая прибыль выросла до 128,5 млрд руб. (в марте 2023 г. — 125,2 млрд, +2,64% м/м) — выше чем в марте прошлого года и чем в прошлом месяце этого года, а за I квартал 2024 г. ЧП составила 364 млрд руб. +3,9% кв/кв. Рентабельность капитала составила 22%, но обо всем по порядку.

Продолжаю сравнивать результаты Сбера с рекордным 2023 годом:

Сбер — чистая прибыль по месяцам по РПБУ, млрд руб

Рентабельность капитала (ROE) в марте 22,0% — хуже чем в прошлом году (24% в марте 2023 г.), но выше, чем в январе и феврале этого года.

Сбер — чистый процентный доход по месяцам по РПБУ, млрд руб

Чистый процентный доход выше марта прошлого года на 15,2%, за квартал 618,8 млрд руб. — выше на 19,7% кв/кв по сравнению с прошлым годом.

Сбер — чистый комиссионный доход по месяцам по РПБУ, млрд руб.

Чистый комиссионный доход также превышает на 2,4% март прошлого года, за I квартал — 165,7 млрд руб. — выше на 6% кв/кв.

В расходы на резервы и переоценку кредитов Сбер направил 56,4 млрд руб., всего за I кв. — 206 млрд руб., что на 63,7% больше, чем в I кв. 2023 г.

Без учета влияния изменения валютных курсов стоимость риска составила 1,8%. Сформированные резервы превышают просроченную задолженность в 2,9 раза.

Операционные расходы (тут чем больше — тем хуже):

Сбер — операционные расходы по месяцам по РПБУ, млрд руб.

Операционные расходы продолжают оставаться выше прошлогодних, в марте они составили 76,6 млрд руб., что выше на 16,9% м/м, за I кв. — 208 млрд руб. — выше на 21,3% кв/кв!

В итоге динамика роста операц. расходов опережает динамику роста доходов, н-р, чистый проц. доход +19,7% кв/кв, а опер. расходы увеличились при этом на 21,3%. Но несмотря на это ЧП кв/кв смогла увеличиться на 3,9%.

Отношение расходов к доходам составило 24,1%.

Прирост активных клиентов — физлиц за март составил +0,1 млн, с начала года +0,3 млн, всего их у банка 108,8 млн, так как банк уже большой здесь расти ему сложновато. Число корпоратов не изменилось - 3,2 млн активных корпоративных клиентов.

Число пользователей подписки СберПрайм за март увеличилось на 0,4 млн - лучший результат с начала года, а подписка там платная, если не выполнены определенные условия. Активных ежемесячных пользователей СберБанк Онлайн — 82,5 млн (+0,1 млн за март, +0,6 млн с начала года)

Совокупное количество пользователей нейросетей GigaChat и Kandinsky с момента релиза достигло 18 млн.

Перейдем к кредитам:

Корпоративный кредитный портфель подрос выше рекордных значений декабря 2023 г. и составил 23,15 трлн рублей (+0,5% с начала года). За месяц корпоративным клиентам был выдан объём кредитов на сумму 1,8 трлн руб.

Розничный кредитный портфель также растет, но видно продолжение низких темпов динамики роста, на март составляет 15,899 трлн рублей (+2,1% с начала года). Частным клиентам в марте было выдано 523 млрд руб. кредитов, более половины которых пришлось на потребительское кредитование.

Качество кредитного портфеля остается стабильным. Доля просроченной задолженности составила 2,1% на конец марта (в прошлом месяце аналогично).

Средства юридических и физических лиц

Средства юридических лиц составили 11.435 трлн руб., снизились за месяц на 0,9%, а с начала года выросли на 5,2%.

Физлица же держат средств в Сбере вдвое больше, чем юрики:

Средства физических лиц составили 23,2 трлн руб. и выросли на 1,8% за месяц или на 2,5% с начала года на фоне притока средств на срочные депозиты.

Показатель соотношения затрат и доходов CIR (cost income ratio) также известен, как коэффициент эффективности у Сбера составил в марте 24,1%. Чем меньше значение CIR — тем лучше (выше производительности и эффективность банка).

В декабре 2023 г. в Сбере принята дивидендная политика на последующие 3 года. Целевой уровень дивидендных выплат установлен в размере 50% от чистой прибыли по МСФО, а ключевым условием в том числе является поддержание достаточности общего капитала по РПБУ на уровне не менее 13,3%.

Поэтому обращаем внимание на общий капитал банка и его достаточность

Общий капитал банка продолжает расти за счет заработанной прибыли и составляет на 1 апреля 2024 г. - 6,479 трлн руб., +3,4% с начала года (в мае 2023 года Сбер выплатил 564,67 млрд рублей, в размере 25 рублей на акцию).

Достаточность общего капитала в марте выросла на 0,1 пп и составила 13,3% — достигнув того самого необходимого минимального уровня для выплаты дивидендов.

В дивполитике:

возможность удержания на среднесрочном горизонте достаточности общего капитала Группы, рассчитанной в соответствии с требованиями Банка России (Н20.0) на основе консолидированной отчетности Группы по РПБУ, с учетом консервативного прогноза развития бизнеса Группы в следующем отчетном периоде, на уровне не менее 13,3 процентов

Может в связи с этим наблюдательный совет Сбербанка принял решение немного перенести ГОСА на попозже (решили подкопить жирок) — и провести его 21 июня 2024 г., в повестке которого скорее всего будет вопрос утверждения дивидендов за 2023 г., по размеру выплат рекомендация пока не дана.

А может быть ждали разрешения ситуации с предложением Госдумы увеличить налоги для банковского сектора, премьер-министр Михаил Мишустин недавно заявил, в ответе на это предложение, что инструментом перераспределения прибыли банков являются дивиденды.

За 2023 г. базово ожидаю выплату в 50% от ЧП или 33,4 руб./акц., на что потребуется 754,3 млрд рублей.

Капитал на акцию на 1 апреля 2024 г. составляет 286,85 руб.:

При цене акций в 307 рублей P/B Сбера в моменте составляет 1,07

Купить ниже балансовой стоимости акции было хорошей инвестиций, сейчас же они торгуются немного выше этого уровня.

Наблюдается некоторое улучшение спроса в корпоративном кредитовании, физлица нарастили объем кредитов, ипотечное кредитование остается под давлением высоких ставок. Наблюдается рост операционных расходов, расходы на резервы увеличены, но чистая прибыль продолжает расти — высокий ключ не смог пока это сломить, а зеленая кэш-машина продолжает генерировать деньги. За I квартал 2024 г. уже заработано 16,11 рублей на акцию, или 8,06 руб. при 50% от ЧП.

Так что рекордный результат 2023 года становится все более досягаем + дальше может быть снижение ставки и роспуск резервов.

Рентабельность (ROE) в 22% позволяет оставаться Сберу интересным даже при текущей высокой ключевой ставки в 16%. Рост кредитного портфеля позволяет нивелировать влияние высокого ключа. На выплату дивидендов идет 50% от ЧП (дд 10,9% по текущим за 2023 год), остальная половина остается в банке и продолжает работать с рентабельностью в 22%, генерируя еще больше прибыли.

Скепсис по прибыли банков в 2024 г. начал развеиваться

Зампред ЦБ уже заявила, что прибыль банков РФ в 2024 может быть на уровне 2023 или немногим более. В 2023 году они показали финансовый результат на уровне 3,3 трлн руб.

А НКР ожидает, что чистая прибыль банковского сектора в 2024 году может составить от 3,1 трлн до 3,5 трлн руб. (ROE – 20-22% против 25% годом ранее), то есть банки могут повторить рекорд прошлого года в размере 3,3 трлн руб. Данный результат будет достигнут в случае отсутствия негативного влияния нестабильных составляющих прибыли, таких как переоценка валюты или ценных бумаг.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба