13 апреля 2024 investing.com Коэн Джесси

Сезон публикации корпоративных отчетов за первый квартал, как ожидается, станет следующим большим испытанием для фондового рынка на фоне усиливающихся сомнений насчет понижения процентных ставок ФРС.

Аналитики прогнозируют рост прибыли на 3,2% г/г и выручки на 3,5% г/г.

Я воспользовался фильтром акций InvestingPro для отбора качественных компаний, способных продемонстрировать устойчивый рост прибыли и выручки в текущей обстановке.

Сезон публикации квартальных отчетов компаний стартовал сегодня утром с публикации смешанных результатов ведущих банков, в том числе JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C) и BlackRock (NYSE:BLK).

На следующей неделе отчитывается рад ведущих компаний, а именно Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Visa (NYSE:V), American Express (NYSE:AXP), UnitedHealth (NYSE:UNH), Procter & Gamble Company (NYSE:PG), Johnson & Johnson (NYSE:JNJ), General Motors (NYSE:GM) и Pepsico (NASDAQ:PEP).

Пик сезона отчетов придется на последнюю неделю апреля, когда свои квартальные результаты должны опубликовать технологические гиганты, в том числе Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ), Intel (NASDAQ:INTC) и IBM (NYSE:IBM).

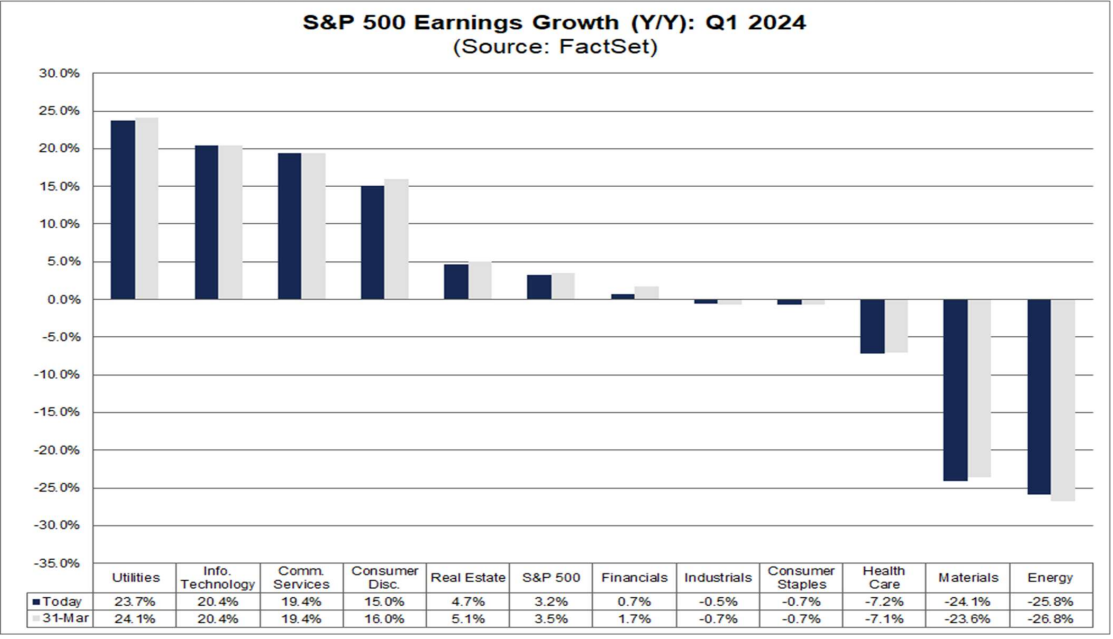

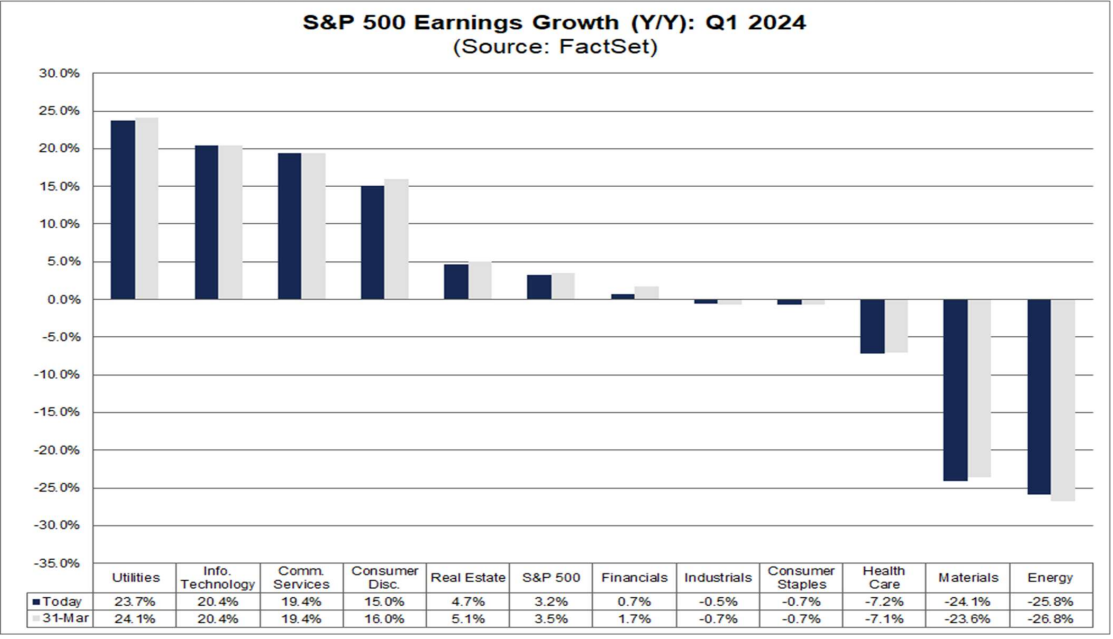

Согласно FactSet, прибыль на акцию S&P 500 выросла в первом квартале на 3,2% по сравнению с сопоставимым кварталом прошлого года (г/г). По состоянию на 1 января прогноз составлял +5,7%.

Как можно видеть на графике выше, среди семи секторов рынка самый сильный рост прибыли в годовом выражении (+23,7%), вероятно, покажет коммунальный сектор (NYSE:XLU). В этот сектор, в числе прочих, входят NextEra Energy (NYSE:NEE), Southern Company (NYSE:SO), Duke Energy (NYSE:DUK), Dominion Energy (NYSE:D) и PG&E Corp.

На втором месте с результатом +20,4%, как предполагается, окажется сектор информационных технологий (NYSE:XLK), в который входят Microsoft, Nvidia (NASDAQ:NVDA), Broadcom (NASDAQ:AVGO), Oracle (NYSE:ORCL), Salesforce (NYSE:CRM), Advanced Micro Devices (NASDAQ:AMD), Super Micro Computer (NASDAQ:SMCI), а также Cisco (NASDAQ:CSCO) и Qualcomm (NASDAQ:QCOM).

Сектор телекоммуникационных услуг (NYSE:XLC), согласно прогнозу, сообщит о росте прибыли на 19,4%, что соответствует третьему месту. К ведущим компаниям этого сектора относятся Alphabet, Meta Platforms, Netflix, Walt Disney (NYSE:DIS) и Verizon (NYSE:VZ).

Сектор дискреционного потребительского спроса (NYSE:XLY), который, пожалуй, отличается наибольшей чувствительностью к экономическим условиям и потребительским расходам, вероятно, окажется на четвертом месте с результатом +15%. Этот сектор включает такие известные компании, как Amazon, Walmart (NYSE:WMT), Home Depot (NYSE:HD), McDonald’s, Nike (NYSE:NKE), Starbucks (NASDAQ:SBUX) и Coca-Cola (NYSE:KO).

Тем временем прибыль компаний нефтегазового сектора (NYSE:XLE), в который входят такие нефтегазовые гиганты, как ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и Conoco Phillips (NYSE:COP), согласно прогнозам, сократилась на 25,8% по сравнению с прошлогодним уровнем — это самое сильное падение среди всех секторов.

Сектор материалов, включающий металлургические, горнодобывающие компании, производителей химикатов и стройматериалов, а также компании из отрасли контейнерных перевозок и производителей упаковки, согласно FactSet, сообщит о падении EPS на 24,1%.

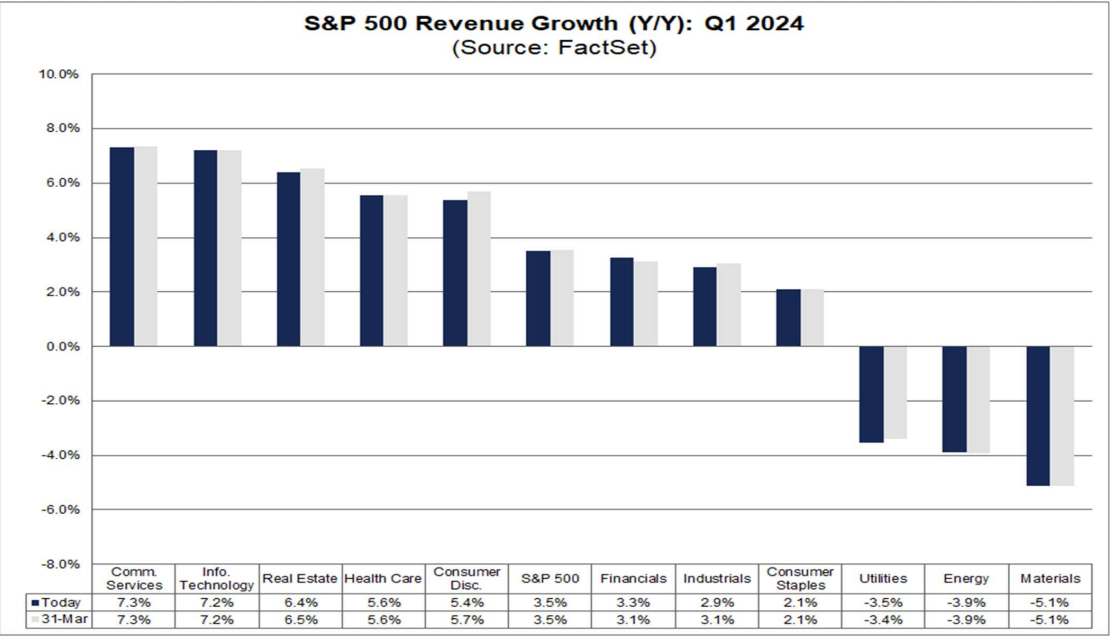

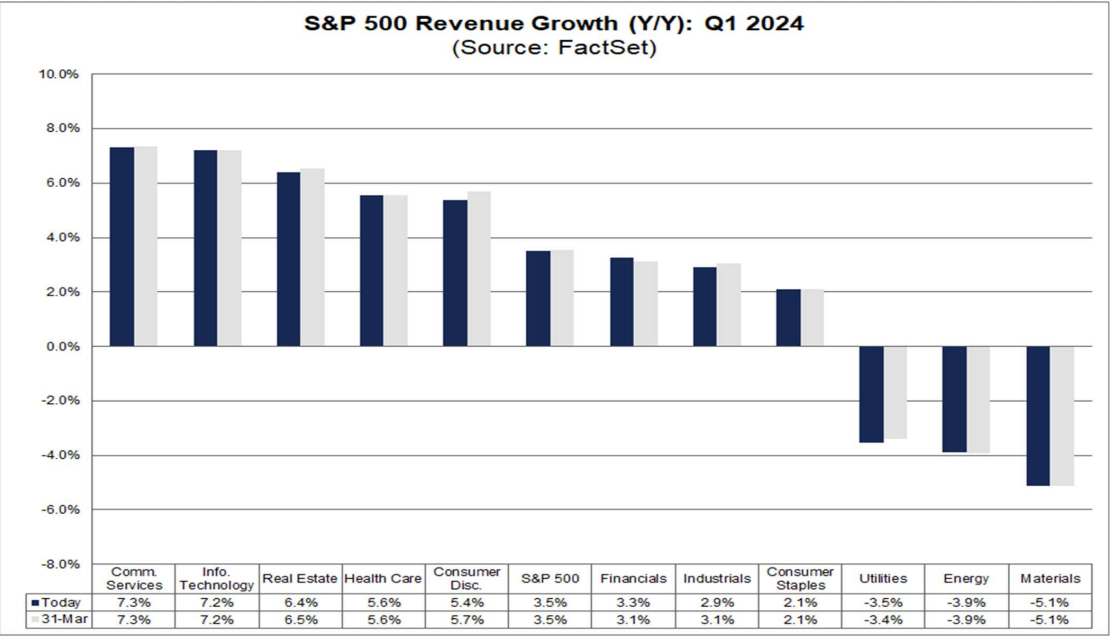

Прогнозы по выручке чуть оптимистичнее: рост продаж, как ожидается, составит +3,5% г/г. Как указывает FactSet, эта цифра ниже средних темпов роста за последние пять лет, составляющих +6,9%.

Об увеличении выручки г/г, как предполагается, сообщат восемь секторов во главе с сектором телекоммуникационных услуг и сектором информационных технологий, в которых ждут роста продаж на 7,3% и 7,2% соответственно.

Три сектора, вероятно, сообщат о снижении выручки. Сильнее всего продажи, как ожидается, упали в секторе материалов (-5,1%) и в нефтегазовом секторе (-3,9%).

Прогнозы

С учетом неопределенных макроэкономических перспектив важнее самих цифр, как обычно, будут прогнозы компаний.

Помимо показателей выручки и прибыли, инвесторы будут внимательно следить за комментариями топ-менеджеров на тему того, как, по их мнению, высокие процентные ставки, повышенная инфляция и растущие цены на сырье будут сказываться на их бизнесе в течение оставшейся части года.

Немалое значение, вероятно, будут также иметь тренды потребительских расходов в США, планы компаний по найму персонала, а также сохраняющиеся проблемы в цепочках поставок.

В технологическом секторе центральной темой, видимо, снова станет искусственный интеллект. Инвесторам любопытно, смогут ли компании трансформировать оптимизм насчет ИИ в увеличение продаж.

Что делать?

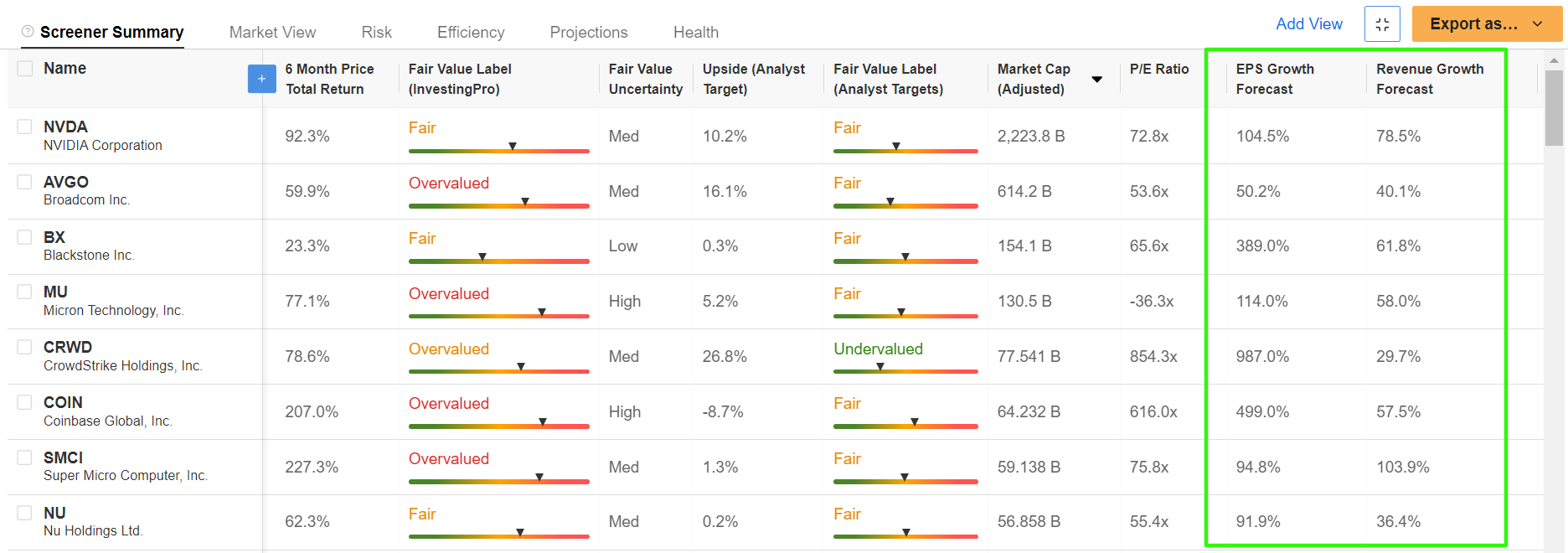

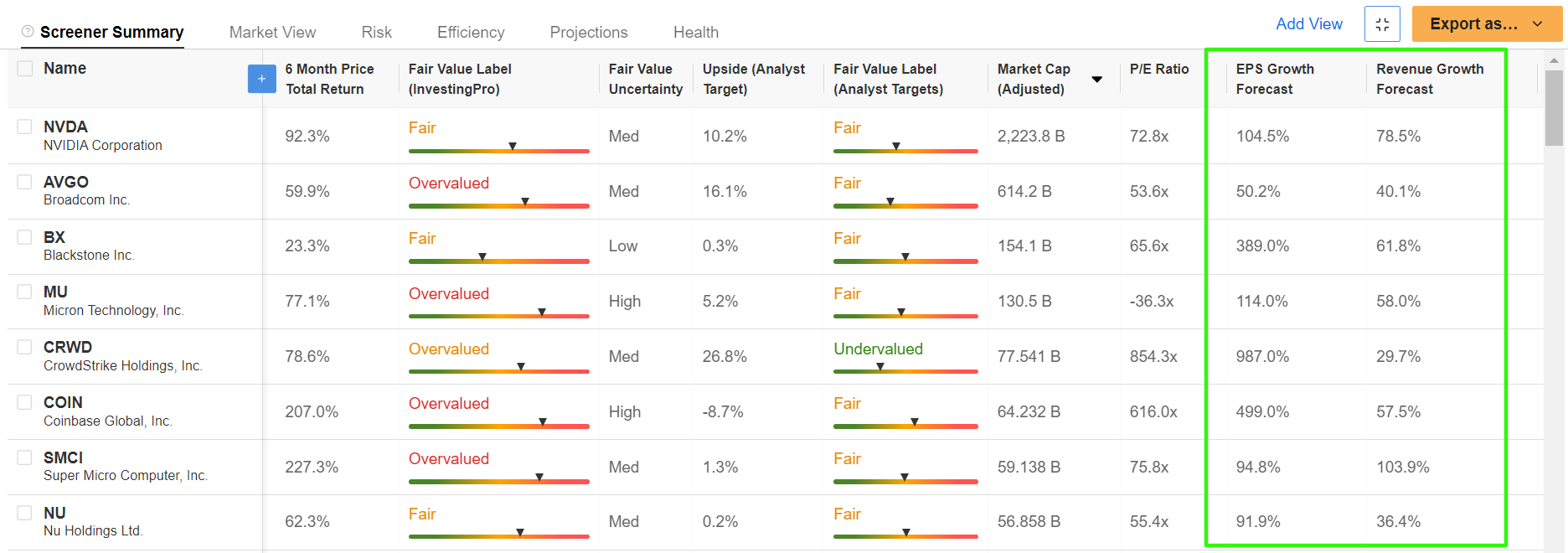

В сложившейся обстановке я воспользовался фильтром акций InvestingPro для отбора компаний, которые, как ожидается, покажут рост прибыли и выручки по крайней мере на 30% г/г по итогам первого квартала.

В общей сложности этим критериям удовлетворяют 13 компаний.

Фильтр акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В нашем списке особого упоминания заслуживают Nvidia, Broadcom, Blackstone (NYSE:BX), Micron (NASDAQ:MU), CrowdStrike (NASDAQ:CRWD), Coinbase (NASDAQ:COIN), Super Micro Computer, Nu Holdings, Cloudflare (NYSE:NET), Zscaler (NASDAQ:ZS) и DraftKings (NASDAQ:DKNG).

Аналитики прогнозируют рост прибыли на 3,2% г/г и выручки на 3,5% г/г.

Я воспользовался фильтром акций InvestingPro для отбора качественных компаний, способных продемонстрировать устойчивый рост прибыли и выручки в текущей обстановке.

Сезон публикации квартальных отчетов компаний стартовал сегодня утром с публикации смешанных результатов ведущих банков, в том числе JPMorgan Chase (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C) и BlackRock (NYSE:BLK).

На следующей неделе отчитывается рад ведущих компаний, а именно Netflix (NASDAQ:NFLX), Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS), Morgan Stanley (NYSE:MS), Visa (NYSE:V), American Express (NYSE:AXP), UnitedHealth (NYSE:UNH), Procter & Gamble Company (NYSE:PG), Johnson & Johnson (NYSE:JNJ), General Motors (NYSE:GM) и Pepsico (NASDAQ:PEP).

Пик сезона отчетов придется на последнюю неделю апреля, когда свои квартальные результаты должны опубликовать технологические гиганты, в том числе Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ), Intel (NASDAQ:INTC) и IBM (NYSE:IBM).

Согласно FactSet, прибыль на акцию S&P 500 выросла в первом квартале на 3,2% по сравнению с сопоставимым кварталом прошлого года (г/г). По состоянию на 1 января прогноз составлял +5,7%.

Как можно видеть на графике выше, среди семи секторов рынка самый сильный рост прибыли в годовом выражении (+23,7%), вероятно, покажет коммунальный сектор (NYSE:XLU). В этот сектор, в числе прочих, входят NextEra Energy (NYSE:NEE), Southern Company (NYSE:SO), Duke Energy (NYSE:DUK), Dominion Energy (NYSE:D) и PG&E Corp.

На втором месте с результатом +20,4%, как предполагается, окажется сектор информационных технологий (NYSE:XLK), в который входят Microsoft, Nvidia (NASDAQ:NVDA), Broadcom (NASDAQ:AVGO), Oracle (NYSE:ORCL), Salesforce (NYSE:CRM), Advanced Micro Devices (NASDAQ:AMD), Super Micro Computer (NASDAQ:SMCI), а также Cisco (NASDAQ:CSCO) и Qualcomm (NASDAQ:QCOM).

Сектор телекоммуникационных услуг (NYSE:XLC), согласно прогнозу, сообщит о росте прибыли на 19,4%, что соответствует третьему месту. К ведущим компаниям этого сектора относятся Alphabet, Meta Platforms, Netflix, Walt Disney (NYSE:DIS) и Verizon (NYSE:VZ).

Сектор дискреционного потребительского спроса (NYSE:XLY), который, пожалуй, отличается наибольшей чувствительностью к экономическим условиям и потребительским расходам, вероятно, окажется на четвертом месте с результатом +15%. Этот сектор включает такие известные компании, как Amazon, Walmart (NYSE:WMT), Home Depot (NYSE:HD), McDonald’s, Nike (NYSE:NKE), Starbucks (NASDAQ:SBUX) и Coca-Cola (NYSE:KO).

Тем временем прибыль компаний нефтегазового сектора (NYSE:XLE), в который входят такие нефтегазовые гиганты, как ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и Conoco Phillips (NYSE:COP), согласно прогнозам, сократилась на 25,8% по сравнению с прошлогодним уровнем — это самое сильное падение среди всех секторов.

Сектор материалов, включающий металлургические, горнодобывающие компании, производителей химикатов и стройматериалов, а также компании из отрасли контейнерных перевозок и производителей упаковки, согласно FactSet, сообщит о падении EPS на 24,1%.

Прогнозы по выручке чуть оптимистичнее: рост продаж, как ожидается, составит +3,5% г/г. Как указывает FactSet, эта цифра ниже средних темпов роста за последние пять лет, составляющих +6,9%.

Об увеличении выручки г/г, как предполагается, сообщат восемь секторов во главе с сектором телекоммуникационных услуг и сектором информационных технологий, в которых ждут роста продаж на 7,3% и 7,2% соответственно.

Три сектора, вероятно, сообщат о снижении выручки. Сильнее всего продажи, как ожидается, упали в секторе материалов (-5,1%) и в нефтегазовом секторе (-3,9%).

Прогнозы

С учетом неопределенных макроэкономических перспектив важнее самих цифр, как обычно, будут прогнозы компаний.

Помимо показателей выручки и прибыли, инвесторы будут внимательно следить за комментариями топ-менеджеров на тему того, как, по их мнению, высокие процентные ставки, повышенная инфляция и растущие цены на сырье будут сказываться на их бизнесе в течение оставшейся части года.

Немалое значение, вероятно, будут также иметь тренды потребительских расходов в США, планы компаний по найму персонала, а также сохраняющиеся проблемы в цепочках поставок.

В технологическом секторе центральной темой, видимо, снова станет искусственный интеллект. Инвесторам любопытно, смогут ли компании трансформировать оптимизм насчет ИИ в увеличение продаж.

Что делать?

В сложившейся обстановке я воспользовался фильтром акций InvestingPro для отбора компаний, которые, как ожидается, покажут рост прибыли и выручки по крайней мере на 30% г/г по итогам первого квартала.

В общей сложности этим критериям удовлетворяют 13 компаний.

Фильтр акций InvestingPro — это мощная система, помогающая инвесторам выявлять дешевые акции с большим потенциалом роста. Используя этот инструмент, инвесторы могут производить поиск среди огромного числа акций по конкретным критериям и параметрам.

В нашем списке особого упоминания заслуживают Nvidia, Broadcom, Blackstone (NYSE:BX), Micron (NASDAQ:MU), CrowdStrike (NASDAQ:CRWD), Coinbase (NASDAQ:COIN), Super Micro Computer, Nu Holdings, Cloudflare (NYSE:NET), Zscaler (NASDAQ:ZS) и DraftKings (NASDAQ:DKNG).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба