17 апреля 2024 | НМТП Кофанов Владислав

Подсчитываем будущие дивиденды

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за 2023 г. Я продолжаю держать в своём портфеле данного эмитента исходя из нескольких параметров: эмитент является крупнейшим российским портовым оператором по объёму грузооборота, у него довольна понятная дивидендная политика (50% от чистой прибыли по МСФО), основные грузы — нефть и нефтепродукты и компания одна из самых рентабельных в России (50%). Помимо этого, эмитент улучшает свои финансовые результаты, накапливая приличный кэш на счетах, сокращая долги, конечно, не забывая об инвестициях. Давайте рассмотрим основные результаты компании:

⛴ Выручка: 67,4₽ млрд (+22,6% г/г)

⛴ Чистая прибыль: 30,2₽ млрд (-13,1% г/г)

⛴ Операционная прибыль: 36,8₽ млрд (+21,5% г/г)

Теперь давайте более подробно разберём отчёт:

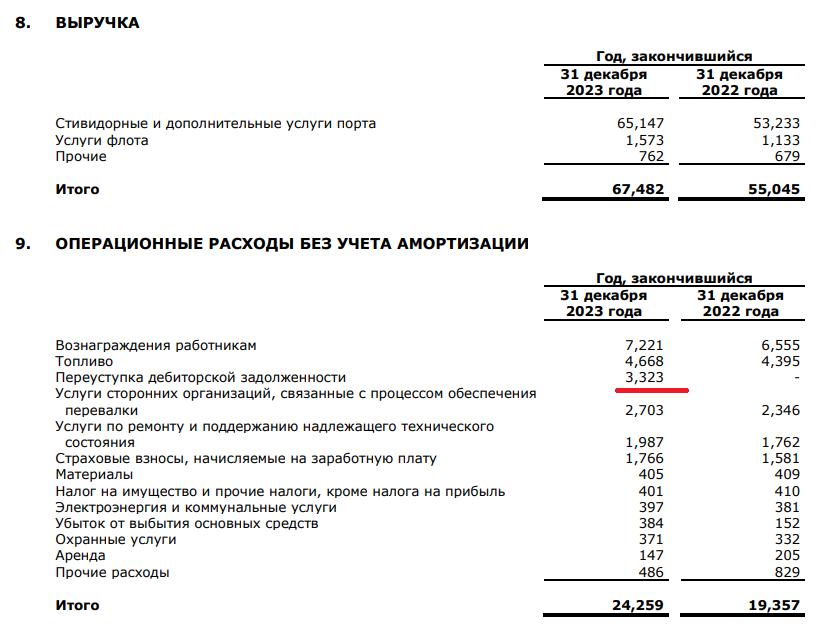

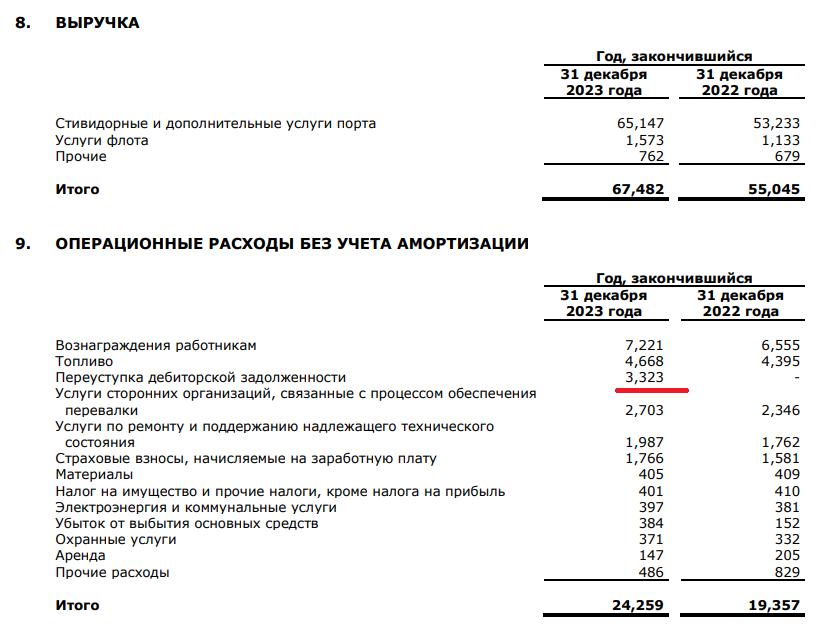

🛳 Выручка увеличилась благодаря повышению цен на тарифы (как я отметил выше основной груз — нефть и нефтепродукты, а там привязка $ к тарифам), соответственно по сегментам также произошло увеличение (стивидорные и доп. услуги порта, услуги флота). Операционные расходы составили — 24,2₽ млрд (+25,3% г/г), да произошло заметное увеличение, но из-за статьи: переуступка дебиторской задолженности — 3,3₽ млрд, это разовая статья, если её убрать, то увеличение произошло на скромные %. (+8,3%, рядом с инфляцией).

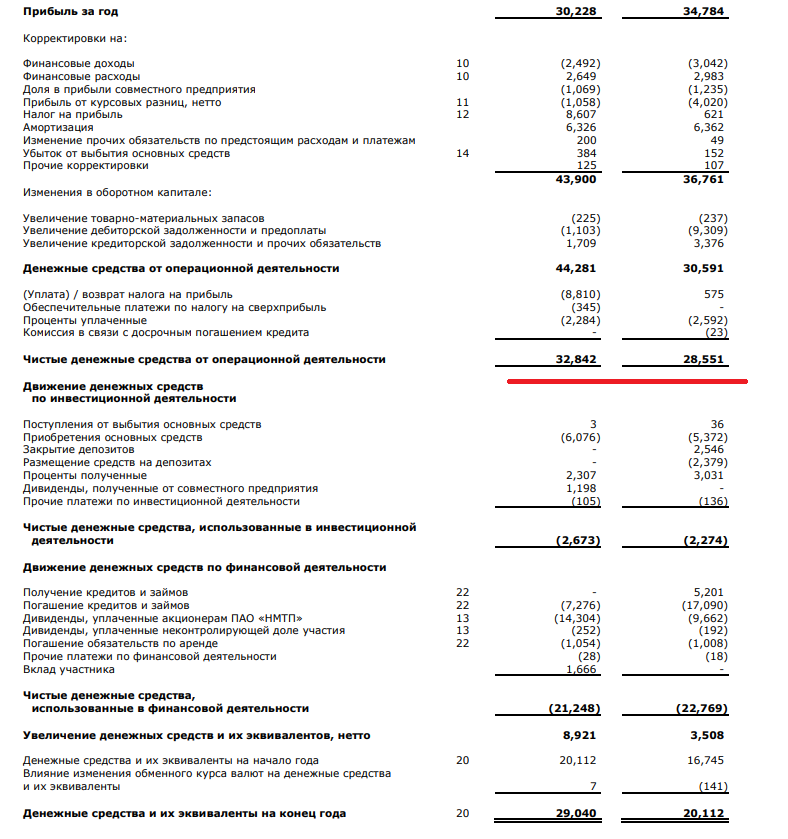

🛳 Чистая прибыль снизилась, но по факту она увеличилась, потому что на неё повлияли разовые статьи. Операционная прибыль, как мы видим знатно подросла, поэтому на чистую прибыль повлияли финансовые доходы/расходы (их соотношение стало отрицательным -232₽ млн, но влияние мелкое, отмечу, что % по депозитам выросли, а % по кредитам уменьшились), доход от курсовых разниц — 1₽ млрд (годом ранее 4₽ млрд, мешают кредиты номинированные в валюте, но головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные). Но самая чувствительная статья — это налоги, в этом году компания заплатила 8,6₽ млрд налогов, когда, как в прошлом, только 621₽ млн, всё дело в том, что группа НМТП выиграла суд у налоговой службы по ранее уплаченному излишнему налогу и государство с барского плеча вернуло в 2022 г. 5,8₽ млрд.

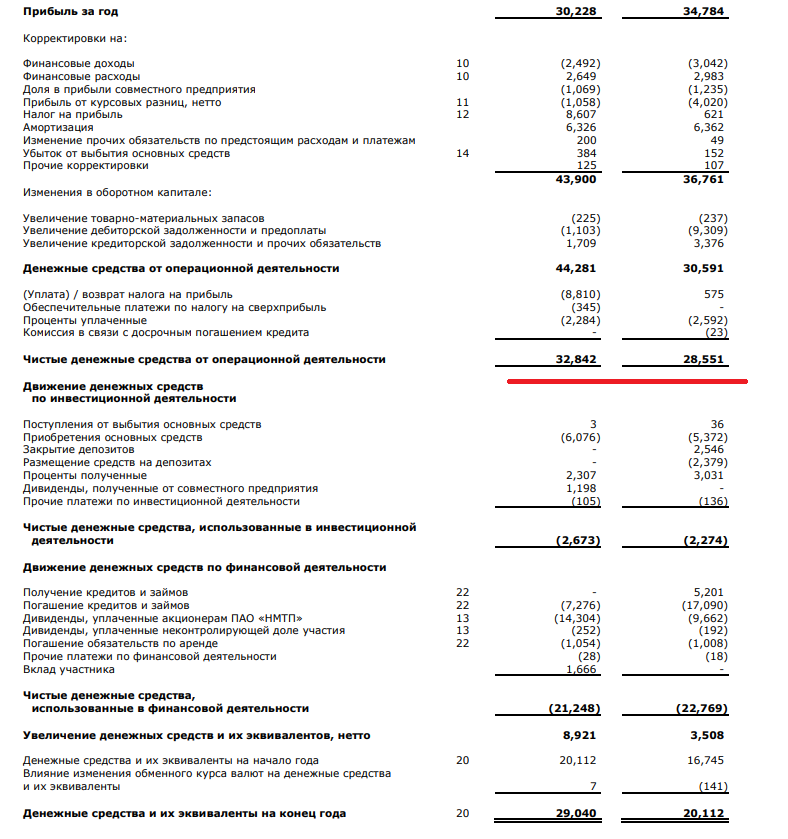

🛳 Компания нарастила кэш на счетах — 29₽ млрд (+44,3% г/г). Учитывая сегодняшние % по депозитам в этом году данная «кубышка» должна озолотить акционеров. Как вы понимаете чистый долг отрицательный, компания полностью избавилась от краткосрочных долгов (6,2₽ млрд), только немного увеличив долгосрочные — 4,4₽ млрд (+12,8% г/г).

🛳 OCF — 36,3₽ млрд (+14,5% г/г), CAPEX составил — 6,2₽ млрд (+12,9% г/г), значит FCF — 30,2₽ млрд. Учитывая денежный поток, то выходит 1,56₽ на акцию, но группа сократила долг на 6,2₽ млрд, поэтому 1,24₽ на акцию. Вывод: компании точно хватает денег на гашение долга и дивиденды.

🛳 Если учитывать стратегию развития компании до 2029 г., то там говорится, что эмитент обещает направлять на дивиденды не менее 50% от ЧП по МСФО, принимая во внимание FCF. Выплата дивидендов за 2023 г. может составить — 0,78₽ на акцию (дивидендная доходность — ~6,1%). Могут ли выплатить больше? Да, учитывая FCF и кэш на счетах.

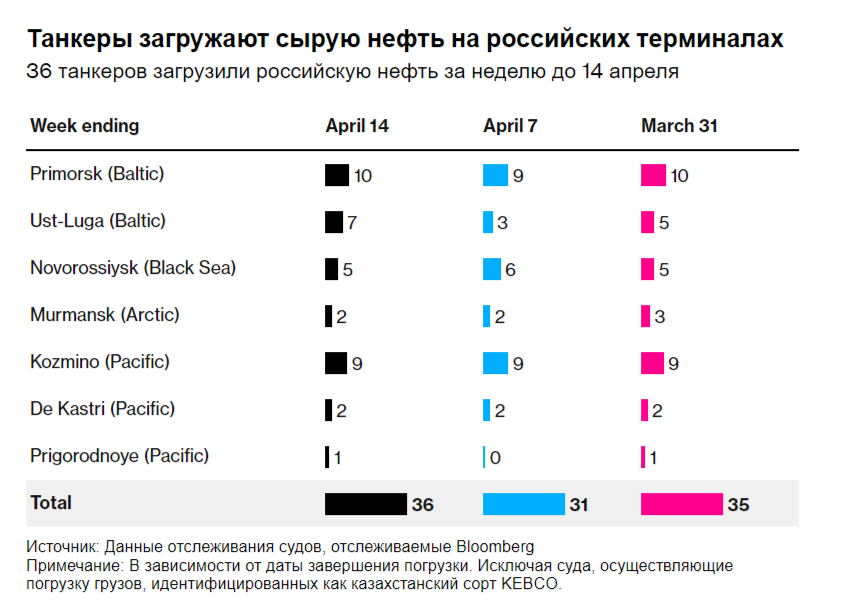

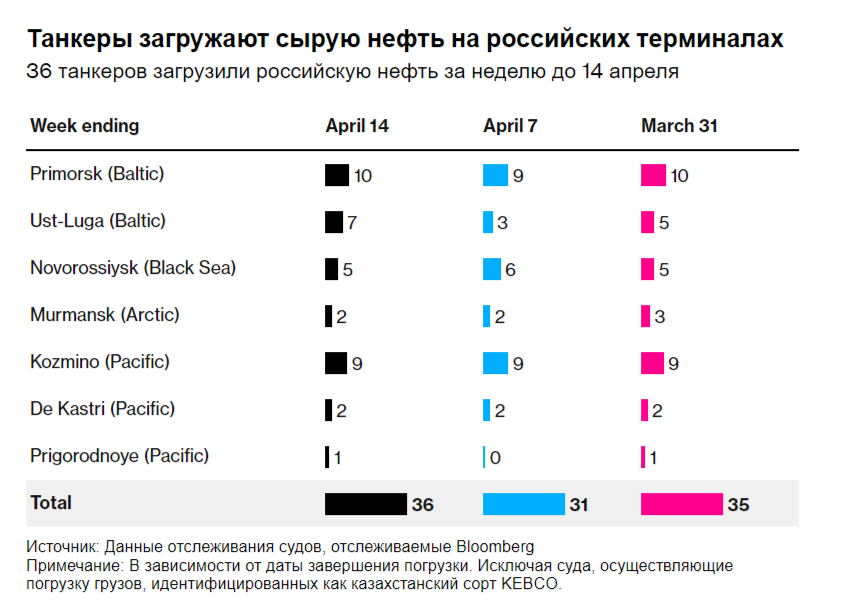

📌 Что по итогу? НМТП является крупнейшим российским портовым оператором по объёму грузооборота. Согласно стратегии, до 2029 г. в порт Новороссийска будет инвестировано 108,4₽ млрд (прирост мощностей — 21,8 млн тонн). Основным мажоритарием компании является государство (более 60% принадлежит Транснефти и 20% Росимуществу), дивиденды точно будут на постоянной основе. Блумберг изучает загруженность российских портов, так вот Приморск и Новороссийск держат неплохую планку по танкерам. Понятный бизнес с ошеломительной рентабельностью и будущими перспективами в виде инвестиций, при этом группа уже успела накопить весомый кэш на счетах, почти избавившись от долгов, однозначно оставляю в своём портфеле.

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за 2023 г. Я продолжаю держать в своём портфеле данного эмитента исходя из нескольких параметров: эмитент является крупнейшим российским портовым оператором по объёму грузооборота, у него довольна понятная дивидендная политика (50% от чистой прибыли по МСФО), основные грузы — нефть и нефтепродукты и компания одна из самых рентабельных в России (50%). Помимо этого, эмитент улучшает свои финансовые результаты, накапливая приличный кэш на счетах, сокращая долги, конечно, не забывая об инвестициях. Давайте рассмотрим основные результаты компании:

⛴ Выручка: 67,4₽ млрд (+22,6% г/г)

⛴ Чистая прибыль: 30,2₽ млрд (-13,1% г/г)

⛴ Операционная прибыль: 36,8₽ млрд (+21,5% г/г)

Теперь давайте более подробно разберём отчёт:

🛳 Выручка увеличилась благодаря повышению цен на тарифы (как я отметил выше основной груз — нефть и нефтепродукты, а там привязка $ к тарифам), соответственно по сегментам также произошло увеличение (стивидорные и доп. услуги порта, услуги флота). Операционные расходы составили — 24,2₽ млрд (+25,3% г/г), да произошло заметное увеличение, но из-за статьи: переуступка дебиторской задолженности — 3,3₽ млрд, это разовая статья, если её убрать, то увеличение произошло на скромные %. (+8,3%, рядом с инфляцией).

🛳 Чистая прибыль снизилась, но по факту она увеличилась, потому что на неё повлияли разовые статьи. Операционная прибыль, как мы видим знатно подросла, поэтому на чистую прибыль повлияли финансовые доходы/расходы (их соотношение стало отрицательным -232₽ млн, но влияние мелкое, отмечу, что % по депозитам выросли, а % по кредитам уменьшились), доход от курсовых разниц — 1₽ млрд (годом ранее 4₽ млрд, мешают кредиты номинированные в валюте, но головная компания от них избавилась полностью, а сама группа погасила краткосрочные, остались долгосрочные). Но самая чувствительная статья — это налоги, в этом году компания заплатила 8,6₽ млрд налогов, когда, как в прошлом, только 621₽ млн, всё дело в том, что группа НМТП выиграла суд у налоговой службы по ранее уплаченному излишнему налогу и государство с барского плеча вернуло в 2022 г. 5,8₽ млрд.

🛳 Компания нарастила кэш на счетах — 29₽ млрд (+44,3% г/г). Учитывая сегодняшние % по депозитам в этом году данная «кубышка» должна озолотить акционеров. Как вы понимаете чистый долг отрицательный, компания полностью избавилась от краткосрочных долгов (6,2₽ млрд), только немного увеличив долгосрочные — 4,4₽ млрд (+12,8% г/г).

🛳 OCF — 36,3₽ млрд (+14,5% г/г), CAPEX составил — 6,2₽ млрд (+12,9% г/г), значит FCF — 30,2₽ млрд. Учитывая денежный поток, то выходит 1,56₽ на акцию, но группа сократила долг на 6,2₽ млрд, поэтому 1,24₽ на акцию. Вывод: компании точно хватает денег на гашение долга и дивиденды.

🛳 Если учитывать стратегию развития компании до 2029 г., то там говорится, что эмитент обещает направлять на дивиденды не менее 50% от ЧП по МСФО, принимая во внимание FCF. Выплата дивидендов за 2023 г. может составить — 0,78₽ на акцию (дивидендная доходность — ~6,1%). Могут ли выплатить больше? Да, учитывая FCF и кэш на счетах.

📌 Что по итогу? НМТП является крупнейшим российским портовым оператором по объёму грузооборота. Согласно стратегии, до 2029 г. в порт Новороссийска будет инвестировано 108,4₽ млрд (прирост мощностей — 21,8 млн тонн). Основным мажоритарием компании является государство (более 60% принадлежит Транснефти и 20% Росимуществу), дивиденды точно будут на постоянной основе. Блумберг изучает загруженность российских портов, так вот Приморск и Новороссийск держат неплохую планку по танкерам. Понятный бизнес с ошеломительной рентабельностью и будущими перспективами в виде инвестиций, при этом группа уже успела накопить весомый кэш на счетах, почти избавившись от долгов, однозначно оставляю в своём портфеле.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба