23 апреля 2024 investing.com Крамер Майкл

Тон на рынках в ходе предстоящей недели будут задавать квартальные отчеты компаний и макроэкономические данные. Во вторник представит свои результаты Tesla (NASDAQ:TSLA), в среду — Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), а в четверг — Microsoft (NASDAQ:MSFT) и Alphabet (NASDAQ:GOOGL).

В четверг будут опубликованы данные по ВВП США за первый квартал, который, согласно прогнозам, вырос на 2,5%. В пятницу выйдет в свет ценовой индекс расходов на личное потребление (PCE). Как ожидается, месячный показатель составит 0,3%, а годовой — 2,6%. Базовый PCE) прогнозируется на уровне 0,3% и 2,7% соответственно.

Выходящие на этой неделе макроданные и отчеты компаний, вероятно, в целом окажут сильное влияние на траекторию рынков на ближайшие несколько недель. Если PCE совпадет с прогнозами, это, видимо, будет означать, что ФРС понизит процентные ставки не раньше самого конца текущего года. Более высокий, чем прогнозируется, PCE, вероятно, полностью разрушит надежды на понижение ставок в 2024 году.

Прогнозы по прибыли компаний

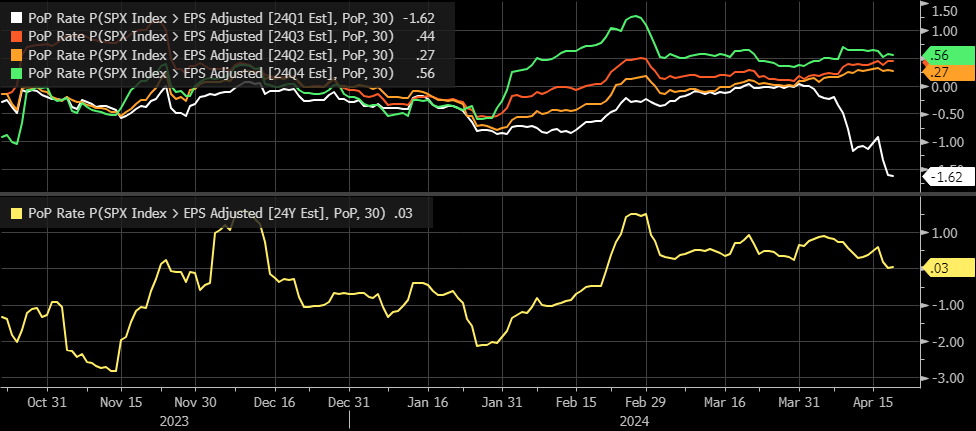

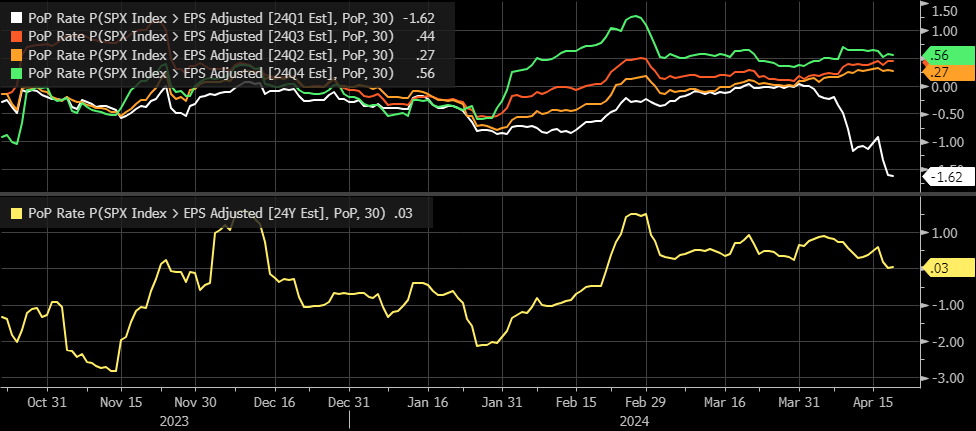

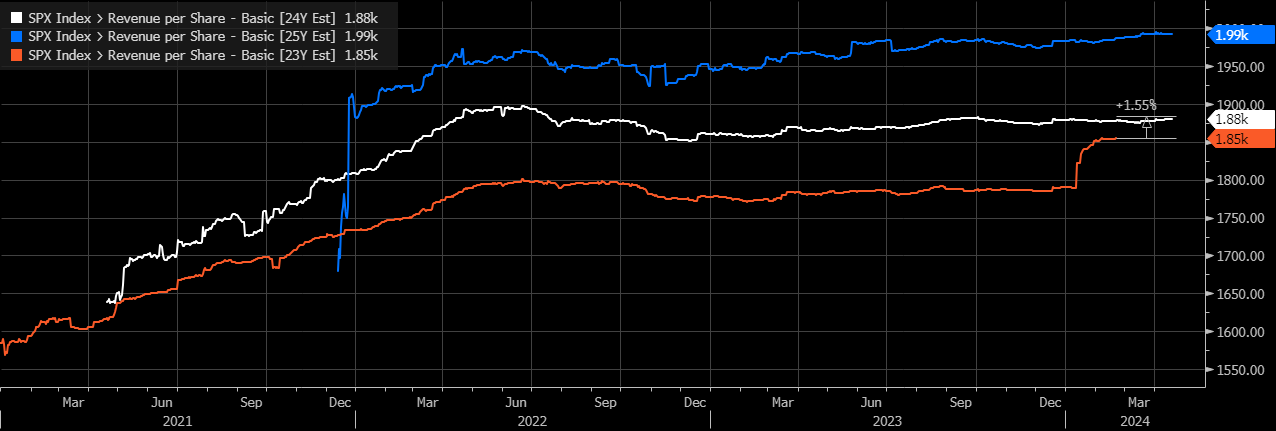

Прогноз по прибыли компаний за первый квартал за последние 30 дней снизился примерно на $1,62 на акцию. Что необычно, прогноз по прибыли за весь 2024 год сократился всего на $0,03 на акцию, поскольку аналитики повысили свои оценки для второго, третьего и четвертого кварталов на $0,27, $0,44 и $0,56 на акцию соответственно.

Это уже давно стало тенденцией — аналитики сдвигают рост на будущее. Именно это произошло в 2023 году, что привело к «росту» в 2024 году. Однако это также означает, что отчитывающиеся на этой неделе крупные компании должны будут сделать соответствующие прогнозы, чтобы поддержать повышение оценок по прибыли на предстоящие кварталы.

За этим изменением оценок кроется то же самое явление, что и в каждом квартале: маржа на текущий квартал сокращается, но на будущие кварталы она остается устойчивой либо растет. Так было в 2022 и 2023 гг., но в итоге маржа резко сократилась, и то же самое, вероятно, произойдет по ходу 2024 года. Мне трудно себе представить, как маржа может подняться почти до 12% в 2024 году после того, как последние два года она составляла примерно 10%.

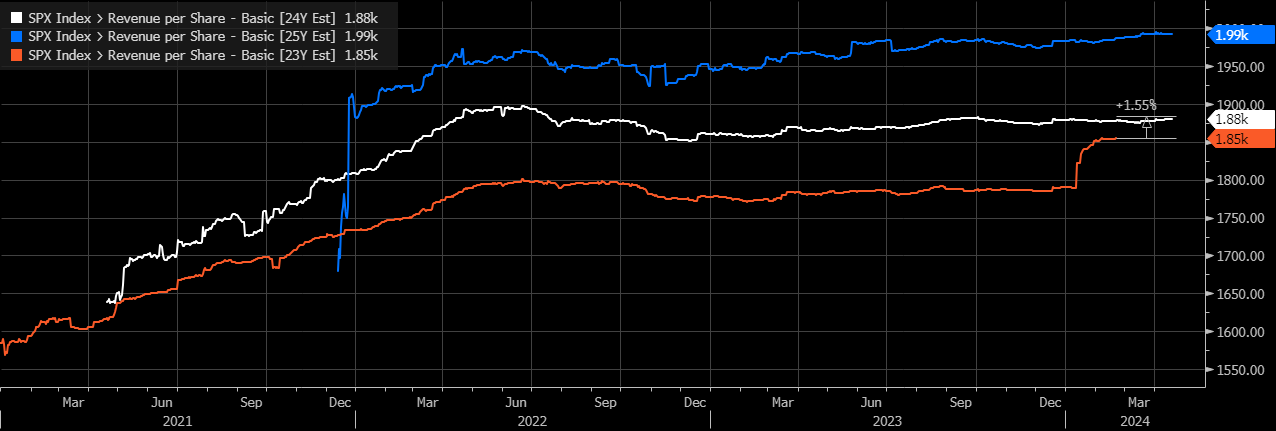

Рост выручки в 2024 году, как ожидается, составит всего 1,5%, если исходить из оценок за 2023 год. Рост прибыли в 2024 году примерно на 10% может обеспечить только обратный выкуп акций или увеличение маржи. Если маржа не увеличится, рынку будет необходимо, чтобы компании проводили активный обратный выкуп акций, либо же им нужно будет нарастить продажи, видимо за счет повышения цен.

Ожидания в отношении ВВП и PCE сравнительно скромные

Но вернемся к выходящим на этой неделе данным по ВВП и PCE. Ожидания в отношении этих отчетов сравнительно скромные. Если судить по прогнозу GDPNow и отдельным сведениям об инфляции, цифры могут слегка превысить прогнозы. Доходность облигаций, похоже, настроена на рост с текущих уровней, особенно после того, как доходность 2-летних трежерис консолидировалась в районе 5% в течение последней недели после высокого ИПЦ.

На данном этапе создается впечатление, что доходность нацелится на 5,25% и, возможно, вырастет еще сильнее, чем можно предположить, отталкиваясь исключительно от технических индикаторов. Видимо, фундаментальные факторы обеспечат доходности поддержку наравне с графиками.

Доходность 2-летних трежерис будет расти

На графиках доходности 2-летних трежерис появилось два «бычьих» паттерна. Первый и самый очевидный из них — это гигантская фигура «чашка с ручкой», судя по которой доходность может вырасти к 5,38%. Вторая — небольшой «бычий» флаг, указывающий на рост к 5,23%. При этом «бычий» флаг и паттерн «чашка с ручкой» сходятся на отметке 5,38% (уровень растяжения 1,618%), что весьма необычно с учетом того, насколько невелика вероятность совпадающих потенциальных таргетов у разных паттернов.

Повышение ставок маловероятно

Чтобы доходность 2-летних трежерис добралась до этого уровня, рынку нужно будет снова закладывать в котировках повышение ставок ФРС. И хотя с учетом данных подобный поворот событий кажется крайне маловероятным, никого не удивит, если я скажу, что, по моему мнению, политика ФРС не настолько ограничительная, как считает сам центробанк. Я уже неоднократно говорил об этом на протяжении нескольких месяцев.

«Индикатор Пауэлла»

Так называемый «индикатор Пауэлла», отражающий спред между доходностью 3-месячных казначейских векселей и доходностью 18-месячного форвардного контракта на эти 3-месячные трежерис, сейчас составляет всего -59 пунктов. Это обусловлено не снижением доходности 3-месячных векселей, а ростом доходности 18-месячного форвардного контракта. Если форвардная доходность продолжит приближаться к спотовой, и спред будет сужаться, это, пожалуй, станет самым четким сигналом для траектории ставки овернайт ФРС.

Доллар устремился в сторону 113?

От этого получит поддержку индекс доллара, которому нужно преодолеть сопротивление 107, чтобы сильно разогнаться. В этом случае доллар сможет практически без промедления вернуться на уровень 113.

S&P 500 перепродан?

Индекс S&P 500 приближается к уровням перепроданности, но пока еще не перепродан. Для этого необходимо, чтобы RSI упал ниже 30, а цена — ниже нижней линии Боллинджера. Индикатор RSI сейчас составляет 31, а с учетом того, что цена уже находится ниже нижней линии Боллинджера, условия очень близки к перепроданности. Будет неудивительно, если S&P 500 совершит отскок, но любое восстановление, как мне кажется, будет непродолжительным. Я по-прежнему считаю, что в конечном счете индекс нацелится на 4100.

Акции NVIDIA совершили пробой вниз

Акции NVIDIA (NASDAQ:NVDA) в минувшую пятницу наконец-то совершили пробой вниз и сейчас заполняют гэп от 21 февраля на $670. Заполнение этого гэпа остается наиболее вероятным исходом при том, что сопротивление сейчас находится на $800, а поддержка — на $750. Впрочем в случае отката ниже $750 падение акций, вероятно, продолжится, если судить по профилю гаммы.

«Медвежий» паттерн по Meta

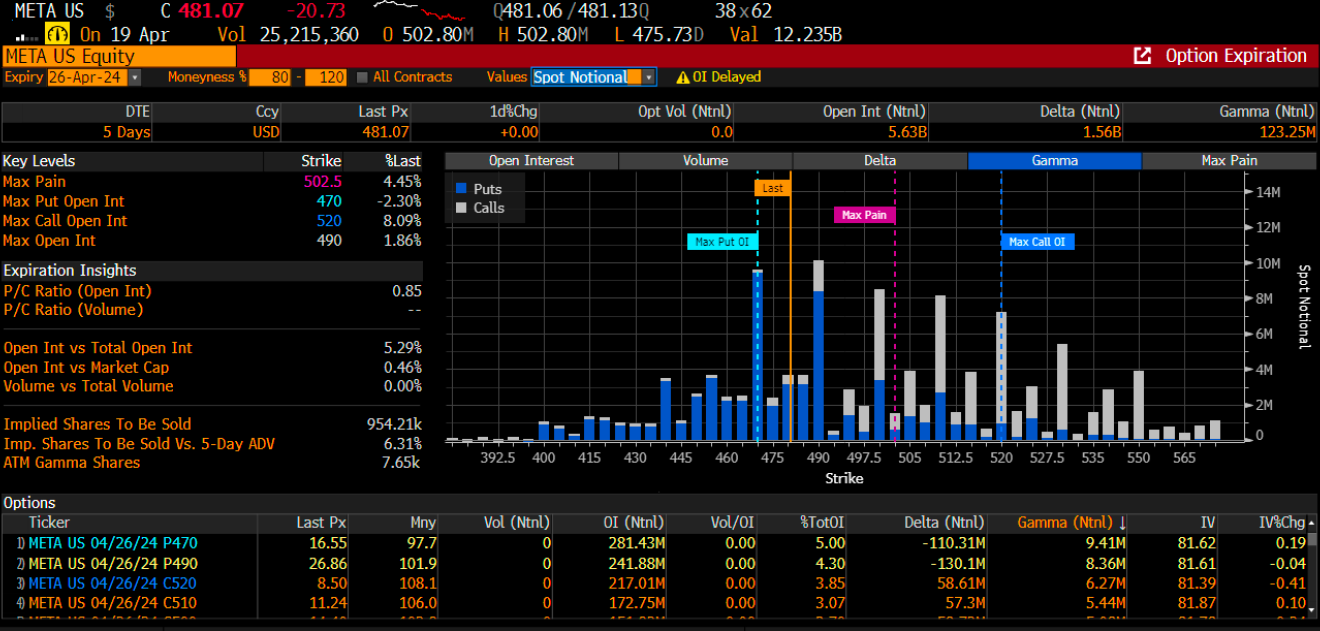

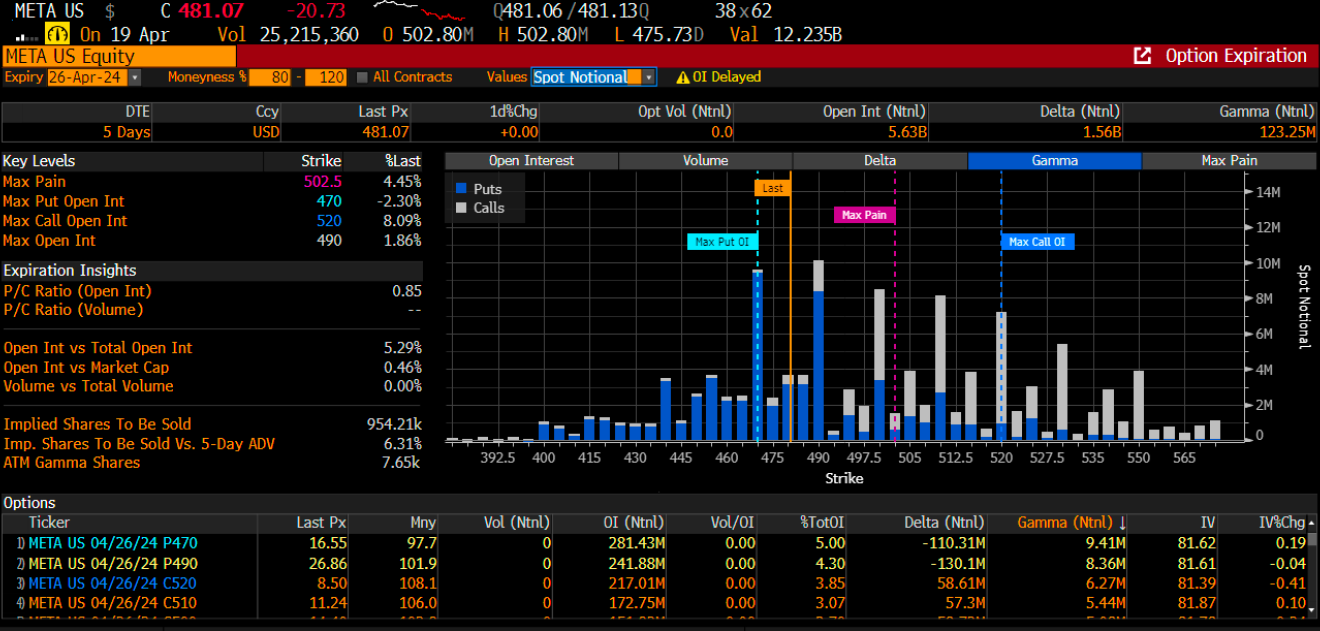

Акции Meta в пятницу выпали из паттерна «восходящий мегафон», а это — «медвежий» сигнал.

Ключевое значение для Meta сейчас имеет уровень $470, где находится большое скопление гаммы пут и технический гэп. На этом уровне можно ожидать отскока. Пробой $470 создаст условия для более глубокого падения к $390 и заполнения гэпа, образовавшегося после публикации результатов Meta за четвертый квартал.

Опционы на акции Meta

В четверг будут опубликованы данные по ВВП США за первый квартал, который, согласно прогнозам, вырос на 2,5%. В пятницу выйдет в свет ценовой индекс расходов на личное потребление (PCE). Как ожидается, месячный показатель составит 0,3%, а годовой — 2,6%. Базовый PCE) прогнозируется на уровне 0,3% и 2,7% соответственно.

Выходящие на этой неделе макроданные и отчеты компаний, вероятно, в целом окажут сильное влияние на траекторию рынков на ближайшие несколько недель. Если PCE совпадет с прогнозами, это, видимо, будет означать, что ФРС понизит процентные ставки не раньше самого конца текущего года. Более высокий, чем прогнозируется, PCE, вероятно, полностью разрушит надежды на понижение ставок в 2024 году.

Прогнозы по прибыли компаний

Прогноз по прибыли компаний за первый квартал за последние 30 дней снизился примерно на $1,62 на акцию. Что необычно, прогноз по прибыли за весь 2024 год сократился всего на $0,03 на акцию, поскольку аналитики повысили свои оценки для второго, третьего и четвертого кварталов на $0,27, $0,44 и $0,56 на акцию соответственно.

Это уже давно стало тенденцией — аналитики сдвигают рост на будущее. Именно это произошло в 2023 году, что привело к «росту» в 2024 году. Однако это также означает, что отчитывающиеся на этой неделе крупные компании должны будут сделать соответствующие прогнозы, чтобы поддержать повышение оценок по прибыли на предстоящие кварталы.

За этим изменением оценок кроется то же самое явление, что и в каждом квартале: маржа на текущий квартал сокращается, но на будущие кварталы она остается устойчивой либо растет. Так было в 2022 и 2023 гг., но в итоге маржа резко сократилась, и то же самое, вероятно, произойдет по ходу 2024 года. Мне трудно себе представить, как маржа может подняться почти до 12% в 2024 году после того, как последние два года она составляла примерно 10%.

Рост выручки в 2024 году, как ожидается, составит всего 1,5%, если исходить из оценок за 2023 год. Рост прибыли в 2024 году примерно на 10% может обеспечить только обратный выкуп акций или увеличение маржи. Если маржа не увеличится, рынку будет необходимо, чтобы компании проводили активный обратный выкуп акций, либо же им нужно будет нарастить продажи, видимо за счет повышения цен.

Ожидания в отношении ВВП и PCE сравнительно скромные

Но вернемся к выходящим на этой неделе данным по ВВП и PCE. Ожидания в отношении этих отчетов сравнительно скромные. Если судить по прогнозу GDPNow и отдельным сведениям об инфляции, цифры могут слегка превысить прогнозы. Доходность облигаций, похоже, настроена на рост с текущих уровней, особенно после того, как доходность 2-летних трежерис консолидировалась в районе 5% в течение последней недели после высокого ИПЦ.

На данном этапе создается впечатление, что доходность нацелится на 5,25% и, возможно, вырастет еще сильнее, чем можно предположить, отталкиваясь исключительно от технических индикаторов. Видимо, фундаментальные факторы обеспечат доходности поддержку наравне с графиками.

Доходность 2-летних трежерис будет расти

На графиках доходности 2-летних трежерис появилось два «бычьих» паттерна. Первый и самый очевидный из них — это гигантская фигура «чашка с ручкой», судя по которой доходность может вырасти к 5,38%. Вторая — небольшой «бычий» флаг, указывающий на рост к 5,23%. При этом «бычий» флаг и паттерн «чашка с ручкой» сходятся на отметке 5,38% (уровень растяжения 1,618%), что весьма необычно с учетом того, насколько невелика вероятность совпадающих потенциальных таргетов у разных паттернов.

Повышение ставок маловероятно

Чтобы доходность 2-летних трежерис добралась до этого уровня, рынку нужно будет снова закладывать в котировках повышение ставок ФРС. И хотя с учетом данных подобный поворот событий кажется крайне маловероятным, никого не удивит, если я скажу, что, по моему мнению, политика ФРС не настолько ограничительная, как считает сам центробанк. Я уже неоднократно говорил об этом на протяжении нескольких месяцев.

«Индикатор Пауэлла»

Так называемый «индикатор Пауэлла», отражающий спред между доходностью 3-месячных казначейских векселей и доходностью 18-месячного форвардного контракта на эти 3-месячные трежерис, сейчас составляет всего -59 пунктов. Это обусловлено не снижением доходности 3-месячных векселей, а ростом доходности 18-месячного форвардного контракта. Если форвардная доходность продолжит приближаться к спотовой, и спред будет сужаться, это, пожалуй, станет самым четким сигналом для траектории ставки овернайт ФРС.

Доллар устремился в сторону 113?

От этого получит поддержку индекс доллара, которому нужно преодолеть сопротивление 107, чтобы сильно разогнаться. В этом случае доллар сможет практически без промедления вернуться на уровень 113.

S&P 500 перепродан?

Индекс S&P 500 приближается к уровням перепроданности, но пока еще не перепродан. Для этого необходимо, чтобы RSI упал ниже 30, а цена — ниже нижней линии Боллинджера. Индикатор RSI сейчас составляет 31, а с учетом того, что цена уже находится ниже нижней линии Боллинджера, условия очень близки к перепроданности. Будет неудивительно, если S&P 500 совершит отскок, но любое восстановление, как мне кажется, будет непродолжительным. Я по-прежнему считаю, что в конечном счете индекс нацелится на 4100.

Акции NVIDIA совершили пробой вниз

Акции NVIDIA (NASDAQ:NVDA) в минувшую пятницу наконец-то совершили пробой вниз и сейчас заполняют гэп от 21 февраля на $670. Заполнение этого гэпа остается наиболее вероятным исходом при том, что сопротивление сейчас находится на $800, а поддержка — на $750. Впрочем в случае отката ниже $750 падение акций, вероятно, продолжится, если судить по профилю гаммы.

«Медвежий» паттерн по Meta

Акции Meta в пятницу выпали из паттерна «восходящий мегафон», а это — «медвежий» сигнал.

Ключевое значение для Meta сейчас имеет уровень $470, где находится большое скопление гаммы пут и технический гэп. На этом уровне можно ожидать отскока. Пробой $470 создаст условия для более глубокого падения к $390 и заполнения гэпа, образовавшегося после публикации результатов Meta за четвертый квартал.

Опционы на акции Meta

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба