Цены выросли, но остальные факторы испортили угольщикам вообще все

Мы собрали самые свежие данные о трендах на рынке российского угля и оценили, как они могут отразиться в течение длительного времени на финансовых показателях двух публичных компаний: «Мечела» и «Распадской».

Цены

Экспортные цены выросли на 3% год к году — до 10,7 тысячи рублей — если полагаться на цены Санкт-Петербургской международной товарно-сырьевой биржи. Экспорт приносит «Мечелу» около 31% выручки, «Распадской» — около 66% за 2023 год.

Средние экспортные цены на коксующийся уголь в рублях

Внутренние цены на коксующиеся марки угля выросли на 22% год к году, на энергетические — упали на 10%. «Распадская» продает только коксующиеся марки угля, а «Мечел» дополнительно добывает и продает энергетические марки. Индекс цен упал на 7—12% год к году. Практически все активы «Мечела» и «Распадской» расположены в Кузнецком угольном бассейне (Кузбасс), поэтому приведены цены только с этого направления.

Средние внутренние цены на марки кузбасского коксующегося угля в рублях

Индекс средних внутренних цен на марки кузбасского энергетического угля в рублях

Объемы

Компании не публикуют операционные данные по месяцам. Мы можем лишь оценивать данные государственных структур на уровне областей и регионов. Так как «Мечел» и «Распадская» — крупные предприятия, общие тенденции, с большой вероятностью, будут схожими с результатами самих компаний.

Добыча падает. В первом квартале 2024 года добыча на Кузбассе упала на 2% год к году — до 53,9 млн тонн. Но если смотреть в разбивке по типам угля, то основное падение пришлось на более дешевые марки энергетического угля, а рост добычи более дорогого коксующегося вырос.

Добыча на угольных предприятиях Кузбасса в млн тонн

Переработка падает. Переработка угля упала на 2% год к году, до 34,5 млн тонн, за январь — февраль 2024 года, а переработка угля на обогатительных фабриках — на 8%, до 20,1 млн тонн. Обогащение позволяет увеличить полезные свойства угля и продавать его дороже. Данные за март министерство не раскрыло.

Логистика

Как угольные компании смогут нарастить объемы продаж в 2024 году, неясно. Они могут только повышать долю продаж премиальных марок угля, потому что пропускные мощности железных дорог работают на максимуме. Рост логистических расходов перекрывает рост экспортных цен на уголь. Это должно сильно ударить по результатам «Распадской».

Около 25% экспорта российского угля приходилось на Европу, но в августе 2022 года страны Евросоюза ввели санкции на его поставку. Из-за этого угольные компании переориентировались в основном на Китай, Индию и Турцию. Это привело к росту нагрузки на восточное направление железных дорог, из-за чего угольщики не могут наращивать добычу.

9 апреля 2024 года Министр угольной промышленности Кузбасса сообщил, что на восточном направлении РЖД скопилось 200 составов с углем, а на конкретных направлениях систематически недостает локомотивов. В Якутии один из крупных угольщиков объявил о приостановке работы двух угольных обогатительных фабрик, так как на складах и железнодорожных линиях скопился избыток угля.

Растут расходы угольщиков на транспортировку товара. В декабре 2023 года власти проиндексировали грузовые железнодорожные тарифы на 10,75% к 2022 году. Суточная ставка аренды полувагонов выросла на 14% — до 2810 ₽ — за первый квартал 2024 года. РЖД постоянно пытается отменить скидку на перевозку угля по железной дороге. Ее ввели в 2022 году на фоне переориентации поставок угля на восток, и она будет действовать минимум до конца 2024 года. Если скидку отменят, то это дополнительно увеличит логистические расходы угольщиков.

В декабре 2024 года должен завершиться этап модернизации Восточного полигона, который увеличит пропускную способность железных дорог на Дальнем Востоке с 173 до 180 млн тонн в год. Завершение ремонтных работ и открытие новых путей может помочь снизить логистические издержки угольщиков, но основной вклад в рост объемов продаж компаний будет только в 2025 году.

Налоги и пошлины

Российские и китайские власти бьют по доходам российских угольщиков с помощью пошлин. Китайцы вводят их, чтобы защитить местные горнодобывающие компании, а российские власти — чтобы увеличить сбор налогов.

В декабре 2023 года в Китае вернули импортные пошлины на российский уголь в 3—6% от цены марки. При этом австралийские и индонезийские конкуренты не подпали под пошлины из-за наличия соглашения о свободной торговле с Китаем.

По данным Bloomberg, импорт Китая в январе — феврале вырос на 23% год к году, до 74,5 млн тонн, но импорт российского угля в Китай упал на 22% год к году, до 11,5 млн тонн, что приведет к падению экспортных доходов российских угольщиков. Еще «Мечел» вошел в санкционный список, что тоже уменьшает интерес к продукции компании со стороны иностранных потребителей.

1 марта российское правительство также вернуло экспортные пошлины сроком до февраля 2025 года. Аналитики БКС считают, что российские пошлины составят около 3% EBITDA «Мечела» и 8% «Распадской», что также повлияет на снижение финансовых показателей.

Ранее, в конце 2023 года, эти пошлины отменили, чтобы поддержать российских экспортеров угля в ответ на китайские пошлины. Чем выше курс доллара, тем больше будет пошлина. При 80—85 ₽ за доллар пошлина составит 4%, при 85—90 ₽ — 4,5%, при 90—95 ₽ — 5,5%, при 95 ₽ и более — 7%. Средневзвешенный курс доллара за первый квартал 2024 года составил 98,6 ₽.

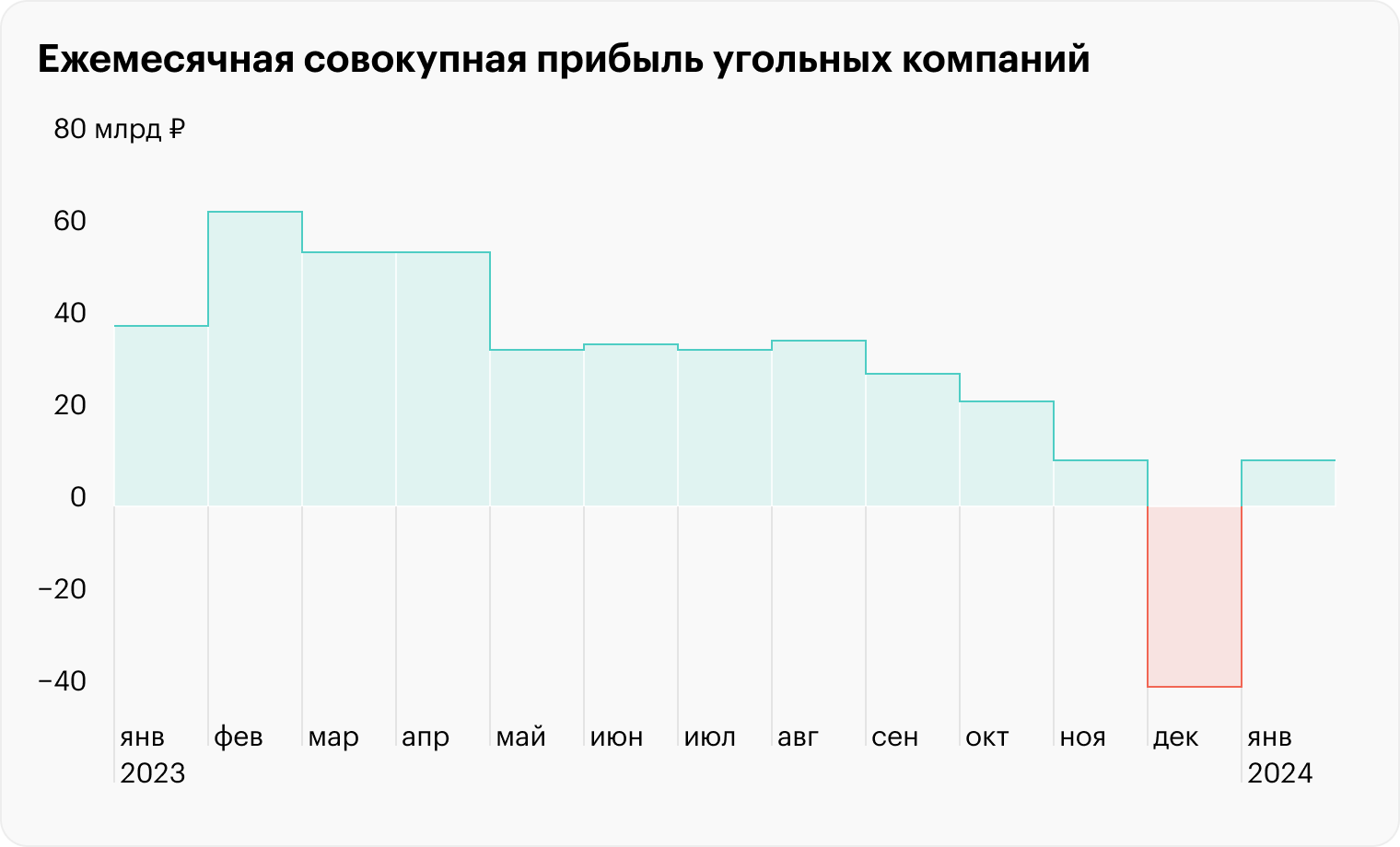

Ежемесячная прибыль

Росстат публикует ежемесячные данные совокупной прибыли каждой отрасли с отставанием в 50—60 дней. Явный тренд на снижение чистой прибыли внутри угольной отрасли подтверждает и свежий отчет «Распадской» по РСБУ за первый квартал 2024 года. Отчет отражает около 15% результатов всего холдинга: выручка компании упала на 19%, операционная прибыль — на 42%, а чистая — на 43%.

Что в итоге

Внутренние цены на уголь серьезно выросли. От этого в большей степени выиграет «Мечел», в меньшей — «Распадская».

Объемы добычи в большинстве угольных регионов падают, кроме всего прочего из-за высокой нагрузки железных дорог. Нет смысла добывать больше, если приходится терять деньги на хранении угля. Здесь страдают обе компании.

Предприятия, добывающие уголь на Кузбассе, пытаются компенсировать проблемы с логистикой за счет роста добычи более дорогого коксующегося угля в ущерб более дешевым маркам энергетического.

Российским властям нужны налоговые поступления для бюджета, и введенные пошлины снижают конечную прибыль компаний. Китайские власти защищают местных производителей с помощью пошлин против дешевого российского угля, что уже привело к падению объемов российского импорта в Китай. Тут больше страдает «Распадская».

Проблемы с логистикой упираются в пропускную способность железнодорожных сетей. Какие-то радикальные положительные изменения произойдут в конце 2024 года, когда закончится один из этапов масштабного проекта расширения Восточного полигона и увеличится пропускная способность путей.

Угольщикам может помочь гипотетический рост цен на сырье: в центре экспорта угля в США обрушился мост, на который приходилось 28% экспорта угля из Штатов в другие страны. Краткосрочно это может привести к снижению продаж угля, так как мощность этого центра снизится, а вместе с тем и поставки конечным покупателям: на рынке может возникнуть дефицит предложения, что поднимет цену на уголь. Еще многое будет зависеть от аномальной жары в Азии: чем она сильнее, тем выше спрос на кондиционеры, что приведет к росту потребления электроэнергии. А для ее производства нужен уголь.

«Мечел» — закредитованная компания, которая закончила 2023 год с долгом в 232 млрд рублей и свободным денежным потоком в 41 млрд рублей. По уставу по привилегированным акциям должны заплатить дивиденды, если есть чистая прибыль, но это не мешает российским компаниям нарушать его и не платить. Так поступил «Мечел» в 2022 году. Главный акционер «Распадской» — EVRAZ — находится под санкциями. Публичных планов о переносе юрисдикции EVRAZ из «недружественной» страны в «дружественную» нет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба